Будет ли отказано налогоплательщику в учёте затрат по налогу на прибыль автоматически, если вычеты по НДС признаны необоснованными? Долгое время суды, а с ними и налоговые органы, исходили из необходимости установления «действительного размера налоговой выгоды», когда речь шла о налоге на прибыль. Затем произошел кардинальный разворот не в интересах налогоплательщика.

И тем не менее, шансы на снижение налоговых доначислений по налогу на прибыль остаются. Интересно и то, что не утихают попытки признать хотя бы часть вычетов по НДС — в сумме, подтвержденной «конечным звеном». Эксперты taxCoach разбирают, как ситуация с налоговой реконструкцией обстоит сегодня.

История вопроса

Напомним, в чём суть. В практике существуют две точки зрения на злоупотребления налогоплательщиков при взаимодействии с «сомнительными» контрагентами.

1) Первая была сформулирована, в своё время, ещё Высшим Арбитражным Судом:

...реальный размер предполагаемой налоговой выгоды и понесенных налогоплательщиком затрат при исчислении налога на прибыль подлежит определению исходя из рыночных цен, применяемых по аналогичных сделкам.

Постановление Президиума ВАС РФ № А71-13079/2010-А17 от 03.07.2012

Иными словами, ситуация условно трансформировалась так, как будто налогоплательщик не взаимодействовал с «сомнительными» контрагентами, а приобретал товары напрямую у реальных поставщиков по их ценам. Соответственно налоговые последствия деятельности такого налогоплательщика должны рассчитываться в условно новых обстоятельствах.

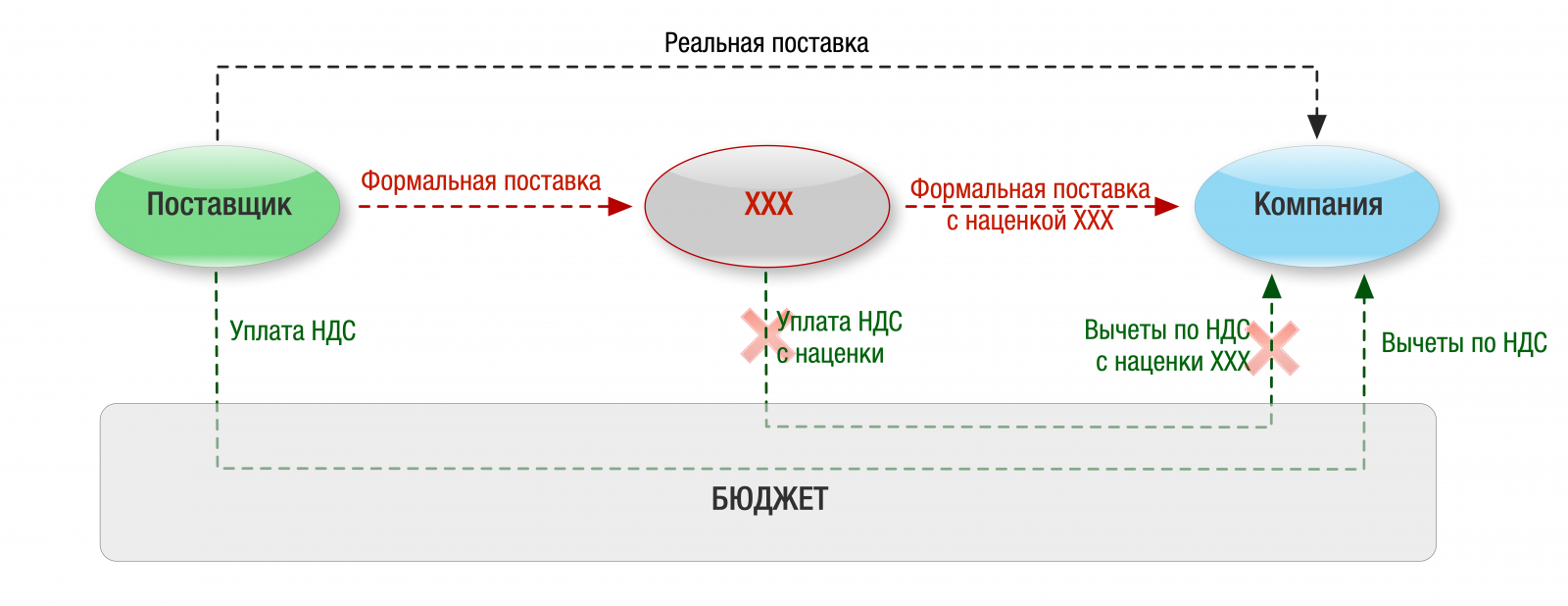

Например, сырье и материалы приобретены у контрагента, обладающего признаками анонимности, не исполняющим к тому же налоговых обязательств (речь о случаях, когда ТМЦ «прогоняются» через подставного поставщика с дополнительной наценкой). В то же время достоверно и то, что речь о реальном товаре: дом построен — значит кирпичи были; пищевая продукция выпущена и проверить её состав возможно — затраты на мясо, муку, прочие ингредиенты принимаются и т.п.

2) После появления в Налоговом кодексе ст. 54.1, контролирующие органы решили переломить «порочную», с их точки зрения, практику и сформулировали следующий тезис: новая норма не дает оснований для использования расчётного метода определения налоговых обязательств. Если будет доказано, что контрагент не исполнял сделку, то в расходах по прибыли и вычетах по НДС будет отказано в полном объёме.

Дополнительно в конце 2019 года ФНС запросила поддержки у Минфина РФ, результатом чего стало письмо-молния, в котором министерство полностью поддержало налоговую службу, указав, что для злоупотребляющих налогоплательщиков учёт расходов при исчислении налога на прибыль новая норма НК РФ не предусматривает.

Позиция судов

Ситуация с наличием двух мнений в целом не нова. Очевидно, что последнее слово остаётся за судами. При этом несмотря на то, что первая точка зрения в своё время была озвучена Высшим Арбитражным Судом, судебная практика по конкретным делам складывалась неоднозначно. Суды вставали как на сторону налогоплательщиков, так и на сторону ИФНС.

Арбитры, поддерживающие налогоплательщиков, исходили из того, что новая норма НК РФ точно не запрещает применять налоговую реконструкцию и расчётный метод, предложенные ВАС РФ:

Таким образом, суд округа считает, что суд первой инстанции, руководствуясь правовыми позициями, выработанными высшими судебными инстанциями по вопросам налоговой выгоды, которые не претерпели изменений с введением в действие статьи 54.1 НК РФ, правомерно определил действительный размер налоговых обязательств Общества по налогу на прибыль исходя из общей суммы затрат без учета необоснованной наценки со стороны Контрагентов.

См. Постановление Арбитражного суда Западно-Сибирского округа по делу. № А27-17275/2019

Суды, стававшие на сторону ИФНС, транслировали позицию Минфина о том, что статья 54.1 НК РФ — это новая норма, отличная от всего того, что было раньше, а значит использовать «старые» разъяснения ВАС РФ — неуместно:

Являясь законодательной новеллой, нормы статьи 54.1 НК РФ не могут быть нивелированы или же истолкованы только на основании ранее сформированной арбитражной судебной практики, трактующей вопросы, связанные с получением необоснованной налоговой выгоды, без учета ее буквального содержания и цели применения. ... При невыполнении любого из условий, при одновременном соблюдении которых налогоплательщик имеет право на уменьшение налоговой базы (налога), указанный в статье 54.1 НК РФ, налогоплательщик теряет право на уменьшение налоговой базы (налога) по сделке в целом.

См. Постановление 7 ААС по делу № А27-17275/2019

На текущий момент чаща весов склонилась в сторону налогоплательщиков, при чём даже в тех делах, где изначально суд вставал на сторону ИФНС. Верховный суд аргументированно ещё не высказался, поэтому точка еще не поставлена.

Нюансы

При применении расчётного метода возникают вопросы о величине реальных расходов, понесённых налогоплательщиком. На практике, в качестве расходов налогоплательщика, берут ту цену, которая была уплачена реальному поставщику, по сути исключая наценку «сомнительного» контрагента. Такой подход возможен лишь в тех случаях, когда реальный контрагент, исполнявший сделку, установлен.

В иной ситуации, например, когда налогоплательщик понёс наличные расходы, размер которых достоверно не подтвердить, по мнению ВАС РФ, следует исходить из рыночных цен, применяемых по аналогичным сделкам. Однако, в одном из дел суд отказался определять реальный размер расходов на основании коммерческих предложений других компаний, выполняющих аналогичные работы, отдав предпочтение результатам проведённой экспертизы.

Суд отклоняет данные письма, поскольку они представляют собой по сути коммерческие предложения с несопоставимыми условиями выполнения работ и учета расходов (в т.ч. выполнение конструкторских работ и технического надзора непосредственно заявителем; кустарный характер выполнения работ; взаимозависимость с субподрядчиком, которая могла повлиять на процент рентабельности, временной разрыв между коммерческими предложениями и реальным выполнением работ).

См. Решение Арбитражного суда Кемеровской области от 27 января 2020 года по делу № А27-14675/2019

При этом в части экспертизы суд прямо указал, что поставленные вопросы сформулированы таким образом, чтобы в результате была определена не рыночная стоимость товаров и работ, а достигнуто максимальное приближение к реальному размеру расходов.

Интересно, что несмотря на твёрдую позицию налоговой по поводу невозможности учитывать расходы, в ходе разбирательства, представители ИФНС, на всякий случай, принимали активное участие в процессе формирования условий проведения экспертизы. Например, они указывали на то какие расходы не учитывать, какие расходы учитывать в ограниченном размере или какие материалы брать за основу для расчёта.

Ещё практика показывает, что кроме определения цены, эксперты могут привлекаться и в целях подтверждения реальности самой сделки. Актуально это в тех случаях, когда оспариваются расходы по факту выполненных работ. Так, в одном из дел налогоплательщиком было представлено заключение торгово-промышленной палаты, из которого следовало, что без привлечения сторонних субподрядных организаций, налогоплательщик (подрядная организация) не смог бы выполнить принятые на себя обязательства и сдать объект в установленный срок.

В том же деле налогоплательщик представил заключение независимого специалиста, подтверждающее соответствие цен по сделкам с «сомнительными» контрагентами рыночному уровню.

Здесь стоит отметить вопрос распределения бремя доказывания размера реальных расходов. Формально оно возлагается на налоговый орган, однако, совершенно очевидно, что для благоприятного исхода дела налогоплательщику следует озаботиться сбором доказательств и подготовкой соответствующего заключения.

А что с вычетами?

Традиционно, всё что касалось налоговой реконструкции и использования расчётного метода было актуально исключительно для учёта расходов по налогу на прибыль. Позиция по вычетам НДС была однозначна — если поставщик оказывался «однодневкой» или были иные причины для «разрывов» по НДС, в вычете НДС отказывали... Однако в августе 2020 года появилось интересное судебное решение с иным мнением. В ходе проверки ИФНС установил фактических поставщиков материалов. Им были компании — плательщики НДС.

Следовательно, за счёт уплаты налога реальными поставщиками, в бюджете частично сформирован источник возмещения НДС, в связи с чем неправомерно отказывать налогоплательщику в вычетах в полном объёме.

Суд первой инстанции согласился с доводами налогоплательщика. Налоговый орган обжаловать данное решение не стал, вероятно, чтобы не формировать отрицательную судебную практику в апелляции и кассации.

Резюмируя, скажем, что расчётный метод скорее жив. По крайней мере пока его поддерживают суды. При этом очевидно, что налоговые органы твердо заняли свою позицию по вопросам налоговой реконструкции и на текущий момент не стоит рассчитывать, что в ближайшем будущем инспекторы будут «добровольно» определять размер действительных налоговых обязательств в рамках проверок или станут прислушиваться к мнению налогоплательщиков в данном вопросе.

Начать дискуссию