Казалось бы, пандемия сделала все, чтобы дистанционные продажи перебили традиционные и зачастую невыгодные каналы покупки полисов. Этого не произошло. Что сможет увести страхователей в онлайн?

Купить полис можно в банке, у страховых брокеров или агентов, в самой страховой компании или на ее сайте, а можно и у агрегаторов. У каждого из каналов продаж свои плюсы и минусы. И своя цена.

Кто сколько прибавляет к стоимости полиса

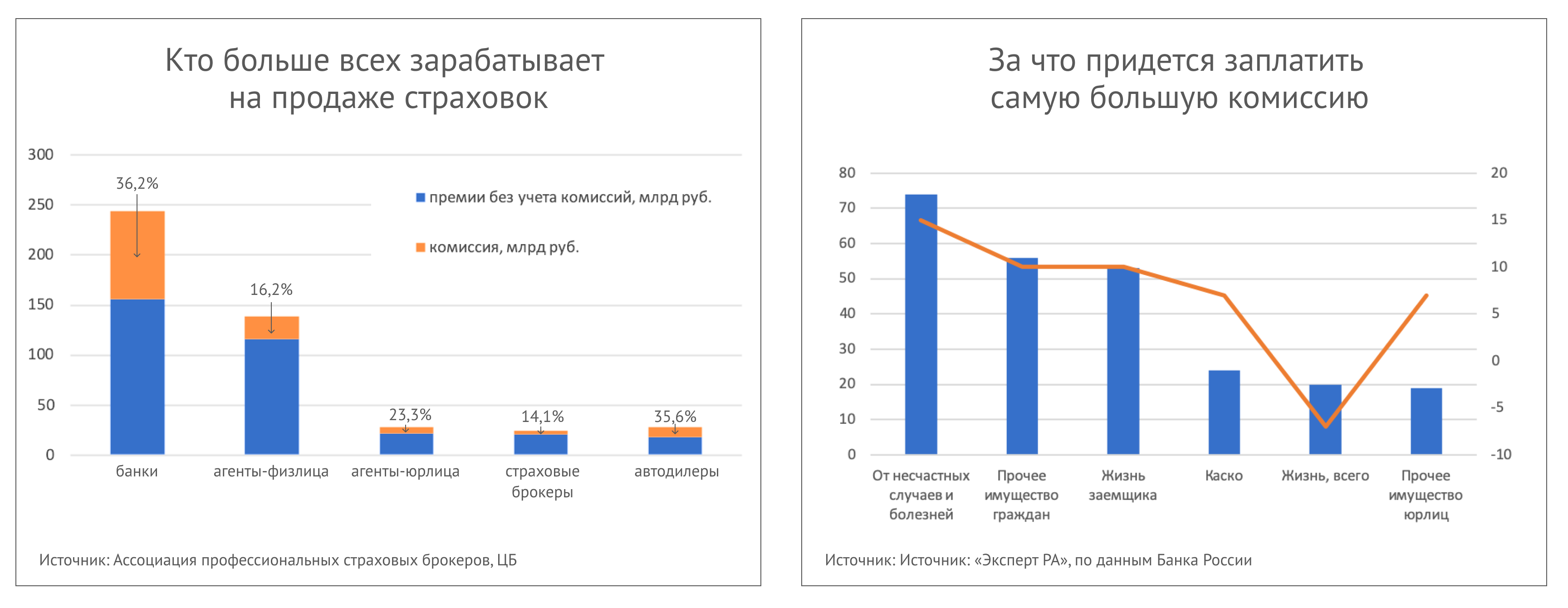

Ассоциация профессиональных страховых брокеров, ссылаясь на данные ЦБ, подсчитала, что в первом полугодии нынешнего года самое низкое среднее комиссионное вознаграждение за продажу полисов было у брокеров — 14,1%. Они принесли 3,3% страховых премий, или 24,65 млрд рублей (рост на 5%).

Чуть большие комиссионные — 16,2% — у агентов-физлиц. Через них было собрано 18,8% всех премий, или 138,9 млрд рублей (на 11,3% больше, чем годом ранее).

На третьем месте — агенты-юрлица, у которых средняя комиссия была 23,3%. На них также пришлось 3,8% сборов, или 28,3 млрд рублей (рост на 2%). Автодилеры получили среднюю комиссию 35,6%. На них пришлось 3,8% всех премий, или 28,1 млрд рублей (на 2% меньше, чем в 2019-м).

А больше всего зарабатывают на полисах банки — 36,2%, которые собрали 33% всех страховых премий, или 243,9 млрд рублей (на 3,5% меньше, чем годом ранее).

«Комиссионное вознаграждение банков стабильно растет, причем по такому популярному виду, как страхование от несчастных случаев и болезней, растет сильно хорошо — по 10% в год, — говорит исполнительный директор компании „Евроинс“ Андрей Зайцев. — На мой взгляд, цифра 73,5% по итогам 2019 года даже занижена — не секрет, что многие страховые компании еще доплачивают банкам через иные инструменты, то есть реально комиссия достигает 85%».

Комиссии-убийцы

«Следствием высоких комиссий посредников на рынке стала дороговизна страховок, урезанное страховое покрытие и низкая доходность в случае страхования жизни», — говорит Андрей Зайцев.

Страховщики понимают, что с высокими комиссиями в первую очередь у банков нужно что-то делать.

«Комиссии продолжают расти, причем расти гораздо быстрее, чем продажи в банковском канале, и просто убивают все страховые продукты, многие из которых хорошие и имеют колоссальный потенциал и интерес для клиента», — говорит вице-президент Всероссийского союза страховщиков Виктор Дубровин. «Чтобы продукты были конкурентными, они должны быть выгодными для клиентов, — считает генеральный директор СК „Ингосстрах-Жизнь“ Владимир Черников. — Привлекательность продуктов напрямую зависит от структуры издержек. Нужно сокращать традиционно высокие комиссионные вознаграждения. Максимизация комиссии от массовых продаж — это путь в никуда».

Но что делать с высокими комиссиями, страховщики, похоже, еще не решили, ведь отказаться от банковского канала невозможно. Слишком много у него плюсов для страховщиков: он открывает доступ к клиентской базе вкладчиков — для продажи ИСЖ и НСЖ, и заемщиков — для кредитных страховок. Кроме того, квалификация банковских работников позволяет доступно рассказать о страховых продуктах.

Еще один важный плюс для страховщиков — оптимизация расходов на развитие своей региональной сети.

«Кроме того, продукты, которые продаются через банки, обычно имеют невысокую убыточность, и для СК они выгодны, — рассказала директор страховых рейтингов Национального рейтингового агентства Татьяна Никитина на конференции „Банкострахование: эпоха экосистем“. — Невысокую убыточность они имеют зачастую потому, что в них закладывают те риски, которые не реализуются, то есть не предполагается изначально, что выплата может быть осуществлена».

Минусы тоже есть — мисселинг и недовольство потребителей. По словам Владимира Черникова, клиенты стали с большим подозрением относиться к рекомендациям менеджеров банков.

Еще один минус — сложные условия входа на банковские прилавки для страховщиков, которые не входят в одну финансовую группу с банками.

«Чего хочет банк? В первую очередь получить дополнительный комиссионный доход, а во вторую — обеспечить страховой защитой залоговое имущество и уменьшить риски кредитных операций, — размышляет Андрей Зайцев. — Что хочет страховая компания? Получить дополнительный канал продаж, поэтому смотрит в первую очередь на требование банка, а не запросы потребителей».

Агитация за «цифру»

Казалось бы, зачем потребителю переплачивать посреднику, если можно купить полис онлайн? Этот канал у страхователей до сих пор не пользовался популярностью. В первом полугодии 2020 года, по данным Банка России, страховщики дистанционно продали полисов на 32 млрд рублей. Это лишь 4% от всех сборов за полугодие. И к тому же на 4% меньше, чем годом ранее, несмотря на пандемию, закрытые офисы, ограниченное общение с агентами, узаконивание интернет-посредников и снятие ограничений на онлайн-продажи всех полисов.

Виктор Дубровин считает, что рынок онлайн-продаж еще не разогнался.

«Это была статистика за первое полугодие, когда ограничения на дистанционную продажу полисов посредниками еще действовали, — говорит он. — То есть продавать полисы онлайн могли только сами страховщики, а им это делать сложно, потому что за страховками люди не идут самостоятельно, их нужно чем-то мотивировать. Для страховщиков очень дорого делать рекламу, чтобы нагонять трафик на свой сайт, делать это нужно постоянно, а „выхлоп“ будет не очень большой. Поэтому во всем мире интернет-продажи идут через посредников, прежде всего, как сопутствующий товар к чему-либо, например к билету и путевке на курорт страховку от несчастных случаев».

Российский страховой рынок находится только в начале этого пути. Кроме того, играет свою роль привычка потребителей покупать полис в определенном месте и у определенного агента. «Есть такое понятие, как клиентский путь — его нужно понять и правильно встроиться в него, тогда и страхователь поймет удобство его и свою выгоду, у него сформируется новая привычка», — продолжает он.

Позитивно отразится на рынке рост конкуренции, в первую очередь благодаря реализации цифровых проектов. Агрегаторы уже сейчас предлагают страховки на более выгодных условиях, благодаря партнерским взаимоотношениям со страховыми компаниями.

«Покупка через сайт-агрегатор имеет несколько преимуществ, — считает аналитик проекта „Страхование Банки.ру“ Александр Блинов. — Первое — это возможность сравнить цены на один вид страховки у разный страховых компаний на рынке и выбрать наиболее подходящий продукт. Второе — зачастую партнеры — финансовые организации предлагают для клиентов конкретного агрегатора более выгодные условия покупки полиса, скидки или спецпредложения. Третье преимущество — авторитет бренда агрегатора гарантирует, что страховка не окажется поддельной».

Кроме того, крупные игроки финансового рынка создают маркетплейсы.

«Уже зарегистрирован маркетплейс Мосбиржи, в планах которого стоят и страховые продукты, планируется регистрация еще одного», — говорит Виктор Дубровин.

Хотя, по мнению Андрея Зайцева, не у всех маркетплейсов получится оттянуть на себя страхователей.

«Я не верю в перспективу таких обособленных маркетплейсов, как страховые, — это когда страховые компании у себя на сайте или в приложении предлагают онлайн-покупки полисов, — говорит он. — По имеющимся у меня данным, продажи там единичные».

Второй вид — классический финансовый маркетплейс — это когда страховые продукты предлагают на сайте банка и продаются либо вместе с кредитами, либо без них. Но и здесь взрывного роста продаж эксперт не ожидает, потому что «тема достаточно отработанная».

Третий вид — это маркетплейс замкнутого типа, начиная от формирования потребности и подбора товара до финансирования покупки этого товара и его страхования.

«Этим путем, скорее всего, будет идти рынок. Это самый правильный маркетплейс и даже не маркетплейс, а экосистема, как представленная „Сбером“, и которую, скорее всего, сделают „Яндекс“ с банком „Тинькофф“, которую реализовала международная компания Rakuten и другие. Нам нужно идти вместе с IT-компаниями и банками именно к такому решению, чтобы в дальнейшем получить источник взрывного роста», — резюмирует он.

Агент всегда жив

Впрочем, эксперты сходятся во мнении, что цифровизация будет идти не на смену посредникам, она будет идти вместе с ними. Маркетплейсы в основном будут предлагать коробочные продукты без индивидуального андеррайтинга.

«Причем стоимость полиса должна включаться в размер кредита на товар, потому что в России нет сформированной потребности покупать страховые продукты, — говорит Андрей Зайцев. — Вот когда нам дают кредит на товар и еще на страховку — тогда да».

К электронным посредникам, по мнению Татьяны Никитиной, пойдут средние и мелкие страховщики, которым самостоятельная реализация высокотехнологических решений будет просто не по карману. Крупные страховщики будут развивать все каналы продаж. Собственно, они и сейчас это делают.

«Самый распространенный и один из самых дешевых для страховщиков канал продаж — это агенты-физлица — их около 150 тысяч. Агентские сети есть у 106 компаний, и многие планируют их развивать, — продолжает она. — На втором месте по популярности — агенты-юрлица и специализированные организации, ими пользуются 90 страховщиков».

Через банки работают только 77 СК. Причем на четыре крупнейшие финансовые группы («Сбер», «СОГАЗ», ВТБ и «Альфа») приходится 2/3 банковского канала продаж. Интернет-канал используют 67 компаний, из которых около 17 продают онлайн только ОСАГО, а оставшиеся 50 развивают этот канал для всех видов полисов. Есть еще брокеры, автодилеры, лизинговые, медицинские компании, Почта России.

«Все идет к тому, что чистые офлайн-каналы в розничном страховании будут сокращаться, а интернет-, агентские и прямые продажи будут интегрироваться», — считает Никитина.

То есть страхователь будет иметь многовариантный путь к покупке: можно посмотреть полисы в интернете, позвонить в офис СК, перейти к страховому агенту и вернуться обратно в онлайн. Это даст страхователям выбор, в каком приложении оформить полис: СК или банка, или стать постоянным пользователем экосистемы, получая за это скидки и кешбэк.

Комментарии

1Вряд ли автор статья не знает о том, что в России люди покупают страховку только тогда, когда она обязательная. В страхование никто не верит, собственно не безосновательно.

Исходя из этого сформированы и способы втюхивания страхового продукта. Так как банку запрещено делать высокие ставки, чтобы рапортовать можно было о хороших показателях, а со страховой компанией (даже афиллированной) делиться не с руки они придумали хороший способ - полис рубль, комиссия тысяча. И держат за идиотов всех, начиная от заемщиков и закачивая контролеров.

Заодно еще и если человек продвинутый и отказывается от полиса - он рубель свой назад получает без проблем - а вот тыщу - хренушки.

Я вот например только через суд из банка вырвал эти все страховки, комиссии и прочую мутоту, которую они там наворотили в своих договорах.