Бумажный НДС и АСК НДС-2: кто кого?

Почему же АСК НДС-2 до сих пор так и не победила «бумажный» НДС и поможет ли ей в этом новый Регламент? Давайте разберемся.

Эксклюзивный онлайн-курс « Секреты оптимизации НДС. И что надо знать про АСК НДС-2» автора статьи адвоката Кирилла Соппы об инструментах налоговиков. Разберете стереотипы и мифы про систему контроля налоговиков. Узнаете все лазейки и дыры. Изучите методы оптимизации НДС и грамотного налогового планирования.

Оплатить картой и начать прямо сейчас

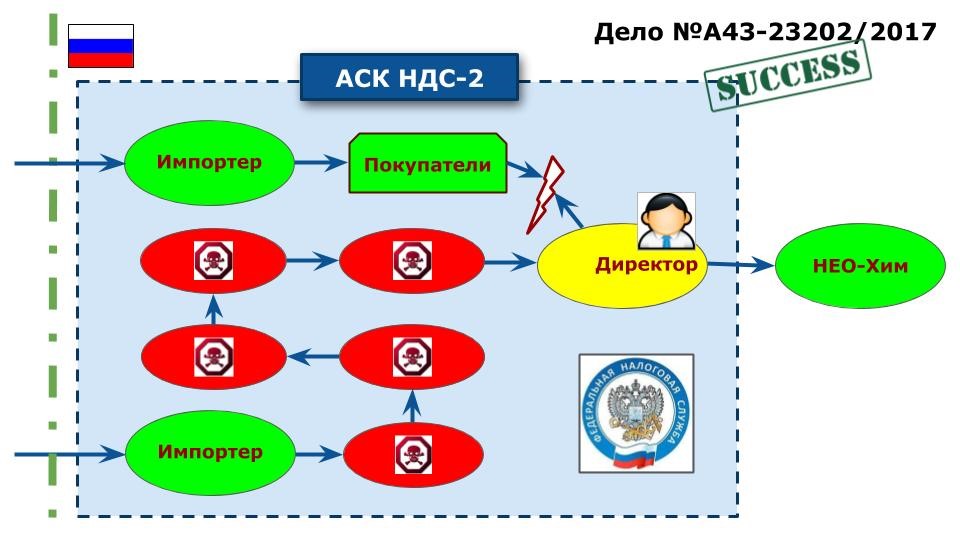

Во-первых, надо понимать, что АСК НДС-2 это поисковая система. У нее нет задачи кого-то побеждать, исключать, доначислять, ликвидировать. Она просто показывает налоговикам разрывы! А уже задача налоговиков как-то пресекать эти схемы. При помощи инструментов, которые даны в Налоговом кодексе, кстати! Это важно. Это значит что они не могут просто доначислить налоги на основании того, что в АСК НДС-2 разрыв. Хотя попытки такие они делали.

Во-вторых, существует неверное представление о работе АСК НДС-2. Многие думают что продавцы бумажного НДС постоянно находят лазейки в ее работе, а налоговики ее дорабатывают чтобы все лучше и лучше выявлять новые схемы. На самом деле, все не так.

Разрывы все АСК НДС-2 видела сразу, еще с 2015 года. Проблема в том, что налоговики не всегда могут достоверно выявить налогоплательщика, который наварился на этих «потерях» НДС в разрыве. Ведь очевидно, если воздействовать на контору, на которой случился разрыв, толку для бюджета будет мало. То есть АСК НДС-2 свое отрабатывает, а вот налоговики со своей задачей найти и пресечь не совсем справляются. Что и понятно, рук не хватает.

То есть, вся эта недолгая шестилетняя история эволюции администрирования НДС — это просто попытки налоговиков «монетизировать» тот пласт информации, который им предоставляет система. По сети гуляет внутренняя статистика налоговиков, из которой видно, что разрывы они видели все (ну «почти» все), просто отрабатывали только не более 10%. А потом с 2016 года уровень отработки вырос до 70%-80%.

Кратко напомню основные вехи этой эволюции. Сначала, как я уже сказал, налоговые органы делали робкие попытки доначислить просто на основании разрывов в АСК НДС-2. При этом надо помнить, что без выездной проверки этого сделать все равно бы не получилось. Но суды не оценили порыв налоговиков. Неудивительно, ведь в Налоговом кодексе об АСК НДС-2 ни слова.

Следующим заходом было пытаться доначислять в камеральных проверках, но такой способ тоже оказался ресурсозатратным, потому что налогоплательщики оспаривали эти доначисления, а возможностей по сбору доказательств в камеральной проверке у налоговиков несоизмеримо меньше. Опять рук не хватило.

Потом, как многие помнят, была история с тематическими проверками. Когда ВНП назначается не за три года, а за один квартал и по одному налогу (НДС) или по двум (НДС и налог на прибыль), но проверяют только подозрительные сделки. И ничего более.

Ну и последней итерацией стали побуждения. По сути, коллекторский способ, когда не надо соблюдать все процессуальные нормы, а достаточно припугнуть налогоплательщика и он уточнится и заплатит налоги в бюджет добровольно. Этот метод стал самым эффективным. В 2017 году в бюджет в результате побуждения поступило 50 млрд. рублей, в 2018 году 80 млрд. рублей, а в 2019 уже 130 млрд. рублей.

Для сравнения: по результатам проведения проверок (камеральных и выездных) в 2019 году в бюджет поступило 190 млрд рублей. Если тенденция сохранится, то в 2020 году побуждения должны догнать контрольные мероприятия (а с учетом приостановки проверок в связи с пандемией рискуют и обогнать).

Для целей повышения эффективности побуждений ФНС России ввела новые регламенты в 2019 (для отработки сложных разрывов) и в июне 2020 (для отработки разрывов и побуждения Выгодоприобретателей).

Какие новые проблемы ожидать налогоплательщикам в связи с новыми Регламентами?

1. Самый неприятный сюрприз — это запрет «замены» плохих контрагентов. Как это работает? Все проблемные места по конкретной инспекции попадают в сводный ежеквартальный отчет 2-МЭ (накопительно за 12 предыдущих кварталов). Соответственно, инспекция отрабатывает их на предмет устранения (побуждает к добровольному уточнению, начисляет в рамках КНП, начисляет в рамках тематической ВНП). Теперь по новому регламенту замена контрагента в книге покупок без уплаты соответствующей суммы налога не улучшает показатели налоговой инспекции в ежеквартальном отчете 2-МЭ.

То есть, если вас побуждают убрать «проблемного» контрагента и доплатить налог в бюджет, замена этого «проблемного» контрагента на другого «приличного» не спасет. Вас продолжат побуждать заплатить эту сумму НДС еще в течении 12 кварталов.

2. Порешать со своими налоговиками вряд ли получится. Побуждения налогоплательщика, который по мнению инспекции получил налоговую выгоду (Выгодоприобретатель) от схемы ведет, естественно, та инспекция, в которой он состоит на учете. Налоговый кодекс иных вариантов не предусматривает.

Но согласно внутреннему регламенту налоговиков, ответственной за побуждение является совсем не эта инспекция, а та, в которой выявлен технический разрыв.

3. Налоговики знают про такой, пожалуй, последний инструмент защиты, как создание контролируемого первого звена. В новом регламенте предусмотрен не только поиск Выгодоприобретателей, но и фиксация и контроль устойчивых пар «Выгодоприобретатель — Первое звено». Это все делается с учетом применения ст. 54.1 НК РФ, которая запрещает налоговую выгоду если сделка не исполнена стороной договора (первое звено).

Однако тут стоит сказать, что это изменение не прямого действия, как два предыдущих. Это пока исключительно как накопление информации. То есть, завтра же все контролируемые первые звенья не накроют. Но точно будут искать способ «монетизации» этой информации и почти наверняка найдут.

4. Очень многих пугают расширением списка вариантов «разрыва» — созданием списка Операций Особого Контроля. Но это относится больше к противодействию площадкам по торговле «бумажным» НДС и направлено на более эффективное пресечение изощренных способов прятать «разрывы». Реального бизнеса это касается мало.

С точки зрения выявления разрывов это тоже не означает, что были какие-то разрывы, которые раньше были не видны, а теперь станут видны. Разрывы были видны все. Правильнее говорить о том, что эти разрывы будут выявлять гораздо быстрее, таким образом срок жизни «бумажной» отчетности еще сократится. Об этом надо задуматься, структурируя вход «бумаги» в бизнес тем, кто ее до сих пор использует. Но лучше вообще отказаться от такого способа оптимизации НДС.

5. Все разрывы, включая созданные операциями особого контроля, будут висеть в отчете об эффективности работы конкретной инспекции в течении 12 кварталов или пока сумма разрыва не поступит в бюджет. Поэтому если вам не повезло и ваш Поставщик просто кинул свою контору не сдав отчетность, терпеть побуждения вам придется три года.

Ваши пояснения ничего не изменят. Однако лучше все же их предоставить, причем как можно более развернуто, это может избавить вас от назначения тематической ВНП.

6. Также, важным является то, что оба регламента направлены на поиск Выгодоприобретателя среди Покупателей. То есть, если ваш Поставщик продает вам товар через свою прокладку, на которой оптимизирует НДС с наценки, вопросы налоговики будут задавать все равно вам.

Тут скорее даже не налоговики виноваты, а конструкция нашего законодательства (а именно ст. 54.1 НК РФ), в которой исключить вычеты проще, чем доначислить выручку (в первую очередь поэтому надо уходить от устоявшегося клише «Нам нужен Поставщик с НДС» — упрощенец, а если еще и на сумму НДС он скинул цену, гораздо менее рисковый партнер).

7. Поиск Выгодоприобретателей теперь осуществляется в соответствии с бальной системой, согласно которой не очень «жирные» (мало активов и мало сотрудников) компании не признаются Выгодоприобретателями.

Для примера (это реальный кейс), компания с 800 тыс. рублей внеоборотных активов, с 7 сотрудниками, имеющая вычеты по НДС 82% и среднюю официальную зарплату 30 тыс. рублей, наберет лишь 35 баллов, тогда как на Выгодоприобретателя надо 50 баллов. Поэтому если вы большая и дорогая компания, вопросы по НДС сначала зададут именно вам, даже если с «бумажным» НДС баловался Поставщик (с указанными параметрами).

8. Побуждения налогоплательщиков к самостоятельному уточнению налоговых обязательств теперь официально закреплены на уровне внутренних регламентов. То есть, это теперь не инициатива на местах, а целенаправленное воздействие на налогоплательщика, утвержденное ФНС России.

НДС на УСН-2026

— онлайн-курс для тех, кто хочет уверенно работать с НДС по новым правилам 2026 года.

Вы

научитесь начислять и учитывать НДС, работать с переходящими договорами, вести учет в 1С: Предприятие

8.3 и правильно заполнять декларации. По окончании курса выдаётся сертификат.

Программа

актуальна на 2026 год.

Цена по акции: 14 990 → 4 900 руб. (67%)

Начать обучение

Что делать?

1. Тщательно проводить комплаенс поставщиков. Причем из особо рисковых сфер деятельности (клининг, транспорт) вообще желательно работать с упрощенцами. То, что вы надеетесь обхитрить бюджет, переложив риски за полученную вами экономию налога (а то, что клининг и транспорт закрывают этот НДС «бумагой» — 100%) выйдет вам боком. Если на вашем Поставщике не будет дорогостоящих активов, вопросы будут задавать вам. Побуждать уточниться тоже.

2. Многие налоговые юристы и консультанты рекомендуют не отвечать на запросы налоговиков и отказывать по любым формальным основаниям. На самом деле универсального рецепта тут нет. Безусловно, отвечать на все и в полном объеме не стоит, тем более налоговики обычно шлют требования, составленные по образцам, которые содержат все что надо и все что не надо. При этом, если вы сами не используете «бумажный» НДС, то с налоговым органом надо идти на контакт. Механизмы поиска не совсем справедливы (ищут Покупателя с активами, а не ту компанию, которая «бумажный» НДС покупала), но они такие какие есть.

Если по требованию запросили подтверждение реальности сделки с каким-то вашим Поставщиком, то скорей всего лучше предоставить, даже если запрос по каким-то параметрам не совсем правомочен. Наличие у вас реальных фактов, подтверждающих реальность сделки с вашим Поставщиком охладит пыл налогового органа в части желания назначить выездную налоговую проверку. Если у вашей инспекции появилась проблема (разрыв), то налоговый орган не успокоится пока деньги не поступят в бюджет, даже если все сроки по камеральному контролю периода вышли (по регламенту разрыв висит в отчетности 12 кварталов). Поэтому лучше показать, что у вас все нормально, чтобы они искали в другом месте, чем гордо отбивать все требования и получить выездную проверку.

3. Ну а тем, кто по-прежнему не может обходиться без «бумаги», станет еще сложнее. К сожалению, уже не подойдет продукт, у которого в качестве гарантийного сопровождения предлагается замена Поставщика. Это теперь не спасает. Поэтому надо искать таких, которые готовы держать отчетность в течении нужного вам срока без замен.

Да, кстати, надеяться что этот срок будет больше года, в нынешних условиях тоже не стоит. Поэтому даже если вы и найдете такого поставщика «бумаги» (на удивление, они по прежнему есть), нужно еще и правильно структурировать вход в свой бизнес.

4. Как я уже отмечал выше побуждения официально закреплены во внутренних регламентах налоговых органов, при этом эта процедура вообще никак не закреплена в Налоговом кодексе. В связи с этим создается ситуация, когда у налогоплательщика нет никакой определенности, какие действия и в каком объеме может совершать налоговый орган, почему он это делает, в чем заключается проблема у налогоплательщика, а также отсутствуют гарантии защиты его прав (как, например, при полностью регламентированной выездной налоговой проверке).

Поэтому рекомендуем вам в случае, если в отношении вас ведутся какие-либо побуждающие действия, обращаться к специалистам, не только знающим Налоговый кодекс (которые предлагают по формальным основаниям ни на что не отвечать), но и четко понимающим порядок администрирования и действия налоговых органов по побуждению налогоплательщика. Вопросы, своевременно снятые на этапе предварительных претензий, могут уберечь вас от выездной налоговой проверки.

Комментарии

3Очень хороший материал с отличными выводами

Наше, якобы "людоедское" государство на самом деле весьма лояльно к налогоплательщику. Правда только к тому, который умеет слышать государство. Намеки выдаются сильно заранее и весьма прозрачно. Но упертым баранам, которые живут по принципам нулевых будут задаваться вопросы. Тут понятно.