Сегодня рассмотрим занятный кейс, одновременно затрагивающий две сверхактуальные темы: искусственное дробление и привлечение к субсидиарной ответственности с последующим «поиском» спрятанного имущества.

Конечно, сам факт того, что налоговые доначисления становятся причиной признания компании банкротом и привлечения её собственников к ответственности — не новинка. Однако рассматриваемый экспертами taxCoach случай — особенный. Он ярко иллюстрирует то, что «старые» подходы в новых реалиях не работают.

Фактура

Речь пойдёт о довольно известном кейсе в сфере общепита, получившего статус хрестоматийного примера в тематике искусственного дробления. Кратко обозначим суть.

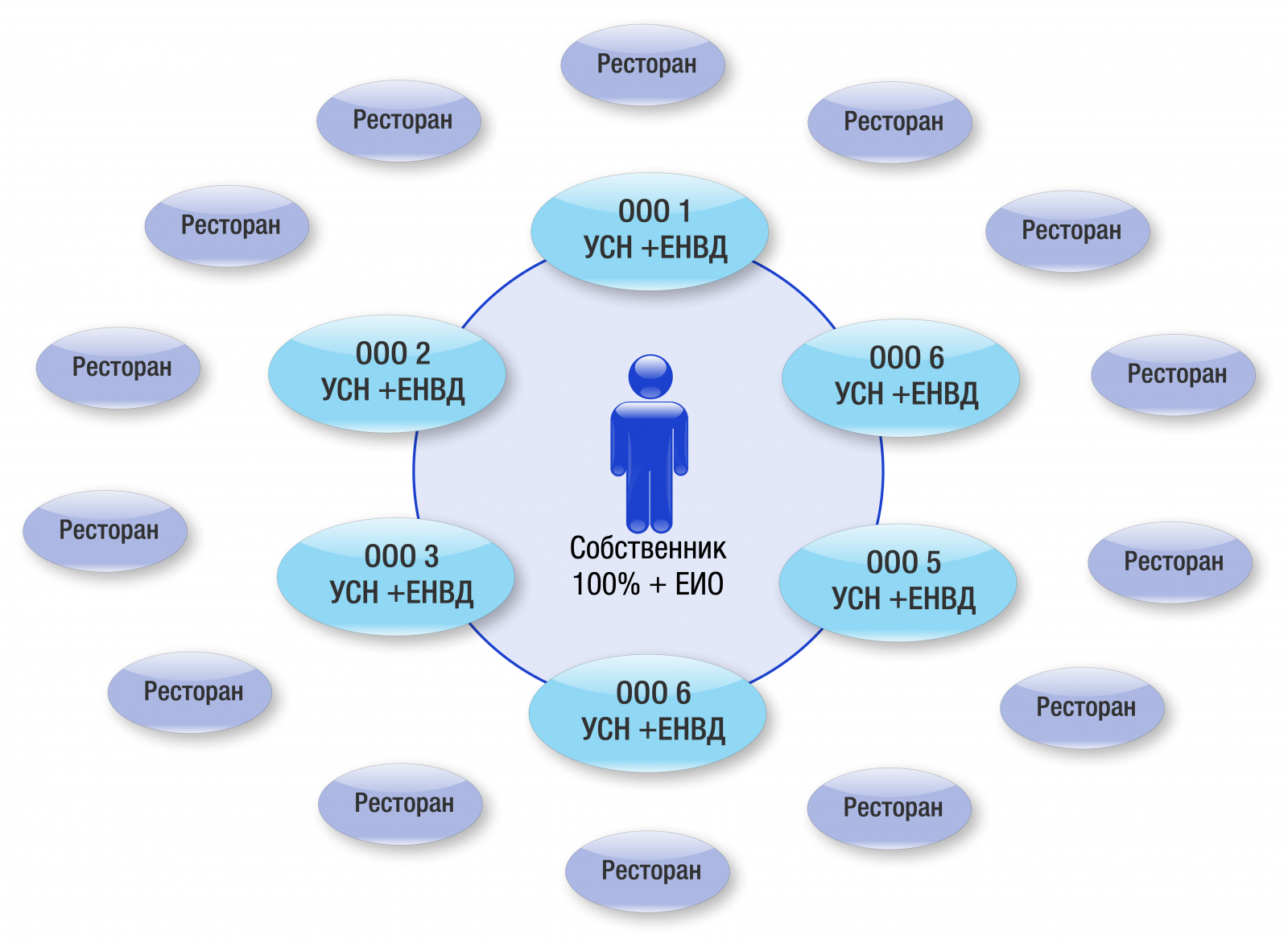

Налогоплательщик вёл деятельность от имени нескольких юридических лиц, связанных договором коммерческой субконцессии с головной организацией, которая являлась представителем бренда на территории региона. В рамках каждой компании работали несколько ресторанов. Компании применяли ЕНВД и УСН. Единственным участником и руководителем всех компаний выступал собственник.

В организации бизнеса подобным образом налоговый орган усмотрел схему искусственного дробления, направленную на получение необоснованной налоговой выгоды.

В основу претензий легли выявленные в ходе проверки признаки искусственного дробления: взаимозависимость, предельные показатели по лимитам спецрежимов, единое управление, единый административно-хозяйственный центр, общие ключи для входа в банк и другие. Кроме того, контролирующий орган обратил внимание на низкие показатели по налоговой нагрузке в соотношении со среднеотраслевыми.

Однако, всё это меркнет на фоне фактического признания собственника в организации налоговой схемы, запротоколированного инспекцией в ходе проверки:

Полагаем, многие сочтут такую ситуацию исключительной. И это действительно так, но лишь с точки зрения наличия запротоколированного признания со стороны налогоплательщика. Фактически же, в сознании многих предпринимателей искусственное дробление до сих пор не является чем-то предосудительным. Закон же не запрещает создавать новые компании, вот мы и создаём.

«Защитные» мероприятия

Налогоплательщик предпринял попытку оспорить решение налогового органа. И одновременно начал проводить «защитные» мероприятия в отношении имущества. Сложно осуждать желание спасти кровно заработанное. Тем не менее, этот пример ярко иллюстрирует, какие операции видны контролёрам и легко отматываются назад.

Картина была следующей:

-

Собственник бизнеса до момента окончания ВНП создаёт новое юридическое лицо, единственным участником и директором которого выступает сам.

-

Операционные компании, объединённые в рамках налоговой проверки, продают новому юр лицу все свои активы (оборудование).

-

Собственник новой компании с активами продаёт свою долю третьему лицу. Здесь важно отметить, что покупатель — реальный предпринимательский субъект, работающий в сфере общепита. Цена сделки, по информации из судебного акта, была значительной и в несколько десятков раз превышала сумму доначислений. Предположим, она была близка к рыночной оценке всего бизнеса.

-

Собственник «снимает» себя с должностей руководителя в операционных компаниях, в том числе тех, которым вменялись налоговые доначисления и передаёт доли в них третьим лицам. Причём в этом случае, третьими лицами выступали некие иностранные компании.

-

Собственник продаёт часть своего личного имущества. Сумма продажи имущества была достаточной для погашения долга перед бюджетом.

Ответные действия

В описанных действиях налоговый орган усмотрел намеренный вывод ликвидных активов в целях уклонения от погашения задолженности. В этой связи им предпринимаются следующие ответные шаги:

-

В первую очередь налоговый орган обратился с заявлением о признании банкротами компаний, которым по результатам проверки вменялись доначисления.

-

Сведения о достаточности у должника имущества, за счёт которого процедуру банкротства можно бы было провести, — не выявлены. Налоговая, в свою очередь, отказалась вносить деньги на депозит суда для финансирования процедуры, поскольку из бюджета необходимые средства не выделялись. В результате суд прекращает производство по делу.

-

Прекращение производства по делу, в соответствии с описанными выше обстоятельствами, предоставляет налоговом органу право обратиться с заявлением о привлечении контролирующих лиц к субсидиарной ответственности вне рамок процедуры банкротства, что и было сделано. Причём заявление было подано как в отношении собственника бизнеса, так и в отношении вновь созданной им компании, скупившей активы и в последствии проданной независимому третьему лицу.

-

Налоговый орган просит суд ввести в отношении собственника и проданной им компании обеспечительные меры. Заявление удовлетворяют, в результате суд накладывает арест на деньги и юр лица, и собственника. Кроме того, установлен запрет на проведение регистрационных действий в отношении долей в других юр лицах, принадлежащих собственнику. Арест наложен в пределах доначисленной суммы, соответственно налоговый орган фактически получил гарантию 100%-го взыскания.

Возвращаясь к поведению собственника и оценивая адекватность ответных действий со стороны налоговой, стоит отметить, что на предпринятые собственником действия можно посмотреть по-разному. С одной стороны, все выглядит как схема ухода от задолженности. С другой стороны, складывается впечатление, что у него есть возможность рассчитаться с бюджетом и начать всё заново.

Какие бы мотивы на самом деле не двигали собственником бизнеса, очевидно то, что налоговый орган умеет противостоять прямолинейным инструментам вывода активов.

В настоящий момент заявление о привлечении уже бывшего собственника бизнеса и проданной им компании еще не рассмотрено, однако у налогового органа есть все шансы добиться успеха, поскольку в данном деле имеет место презумпция вины контролирующего лица из-за долгов перед бюджетом.

Как видно из данного примера, любые действия должны быть своевременными. Налоговая проверка или предъявление требований иными кредиторами, зачастую, выступают точкой невозврата для целей обеспечения имущественной безопасности. Внедрение любых защитных механизмов на данном этапе воспринимается судами негативно, не иначе как намеренный вывод активов, что делает их использование в лучшем случае бессмысленными, а в худшем несёт риски привлечения к уголовной ответственности.См. п. 1 ст. 195 УК РФ

Начать дискуссию