НДС по расходам на возмещение ущерба покупателю нельзя отражать в книге покупок

Включение «входного» НДС в сумму расходов на возмещение ущерба влечет риск возникновения споров с налоговыми органами. Разбираемся подробнее с экспертом службы Правового консалтинга ГАРАНТ, аудитором, членом ААС Михаилом Буланцовым.

Исходная ситуация

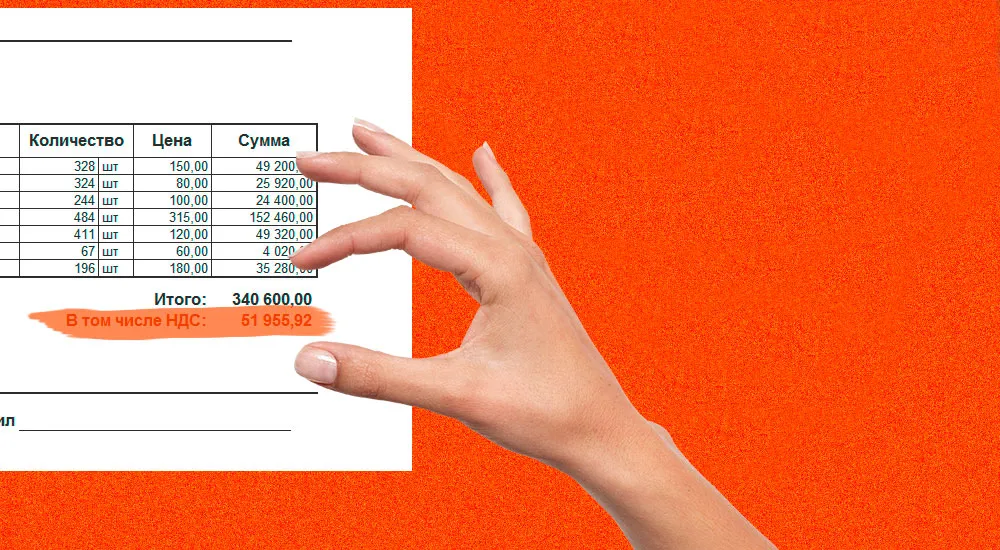

Организации на общей системе налогообложения принадлежит автозаправочная станция (АЗС). В ходе заправки автомобиля, принадлежащего юридическому лицу — покупателю, был ошибочно заправлен бензин с примесью воды, что повлекло причинение ущерба автомобилю. Покупатель предъявил претензию в устной форме. Для восстановления рабочего состояния были проведены следующие работы: транспортировка автомобиля до СТО, заправка автомобиля, покупка запчастей и оплата стоимости ремонта. Ремонт и запчасти предъявлены СТО организации с учетом НДС.

Может ли организация принять НДС к вычету и отразить в книге покупок? Если нет, то правомерно ли будет включение НДС в сумму расходов на возмещение ущерба?

Ответ

Организация в анализируемой ситуации не имеет права на налоговый вычет предъявленного ей НДС по ремонту автомобиля. Полагаем, что включение «входного» НДС в сумму расходов на возмещение ущерба влечет риск возникновения споров с налоговыми органами.

Обоснование позиции

По общему правилу, установленному п. 1 ст. 15 ГК РФ, лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков. Однако указанная норма является диспозитивной и предусматривает, что законом или условиями конкретного договора размер подлежащих возмещению убытков может быть ограничен неким пределом. Пунктом 1 ст. 1064 ГК РФ установлено, что вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред.

В настоящей консультации мы не рассматриваем возможность признания расходов Организации на возмещение ущерба для целей налогообложения прибыли (пп. 13 п. 1 ст. 265 НК РФ), а также документальное оформление взаимоотношений с покупателем по поводу возмещения ущерба, поскольку это не являлось предметом заданного вопроса. В дальнейшем исходим из того, что расходы на возмещение покупателю причиненного ущерба подлежат включению в состав внереализационных расходов Организации (письмо Минфина России от 20.09.2010 N 03-03-06/1/597).

Обязанность по уплате того или иного налога непосредственным образом связана с возникновением у налогоплательщика соответствующего объекта налогообложения (п. 1 ст. 38 НК РФ).

В соответствии с п. 1 ст. 146 НК РФ объектом обложения НДС являются:

реализация товаров (работ, услуг) на территории России, а также передача имущественных прав, включая безвозмездную передачу товаров, безвозмездное выполнение работ, оказание услуг;

передача на территории России товаров (выполнение работ, оказание услуг) для собственных нужд, если расходы на это не могут быть учтены для целей налога на прибыль (то есть для целей, не связанных с коммерческой деятельностью);

выполнение строительно-монтажных работ для собственного потребления;

ввоз товаров на таможенную территорию РФ и иные территории, находящиеся под её юрисдикцией.

В силу п. 1 ст. 39 НК РФ, реализацией товаров, работ или услуг признается, соответственно, передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных НК РФ, и на безвозмездной основе.

Согласно пп. 2 п. 1 ст. 162 НК РФ, налоговая база по НДС увеличивается в том числе на суммы, полученные за реализованные товары (работы, услуги) либо иначе связанные с оплатой реализованных товаров (работ, услуг).

В анализируемой ситуации Организация (продавец) возмещает ущерб, нанесенный имуществу своего покупателя. Следовательно, Организация не реализует покупателю товары (работы, услуги), имущественные права; не передает товары (работы, услуги) для собственных нужд; не выполняет строительно-монтажные работы для собственного потребления; и не ввозит товары на таможенную территорию РФ. То есть возмещение ущерба не является объектом налогообложения НДС (п. 1 ст. 146 НК РФ).

Обратим также внимание на решение Федеральной налоговой службы от 31.01.2012 N 7. В нем, в частности, сказано, что, исходя из п. 1 ст. 39, пп. 1 п. 1 ст. 146 НК РФ, возмещение убытков по своей правовой природе не является реализацией товаров, работ, услуг.

Таким образом, покупатель не должен начислять НДС на сумму полученного возмещения за причиненный автомобилю ущерб.

В соответствии с п. 1 ст. 171 НК РФ налогоплательщик имеет право уменьшить общую сумму НДС, исчисленную в соответствии со ст. 166 НК РФ, на установленные ст. 171 НК РФ налоговые вычеты.

Организация имеет право на вычет «входного» НДС, если одновременно выполняются следующие условия:

приобретенные товары (работы, услуги) предназначены для осуществления операций, облагаемых НДС (п. 2 ст. 171 НК РФ);

товары (работы, услуги) приняты к учету (п. 1 ст. 172 НК РФ);

имеется надлежащим образом оформленный счет-фактура поставщика (в установленных НК РФ случаях — иные документы, подтверждающие фактическую уплату сумм налога (п. 1 ст. 172 НК РФ).

В рассматриваемом случае приобретенные Организацией на СТО запчасти и услуги по ремонту автомобиля использованы в деятельности, не облагаемой НДС — возмещении нанесенного имуществу покупателя ущерба.

Таким образом, Организация в анализируемой ситуации не имеет права на налоговый вычет предъявленного ей НДС.

Согласно п. 1 ст. 170 НК РФ суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг), имущественных прав либо фактически уплаченные им при ввозе товаров в РФ, если иное не установлено положениями главы 21 НК РФ, не включаются в расходы, учитываемые при исчислении налога на прибыль организаций (НДФЛ), за исключением случаев, предусмотренных п.п. 2 и 2.1 ст. 170 НК РФ.

К указанным исключениям, в частности, относится приобретение товаров (работ, услуг), имущественных прав для производства и (или) реализации (передачи) товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией в соответствии с п. 2 ст. 146 НК РФ, если иное не установлено главой 21 НК РФ (пп. 4 п. 2 ст. 170 НК РФ).

Перечень, приведенный в п. 2 ст. 170 НК РФ, является исчерпывающим и расширительному толкованию не подлежит (письма Минфина России от 19.03.2012 N 03-03-06/4/20, УФНС России по г. Москве от 20.05.2011 N 16-15/049561@, от 30.03.2005 N 19-11/20943@, УМНС по г. Москве от 12.08.2004 N 26-12/52934, постановление ФАС Северо-Кавказского округа от 15.12.2010 N А32-5103/2010-25/7). Во всех этих ситуациях счета-фактуры, полученные от продавцов, в книге покупок не регистрируются (пп. «е» п. 19 Правил ведения книги покупок).

При этом в ст. 170 НК РФ не предусмотрен учет в стоимости товаров (работ, услуг) сумм НДС по предъявленным санкциям, в том числе по возмещению ущерба. Поэтому в рассматриваемой ситуации велика вероятность возникновения налоговых споров по вопросу учета в составе расходов суммы НДС по признанному организацией расходу в виде штрафа (письмо Управления ФНС по г. Москве от 30.03.2005 N 20-12/20856).

В связи с этим полагаем, что включение «входного» НДС в сумму расходов на возмещение ущерба влечет риск возникновения споров с налоговыми органами.

К сожалению, нам не удалось обнаружить официальных разъяснений и материалов судебной практики по ситуациям, аналогичным рассматриваемой. Поэтому изложенная выше позиция является только нашим экспертным мнением.

В связи с этим рекомендуем обратиться в свой налоговый орган или Минфин России за официальными разъяснениями по поводу возможности признания «входного» НДС расходом для целей налогообложения прибыли в анализируемой ситуации.

Постскриптум

По общему правилу документами, необходимыми для признания в составе внереализационных расходов сумм возмещения причиненного ущерба, являются:

двусторонний акт, подписанный сторонами договора, или иной документ, подтверждающий факт нарушения договорных обязательств и позволяющий определить размер суммы признанной задолженности (письмо Минфина России от 23.12.2004 N 03-03-01-04/1/189);

решение о признании нанесенного ущерба;

копия письма, направленная контрагенту, с признанием претензии и указанием суммы нанесенного ущерба;

платежные документы (платежное поручение, РКО).

НДС на УСН-2026 — онлайн-курс для тех, кто хочет уверенно работать с НДС по новым правилам 2026 года.

Вы научитесь начислять и учитывать НДС, работать с переходящими договорами, вести учет в 1С: Предприятие 8.3 и правильно заполнять декларации. По окончании курса выдаётся сертификат.

Программа актуальна на 2026 год.Цена по акции:

14 990→ 4 900 руб. (67%)

Начать обучение

Начать дискуссию