Неумолимо приближается 01.01.2021 и отмена ЕНВД. Как быть предпринимателям, применяющим ЕНВД? Что нужно успеть сделать ИП на ЕНВД до конца 2020 года? Какие изменения, облегчающие массовый уход с вменёнки, внесены в законодательство (НК РФ)?

Рассказываем про изменения по ЕНВД для ИП в 2021 году: переход (снятие) с ЕНВД и замену (альтернативу) этому спецрежиму.

Важные поправки в налоговом законодательстве от ноября 2020

Госдума 11.11.2020 приняла Закон № 973160-7, вносящий очередные коррективы в НК РФ, который после одобрен Советом Федерации и направлен Президенту РФ на подписание. Большинство нововведений связано как раз с отменой ЕНВД с 2021 года и обеспечением плавного переходного периода.

Особенно актуальны поправки, сделанные для ИП. Разберем их подробнее.

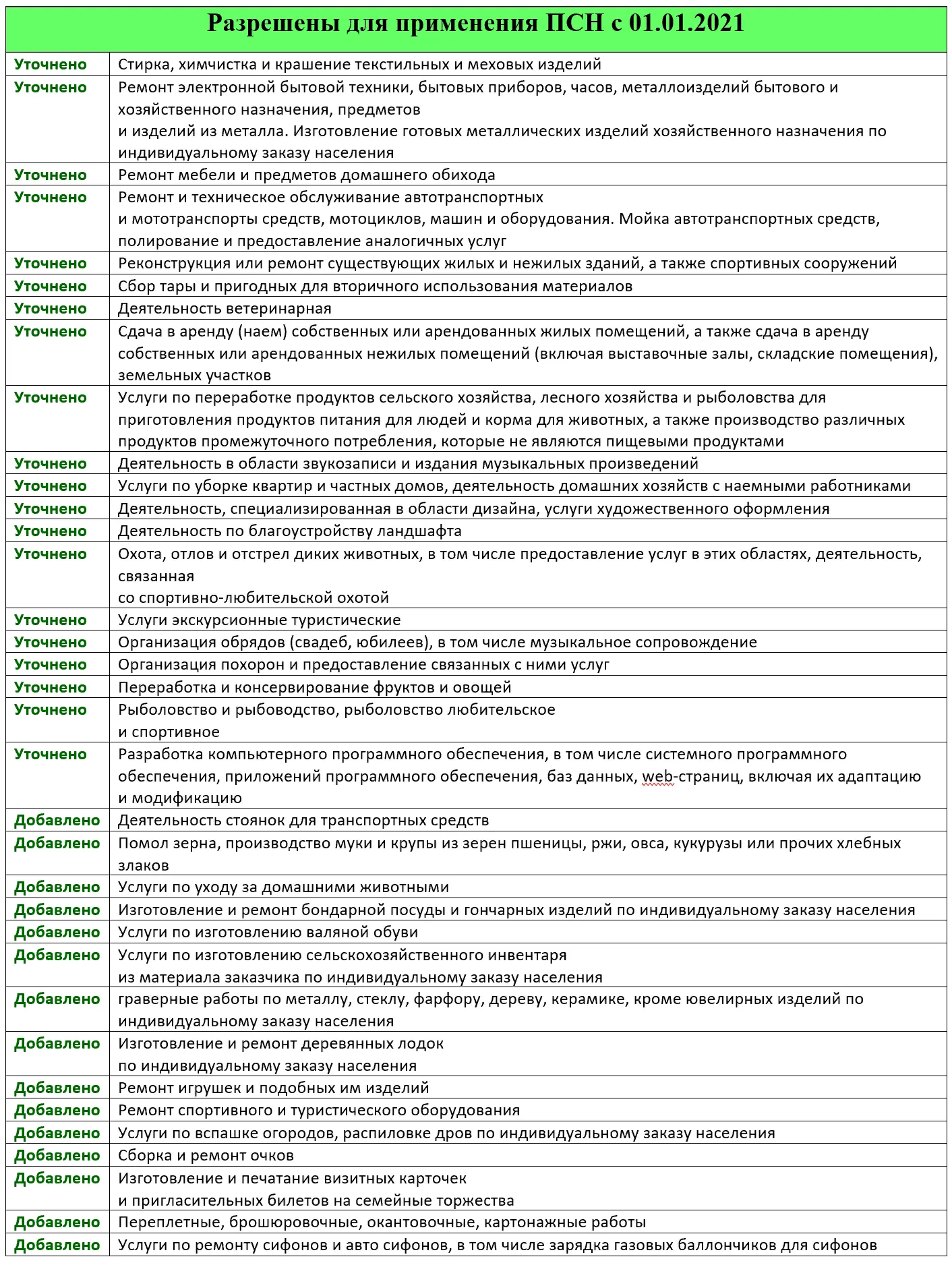

Пополнен перечень видов деятельности, по которым можно оформить патент

В список направлений предпринимательства, допускающих выбор патентной системы налогообложения (ПСН), добавлены многие виды деятельности, по которым до конца 2020 года действует вариант с ЕНВД. Кроме того, многие уже существующие пункты переформулированы. Новые формулировки расширяют варианты применения патента в определенной сфере.

Кроме этого, изменен такой важный параметр, как площадь зала, при котором допустимо применять ПСН при торговле и в общепите — с 50 кв. м сразу до 150 кв. метров.

Как гласит принятый закон, приведенный список видов деятельности — примерный. На деле региональным властям с 01.01.2020 дано право самим вводить у себя виды деятельности, подпадающие под ПСН.

Льготные патенты на переходный период

Если в 4 квартале 2020 года ИП был на ЕНВД по некоторым видам деятельности, он может получить льготные патенты. Их выдают на срок от 1 до 3-х месяцев. Стоимость патента — льготная. Она понижена на коэффициент 0,5.

Льготные патенты действуют до окончания указанного в них срока, но не позднее 31.03.2021.

Обратиться за льготным патентом до конца 2020 года нужно тем ИП на ЕНВД в 4 квартале 2020 года, которые заняты:

стояночным бизнесом для т/с (месячная базовая доходность в отношении указанного вида деятельности — 50 руб. на 1 кв. метр стоянки);

розничной торговлей через объекты с площадью торгового зала свыше 50 кв. метров, но не более 150 кв. метров по каждому объекту (базовая доходность — 1800 руб. на 1 кв. метр площади торгового зала);

общепитом на объектах с площадью зала обслуживания посетителей свыше 50 кв. метров, но не более 150 кв. метров по каждому объекту (базовая доходность — 1000 рублей на 1 кв. метр площади зала обслуживания посетителей);

ремонтом и техобслуживанием автотранспортных и мототранспортных средств, мотоциклов, машин и оборудования (базовая доходность — 12 000 рублей на одного работника, вкл. ИП);

мойкой транспортных средств, полированием и предоставлением аналогичных услуг (базовая доходность — 12 000 рублей на одного работника, вкл. ИП).

Кому в 2021 году придется переходить на ОСНО или УСН

Помимо новых разрешенных видов бизнес-активности, поправки затронули и те сферы, где использование ПСН невозможно.

Выбирать только между общей системой налогообложения (ОСН) и УСН придется предпринимателям, занятым к 2021 году в:

деятельности по договору простого товарищества, договору о совместной деятельности или договору доверительного управления имуществом;

деятельности по производству подакцизных товаров;

добыче и реализации полезных ископаемых;

розничной торговле — если площадь торгового зала более 150 кв. м;

услугах общепита — если площадь зала обслуживания посетителей более 150 кв. м;

оптовой торговле и торговле по договорам поставки;

услугах по перевозке грузов и пассажиров, имеющих на праве собственности или ином праве более 20 автотранспортных средств, предназначенных для оказания таких услуг;

деятельности по совершению сделок с ценными бумагами и производными финансовыми инструментами, а также по оказанию кредитных и иных финансовых услуг.

Из стоимости патента вычтут страховые взносы

Если ИП после отмены ЕНВД переходит на патент, у него остаётся возможность уменьшать уплачиваемые в бюджет суммы по ПСН на уже сделанные выплаты по страховым взносам.

Статья 346.51 НК РФ дополнена новым п. 1.2, в соответствии с которым с 01.01.2021 ИП вправе уменьшать стоимость патента на:

взносы на обязательное страхование, уплаченные в соответствующем налоговом периоде за работников;

взносы на обязательное страхование, уплаченные ИП за себя;

расходы по выплате пособий по больничным (исключение: несчастные случаи на производстве и профзаболевания) за дни болезни сотрудника, которые оплачивают за счет средств нанимателя;

платежи по договорам добровольного личного страхования, заключенным со страховыми организациями, в пользу работников на случай их временной нетрудоспособности.

Указанные платежи, взносы и пособия принимают в уменьшение только тогда, когда работники и сам ИП работают в той сфере, по которой применяется патент.

ИП без «наемников» может уменьшать стоимость патента без ограничений, вплоть до 0.

ИП с работниками могут уменьшить выплаты по ПСН на сумму взносов только до 50% (очень похоже на ЕНВД).

Если в 2021 году ИП получит несколько патентов и при исчислении налога по одному из них сумма страховых платежей и взносов превысит стоимость патента, то остаток «переплаты» не сгорает. В этих случаях ИП может использовать разницу в уменьшение выплаты по другому патенту, действующему в этом же календарном году.

Уменьшение выплат по ПСН за счет взносов происходит в уведомительном порядке. Форму бланка, электронный формат и порядок направления уведомления утверждает ФНС России.

Расходы на ЕНВД можно списать на УСН

Данное новшество применимо не только к ИП, но и к юрлицам, которые точно так же вынуждены поменять с 2021 года ЕНВД на другой спецрежим.

Суть в следующем: если плательщик ЕНВД произвел в 2020 году траты на сырье, материалы и т. п., что будет использовано в производстве уже в 2021 году на УСН с объектом «доходы минус расходы», такие траты можно учесть при расчете налоговой базы по УСН.

Подводим итоги

Законодатели постарались максимально смягчить переход с ЕНВД на другие режимы налогообложения.

В первую очередь, поправки облегчат жизни ИП, находящихся на ЕНВД в 2020 году. Для них появились дополнительные возможности использовать ПСН как наиболее удобную замену ЕНВД.

Разрешение уменьшать стоимость патента на страховые взносы с 2021 года — также очень положительный момент. Не стоит забывать и об облегчении расчетов с бюджетом: стоимость патента определит налоговая при его приобретении. ИП более не нужно высчитывать сумму ЕНВД, отслеживать изменения коэффициентов К1 и К2 и ежеквартально сдавать отчетность в ИФНС.

Комментарии

2В статье Ничего не сказано про Розничную торговлю маркированными лекарствами, шубами, парфюмерией, обувью, ... А ведь известно, что их розничная продажа не является Розничной торговлей! по установленным нормам сейчас.))) Далее, второй момент про переходящие с ЕНВД остатки материалов почему-то для производства (!), а то, что на складе товара на 10-100 млн.руб. так, что он переходящим не будет?! И при УСН Доходы-расходы сразу подпадает по 15%?! Вот так, взять и отдать 1,5-15 млн.руб. налогом свои заработанные годами оборотные средства? Поэтому, если автор пишет про данную тему, так пусть изволит постараться раскрыть её, а не писать дежурные условия ради выпуска статьи.

Автор рассказывал о принятом законе. Что там есть, о том и написал. Странные у вас претензии. И не по адресу.