Многие предприятия и предприниматели на ЕНВД осуществляли такие виды деятельности, при которых без основных средств и нематериальных активов никак не обойтись. Например, организации, оказывающие услуги общественного питания, вряд ли бы обошлись без холодильных установок и духовых печей, а те, кто оказывал услуги по перевозке пассажиров — без автомобилей.

Как уже известно, начиная с 2021 года система налогообложения с вменённого дохода упраздняется, и до окончания 2020 года всем её применявшим следует осуществить переход на какую-то иную систему налогообложения. В этом материале мы подскажем, на какую систему выгоднее перейти в плане учета ОС и НМА, а также рассмотрим внесение остаточной стоимости этих активов для учёта расходов на УСН на примере программы 1С: Бухгалтерия предприятия, редакция 3.0.

Существуют налоговые режимы, не учитывающие в расходах организации амортизацию основных средств. К таковым относятся патентная система и упрощённая 6% (доходы). Соответственно, если в вашей компании проходят значительные суммы по амортизации, то такие спецрежимы для вас невыгодны.

При этом, если организация или предприниматель осуществляет переход на УСН 15% (доходы минус расходы), то наверняка у него будет желание уменьшить налоговое бремя при помощи зачёта сумм износа основных средств в расходы по налоговому учёту. Разберёмся, как это сделать.

Первым шагом на пути принятия основного средства или нематериального актива к учёту на УСН будет определение их остаточной стоимости. Такой порядок закреплен в пункте 2.1 статьи 346.25 НК РФ. Ведь вы его использовали на ЕНВД и износ начался ещё там.

Налогоплательщики на ЕНВД зачастую не вели полный бухгалтерский и налоговый учёт запасов, и поэтому вполне возможно, что основное средство могло быть даже не введено в эксплуатацию. В такой ситуации вам будет необходимо посчитать вручную сумму амортизации, которая должна была быть начислена на ЕНВД.

Делается это путём деления первоначальной стоимости имущества на срок полезного использования и умножения на количество месяцев его использования.

Например, вы приобрели автомобиль за 1 миллион рублей в феврале 2020 года. Срок его полезного использования составляет 5 лет, а если быть точнее — 60 месяцев. Делим 1 миллион на 60 и умножаем на 10 (количество месяцев с марта по декабрь). Таким образом, получаем 16 666,66 рублей — это сумма амортизации, которая должна была быть учтена на ЕНВД. Теперь отнимем от первоначальной стоимости начисленную амортизацию, и получим остаточную стоимость в размере 833 333,34 рублей.

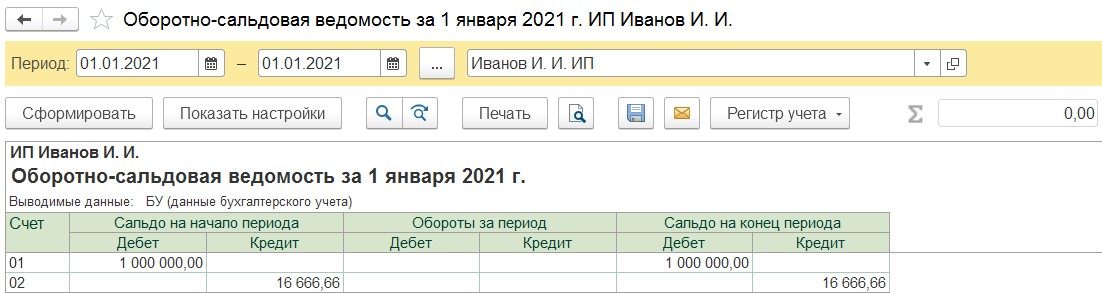

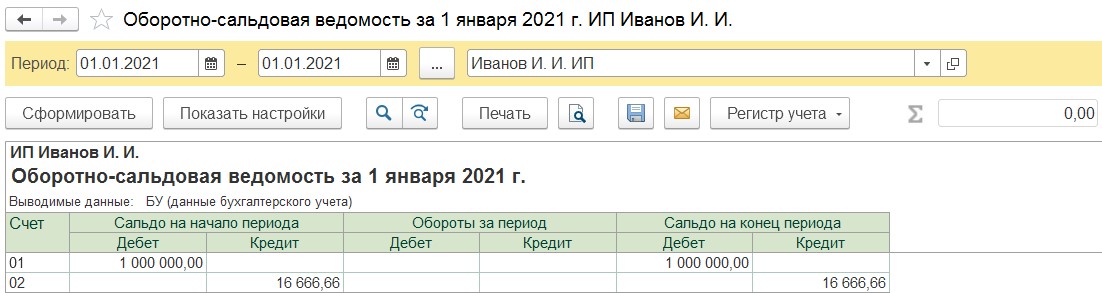

Если же ваше предприятие вело учёт основного средства и на ЕНВД, то определить остаточную стоимость будет намного проще. Достаточно будет посмотреть конечное сальдо по счетам 01 и 02 и посчитать разницу между ними.

Исчисленную остаточную стоимость основных средств или нематериальных активов необходимо отразить на начало месяца, с которого будет применяться упрощённая система (доходы минус расходы) в графе 8 раздела II Книги учёта доходов и расходов. После чего расходы по начисленной амортизации будут учитываться в стандартном порядке.

Перейдём от слов к делу.

Как уже говорилось ранее, основное средство могло быть учтено нами в бухгалтерском учёте на ЕНВД, а могло и остаться незамеченным. Рассмотрим обе ситуации.

Ситуация № 1: Основное средство оприходовано на 01 счёт и по счёту 02 уже начислялась амортизация

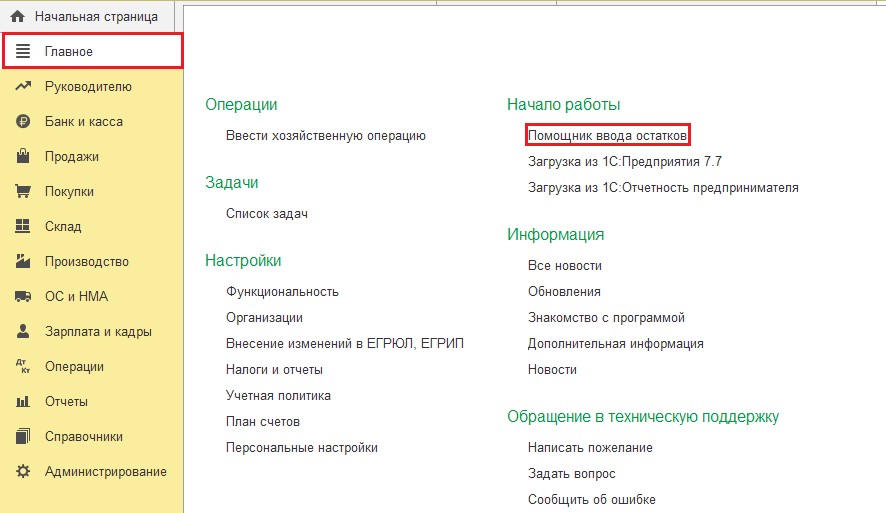

В таком случае нам нужно внести лишь сведения для налогового учёта, а в бухгалтерском оставить всё как есть. Перейдём в раздел «Главное» и выберем пункт «Помощник ввода остатков».

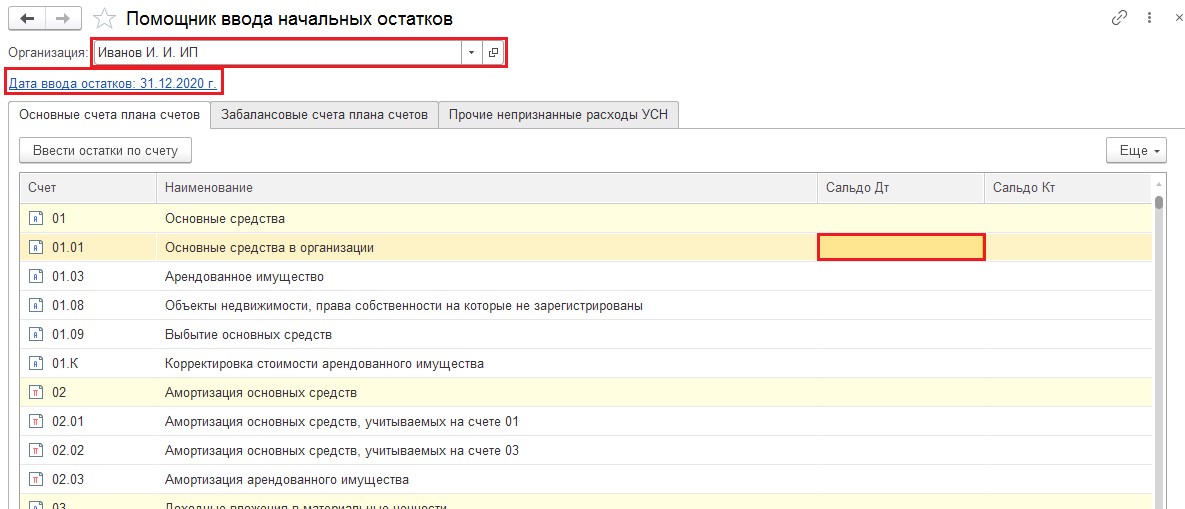

В открывшемся окне выберем организацию, по которой будем вводить операцию и установим дату ввода остатков — 31.12.2020 года. Затем дважды щёлкнем по колонке «Дебет» счёта 01.01. и в новом окне нажмём на кнопку «Создать».

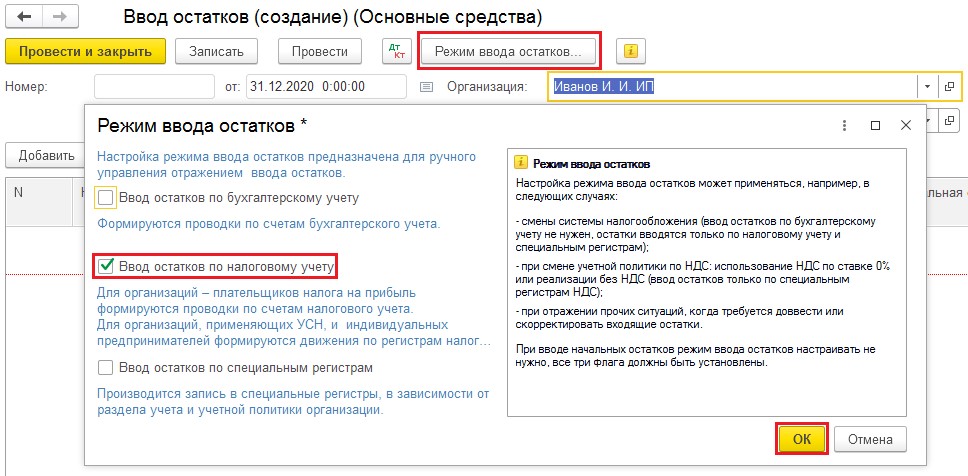

Программой будет создан документ «Ввод остатков (создание) (Основные средства)». В шапке данного документа следует нажать на кнопку «Режим ввода остатков» и выбрать только «Ввод остатков по налоговому учёту».

Затем добавить новую строку и ввести сведения по основному средству. По тому же принципу вводятся данные и по нематериальным активам, только выбирается не счёт 01, а счёт 04.

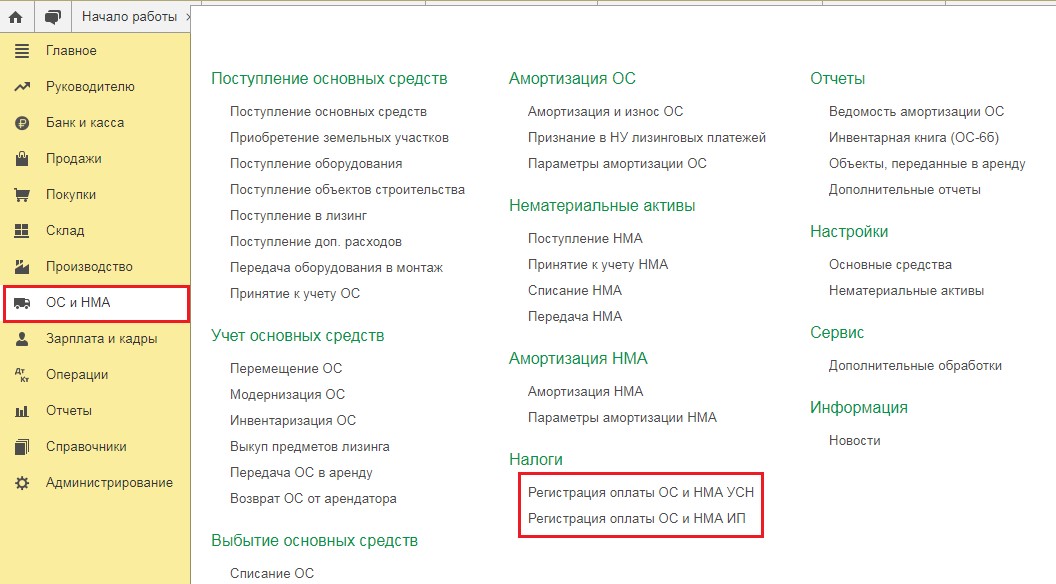

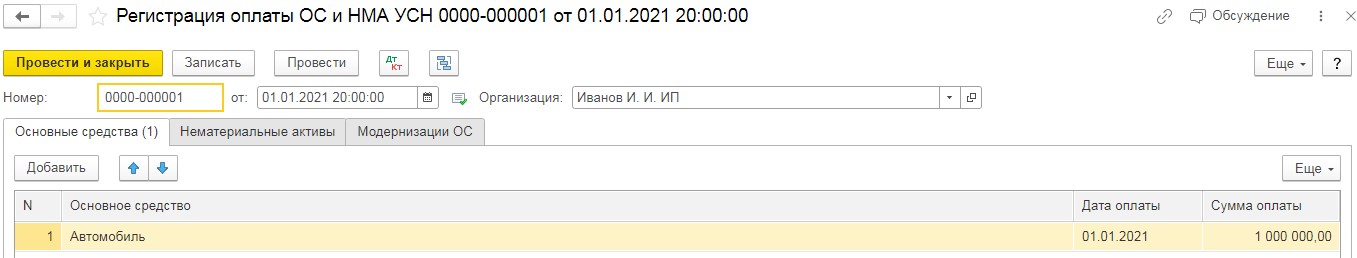

Затем нам следует зафиксировать, что данное основное средство оплачено. Для этого в разделе «ОС и НМА» есть документы «Регистрация оплаты ОС и НМА УСН» и «Регистрация оплаты ОС и НМА ИП».

Зафиксируем данные по оплате основного средства и проведём документ.

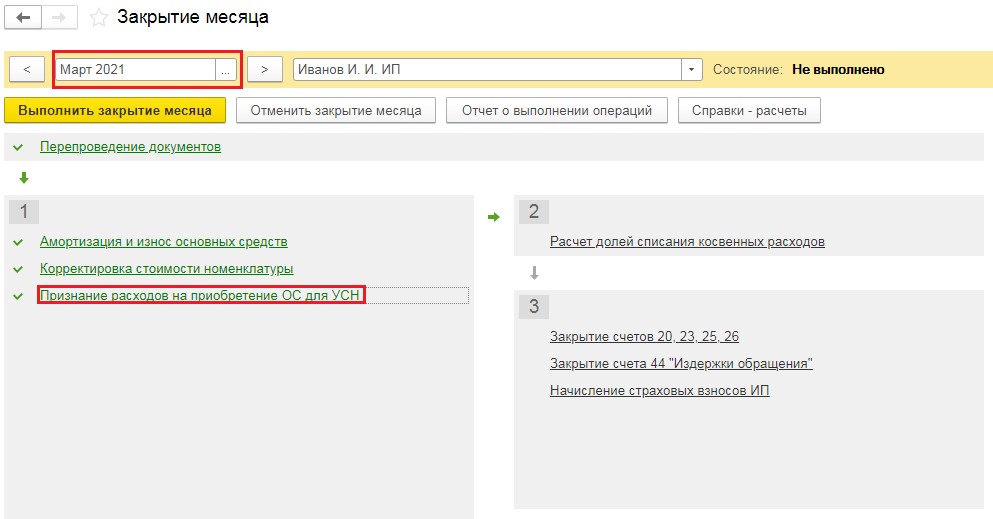

По итогу программой в конце каждого месяца обработкой «Закрытие месяца» будет производиться начисление амортизации (раздел «Операции» пункт «Закрытие месяца»).

Согласно пункту 3 статьи 346.16 Налогового Кодекса РФ, если основные средства приобретены до перехода на упрощённую систему налогообложения и срок их полезного использования составляет до трёх лет включительно, то их можно учесть в расходах по упрощёнке в течение первого календарного года.

Если же имущество было приобретено до перехода на упрощёнку, но срок его полезного использования находится в диапазоне от 3 до 15 лет, то мы можем учесть в расходах первого года 50% его стоимости, 30% в течение второго календарного года и 20% в течение третьего календарного года.

И, наконец, если срок полезного использования составляет свыше 15 лет, то принятие к затратам УСН происходит в течение первых 10 лет применения УСН равными долями, по 10 процентов стоимости в год.

В конце каждого квартала обработка «Закрытие месяца» выполняет операцию «Признание расходов на приобретение ОС для УСН».

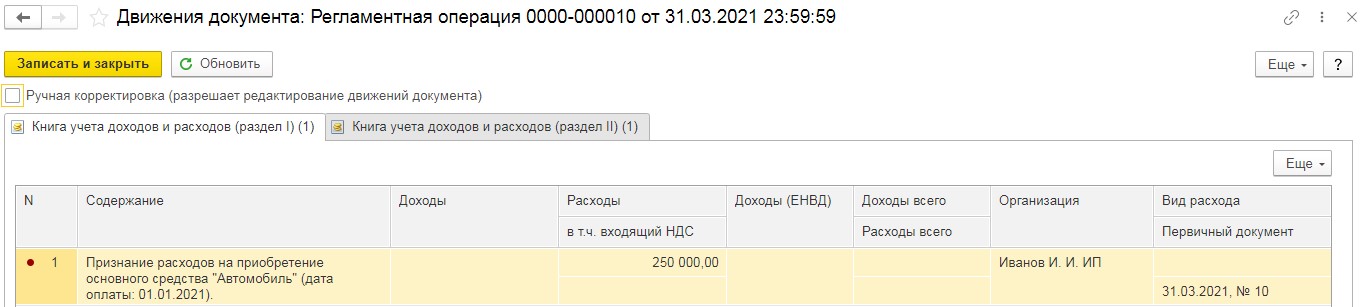

Проводки, которые формирует данная операция — это отнесение на затраты УСН части стоимости основного средства.

Ситуация № 2: Основное средство не учитывалось на ЕНВД

В таком случае нам необходимо ввести те же самые документы, только при вводе остатков по счёту 01 не следует выбирать режим ввода и ограничиваться только налоговым учётом. Тогда проведённый документ «Ввод остатков» создаст проводки по счетам 01 и 02.

В разделе «Операции» в пункте «Закрытие месяца», начиная с января 2021 года, будет выполняться операция «Амортизация и износ основных средств». А в конце каждого квартала будет происходить принятие части стоимости основного средства на расходы в налоговом учёте.

Первоначальные остатки по нематериальным активам вводится аналогичным способом с применением счетов 04 и 05.

Комментарии

2Прикольный заголовок, сначала даже не поняла, что прочитала?

Имеет ли значение сумма остаточной стоимости по основным средствам? Например, если по УП к основным средствам в 2021г относятся ОС стоимостью от 100т, а остаточная стоимость некоторых ОС с 2020г (ЕНВД) есть и 25000 и 35000, значения не имеет? можем их включить в начальный остаток при переходе на УСН?