Говоря о построении грамотной концепции налоговой безопасности, необходимо отталкиваться от условий внешней среды, в которых компании приходится существовать и развиваться. В это связи важно определиться с правовым контекстом налоговой безопасности. Конструкции: «должная осмотрительность», «деловая цель», «расчётный метод», «технические контрагенты» и другие, должны быть понятны налогоплательщику, поскольку без понимания принципов их применения разработать эффективный механизм налоговой и, как следствие, имущественной безопасности — невозможно.

С учётом разъяснений ФНС России по состоянию на март 2021 года разбираемся с экспертами taxCoach с новыми возможностями и ограничениями.

Правила счастливой жизни налогоплательщика

Статья 54.1 НК РФ содержит три условия для уменьшения суммы налогов:

- налогоплательщик не допустил искажений в бухгалтерской и налоговой отчётности;

- обязательство по сделке исполнено именно тем лицом, которое заявлено стороной договора, либо лицом, к которому обязательство перешло по закону или договору (например, по договору цессии, в порядке правопреемства и т.п.);

- снижение размера налоговых обязательств не является основной целью сделки.

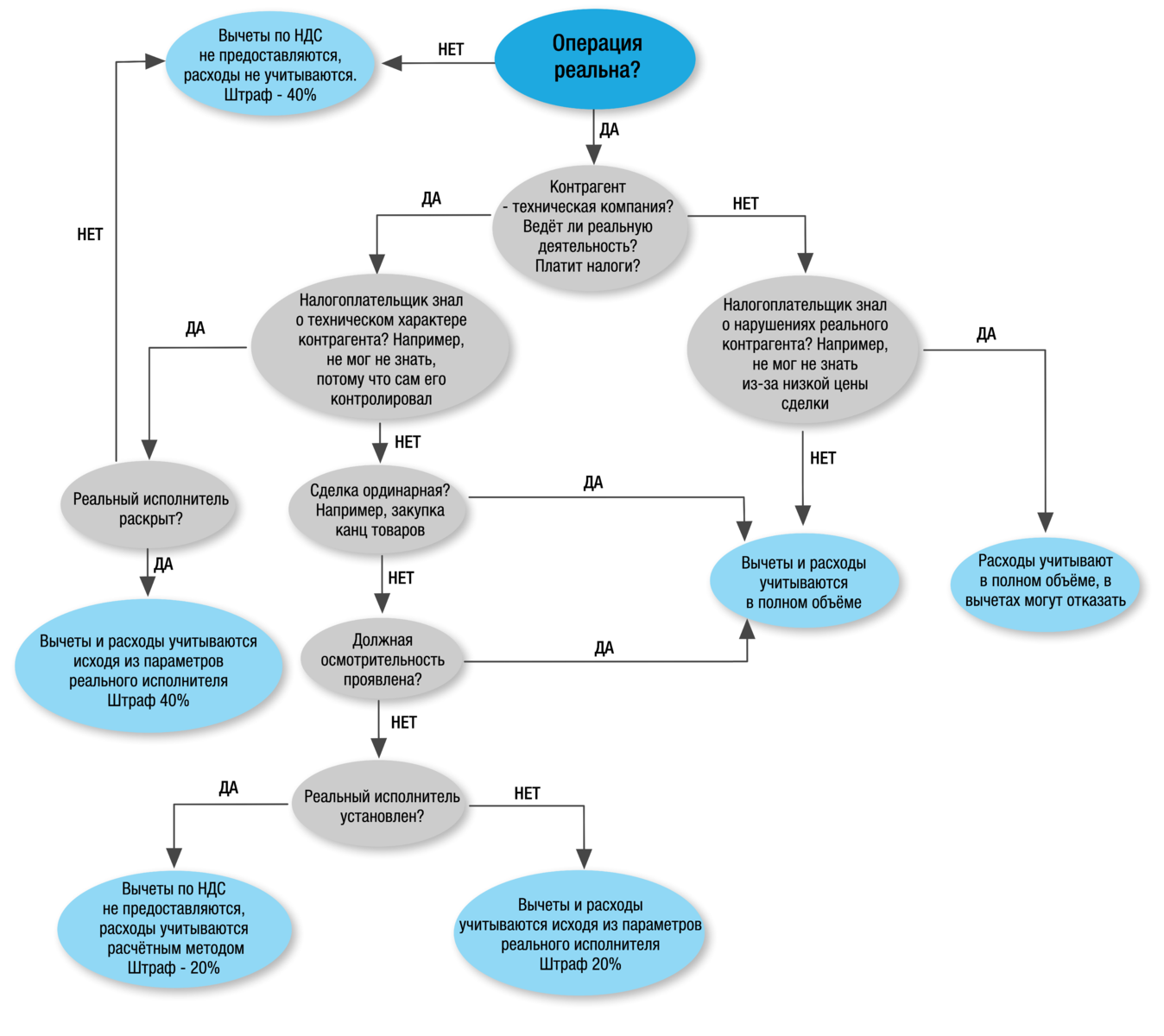

Соблюдение этих правил в схематичном виде выглядит следующим образом:

Рассмотрим подробнее.

Искажение

Под «искажением» ФНС понимает:

- отражение в отчётности нереальных операций;

- отражение операций, имеющих иной действительный экономический смысл, нежели тот, который «указан» в отчётности.

Реальность имеет ключевое значение и потому выступает первым тестом, проводимым ИФНС при оценке операций налогоплательщика. Если сделка в действительности не исполнялась, а лишь имела место на бумаге, учесть её в целях налогообложения нельзя, независимо от результатов других тестов.

Второй аспект искажения заключается в выявлении действительного экономического смысла операции. То есть необоснованную налоговую выгоду получают не только учитывая нереальные сделки, но и выдавая одни за другие.

Например, под видом займа предоставляют невозвратные инвестиции, учитывая при этом начисленные проценты в расходах. В этом случае налоговые последствия корректируются путём переквалификации сделки в соответствии с её реальным экономическим смыслом. То есть заём условно переведут во вклад в имущество, который не подразумевает начисление процентов, а значит и уменьшения налоговой базы по налогу на прибыль.

Контрагенты, должная осмотрительность и умысел

Налоговая служба вводит термин «технические компании». Это компании, не ведущие реальной экономической деятельности и не исполняющие налоговые обязательства в связи со сделками, оформляемыми от их имени (см. п. 4 письма ФНС № БВ-4-7/3060@) - то есть, под этим понятием подразумеваются «фирмы-однодневки». Налоговые последствия сотрудничества с ними зависят от нескольких факторов. При этом даже самые отпетые уклонисты могут учесть реально уплаченные налоги и реально понесённые затраты.

В качестве преамбулы отметим, что дальнейшее повествование касается исключительно реальных сделок. Нереальные операции в налоговых целях не учитываются.

Итак, факторы.

1) Первоочередное значение имеет вывод о техническом характере контрагента. Его ФНС предполагает обосновывать известным арсеналом доказательств: недостоверный адрес, отсутствие персонала и основных средств, отсутствие необходимых субподрядчиков, «странные» банковские операции и т.д.

2) Далее, важно определить форму вины налогоплательщика в содеянном. Раскрывается данный аспект через знание о техническом характере контрагента.

ФНС выделяет две формы вины: умысел и неосторожность.

- Умысел имеет место в тех случаях, когда налогоплательщик знал, что работает с технической компанией, потому что не мог этого не знать. Такое знание очевидно при выявлении схемы обналичивания денег. Например, когда «подозреваемая» компания возвращает полученные средства в виде наличных участникам налогоплательщика. Кроме того, осведомлённость предполагается в случае выявления подконтрольности таких контрагентов налогоплательщику.

- Неосторожность заключается в непроявлении должной осмотрительности, под которой ФНС понимает — коммерческую осмотрительность. То есть ту степень проверки контрагентов, которая свойственна деловому обороту. Подобная позиция была высказана в 2020 году в деле «Звёздочки» (см. определение ВС РФ по делу № А42-7695/2017).

В обычной ситуации обычный предприниматель тщательным образом проверяет потенциального поставщика или подрядчика, чтобы удостовериться, сможет ли он выполнить условия договора. Выясняет какой у контрагента опыт, есть ли у него склады или необходимое оборудование, обладает ли он человеческим ресурсом, с помощью которого успеет выполнить работы в срок. Аналогичный подход предлагается использовать и в отношении налогов.

При этом ФНС вполне разумно разделяет сделки по значимости, указывая, что, например, приобретение канцелярских товаров на небольшую сумму (ординарная сделка) не требует такой же тщательной проверки контрагента, как покупка недвижимости или дорогостоящего оборудования.

Форма вины имеет принципиальное значение для налоговых последствий. Так, при доказанном умысле, налогоплательщику будут вменять штраф в размере 40% от суммы доначисленийВ соответствии с п. 3, ст. 122 НК РФ, против 20% при неосторожности. Однако наиболее важным выступает её влияние на определение размера самих доначислений.

3) Выше мы упомянули возможность скорректировать налоговые обязательства даже при умышленной оптимизации налогов, например, при сознательном включении в цепочку подконтрольной технической компании.

ИФНС учтёт реально понесённые на сделку затраты и предоставить вычеты в сумме уплаченного контрагентом НДС, но только если налогоплательщик раскроет реального исполнителя по сделке. В противном случае отказ в вычетах и расходах в полном объёме.

Для «неосторожных» налогоплательщиков условия мягче. В случае выявления реального исполнителя налоговый орган учтёт уплаченные ему суммы в качестве расходов и предоставит вычеты по НДС, если контрагент является его плательщиком. В иной ситуации расходы определяются расчётным методом, то есть исходя из рыночных цен по аналогичным сделкам. Вычеты по НДС при этом не предоставляются.

Интересно, что ФНС настаивает на раскрытии реального исполнителя именно в ходе налоговой проверки. Закономерно возникает вопрос, а что же будет в ситуации, если налогоплательщик представит доказательства, раскрывающие фактического исполнителя, в ходе обжалования решения в вышестоящем органе или в суде? Полагаем, что этот вопрос разрешится только на практике. Но тем не менее, мы считаем, что такие доказательства должны быть учтены.

За того парня

Не оставила ФНС без внимания и ситуацию взаимодействия с контрагентами, оптимизирующими НДС, не подходящими под определение технической компании. Это, например, компания, которая ведёт реальную предпринимательскую деятельность, но сама пользуется услугами технических контрагентов для оптимизации налогов. Либо компания, которая формально имеет необходимые ресурсы, но встраивается в цепочку сделок для переноса налоговых рисков с основной компании.

Последствия неуплаты налога такими компаниями могут быть переложены на налогоплательщика при условии, что он знал о нарушениях своего контрагента.

Для доказывания факта осведомлённости налоговая служба в первую очередь рекомендует устанавливать подконтрольность таких контрагентов налогоплательщику либо согласованность действий с ними. Здесь имеет место попытка пресечь создание подконтрольных буферных компаний, наделённых необходимыми ресурсами, которые аккумулируют на себе риски взаимодействия с техническим контрагентами.

.png)

Помимо указанной ситуации, в отношении подобных контрагентов, письмо ФНС содержит следующий посыл:

Следует также учитывать, что получение выгоды налогоплательщиком может выражаться в установлении цены приобретения товаров (работ, услуг) в размере, который существенно ниже рыночной стоимости.

Вероятно, здесь подразумевается, что налогоплательщик должен догадаться о нарушениях самостоятельного контрагента, поскольку тот предоставил ему очень низкие цены, получить которые можно лишь за счёт уклонения от уплаты налогов. Вывод неоднозначный, так как определение цены зависит от массы факторов, и отклонения от рыночного уровня могут быть обусловлены разными причинами.

Предполагаем, что на этой почве в будущем возникнет масса споров с налоговыми органами, ведь, по сути, налогоплательщик понесёт потери за выбор контрагента, предлагающего наиболее выгодные условия сотрудничества. То есть вполне нормальное желание бизнеса снизить затраты может стать наказуемым.

ФНС предлагает выход из ситуации: налогоплательщик может взыскать с контрагента убытки в виде недополученных вычетов. Однако на сегодня подобные судебные споры относятся к категории наиболее сложных, соответственно, предложенный механизм вряд ли заработает на одном уровне с административным ресурсом налоговой службы, позволяющем взыскать недополученные налоги напрямую с нарушителя.

Деловая цель

Статья 54.1 указывает, что основной целью сделки не может быть экономия на уплате налогов. В своих разъяснениях ФНС предлагает механизм определения основной цели через постановку вопроса: а совершил бы налогоплательщик такую сделку, если бы налоговые преимущества ему не были бы предоставлены?

В целом, новизны в этом подходе нет. Мы не раз указывали, что гарантией налоговой безопасности является понятная деловая цель, которая должна превалировать над налоговым эффектом.

Однако анализируемое письмо не просто говорит о необходимости деловой цели, оно повышает требования к ней.

Так, налоговая служба указывает на необходимость оценки конкретной операции и её деловой цели в совокупности с другими операциями налогоплательщика. То есть сама по себе операция может иметь понятную деловую цель, однако её сопоставление с другими операциями указывает на то, что выполнена она была преимущественно для получения налогового эффекта.

В качестве примера ФНС приводит ссылку на дело «Мон'дэлис Русь» (см. дело А11-6203/2016) В данном деле уплата процентов по долгу, возникшему из-за приобретения доли в организации, была переквалифицирована в перечисление прибыли. В отрыве от общего контекста ввоперация имела понятную деловую цель: приобреталась доля в ООО, высокая ценность которой не оспаривалась.

Однако при сопоставлении данной сделки с другими действиями других организаций налоговый орган доказал, что, в сущности, покупатель уже владел приобретаемым юрлицом, а значит, в сделке не было смысла. Кроме того, налоговый орган определил, что перечисленные денежные суммы, полностью соотносились с размером дивидендов, которые продавец доли распределил в пользу конечного бенефициара бизнеса. В результате суды пришли к выводу, что налоговая цель доминировала.

Искусственное дробление

ФНС выделяет три признака искусственного дробления:

- отсутствие реальной самостоятельности субъектов группы, в том числе контроль финансовых потоков налогоплательщиком и отсутствие нормальных предпринимательских расходов;

- использование общих работников и других ресурсов;

- искусственное разделение единого производственного процесса, включая выполнение хоть и разных, но неразрывно связанных между собой процессов (видов деятельности), направленных на получение общего результата.

Ранее налоговый орган уже выделял данные признаки в числе прочих (см. Письмо ФНС РФ от 11 августа 2017 г. № СА-4-7/15895@), новые разъяснения акцентируют внимание на, так называемых, «снайперских» признаках, выявление которых практически гарантирует победу инспекции в суде.

Как определить сумму доначислений

Ещё один важный комментарий касается порядка определения суммы доначислений при выявлении искусственного дробления.

ФНС указывает, что при определении налоговых обязательств, будут учитываться не только совокупные доходы объединяемой группы, но и соответствующие расходы, уплаченный поставщикам НДС и суммы налогов, оплаченные в рамках применения спецрежимов. То есть в зачёт пойдёт всё то, что реально было уплачено.

Такая позиция поможет исключить возможные споры с зачетом и возвратом уплаченных налогов, в том числе теми налогоплательщиками, которые признаны несамостоятельными и подконтрольными по результатам претензий в искусственном дроблении бизнеса.

Комментарии

2родственные связи между заказчиком и исполнителем больше не вызывают подозрений?

вот мы тоже сядем как-то вечером с диром и рисуем схемки и оцениваем риски, надоело уже