Сегодня рассмотрим короткий и, как мне кажется, простой вопрос. Требование одному из наших подписчиков пришло в марте 2021 года в рамках проверки контрагента. Вопрос звучал следующим образом: «Насколько правомерно требовать в 2021 году документы за 2017?».

Большинство считает, что налоговый орган вправе запрашивать документы за пределами трехлетнего срока. Но надо признать, что есть и противоположная точка зрения. Давайте разбираться.

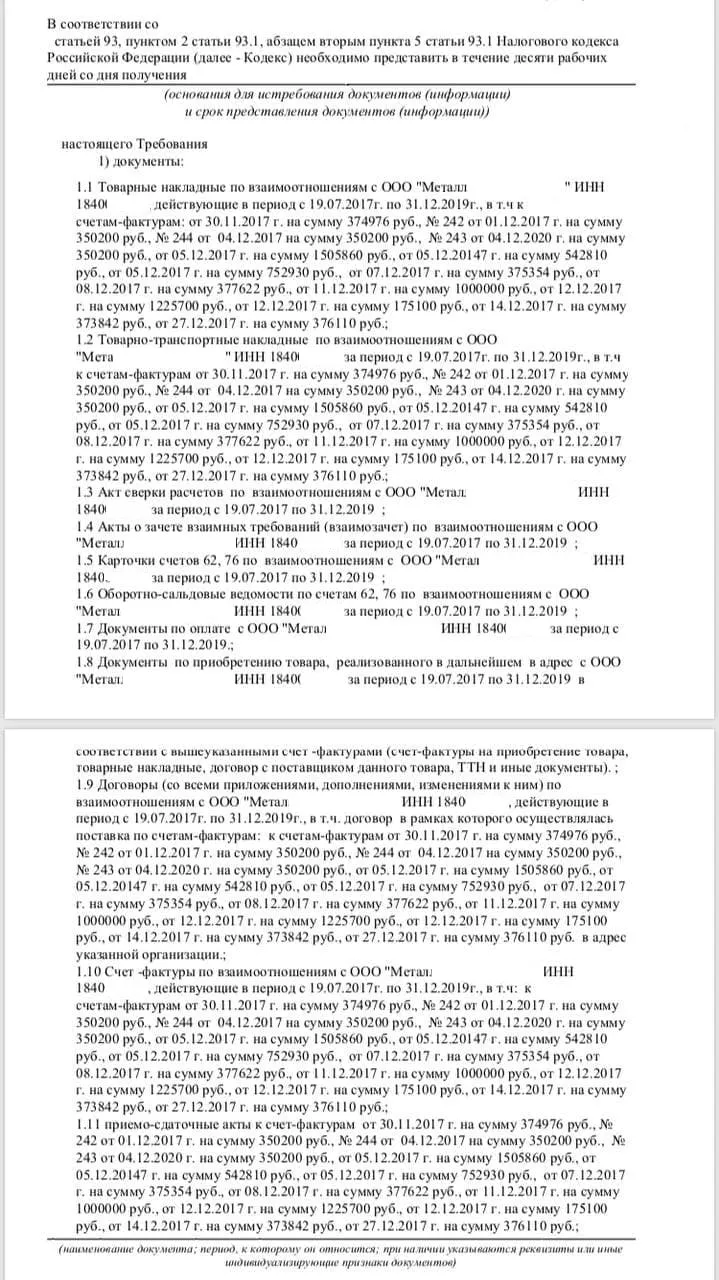

Если мы посмотрим в шапку требования, то увидим, что документы запрашиваются по ст. 93 «Истребование документов при проведении налоговой проверки» и по п. 2 ст. 93.1 «В случае, если вне рамок проведения налоговых проверок у налоговых органов возникает обоснованная необходимость получения документов (информации) относительно конкретной сделки, должностное лицо налогового органа вправе истребовать эти документы (информацию) у участников этой сделки или у иных лиц, располагающих документами (информацией) об этой сделке».

Вот такая коллизия. А на юридическом языке это называется правовая неопределенность. То есть понять из требования, «кто на ком стоял», совершенно не возможно. Статьи противоречат одна другой и даже если в той части требования, которая нам недоступна, словами написано, кто является объектом проверки или «вне проверки», то есть возможность попросить налоговый орган внести ясность в рамках какого мероприятия налогового контроля прислан сей документ. Соответственно, ничего не представлять до уточнения.

Другое дело, что в контексте заданного вопроса это ничего не меняет. Давайте представим случай, что вашему контрагенту 31 декабря 2020 года назначена выездная налоговая проверка. Вполне нормально, что в марте текущего года у вас как у контрагента запрашивают документы за их проверяемый период. А обязанность хранить документы у вас теперь 5 лет (п/п 8 п. 1 ст. 23 НК РФ).

Аналогично может возникнуть ситуация и в рамках п. 2 ст. 93.1 НК РФ. В 2017 (2018, 2019) году вы выставили покупателю счета-фактуры, а он воспользовался вычетом только в 2020 году. Его право. Как и право налоговой инспекции проверить вне рамок проверок данную информацию и запросить данные документы. Если бы они еще все в кучу не валили — цены бы этим «органам» не было.

Кстати, данному вопросу посвящены письма Минфина, одно из них от 30 апреля 2019 г. N 03-02-08/32313 гласит «Периоды, за которые налоговыми органами в соответствии с абзацем первым пункта 2 статьи 93.1 Кодекса могут быть истребованы документы, ограничиваются сроками хранения документов (копий документов), установленными Кодексом (в том числе подпунктом 8 пункта 1 и подпунктом 6 пункта 3.4 статьи 23, статьями 214.1, 214.5, 226.1, 264, 283, 342.1, 346.18 Кодекса), другими федеральными законами и принятыми в соответствии с ними нормативными правовыми актами».

Кроме того, не забываем, что есть дело № А14-14883/2015, где суд решил, что запрошенные документы за 3 года не являются запросом документов «по конкретным сделкам», однако есть и множество противоположенных решений, так, что по такому основанию отказ от представления документов несет в себе дополнительные риски. Впрочем, любой отказ от представления документов несет в себе дополнительные риски.

В любом случае, запрос документов налоговым органом за пределами трехлетнего срока правомочен.

Комментарии

6после трех лет ещё сколько лет они могут нервы трепать?

5 лет, дольше вы не обязаны хранить документы

И что будет, если не предоставить налоговой документы за пределами трехлетнего срока? Штраф, уголовное дело?

Штраф за непредставление

запросы документов никогда не закончатся, может на самом деле на ЭДО перейти