Я работаю с клиентами — бухгалтерами, главными бухгалтерами и их заместителями — не первый год и очень часто сталкиваюсь с тем, что многие из них забывают, а порой и не знают о некоторых простых взаимосвязях между счетами бухгалтерского (а иногда и налогового) учёта при закрытии периода, перед формированием и сдачей отчетности.

В программных продуктах 1С есть множество встроенных проверок, которые при выполнении регламентных операций закрытия месяца сигнализируют о том, что в информационной базе есть ошибки. Но недостаточно полагаться лишь на программу!

Я составила список простых проверок корректности ведения учёта по тем разделам, в которых чаще всего встречаются ошибки.

Данные проверки рекомендуется выполнять ежемесячно после формирования регламентных операций организациям на любой системе налогообложения. Отдельные проверки подходят только для организаций с классической системой налогообложения (ОСНО) и применяющих ПБУ 18 с отражением постоянных и временных разниц, об этом указано в самой проверке.

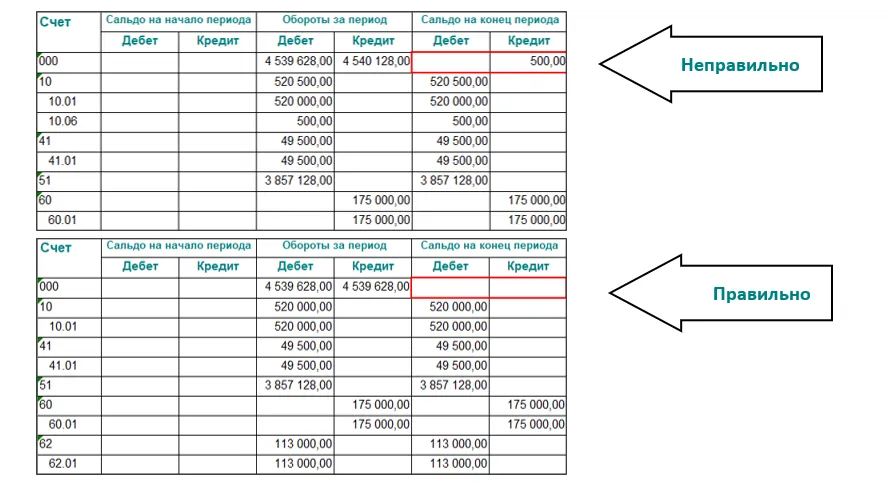

Наличие сальдо на счёте 000 в ОСВ

Счёт 000 является специальным счётом плана счетов типовых конфигураций 1С и предназначен для ввода начальных остатков при начале работы с системой. Остатки по каждому счёту вводятся операциями, содержащими проводки в корреспонденции со счётом 000. Иногда его используют и для проведения корректирующих операций в рабочем периоде, когда увеличивать обороты по другим счетам нельзя, а корректировку провести очень нужно.

Сальдо на данном счёте не должно быть!

Возможные причины появления ошибок: неверное занесение начальных остатков или некорректное использование счёта 000 для проведения корректировок по счетам в периоде ведения учета.

Для устранения ошибок нужно провести инвентаризацию по счетам учёта и откорректировать. Если не удастся найти ошибку — откорректировать, использовав счёт 84.

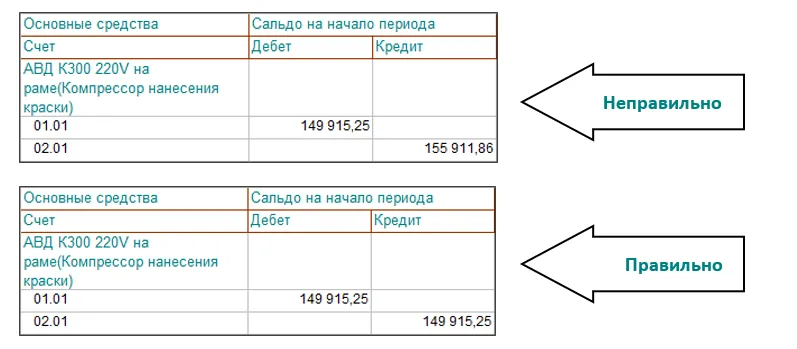

Амортизация основных средств и НМА

Сумма амортизации не должна превышать первоначальную стоимость внеоборотного актива, однако при формировании отдельных ОСВ по счетам 01 и 02, 04 и 05 такую ошибку можно сразу и не заметить.

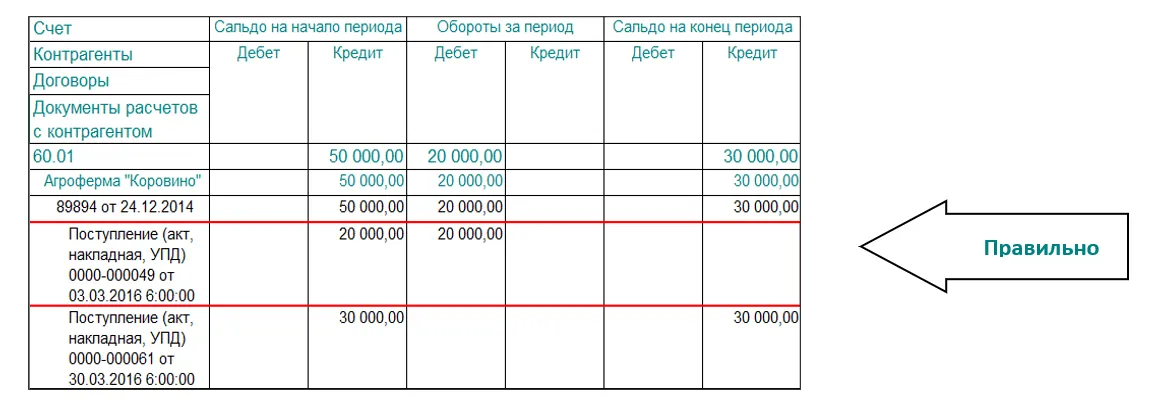

Для проверки необходимо сформировать отчет «Анализ субконто», указав субконто «Основные средства» или «Нематериальные активы», сравнить суммы по счетам 01 и 02 или 04 и 05. Сумма по счёту 02 не должна превышать сумму счёта 01, а сумма счёта 05 — не превышать сумму счёта 04.

Возможные причины появления ошибок: некорректные изменения параметров амортизации ОС или стоимости с помощью ручных операций.

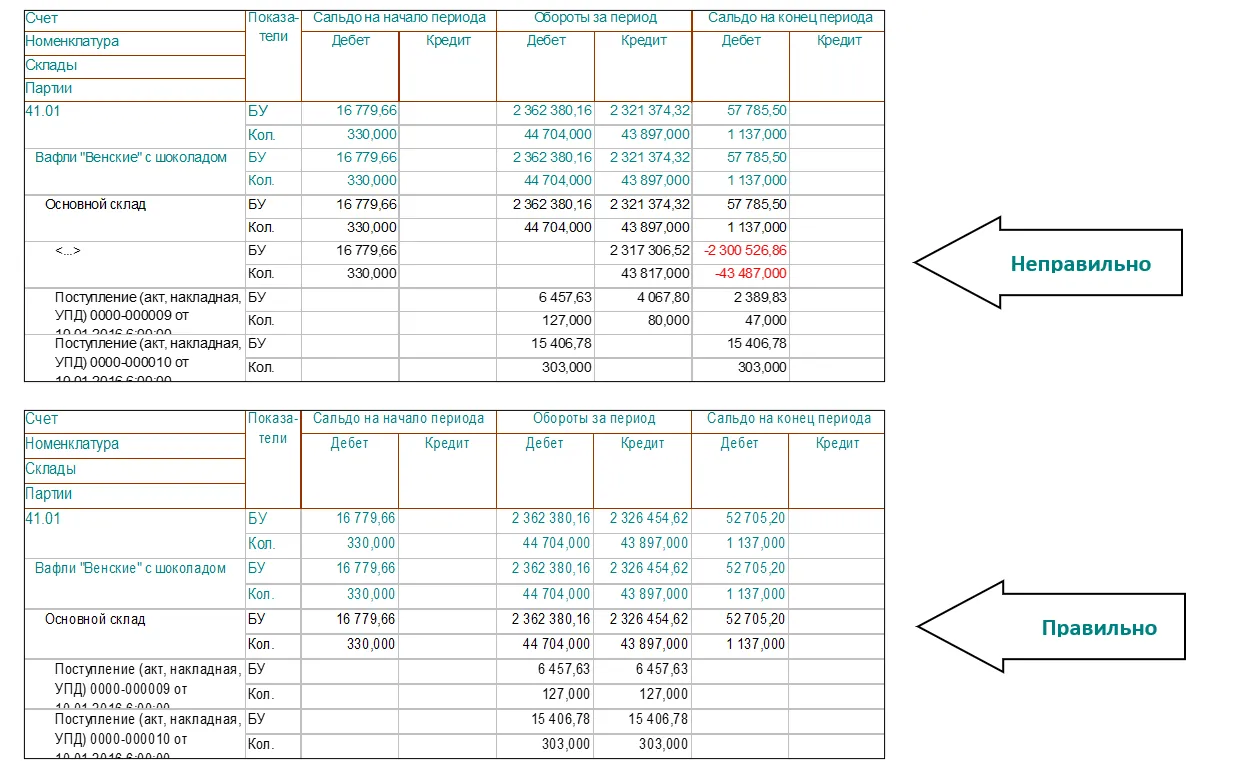

Количественный и суммовой учёт МПЗ

Формирование ОСВ по счетам МПЗ (счета 10, 41, 43) в разрезе всех имеющихся субконто на данных счетах позволит устранить ошибки, которые могут возникать в результате ручных операций или использовании данных счетов в непредусмотренных для этого документах.

Для поиска возможных ошибок формировать ОСВ нужно в разрезе всех субконто по субсчетам, а не по группе счёта (например, счёт 10.01, а не просто счёт 10).

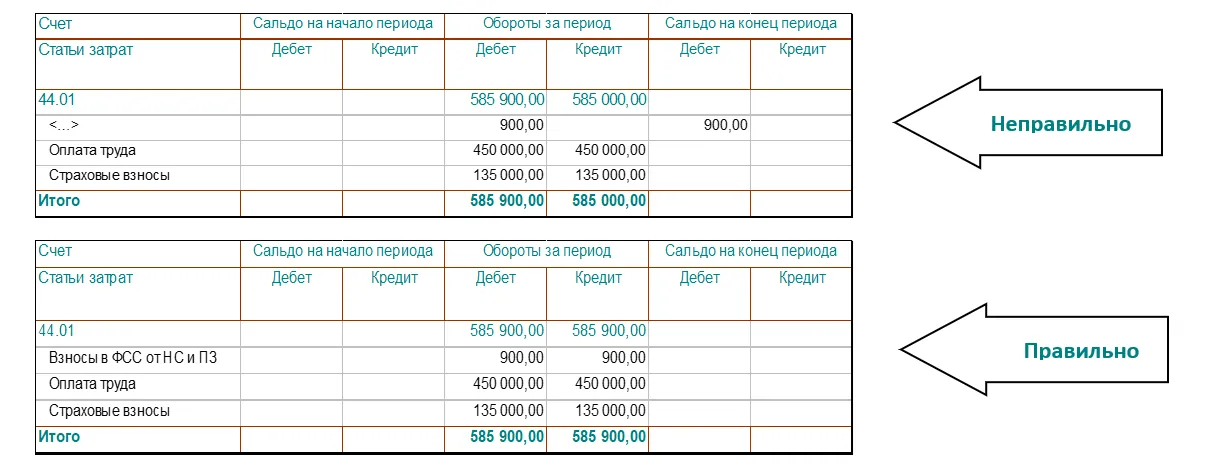

Аналитика по счетам затрат (сч. 20, 23, 25, 26, 44, 91)

При отражении затрат в документах есть поле для заполнения аналитики — указание счёта и статьи затрат. Когда поле с указанием статьи затрат не заполнено, то при закрытии месяца программа не понимает, куда отнести эту затрату.

Для поиска ошибок удобно использовать ОСВ по затратным счетам учёта в разрезе всех субконто на счёте затрат или отчет «Анализ субконто», указав субконто «Статьи затрат».

Правильность зачета авансов

При формировании ОСВ по счетам 60 и 62, не установив отбор по контрагенту, сразу не видно, по каким контрагентам верно зачлись авансы или задолженность. Это ведёт к искажению формирования бухгалтерского баланса, а неверное сальдо на счёте 62.02 приведет к неправильному исчислению НДС с авансов полученных.

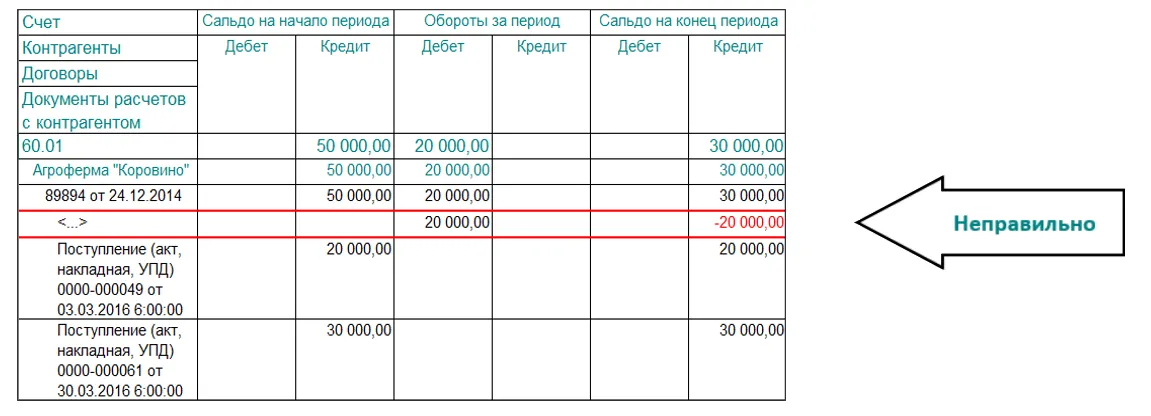

Для проверки корректности закрытых авансов нужно сформировать отчет «Анализ субконто», указав субконто «Контрагенты» с дополнительными субконто в настройках «Договоры» и «Документы расчетов с контрагентами», в найденных документах исправить ошибку или сформировать операцию вручную с верной аналитикой.

Также в ОСВ в разрезе всех субконто не должно быть пустой аналитики.

Данные ошибки могут возникать из-за неверных корректировок взаиморасчетов через ручные операции. В последствии для корректировок взаиморасчетов рекомендуется использовать документ «Корректировка долга».

Правильность начисленного НДС с авансов (для организаций на ОСНО)

Счета 60.02 и 76.ВА, 62.02 и 76.АВ между собой тесно связаны. На конец квартала по каждому контрагенту, имеющему сальдо по авансовому субсчёту в разрезе договоров, должен быть отражен НДС на соответствующем счёте.

Так, если по покупателю АО «АЭРОДРОММАШ» на счёте 62.02 по Основному договору есть аванс в размере 255 701,43 руб., то на счёте 76.АВ на конец квартала по этому контрагенту должен быть отражен НДС в сумме 42 616,91 руб. (120 000 / 120 * 20) при ставке «20/120», исключением может быть, если покупатель является импортёром, а дальнейшая отгрузка этому клиенту будет со ставкой «0%» или аванс получен по товарам, облагаемым по ставке «10%» (тогда ставка будет «10/110»).

Если на счёте 60.02 есть авансы поставщику, а организация не планирует принимать к вычету НДС с авансов выданных, то счёт 76.ВА может быть пустым. Ошибочным является наличие сумм по контрагенту на счёте 76.ВА при отсутствии аванса на счёте 60.02, это означает, что в предыдущих периодах забыли восстановить НДС к начислению после зачёта аванса.

В 1С: Бухгалтерия ред. 3.0 есть обработка «Экспресс-проверка по ведению книги покупок и продаж», в результате выполнения которой формируется отчет, показывающий общее число проведенных проверок и обнаруженные ошибки, если такие были. Экспресс-проверка в любой момент времени поможет получить сводную или детальную информацию о состоянии данных не только в разделе НДС, но и о состоянии бухгалтерского учёта в общем.

Проверка счетов 09 и 77 (для организаций на ОСНО, применяющих ПБУ 18 с отражением ПР и ВР).

На счетах 09 и 77 есть субконто «Виды активов и обязательств», наименование которого соответствует определенному счёту или группе счетов БУ. Например, Вид актива «Основные средства» соответствует счёту 01 и 02, «Готовая продукция» — счёту 43, «Незавершенное производство» — счёту 20, «Расходы будущих периодов» — счёту 97 и т.д., соответственно, по этим счетам и нужно формировать ОСВ в разрезе показателей ВР. Сальдо по счёту вида актива или обязательства, умноженное на ставку налога на прибыль, должно быть равно сальдо на счетах 09 или 77.

Пример проверки по счетам:

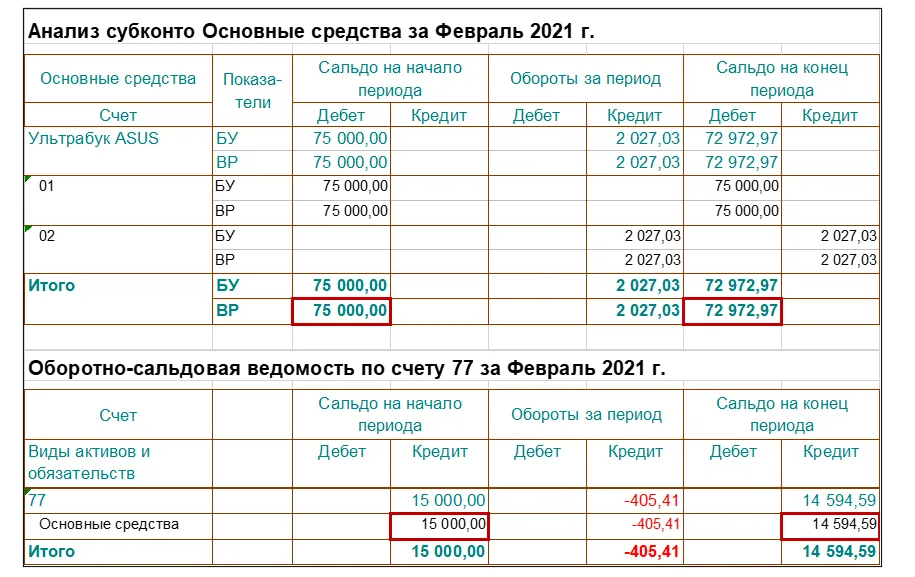

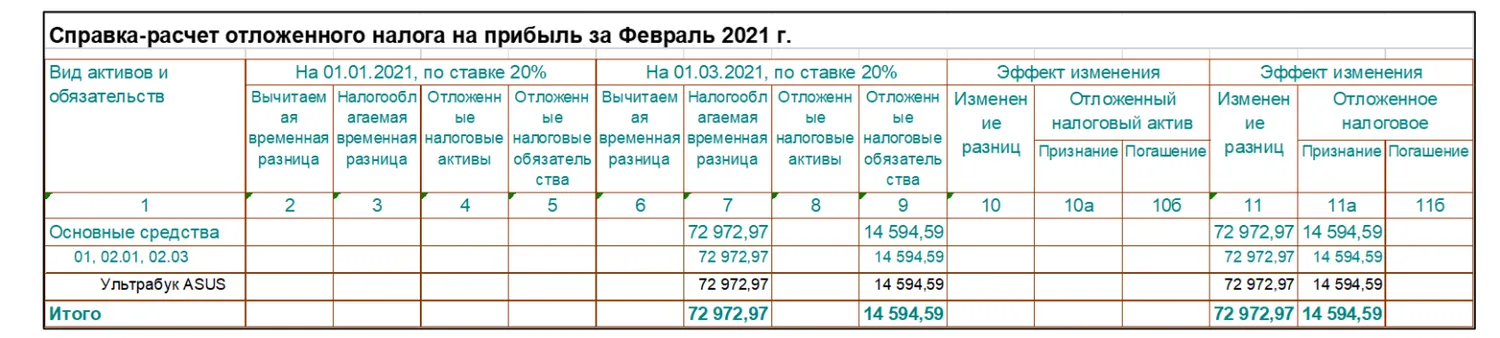

Ошибки могут возникать из-за неверных ручных корректировок операций по БУ, НУ, ВР и ПР, а также из-за пропуска регламентной операции «Расчет отложенного налога на прибыль». Из этой регламентной операции можно перейти в отчет «Справка-расчёт отложенного налога на прибыль»:

Проверку счетов 09 или 77 рекомендуется проводить и с помощью отчёта «Справка-расчёт отложенного налога на прибыль», сравнив его с ОСВ соответствующих счетов учета.

Ошибки учета отложенного налога (для организаций на ОСНО, применяющих ПБУ 18 с отражением ПР и ВР)

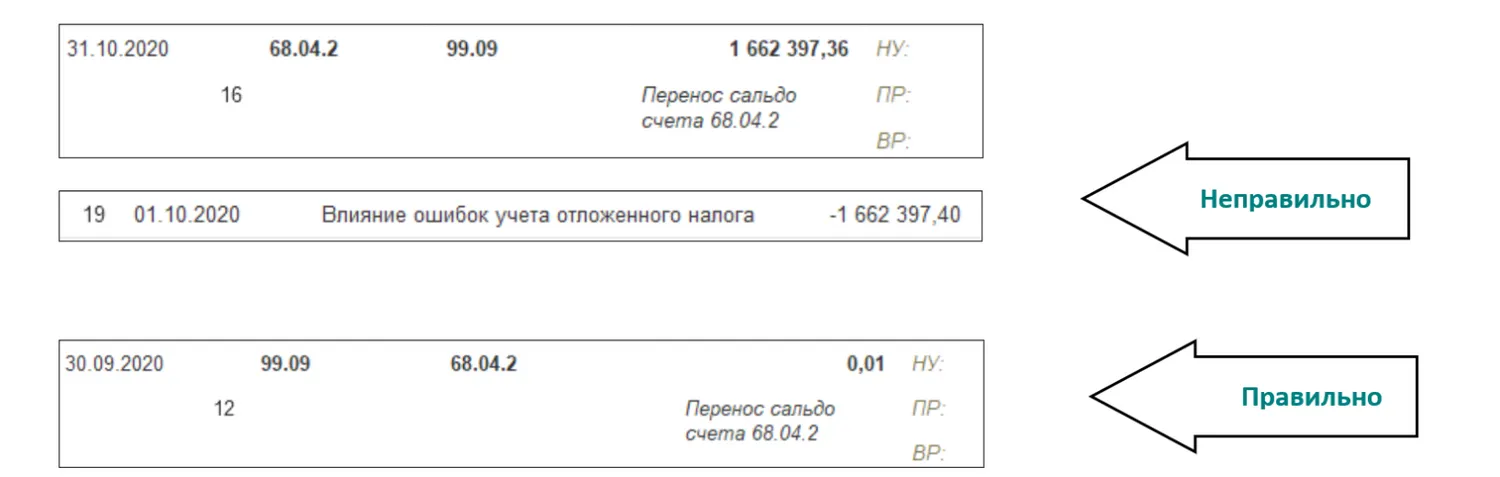

После закрытия месяца необходимо проверять, какие были обороты по счёту 99.09 «Прочие прибыли и убытки». Оборот больше 1 руб. свидетельствует о том, что были ручные корректировки, затрагивающие ВР, в которых отражена сумма только по дебету или по кредиту, поэтому при расчёте налога на прибыль разницу со счёта 68.04.2 программа относит на счёт 99.09.

Пример движений из регламентной операции по расчёту налога на прибыль:

Чтобы выявить ошибку, нужно в первую очередь проверять ручные операции в соответствующем периоде. Если суммы по БУ и НУ отличаются между собой, то сумма ВР по дебету должна иметь отражение и по кредиту.

Подведу итог: в этой статье были рассмотрены простые проверки по часто встречающимся ошибкам как у рядового, так и главного бухгалтера.

Выполнение таких проверок займет не более 15 минут, а отсутствие ошибок будет свидетельствовать о качественной работе бухгалтерского отдела. А в случае запросов пояснений и требований из ИФНС снизится вероятность нахождения несоответствий и корректировок ошибок прошлых периодов.

Комментарии

2Раз они не знают правила, и работают с такой красотой в балансе, значит и проверяющие это не видят, налоги не меняются?

В том-то и дело, коллега, что проверяющие увидят, когда отчетность уже будет сдана.

В статье как раз описано, как предупредить лишние вопросы от проверяющих.