Физлицо косвенно участвует в российской организации через иностранную фирму и получает доход в виде дивидендов. Включаются ли они в базу по НДФЛ?

Министерство финансов в письме от 19.04.2021 № 03-04-05/29254 разъяснило, как облагаются НДФЛ отраженные в налоговой декларации дивиденды, полученные при косвенном участии физического лица.

Дивиденды и доход

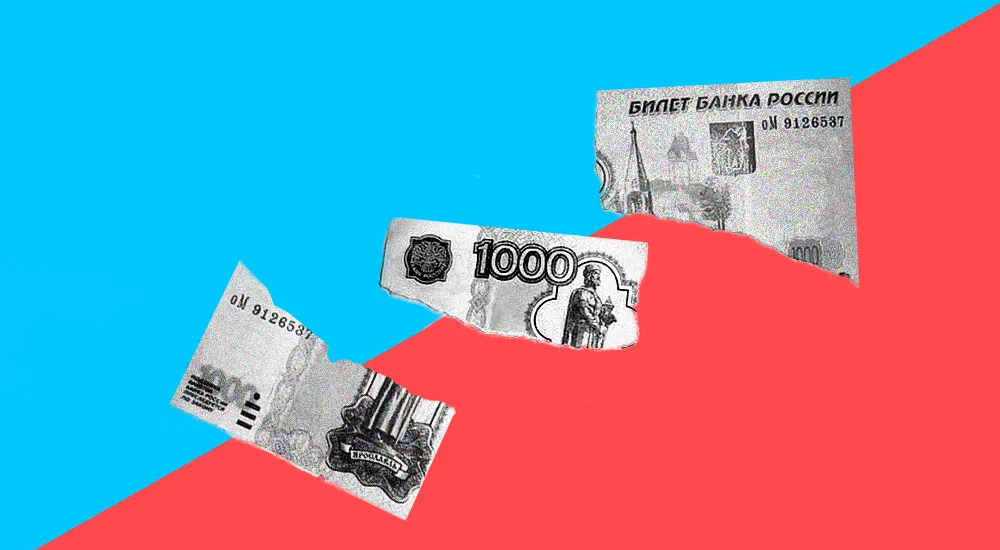

В базу по НДФЛ включаются все доходы физического лица в денежной, натуральной форме и в виде материальной выгоды. Об этом говорится в Налоговом кодексе.

Рассмотрим ситуацию, в которой иностранной фирме, постоянно находящейся в государстве, с которым Россия заключила договор по вопросам налогообложения, выплачиваются дивиденды. Их можно отразить в декларации в составе доходов в сумме дивидендов до удержания налога на прибыль у источника выплаты дохода в РФ. Но только в той части, которая соответствует доле косвенного участия организации в российской компании через нее.

Это делается на день определения лиц, у которых есть право на дивиденды (на момент, когда принимается решение о распределении прибыли организации), ссылаются минфиновцы на абзац 1 пункта 1.1 статьи 208 главного фискального документа.

Допустим, выплаченные иностранной организации по акциям (долям) российской компании дивиденды, признаны отраженными в декларации как доход. В такой ситуации величина исчисленного с такого дохода налога сокращается на сумму налога на прибыль, удержанного у источника при выплате такого дохода. В своем письме специалисты ведомства отмечают, что речь здесь идет именно о той части, которая соответствует доле косвенного участия физического лица в российской организации.

Из положений Кодекса минфиновцы делают вывод: в вышеуказанных целях косвенность возможна, в частности, через последовательность участия исключительно в зарубежных организациях. Это относится и к использованию иностранных структур без образования юридического лица.

Участие: прямое или косвенное?

Статью 208 Кодекса дополнили пунктом 1.1 совсем недавно. Он вступил в силу с 01.01.2021. Поправки необходимы для того, чтобы регламентировать налогообложение в ситуации, когда физлицо получает дивиденды не напрямую. Например, в ситуации, когда российская фирма выплачивает дивиденды иностранной, в которой у него есть доля. Ему также могут принадлежать акции иностранной компании.

Участие физического лица в иностранной организации может быть прямым или косвенным. Для каждого из этих случаев установлены свои особенности. Если участие прямое, то положения абзаца 1 пункта 1.1 статьи 208 Налогового кодекса применяются при одновременном выполнении двух условий:

- в течение 180 календарных дней со дня выплаты инофирме дивидендов по акциям (долям) российской компании физическое лицо получило аналогичный доход от такой зарубежной организации;

- сумма полученных иностранной организации дивидендов в части, соответствующей доле прямого участия, — не менее величины выданных физическому лицу этой фирмой дивидендов, увеличенной на налог, удержанный при выплате ему такого дохода.

Если участие косвенное, новые положения используются при одновременном выполнении условий из абзацев 6 — 8 пункта 1.1 статьи 208 главного налогового документа. Одним из таких условий является то, что косвенное участие физического лица в иностранной организации реализуется через другую иностранную организацию, либо через последовательность участия исключительно в заграничных организациях (в том числе с использованием иностранных структур без образования юрлица). Эта норма и легла в основу умозаключения, сделанного специалистами Минфина России в упомянутом письме.

Начать дискуссию