Вклад уже не тот, что прежде? Не устраивает доходность? Тогда самое время сравнить варианты размещения личного капитала в рост.

Среди множества инвестиционных инструментов самый простой — депозит. Отдал деньги банку и регулярно получай проценты. Истечет срок договора по размещению суммы — получи вложенные деньги обратно. Однако вклад решает лишь задачу сбережения: ставка иногда перекрывает инфляцию, но реального дохода не приносит.

Разбираемся, какие инвестиционные инструменты могут стать альтернативой вкладу.

Плюсы вклада

1. Предсказуемость. Открывая вклад в банке, вы точно знаете, сколько денег он принесет. Сами выбираете срок, на который вносите деньги, условия (с возможностью пополнения или досрочного снятия средств, с капитализацией процентов или без).

2. Гарантии. Государство в лице АСВ гарантирует, что если с банком что-то случится, ваш вклад и проценты в размере до 1,4 млн рублей вернутся к вам. Если сумма депозита превышает страховую, вкладчики распределяют ее по нескольким банкам.

Недостатки вклада

1. Низкая доходность. Неизбежное следствие низкого риска. Во-первых, участие в системе страхования вкладов стоит денег. По сути, вкладчики частично сами оплачивают страховку для своих вложений. Во-вторых, банки следуют жестким правилам, описывающим, как можно распоряжаться средствами вкладчиков. Это ограничивает их риски, а значит, и размер дохода, который они могли бы заработать для клиентов.

2. Низкая ликвидность. Если понадобилось забрать деньги досрочно, банк вернет только изначальную сумму вклада с надбавкой в несколько сотых процента.

Брокеры любят говорить: «Вклады не спасают от инфляции, забирайте деньги и идите к нам на фондовый рынок». Конечно, здесь есть определенное лукавство: фондовый рынок не может предоставить инструментов, аналогичных вкладам, но с большей доходностью. Поэтому какую-то часть средств разумно держать на вкладе в качестве консервативной части инвестиционного портфеля.

Тем не менее биржевые инструменты способны внести в такой портфель приятное разнообразие. Выбирать поначалу стоит из вариантов с наименьшим риском. Чаще всего профессионалами рынка предлагаются:

- облигации;

- инвесткопилка (модель с микроинвестированием) или самые осторожные инвестиционные портфели;

- инвестиционное страхование жизни;

- осторожные структурные продукты;

- «дивидендные аристократы» (наиболее стабильные крупные компании).

Инвестиции

Чтобы покупать биржевые инструменты, нужно открыть брокерский счет.

Для инвестиций на бирже требуется посредник — банк, брокер, управляющая компания. На какие критерии стоит обратить внимание в первую очередь?

В инвестициях есть два главных момента: они должны приносить деньги и удовольствие. Поэтому стоит выбрать комфортный для себя способ инвестирования, руководствуясь вашей склонностью рисковать. Самые надежные, безрисковые инструменты после вкладов — гособлигации, затем следуют корпоративные облигации, паевые и биржевые фонды (ETF), акции, товарные фьючерсы, и на противоположном от вкладов конце этой шкалы риска — криптовалюта.

Важно помнить, что доходность инвестиционных инструментов тем выше, чем выше риск потерь.

Из чего же выбирать?

Облигации

Это самый схожий с банковским вкладом актив фондового рынка.

Облигации с плавающим купоном — те ценные бумаги, которые эксперты рекомендуют инвесторам держать в портфеле в эпоху растущих процентных ставок. Но защитят ли флоатеры от потерь во время кризиса?

Купив такую ценную бумагу, вы даете деньги в долг государству или компании, выпустившей облигацию, и взамен регулярно получаете проценты (купоны). Когда срок обращения облигации истечет, вы получаете обратно ее номинальную стоимость.

Облигации похожи на вклады, но не во всем.

Облигации более ликвидны: их можно продать раньше срока погашения по рыночной цене. Да плюс к номиналу получить еще и НКД (часть будущего купона), размер которого зависит от того, сколько по времени остается до очередной выплаты. Это как если бы вы могли забрать вклад с набежавшими процентами в любой момент времени.

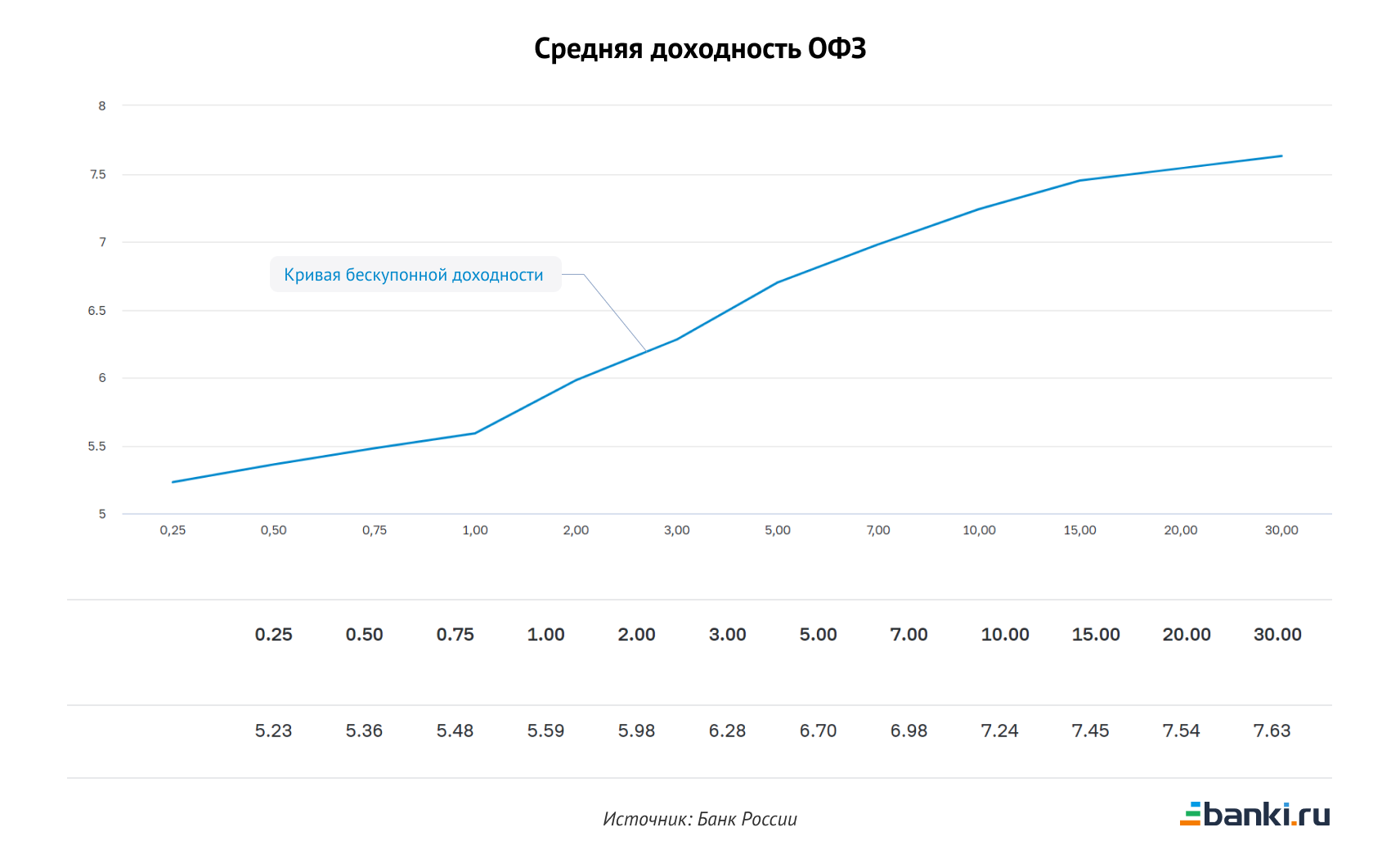

Доходность по облигациям в среднем выше, чем по вкладам.

Обратная сторона гибкости — меньшая, чем у вклада, предсказуемость. Рыночная цена облигации в момент срочной продажи может оказаться ниже (или выше), чем та, по которой вы эту бумагу покупали. На стоимость облигаций влияет, в частности, ключевая ставка ЦБ: если ставка растет, стоимость бумаги снижается, и наоборот.

Самыми надежными считаются государственные облигации, ОФЗ. Государство гарантирует возврат всей суммы вложений без ограничений. Номинальная стоимость одной ОФЗ — 1 000 рублей. Доходность по большинству бумаг превышает инфляцию.

В отличие от банковского вклада и ОФЗ, корпоративные облигации не страхуются государством. Их держатели берут на себя риск банкротства компании. Если вы все-таки хотите доверить свои деньги кредитной организации, в надежность которой верите, выгоднее купить ее облигации. Обычно ставка купона облигации банка выше ставки по вкладу, который он предлагает.

Нередко эмитенты финансового сектора предлагают еще и субординированные облигации. По ним, как правило, платят более щедрые купоны, чем по обычным. В иерархии ценных бумаг они рангом ниже, чем обычные облигации, и их погашают в последнюю очередь. Но на практике, если регулятор у банка отберет лицензию или будет объявлено о банкротстве, такие долговые бумаги спишут.

Подобная история в конце января 2018 года произошла с Промсвязьбанком: был объявлен дефолт по субординированным бондам и субординированным евробондам.

Инвесткопилка

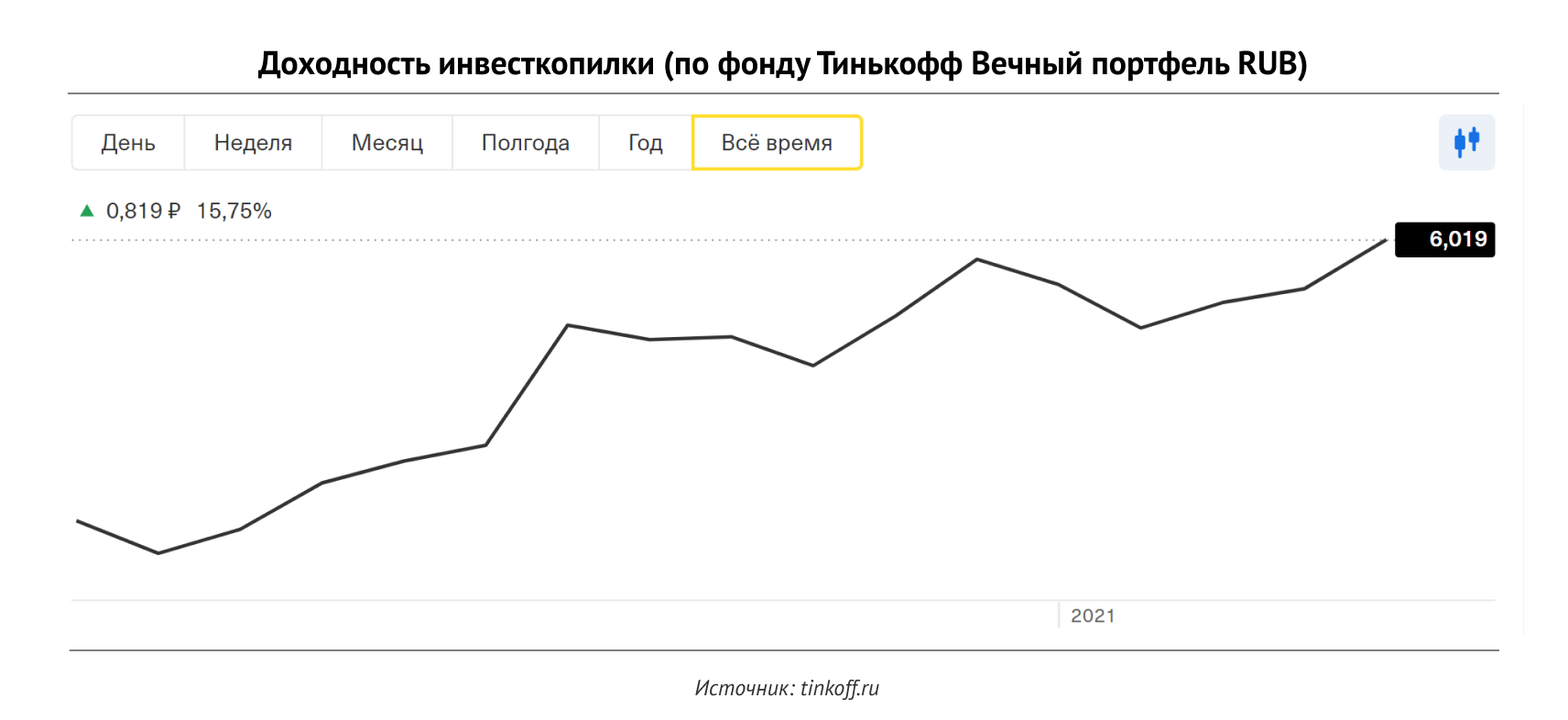

У «Тинькофф» есть сервис микроинвестирования «Инвесткопилка». По сути, это брокерский счет, который может открыть клиент банка заявкой на использование этой копилки. Можно пополнять счет любыми суммами вручную либо настроить автоматический перевод с дебетовой карты той же организации кешбэка, процента на остаток, сдачи от примерной суммы повседневных покупок.

Средства «Инвесткопилки» можно вложить только в «Тинькофф Вечный портфель» трех биржевых фондов от УК того же бренда: в рублях, долларах и евро. При пополнении «Инвесткопилки» автоматически покупаются паи одного из фондов — в зависимости от выбранной валюты.

«Инвесткопилка» позволяет копить деньги, но это не накопительный счет. А значит, банк не выплачивает по нему проценты, и средства не застрахованы АСВ. Решившись на такой способ вложений, надо быть готовым к потере денег. Среднегодовая доходность рублевого фонда «Тинькофф Капитал» — около 14%, долларового — 8%, фонда в евро — 5%. Но прошлая доходность не гарантирует ее в будущем. Так, лучшая годовая доходность рублевого фонда составила 55,2%, а худшая — минус 17,3%.

Подобная история есть еще у БКС Банка — депозит «Инвестиционный» с покупкой ПИФов. У других игроков рынка встречаются в качестве аналога фонды с вечными и всепогодными портфелями. Конечно, для их покупки также потребуется брокерский счет. Их по праву можно считать своеобразными копилками для начинающих.

Инвестиционное страхование жизни (ИСЖ)

ИСЖ — продукт из двух частей. Вы страхуете жизнь и одновременно позволяете страховщику инвестировать в фондовый рынок большую часть ваших взносов. Полис ИСЖ, таким образом, не только гарантирует выплату при наступлении страхового случая или по окончании действия договора, но и позволяет получить доход от инвестиций.

Основную часть денег страховщик вкладывает в надежные инструменты с таким расчетом, чтобы к концу срока действия продукта с учетом процентов она выросла до размеров первоначального взноса. Инвестиционная часть тратится на приобретение высокодоходных активов с большим риском (акции, фонды и др.).

Попробуем разобраться, что такое инвестиционное страхование жизни и на что стоит обратить внимание при приобретении данной услуги.

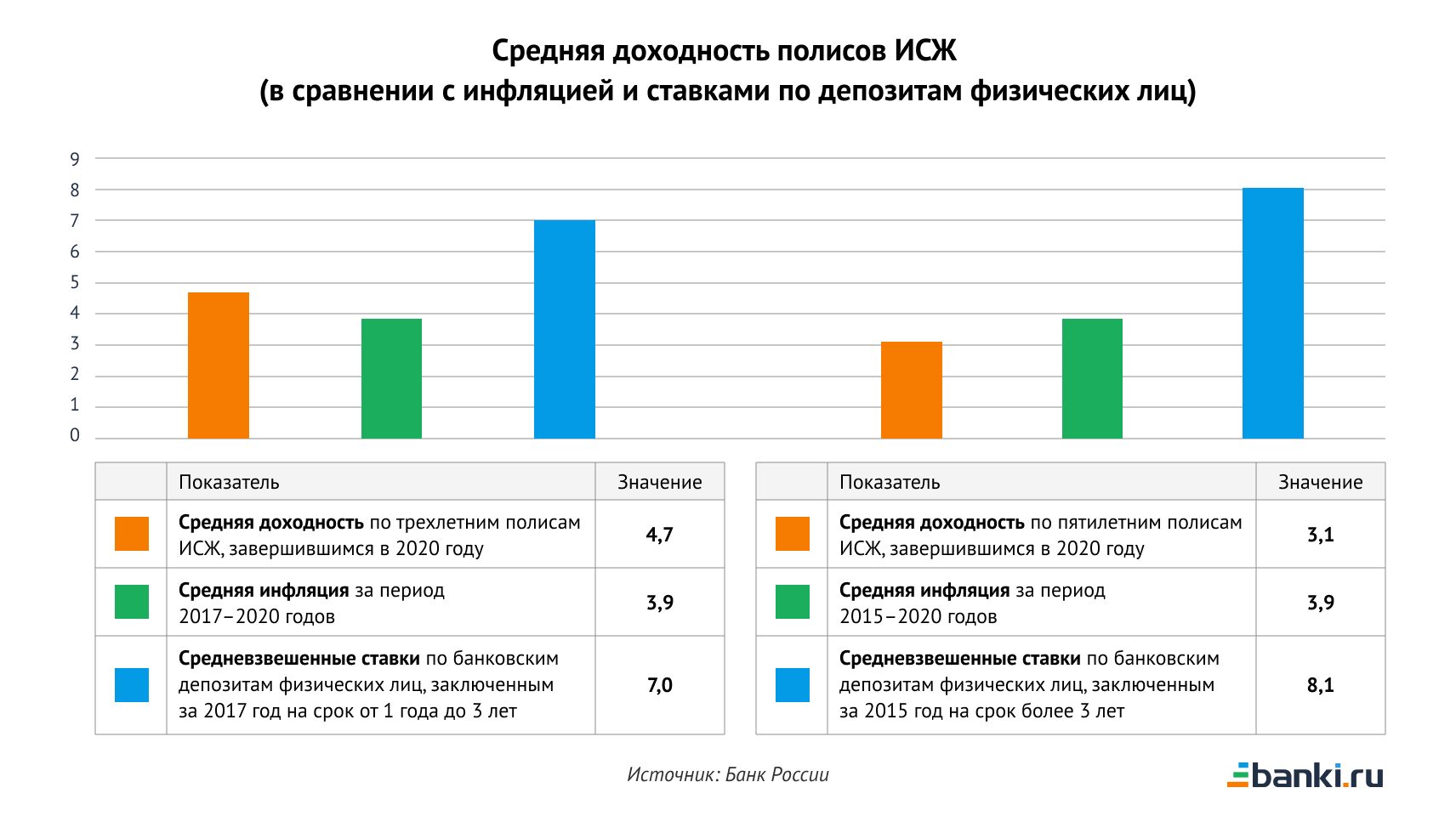

Страховая компания предложит на выбор инвестиционную стратегию. Если она себя оправдает, по завершении срока страхового договора вы получите внесенные страховые платежи плюс инвестиционный доход. Если же инвестиции окажутся неудачными, то страховщик выплатит вам только гарантированную часть. Статистика не радует: по данным Банка России, средняя доходность по трехлетним полисам ИСЖ, чей срок завершился в период с января по сентябрь 2020 года, составила 4,2% годовых, по пятилетним — 3,1%. Треть ИСЖ показали нулевую доходность, и только 17% — выше 5%.

В отличие от банковских вкладов, страховые взносы и доход не застрахованы, даже если страховщик — банк. При банкротстве страховой вы можете потерять деньги.

Обычно минимальная цена полиса составляет 100 тыс. рублей, но есть и более дешевые программы — от 30 тыс. рублей. Стандартный срок договора ИСЖ — три или пять лет. Как и вклады, ИСЖ можно закрыть досрочно, тогда выкупная сумма, которую вы получите от страховщика, будет меньше, чем вы успели накопить.

Структурный (структурированный) продукт

Структурный продукт — это комбинация инвестиционных инструментов, которая обеспечивает необходимое соотношение риск/прибыль. Подход напоминает структуру вложений ИСЖ. Фактически это инвестпортфель, в котором собраны как надежные бумаги, так и рискованные активы. Защитная часть (чаще вклады или облигации) нужна для страховки от потерь. Обычно на нее приходится 90—95% структурного продукта. Рискованная часть (5—10% продукта) — это вложения в акции, опционы, фьючерсы и другие инструменты. Она может принести доход, но не гарантирует его.

Как правило, структурные продукты создают брокеры и инвесткомпании. Они предлагают инвестиционные идеи на срок от нескольких месяцев до нескольких лет. Порог входа — около 100 тыс. рублей. Инвестор выбирает структурный продукт в соответствии со своими пожеланиями по доходности, сумме и сроку вложений. Структурные продукты бывают с полной (на 100%) и частичной защитой капитала, а также с периодической выплатой купона и с выплатой дохода по завершении срока действия. Выбирая продукт, тщательно изучите его условия.

Структурный продукт можно создать и самостоятельно — правда, для этого нужны глубокие знания и опыт инвестирования на фондовом рынке. Самый простой структурный продукт состоит из вклада или гособлигаций и опционов. Скажем, вы считаете, что акции СберБанка через год вырастут в цене, и хотите инвестировать 100 тыс. рублей, но не готовы их потерять. Тогда вы открываете вклад на 90 тыс. рублей под 7% годовых, а на остальные 10 тыс. рублей покупаете опцион на рост акций СберБанка. Спустя год у вас на депозите будет 96,3 тыс. рублей. Если акции СберБанка подорожают, то опцион принесет вам дополнительный доход.

Доходность структурных продуктов не гарантирована, вложенные деньги не застрахованы АСВ. Без потерь досрочно выйти из продукта нельзя.

«Дивидендные аристократы»

Акции — один из самых рискованных и доходных инструментов. Долевая бумага приносит доход, если она выросла в цене с момента покупки и если по ней выплачиваются дивиденды. Получать дивиденды по акции можно, даже когда она падает в цене. Нужно просто знать, какие акции покупать и когда.

От производителя оружия и сигарет до медицины и продуктов питания. Выбор стабильных плательщиков дивидендов на Западе куда шире, чем в России. Кого можно включить в портфель и чего бояться?

Акции могут приносить прибыль не только при продаже. Надежные компании вознаграждают своих акционеров, делясь частью прибыли. От чего она зависит и как получать ее грамотно?

Выбор перспективной акции потребует глубокого изучения компании. Прибыль по ним не гарантирована. Порог входа в эти бумаги невысокий. Например, лот из десяти акций СберБанка стоит, по данным на 12 мая, чуть больше 3 тыс. рублей.

Резюме: выбирая инвестиционный инструмент, нужно определиться не только с уровнем риска, а еще и с тем:

- какую сумму денег вы готовы вложить;

- в какой валюте хотите инвестировать: в рублях, долларах, евро;

- на какой срок;

- нужны ли вам регулярные выплаты, как в случае с вкладами, или вы готовы ждать годами, прежде чем получить прибыль от продажи акций, например.

Как действовать, чтобы вложения на фондовом рынке были успешными? Ключевую роль играет выбор стратегии.

Важно: избегайте инструментов, в которых не разбираетесь. Начинайте с простых, менее рискованных инвестиций. Затем постепенно пополняйте свои портфели другими активами. Инвесторы-ветераны всегда диверсифицируют свои портфели разными активами, содержимое портфеля непременно отражает их готовность к риску.

Начать дискуссию