Что надо знать про управление чистым оборотным капиталом

В предыдущей статье мы говорили об оборотном капитале, теперь поговорим об управлении им. Сначала напомню немного теории.

Оборотный капитал и чистый оборотный капитал

Оборотный капитал — это наиболее подвижная часть капитала предприятия, которая, в отличие от основного капитала является более текучей и легко трансформируемой в денежные средства.

К оборотному капиталу принято относить:

- денежную наличность;

- легкореализуемые ценные бумаги;

- материально-производственные запасы;

- нереализованную готовую продукцию;

- краткосрочную задолженность.

Собственный оборотный капитал или собственные оборотные средства — это величина оборотных активов, остающаяся в распоряжении предприятия после полного, единовременного погашения краткосрочной задолженности предприятия.

Чистый оборотный капитал равен разнице между оборотными активами и краткосрочными пассивами (обязательствами).

Под чистым оборотным капиталом (ЧОК) понимается разность между величиной текущих активов (ТА) и величиной текущих обязательств.(без долгосрочных текущих обязательств) (ТО) организации по состоянию на отчетную дату:

ЧОК = ТА — ТО

Чистый оборотный капитал является суммой собственных средств предприятия, направленных на финансирование операционной деятельности. Как правило, это ликвидные средства предприятия, которые легко могут быть обращены в денежные средства.

Величина чистого оборотного капитала может принимать нулевое, положительное и отрицательное значение.

Управление оборотным капиталом: принципы

Управление оборотным капиталом (ОК), а также чистым оборотным капталом (ЧОК) осуществляется в меняющихся условиях макроэкономической и микроэкономической среды и направлено на достижение поставленных меняющихся краткосрочных, долговременных долгосрочных, а также стратегических целей.

Как правило, цели формализуются в виде целевых показателей, планов и т.д.. Однако малый и средний бизнес зачастую обходится умозрительным принципом поддержания положительных трендов своего существования.

Вместе с тем, формализация принципов управления ОК и ЧОК даже для целей принятия решений в условиях «ручного» управления может быть полезна. Поэтому рассмотрим эти принципы.

Цель управления ОК и ЧОК можно сформулировать следующим образом: это установление оптимального уровня инвестиций в оборотные активы и структуры источников их финансирования, или удержание оптимального соотношения краткосрочной и долгосрочной задолженностей.

Принципы управления оборотным капиталом можно описать через достижение ряда требований. Их список может быть расширен. Приведем лишь основные:

- текущие активы должны быть минимальными, но достаточными для осуществления бесперебойной хозяйственной детальности организации;

- недопущение просроченных взаимных обязательств, как по дебиторской, так и по кредиторской задолженностям;

- недопущение неликвидных запасов;

- точная оценка ликвидности текущих активов, т.е. исключение из них нереальной к взысканию дебиторской задолженности, неликвидных запасов и т.д.;

- мониторинг и контроль показателей ликвидности, в первую очередь показателя динамической ликвидности;

- своевременное возмещение НДС по приобретенным ценностям;

- обеспечение непрерывного финансирования операционной деятельности;

- минимизация стоимости финансирования оборотного капитала;

- достижение оптимального баланса между рентабельностью активов и ликвидностью организации.

Достижение этих требований предполагает формирование стратегии управления оборотными активами, которая определяется и реализуется на фоне ряда факторов, влияющих в конечном итоге на выбор типа стратегии.

Перечень факторов также может быть значительно расширен и конкретизирован, назовем основные:

- общая макроэкономическая ситуация — наличие сезонных колебаний спроса на оказываемые работы и услуги; степень удовлетворенности спроса; наличие потребности в стимулировании спроса; наличие достаточного объема предложений на рынках закупаемых товаров, работ, услуг; возможность замены поставщиков; стоимость капитала на финансовых рынках;

- наличие (отсутствие) задания производственной программы по наращиванию объемов;

- наличие потребности финансирования инвестиционной деятельности и социальных программ;

- наличие проблем, связанных с недостаточной эффективностью использования оборотных активов — излишние запасы, низкая оборачиваемость дебиторской задолженности и т.п.

Постановка параметров для целей управления чистым оборотным капиталом на конкретный период осуществляется на основе анализа потребности в оборотных средствах и возможностях ее финансирования.

При этом, как правило, следует принять критерии достижения поставленной цели, что подразумевает конкретизацию и формализацию ответов, например, на такие вопросы:

- Какой рост выручки вы планируете и как вы оцениваете дополнительные вложения в оборотные активы для достижения цели?

- Какова структура необходимых вложений в оборотный капитал?

- Имеет ли место неравномерность потребности в оборотных средствах, например сезонные колебания?

- Какие резервы по снижению уровня материально-производственных запасов и дебиторской задолженности выявлены?

- Определены ли у вас пределы по показателям рентабельности активов и оборачиваемости текущих активов?

- Определен ли у вас нижний предел показателя ликвидности и имеются ли у вас надежные источники покрытия недостатка ликвидности?

- Имеется ли возможность привлечения долгосрочного финансирования с целью пополнения оборотного капитала, какова его структура и стоимость привлечения?

- Имеется ли возможность привлечения краткосрочного финансирования с целью пополнения оборотного капитала, какова его структура и стоимость привлечения?

- Существуют ли ограничения по привлечению финансирования для покрытия недостатка оборотного капитала?

Это лишь часть вопросов, перечень вопросов может быть существенно расширен.

Модели управления чистым оборотным капиталом

Методологической основой разработки стратегии управления оборотными активами является выбор той или иной модели управления чистым оборотным капиталом.

Обычно различают три основные модели (или политики):

- консервативную;

- агрессивную;

- умеренную.

Формирование модели управления чистым оборотным капиталом предполагает поиск решений по двум направлениям:

- соотношение текущих активов и текущих обязательств;

- источники формирования текущих активов (собственные, долгосрочные заемные, краткосрочные заемные, текущие обязательства).

Увеличение оборотных средств по сравнению с оптимальной потребностью приводит к замедлению их оборачиваемости, а занижение их величины к недостатку денежных средств и возможным перебоями в операционном цикле. Рассмотрим эти модели и основания их применения.

Консервативная модель (политика) состоит в обеспечении постоянной и сезонной потребности в оборотных средствах большей частью за счет собственных источников.

В период спада операционной активности излишки оборотных средств размещаются в краткосрочные финансовые вложения, в период сезонного и иного повышения спроса финансовые вложения реализуются и полученные средства направляются на финансирование операционной деятельности.

Сезонная потребность в оборотном капитале финансируется за счет собственного капитала, в ряде случаев для создания «рычага» могут привлекаться краткосрочные заемные средства.

Консервативную политику управления оборотным капиталом можно выразить следующим образом:

ЧОК = ИК — ИА;

ИА < ИК;

ЧОК > 0;

где:

- ИА — инвестиционные активы;

- ИК — инвестированный капитал;

- ЧОК — чистый оборотный капитал.

При использовании консервативной модели управления чистым оборотным капиталом действует правило: срочность пассивов равна ликвидности активов.

Для формирования оптимальной структуры платных источников финансирования необходимо сравнивать значение чистого оборотного капитала с объемом краткосрочных кредитов и займов.

Величина краткосрочных кредитов и займов не должна быть больше положительного значения чистого оборотного капитала. В этом случае, расчет чистого оборотного капитала необходим и для определения предельного размера кредитного портфеля, который может себе позволить компания при выполнении прочих условий.

Сезонное увеличение чистого оборотного капитала финансируется за счет краткосрочных займов или текущих обязательств, так как такая потребность носит краткосрочный характер и должна покрываться пассивами, аналогичными по сроку погашения.

Постоянная составляющая чистого оборотного капитала финансируется за счет собственного капитала и долгосрочных обязательств.

В случае реализации задачи, направленной на существенный рост производственной программы, данная модель будет характеризоваться высоким уровнем наращивания вложений в оборотные активы, что может привести к росту стоимости запасов и дебиторской задолженности, а как следствие замедление оборачиваемости и падение рентабельности активов.

Консервативная политика управления чистым оборотным капиталом оправдана при необходимости стимулирования спроса, а также в случае его высокой волатильности.

Агрессивная модель (политика) состоит в финансировании как сезонной, так и постоянной потребности в оборотных средствах, а также частичное финансирование потребностей инвестиционной программы за счет текущих обязательств.

Сезонная потребность в оборотном капитале может финансироваться за счет краткосрочных заемных средств, а также собственного капитала

Агрессивную политику управления оборотным капиталом можно выразить следующим образом:

ЧОК = ИК — ИА;

ИА > ИК;

ЧОК<0;

где:

ИА — инвестиционные активы;

ИК — инвестированный капитал;

ЧОК — чистый оборотный капитал.

Данная модель характеризуется минимальным уровнем вложений в оборотные активы и ускорением их оборачиваемости, что при прочих равным условиях способствует увеличению рентабельности активов. Однако в условиях непредвиденных колебаний спроса данная политика сопряжена с высоким риском потери платежеспособности.

Поэтому при использовании агрессивной модели управления чистым оборотным капиталом следует:

- иметь формализованные критерии состояния ликвидности в виде планов, как правило, такой формализацией может стать долгосрочный и среднесрочный финансовые планы;

- обеспечить ежемесячный мониторинг исполнения планов, анализ изменения чистого оборотного капитала;

- проводить оценку риска дефолта;

- обеспечить мониторинг просроченной кредиторской задолженности.

При агрессивной политике сравнение величины чистого оборотного капитала с размером краткосрочных кредитов и займов не требуется ввиду того, что: отрицательный чистый оборотный капитал и краткосрочные кредиты и займы являются равнозначными источниками финансирования инвестиционных активов.

Основанием для внедрения агрессивной политики являются:

- наличие недостатка оборотных средств;

- низкая прибыльность или убыточность операционной деятельности;

- значительные (превышающие в несколько раз собственные возможности ) заимствование средств для и инвестиционной программы;

- недостаток финансовых ресурсов, затрудненный доступ к краткосрочным и долгосрочным источникам финансирования.

Агрессивная политика управления чистым оборотным капиталом основной упор делает на балансирование остатком денежных средств на расчетных счетах. В случае, формирования отрицательного сальдо рассматриваются варианты привлечения кредитов и займов, а в случае ограничений к доступу на финансовые рынки — отрицательный чистый оборотный капитал (наращивание кредиторской задолженности и т.п.).

Умеренная модель (политика)выражается в достижении соответствия между источниками финансирования и направлениями вложения средств.

Сезонное увеличение чистого оборотного капитала финансируется за счет краткосрочных кредитов и займов либо текущих обязательств.

Изменение величины чистого оборотного капитала (ЧОК) во времени при реализации умеренной политики представлено на рисунке 5.6. Сезонная потребность в оборотном капитале может финансироваться за счет краткосрочных заемных средств, а также собственного капитала. Расчет потребности осуществляется на основе краткосрочных (помесячных) финансовых планов.

Умеренную политику управления оборотным капиталом можно выразить следующим образом:

ЧОК = ИК — ИА;

ИА = ИК;

ЧОК = 0;

где:

ИА — инвестиционные активы;

ИК — инвестированный капитал;

ЧОК — чистый оборотный капитал.

При умеренной политике периоды увеличения вложений в оборотные активы обычно возникают при сезонном или конъюнктурном увеличении спроса, а также при необходимости авансирования ключевых поставщиков. В периоды стабилизации спроса и предложения применяется ограниченный подход, то есть вложения в оборотные активы сокращаются, а высвобожденные средства направляются на финансирование инвестиционной деятельности или погашение задолженности по привлеченным заемным средствам.

Умеренная модель считается оптимальной с точки зрения доходности и риска, однако, также как и агрессивная требует точного прогнозирования и детального планирования.

Основанием для применения умеренного подхода являются:

- устойчивое финансовое положение;

- избыток финансовых ресурсов, прибыльность операционной деятельности;

- быстрый доступ к краткосрочным и долгосрочным источникам финансирования.

Инструменты управления оборотным капиталом

Обозначим способы и инструменты управления оборотным капиталом. Для организации это финансовый менеджмент.

В классическом представлении под финансовым менеджментом принято понимать систему принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием финансовых ресурсов для достижения стратегических целей и решения тактических задач компании.

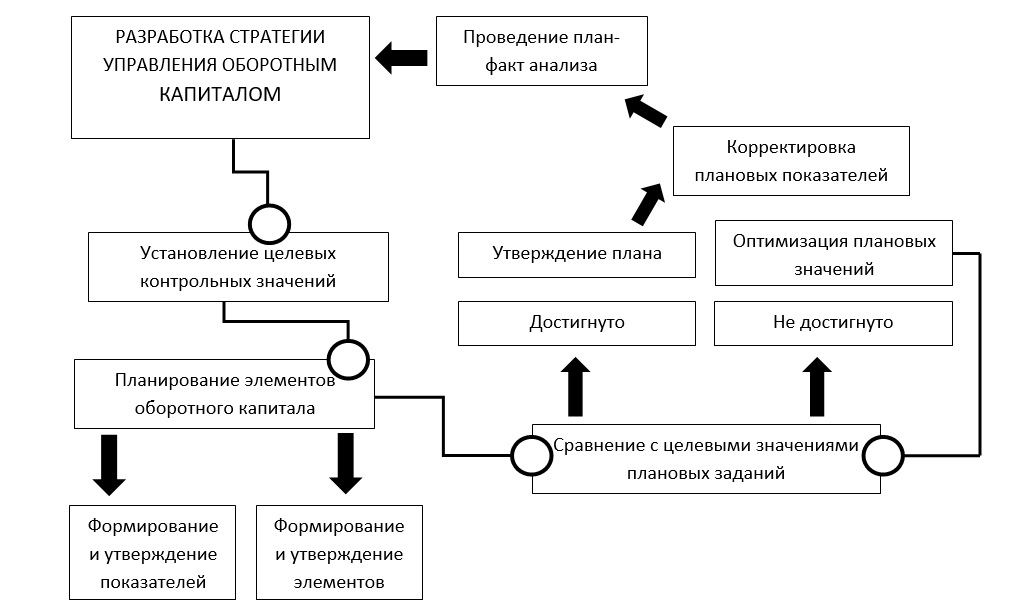

Выбор модели управления чистым оборотным капиталом и разработка стратегии управления оборотными активами позволяет установить целевые значения контрольных показателей и показателей элементов оборотного капитала на бюджетный период. Ниже, на рисунке представлена графическая иллюстрация алгоритма планирования и контроля применимая для элементов оборотного капитала.

Напомним, что элементами оборотного капитала являются:

- запасы;

- НДС по приобретенным ценностям;

- дебиторская задолженность;

- финансовые вложения (за исключением денежных эквивалентов);

- денежные средства и денежные эквиваленты;

- прочие активы, удовлетворяющие признакам оборотных активов.

Для компаний малого и среднего бизнеса необходим простой, но надежный механизм финансового менеджмента. Таким инструментом, например, для управлении денежным потоком, через который в конечном итоге можно отследить и воздействовать на состояние текущих активов и оборотного капитала, является финансовый план.

Глубина финансового плана варьируется от квартального или месячного до ежедневного или даже до конкретных операций. И если расходную часть плана можно спрогнозировать на период достаточно точно, то доходная часть носит более непредсказуемый характер.

Как правило, финансовый план формируется укрупнено на год, а затем конкретизируется для каждого месяца.

Также можно говорить об инструментах управления другими элементами. Например, запасы и задолженности, как правило, планируют через нормирование этих показателей. Использование нормативных сроков погашения задолженностей, условия предоставления авансов по срокам и размерам, нормирование наличия запасов — все эти инструменты, формализованные в виде внутренних нормативных документов, позволяют обеспечить реалистичное и обоснованное планирование, а также создать объективные механизмы оценки выполнения планов.

Элементом нормирования может быть система делегирования полномочий сотрудников на принятие решений по отдельным вопросам при исполнении плановых заданий.

Выводы

Процесс финансового управления представляет собой непрерывный процесс регулирования финансовых отношений как внутри компании, так и в рамках взаимодействия с внешними контрагентами и государством.

Предметом финансового управления являются не только экономические, но и организационные, правовые и социальные вопросы, возникающие в процессе управления финансовыми отношениями.

В самом общем смысле финансовое управление предусматривает управление по целям, формулирование значимых для компании направлений деятельности и оптимальное распределение финансовых ресурсов между ними.

Комментарии

2Активами необходимо управлять.

Многие субъекты мсб ограничиваются платежным календарем и товарным запасом. И достигают с помощью этих управленческих инструментов хороших результатов.

Увязка этого инструментария с ликвидностью прослеживается не у всех. Про динамическую и не слышали скорее всего🤔

Сложновато переварить)