Не так давно ФНС предложила штрафовать работодателей за каждый случай выплаты зарплат ниже МРОТ. Пока что предложение повисло в воздухе, вызвав бурные обсуждения в сети. Но налоговикам ничто не мешает и так проверять уровень зарплат в компаниях на основе уже действующего законодательства. Собрали для вас главную информацию по теме.

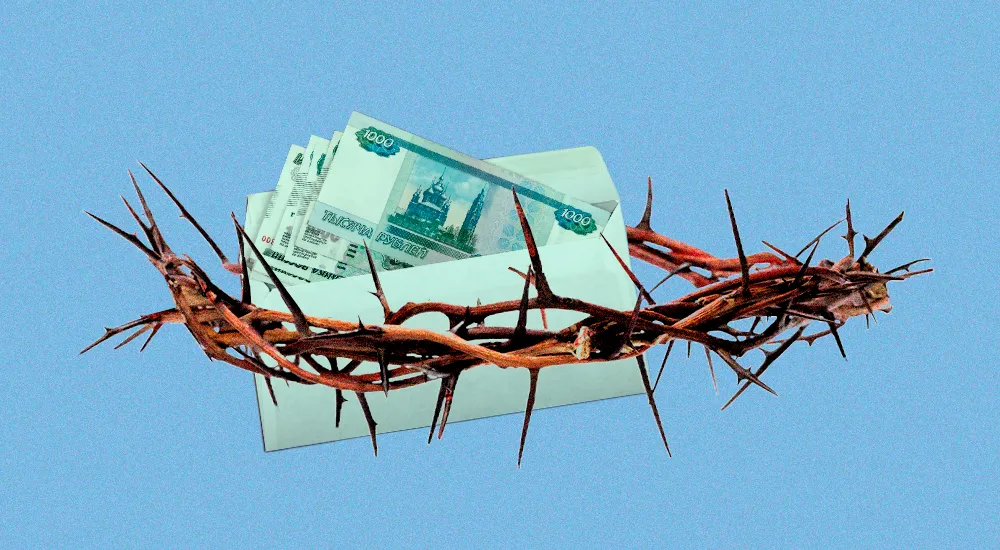

Борьба с конвертами

Выплачивать зарплаты не ниже уровня МРОТ обязывает Конституция РФ (ст. 7, 27), ТК РФ (ст. 133, 133.1), а еще закон № 82-ФЗ (ст. 2, 3).

В 2021 году МРОТ составляет 12 792 рубля. При этом каждый регион вправе устанавливать свою минималку, которая не должна быть ниже федерального МРОТ.

ФНС пристально следит за размером оплаты труда в компаниях вовсе не из заботы о ближнем: от размера зарплаты зависит размер поступающих в бюджет страховых взносов и НДФЛ. А если работодатель в расчете 6-НДФЛ или в расчете по страховым взносам указал низкий размер оплаты труда работников, это может вызвать у ФНС подозрения, что он выплачивает зарплаты в конвертах и уклоняется от налогов.

В этом случае налоговая может запросить объяснения, почему работнику было выплачено именно столько. Но чтобы вернуть доверие налоговиков, достаточно не игнорировать такие запросы, а подробно и грамотно на них отвечать в установленный срок. В противном случае есть риск привлечь к себе пристальное внимание сотрудников ФНС и стать объектом тщательной проверки.

По закону работодателя могут наказать штрафом за зарплаты у сотрудников ниже МРОТ (п. 6 ст. 5.27 КоАП РФ).

Руководителю юрлица за нарушение придется заплатить от 10 до 20 тысяч рублей, предпринимателю — от 1 до 5 тысяч рублей, организации — от 30 до 50 тысяч рублей. А вот при повторном нарушении размер штрафа будет внушительнее: руководителю юрлица грозит штраф от 20 до 30 тысяч рублей (или дисквалификация на срок от 1 года до 3 лет), предпринимателю — от 10 до 30 тысяч рублей, организации — от 50 до 100 тысяч рублей.

Платить ниже МРОТ можно, но по веским причинам

Бывают ситуации, когда заработная плата может быть меньше МРОТ законно: например, если сотрудник был принят на неполный рабочий день / неделю, начал работать не с начала расчётного месяца или закончил до истечения месяца, если работник уходил на больничный, брал отпуск за свой счёт или если он был вообще лишен зарплаты из-за прогула или других причин.

Также законно можно выплатить меньше, если на производстве произошёл акт простоя из-за обстоятельств, не связанных с решением работодателя. Актуальная причина последних двух лет — вы сами знаете какая. В любом случае, все ситуации, когда выплаты были меньше МРОТ должны быть подтверждены соответствующими документами.

Внимание налоговой может привлечь выплата зарплаты не только ниже МРОТ, но и ниже среднеотраслевых показателей.

Не так давно налоговики докопались до предпринимателя с вопросом, почему единственный работник получает зарплату ниже средней по отрасли.

Наши читатели сошлись во мнении, что, во-первых, игнорировать вопрос налоговой не стоит и лучше дать на него подробный ответ, а, во-вторых, напомнили, что в трудовом кодексе нет понятия «средняя оплата по отрасли», все это носит рекомендательный характер, а налоговики имеют право предъявить что-то весомое, только если зарплата ниже уровня МРОТ.

Грамотный ответ налоговой — половина успеха

Если налоговая всё же добралась до вас с вопросами, почему зарплата в компании ниже, чем в среднем по отрасли, вы наверняка уже знаете, что им отвечать: валите всё на постковидные времена, настаивайте, что по закону значение имеет только МРОТ, а еще на всякий случай на встречу с налоговиками прихватите с собой грамотного юриста.

А если инспекция просит доказательства, что зарплаты в компании выше МРОТ, так им можно предоставить РСВ за прошлый год, в котором указывается и сумма начисленной заработной платы, и среднесписочная численность сотрудников. Руководствуясь этой информацией легко возможно рассчитать, что среднемесячная оплата труда в компании за год точно была выше МРОТ.

Правда, частенько налоговикам только РСВ бывает недостаточно, особенно, если компанию хотят уличить в выплате «серых» зарплат. Тогда инспекция может запросить еще штатное расписание, табель учета рабочего времени, положение по оплате труда, ведомости выплаты заработной платы. Всё это лишняя бумажная волокита, но лучше среагировать на запрос и предоставить налоговой все документы, чем попасть под наблюдение инспекции.

Проверки во благо трудящихся

Но стоит отметить, что повышенный интерес ФНС к оплате труда и регулярные проверки дают свои плоды. К примеру, на днях во Пскове работникам нескольких компаний неслыханно повезло: работодателям пришлось поднять зарплаты 140 сотрудникам после общения с налоговиками.

Инспекция убедила работодателей встать на путь исправления и позаботиться о социальной защищенности своих сотрудников и не забывать про оплату налогов. Псковские налоговики с начала года провели уже 900 таких проверок.

Индексируй и спи спокойно

А мы напоминаем, что работодатель обязан индексировать зарплату сотрудникам раз в год. Если реже — есть риск нарваться на штраф: он может составить от 1 000 до 5 000 рублей — для должностных лиц и предпринимателей, от 30 000 до 50 000 рублей — для юрлиц (ст. 5.27 КоАП РФ).

В каком месяце проводить индексацию вправе решать сам работодатель, важно только учитывать, чтобы сумма была не ниже уровня роста потребительских цен.

Начать дискуссию