Как проходит списание представительских расходов?

Списание представительских расходов возможно в соответствии с требованиями НК РФ при условии документального подтверждения факта их совершения, а также удостоверения их экономической обоснованности. Как это происходит на практике?

Как списать представительские расходы: основные правовые принципы

Представительские расходы (ПР) в качестве обособленной категории затрат рассматриваются только в налоговом учете. Поэтому процедура списания этих расходов (на практике ее проводят для сокращения налоговой базы предприятия) должна проводиться на основе принципов их подтвержденности и экономической целесообразности — ключевых с точки зрения налогового учета.

Эти принципы, в частности, закреплены в п. 1 ст. 252 НК РФ, в котором установлено, что в целях уменьшения налоговой базы фирмы — плательщика налога на прибыль могут быть использованы расходы, зафиксированные документально и обоснованные экономически.

ПР также могут быть использованы в целях уменьшения налоговой базы — но только в размере, не превышающем 4% от затрат на оплату труда на предприятии в соответствующем отчетном периоде (п. 2 ст. 264 НК РФ).

В случае если по итогам 1-го квартала, полугодия или 9 месяцев у компании остались недосписанные ПР (превышающие 4% от расходов на оплату труда), их можно досписать при исчислении налога за год. Но при условии, что в конце года расходы по оплате труда будут исчислены в объеме, при котором достигнута нужная норма ПР (4%) по итогам налогового периода.

Списание представительских расходов: основные документы

Подтверждение и экономическое обоснование ПР в целях их списания может происходить с помощью множества документов. Их комплект, формируемый бухгалтерией в целях обоснования списания представительских расходов, может быть представлен:

- отчетом по ПР, а также дополняющей его первичкой (данные документы рекомендованы к применению в письме Минфина от 10.04.2014 № 03-03-РЗ/16288);

- актом на ПР (письма Минфина от 01.11.2010 № 03-03-06/1/675, от 22.03.2010 № 03-03-06/4/26);

- приказом руководителя об осуществлении ПР, сметой по данным расходам (письмо Минфина от 13.11.2007 № 03-03-06/1/807);

- любым первичным документом, соответствующим требованиям п. 2 ст. 9 Закона «О бухучете» от 06.12.2011 № 402-ФЗ (письмо ФНС РФ от 08.05.2014 № ГД-4-3/8852)

- программой представительского мероприятия (письмо ФНС РФ от 12.04.2007 № 20-12/034115).

Рассматривая указанные выше правовые акты с точки зрения их юридической силы, а также новизны, можно прийти к выводу, что ПР могут быть подтверждены (с точки зрения признания их обоснованности) только:

- посредством отчета;

- первички, дополняющей данный отчет.

Центр обучения «Клерка» приглашает на бесплатный вебинар о новшествах в ФСБУ и ПБУ: расскажем все, что надо знать бухгалтеру о новых стандартах.

Вместе с тем, многие фирмы предпочитают формировать полный комплект из перечисленных выше документов (то есть когда-либо рекомендованных), что подтверждают совершение ПР.

Такое предпочтение может быть обусловлено:

- строгими нормами внутрикорпоративной отчетности (предполагающими наличие у менеджмента инструментов эффективного контроля над расходами — включая представительские);

- стремлением фирм дополнительно обосновать как раз таки экономическую целесообразность ПР — как необходимое условие возможности их применения в целях оптимизации налогообложения.

В частности, многие фирмы предпочитают подтверждать факт списания ПР посредством оформления отдельного локального нормативного документа — акта о списании соответствующих расходов.

Как составить акт на представительские расходы (образец структуры документа)

Это акт составляется обычно по окончании официального мероприятия. Для этого на предприятии может быть сформирована специальная комиссия из компетентных специалистов. Их задача заключается:

- в корректном составлении документа;

- осуществлении анализа данных, отраженных в нем, а также принятии ответственного решения о признании расходов, которые фиксируются в акте, обоснованными;

- дополнении документа иными необходимыми источниками.

В составе соответствующей комиссии может быть председатель, а также рядовые участники.

Акт, о котором идет речь, может содержать:

- дату, название документа;

- сведения о проведенном представительском мероприятии (его название, место проведения);

- сведения о компетентных сотрудниках, составляющих и заверяющих акт;

- перечень ПР, а также сумм, которые им соответствуют и удостоверяются компетентными сотрудниками;

- заключение компетентных сотрудников об обоснованности осуществления ПР, указанных в акте;

- подписи компетентных сотрудников, составивших акт.

Акт на ПР может быть как самостоятельным локальным нормативным актом, так и приложением к другому нормативу — например, приказу о проведении официального мероприятия.

Важный нюанс: несмотря на то, что рассматриваемый акт подписывается, как мы отметили выше, компетентными лицами, ФНС считает, что он также должен быть утвержден директором фирмы (письмо УФНС РФ по Москве от 22.12.2006 № 21-11/113019).

Документ, о котором идет речь, может также включать ссылки на документы, которые подтверждают ПР. Например — на первичку, которая также оформляется в целях удостоверения правомерности списания данных расходов.

Отметим, что первичка, как правило, дополняет все-таки отчет, а не акт по ПР. Однако во многих фирмах первый документ включает в себе элементы второго или соответствует его структуре, но именуется при этом отчетом о ПР.

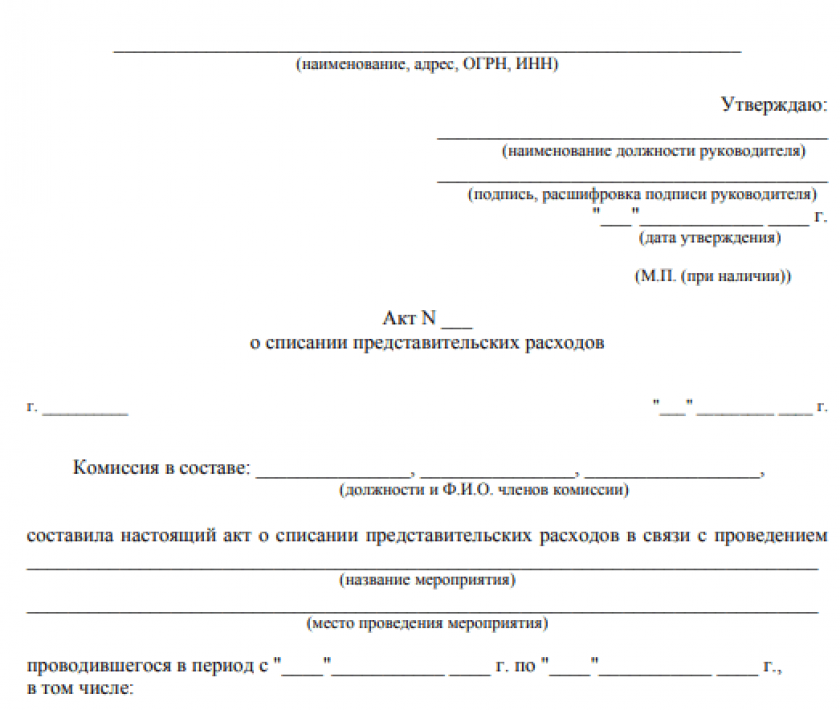

Образец заполнения акта на списание представительских расходов

Бланк выглядит так:

Итоги

Списание ПР как объекта налогового учета должно осуществляться в соответствии с требованиями НК РФ в части признания этих расходов:

- документально подтвержденными;

- экономически обоснованными.

Распространено использование при списании соответствующих затрат специального акта — в дополнение к отчету о ПР, а также первичным документам, которые Минфин предписывает составлять в целях подтверждения ПР.

Начать дискуссию