Пять лайфхаков для бизнеса. Что нужно знать при приеме самозанятых сотрудников

По данным ФНС, по состоянию на 2021 год более 2,7 млн россиян зарегистрированы как самозанятые. А их совокупный доход, начиная с 2019 года, составил более 525 млрд рублей.

Юридическим лицам достаточно выгодно сотрудничать с самозанятыми, поскольку им не нужно платить за них налоги в размере 13%, как было бы при подписании трудового договора или ГПХ. В этом случае самозанятый сам платит налог в размере 6% от каждой сделки.

Собрали для вас советы о том, что необходимо учесть, чтобы сотрудничество с самозанятым прошло успешно и без потерь.

1. Проверьте, что исполнитель действительно самозанятый

Сделать это можно двумя способами:

1. Запросить у физического лица справку о доходах из «Мой налог». Сформировать ее может каждый самозанятый в течение нескольких минут через приложение «Мой налог», открыв пункт меню «Прочее» — «Справки».

2. Самостоятельно проверить актуальный статус самозанятого на сайте ФНС. Для этого необходимо указать ИНН исполнителя и актуальную дату.

В идеале, чтобы самозанятый исполнитель выполнял работы или оказывал услуги для разных компаний, а не только вам.

2. Проверьте у исполнителя трудовые отношения за последние два года

По закону ФЗ-№ 422 статьи 6, у самозанятого исполнителя не должно быть трудовых отношений с вами или вашими основными контрагентами за прошедшие 2 года. Самый простой способ проверить это — запросить у исполнителя фото трудовой книжки (если есть) за последние два года и проверить компании-работодатели на предмет сотрудничества с вашей компанией.

Понятно, что опасаться любой, даже косвенной связи, не стоит, но в случае крупных или частых финансовых взаимодействий с таким контрагентом стоит учитывать возможных риск признания отношений с самозанятым трудовыми.

Если самозанятый потеряет свой статус из-за нарушения лимита доходов, то компании придется платить за него все налоги и страховые взносы, как за физическое лицо.

О том, как работать с самозанятыми без рисков, на «Клерке» есть запись экспертного вебинара: забирайте хоть сейчас.

Если же намеренно скрыть трудовые отношения с самозанятым, чтобы не платить НДФЛ, то это будет караться штрафом:

- 5 000 — 10 000 рублей — для ИП;

- 10 000 — 20 000 рублей — для должностных лиц;

- 50 000 — 100 000 рублей — для организаций.

3. Правильно оформите договорные отношения

Трудовые отношения можно заключить в виде любого договора ГПХ, который вы используете в работе с другими контрагентами. Только из него необходимо исключить: корпоративные правила для штатных сотрудников и дисциплинарную ответственность за их нарушение, наименование должности, квалификации или разряды, оплату за выходные, праздничные и отпускные дни.

Для ООО и ИП действуют одинаковые правила для приема самозанятого на работу. Не забудьте указать в договоре, что исполнителем является гражданин, зарегистрированный в качестве самозанятого, и что в случае прекращения деятельности и снятия с учета самозанятый обязуется предупредить об этом заказчика.

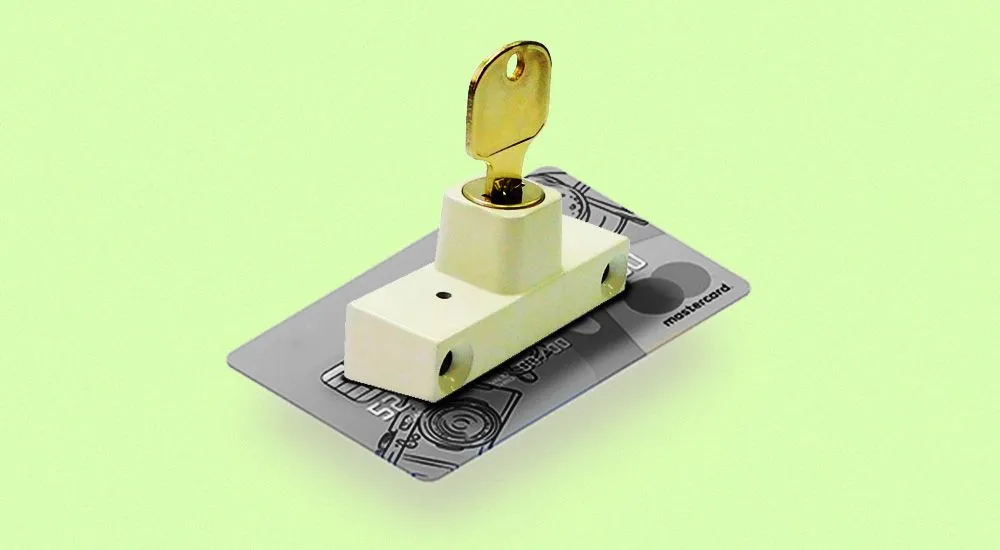

4. Подготовьте финансовый инструмент для выплат

Оплачивать работу самозанятому можно двумя способами:

- безналичный расчет. Для этого исполнитель должен предоставить компании реквизиты своей банковской карты (имя получателя, номер расчетного счета, наименование банка, БИК, корреспондентский счет и код подразделения банка с его адресом);

- наличный расчет. Лучше всего подойдет для тех компаний, которые сотрудничают с исполнителями не удаленно. Для надежности оплату необходимо производить сразу, в момент получения услуги.

Выбранный способ оплаты нужно прописать в договоре и установить сроки оплаты за проделанную работу. После каждого расчета с исполнителем просите его сформировать чек в приложении «Мой налог», их нужно будет вложить в бухгалтерские отчетности.

Очень многие банки еще только учатся работать с самозанятыми. У них на данный момент любая выплата в пользу самозанятого, который по большому счету ничем не отличается для банка от ИП, проводится по тарифам выплат для физических лиц.

Именно тарифы на физические лица обычно включают в себя все условия, препятствующие обналичиванию средств — низкие лимиты на платежи и растущая комиссия. Если самозанятых много и месячные выплаты превышают несколько сотен тысяч рублей, к этому вопросу стоит отнестись с особым вниманием.

5. Учтите сложности масштабирования, если оно планируется

Если самозанятых не больше нескольких единиц, расчеты с ними не составят труда. Достаточно лишь проверять, что статус самозанятого действительно актуален в момент выплаты и собирать с исполнителей чеки по каждой выплате. Если же самозанятых контрагентов становится много, это повод задуматься о внедрении систем автоматизации работы.

Комментарии

1Что-то не бьётся. Наоборот, чтобы не платить НДФЛ отношения с самозанятым очень даже афишируют)