Проверка основных средств — один из самых обширных и трудоемких разделов аудита. Она проводится с целью выражения мнения о достоверности бухгалтерской отчетности относительно данных об основных фондах организации. В этой публикации приведем самые частые ошибки, которые находят аудиторы при проверке этого раздела учета.

В ходе проверки выполняются такие аудиторские процедуры, как запрос, наблюдение, инспектирование, подтверждение, пересчет и т.д.

Решение о выборе конкретных процедур основывается на профессиональном суждении.

Документы

Сейчас при ведении бухгалтерского учета операций с основными средствами необходимо руководствоваться следующими документами:

- Положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утв. Приказом Минфина России от 30.03.2001 № 26н;

- Методическими указаниями по бухгалтерскому учету основных средств, утв. Приказом Минфина России от 13.10.2003 № 91н;

- Указаниями об отражении в бухгалтерском учете операций по договору лизинга, утв. Приказом Минфина России от 17.02.1997 № 15.

А эти документы утрачивают силу с 2022 года в связи с изданием новых стандартов:

- ФСБУ 25/2018 «Бухгалтерский учет аренды», утв. Приказом Минфина России от 16.10.2018 № 208н;

- ФСБУ 6/2020 «Основные средства», утв. Приказом Минфина России от 17.09.2020 № 204н;

- ФСБУ 26/2020 «Капитальные вложения», утв. Приказом Минфина России от 17.09.2020 № 204н.

В ходе аудита ОС проводятся:

- проверка учета поступления и выбытия основных средств;

- анализ и оценка правильности квалификации имущества как основных средств;

- проверка правильности оценки/переоценки ОС;

- правильности отражения расходов на восстановление основных средств;

- анализ правильности начисления амортизации;

- оценка достоверности предоставления информации об основных средствах в бухгалтерской (финансовой) отчетности.

Ошибки, встречаемые в учете основных средств

Теперь подробнее о том, где и как можно ошибиться.

1. Неправильная классификация объектов ОС, либо имущество не относится к основным средствам.

Варианты:

- Критерии признания объекта как основного средства не выполняются, но он отнесен к основному средству.

- Активы стоимостью менее 40000,00 руб. (в бухгалтерском учете), менее 100000,00 руб. (в налоговом) отражены в составе основных средств. Или обратная ситуация, если на счете 10 «Материалы» учтены активы, со сроком полезного использования дольше 12 месяцев и стоимостью более 40000,00 руб. (основные средства).

- Отражение на счете 01 «Основные средства» имущества, приобретенного с целью сдачи в аренду. В таких случаях следует применять счет 03 «Доходные вложения в материальные ценности».

2. Нарушен порядок документального оформления и своевременности отражения операций.

Здесь может быть распространенная ситуация, когда первичные документы по учету ОС не оформлены, или в них заполнены не все обязательные реквизиты.

Кроме того, дата первичных документов может не соответствовать дате отражения в учете.

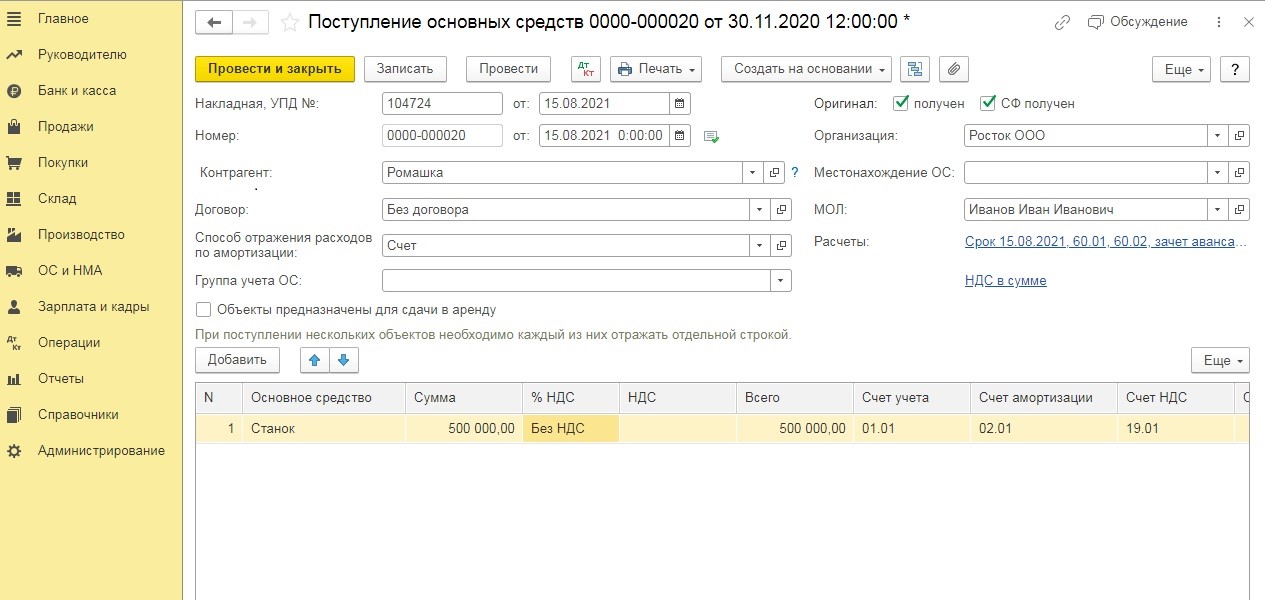

3. Нарушен порядок формирования первоначальной стоимости.

Первоначальная стоимость основного средства формируется из всех фактических затрат на его приобретение, расходов на доставку, госпошлин и иных расходов, непосредственно связанных с поступлением объекта ОС:

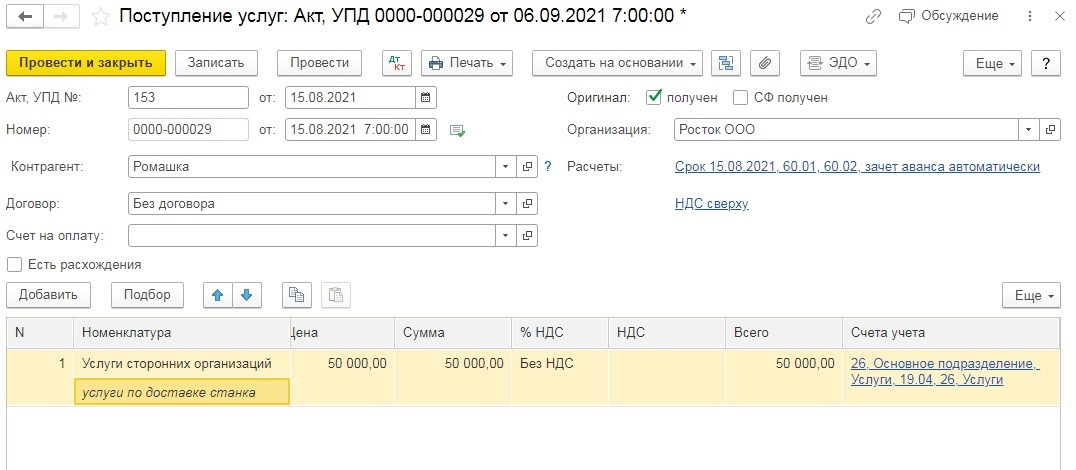

Часто встречаемая ошибка, когда услуги по доставке, установке (монтажу) в стоимость актива не включены, а отражены единовременно в составе затрат:

4. Учет переоценки основных средств.

Здесь могут быть:

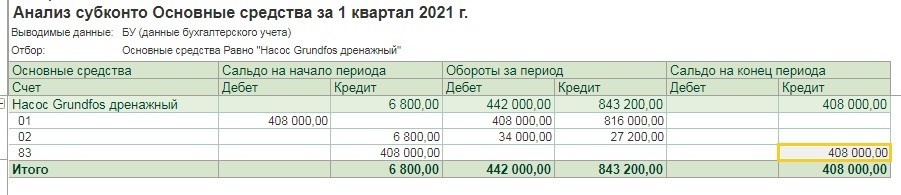

- Нерегулярная переоценка. Проведя переоценку однажды, далее организации должны проводить ее регулярно (касается только бухгалтерского учета). Бывают случаи, когда неверно учитывают результаты переоценки, неправильно отражается дооценка или уценка объектов ОС на счетах бухгалтерского учета.

- По переоцененным объектам амортизация начисляется без учета переоцененной стоимости.

- На счете учета добавочного капитала числится сумма переоценки по выбывшим объектам.

Сумма дооценки объекта ОС при его выбытии включается в нераспределенную прибыль организации.

Обращаем ваше внимание, что в типовой программе 1С: Бухгалтерия предприятия ред. 3.0 в инвентарной карточке ОС-6 не заполняется раздел 3 «Переоценка» и раздел 5 «Изменение стоимости». Почему?

Потому что переоценка ОС отражается в программе документами «Операцией, введенной вручную» и «Изменение параметров амортизации ОС». Соответственно, все расчеты по переоценке вы делаете вне 1С. Поэтому данные в автоматическом режиме и не попадают в карточку ОС-6 раздел 3 «Переоценка». Поэтому либо заполняете карточку в ручном режиме или обращаетесь к программистам за написанием доработки.

5. Неправильное исчисление амортизации.

Относительно амортизации ошибки могут состоять в следующем:

- начисляется амортизация по имуществу, которое не является амортизируемым;

- неверное определение срока полезного использования объектов ОС,

- несоблюдение требований учетной политики по способам начисления амортизации.

6. Неправильное отражение в учете расходов на ремонт основных средств, модернизацию или реконструкцию.

Сложность заключается в неверной трактовке произведенных расходов.

Для достоверного отражения хозяйственных операций следует в первичной документации и договорах, подтверждающих расходы по восстановлению ОС, более четко и детально квалифицировать проведенные работы как ремонт (текущий или капитальный), реконструкция и модернизация.

По итогам проведения ремонтных работ происходит восстановление основных средств, благодаря чему они становятся пригодными к дальнейшей эксплуатации.

При проведении модернизации, реконструкции ОС целью является расширение или изменение их возможностей, результатом — новые качества и улучшенные характеристики основных средств.

Затраты на модернизацию любого объекта ОС увеличивают первоначальную стоимость, а ремонт относится на текущие затраты организации.

7. При выбытии основных средств в следствие физического износа не оприходованы какие-либо материалы, в частности металлолом

Материальные ценности, оставшиеся от списания основного средства, приходуются по текущей рыночной стоимости на дату списания объектов ОС.

8. В составе внеоборотных активов (счет 08 «Вложения во внеоборотные активы») числятся объекты основных средств, уже используемые в хозяйственной деятельности.

9. Не проведена инвентаризация основных средств, либо нарушен порядок документального оформления результатов инвентаризации ОС.

10. Иные ошибки в методологии отражения операций по учету основных средств.

Такие нарушения проявляются в неверно выбранном счете или, наоборот, отражение операций происходит, минуя некоторые счета.

Эти ошибки встречаются часто, но, как правило, они влекут искажение в большей степени по экономическому содержанию и существенных последствий не несут.

Последствия нарушений в учете основных средств

Перечисленные в статье нарушения могут свидетельствовать о недостаточном уровне внутреннего контроля за совершением операций по учету основных средств.

Недостоверное отражение операций на счетах бухгалтерского учета основных средств, неверное исчисление амортизации влияют на искажение данных бухгалтерской отчетности и финансового результата. Существует вероятность искажения налогооблагаемой базы по налогу на прибыль, налогу на имущество.

Во избежание нарушений следует соблюдать требования законодательства, нормативных актов РФ, а также достоверно отражать хозяйственные операции на счетах учета.

Важное внимание стоит уделить контролю за информацией, отраженной в программах 1С. Поскольку правильное внесение в базу данных по учету основных средств в дальнейшем позволит максимально автоматизировать учет — от начисления амортизации до подготовки регламентированных отчетов.

По результатам аудита рекомендуем следующее.

- Провести мероприятия по усилению системы внутреннего контроля в области учета внеоборотных активов,

- Внести исправления в бухгалтерский учет и отчетность на основе нарушений неправильного отражения хозяйственных операций;

- При необходимости уточнить расчеты с бюджетом по налогам и сборам;

- Привести учетную политику в соответствие нормам действующего законодательства РФ.

Начать дискуссию