Куда должен попадать такой переходящий отпуск: в 9-месячный 6-НДФЛ или в годовой? Дискутировать можно долго, однако место такому отпуску именно в годовом отчете 6-НДФЛ. В статье рассмотрим эту ситуацию с разных сторон: как сделать верные начисления и не ошибиться в заполнении полей документов, как при этом отражаются страховые взносы и как не потерять последний месяц, входящий в расчет среднего заработка.

Сначала разберем теорию. Согласно законодательству, дата начисления дохода и дата исчисления НДФЛ для таких выплат, как отпускные и больничные, в целях заполнения отчета 6-НДФЛ — это дата выплаты дохода.

Согласно п. 4 ст. 226 НК РФ, датой удержания НДФЛ также является дата выплаты.

Из этого следует, что пока отпускные или больничные не выплачены физическому лицу, они не отражаются ни в разделе 1 (по строкам 020 и 022), ни в разделе 2 (по строкам 110, 112). А НДФЛ с этих выплат не попадает в строки 140 и 160 раздела 2 формы 6-НДФЛ.

А отпускные и больничные, начисленные в текущем квартале, но выплаченные в следующем, должны быть отражены в строках 110 и 112 расчета 6-НДФЛ только в следующем квартале (то есть в том, когда она фактически выплачены).

Важно верно оформить такой отпуск в 1С.

Разберем пример в программе 1С: Бухгалтерия предприятия ред. 3.0: сотрудник идет в отпуск с 5 по 13 октября, начислим отпуск в сентябре, а выплатим его 1 октября вместе с сентябрьской зарплатой.

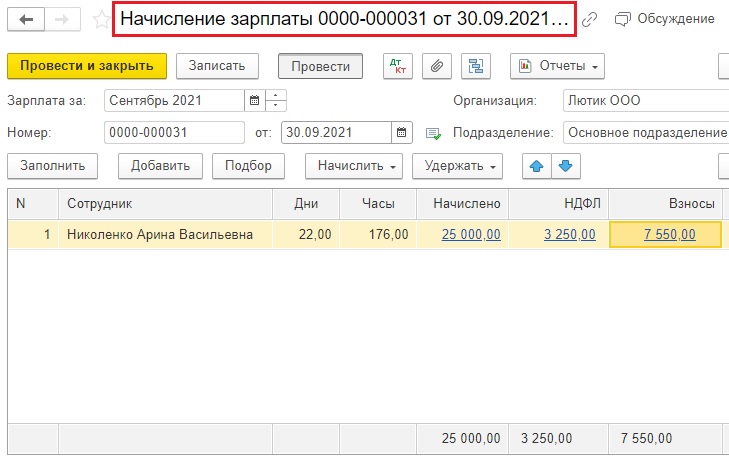

Прежде всего, необходимо начислить зарплату за сентябрь 2021 г., чтобы не допустить ошибки в расчете среднего заработка.

Так как программа 1С: Бухгалтерия предприятия достаточно щепетильна к хронологической последовательности документов, то рекомендуем каждую выплату оформлять отдельной ведомостью.

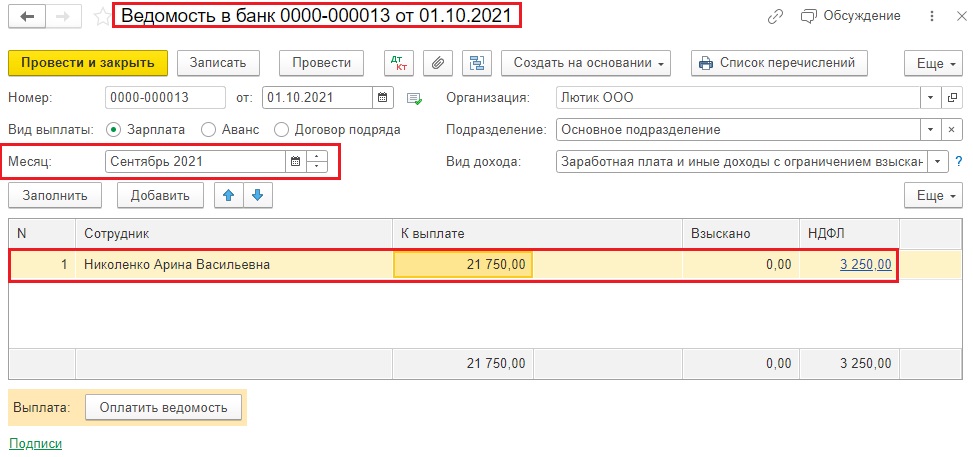

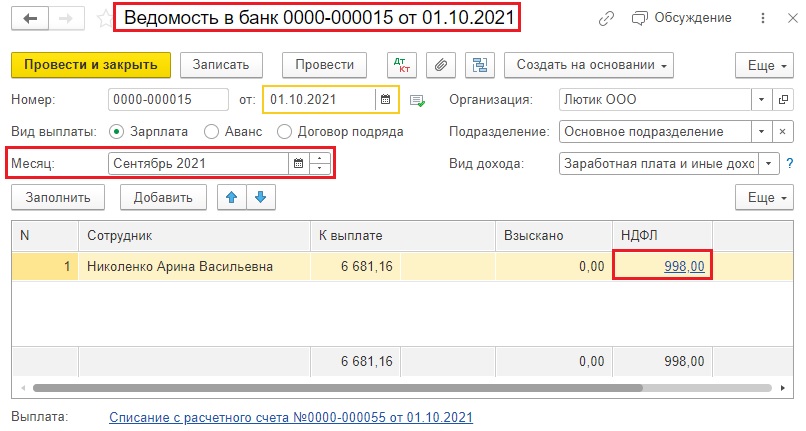

Создадим ведомость на выплату зарплаты за сентябрь, ведь согласно нашего примера отпуск и зарплата выплачивается в один день. Обратите внимание, что НДФЛ с зарплаты корректно подтянулся в ведомость.

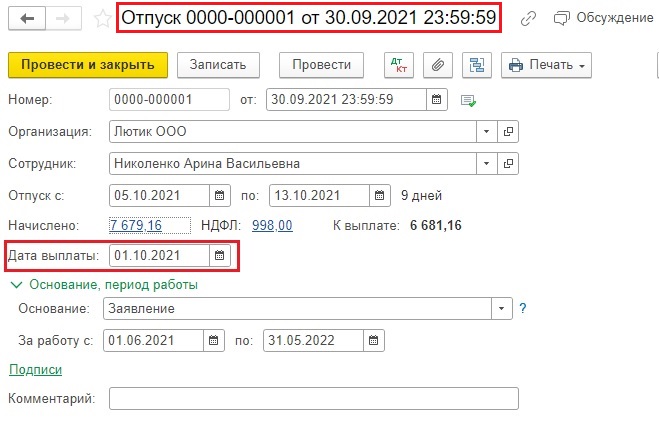

Далее начислим отпуск сотруднику.

В документе начисления отпуска важно указать верную дату выплаты отпуска — 01 октября.

У вас, наверное, сейчас в голове появился вопрос: «А зачем начислять отпуск сентябрем, если он выплачивается в октябре? Ведь можно начислить и выплатить его октябрем!» Друзья, в конце статьи вас ждет ответ.

Ну а пока продолжим.

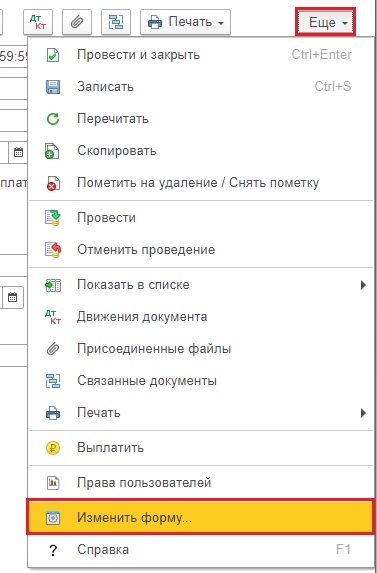

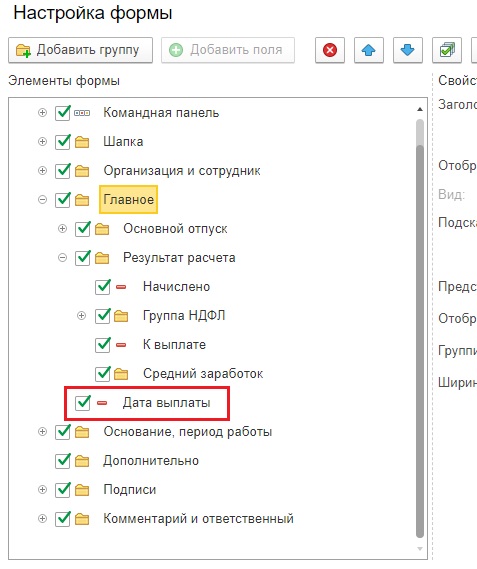

Если поле «Дата выплаты» у вас отсутствует, то в этом же документе нажмите в правом углу кнопку «Еще» — «Изменить форму».

В настройках формы в подгруппе «Главное» найдите соответствующий пункт и установите в нем галочку.

Кстати, в документе «Больничный лист» дата выплаты настраивается аналогично.

Далее создаем ведомость на выплату отпуска. В ней обязательно должен стоять месяц начисления «Сентябрь». Дата ведомости должна совпадать с датой выплаты в документе начисления отпуска. Также не забудьте, что в ведомость должен подтянуться НДФЛ с отпуска.

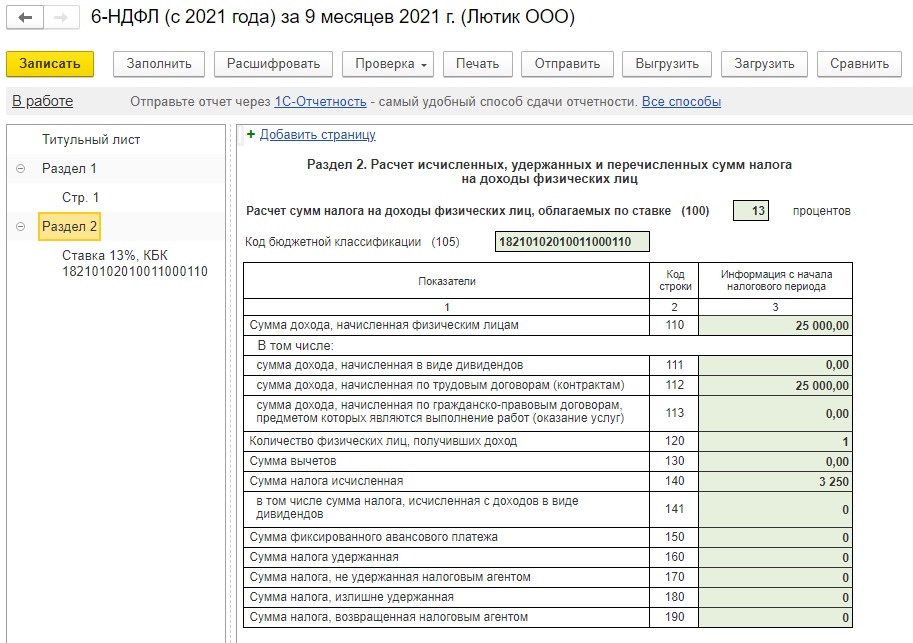

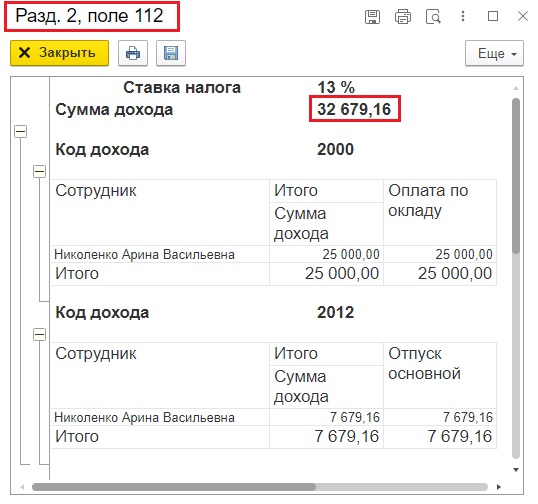

Сформируем отчет 6-НДФЛ за 9 месяцев. Видим, что в раздел 2 попала лишь сумма зарплаты за сентябрь 2021 г. и налог, исчисленный с нее.

Раздел 1 же совсем пуст.

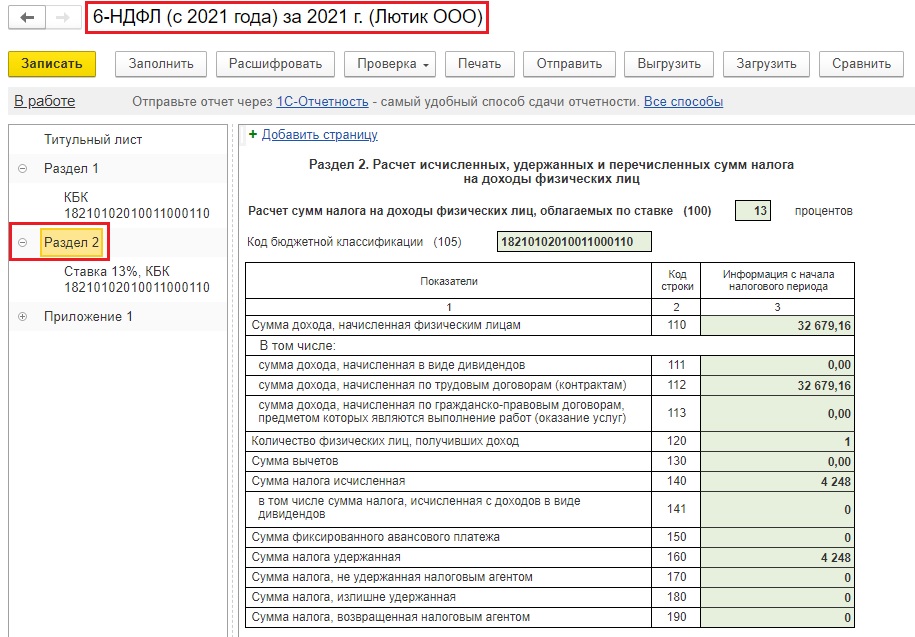

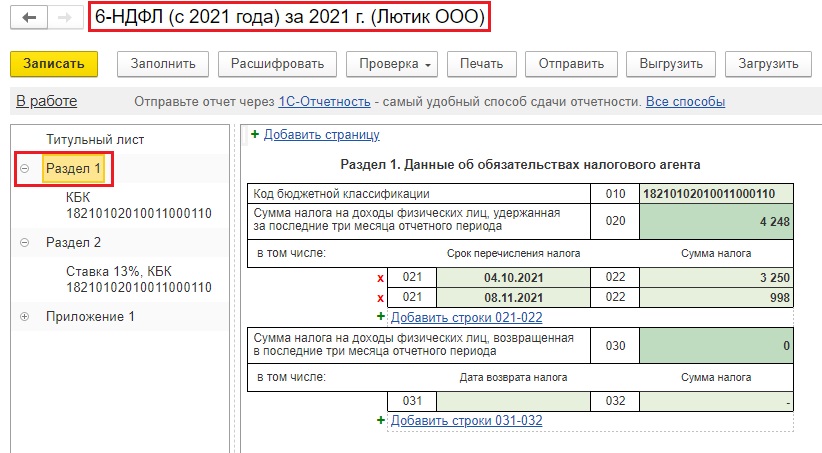

Теперь приступим к формированию годового отчета по форме 6-НДФЛ, в котором видно, что отпуск корректно попадает и в раздел 1, и в раздел 2.

Кстати, на данный момент срок перечисления НДФЛ с отпуска из-за введения нерабочих дней сместился с 1 ноября на 8 ноября. Однако, если нерабочие дни будут продлены на федеральном уровне, то этот срок опять увеличится.

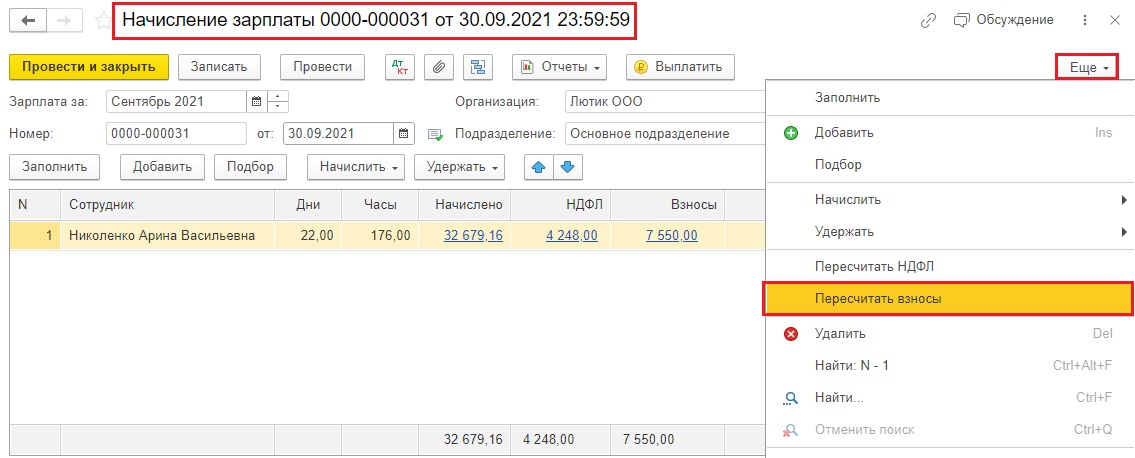

На этом этапе многие бухгалтеры допускают критичную ошибку: не пересчитывают страховые взносы. А их нужно пересчитать, ведь мы сначала начислили зарплату за сентябрь, а потом начислили отпуск, тоже за сентябрь, соответственно, страховые взносы увеличились.

Зайдем снова в начисление зарплаты за сентябрь. В документе видно, что суммы полей «Начислено» и «НДФЛ» увеличились, помимо зарплаты, там теперь и сумма отпускных находится. А вот взносы остались прежними, поэтому по кнопке «Еще» в правом углу табличной части запустим команду «Пересчитать взносы».

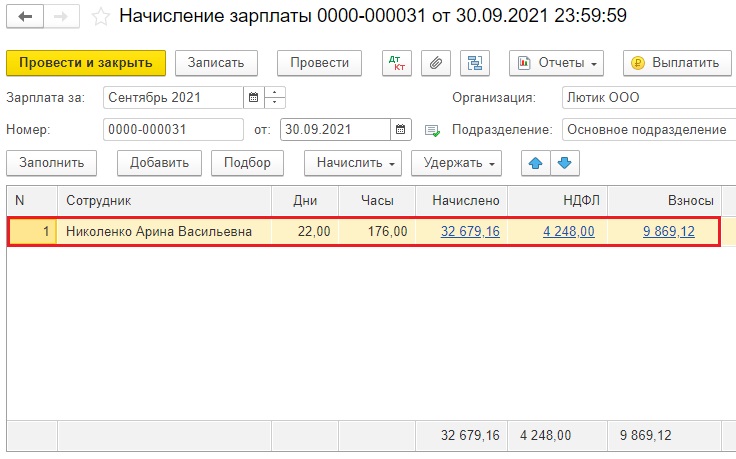

Что ж, взносы пересчитались.

Теперь поговорим о тех вопросах, которые у вас могли возникнуть в ходе чтения статьи.

1. Если сотрудник идет в отпуск с 5 октября, то зачем делать начисление отпускных в сентябре? Можно же начислить и выплатить отпуск 1 октября, месяц начисления в документах будет октябрь и все расчеты встанут в годовой отчет 6-НДФЛ. Зачем эти сложности?

Да, вы правы, идеальным вариантом будет именно такой ход действий. Однако мы специально привели вам пример переходящего отпуска из практики нашей подписчицы, чтобы вы понимали, что не всегда всё идеально в бухгалтерии.

Мы часто видим, как многие бухгалтеры начисляют отпуск даже за несколько недель до выплаты отпускных. Поэтому такие ситуации вполне возможны.

В законодательстве сказано, что работодатель обязан выплатить отпускные не позднее чем за три дня до отпуска (ч. 9 ст. 136 ТК РФ), при этом день выплаты отпускных в этот срок не входит. Однако про дату начисления нигде не указано.

2. А разве правильно будет начислить страховые взносы за отпуск в сентябре, ведь их выплата осуществляется в октябре?

Порядок исчисления и уплаты страховых взносов описан в ст. 431 НК РФ. Исчисление и уплата страховых взносов производится по итогам каждого календарного месяца (п. 1 ст. 431 НК РФ), а перечисление исчисленных страховых взносов в бюджет производится не позднее 15-го числа месяца, следующего за месяцем выплаты (п. 3 ст. 431 НК РФ).

Таким образом, исчислить страховые взносы с отпускных, начисленных в сентябре за октябрь, необходимо в сентябре, а уплатить не позднее 15 октября.

Указанное правило применяется, даже если начисление произошло в сентябре, а выплата в октябре. Это подтверждают письма Минтруда России от 04.09.2015 № 17-4/Вн-1316, № 17-4/В-448. Несмотря на то что разъяснения даны в отношении недействующих норм законодательства, их можно применять и сейчас, на это указал Минфин России в письме от 16.11.2016 № 03-04-12/67082.

Вывод: постарайтесь избегать таких переходящих отпусков, в первую очередь для того, чтобы самим в них не запутаться. А если практикуете такие расчеты, то держите эту статью в закладках, она вам обязательно пригодится!

Комментарии

4Вроде внимательно читал, но так и не понял, зачем начислять отпуск сентябрем, а выплачивать октябрем. Почему все-таки эти операции не сделать одним днем?

Тогда не о чем было бы статью писать:)

Да уж, пример очень странный... Это ж как надо заморочиться чтобы подобное сотворить :)

А потом еще налоговой объяснять почему база по РСВ не идет с 6-НДФЛ, какая экономия времени :)))