Заканчивается 2021 год — не менее сложный год для бизнеса, чем предыдущий. Коронакризис не отступает, предприниматели еле сводят концы с концами и выжить получается не у всех. Банкротство — это выход из положения?

Чтобы понять, готовы ли вы к такому шагу, надо еще раз повторить теорию. Так что мы собрали для вас топ вопросов о банкротстве — от самых простых до самых сложных.

На какие законы ориентироваться?

Законодательная основа процедуры банкротства — это, конечно, Федеральный закон от 26 октября 2002 г. N 127-ФЗ «О несостоятельности (банкротстве)».

Банкротство — это плохо?

Принято считать, что банкротство для бизнеса — это крах для него и для владельца. А еще — что это дорогая и тяжелая процедура, в которой мало приятного для всех участников, кроме кредиторов, которые получают возможность хоть что-то с должника «поиметь».

На самом деле, в этом вопросе не существует такой характеристики, как «хорошо» или «плохо». Банкротство — это, скорее, инструмент для решения задач. А дальше все зависит от того, какие цели преследуют участники (и прежде всего инициаторы) этой процедуры.

Словом, если вы собираетесь инициировать собственное банкротство, прежде всего задайтесь вопросом: зачем это вам?

Если вы хотите восстановить платежеспособность предприятия, то банкротство — не всегда лучший инструмент, потому что гораздо чаще его применяют для другого. В российской реальности инструменты оздоровления бизнеса используются крайне редко.

Другой вариант — если вы хотите ликвидировать компанию, особенно с долгами. Банкротство — единственный законный способ это сделать. Но тут придется особенно тщательно (и заранее) все подготовить.

— Российский институт банкротства придерживается подхода «fresh start», — говорит Мирза Чирагов, юрист, специалист по вопросам банкротства и субсидиарной ответственности. — Подразумевается, что долги погашаются за счет реализации имущества должника, а оставшаяся часть долга списывается. Однако практика сложилась таким образом, что для большинства участников рынка это всего лишь способ избежать обязательств перед кредиторами.

Немного статистики. Даже в «допандемийный» период 2019 года в 63% случаях банкротств кредиторы остались ни с чем. Доля удовлетворенных требований кредиторов третьей очереди (я напомню, что именно в третью очередь в большинстве случаев включены требования контрагентов) в 2019 году составила 6,3%. Так что на сегодняшний день банкротство может быть скорее выгодно банкроту, нежели контрагенту.

А много сейчас банкротств?

Сейчас компаний-банкротов в России больше 153 тысяч:

Впрочем, рост пока не слишком существенный: по данным Федресурса на 1 октября, количество корпоративных банкротств выросло всего на 0,2% к такому же периоду 2020 года.

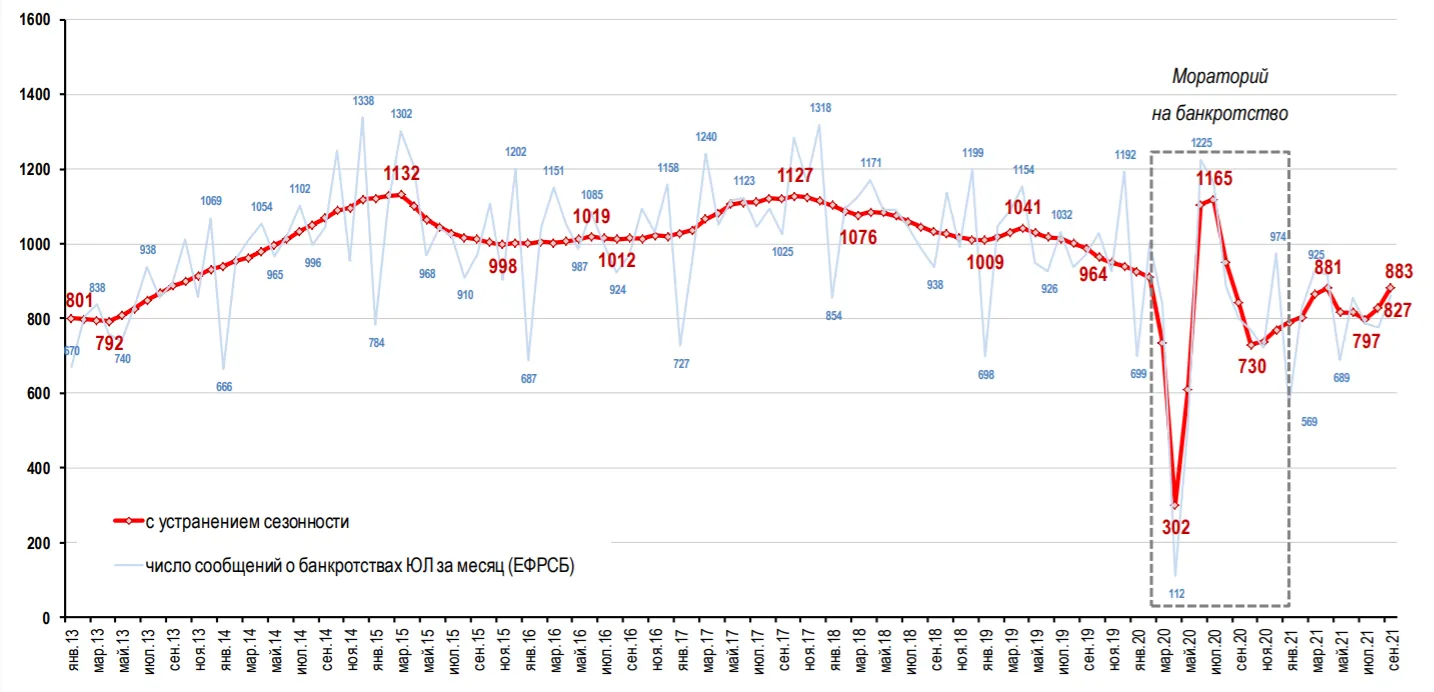

Отчасти, это понятно: в 2020 году действовал мораторий на банкротство, который закончился 7 января 2021 года. С другой стороны, видно, что лавины банкротств после отмены моратория не произошло.

Вот как развивалась ситуация до коронакризиса:

Такие данные приводит Алексей Рыбалка, кандидат экономических наук, научный сотрудник ИНП РАН, эксперт ЦМАКП.

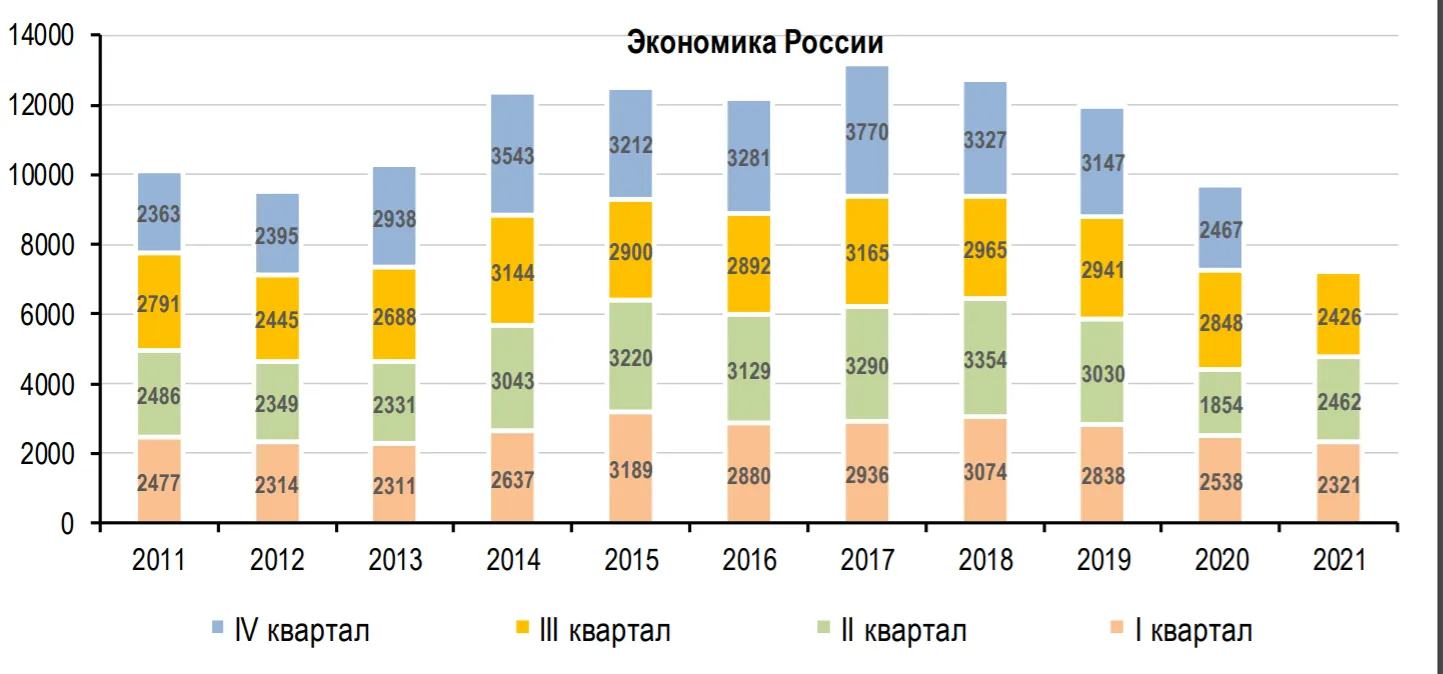

Чтобы было еще нагляднее, посмотрим диаграмму этого же эксперта по числу фактических банкротств:

Вывод довольно прозаичный: число банкротств в долгосрочной перспективе практически не растет — а даже, скорее, падает. Означает ли это, что бизнес становится «здоровее»?

Отнюдь нет. Скорее, речь всего лишь о том, что банкротство реже выбирают в качестве выхода из положения. Свою точку зрения на вопрос «почему?» высказал Антон Старокоров, арбитражный управляющий, эксперт в вопросах криминального банкротства:

— На мой взгляд, банкротство все же стало менее эффективным способом избавления от обязательств. Почему? Если раньше — скажем, лет десять назад — оно использовалось как инструмент списания долгов и ухода от какой либо ответственности, то сегодня ситуация все же иная. Тот же институт субсидиарной ответственности, оспаривание сделок и многие другие «плюшки», которые появились в законе, позволяют в конечном итоге распределить долги компании и на учредителей, и на руководителей, и на контролирующих должника лиц. Слишком много нужно учитывать факторов в этом процессе. Много рисков возникает. Так что для компании это не самое лучшее решение.

Кто может быть инициатором банкротства?

Теперь давайте о сухой теории. Основных вариантов инициаторов три:

- сам должник;

- кредитор (или кредиторы);

- ФНС.

Если инициатор — вы сами, то возможны два основных сценария: вы либо вправе, либо обязаны подать заявление о банкротстве. Обязанность возникает, если такое решение приняли учредители вашей компании или если вашего имущества (или денег) не хватает, чтобы заплатить по долгам.

Инициатором может быть и кредитор, но это его право, а не обязанность.

Учитывайте, что в этом случае кредитор может получить лояльного арбитражного управляющего, что может быть преимуществом.

Наконец, инициировать ваше банкротство может ФНС. Об этом поговорим в отдельной статье.

А есть подводные камни?

Как и в любой юридической процедуре, здесь тоже есть много рисков. О некоторых из них мы рассказывали выше.

— Руководителю компании при банкротстве следует учитывать самое главное: все тайное в конечном итоге может стать явным, — объясняет Антон Старокоров. — Это значит, что даже люди, которые принимали участие в тех или иных сделках с вами, уже завтра могут начать активно эту информацию раскрывать, чтобы самим не стать субъектом какого-либо вида ответственности. Это главный риск, когда компания сама инициировала свое банкротство.

Если же инициатор — конкурсный кредитор, то есть риск того, что он может компанию «выпотрошить», добавляет эксперт. Кредитор скорее всего не будет заинтересован в ведении каких-либо переговоров, утверждении плана реструктуризации и так далее.

Урегулировать спор в этом случае будет куда сложнее, чем если когда инициатор вы сами и можете назначить (хотя бы до первого собрания кредиторов) своего арбитражного управляющего, потому что кредитор заинтересован получить все здесь и сейчас.

Причем тут субсидиарка?

Субсидиарная ответственность — это отдельная большая тема, но мы коротко расскажем, как она связана с банкротством.

Если коротко, то субсидиарка — это когда директор или учредитель компании вынужден платить ее долги за свой счет, теряя свое личное имущество, так как у самой фирмы ничего своего нет.

Само это понятие введено законом 266-ФЗ в 2017 году, и это непосредственное дополнение закона о банкротстве. В итоге получилась статья 61.11. «Субсидиарная ответственность за невозможность полного погашения требований кредиторов».

В теории, субсидиарная ответственность при банкротстве наступает не всегда, это своего рода крайняя мера. Как минимум, субсидиарку нужно доказать.

Для этого должна быть доказана прямая связь между поручением контролирующего лица, его исполнением, и тем, что это поручение привело к неплатежеспособности компании. И конечно, степень влияния этих лиц на доведение бизнеса до банкротства.

Для бухгалтеров напомним отдельно: субсидиарная ответственность может настигнуть не только директоров или учредителей. Знаменитое на всю страну дело Галины Ахмадеевой говорит об этом очень красноречиво.

Выводы

Институт банкротства часто кажется привлекательным для компании, которая оказалась в сложном финансовом положении.

Но не стоит думать, что это единственный выход. Как показывает статистика, число банкротств даже в тяжелой экономической ситуации не так уж сильно растет — напротив, в определенном смысле банкротств становится меньше.

Прежде чем решиться на этот шаг, внимательно изучите законодательство, состояние своего бизнеса и все возможные риски. И обратитесь к специалисту. Банкротство нужно готовить заранее, подача заявления — это, скорее, завершающая фаза всей операции, чем ее начало.

Начать дискуссию