Довольно непростая задача — тесты на обесценение основных средств и капитальных вложений, с которой придется столкнуться бухгалтерам, у кого есть такие активы. С 2022 года такие тесты предписывают проводить ФСБУ 6/2020 и ФСБУ 26/2020. В этой статье расскажем о сути такого тестирования и разберем на примере, как его нужно проводить для проверки обесценения основных средств и капитальных вложений с 2022 года.

В чем суть тестирования на обесценение

Требование проводить тесты на обесценение в ФСБУ появилось, а вот методики проведения теста — нет. ФСБУ 6/2020 отсылает бухгалтера к МСФО IAS 36 «Обесценение активов». То есть, для проведения тестов нужно разбираться в том, как подобные задачи решаются в МСФО.

Предупреждаем, что в российском стандарте «Обесценение активов» многих ответов бухгалтер-не бюджетник не найдет. Во-первых, российский стандарт «Обесценение» действует только для госсектора. Во-вторых, он предполагает брать за основу справедливую стоимость актива всё равно без пошагового описания того, как ее определить.

Поэтому начнем «плясать от печки» и сначала уясним некоторые основные аспекты МСФО, исходя из которых и придумана методика для теста на обесценение.

Первое, что нужно держать в уме, это целевая аудитория отчетности по МСФО (а теперь и по ФСБУ). Это, как мы не устаем напоминать, не ФНС, не Росстат и вообще не контролирующие органы. Главный пользователь — это тот, кто либо уже в фирму вложился, либо собирается это сделать. Ему главное понять, действительно ли актив (допустим, основное средство) стоит сегодня столько же, за сколько его купили (потратив, в том числе деньги пользователя) или на деле на рынке сегодня этот объект не принесет и половины того, что «нарисовано» в балансе.

Второе, о чем надо помнить бухгалтеру, — это о том, что по принципам МСФО он всегда должен «с большей готовностью признавать расходы, чем активы». То есть, если бухгалтер сам сомневается, что некий объект реально стоит вот столько-то и может рассматриваться как актив, то лучше списать его в расходы и не вводить в заблуждение ни себя, ни пользователей.

Вооруженные этими знаниями, разберем сам процесс тестирования на примере.

Когда нужен тест на обесценение

Для начала приведем условия сквозного примера.

ПРИМЕР 1.

Компания производит электросамокаты. В 2020 году, планируя расширение производства, она приобрела оборудование для производства электровелосипедов. Однако в результате влияния внешних факторов запустить оборудование и начать выпуск изделий не удалось.

Оборудование стоимостью на момент покупки 20 млн рублей хранится на складе компании. Она делает отчетность за 2021 год по ФСБУ 6/2020 (перешла раньше обязательного для всех срока).

Готовя отчет, бухгалтер компании должен дать ответы на вопросы:

Правильным ли будет показать оборудование как актив стоимостью 20 млн рублей? Нет. Неправильно. Показывая актив таким образом мы формируем у пользователя ошибочное мнение, что актив приносит экономические выгоды и в случае чего его можно продать за сопоставимую сумму.

Как показать пользователю реальное положение дел с активом? Провести тест на обесценение, определить реальную стоимость объекта на текущий момент и отразить ее в учете и отчетности.

Что же будет реальной стоимостью? Вариантов два:

сумма, которую можно выручить на рынке от продажи актива;

сумма ожидаемых поступлений от использования актива у себя.

Выявление признаков обесценения

Прежде, чем продолжать пример, остановимся на таком важном вопросе как выявление признаков обесценения.

Это только самые укрупненные и основные моменты. На практике желательно установить свой набор признаков обесценения для каждой группы используемых активов. Например, такое явление как длительный простой объекта может вести к существенному снижению эффективности от его использования.

Напомним также, что сейчас мы говорим о правилах тестирования по МСФО, которые следует использовать при применении ФСБУ 6/2020 и ФСБУ 26/2020.

В ФСБУ 6/2020 приведены несколько более частных случаев появления признаков обесценения. Но если ориентироваться на МСФО (как того и требует ФСБУ), признаков гораздо больше. Часть из них, кстати, можно обнаружить и в ФСБУ «Обесценение» для российских бюджетников. И они тоже могут вполне подойти для того, чтобы понять необходимость теста по МСФО.

Еще из российского «Обесценения» можно взять рекомендации по организации всего процесса. МСФО 36 советует тестировать на обесценение как только появились его признаки. ФСБУ 6/2020 предполагает, что такой тест достаточно проводить 1 раз в год на дату подготовки отчетности.

При этом выявление многих признаков обесценения (например, технологических) — задача не бухгалтерская. Бухгалтеру нужно лишь организовать поступление к себе такой информации.

Учитывая необходимость проведения теста на конец года, можно выявлять признаки обесценения ОС и капвложений в ходе годовой инвентаризации. Для этого, помимо инвентаризационной, можно создать специальную комиссию, которая будет заниматься выявлением как раз признаков обесценения. В нее могут войти технические специалисты, снабженцы, маркетологи и т. п.

Что тестируют на обесценение

Тестируют на обесценение либо единичный актив, либо группу активов, либо гудвилл (деловую репутацию).

В рамках данного материала мы не будем трогать гудвилл (нет необходимости) и рассмотрим тест для первых двух вариантов:

Отдельный (одиночный) актив (тут всё достаточно просто).

ГЕ — генерирующая единица. Это минимальная совокупность (группа) имеющихся активов, которые вместе «генерируют денежный поток». То есть, приносят денежные поступления.

ПРИМЕР 1 (продолжение).

Оборудование для производства электровелосипедов имеет явные признаки обесценения:

оно уже год не используется;

изменения на рынке и в правовом поле значительно влияют на планы компании по расширению производства.

Проведя инвентаризацию оборудования и проконсультировавшись с техническими специалистами, бухгалтер компании сделал выводы:

оборудование состоит из нескольких агрегатов и модулей, но все вместе они представляют собой единую линию для производства;

использовать некоторые части линии отдельно можно, но не рационально;

чтобы понять, какие максимальные экономические выгоды может принести оборудование, нужно рассматривать его именно как линию по выпуску электровелосипедов.

Бухгалтер принял решение считать линию генерирующей единицей и тестировать именно ее, а не отдельные части.

Расчет возмещаемой стоимости для теста на обесценение

Чтобы проиллюстрировать наглядно, как вычислить величины для сравнения со стоимостью, по которой ОС учитывается на текущий момент, вернемся к примеру.

Напомним, что обсчитывать будем производственную линию как генерирующую единицу. То есть, целиком как один объект.

ПРИМЕР 1 (продолжение).

Первый параметр, за который взялся бухгалтер — ценность от использования актива.

ЦИА = ДПИ ДПО |

Где:

ЦИА — ценность от использования актива;

ДПИ — будущие денежные потоки от использования актива;

ДПО — будущие денежные потоки от отчуждения актива (например, продажи).

Отметим, что нет методологической разницы — вычислять сначала ЦИА или справедливую стоимость актива (ССА). Если первый из определенных показателей окажется больше того, что на момент тестирования числится в балансе, то тест можно заканчивать — обесценения нет.

Но определение ССА в современных российских реалиях может оказаться более сложной задачей, чем ЦИА. Например, по той причине, что как бы ни старался бухгалтер корректно вычислить ССА самостоятельно, всё равно с точки зрения МСФО и международных правил аудита оценка независимого оценщика будет считаться более надежной.

Вряд ли кто-то горит желанием ежегодно оценивать с независимыми экспертами свои ОС. Поэтому можно рекомендовать начинать с ценности от использования. В большинстве случаев, особенно для используемого производственного оборудования, ЦИА окажется больше стоимости по балансу. Следовательно, тест на обесценение можно на ней и закончить.

ЦИА — величина дисконтированная. Поэтому первое, что должен сделать бухгалтер — определить ставку для дисконтирования.

В рамках этого материала не будем подробно рассматривать теорию и практику дисконтирования (на Бухгуру есть отдельный свежий материал, адаптированный под ФСБУ).

Напомним только главную задачу, которую решаем, определяя эту ставку: показать, что было бы, если бы компания не приобретала и использовала рассматриваемый объект, а вложила деньги куда-то еще с определенной гарантированной доходностью.

МСФО для определения ставки дисконтирования в ситуации с тестом на обесценение предлагает несколько вариантов:

По средневзвешенной стоимости капитала самой фирмы (ССТ). ССТ — это среднее значение ставки по всем источникам, откуда фирма получает финансы, с учетом удельного веса каждого источника в общем объеме финансирования с поправкой на влияние налогов. Проще сформулировать, чем посчитать на практике. Поэтому, хотя данный способ с точки зрения МСФО самый предпочтительный, на практике он часто трудновыполним. Нужно иметь специалистов по аналитике и финансовым расчетам или специальную базу и программу для подобных вычислений.

По средневзвешенной стоимости кредитного портфеля компании (СКП). СКП считают аналогично ССТ, но в расчет берут только заемные средства и процентные ставки по ним. Такой расчет выполнять проще. Заинтересовавшийся бухгалтер может его при желании освоить и применять.

Если собственных кредитов нет — можно взять для вычислений ставки, по которым на дату расчетов можно их привлечь в нескольких ведущих банках. При этом важно помнить, что при тестировании ОС интересуют, в первую очередь, ставки по долгосрочным кредитам на периоды, сопоставимые с периодом использования ОС.

МСФО (IAS) 36 предписывает, чтобы применяемая ставка дисконтирования была ставкой до уплаты налогов.

У компании на момент тестирования есть 2 долгосрочных кредита под 10% годовых, подходящие для определения ставки дисконтирования. Бухгалтер посчитал, что можно взять ставку дисконтирования 10% годовых.

Далее можно обсчитывать потоки денежных средств от владения линией.

Делают это по определенным правилам:

Учитывают потоки как входящие (выручка от использования), так и исходящие (расходы, обеспечивающие выручку). Точно по такому же принципу подсчитывают и деньги от возможного выбытия ОС в конце расчетного периода.

Расчет нужно делать для того состояния ОС, в котором оно находится сейчас (в момент тестирования). Поэтому возможные расходы на будущее улучшение, модернизацию в потоках от использования не учитывают. А вот необходимые капвложения для поддержания ОС в текущем состоянии (например, капремонт) нужно учесть.

Дисконтировать будущие потоки нужно по ставке до уплаты налогов, поэтому налоги в расчет тоже не входят. По этой же причине (расчет исходя из процентных ставок) из потоков нужно исключить другие финансовые проценты, которые могут туда попасть.

Учитывают именно денежные потоки, поэтому из расчета надо исключить амортизацию.

Период, на который делается прогноз, теоретически может быть любым. Хоть на весь срок службы ОС. Однако МСФО рекомендует на практике брать отрезок не более 5 лет, поскольку дальше этого срока прогнозы становятся все более неточными.

Бухгалтер обратился за информацией к производственникам и продажникам. Технические специалисты заявили, что запустить объект и наладить выпуск продукции для продажи они смогут с 1 июля 2022 года. Выпуск составит 1000 электровелосипедов в месяц.

Отдел продаж сообщил, что до конца 2022 года сможет продать не более 5000 штук. Однако далее продажи будут расти при условии, что будет обеспечено нужное качество и характеристики. В итоге получился такой прогноз:

Год | 2022 | 2023 | 2024 | 2025 | 2026 |

Проданная продукция (шт.) | 5000 | 7000 | 9000 | 10 000 | 11 000 |

Для упрощения расчетов примем, что есть только один вариант продукции и его цена продажи 12 000 рублей. А стандартные расходы на производство одной единицы — 7600 рублей.

На практике в подобных расчетах всегда нужно учитывать такие факторы, как колебание цен (в том числе сезонное), пересмотр отпускной цены и себестоимости (например, в результате роста цен на сырье) и тому подобные вещи.

У бухгалтера получился такой прогноз денежных потоков:

Год | Продажи | Доходы | Расходы | Эффект (доходы — расходы) |

2022 | 5000 | 60 000 000 | 38 000 000 | 22 000 000 |

2023 | 7000 | 84 000 000 | 53 200 000 | 30 800 000 |

2024 | 9000 | 108 000 000 | 68 400 000 | 39 600 000 |

2025 | 10 000 | 120 000 000 | 76 000 000 | 44 000 000 |

2026 | 11 000 | 132 000 000 | 83 600 000 | 48 400 000 |

Для полноты картины последнюю колонку (Эффект) нужно дисконтировать по ставке 10%. Например, в Эксель с помощью функции ЧПС (напомним, что о способах вычисления дисконтированных сумм мы рассказали в отдельной статье).

Год | Продажи | Доходы | Расходы | Эффект (доходы — расходы) |

2022 | 5000 | 60 000 000 | 38 000 000 | 22 000 000 |

2023 | 7000 | 84 000 000 | 53 200 000 | 30 800 000 |

2024 | 9000 | 108 000 000 | 68 400 000 | 39 600 000 |

2025 | 10 000 | 120 000 000 | 76 000 000 | 44 000 000 |

2026 | 11 000 | 132 000 000 | 83 600 000 | 48 400 000 |

Приведенная величина (ЧПС) |

| 135 311 795,64 ₽ | ||

Приведенная величина — это и есть ценность от использования по МСФО. Результат явно больше 20 млн руб., по которым числится в балансе тестируемая линия.

Бухгалтер принял решение на этом тест закончить. Не стал определять возможный доход от выбытия линии через 5 лет. Поскольку и так ясно, что обесценения нет.

Справедливая стоимость

Если бы в рассмотренном примере ЦИА оказалась меньше 20 млн руб., бухгалтеру пришлось бы вычислять и второй показатель для тестирования — ССА.

ССА — это сумма, за которую можно быстро продать актив на рынке. Причем на сегодняшний день, а не в будущем. Для правильной оценки нужно помимо дохода от продажи учесть и возможные расходы (демонтаж, доставку, оформление и т. п.). Если подобные расходы несущественны — допустимо их не учитывать.

Можно подумать, что ССА — это его текущая рыночная стоимость. Данное утверждение в принципе возможно, но только для объектов, которых на рынке много. Однако бывают случаи, когда ССА основывается на данных рынка, но вовсе не обязательно есть на рынке на текущий момент.

Дело в том, что МСФО предусматривает варианты расчета ССА для максимального количества ситуаций. Например, когда актив уникальный (и его просто не с чем сравнить) или когда на момент оценки сделок с сопоставимыми объектами на рынке нет, но можно выполнить расчет стоимости исходя из рыночных тенденций (ожиданий).

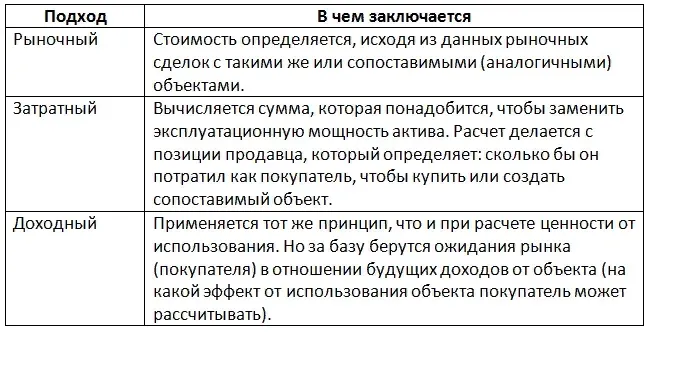

Приведем основные подходы в определении справедливой стоимости ОС.

Идеальное значение справедливой стоимости для МСФО — то, которое дал независимый оценщик. Как бы сам бухгалтер ни старался вынести обоснованное и корректное суждение, к его цифрам доверие всегда будет меньше (например, со стороны аудиторов).

ПРИМЕР 2.

Допустим, что ЦИА тестируемого объекта из Примера 1 оказалась 19 млн руб. (например, в силу определенных причин его не смогли бы начать эксплуатировать в ближайшие несколько лет).

Компания по настоянию бухгалтера пригласила независимого оценщика, который оценил рыночную стоимость линии как ГЕ в 20,5 млн руб. При этом продажа за эту стоимость по сложившейся практике предусматривает доставку до покупателя за счет продавца.

Прогнозные расходы продавца на доставку (рассчитанные на дату теста) составляют 500 000 руб.

В демонтаже и упаковке для транспортировки оборудование на текущий момент не нуждается.

Бухгалтер решил считать расходы на перевозку покупателю существенными и определил ССА как:

20,5 — 0,5 = 20 млн руб.

Таким образом, получилось 2 величины для сравнения с балансовой стоимостью:

ЦИА = 19 млн руб.

ССА = 20 млн руб.

Для сравнения надо выбрать большую величину. То есть, 20 млн руб.

Она совпадает с той, по которой объект уже отражен в балансе. То есть, обесценения нет. Никаких корректировок вносить в учет и отчетность не нужно.

Что еще важно знать

Вместо итогов постараемся ответить на несколько вопросов, которые возникнут у многих бухгалтеров, впервые проводящих тест на обесценение ОС.

Нужно ли тестировать объект, по которому уже была переоценка

Да, в общем случае нужно. Исключение можно сделать только для инвестиционной недвижимости.

Как понять, что нужно тестировать ГЕ, а не отдельные объекты

Это один из самых сложных вопросов, который встанет перед бухгалтером. В общих чертах всё просто: если что-то не приносит деньги в одиночном виде, а только в составе некой группы, то и делать тест логично именно для такой группы.

Однако в МСФО есть прямое указание, что группа должна быть «наименьшей». Это значит, что:

группа должна генерировать денежный поток как можно более независимо от других групп и объектов;

объект, который надо тестировать, нельзя отделить (удалить) от группы без утраты возможности генерировать деньги.

Как отражать результаты теста для ГЕ

Если балансовая стоимость всей ГЕ оказалась выше, чем показатели, полученные при тесте (есть обесценение), то «общий» убыток от обесценения надо распределить между всеми входящими в группу объектами пропорционально их балансовой стоимости. При этом никакая стоимость отдельного объекта, входящего в ГЕ, не должна стать отрицательной.

Ситуация, когда не весь убыток от обесценения будет распределен по входящим в ГЕ объектам, допустима.

Недораспределенный убыток по ГЕ можно отражать на отдельном субсчете по счету учета амортизации (02) и включать в прочие расходы.

Как отражать выявленное обесценение

Стандартно уменьшение стоимости показывают через амортизацию:

ДТ 91 КТ 02 (обесценение)

Если по «уцениваемым» объектам есть учтенная дооценка, то процесс списания будет двухэтапным:

ДТ 83 КТ 02 — в пределах накопленной дооценки;

ДТ 91 КТ 02 — на сумму убытка от обесценения, который остался не погашен суммой дооценки.

Начать дискуссию