Переход на ЕСХН — процедура несложная, однако сделать это могут не все коммерсанты и не во всех случаях. Обо всех нюансах перехода на ЕСХН вы узнаете из нашего материала.

Как перейти на ЕСХН?

Если с 2022 года у организации или ИП возникло желание перейти на ЕСХН, необходимо:

- проверить, все ли дающие право на применение ЕСХН критерии выполнены;

- сообщить налоговикам о своем намерении применять этот спецрежим;

- начать применять ЕСХН.

Каждый из указанных этапов имеет свои нюансы, которые будут нами рассмотрены далее.

Проверка критериев соответствия

Переход на ЕСХН возможен для:

- фирм и ИП;

- сельхозпотребкооперативов (требования к ним устанавливаются законом от 08.12.1995 № 193-ФЗ о сельхозкооперации);

- крестьянских (фермерских) хозяйств,

если они сельхозпродукцию:

- производят;

- перерабатывают;

- реализуют.

И при этом доля дохода от реализации произведенной ими сельхозпродукции (включая первичную переработку) в общей сумме доходов составляет не менее 70%.

В случае если сельхозпроизводитель занимается рыбой (вылавливает, выращивает или перерабатывает ее), вдобавок к вышеуказанным критериям ему необходимо проверить единовременное выполнение специальных условий.

Так, на ЕСХН могут перейти:

- рыбохозяйственные фирмы и ИП;

- отечественные градо- и поселкообразующие рыбохозяйственные компании, если численность работающих и проживающих с ними членов семей составляет не менее половины населения такого населенного пункта;

- рыболовецкие артели (колхозы) и сельхозкооперативы.

Указанные категории «рыбаков, рыбозаводчиков и рыбопереработчиков» могут осуществить переход на ЕСХН, если будут:

- немногочисленными (средняя численность работников не более 300 человек в год);

- использовать для рыболовства собственные или зафрахтованные суда промыслового флота;

- иметь минимально допустимую долю дохода от реализации улова и (или) произведенной собственными силами рыбной продукции (или иной продукции из водных биоресурсов) в общем доходе — 70%.

Если все критерии выполнены, переход на ЕСХН возможен.

Извещение налоговиков

Пожелавшие перейти на ЕСХН лица, в отношении которых все вышеуказанные критерии выполняются, уведомляют налоговиков:

- фирмы — по месту нахождения;

- ИП — по месту жительства.

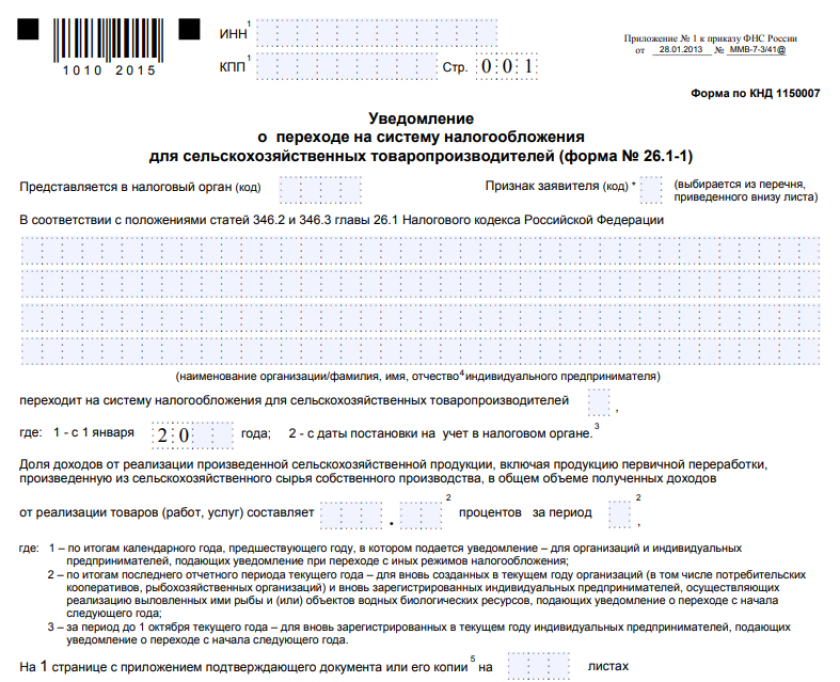

Форма уведомления о переходе на ЕСХН утверждена приказом Минфина России от 28.01.2013 № ММВ-7-3/41@. Выглядит она так:

В уведомлении указывается информация:

- идентифицирующая налогоплательщика (наименование, ИНН, КПП);

- детализирующая дату перехода на ЕСХН;

- уточняющая критерии (данные о доле дохода от реализации сельхозпродукции);

- заверяющая указанные данные (подпись ответственного лица и дата оформления уведомления).

Важный нюанс — предельная календарная граница, до истечения которой фирме или ИП необходимо подать уведомление:

- не позднее 31 декабря календарного года, предшествующего году перехода на ЕСХН, если коммерсант ранее применял иной режим налогообложения;

- в течение 30 календарных дней с даты постановки на учет в налоговом органе — для только что созданных фирм и ИП.

Для перехода на ЕСХН с 2022 года подать уведомление необходимо до 10 января 2022 года включительно, так как период с 31 декабря по 9 января состоит из выходных дней.

Начало применения ЕСХН

Применять ЕСХН производители начинают:

- с 1 января года, следующего за годом, в котором ими достигнуто соблюдение всех необходимых критериев применения данного спецрежима и уведомлены налоговики;

- с момента начала коммерческой деятельности, если уведомление о начале ЕСХН подано в установленные НК РФ сроки (для начинающих сельхозтоваропроизводителей).

Если с/х производитель забыл уведомить налоговую о переходе (начале применения) на ЕСХН или не успел этого сделать в установленные НК РФ сроки, он не считается налогоплательщиком ЕСХН.

Такая «забывчивость» оборачивается необходимостью применять прежний режим налогообложения, не имея права до следующего года претендовать на ЕСХН.

В чем заключаются преимущества перехода на ЕСХН?

Переход на ЕСХН предоставляет коммерсантам возможность:

- снизить налоговую нагрузку за счет замены единым налогом налогов на прибыль — для организаций (за некоторым исключением), НДФЛ — для ИП (также за определенными исключениями), на имущество (кроме налога по кадастровой стоимости), а также за счет получения освобождения от НДС на более выгодных, чем при ОСН, условиях;

- быстрее (по сравнению с ОСН) списывать стоимость основных средств;

- сократить издержки на ведение налоговых регистров;

- отчитываться раз в год и платить налог два раза в год и др.

При этом преимущества ЕСХН необходимо оценивать вместе с недостатками: ограниченным по сравнению с ОСН перечнем расходов, жесткими условиями перехода на спецрежим и дальнейшей работы на нем и др.

Итоги

Перейти на ЕСХН может любой сельхозтоваропроизводитель, выполнивший все предусмотренные Налоговым кодексом условия и вовремя сообщивший налоговикам о желании применять данный спецрежим.

При переходе на ЕСХН предпринимателю необходимо оценить все его преимущества и недостатки.

Начать дискуссию