Рассказываем, как налоговики вычисляют схематозников и «технички», в небольшом обзоре.

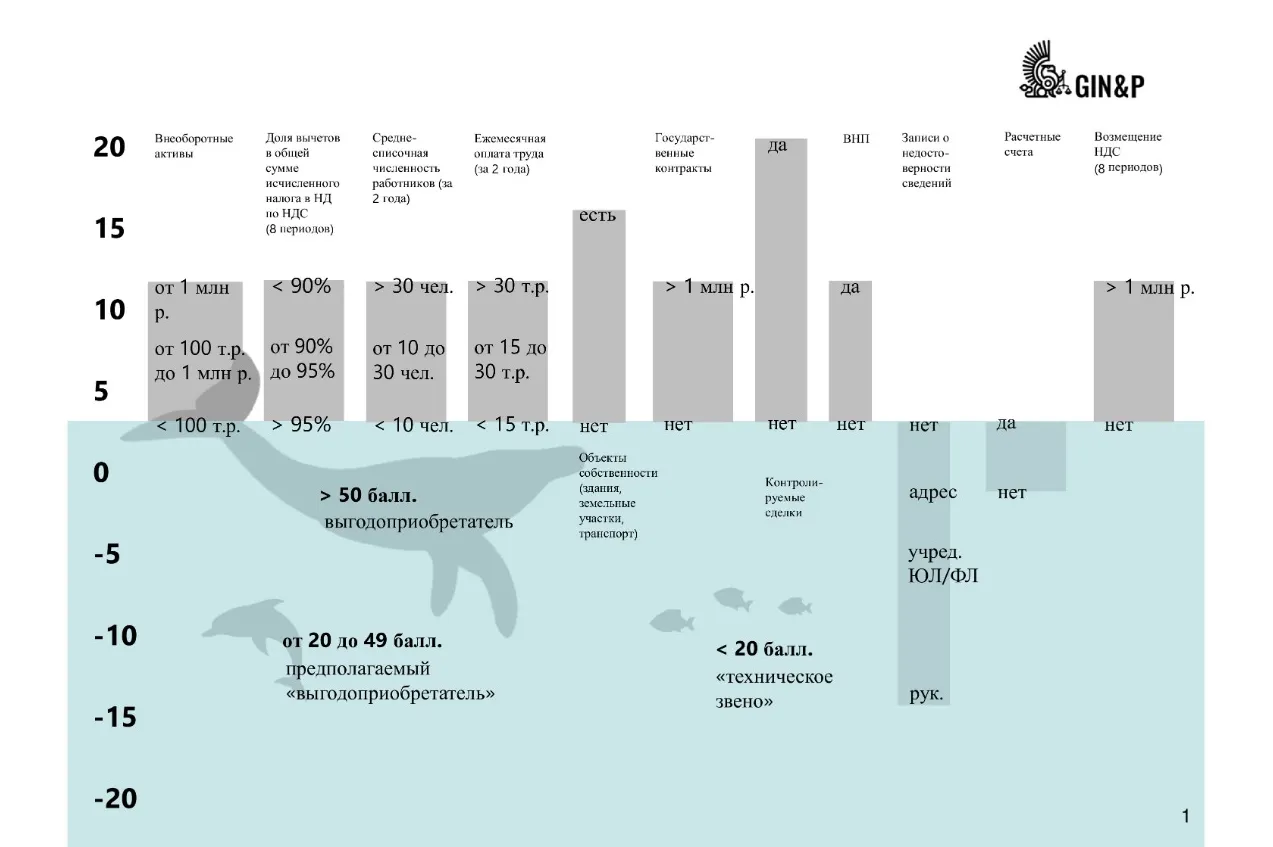

Итак, согласно внутреннему регламенту, который появился у налоговиков несколько лет назад, весь бизнес в цепочке делят на три вида, в зависимости от баллов, которые ему начисляют при предпроверочном анализе.

В процессе дальнейших контрольных мероприятий оценка может измениться.

Как это работает

Сначала программный комплекс АСК НДС-2 ищет цепочки с разрывами по НДС. Для этого он равнивает данные по декларациям и по счет-фактурам.

После этого инспекторы анализируют сами компании. Бизнес тут разделили на три вида

- фактические выгодоприобретатели (от 50 баллов);

- потенциальные выгодоприобретатели (от 20 до 49 баллов);

- технические звенья (19 баллов и ниже).

Исходя из этой системы оценки, налоговики принимают решение, заходить в компанию с выездной проверкой, или не надо.

По каким критериям присваивают баллы

Баллы во время предпроверочного анализа присваивают по таким критериям.

При сумме внеоборотных активов за два года до проведения проверки:

- свыше 5 млн руб. — 10 баллов;

- от 100 тыс. до 1 млн руб. — 5 баллов;

- менее 100 тыс. руб. — 0 баллов.

При доле вычетов по НДС:

- менее 90% — 10 баллов;

- 90–95% — 5 баллов;

- более 95% — 0 баллов.

При среднесписочной численности сотрудников:

- более 30 человек — 10 баллов;

- 10–30 — 5 баллов;

- менее 10 человек — 0 баллов.

При оплате труда:

- от 35 000 руб. в месяц — 10 баллов;

- 15 000–35 000 руб. — 5 баллов;

- менее 15 000 руб. — 0 баллов.

Если у компании есть имущество — 15 баллов, нет имущества — 0 баллов.

Если нет сомнений о достоверности сведений о компании в ЕГРЮЛ — присваивают 0 баллов. Если недостоверны сведения об адресе — вычитают 5 баллов, если недостоверка в отношении учредителя-юрлица — вычитают 10 баллов, учредителя-физлица — вычитают 10 баллов, гендира — минус 20 баллов.

Иными словами, компании с недостоверными сведениями, по мнению налоговиков — просто «технички». И они для инспекторов особо не интересны, поскольку взять с них в бюджет — нечего.

Что про это говорят эксперты

Мы спросили экспертов по налогам, как на практике работает система и на что бизнесу обратить внимание.

Кира Гин, управляющий партнер ЮФ «Гин и партнеры»:

— Система баллов применяется давно. О ней мы рассказываем нашим клиентам, иллюстрируем инфографикой и предлагаем участникам определить самостоятельно, являются они теми самыми выгодоприобретателями, потенциально интересными налоговой службе, или нет.

И, конечно, оказывается, что практически любой реально действующий бизнес без проблем набирает 50 баллов. Как бы ни странно это звучало, сейчас выгодоприобретатель — это не какой-то злодей, который организовал к своей выгоде схему уклонения от уплаты налогов, а как раз «живая» «сущностная» компания, с которой есть, что взять.

Сергей Кошелев, налоговый консультант, руководитель проекта «АналогиЯ», высказался о методичке так:

— Всё в старом добром стиле. ФНС придумывает, на ее взгляд, крутой алгоритм. Но на местах его исполняют также, как и всегда. По-другому не умеют и не могут, плюс СМС надо зарабатывать, а по алгоритму и закону его много не наберёшь.

Крайними будут реальные предприятия малого и среднего сектора, крупные вряд ли тронут.

Карина Урберг, адвокат, партнер АБ «Центр Экономической Безопасности»:

— Честно говоря, новость о наличии у ФНС внутреннего регламента по отработке разрывов и методических рекомендациях к нему — уже давно не новость. По этому документу ФНС работает с 2018 года, документ ежегодно изменяется и дополняется.

Деление бизнеса на выгодоприобретателей/потенциальных выгодоприобретателей/техническое звено, на мой взгляд, не так интересно. На практике и без подсчета баллов очевидно, что налоговая не назначит выездную проверку техническому звену.

Более того, подсчёт баллов работает не всегда. Так, в прошлом году, в налоговую неоднократно вызывали моего клиента на комиссии, в т.ч. в управление региона, и просили добровольно уточнить обязательства по операциям с контрагентом, у которого по результатам нашего подсчета по балльной системе внутреннего регламента ФНС набралось более 70 (!!!) баллов.

То есть, контрагент клиента, возможно, и мог являться выгодоприобретателем разрывов, но никак не мой клиент. Но налоговиков не сильно интересовал этот момент.

Для меня более явной проблемой этого регламента является закрепленный в нем экстерриториальный принцип отработки разрывов. В целях распределения нагрузки и повышения эффективности собираемости налогов на отработку разрывов могут быть назначены ТНО, не администрирующие налогоплательщиков цепочки сделок.

Реализация этого принципа порождает множество неправомерных мероприятий налогового контроля, в т.ч. требования, хотя совершенствование положений НК по данному вопросу в настоящий момент является лишь инициативой Минфина на 2022-2024 года. В результате, налогоплательщик поставлен в неравные условия, читая лишь прямые нормы НК, и вынужден подвергаться фактически «тотальному» налоговому контролю и принимать решения в условиях недостаточности информации.

Комментарии

2АСК НДС-3 нет и никогда не было. Есть АСК НДС-2, которая входит в АИС Налог-3 (общее ПО ФНС, единая программа).

опечатались, поправили. Спасибо за внимательность :)