За 2021 год сдается декларация по форме, утвержденной Приказом ФНС от 25.12.2020 № ЕД-7-3/958@. Это новая форма, несколько отличающаяся от той, которую сдавали за 2020 год.

Новая форма потребовалась из-за введения переходного периода потери права на УСН с 2021 года.

Напомним, если доходы превысят 150 млн рублей, но не более чем на 50 млн, и (или) средняя численность работников превысит 100 человек, но не более чем на 30, можно продолжить применять УСН.

Общая информация о декларации

Состоит декларация из титульного листа и шести разделов. Титульный лист и раздел 3 общие для обоих видов УСН, однако разделы 1 и 2 для разных объектов налогообложения УСН различаются.

При УСН с объектом «доходы за вычетом расходов» заполняются разделы 1.2 и 2.2.

Раздел 3 представляется только теми налогоплательщиками, которые получали средства целевого финансирования, не облагаемые налогом по УСН. Т.е. обычно у коммерческих организаций и ИП этого раздела в составе декларации нет, поэтому в статье он не рассматривается.

Все правила заполнения декларации изложены в Порядке заполнения декларации, который можно найти у нас на сайте в разделе Бланки.

Обратите внимание! В декларации указываются только начисленные суммы налога, уплаченные суммы не указываются.

Общие правила заполнения декларации

Декларация может представляться как в бумажном, так и в электронном виде через ТКС. В бумажном виде декларация можно заполнять вручную, чернилами черного, синего или фиолетового цвета, или с использованием компьютера. Декларации, формируемые с использованием специальных программ, отличаются от деклараций, заполненных иначе, внешним видом и правилами заполнения полей.

При распечатке деклараций следует иметь ввиду, что не допускается двухсторонняя печать и нельзя скреплять листы степлером, поскольку это приводит к порче листов.

Все поля декларации заполняются слева направо. Если какое-то поле заполняется не полностью, то в оставшихся клетках поля проставляются прочерки. При отсутствии данных в каком-то поле, по всему поля ставится прочерк.

При заполнении декларации через специальные программы выравнивание цифр и текста производится по правому, а не по левому краю полей.

Титульный лист

Вверху титульного листа (а также вверху каждой страницы декларации) указывается ИНН и КПП. Поле КПП индивидуальные предприниматели не заполняют.

Если декларация первичная, то в поле «Номер корректировки» указывается 0, если сдается уточненная декларация, то ставится номер корректировки 1, 2 и т.д.

Налоговые периоды выбираются из Приложения 1 к Порядку заполнения декларации. Обычно это код 34 (календарный год). Другие периоды возможны при ликвидации организации или прекращении деятельности ИП.

В поле «по месту нахождения (учета)» ставятся коды из Приложения 2 Порядка. У ИП код 120, у организаций 210.

При заполнении поля «Налогоплательщик» указывается фамилия, имя и отчество предпринимателя, без указания статуса «индивидуальный предприниматель», название организации пишется полностью, с указанием организационно-правовой формы (например, Общество с ограниченной ответственностью «Алмаз»)

Если ИП или организация не являются реорганизованными, то поля для реорганизованных организаций они не заполняют. Номер телефона можно не указывать, но в случае обнаружения ошибок и неточностей в декларации наличие телефона поможет налоговым инспекторам быстрее донести связаться с вами, поэтому поле все-таки стоит заполнить.

Документы к декларации обычно не прикладываются, исключение — доверенность, если отчет подписывается представителем налогоплательщика.

В разделе «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» указывается:

в случае, если подписывает руководитель организации, проставляется цифра «1» и пишется построчно фамилия, имя, отчество руководителя организации, ставится его подпись и дата подписания. Если декларацию подписывает индивидуальный предприниматель, то ставится также цифра «1», подпись и дата. ФИО предпринимателя указывать не надо.

в случае, если подписывает доверенное лицо организации или предпринимателя, то указывается цифра «2» и ФИО представителя построчно, подпись и дата. Если представитель налогоплательщика является юридическим лицом, то указывается ФИО лица, уполномоченного в соответствии с документом, подтверждающим полномочия представителя налогоплательщика — юридического лица, подтверждать достоверность и полноту сведений, указанных в Декларации. В поле «наименование организации — представителя налогоплательщика» указывается наименование юридического лица — представителя налогоплательщика. Проставляется подпись лица, сведения о котором указаны в поле ФИО и дата.

Лицо, не подписывающее декларацию, а просто сдающее её в налоговую по поручению организации или ИП, не является представителем по заполнению декларации и поэтому его фамилия на титульном листе не указывается.

Заполнение разделов 1.2 и 2.2

Заполнение декларации следует начать со второго раздела — 2.2.

Сначала заполняется поле 201 «Код признака применения налоговой ставки». Цифру 2 ставят налогоплательщики, у которых в течение года доходы превысили 150 млн. рублей, и они начали применять ставку 8%. Все остальные ставят цифру 1.

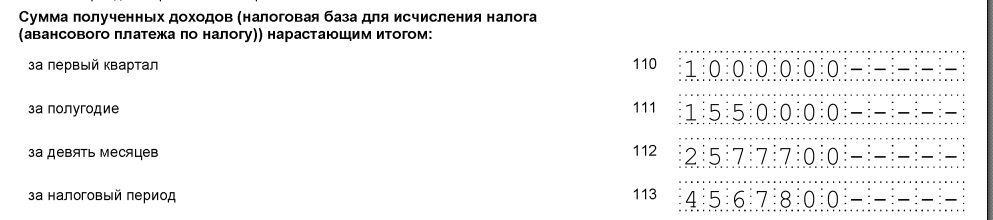

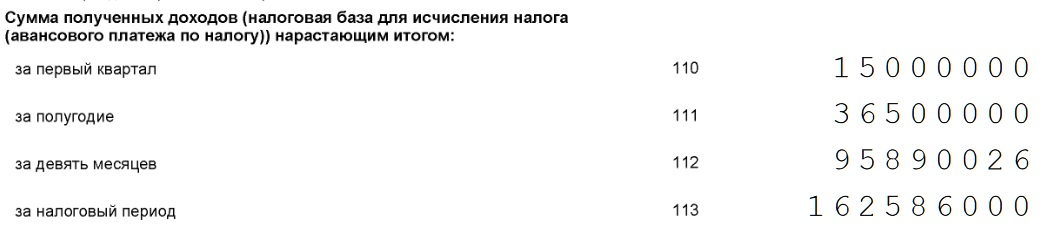

В строках 210-212 указываются доходы за отчетные периоды 1 квартал, 1 полугодие и 9 месяцев. В строке 213 указывается доход за год. В строках 220-223 пишутся расходы, за соответствующие периоды. Все суммы учитываются нарастающим итогом, а не поквартально.

Если в предыдущем налоговом периоде у налогоплательщика был убыток, то он может включить этот убыток в декларацию в строку 230 и уменьшить на него налогооблагаемую базу. Если убыток больше налогооблагаемой базы за текущий год, то на текущий год переносится не весь убыток, а только его часть. Т.е. строка 230 не может быть больше строки 243. Остаток убытка будет уменьшать налоговую базу следующих налоговых периодов. Учет убытков ведется в книге доходов и расходов по УСН в разделе III.

В строках 240-253 указывается налоговая база или убытки отчетного года. При расчете базы за 1 квартал от строки 210 отнимается строка 220, если итог положительный, сумма пишется в строку 240, если отрицательная (убыток), то в строку 250. Аналогичным образом рассчитывается база за 1 полугодие и 9 месяцев. При расчете же за год надо учитывать данные строки 230 (если они есть) — от строки 213 отнимается строка 223 и строка 230.

В строках 260-263 указываются ставки налога. В некоторых регионах действуют пониженные ставки, например, в Санкт-Петербурге в 2021 году ставка налога была 7%. Разные ставки в разных периодах могут быть в том случае, если налогоплательщик менял место регистрации на другой регион.

ИП, применяющие ставку 0% должны представлять декларацию в налоговую инспекцию, несмотря на то, что налога к уплате нет. В декларации указываются данные о полученных доходах и расходах и ставка налога 0%. Не прочерки в строке налога, а именно 0. Иначе декларация не пройдет камеральную проверку в налоговой инспекции, ведь ставки «прочерк» в Налоговом кодексе не предусмотрено.

В строке 124 указывается обоснование применения пониженной налоговой ставки, если она применяется. Эти ставки устанавливаются региональными законами. Принцип формирования кода похож на тот, который используется в декларациях по налогу на имущество. Поле кода состоит из двух частей: в первой указывается семизначный код из приложения к Порядку заполнения декларации, а во второй части кодируется статья, часть, пункт, подпункт, абзац регионального закона. Пример приведен в Порядке заполнения.

В конце заполнения раздела следует рассчитать минимальный налог, чтобы сравнить его с рассчитанным за год единым налогом. Полученная сумма минимального налога пишется в строке 280.

Теперь можно переходить к заполнению раздела 1.2.

В строках 010, 030, 060 и 090 указывается ОКТМО. Если ОКТМО в течение года не менялся, достаточно указать его в строке 010, а в остальных строках указывать не надо.

В строке 020 указывается сумма авансового платежа, подлежащего уплате за 1 квартал. Эта сумма уже рассчитана в разделе 2.2. в строке 270, поэтому в эту строку просто переносятся данные оттуда.

При расчете авансового платежа за 1 полугодие заполняется либо строка 040 (если авансовый платеж к уплате), либо строка 050 (если налог к уменьшению). Для расчета используются данные строк 271 и 020. При расчете авансового платежа за 9 месяцев следует использовать формулу, указанную у строк 070 и 080: 272 — (020 040 — 050). Если полученный результат положительный, он пишется в строке 070, если отрицательный, то в строке 080.

Пример: У организации по итогам 1 полугодия образовался убыток, в строке 271 декларации поэтому стоит прочерк. За 1 квартал был исчислен авансовый платеж в строке 020 в размере 112 425 руб. Считаем авансовый платеж за 1 полугодие (стр.271-стр020): 0 — 112 425 = - 112 425 руб. Сумма получилась отрицательная, поэтому указываем её в строке 050.

Рассчитывая же налог за налоговый период (строки 100 и 110), следует обратить внимание на минимальный налог в строке 280. Если строка 280 меньше или равна строке 273, то для расчета берется строка 273 и результат указывается в строках 100 или 110, если больше, то строка 280, а результат в строке 120. Формулы для расчета указаны у строк 100, 110 и 120.

Новое поле в декларации — 101. В нем указывается сумма налога, уплаченная в связи с применением патентной системы налогообложения, подлежащая зачету. Эту строку заполняют те ИП, которые утратили право на применение ПСН и у них осталась переплата по этому налогу. Её можно зачесть в счет налога по УСН. Все остальные ИП (и тем более организации), в строка ставят прочерки.

Полученный в результате расчетов налог в строках 100 или 120 не всегда соответствует тому, что в реальности надо будет доплатить, поскольку в декларации показываются только начисления, а уплаты не показываются. Чтобы понять, сколько же надо доплатить налога за год, надо от строки 273 (в случае если она больше или равна строке 280) отнять уплаченные в течение года авансовые платежи. Если в результате сумма положительная, значит, налог в этой сумме надо доплатить. Если отрицательная — налог за налоговый период уже переплачен. В случае, если строка 273 меньше строки 280, то тоже самое рассчитывается от строки 280.

Имейте ввиду, что отдельного КБК для уплаты минимального налога не существует, поэтому даже если у вас получается минимальный налог к уплате, его не надо платить полностью, если в течение года производились авансовые платежи по налогу.

Пример: У организации по итогам года получился минимальный налог к уплате (строка 280 декларации) в размере 675 870 руб., однако в течение года было уплачено 142 275 руб. авансовых платежей. Поэтому доплатить надо сумму 675 870 — 142 275 = 533 595 руб. Хотя в декларации в строке 120 указана сумма 420 870 руб.

Комментарии

32здравствуйте! сдаю декларацию усн за 2021 год. убыток, соответственно минимальный налог начислен. Однако, в 2020 году была льгота не неуплату налога за 2й квартал. Но, такая ситуация, сумма налога за 2й квартал превышает минимальный налог за 2020год в 2 раза. Могу ли я учесть разницу за 2020й при уплате минимального налога за 2021й?

Ничего не понятно, извините. Причем тут налог за 2 квартал, если при УСН поквартально налоги не считаются?

Учесть в расходах можно разницу между исчисленным годовым налогом за 2020 год и минимальным налогом за этот год, если был уплачен минимальный налог.

Добрый день. Я ИП на УСН (Д-Р). В том году подавала декларацию и в строках 270-273 программа налогоплательщик ЮЛ (да и другие автопрограммы) проставляют прочерк, так как я указываю нулевую налоговую ставку (налоговые каникулы). Но после того как отправила такую декларацию - пришло требование с налоговой исправить эти строки и указать полную сумму, мне пришлось корректировать декларацию, а также я заполнила строчку 280 - минимальный налог. Такую декларацию у меня приняли - но несмотря на нулевую ставку, списали минимальный налог, на мой вопрос почему - сказали - ну вы же сами указали! Я уже ничего переделывать не стала, сумма не такая большая...

Теперь вопрос: как все таки правильно в этом году заполнить в декларации строки 270-273 и 280, чтобы приняла налоговая и не списали налог, т.к. у меня действуют налоговые каникулы. Ставить везде 0?

Вас обманули. Если у вас налоговые каникулы, то у вас строки 270-273 должны быть с прочерками (или с нулями, если делаете декларацию в программе). Зачем вы пошли на поводу у налоговиков?

И если вы не пересдадите сейчас декларацию за 2020 год, то вы не сможете применять налоговые каникулы в 2021 году, потому что они применяются два налоговых периода непрерывно. Вы, кстати, в каком году зарегистрировались как ИП?

ну вот что вы хотите от ИП, открывшегося в 2020 году и первый раз заполнявшего декларацию - я получила предписание, я его выполнила. Налоговые каникулы у меня прошли, т.е. у меня не списали весь налог, а только минимальный (где логика я не поняла, но когда разбирались - инспектор сказала - раз вы указали минимальный налог - у вас его и списали со счета, почему тогда не всю сумму? не понятно, но разбираться из-за пяти тысяч уже желания нет). хотелось бы все таки уточнить - в строках 270-273, 280 ставим прочерки или нули - в вашей статье написано, что прочерки нельзя ставить. декларацию сдаю через Налогоплательщик ЮЛ.

и вот опять же сама программа Налогоплательщик ЮЛ

выдает ошибку, если в строке 280 поставить 0 и просит уточнить сумму минимального налога..... и если ее уточнить - то потом ее опять потихому спишут : (

Зачем вы в Налогоплательщике ставите эти нули в разделе 1? Да еще и прочерки рисуете.

Декларацию надо заполнять, начиная с раздела 2. Там указываете доходы, расходы и ставку о%. Потом нажимаете там кнопку рассчитать. И данные из раздела 2 перенесутся в раздел 1. И никаких прочерков там не надо рисовать. Там формируется машиночитаемая декларация, в которой в нужных местах будут стоять нули. Программа сама знает, как и где они должны стоять.

если я не поставлю нули - то машина просто ставит прочерки. в вашей же статье написано, что прочерки ставить нельзя. Естественно я заполнила сначала раздел 2. И зачем вы спрашиваете зачем? я прошу тут помощи, а не на допросе. Мне нужно понять КАК правильно. Прочерки как раз рисует машина, я сама их не рисую. А если оставлю все как есть - то машина мне рассчитает и минимальный налог автоматом, и налоговую ставку подставит 15%, я не понимаю вашего удивления. В результате я теперь запуталась еще больше.

и для сведения - при печати эти прочерки не печатаются - т.е. в декларации просто суммы будут стоять. Вот мне всего лишь надо понять - правильно ли я проставляю нули везде.

Если машина ставит прочерки, то так и надо делать! На она и машина. Вы же зачем-то отключили автозаполнение в разделе 1 и начали рисовать нули с прочерками руками. В статье прямо написано, что заполнение деклараций от руки отличается от заполнения через программу. От руки - это когда на бумаге ручкой заполняют или в файле на компьютере.

Вот так выглядит раздел 1, если его заполнять нормально в Налогоплательщике через кнопку Расчет.

Машина все считает правильно, если делать правильно. И минимальный налог она в 1 раздел не ставит, если у вас ставка 0%. Я проверила. Во 2 разделе он есть в строке 280, а в первом нет.

И если я что-то спрашиваю, то делаю я это не просто так.

Спасибо, просто сейчас уже дую на молоко. Не хочется по 100 раз переделывать. Т.е. если в разделе 280 будет указан минимальный налог, а в разделе 120 нет - значит его не спишут? Я просто никак логику не могу понять - почему он отображается. Потом мне опять скажут - вы же сами его написали!

В строке 280 указывается рассчитанный минимальный налог. В разделе 1 показывается минимальный налог, подлежащий уплате. У вас нет подлежащего к уплате, поэтому и нет суммы в строке 120.

В НК написано:

абз. 2 п. 4 ст. 346.20 НК

Вообще по всей логике и в строке 280 не должно было бы быть этой суммы. Но программа почему-то её туда ставит. И в порядке заполнения я не вижу права не писать туда минимальный налог при налоговых каникулах. Как всегда, составители декларации что-то не додумали (

да, они потом списали у меня со счета этот минимальный налог - я заметила только спустя пару месяцев это. Поэтому и хочу добиться правды : )) еще раз неохота платить

а доказывать в налоговой свою правоту тоже побаиваюсь - как насчитают по полной ставке : ))) найти к чему придраться всегда можно, шут уж с ним - с минимальным налогом

там еще видите какая проблема. У вас право елсли есть на каникулы, то как Надя выше написала оно дается на 2 периода. Т.е. за 2021 год вы уже сдали или будете сдавать декларацию И там у вас будет ставка 0% опять. Проблема в том, что тут ФНС снова вас попросит пояснить это право, причем еще может прицепиться к тому, что в прошлый раз вы указали налог к уплате. Так ячто я бы все же пересдала декларацию за 2020 и потом сдал бы за 2021 - как положено (попросят пояснений - предоставить). У моих Ип в качестве подтверждения запрашивали Книгу учета доходов и расходов и письтенные пояснения (отсылку к конкретным пунктам местного закона), накатали им портянку на 2 листа.

да, КУДиР и расчет я за 2020 год предоставляла. И я так поняла что нулевая ставка у меня прошла - они же не списали у меня не весь налог, а только минимальный - а когда я спросила почему - ответили что мол "сама дура", точнее, сама же указала - вот и списали. А можно одновременно сдать за 2020 и за 2021? просто если я сначала сдам за 2020 они же три месяца будут проверять - получится я просрочу тогда за 2021 декларацию

Нужно! Чтобы вернуть переплату по налогу за 2020 год. Не надо выжидать

благодарю! но не совсем понимаю тогда как мне отредактировать за 2020 год декларацию, т.к. в программе все равно заполняется графа 280. Распечатывать и нести в печатном варианте?

ну вот по программме не подскажу, не люблю налогоплательщика, все заполняю в 1С.

У вас не должно быть минимального налога в разделе 1. По этому разделу налоговая вносит данные о начисленном налоге в программу

хорошо, поняла. проверю что у меня там стояло за 2020 год

Вам надо было подтвердить право применения ставки 0%. Она не всем ИП дается. Об этом и написано в требовании. А вы зачем-то пересдали декларацию по обычной ставке налога, а не по нулевой.

а то, что в требовании выделено красным нужно было проигнорировать? для чего тогда это писалось? это называется сделай то - не знаю что.... право применения налоговой ставки я подтвердила. Но декларацию исправила, т.к. в предписании было указано, что она с ошибкой

То, что выделено красным - это мотивировка направления требования и только. Налоговая выявляет ПРЕДПОЛАГАЕМУЮ ошибку и требует пояснений. Ошибки у вас не было, вам надо было подтвердить право использования ставки 0% и все. Ну почему вы не обратились к бухгалтеру? :(

потому что у меня нет бухгалтера, не могу пока позволить себе такую роскошь, вот и набиваю свои шишки, буду больше зарабатывать - возможно появится : ) Спасибо за консультацию, значит буду делать как машина считает, тут то как раз ничего сложного - сложнее понять что от тебя хочет налоговая

Составить декларацию по УСН по имеющимся данным - от 500 до 1000 рублей стоит. Мне кажется вы минимального налога заплатили больше.

так составила то изначально я правильно - но бухгалтер же со мной не пойдет в налоговую

Тогда с другой стороны)) при получении требования - проконсультироваться, составление ответа вряд ли будет дороже стоимости составления декларации. Вообще на любое требование налоговиков лучше самостоятельно не отвечать.

спасибо, воспользуюсь вашим советом : )

кстати я вспомнила, что я созванивалась с инспектором, которая оформляла это требование и уточняла действительно ли мне нужно указывать полную сумму налога в этих строках - на что она мне ответила что да нужно и тут же запрашивала документы на нулевую ставку - вот у меня все равно в голове не укладывается это противоречие