Пришла пора также подробно разобрать исправительные счета-фактуры и алгоритм их формирования в 1С: Бухгалтерии предприятия ред. 3.0. По традиции начнем с учета у продавца.

Когда надо выставлять исправительные счета фактуры?

Итак, исправительные счета-фактуры (ИСФ) необходимо выставлять в следующих случаях:

- если при составлении документов продавцом были допущены ошибки в результате неверного ввода в информационную систему ценовых или количественных показателей товаров (работ, услуг) или ошибки в арифметических подсчетах (п. 2 ст. 169 НК, п. 7 Правил заполнения счета-фактуры, письма Минфина от 25.02.2015 № 03-07-09/9433, от 18.12.2017 № 03-07-11/84472, информация ФНС от 05.02.2021);

- из-за пересортицы физически отгрузили не перечисленные в счете-фактуре товары (письмо Минфина от 16.03.2015 № 03-07-09/13813);

- скорректирована налоговая база по НДС при выполнении СМР хозяйственным способом (письмо Минфина от 20.05.2015 № 03-07-09/28856).

Учет в 1С: Бухгалтерии предприятия ред. 3.0

- Если у поставщика возникла необходимость внести исправления в первичные документы, то способ исправления данных книги продаж будет зависеть от периода, в котором эти исправления вносятся. Напоминаем, что в обязательном порядке исправляются арифметические, технические и т. п., а также ошибки в цене или количестве товаров, работ или услуг.

- Если поставщик исправляет книгу продаж в налоговом периоде, который еще не закончился, то такое исправление сторнирует запись в книге продаж по ошибочному счету-фактуре и регистрирует ИСФ с новыми значениями (п. 11 Правил ведения книги продаж).

- Если поставщик исправляет книгу продаж в следующих налоговых периодах, то исправления необходимо вносить в дополнительный лист книги продаж за тот налоговый период, в котором был проведен ошибочный счет-фактура (абз. 3 п. 3 Правил ведения книги продаж). В этом случае в дополнительном листе книги продаж проводится сторнирование записи по неправильному счету-фактуре и вносится ИСФ с верными значениями (п. 3 Правил заполнения дополнительного листа книги продаж).

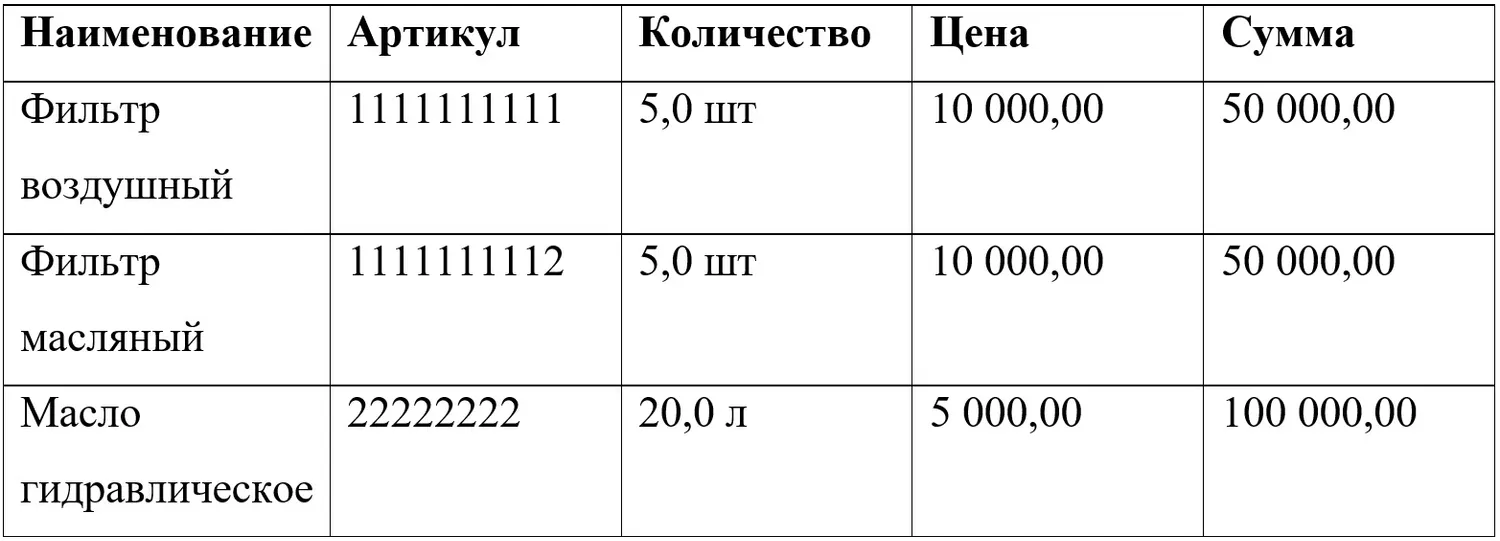

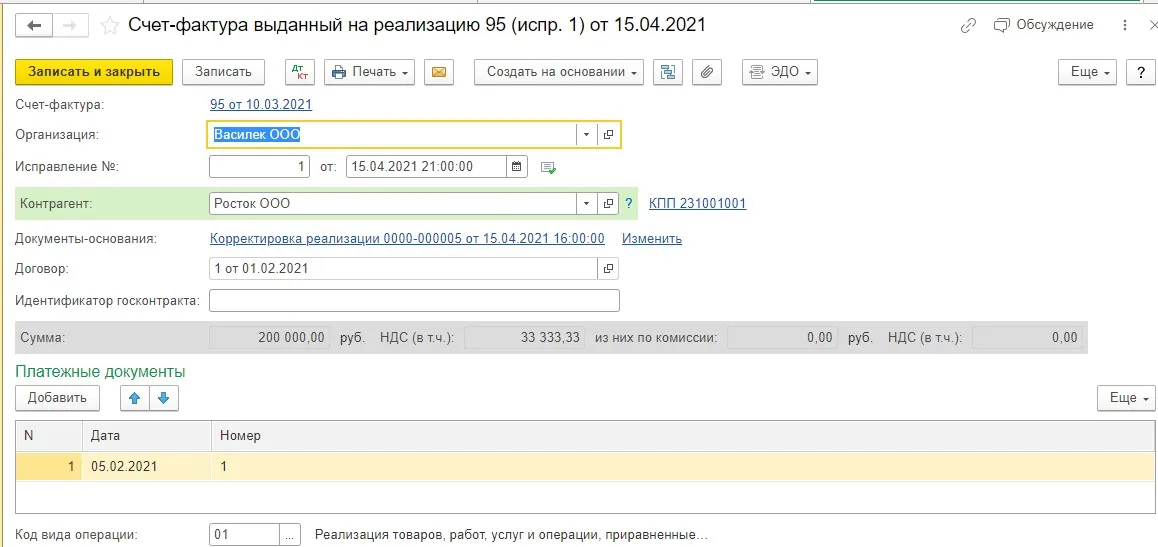

По условиям нашего примера между продавцом ООО «Василек» и покупателем ООО «Росток» заключен договор № 1 от 01.02.2021 на поставку товара, запасных частей к сельскохозяйственной технике, на сумму 200 000 рублей. Перечень запасных частей перечислен в спецификации № 1 к договору № 1 от 01.02.2021. В рассматриваемом примере поставщик и покупатель применяют ОСНО.

После того как товар был отгружен, поставщик обнаружил ошибку в выставленном счете-фактуре, а именно: масло гидравлическое 20,0 л отгружено по цене 5 500 рублей вместо 5 000 рублей из-за технической ошибки менеджера по продажам запасных частей. После выявления ошибки в адрес покупателя 15.04.2021 был выставлен ИСФ на уменьшение цены товара.

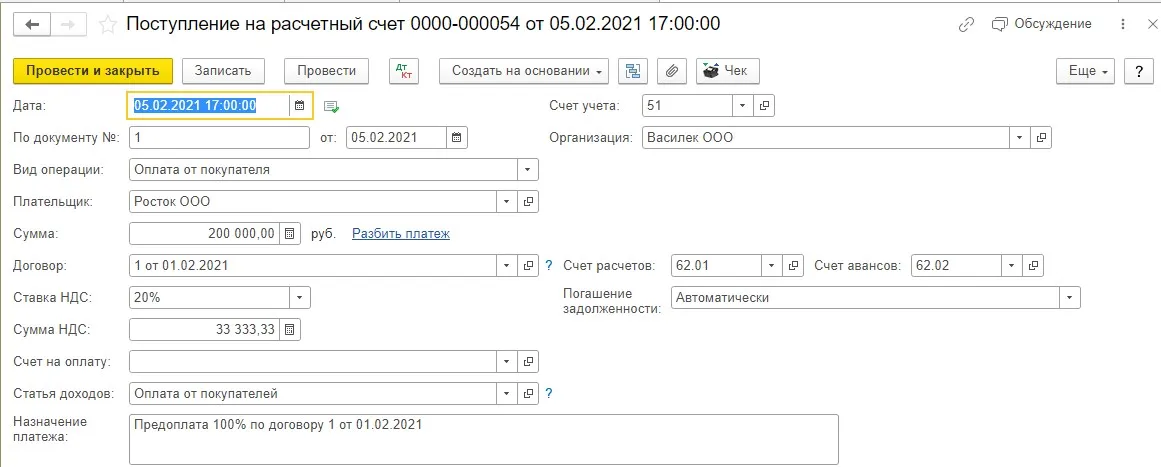

05.02.2021 покупателем ООО «Росток» была перечислена предоплата по договору в полном объеме:

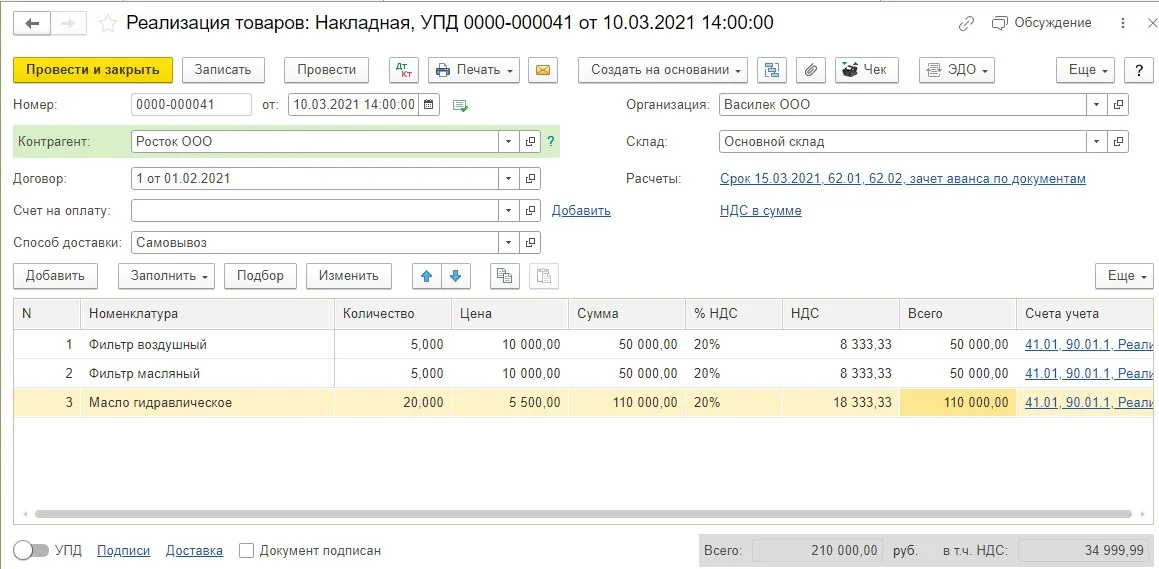

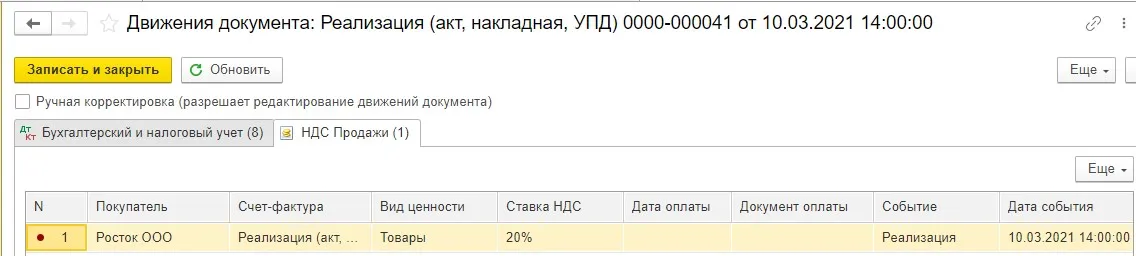

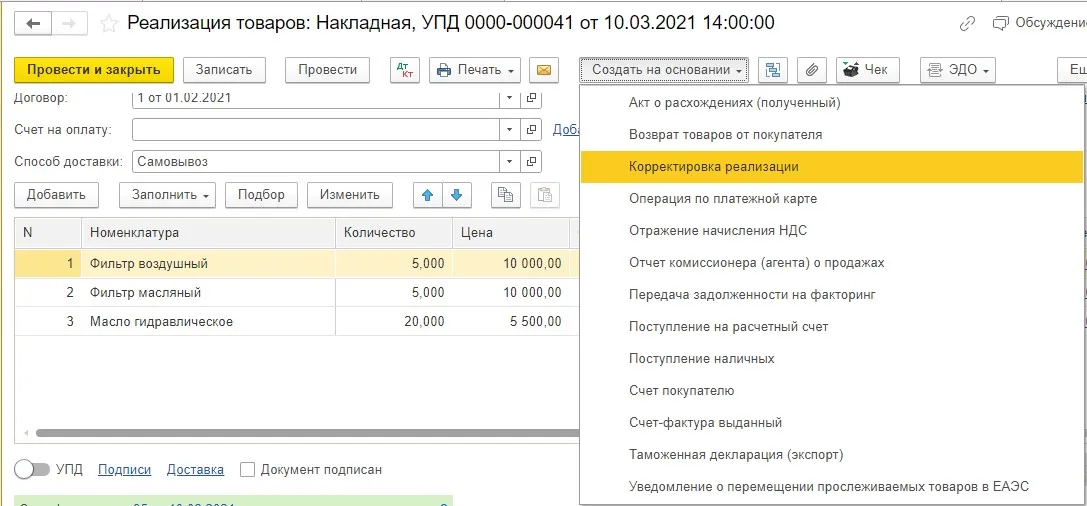

10.03.2021 в адрес ООО «Росток» была проведена отгрузка товара в полном объеме.

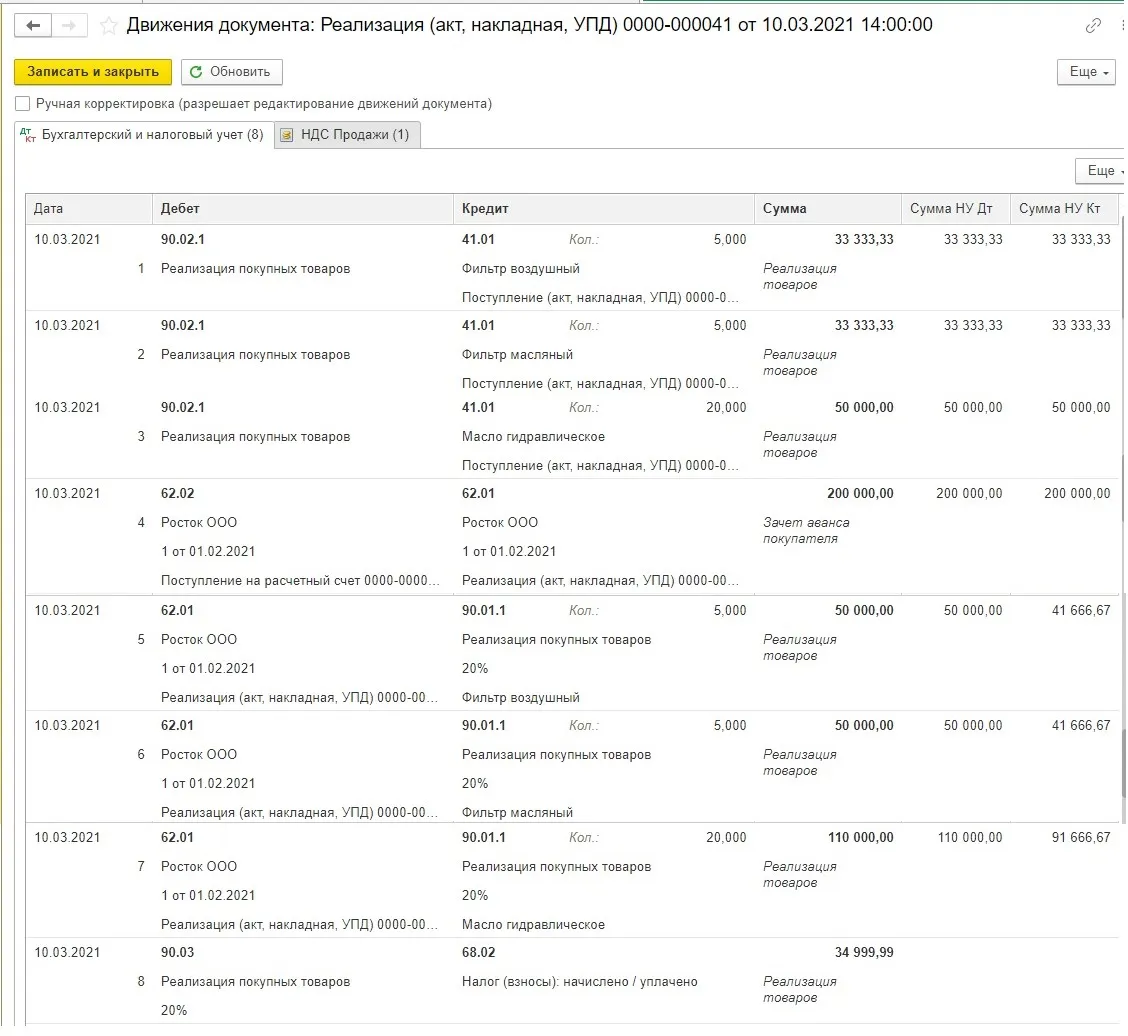

В регистре «Бухгалтерский и налоговый учет» видим следующие проводки:

Дт 90.02.1 — Кт 41.01 — списаны товары по себестоимости;

Дт 62.02 — Кт 62.01 — зачтен аванс покупателя;

Дт 62.01 — Кт 90.01.1 — отражена выручка по отгруженным товарам;

Дт 90.03 — Кт 68.02 — начислен НДС по отгруженным товарам.

Из регистра «НДС Продажи» информация попадает сразу в книгу продаж.

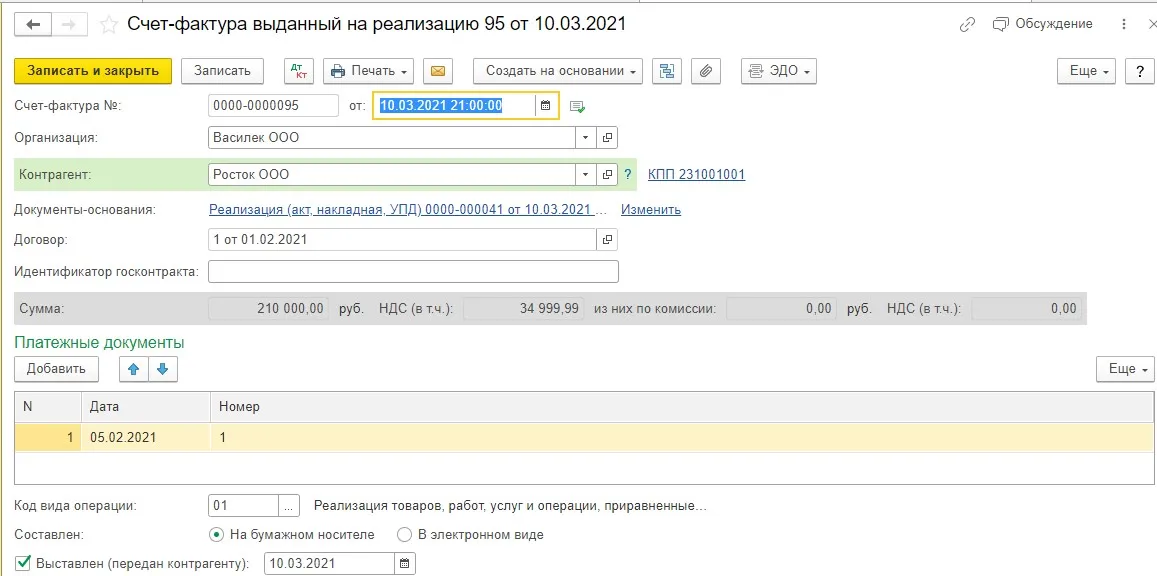

На основании реализации товаров выводим счет-фактуру выданный.

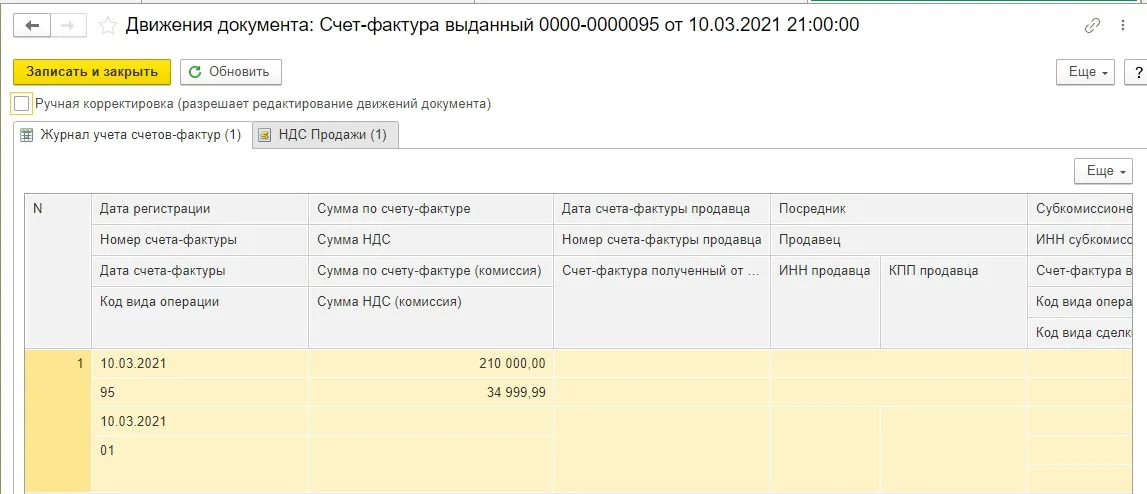

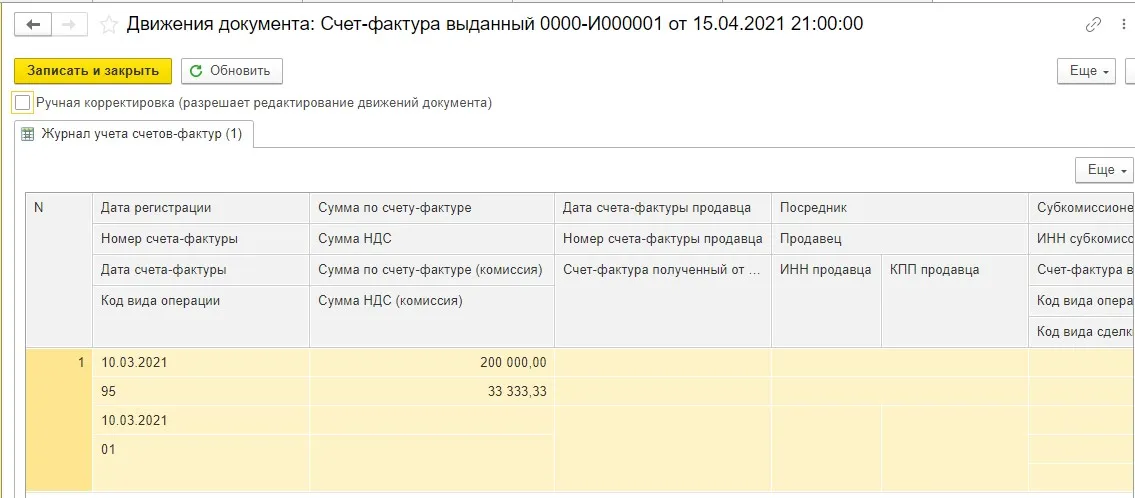

В регистре «Журнал учета счетов-фактур» сохраняется информация о выставленном счете-фактуре.

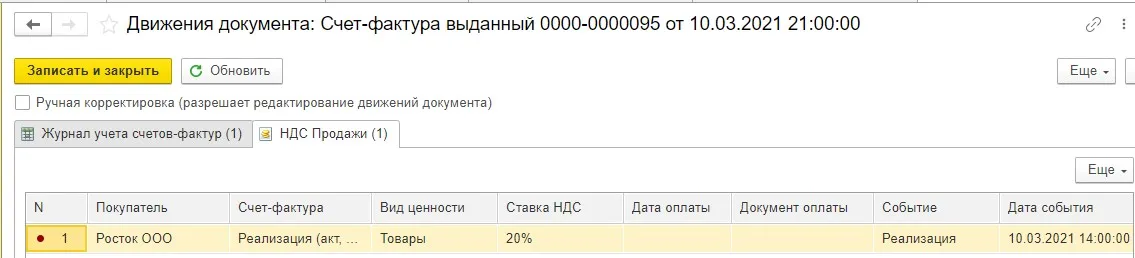

Как мы помним, из регистра «НДС Продажи» запись попадает в книгу продаж без каких-либо дополнительных условий.

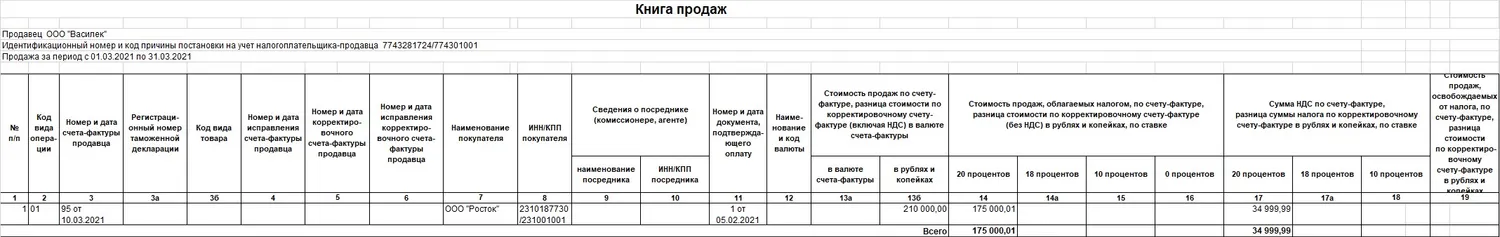

В отчете «Книга продаж» за 1 квартал 2021 мы видим НДС к уплате.

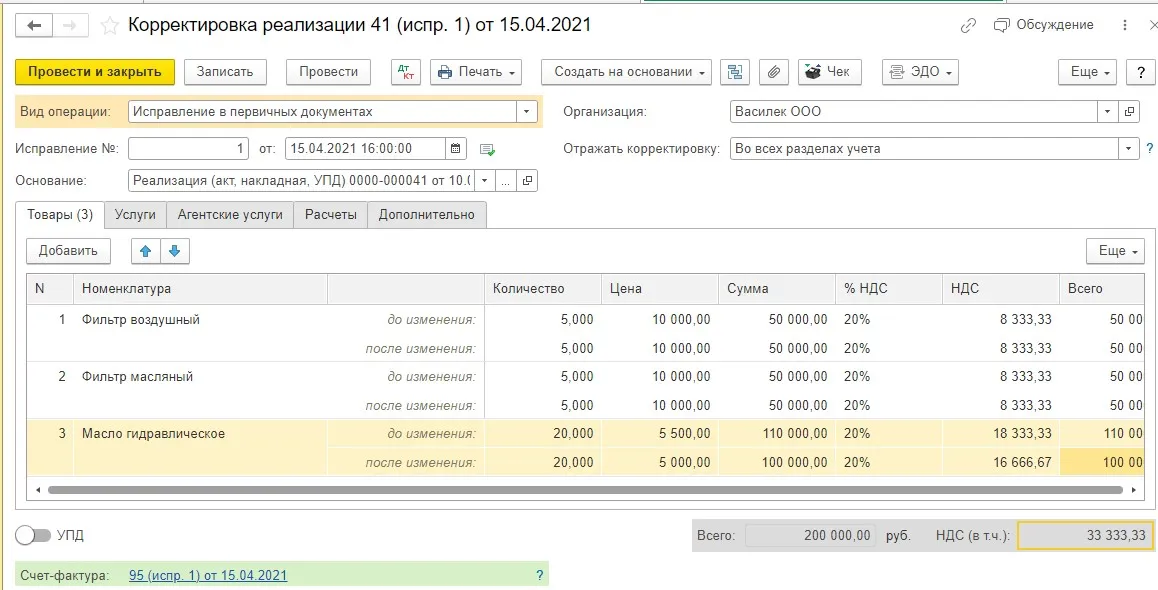

Обнаружив ошибку в выставленных документах, ООО «Василек» формирует на основании реализации товаров корректировку реализации с видом операции «Исправление в первичных документах».

В номенклатуре «Масло гидравлическое» в графе «Количество» (после изменения) проставляется верная цена за 1 литр в сумме 5 000 рублей, согласно подписанной спецификации № 1.

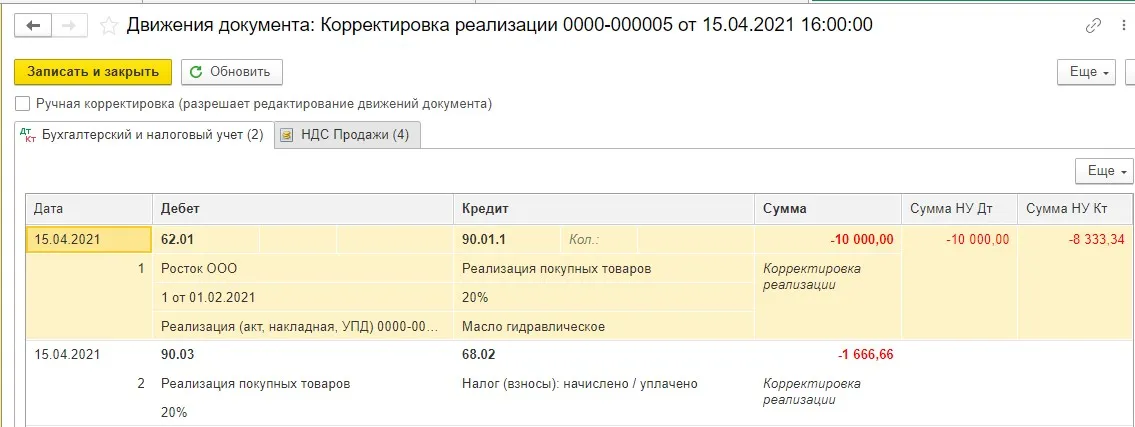

В регистре «Бухгалтерский и налоговый учет» мы видим следующие проводки:

Дт 62.01 —Кт 90.01.1 — сторнируется выручка по возвращаемому товару;

Дт 90.03 — Кт 68.02 — сторнируется сумма НДС в стоимости возвращаемого товара:

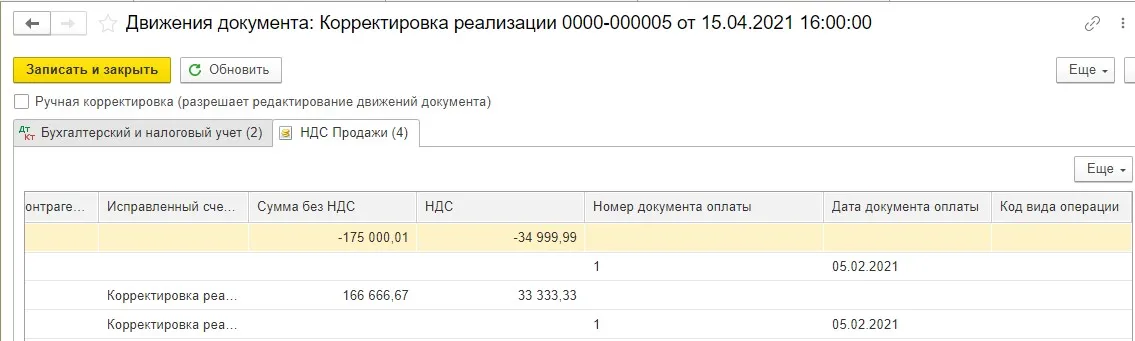

В регистре «НДС Продажи» отражены две записи, попадающие в дополнительный лист книги продаж:

- первая — сторнирует сумму начисленного НДС при отгрузке товара;

- торая — вносит данные о начисленном НДС после внесения исправлений.

На основании корректировки реализации выводим счет-фактуру выданный. Программа присваивает номер исправления и проставляет дату исправления.

В регистр «Журнал учета счетов-фактур» записывается информация об ИСФ.

Мы помним, что если исправление первичных документов у нас сделано в следующих отчетных периодах, то оно формирует дополнительный лист книги продаж за тот квартал, в котором был отражен первоначальный документ.

Итак, в дополнительном листе книги продаж за период отгрузки товаров (за 1 квартал 2021) отражены следующие данные:

- сторнирована регистрационная запись по счету-фактуре № 95 от 10.03.2021 в сумме — 34 999,99 с КВО 01;

- внесена регистрационная запись по исправленному счету-фактуре № 1 от 15.04.2021 в сумме 33 333,33 с КВО 01.

Начать дискуссию