Наши коллеги из clubtk.ru написали материал: как подтвердить статус налогового резидента. С их разрешения мы перепечатываем статью полностью.

В статье речь пойдет о налоговом законодательстве. Статус «валютный резидент» определяется ФЗ «О валютном регулировании и валютном контроле».

Что говорится в законе

Статус налогового резидента — это своего рода «налоговое подданство» с определенным набором условий, обязанностей и прав. С гражданством РФ это напрямую не связано. Как иностранный гражданин вправе получить такой статус в России, так и российские граждане могут его утратить.

Налогообложение физических лиц регулирует глава 23 НК. В соответствии со статьей 207 налоговый резидент РФ — это гражданин, который находится в России не менее 183 календарных дней (т. е. суммарно полгода) в течение 12 месяцев подряд. Исключение: документально подтвержденный краткосрочный выезд на учебу или лечение.

Кроме того, в данную группу входят:

нефтяники и газовики, работающие на морских месторождениях;

российские военные, которые несут службу за рубежом;

сотрудники органов власти или местного самоуправления РФ, командированные на работу за границу.

Есть еще резиденты-юридические лица. Это организации, либо зарегистрированные в России, либо иностранные, но заключившие соответствующий договор, либо международные с головным офисом в РФ.

Как стать налоговым резидентом

Общее правило содержится в статье 207 НК РФ (цитируем):

«Если иное не предусмотрено настоящей статьей, налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы территории Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья».

То есть необходимо пребывание в течение 183 дней за 12 месяцев подряд. В днях возможны перерывы, но в рамках 12 месяцев. В один календарный год укладывается этот период или переходит с одного на другой — неважно, главное, чтобы течение 12 месяцев не прерывалось.

Окончательный статус плательщика определяют по итогам года. Срок нахождения в России считают со дня въезда по день выезда включительно. По поводу «включительно» есть специальное разъяснение в письме ФНС № ОА-3-17/1702 от 24.04.2015. Документальным подтверждением даты въезда и выезда являются отметки о пересечении границы в паспортах или миграционных картах, ничего иного не предусмотрено.

Период пребывания прерывается в случае выезда за рубеж; исключение составляют учеба или лечение на срок не больше 6 месяцев. Напоминаем: военные и государственные чиновники, находящиеся по долгу службы за границей, остаются в российской налоговой системе.

В 2020 году из-за коронавируса устанавливался срок от 90 до 182 дней — этого было достаточно, чтобы по специальному заявлению получить резидентский статус в 2020 году. Но это была временная мера.

На что влияет статус резидента

На ставку НДФЛ (с зарплаты, продажи имущества) 13%, если годовой доход не превышает 5 млн рублей. Нерезидентам с того же дохода придется уплатить 30% (ст. 224 НК).

На перечень облагаемых доходов. Для тех, кто является налоговым резидентом РФ, это все доходы — и на территории России, и вне ее. С нерезидентов удерживают только проценты с того, что получено в РФ (ст. 209 НК).

На вычеты по НДФЛ: их вправе оформить только резиденты (ст. 210 НК).

Обратите внимание: с 2019 года нерезиденты вправе продавать имущество без налога и декларации при истечении минимального срока владения.

Еще один нюанс: если годовой доход больше 5 млн рублей, ставка по налогу составляет 15% и для резидентов, и для нерезидентов, но список доходов для них разный, он приведен в той же статье 210 НК. В первом случае это зарплата, доходы от долевого участия, акций, облигаций, инвестиций, выигрышей в лотерею и т. д. Для нерезидентов то же самое, кроме лотерей, акций, облигаций и инвестиционных товариществ. То есть только доходы от трудовой деятельности по патенту (для высококвалифицированных работников), от сделок РЕПО (продажи ценных бумаг с обязательством выкупа) и т. д.

Таким образом, для людей с доходами свыше 5 млн руб. наше законодательство более выгодно, если они не являются налоговыми резидентами России.

Как подтвердить статус налогового резидента

Никакой единой бумаги, в которой государственными органами производились бы ежедневные отметки о местонахождении гражданина, пока не существует. Утвержденного перечня прямых подтверждающих документов тоже нет, все косвенные:

загранпаспорт с отметками о пересечении границы Российской Федерации;

справка с места работы;

миграционная карта, вид на жительство, разрешение на временное пребывание.

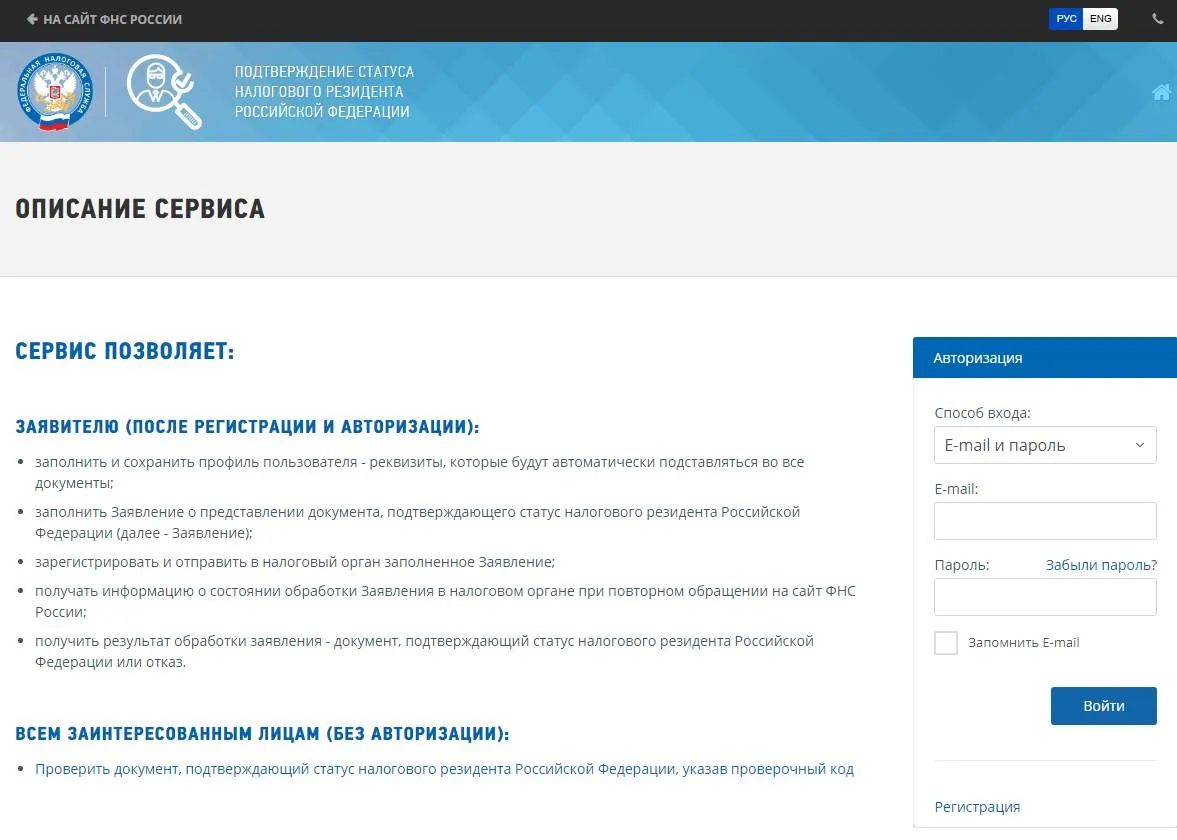

Статус налогоплательщика в случае необходимости проверяется через онлайн-сервис ФНС. Для этого даже нет необходимости регистрироваться и заводить личный кабинет, достаточно проверочного кода.

Причем такая услуга доступна не только самому гражданину, но и любому заинтересованному лицу, например его работодателю.

Начать дискуссию