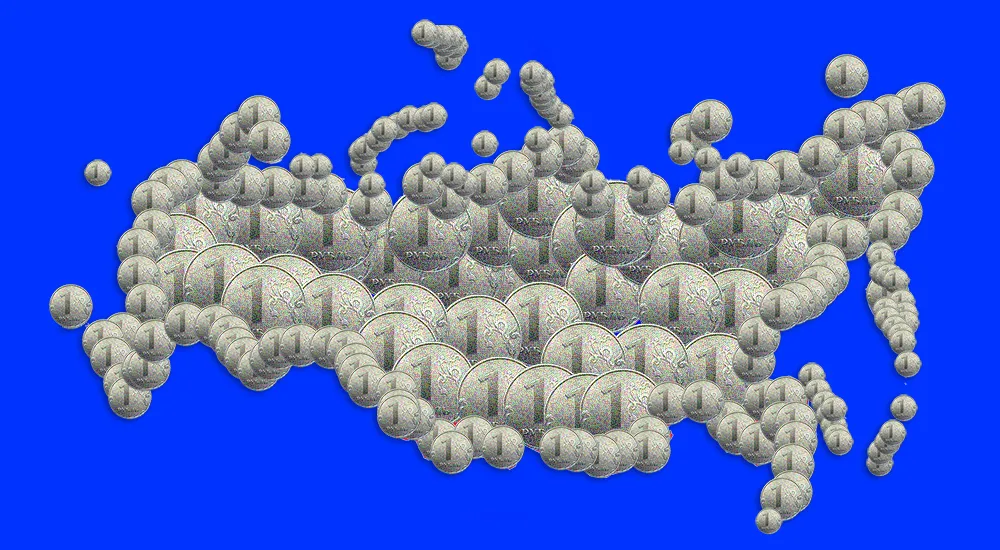

СБП для бизнеса в 2022 году

Система быстрых платежей: что это

В начале 2019 года Банк России ввел в промышленную эксплуатацию систему быстрых платежей (СБП). На первом этапе этот сервис позволил людям мгновенно, в режиме 24 часа 7 дней в неделю, переводить деньги по номеру мобильного телефона себе или другим лицам, вне зависимости от того, в каком банке открыты счета отправителя или получателя средств. Необходимо лишь, чтобы эти банки были подключены к СБП.

На следующем этапе развития система предоставила возможность физлицам проводить платежи в пользу компаний за товары и услуги как в розничных магазинах, так и в Интернете, в том числе с использованием QR-кодов.

Доступ к системе возможен через мобильные приложения банков, подключенных к СБП. Чтобы сделать мгновенный перевод, в приложении своего банка нужно выбрать в меню функцию перевода через СБП, указать номер мобильного телефона получателя, банк, на счет в котором надо сделать платеж, и сумму перевода. В течение нескольких секунд после подтверждения операции плательщиком деньги будут переведены и станут доступны получателю.

Чтобы оплатить покупку по QR-коду, достаточно навести камеру смартфона на изображение. В нем зашифрованы реквизиты платежа. QR-код бывает двух видов:

- статический. Он выпускается бессрочно, не содержит размера платежа. Покупатель сканирует код и вводит денежную сумму вручную;

- динамический. Этот код формируется под каждый платеж индивидуально. Срок его действия определяет компания-продавец. Он может составлять от 5 минут до 90 дней.

Оплата с помощью QR-кода происходит следующим образом:

- покупатель сканирует код с помощью камеры смартфона или мобильного приложения банка;

- выбирает банк, с помощью которого будет совершать платеж;

- проставляет сумму платежа в статическом QR-коде;

- подтверждает платеж в мобильном приложении банка.

В интернет-магазинах система быстрых платежей работает с помощью ссылок или кнопок. При нажатии на них покупатель попадает в мобильное приложение своего банка, где подтверждает платеж.

Стоит ли подключать систему быстрых платежей: плюсы и минусы

Каждая компания или предприниматель самостоятельно решают, подключать систему быстрых платежей или нет. Для принятия решения сначала нужно выяснить минусы и плюсы такой системы. К плюсам относят:

- высокую скорость перевода. Платеж поступает мгновенно, а деньги сразу зачисляются на счет организации или ИП;

- привлечение новых клиентов. Покупатель не вводит реквизиты карты и другие платежные данные, что позволяет оплачивать покупки тем, кто опасается вводить реквизиты своей карты;

- более низкую комиссию, чем при эквайринге. Более того, субъекты малого и среднего предпринимательства могут получить возмещение уплаченных комиссий по операциям, совершенным через СБП с 1 июля 2021 года по 1 июля 2022 года;

- отсутствие необходимости использовать специальное оборудование. Это выгодно отличает систему быстрых платежей от торгового эквайринга. В последнем случае для приема платежей необходимо приобрести или арендовать POS-терминал, а в дальнейшем его технически обслуживать.

Среди минусов СБП выделяют:

- ограничение максимальной суммы платежа;

- ограничение банков, не все кредитные учреждения стали партнерами СБП;

- возможность проведения операции только при наличии смартфона. Если у покупателя нет смартфона, а есть только кнопочный телефон, он не сможет совершить покупку.

Как подключить систему быстрых платежей

Для приема платежей за товары и услуги через СБП необходимо подключиться к системе. Сделать это можно следующим образом:

- выбрать банк и подать заявку. Как правило, для подключения к СБП используют банк, в котором уже обслуживается компания. Если кредитная организация, в котором у продавца открыт счет, не участвует в системе быстрых платежей, придется выбрать другую и открыть расчетный счет в ней;

- выбрать подходящий способ установки сервиса (с подключением кассы и эквайринга или без), с выбором помогут специалисты банка;

- заключить с банком договор о приеме платежей через СБП;

- начать формировать QR-коды и получать оплату.

Банки, входящие в систему быстрых платежей

С первого октября 2021 года все системно значимые банки должны были обеспечить своим клиентам возможность оплаты товаров, работ и услуг по QR-коду через СБП. С 1 апреля 2022 года такая обязанность распространена на все банки с универсальной лицензией (п. 3.5 положения Банка России «О платежной системе Банка России» от 24.09.2020 № 732-П).

В настоящий момент получать оплату товаров в системе быстрых платежей можно с помощью 205 банков. В перечень входит:

- Сбербанк;

- Газпромбанк;

- Россельхозбанк;

- Совкомбанк;

- ВУЗ банк;

- Альфа-Банк;

- УБРиР;

- КБ Стройлесбанк;

- Кредит Европа Банк (Россия);

- МТС-банк;

- «Почта Банк» и другие.

С полным списком можно ознакомиться на сайте СПБ.

Банковские комиссии в системе быстрых платежей

При получении оплаты за товары и услуги с помощью системы быстрых платежей компании и предприниматели должны платить фиксированную комиссию. Она составляет 0,4% и 0,7% от суммы платежа и зависит от вида деятельности фирмы. С 01.10.2021 комиссия за одну транзакцию не может превышать 1,5 тыс. рублей.

Ставка 0,4%, но не более 1,5 тыс. рублей, за одну транзакцию действует в отношении:

- образовательных учреждений;

- медицинских учреждений;

- страховых компаний;

- ЖКУ;

- благотворительных организаций;

- транспортных компаний;

- пенсионных фондов;

- ПИФов и инвестиционных фондов;

- лекарств и товаров медицинского назначения;

- потребительских товаров и товаров повседневного спроса.

Для всех остальных комиссия составляет 0,7%, но не более 1,5 тыс. рублей за одну транзакцию.

Предприятиям малого и среднего бизнеса с 01.07.2021 по 01.07.2022 государство компенсирует затраты на банковские комиссии за прием оплат с помощью СБП. В первую неделю каждого месяца банки-участники передают в Минэкономразвития РФ данные об уплаченной комиссии за прием платежей с помощью СБП. Министерство возвращает деньги банку, а последний — компании. Возврат средств производится ежемесячно. Такой порядок предусмотрен Постановлением Правительства РФ от 30.06.2021 № 1103.

Для получения компенсаций не нужны дополнительные заявления. Банк самостоятельно производит все расчеты. Необходимо лишь, чтобы компания состояла в Едином реестре субъектов малого и среднего предпринимательства. Можно сказать, что до середины 2022 года субъекты малого и среднего бизнеса могут получать платежи через СБП фактически без комиссии.

Лимит суммы покупки через СБП

В настоящее время за один раз можно оплатить товары на сумму менее 600 тыс. рублей (п. 1.2 положения Банка России № 732-П). Максимальная сумма платежа с 01.05.2022 увеличится до 1 млн рублей (указание Банка России от 04.04.2022 № 6115-У).

Начать дискуссию