Ручная корректировка НДФЛ в программах 1С: за или против?

А вот и нет! Сначала консультант открывает расчетный лист по сотруднику, анализирует его в целом на предмет ошибок и перепроверяет расчет НДФЛ на калькуляторе. А затем уже вместе с бухгалтером рассуждает, что же могло привести к неверному расчету налога. На самом деле в 99% случаев ошибки НДФЛ — это нарушение хронологической последовательности ввода документов самим пользователем в программу 1С. А ручные корректировки налога только усугубляют ситуацию.

В данной статье мы постараемся вас убедить в этом.

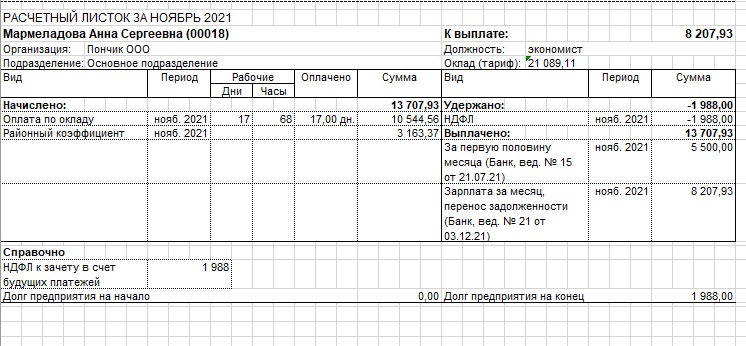

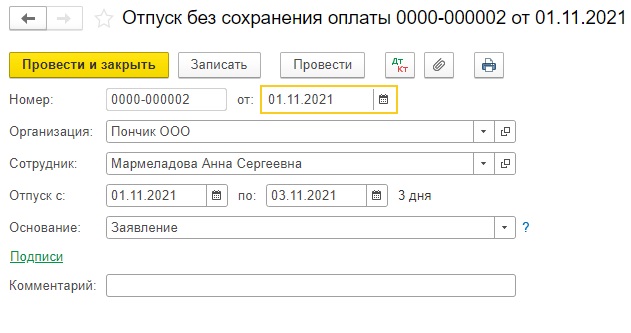

Приведем пример из наших персональных консультаций, наглядно демонстрирующий, что порой ситуация совсем не такая, как вам кажется на первый взгляд. Сразу предупреждаем, что ФИО сотрудника и наименование организации в расчетном листке изменены на несуществующие в целях сохранения конфиденциальности.

Суть вопроса

Подскажите, пожалуйста, каким должен быть верный алгоритм работы в программе 1С: Бухгалтерия предприятия ред. 3.0 с отрицательно исчисленным НДФЛ?

Ситуация следующая: работник в ноябре находился в отпуске без содержания. Работнику предоставляются вычеты на троих детей. За ноябрь исчислен НДФЛ в размере минус 1 988 руб.

За декабрь в документе «Начисление зарплаты» начислено 13 707,93 руб., минус вычеты 5 800 руб., НДФЛ начислен в размере 1 028 руб. В ведомости в банк на выплату зарплаты программа ставит НДФЛ 0 (ноль) рублей. В тоже время в отчете «Анализ зарплаты» у организации перед сотрудником отражен долг в размере 1 988 руб. (излишне удержанный и перечисленный НДФЛ).

Как быть в данной ситуации? Какой верный алгоритм работы программы, в каком документе она учитывает отрицательный НДФЛ за ноябрь? Мы должны выплатить сотруднику 1988 руб., чтоб закрыть долг организации?

Ответ эксперта

Итак, поехали! Будем разбирать каждую ошибку, исходя из имеющихся данных.

Ошибка № 1. Отпуск без сохранения зарплаты в ноябре

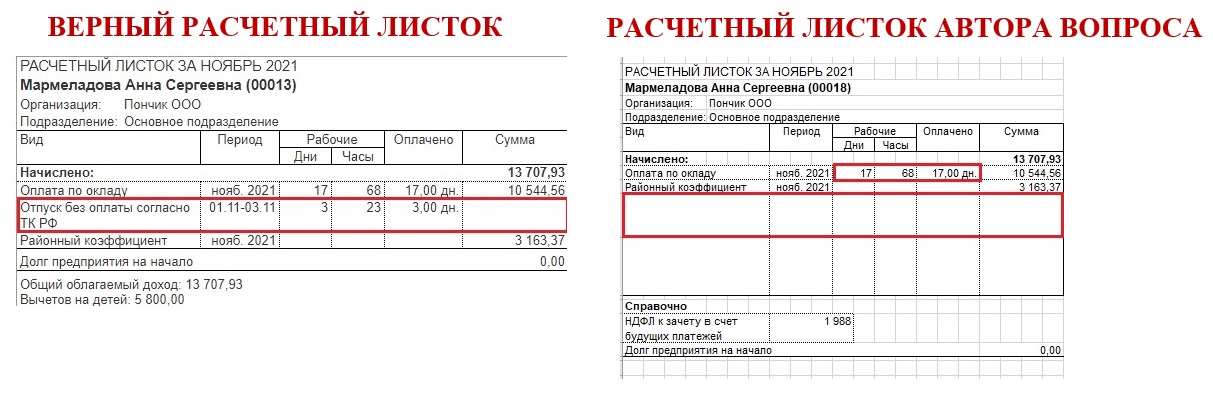

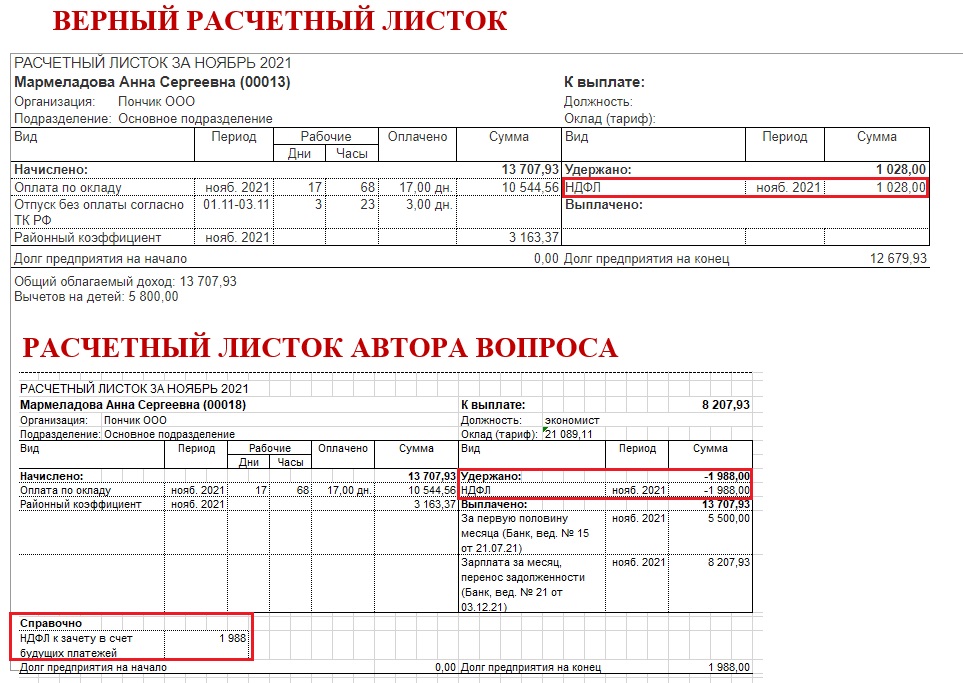

Автор вопроса пишет, что сотрудник в ноябре был в отпуске без сохранения зарплаты. Однако, в расчетном листке мы этот отпуск не видим. Хотя он там должен быть.

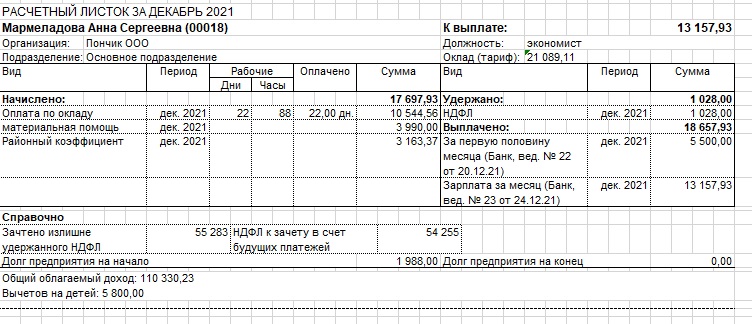

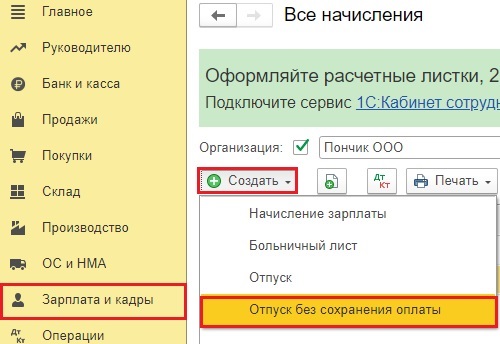

Специально смоделируем ситуацию в 1С: Бухгалтерии предприятия ред. 3.0.

В производственном календаре в ноябре 2021 20 рабочих дней. В расчетном листке автора у сотрудника указано, что отработано 17 дней. Значит 3 дня сотрудник был в неоплачиваемом отпуске.

В разделе «Зарплата и кадры» — «Все начисления» по кнопке «Создать» введем «Отпуск без сохранения зарплаты».

Пусть наша сотрудница с 1 по 3 ноября была в этом отпуске.

Начислим заработную плату за ноябрь и сформируем расчетный листок.

Видим, что отпуск без сохранения попал в расчетный лист. Более того именно на его основании программа вместо 20 рабочих дней в ноябре посчитала, как и положено, 17 дней.

Также смеем предположить, что из-за отсутствия у автора введенного документа отпуска 17 рабочих дней, указанных в его расчетном листке, были проставлены вручную в начислении заработной платы.

Ошибка № 2. Вычет на детей в ноябре

Автор вопроса пишет, что «работнику предоставляются вычеты на троих детей». Однако, если обратиться к расчетному листку автора мы видим, что вычета там нет. А он должен быть, ведь у нас есть налогооблагаемый доход за ноябрь в размере 13 707,93 рубля.

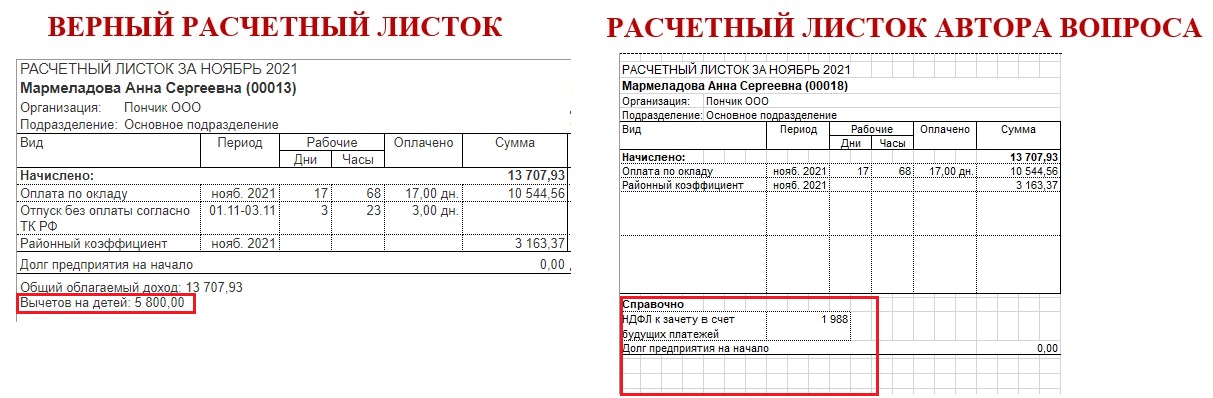

Хорошо, предположим, что вычет за ноябрь по какой-то необъяснимой причине не применился. Однако согласно законодательства вычеты не сгорают, а переносятся на следующий месяц.

Приведем пример: у сотрудника тоже вычет на троих детей (1 400 1 400 3 000 = 5 800 руб.), в ноябре работник полностью был в отпуске без сохранения зарплаты. Вычет в ноябре не применился, так как нет начисленного дохода, зато в декабре применился и за ноябрь, и за декабрь в размере 5 800 5 800 = 11 600 руб.

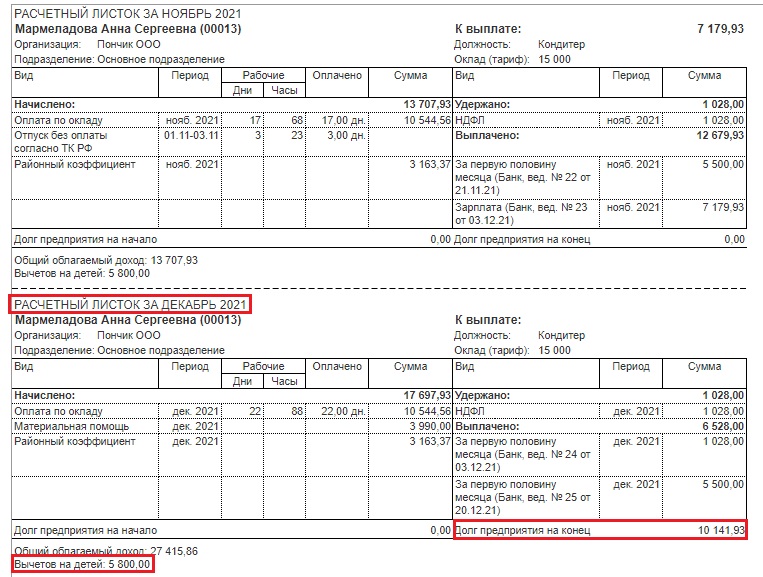

Следовательно, у автора вопроса точно такая же ситуация должна была произойти в учете. Посмотрим расчетный лист за декабрь.

Видим, что вычет в декабре стандартный, 5 800 рублей. Никакого задвоения нет.

Это значит то, что вычет не применился в ноябре — это точно ошибка пользователя. И связана она скорее всего с несоблюдением хронологической последовательности ввода документов.

Ошибка № 3. Расчет НДФЛ за ноябрь

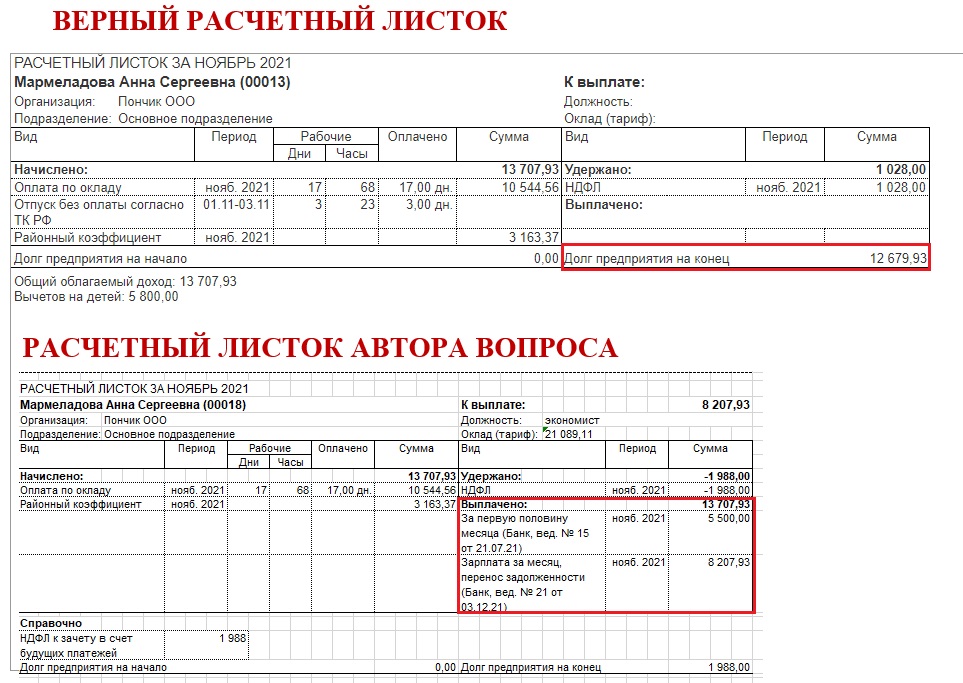

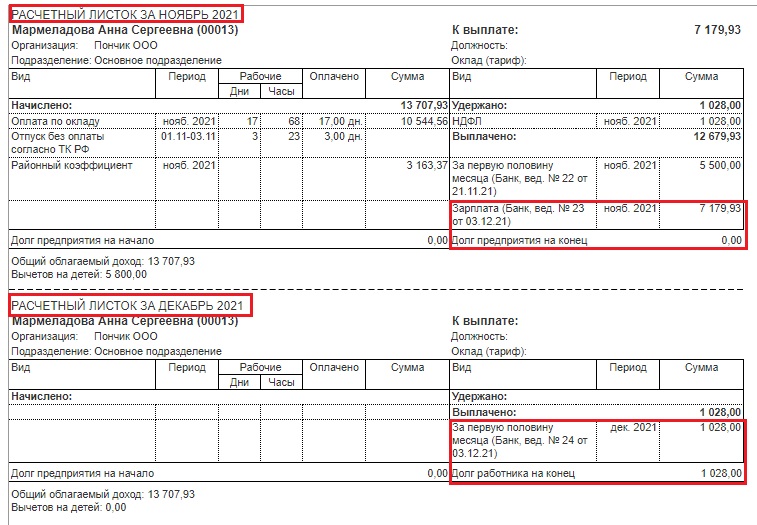

Давайте теперь внимательно посмотрим на оба расчетных листка и посчитаем НДФЛ.

За ноябрь сотрудник работал, у него есть налогооблагаемая база в размере 13 707,93 рублей. Почему при этом у автора вопроса НДФЛ отрицательный — непонятно.

Посчитаем верный НДФЛ за ноябрь: (13 707,93 — 5 800 (вычеты)) * 13% = 1 028 руб.

Даже если не применять вычет за ноябрь, расчет НДФЛ все равно будет положительный: 13 707,93 * 13% = 1 782 руб.

То есть хоть как считай, а НДФЛ за ноябрь есть, и он положительный. А у автора вопроса он отрицательный. И исправлять тут нужно не ручными корректировками НДФЛ, а полным перезаполнением документов по заработной плате, начиная с ноября.

Что необходимо сделать?

Надо распровести все документы по сотруднице с ноября и по текущий момент, а лучше удалить, и заново всё начислить в правильной хронологической последовательности:

- сначала делаем ведомость на выплату аванса;

- затем подтягиваем эту ведомость на выплату аванса в банковскую выписку или в РКО;

- далее формируем документ начисления зарплаты за месяц;

- затем создаем ведомость на выплату окончательного расчета;

- снова подтягиваем ведомость на выплату зарплаты в банковскую выписку или в РКО, — перечисляем НДФЛ и проводим именно эту банковскую выписку после всех вышеперечисленных манипуляций.

Выполнили эти манипуляции за ноябрь, проверили все суммы и только после этого переходим в декабрь и делаем то же самое.

Ошибка № 4 — Выплата зарплаты за ноябрь

А вот теперь мы плавно подошли к новой проблеме: что делать с выплатами зарплаты?

Если отрицательный НДФЛ мы перепровели и эта проблема устранилась, то достаточно посмотреть на расчетный листок и понять, что у нас произошла переплата сотруднику.

В целом за ноябрь сотруднику необходимо было заплатить 12 679,93 руб.

(13 707,93 — 5 800 (вычеты)) * 13% = 1 028 руб. — это сумма НДФЛ

13 707,93 — 1 028 = 12 679,93 руб. на руки к выплате за ноябрь

Из-за отрицательного НДФЛ программа естественно всю сумму начисления поставила к выплате на руке. Получается, что переплата и составила 13 707,93 — 12 679,93 = 1 028 руб.

Это период прошлого года, возврат излишне выплаченной зарплаты от сотрудника провести невозможно.

Придется хитрить, чтобы выровнять учет выплаченной заработной платы. Итак, по правилам за ноябрь нужно выплатить всего 12 679,93 рубля. Эта сумма состоит из аванса (5 500 рублей) и окончательного расчета (7 179,93 рубля).

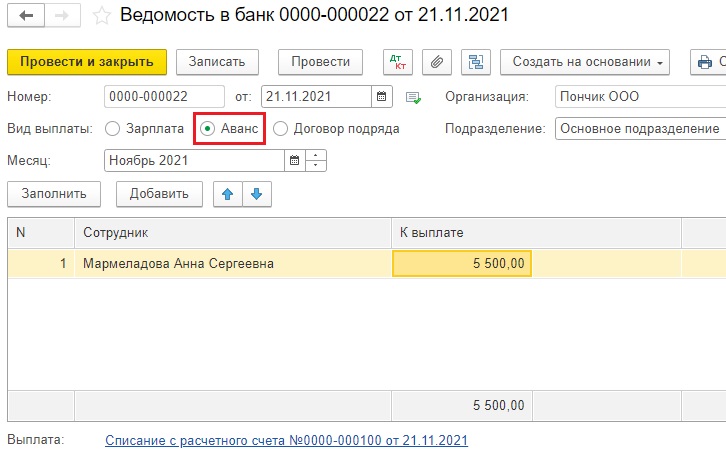

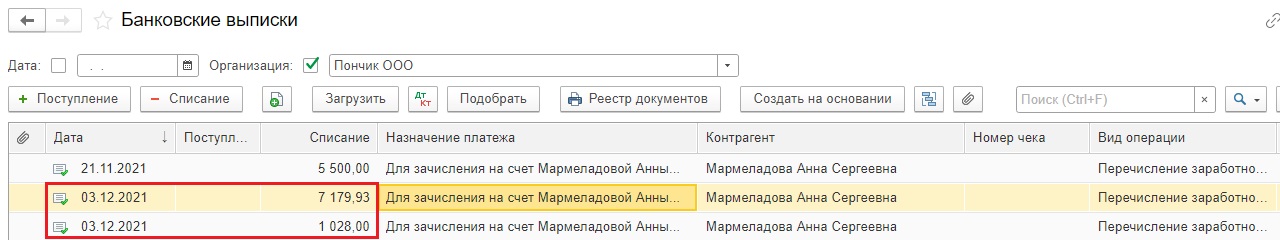

Кстати, обратите внимание еще на одну ошибку в расчетном листке: дата ведомости за ноябрь 2021 июльская (21.07.2021)

Невозможно в июле выплатить аванс за ноябрь. Поэтому скорее всего это просто опечатка.

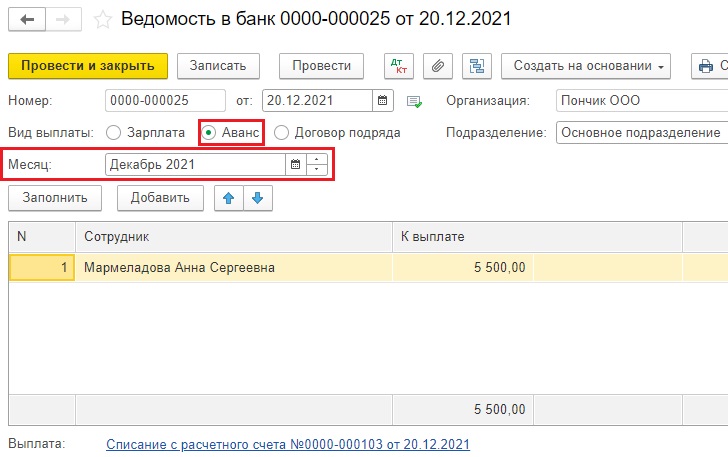

Итак, ведомость на аванс оставляем как есть в сумме 5 500 руб.

А вот суммы, выплаченные 3 декабря, лучше разбить на две отдельные ведомости:

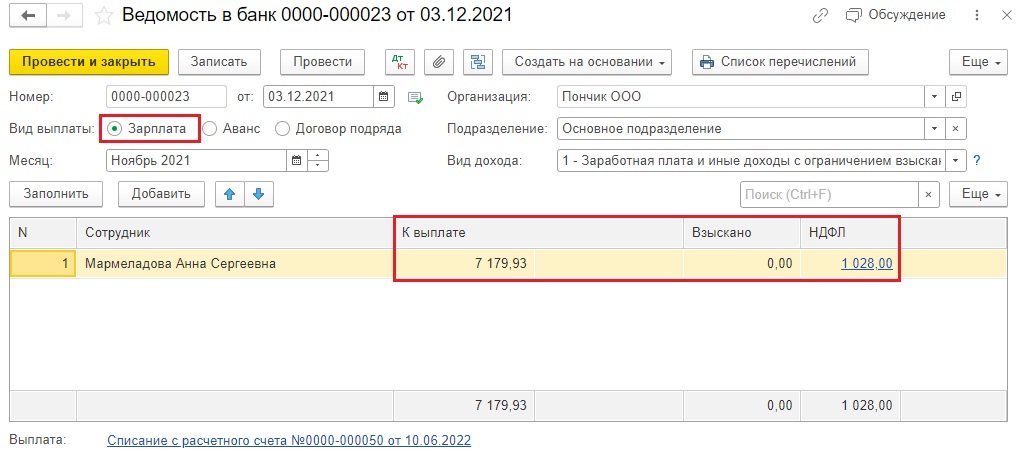

- первая ведомость будет за ноябрь 2021 на корректную сумму окончательного расчета 7 179,93 руб. Обратите внимание, что в этой же ведомости удерживается корректный НДФЛ за ноябрь в размере 1 028 руб.

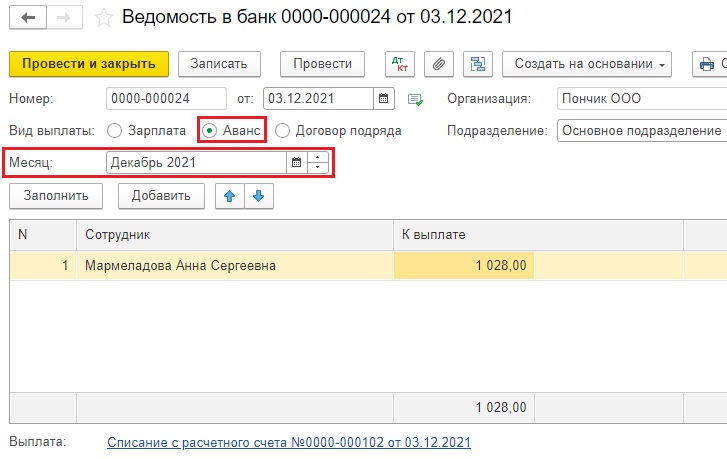

- вторая ведомость будет на сумму переплаты 1 028 рублей и оформим мы ее как аванс за декабрь.

Таким образом 3 декабря у нас будет проведена и выплачена одна ведомость окончательного расчета за ноябрь и одна ведомость аванса за декабрь.

Так как выплата заработной платы была оформлена одной платежкой, то лучше создать еще одну платежку, что было два списания с расчетного счета одной датой, в каждое из которых вы подтянете свою ведомость.

И это не будет грубой ошибкой. Мы же не меняем общую сумму выплаты сотруднице в этот день. Просто вместо одной платежки на 8 207,93 рублей у нас будут две в размере 7 179,93 1 028. Не переживайте за нарушение нумерации платежек. Контроллеры не ругают за это.

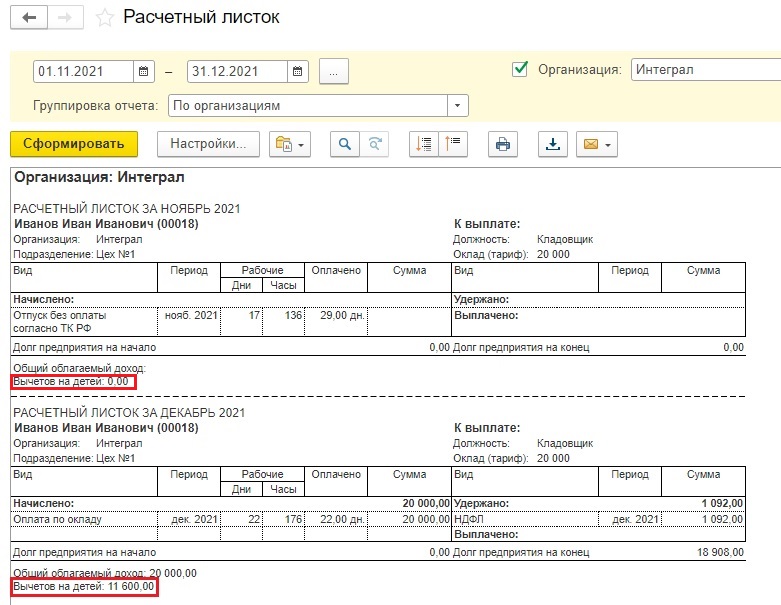

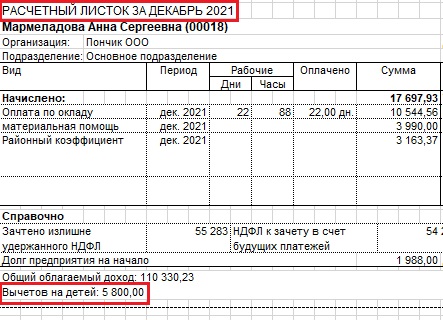

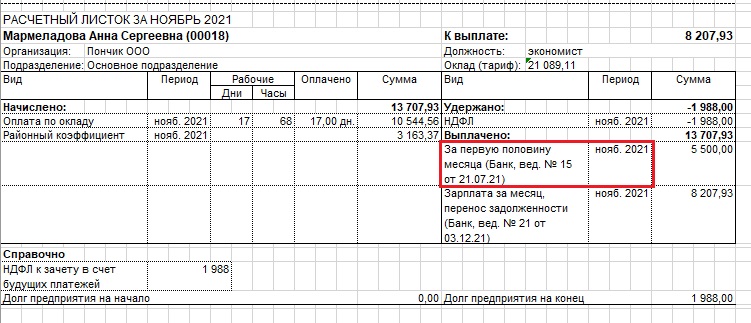

Теперь перейдем к расчетному листку за декабрь.

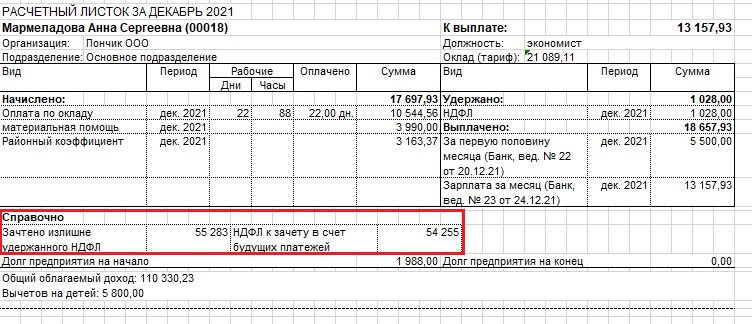

Посмотрим на расчетный лист автора вопроса. Видим, что в нем какие-то странные суммы излишне зачтенного НДФЛ, а также НДФЛ к зачету в счет будущих платежей.

Это следствие хаотичного и непоследовательного проведения документов по зарплате.

Обратите внимание, что несмотря на ошибки НДФЛ в поле «Справочно» сам НДФЛ за декабрь рассчитался верно:

(17 697,93 (всего начислено) — 3 990 (необлагаемая НДФЛ мат.помощь) — 5 800 (вычеты)) * 13% = 1 028 руб.

Однако всё равно, чтобы убрать все недочеты за декабрь необходимо проделать аналогичные действия, как и в ноябре, а именно: перезаполнить начисление и выплату заработной платы.

Начнем с аванса за декабрь. 5 500 рублей оставляем как есть.

Далее начислим зарплату за декабрь и сформируем расчетный листок.

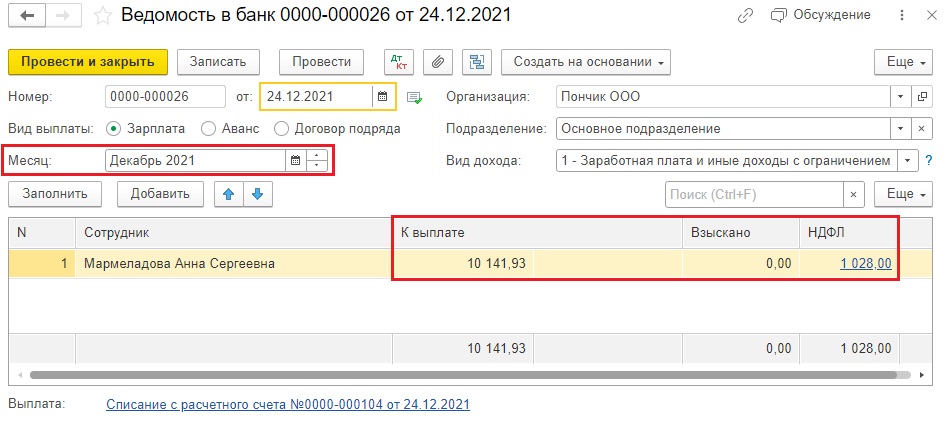

Видим, что несмотря на то, что у нас два аванса за декабрь, программа верно учла оба аванса и сумма к окончательному расчету вполне корректная:

17 697,93 (всего начислено) — 1 028 (НДФЛ) = 16 669,93 руб. на руки сотруднику;

из них уже выплачены авансы:

16 669,93 — 1 028 (аванс № 1) — 5 500 (аванс № 2) = 10 141,93 руб. на руки

При формировании ведомости на окончательный расчет программа верно предлагает к выплате эту сумму. НДФЛ удерживается тоже корректный.

И всё бы ничего, но согласно расчетного листка автора вопроса в этот день сотруднику заплатили не 10 141,93 руб., а 13 157,93 руб.

Переплата составляет 3 016 руб. Теперь нужно оформить это как аванс за январь.

И таким образом необходимо перезаполнить все документы до текущего периода, где в текущем месяце программа сама вам выровняет сумму окончательного расчета у сотрудника и ваши мучения закончатся.

Ну и вишенка на торте: еще одна ошибка заключается в несоблюдении сроков выплаты зарплаты. Работодатель обязан выплачивать заработную плату не реже чем каждые полмесяца. При этом в локальном нормативном акте, трудовом договоре можно зафиксировать положения о выплате заработной платы чаще чем два раза в месяц.

За невыплату или неполную выплату в установленный срок заработной платы и других выплат, осуществляемых в рамках трудовых отношений (если указанные действия не содержат уголовно наказуемого деяния), предусмотрена ответственность в виде предупреждения или штрафа в размере:

- от 10 000 до 20 000 руб. — для должностных лиц;

- от 1 000 до 5 000 руб. — для индивидуальных предпринимателей;

- от 30 000 до 50 000 руб. — для юридических лиц.

Комментарии

1Спасибо за труды. Примерно так и поступаем. Но, если ошибки идут с 2018 года... правим регистры. А на будущее: жесткий запрет на правку документов предыдущего месяца после 15 числа текущего. Это в ЗУП.