В статье рассмотрим подобный пример в 1С: Бухгалтерии предприятия ред. 3.0, с помощью которого вы легко сможете навести порядок в расчетах с иностранными контрагентами.

Пример

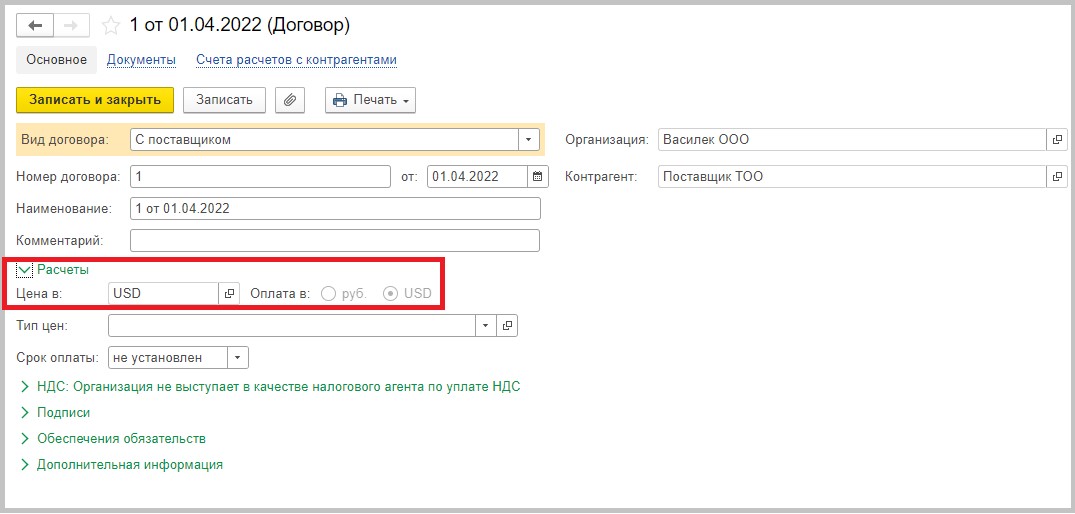

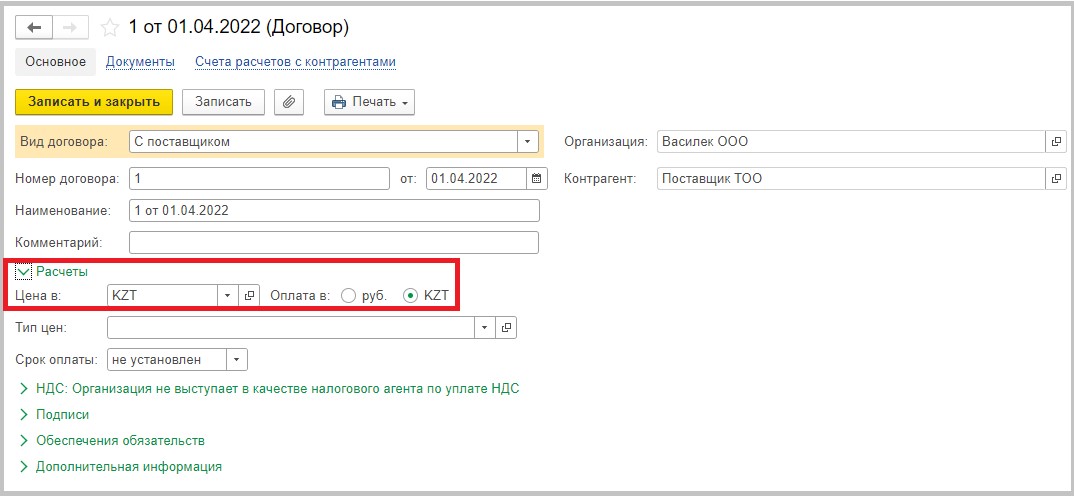

Между покупателем ООО «Василек» и поставщиком ТОО «Поставщик» (Казахстан) заключен договор поставки товара в казахстанских тенге на сумму 200 000,00 KZT. Валюта договора — KZT (казахстанский тенге). В договоре есть условие, что оплата производится в USD по кросс — курсу банка USD/KAZ на день оплаты. Для таких расчетов нам нужно завести для контрагента два договора: для оплаты — договор в USD, для поступления товаров — в KAZ.

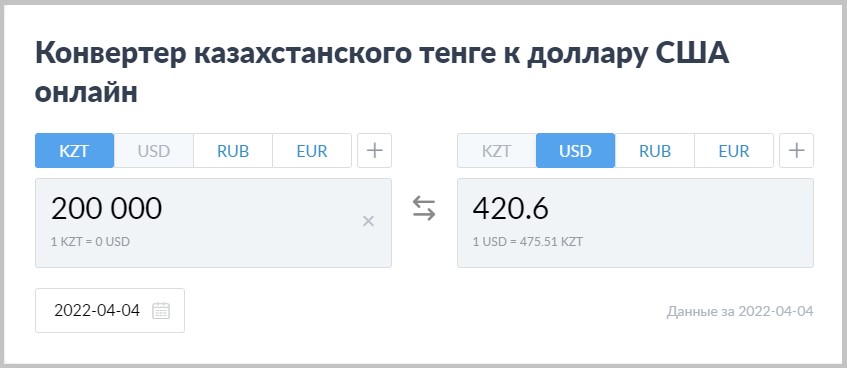

04.04.2022 г. ООО «Василек» дает поручение банку оплатить со своего валютного счета 200 000,00 KZT. Банк конвертирует тенге в доллары по курсу 1 USD = 475,51 KZT и оплачивает поставщику ТОО «Поставщик» 420,60 USD:

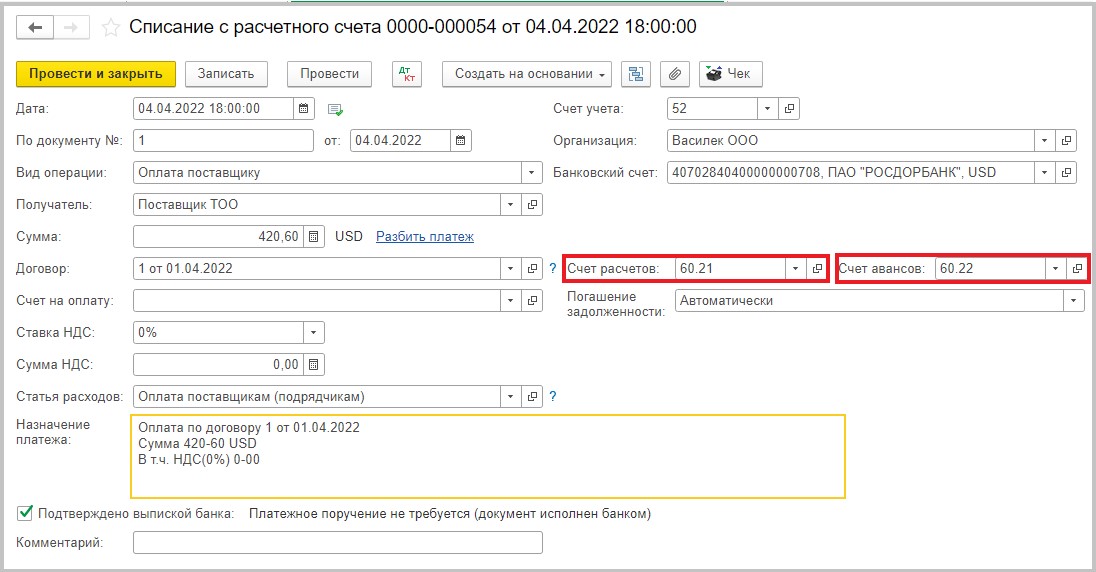

Договор в банковской выписке выбираем в валюте USD:

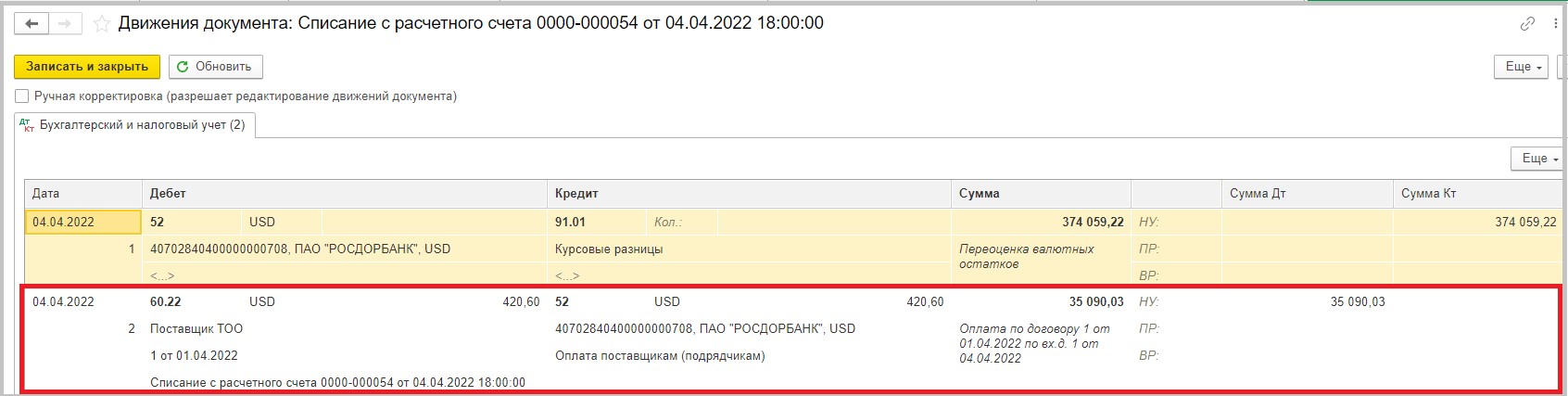

В движениях документа мы видим две проводки:

Дт 52 — Кт 90.01 — начислена положительная курсовая разница на остаток на валютном счете на день платежа, в рамках этой статьи мы ее рассматривать не будем;

Дт 60.22 — Кт 52 — списана оплата по договору 420,60 USD х по курсу на 04.04.2022 — 83,4285 = 35 090,03 рублей:

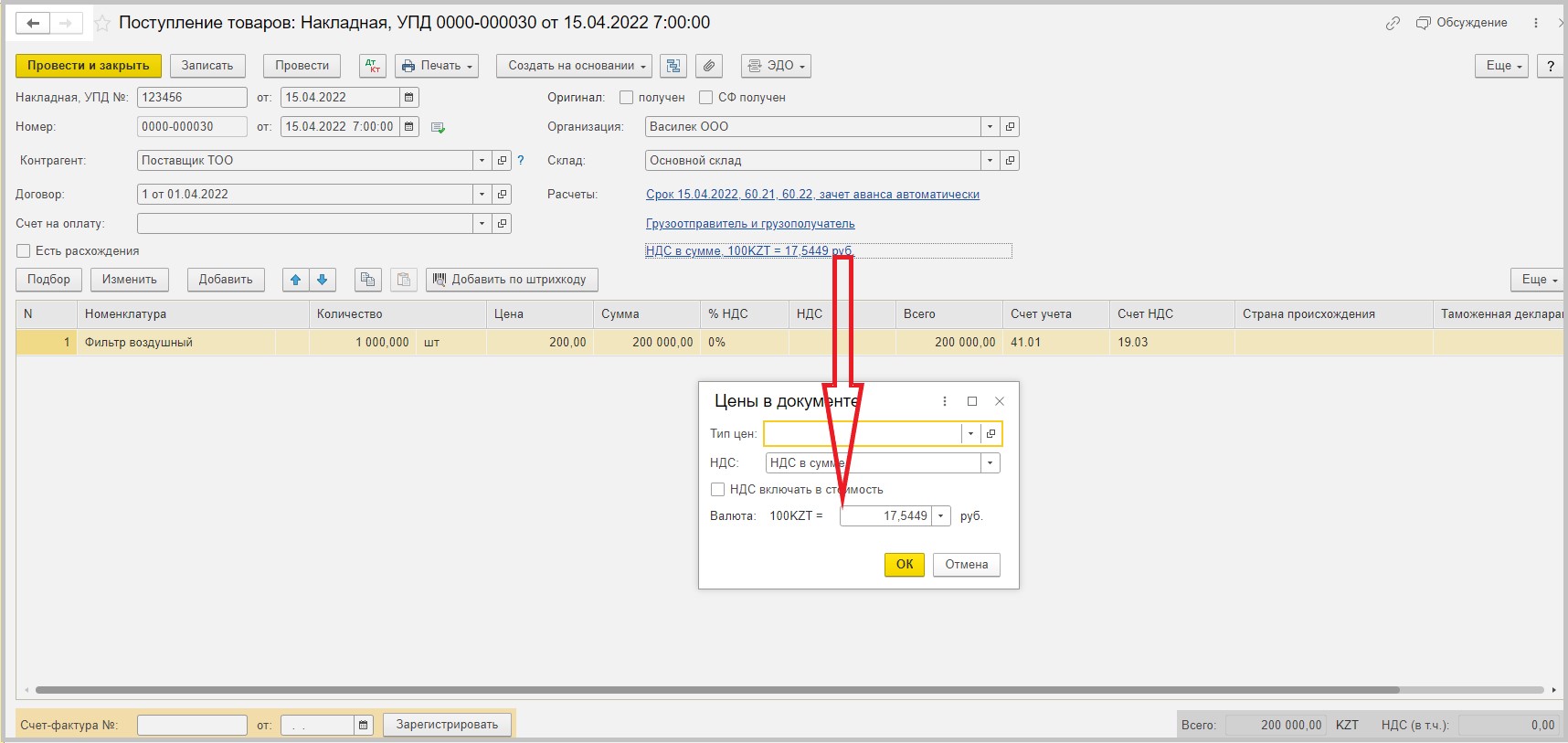

Далее 15.04.2022 ООО «Василек» проводит в учете документ поступления товара от поставщика ТОО «Поставщик» на сумму 200 000,00 KAZ, курс валюты KAZ указываем на дату оплаты, т. е. 04.04.2022:

Договор для документа «Поступления товаров» мы выбираем в валюте контракта, то есть KZT (тенге):

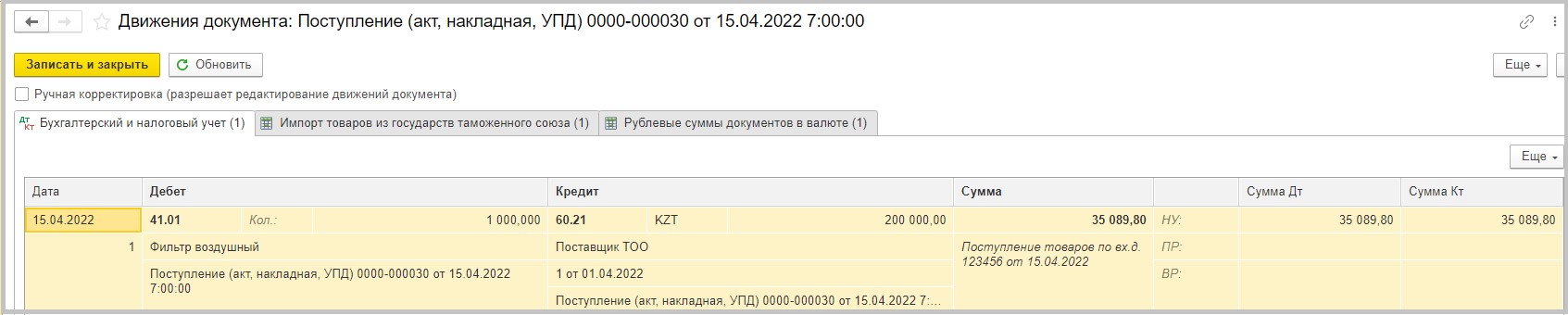

В движениях документа мы видим, что программа пересчитала 200 000,00 KZT в рубли по курсу на дату оплаты 17,5449 (кратность 100):

200 000,00 KZT х 17,5449 /100 = 35 089,80 рублей.

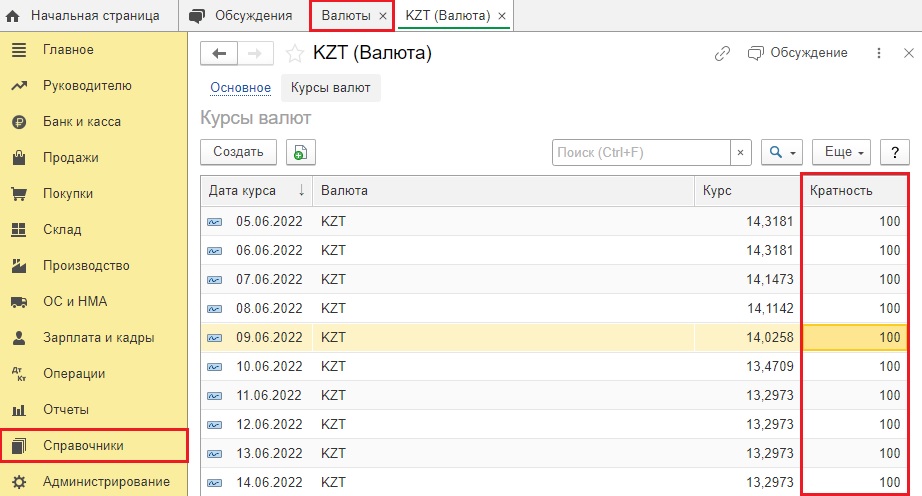

Обратите внимание на кратность одной валюты по отношению к другой.

В нашем случае — это курс за 100 KAZ к 1 рублю.

Кратность устанавливается автоматически при выполнении фонового регламентного задания — загрузки классификатора валют.

Редко, но бывают ситуации, когда бухгалтер или программист сознательно отключает выполнение регламентного задания в целях ускорения работы 1С.

Тогда вероятно, что не получится загрузить нужную валюту и ее придется ввести вручную. Кратность — по умолчанию равна 1. Если курс валюты по отношению к рублю очень низкий (точность составляет меньше четырех знаков дробной части), то необходимо указать количество котировочных единиц. Например, пусть курс вьетнамского донга 16,1574 рубля за 10000 вьетнамских донгов. В этом случае в поле «Кратность» необходимо указать значение 10000, а в поле курс — 16,1574.

Вернемся к нашему примеру.

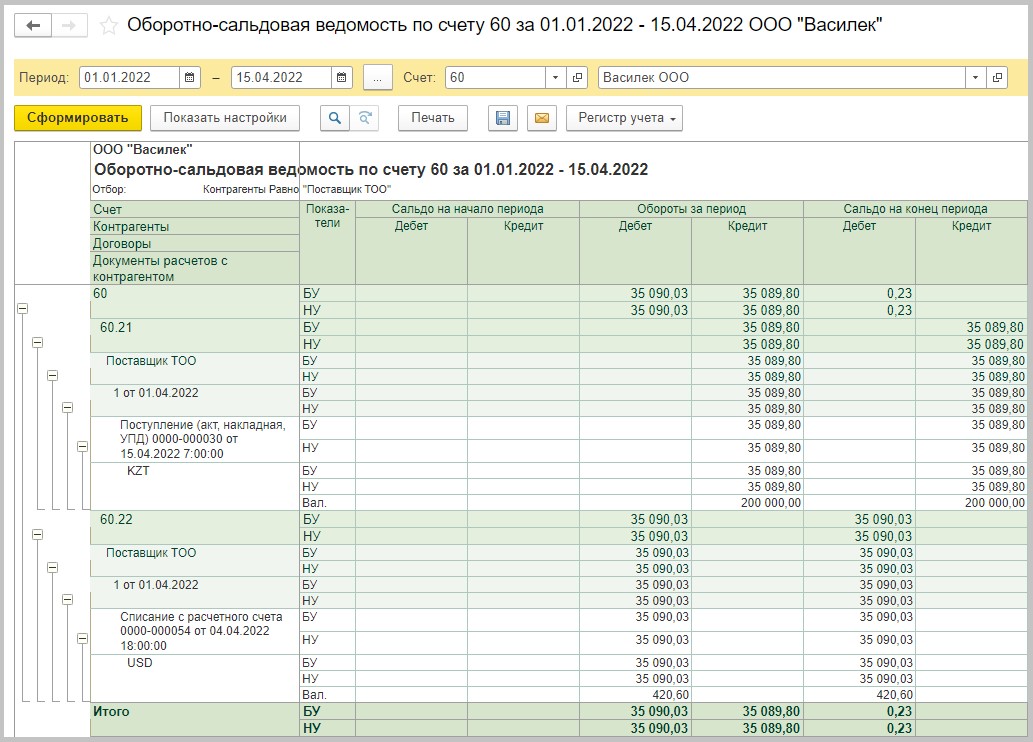

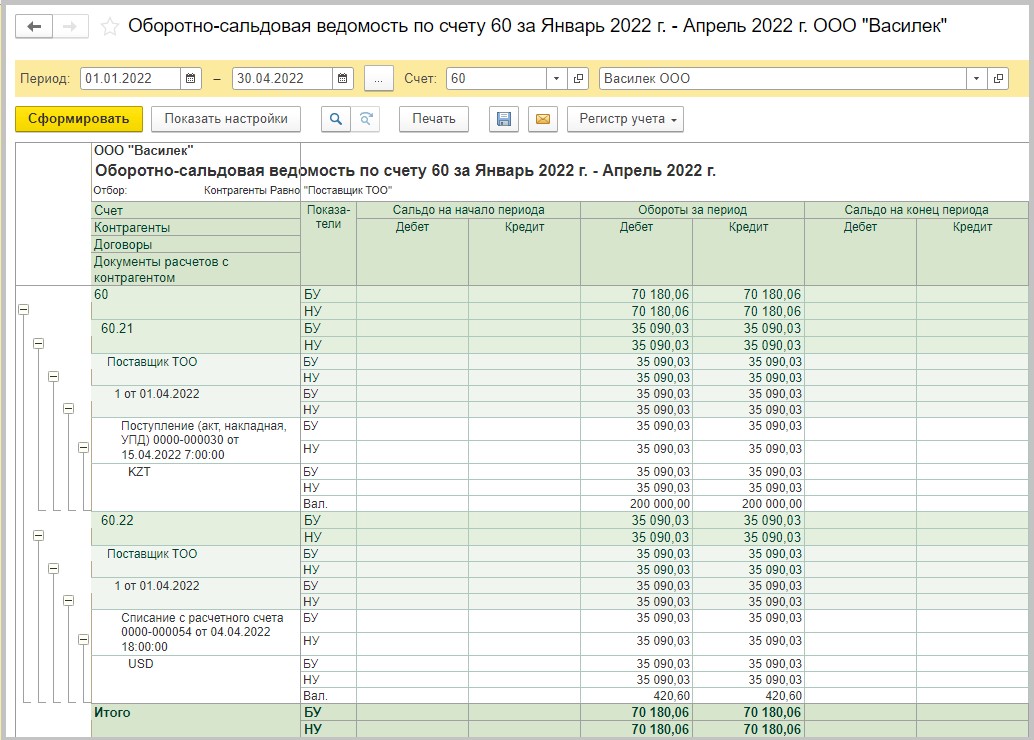

Сформируем ОСВ по счетам 60.21 и 60.22. Мы видим, что рублевые суммы документов «Поступление товаров» и «Списание с расчетного счета» отличаются на 0,23 рубля:

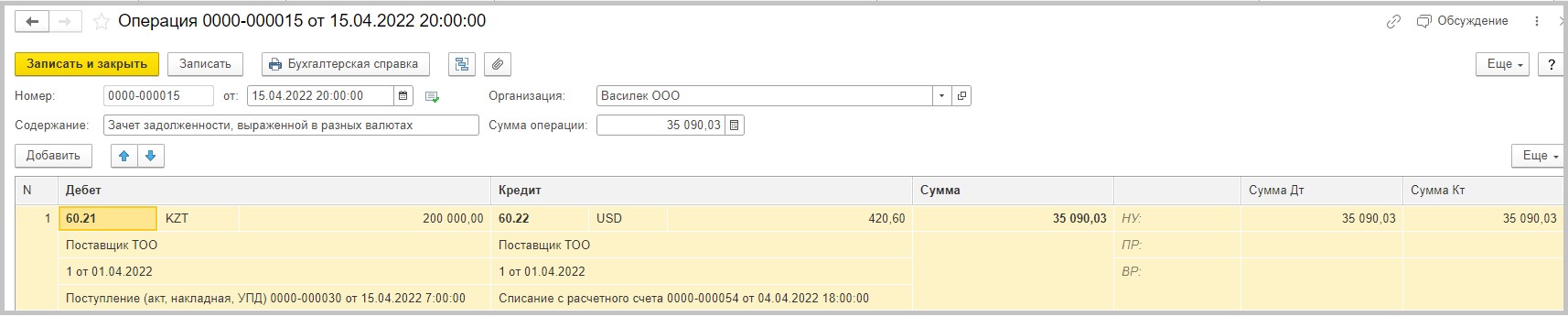

Далее, мы должны закрыть расчеты между двумя валютами, для чего создадим бухгалтерскую справку:

В Дт мы укажем счет 60.21, договор в KAZ, документ поступления товаров и сумму в казахстанских тенге, а в Кт укажем счет 60.22, договор в USD, документ списания с расчетного счета ДС и укажем сумму в USD (420.60) и рублях по курсу на дату оплаты, т. е. 35 090,03.

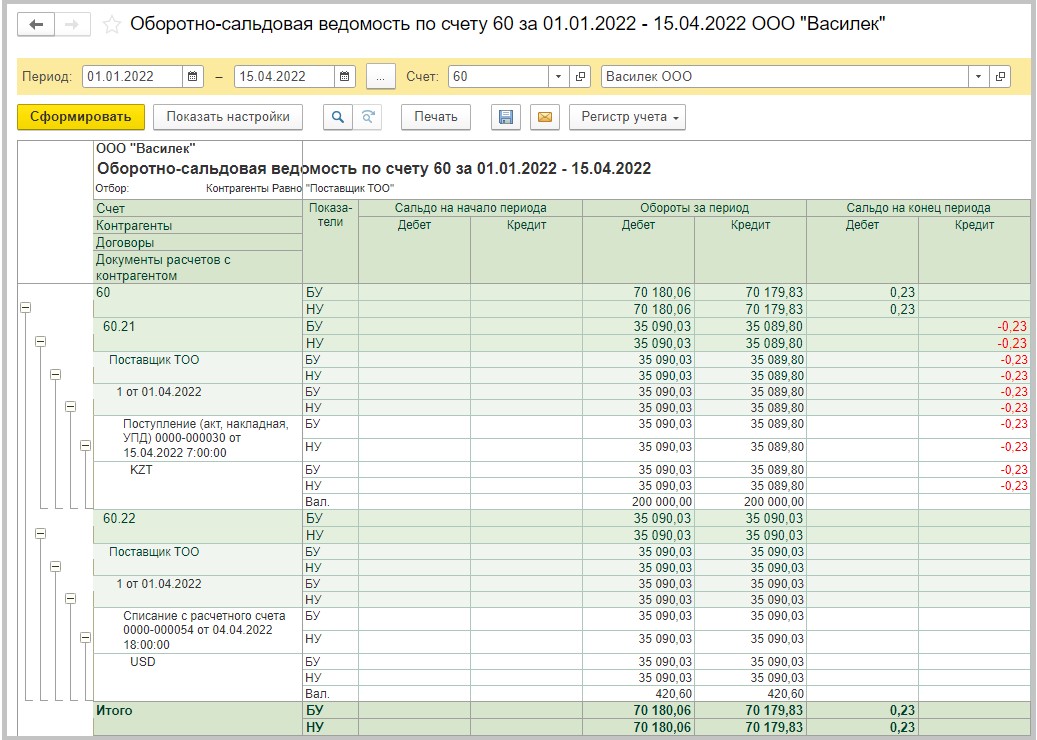

Сформируем ОСВ после проведения операции:

Мы видим, что по договору в KAZ у нас не закрылась разница в 0,23 рубля.

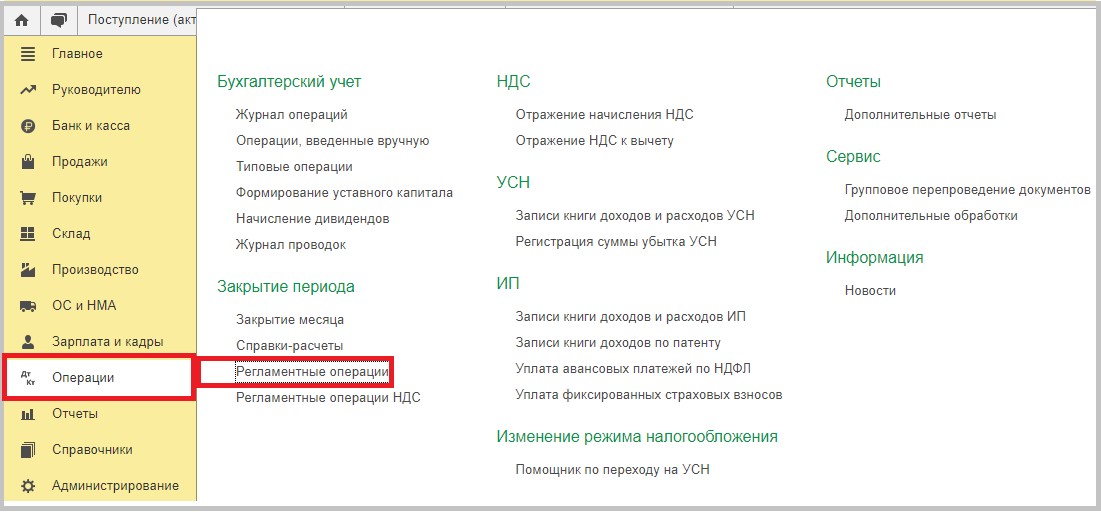

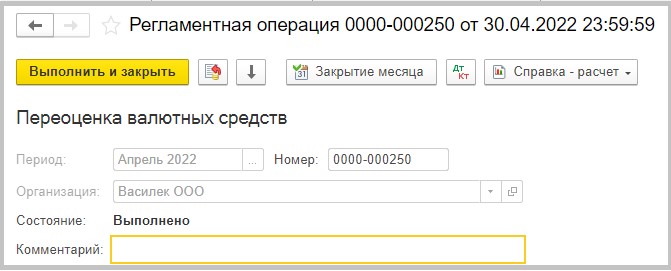

Для устранения этой ошибки на вкладке «Операции» запустим «Закрытие месяца» и посмотрим выполнение регламентной операции «Переоценка валютных средств».

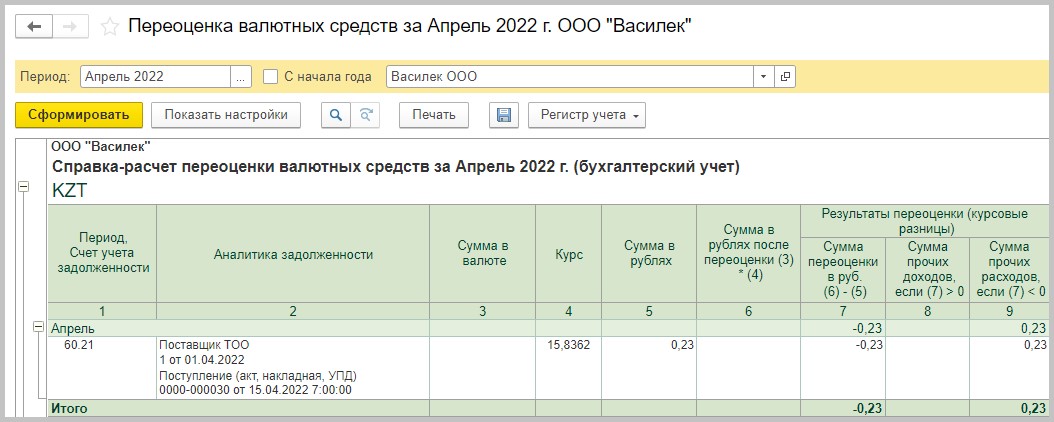

Посмотрим справку-расчет к регламентной операции:

Рассмотрим, как программа рассчитала эту разницу:

(200 000,00×17,5449 / 100) — (420,60 USD х 83,4285) = 0,23 рубля, отрицательная разница.

Это разница между рублевой оценкой обязательства в KAZ и рублевой оценкой платежа в USD в счет погашения этого обязательства на дату оплаты/погашения этого обязательства. Данная разница не является курсовой, не регулируется ПБУ 3/2006, и , но учитывается в БУ в прочих доходах и расходах, а в НУ — во внереализационных доходах и расходах.

Сформируем ОСВ по счету 60 и увидим, что все взаиморасчеты у нас закрылись.

Этот пример наглядно демонстрирует, что при валютных операциях, кроме курсовых разниц, могут возникать и иные разницы в оценке активов и обязательств.

Начать дискуссию