Наши коллеги из clubtk.ru написали материал надо ли сдавать нулевой 6-НДФЛ. С их разрешения мы перепечатываем статью полностью.

Расскажем, когда надо, а когда не надо сдавать нулевой отчет. А также, как правильно его заполнить и сдать.

Кто и в каких случаях подает расчет

Налоговые агенты отчитываются перед ФНС ежеквартально. Поскольку санкции за несдачу сведений значительны (иногда за это блокируют банковские счета), многих волнует, сдавать или нет нулевку 6-НДФЛ в 2022, если зарплата не выплачивалась ни одному из числящихся в организации работников.

Из норм НК легко сделать вывод: если нет показателей (ни один человек не получил доход), то и обязанности отчитываться нет. То есть нулевая отчетность 6-НДФЛ, если нет работников и начислений по ним, не сдается.

Но тут важно учесть некоторые особенности. Если в любом квартале хотя бы один человек получил выплату по трудовому договору, договору ГПХ или иного рода соглашению, то компания обязана подать сведения по общим правилам.

Даже если в остальных кварталах никакой финансово-экономической деятельности снова не ведется и никто не получает денежные средства, то по итогам этих периодов все равно подают отчеты. Но текущие показатели в них нулевые, а те, что заполняются нарастающим итогом, содержат сведения о выплатах во втором квартале.

Если же в течение года компания не являлась налоговым агентом, никому ничего не выплачивала, то в этом случае на выбор руководителя либо готовится нулевой расчет, либо уведомление в ИФНС о том, что показатели отсутствуют, и расчет не сдан по этой причине.

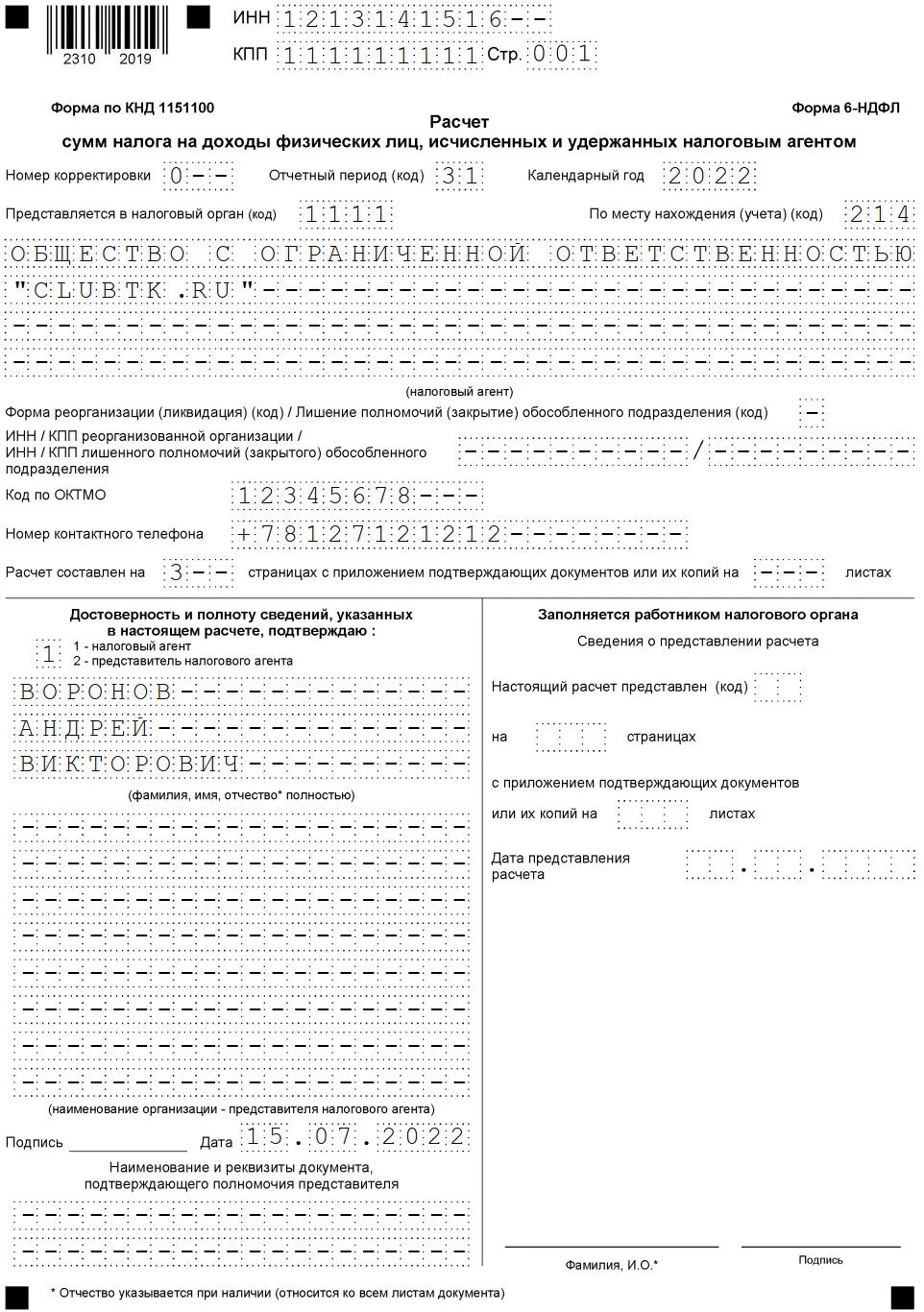

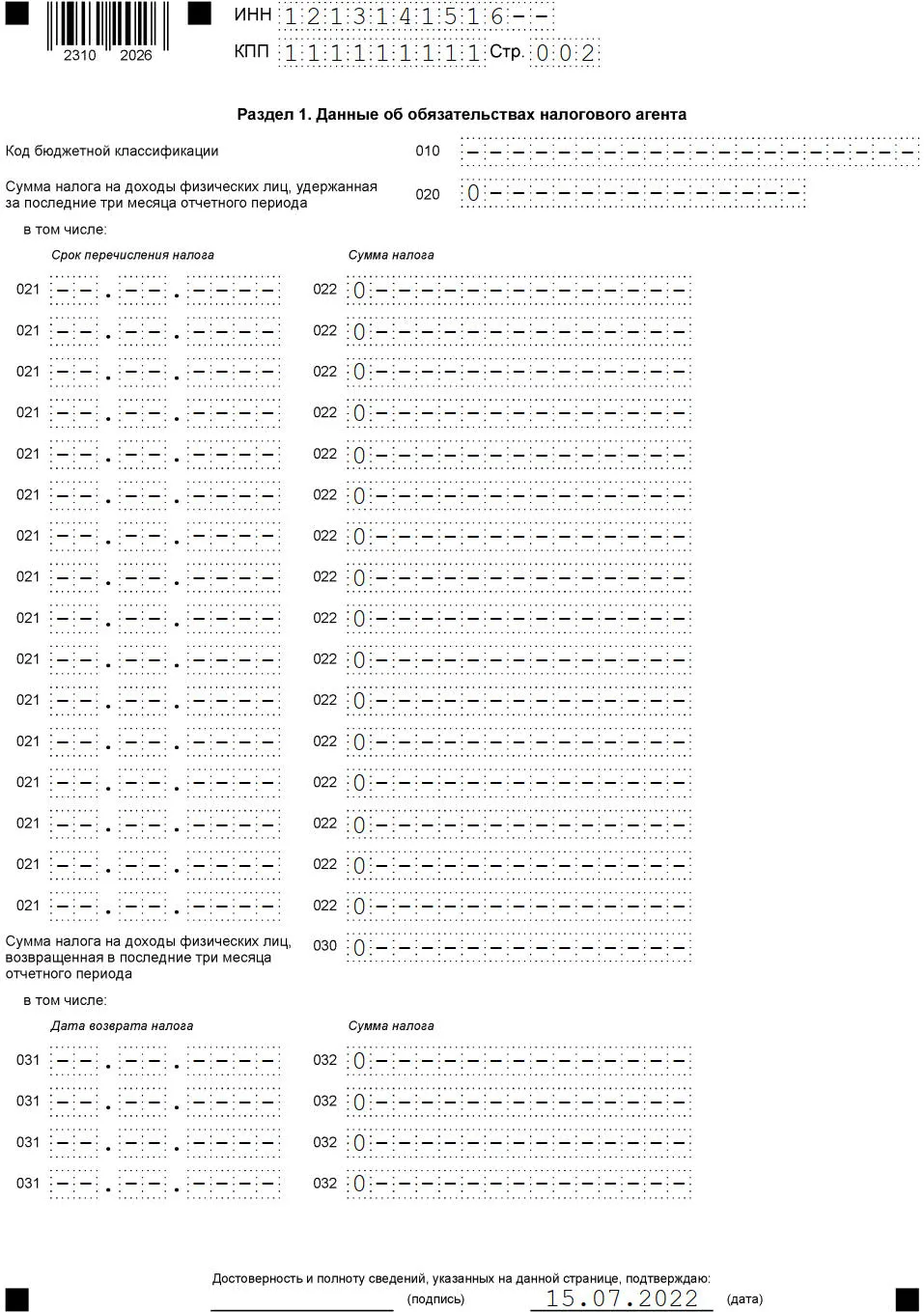

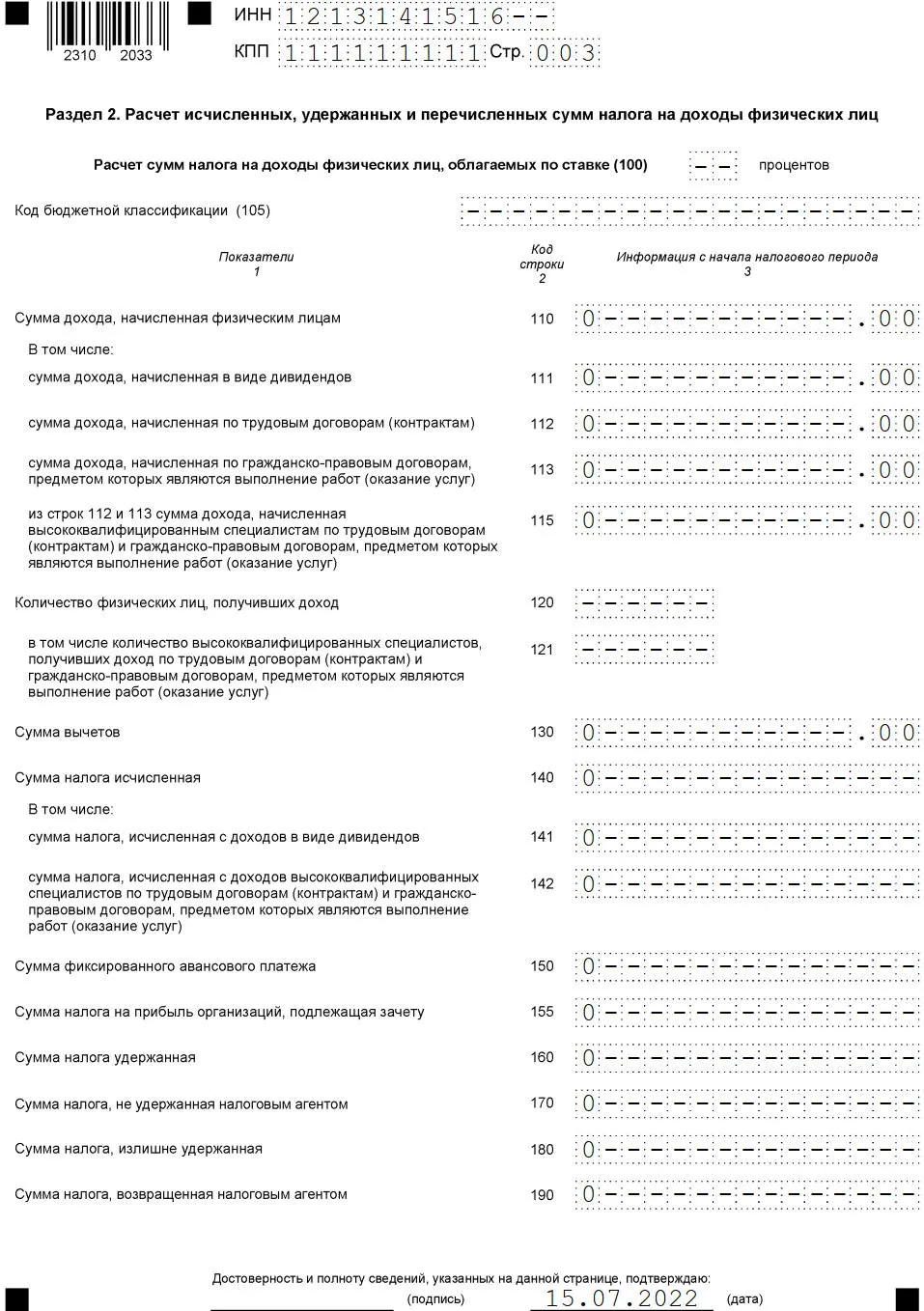

Важно! С 01.01.2022 применяем обновленную форму расчета сумм налога на доходы физических лиц (приказ ФНС № ЕД-7-11/845@ от 28.09.2021). Бланк и инструкция по заполнению утверждены приказом ФНС № ЕД-7-11/753@ от 15.10.2020.

Если ни в отчетном периоде, ни с начала года компания не является налоговым агентом, то нет обязанности сдавать 6-НДФЛ для налоговых агентов.

Если же руководство посчитало, что все же надо отчет сдать, то посмотрите правила его заполнения.

Как заполнить нулевой 6-НДФЛ

Полностью вписывают данные о налоговом агенте на титульном листе. В разделах формы, где уместно, ставят «0», в остальных клетках, чтобы они не оставались пустыми, — прочерки. Каждый лист подписывает руководитель, ставит дату подготовки сведений.

С отчетности за 2021 год в состав расчета 6-НДФЛ включили справку о доходах и суммах налога физического лица. Отдельно годовой отчет 2-НДФЛ сдавать не надо.

В нулевой форме за год справку заполняем по аналогии с основным расчетом — ставим прочерки и нули. А для квартальной отчетности приложение заполнять не надо.

Когда подавать отчетность

Сдавать расчет необходимо в установленные сроки — до последнего числа месяца, следующего за отчетным кварталом. Годовые сведения подают не позже 1 марта.

Сроки подачи отчетности за 2022 год:

за 4-й квартал 2021 — до 01.03.2022;

за 1-й квартал 2022 — до 04.05.2022 (30.04.2022 выпадает на субботу, затем идут майские праздники);

за 2-й квартал 2022 — до 01.08.2022 (31.07.2022 выпадает на воскресенье);

за 3-й квартал 2022 — до 31.10.2022;

за 4-й квартал 2022 — до 01.03.2023.

Важно! С 01.07.2021 изменился порядок применения блокировки счетов за несвоевременно сданный нулевой отчет 6-НДФЛ: новая просрочка составляет не 10, а 20 рабочих дней (368-ФЗ от 09.11.2020). Налоговики заблокируют счета компании или ИП при опоздании на 20 рабочих дней. Кроме того, ИФНС должна послать уведомление о блокировке за 14 дней до предстоящей даты.

Что будет, если не подать отчет

Так как сдается 6-НДФЛ при нулевой отчетности (если нет работников и начислений) по инициативе организации или ИП, то никакой ответственности за несдачу отчета, не содержащего сведений, не предусмотрено, поскольку компания не обязана их подавать.

Но если в одном из месяцев начисления в пользу физлиц производились, то в дальнейшем по ним продолжают отчитываться до конца отчетного года.

Начать дискуссию