Перерасчёт НДФЛ с материальной выгоды за 2021 год в программах 1С: важные детали

Но 26 марта 2022 года был подписан и вступил в силу Федеральный закон № 67-ФЗ, который внёс правки в в части освобождения от подоходного налога материальной выгоды, полученной физическими лицами в 2021-2023 годах.

Как эти нововведения повлияли на сданную отчетность 2021 года, нужно ли ее пересдавать и как это сделать в 1С: Бухгалтерии предприятия ред. 3.0 и в 1С: ЗУП ред. 3.1, расскажем в этой статье.

28 марта 2022 года Федеральная налоговая служба выпустила письмо № БС-4-11/3695@, в котором прояснила порядок возврата удержанного ранее налога физическому лицу. Приведём несколько важных моментов из письма:

- производить возврат следует лишь на основании письменного заявления сотрудника;

- возврат излишне удержанного налога следует произвести в течение трёх месяцев с момента получения письменного заявления;

- возврат осуществляется за счёт налога, подлежащего уплате в текущем периоде;

- при превышении суммы налога к возврату над суммой налога к перечислению в бюджет, организации следует направить заявление в налоговый орган о возврате сумм налога;

- в случае перерасчёта НДФЛ за прошлые периоды, налоговому агенту необходимо подать в ФНС корректирующий расчёт по форме 6-НДФЛ.

Алгоритм действий в 1С: Зарплата и управление персоналом ред. 3.1

Для начала проверим, был ли у нас исчислен НДФЛ по ставке 35% за 2021 год.

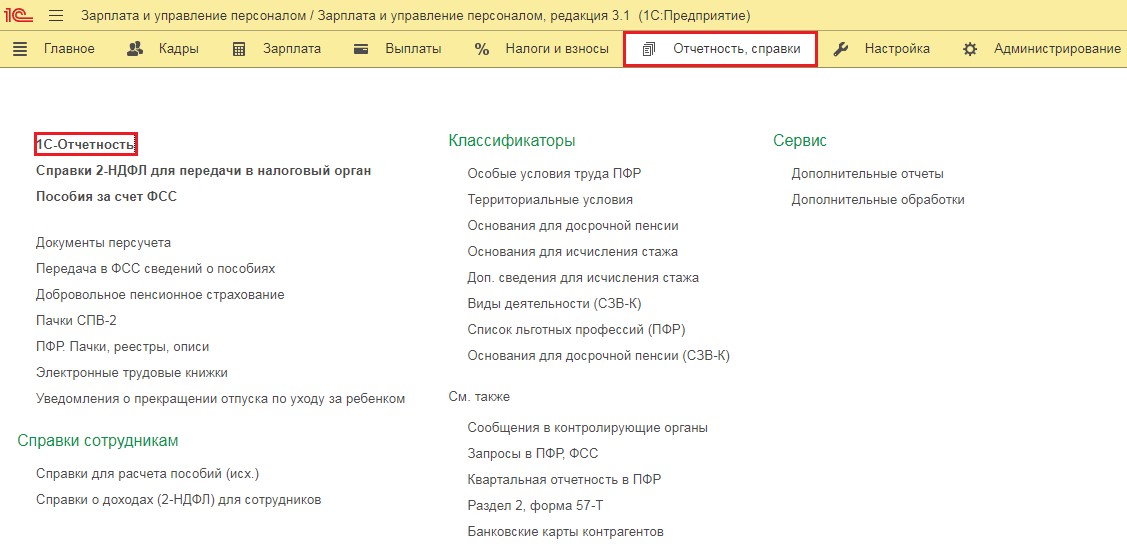

Для этого в программе 1С: Зарплата и управление персоналом перейдём в раздел «Отчётность, справки» и выберем пункт «1С-Отчётность».

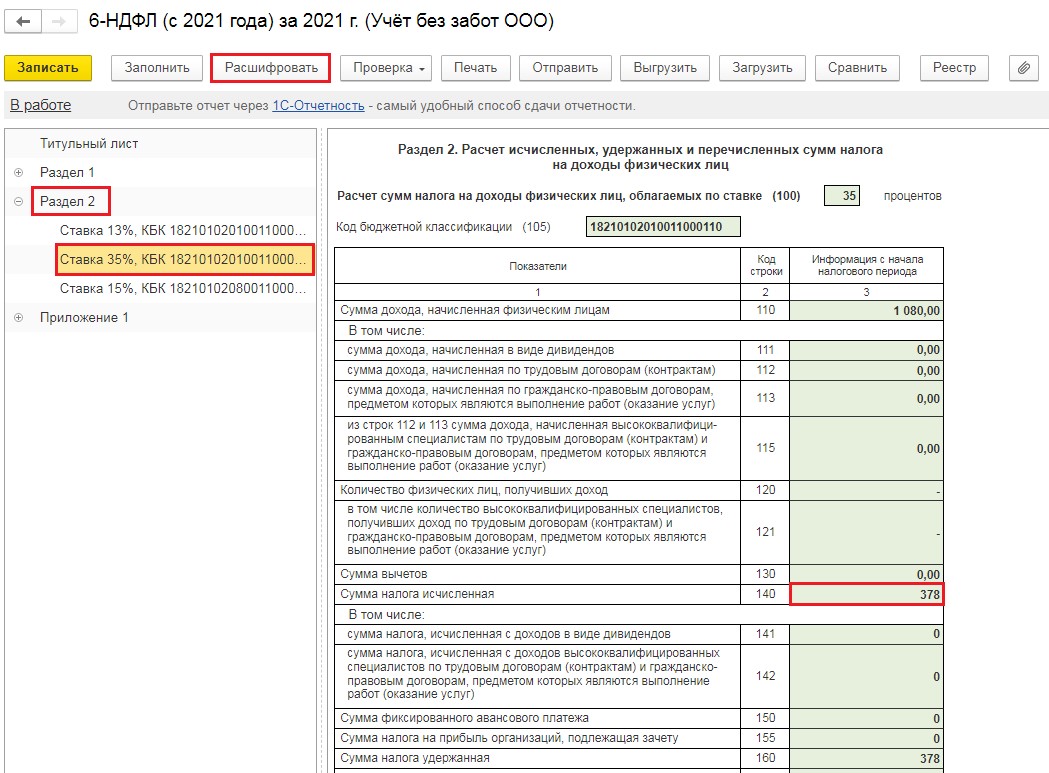

Затем в открывшемся окне найдём отчёт по форме 6-НДФЛ за 2021 год и откроем его. Развернув Раздел 2 нашего отчёта, мы увидим по каким ставкам производилось налогообложение в 2021 году.

Чтобы посмотреть список сотрудников, по которым производился расчёт НДФЛ по ставке 35% поставьте курсор на сумму налога, а затем в шапке отчёта нажмите на кнопку «Расшифровать».

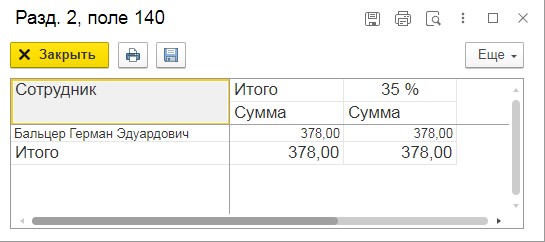

Расшифровка выглядит следующим образом:

Сотруднику Бальцер Герману Эдуардовичу в апреле был выдан беспроцентный заём, который в августе был благополучно погашен.

Соответственно, после внесения документа перерасчёта нам будет необходимо подать корректировочные расчёты 6-НДФЛ за 1 полугодие 2021 года, 9 месяцев 2021 года и 2021 год.

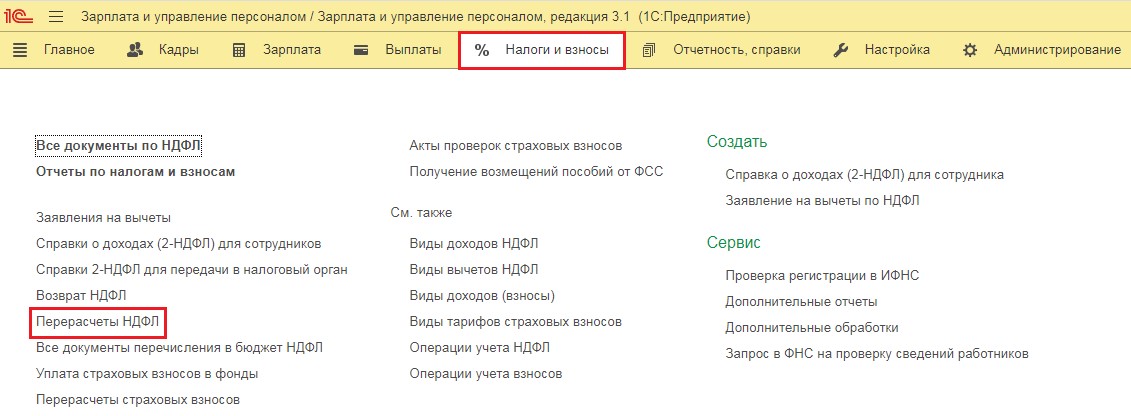

Перейдём на раздел «Налоги и взносы» и выберем пункт «Перерасчёты НДФЛ».

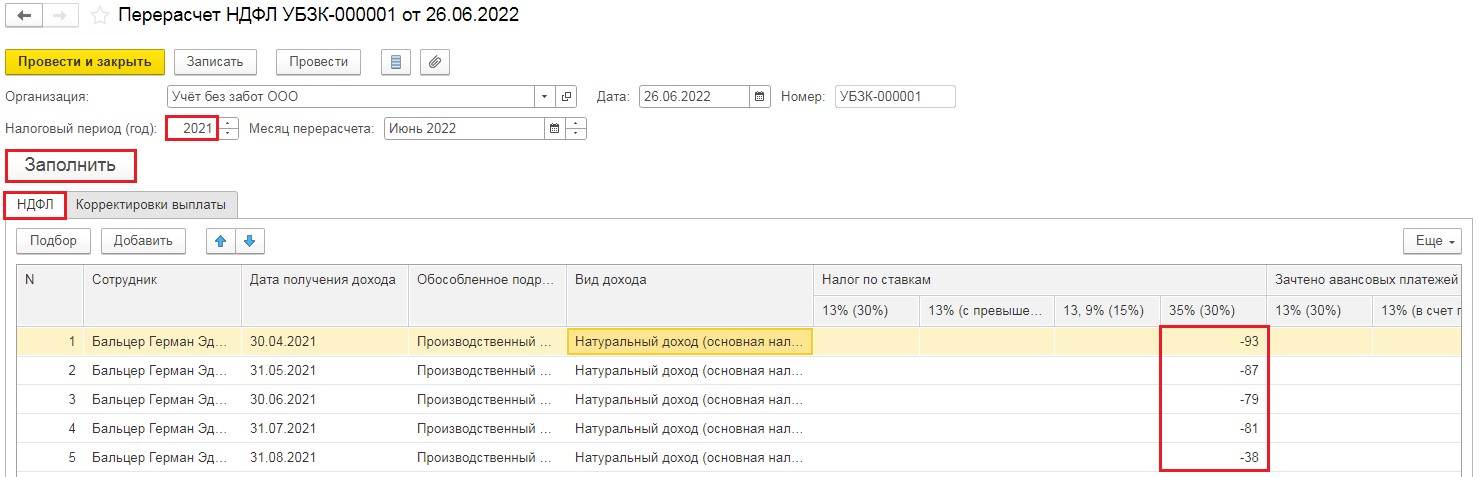

В открывшемся окне нажмём на кнопку «Создать», укажем «Налоговый период: 2021 год», месяц перерасчёта — текущий месяц, после чего нажмём на кнопку «Заполнить».

Следует отметить, что в программе содержатся сведения о том, что материальная выгода (доходы с кодами 2610, 2630, 2640, 2641) не облагается НДФЛ только с версий программы 3.1.21.75 / 3.1.18.435.

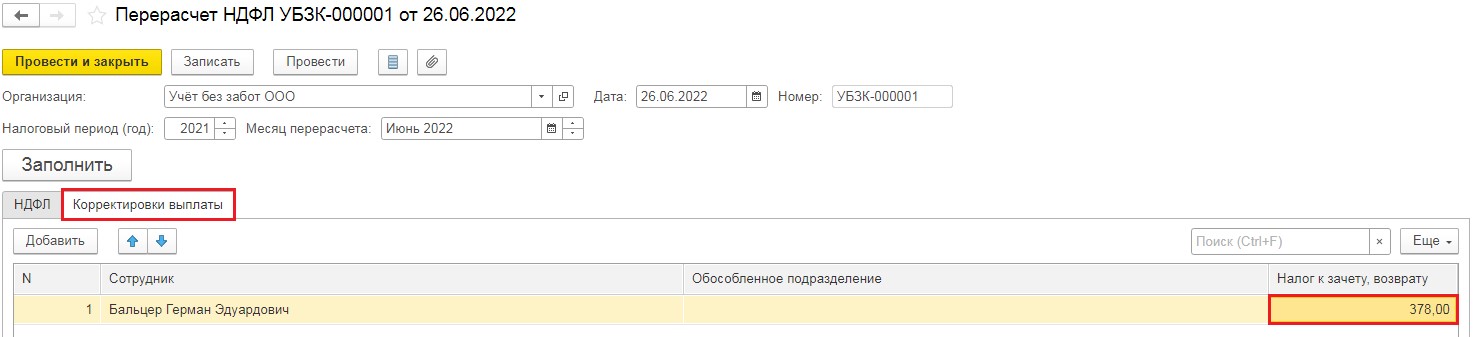

Вторая вкладка документа будет выглядеть следующим образом:

После заполнения документа его необходимо «Провести и закрыть».

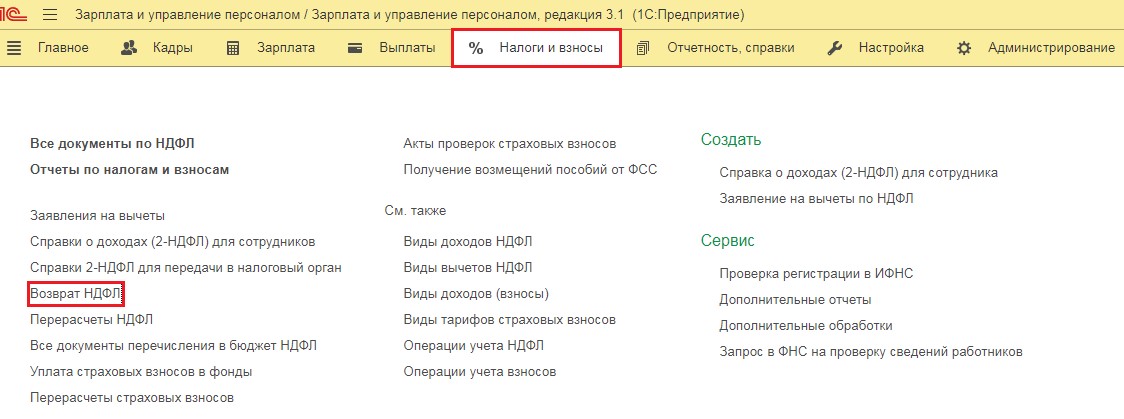

После того, как от сотрудника будет получено письменное заявление на возврат суммы излишне удержанного налога, нам необходимо перейти в раздел «Налоги и взносы» и выбрать пункт «Возврат НДФЛ».

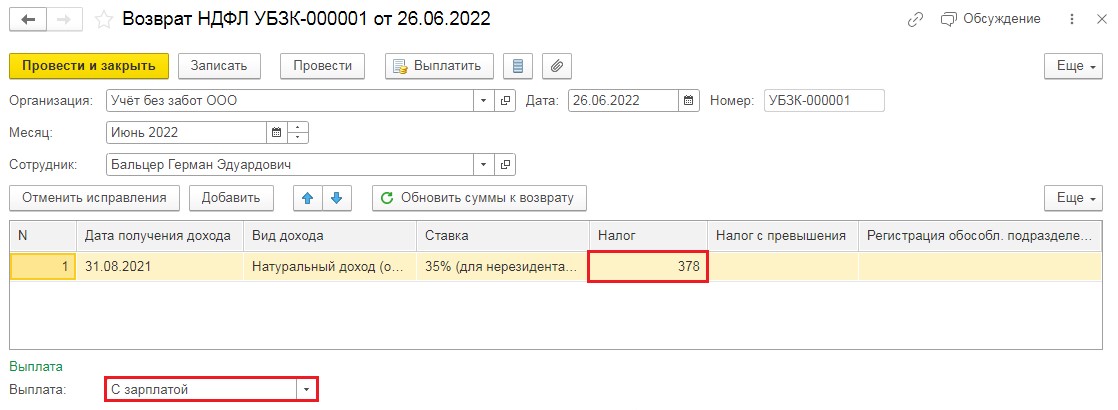

В открывшемся окне следует нажать на кнопку «Создать» и заполнить шапку документа, выбрав месяц и сотрудника. После чего табличная часть будет заполнена автоматически.

Обратите внимание на подвал документа, в котором выбирается, когда будет произведена выплата. Если в окошке «Выплата» выбран вариант «С зарплатой» или «С авансом», то сделать ведомость только на эту выплату в отдельную дату не удастся. Сумма возвращаемого налога будет включена в соответствующую выплату. Но, так же там есть и третий вариант выплаты «В межрасчётный период». При выборе этого пункта появляется возможность нажать в шапке документа на кнопку «Выплатить» и таким образом автоматически сформировать ведомость на выплату указанной суммы.

Последним этапом для нас будет составление корректирующих расчётов.

Для этого вернёмся в пункт «1С-Отчётность» и создадим новые отчёты за полугодие, 9 месяцев и в целом за 2021 год. На титульном листе укажем номер корректировочного расчёта.

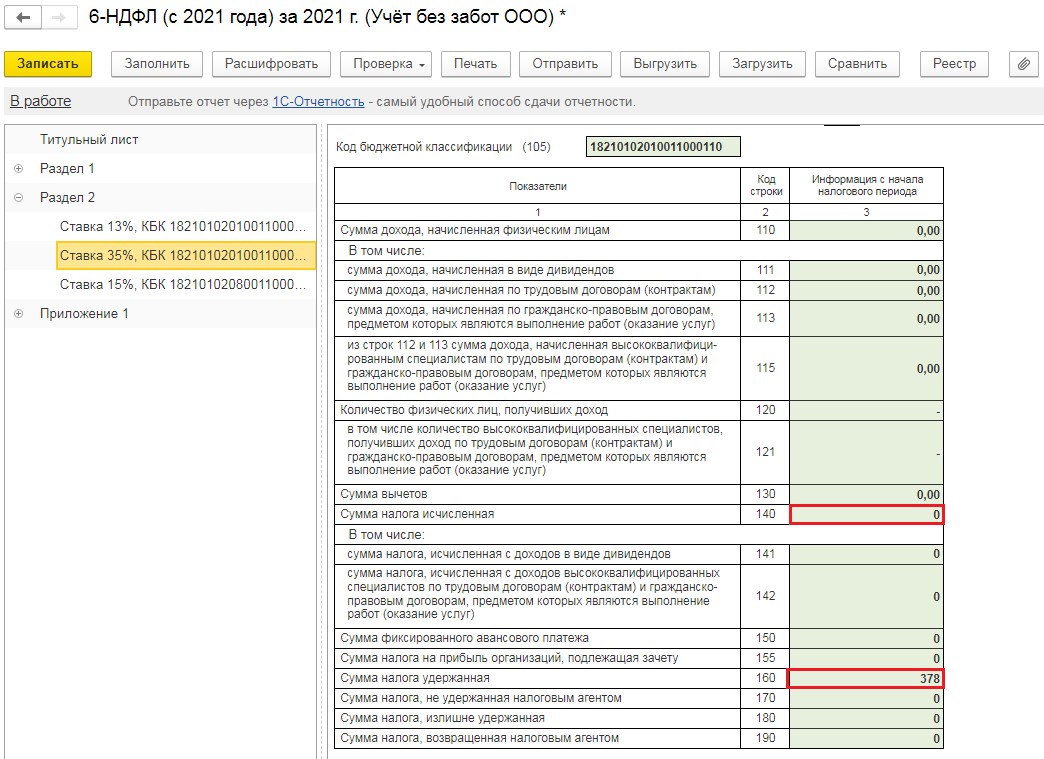

Важный нюанс! Если вы совершили перерасчёт, как в нашем примере 26.06.2022 года, то дата отчёта должна быть 30.06.2022г. (последний день этого месяца) или позже. Иначе ваш отчёт будет неверно заполнен. Затем нажимаем на кнопку «Заполнить» и проверяем, что в Разделе 2 сумма осталась только в графе «Сумма налога удержанная».

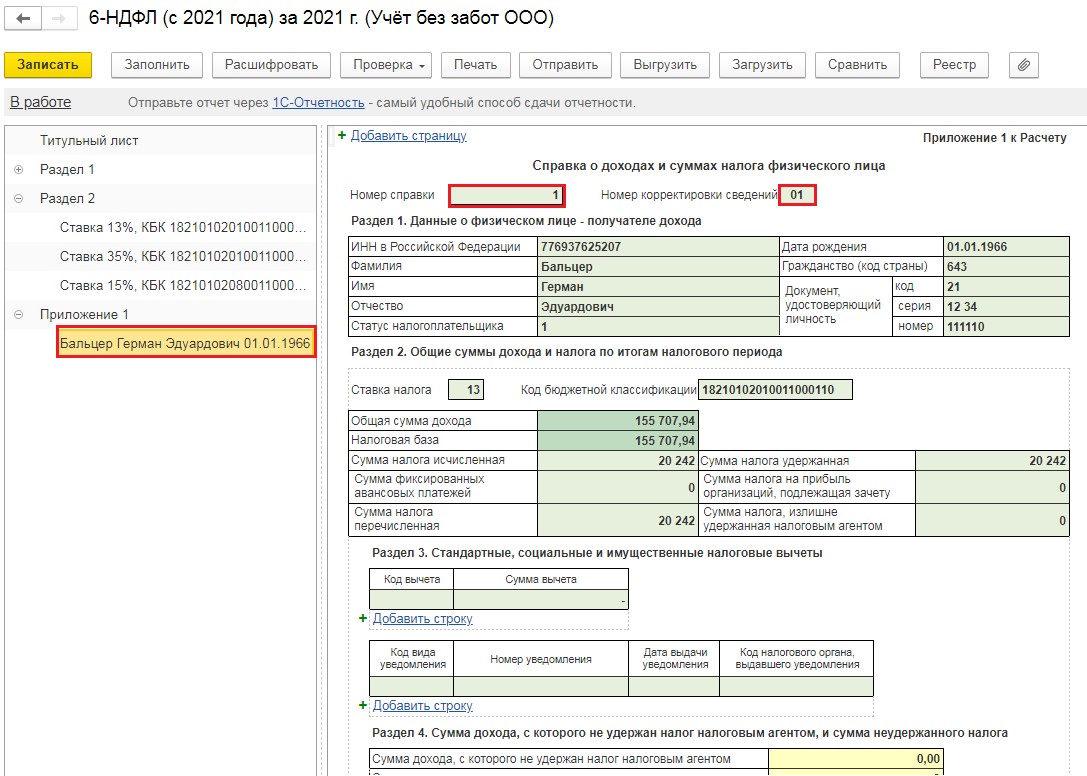

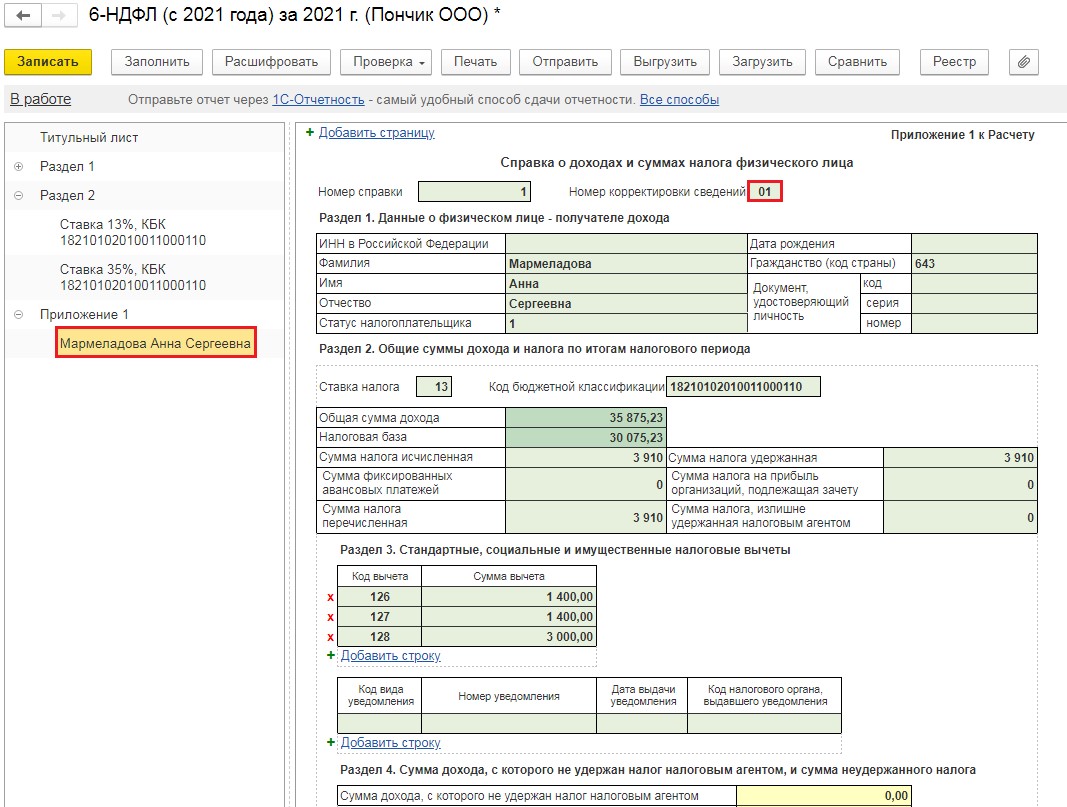

Если речь идёт о годовом отчёте, то в нём, помимо раздела 2, присутствует Приложение 1, которое содержит справки о доходах. Так вот в приложении № 1 к расчету будут только справки о доходах в отношении тех физических лиц, данные по которым уточняются. При этом номер справки заполняется присвоенным ранее номером в первичном расчёте, а в поле «Номер корректировки сведений» указывается «01».

Алгоритм действий в 1С: Бухгалтерии предприятия ред. 3.0

Начиная с версии 3.0.111.25 появилась возможность подготовить уточненную форму 6-НДФЛ за 2021 год в связи с отменой НДФЛ с материальной выгоды и произвести перерасчёт НДФЛ за прошлые периоды.

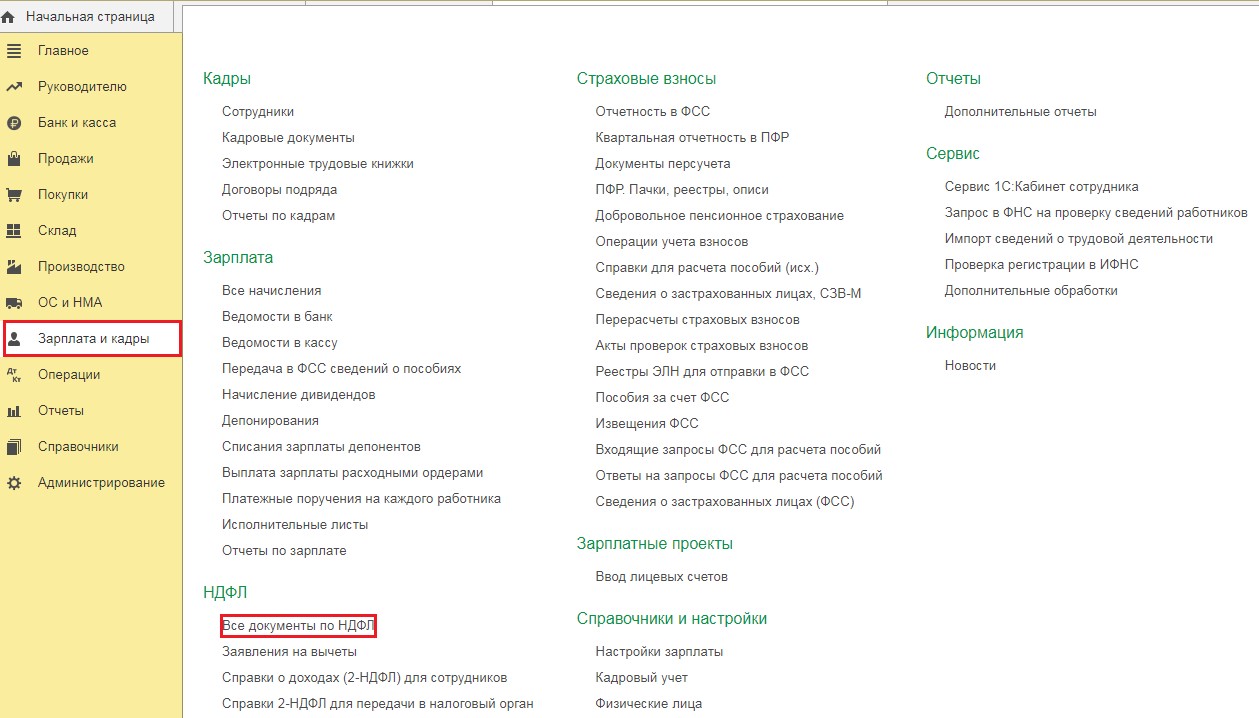

Перейдём в раздел «Зарплата и кадры» и выберем пункт «Все документы по НДФЛ».

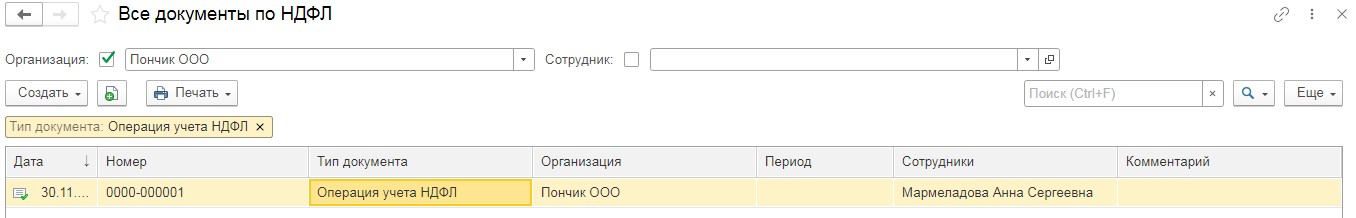

Для того, чтобы посмотреть документы по удержанию НДФЛ с материальной выгоды, в открывшемся окне сделаем отбор по документам «Операция учёта НДФЛ» и проанализируем их.

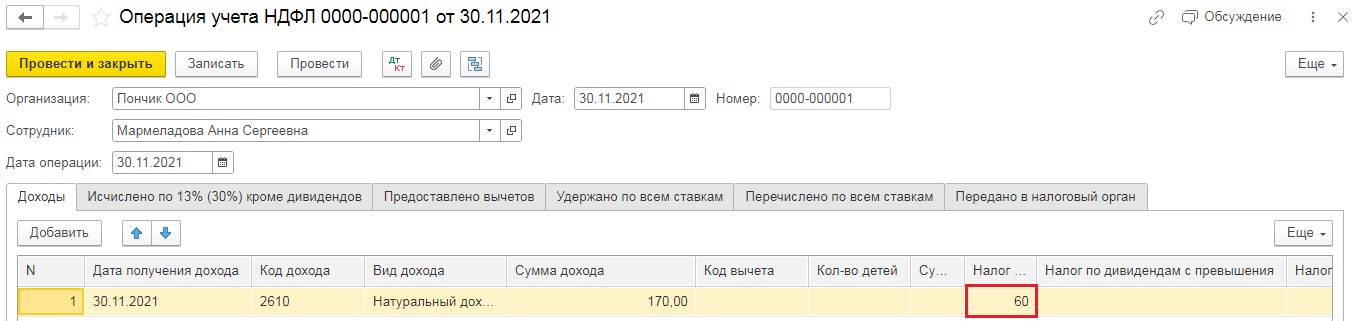

У нас в базе один такой документ:

Открыв его, мы увидим, что удержание было произведено в ноябре месяце в размере 60 рублей у сотрудницы Мармеладовой.

Закроем этот документ.

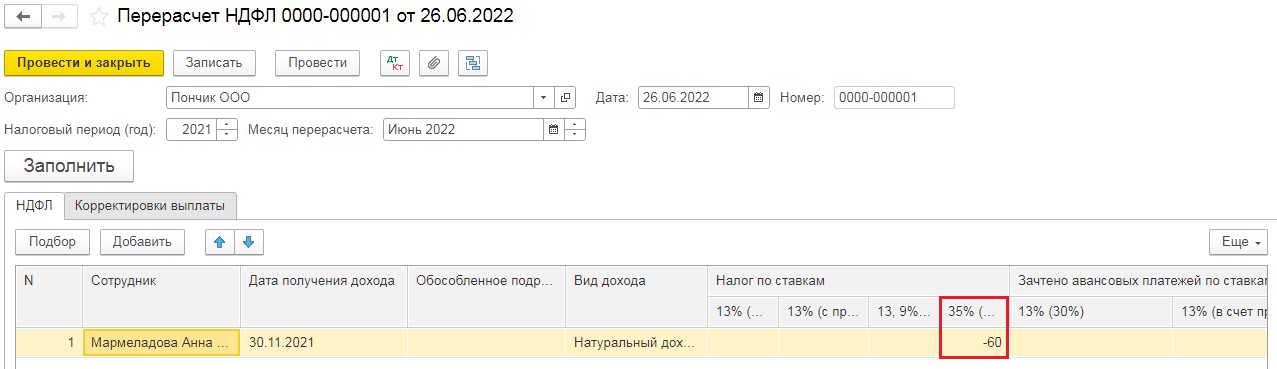

Затем нажмём на кнопку «Создать» и из выпадающего меню выберем пункт «Перерасчёт НДФЛ». Укажем налоговый период: 2021 год, а месяц перерасчёта — текущий, и нажмём на кнопку «Заполнить».

Программа самостоятельно определит сумму к сторнированию и укажет её в документе. После проверки документа на корректность нажмём на кнопку «Провести и закрыть».

Кадровик — самая стабильная профессия!

С курсом профессиональной

переподготовки «Кадровик с нуля до профи: все навыки от ТК до 1С: ЗУП» вы с нуля освоите все тонкости кадрового учета: прием, увольнение

сотрудников по новым правилам 2025 года, ведение воинского учета, работа в 1С:ЗУП, и получите диплом

государственного образца, который подтвердит вашу новую профессию работодателю.

Стоимость

обучения сейчас снижена 33 000 8 900 руб.,

успейте записаться по акции.

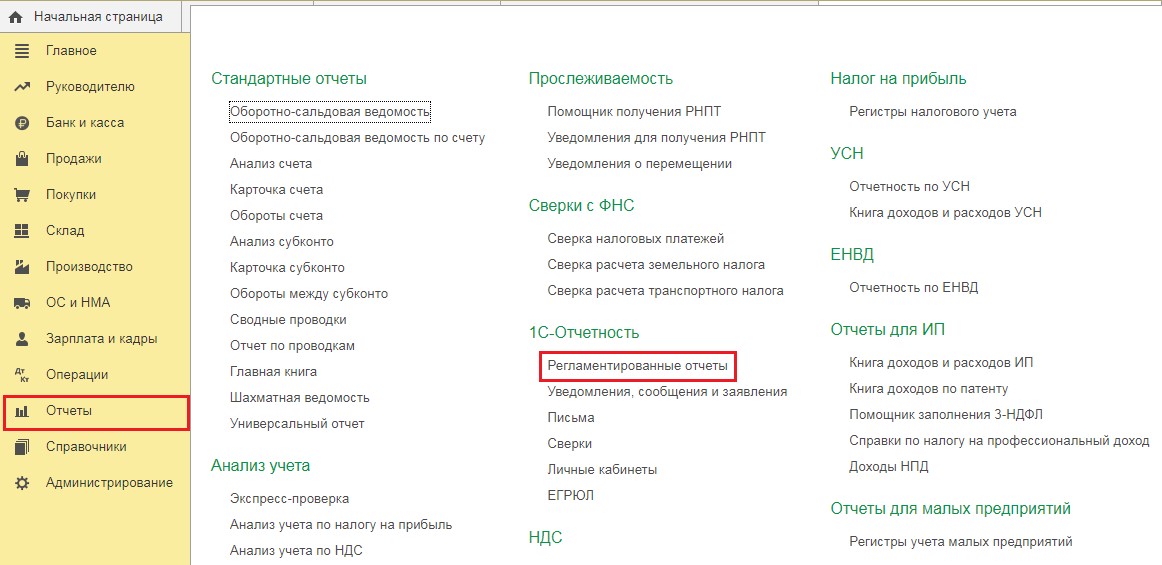

Как и в примере с 1С: ЗУП, нам необходимо сделать корректирующий расчёт формы 6-НДФЛ за 2021 год. Перейдём в раздел «Отчёты» и выберем пункт «Регламентированные отчёты».

В открывшемся окне нажимаем на кнопку «Создать» и выбираем «6-НДФЛ (с 2021 года)». На титульном листе укажем номер корректировочного расчёта.

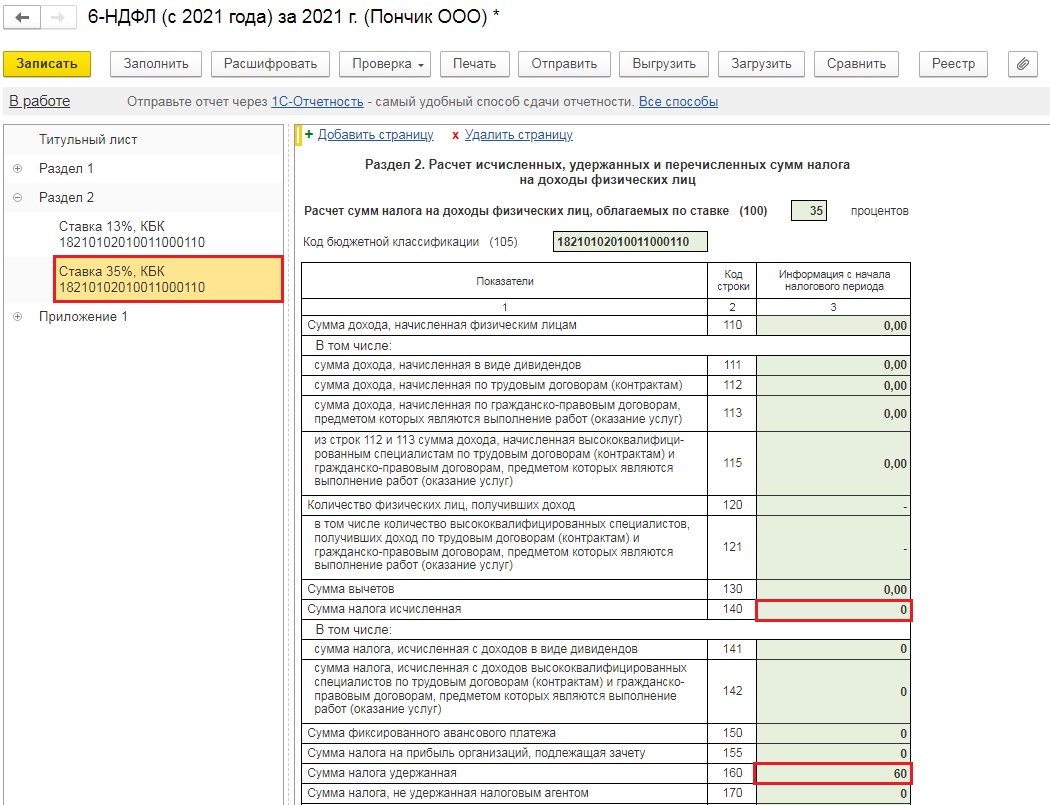

Важный нюанс! Если вы совершили перерасчёт, как в нашем примере 26.06.2022 года, то дата отчёта должна быть 30.06.2022г. (последний день этого месяца) или позже. Иначе ваш отчёт будет неверно заполнен. Затем нажимаем на кнопку «Заполнить» и проверяем, что в Разделе 2 сумма осталась только в графе «Сумма налога удержанная».

Если речь идёт о годовом отчёте, то в нём, помимо раздела 2, присутствует Приложение 1, которое содержит справки о доходах. Так вот в приложении № 1 к расчету будут только справки о доходах в отношении тех физических лиц, данные по которым уточняются. При этом номер справки заполняется присвоенным ранее номером в первичном расчёте, а в поле «Номер корректировки сведений» указывается «01».

Начать дискуссию