Форма и сроки сдачи отчетности за полугодие

В последние несколько лет расчет 6-НДФЛ подвергался глобальным изменениям в части его содержания и порядка заполнения, но в новом отчетном периоде изменений не будет — отчет нужно предоставить по старой форме, которая утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753@ (в редакции приказа ФНС от 28.09.2021 № ЕД-7-11/845@).

Срок предоставления 6-НДФЛ в вышестоящий орган строго регламентирован — не позднее последнего дня месяца, который следует за отчетным периодом, то есть отчетность за полугодие необходимо предоставить до 1 августа, так как 31 июля — выходной день.

Отражение отпускных в 6-НДФЛ

Для заполнения расчета важно вспомнить значения дат получения дохода, сроков перечисления в отношении конкретного вида начисления. Значения указанных показателей по отпускным приведены в таблице ниже.

|

Категория времени |

Значение |

Норма законодательства |

|

Дата фактического получения дохода |

День выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках, либо по его поручению на счета третьих лиц |

|

|

Удержание налога |

День фактической выплаты |

|

|

Срок перечисления налога |

Не позднее последнего числа месяца, в котором производились такие выплаты |

Далее рассмотрим порядок отражения отпускных в 6-НДФЛ на примере программы «1С:ЗУП».

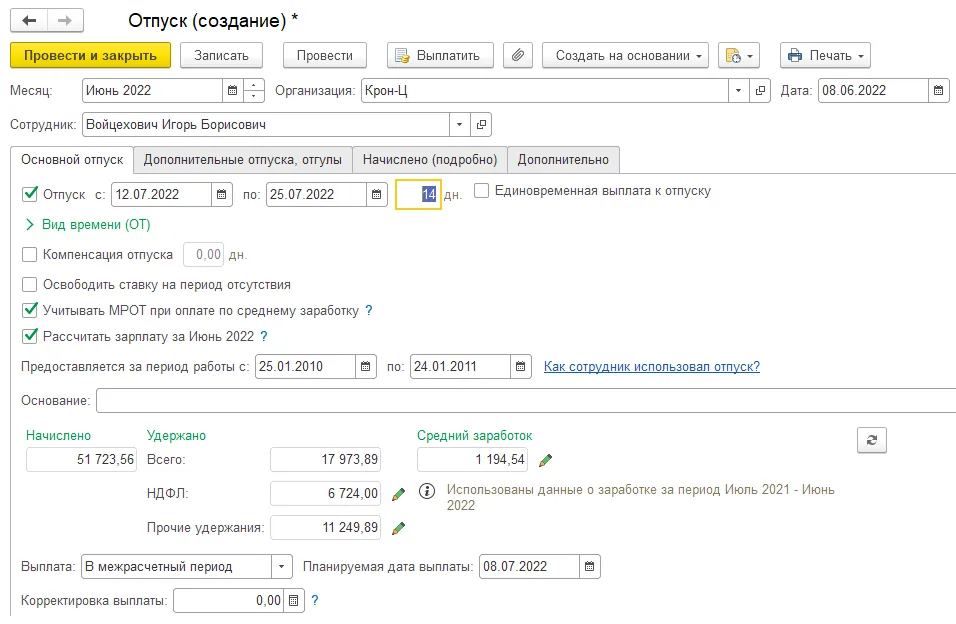

Как указано в таблице, датой фактического получения дохода по отпускным признается день выплаты дохода. В «1С» день выплаты дохода изначально указывается в графе «Планируемая дата выплаты» в документе «Отпуск».

Обратите внимание: поля «Месяц» и «Дата» не связаны с датой получения дохода — в этих графах отражается информация именно в части начисления сумм, а не их выплаты.

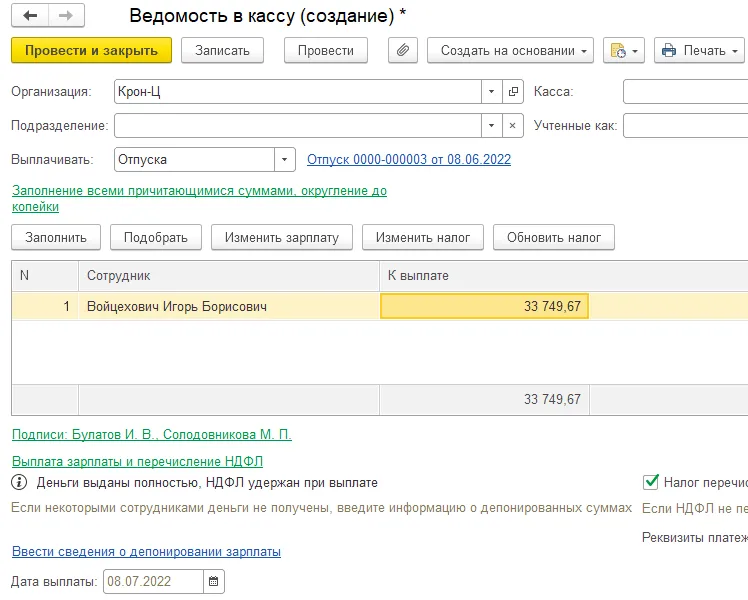

После оформления документа «Отпуск» формируется Ведомость на его выплату, которая, согласно логике программы, является наиболее приоритетной и отражает реальную дату получения дохода (графа «Дата выплаты»).

То есть, если по каким-то причинам планируемая дата выплаты будет отличаться от фактической, указанной в ведомости, то для заполнения Расчета 6-НДФЛ будут учитываться именно данные, приведенные в ведомости.

Требуется помощь? Задайте безлимитное количество вопросов на консультации!

Наши эксперты оперативно найдут верный ответ и помогут.

Все подробности здесь.

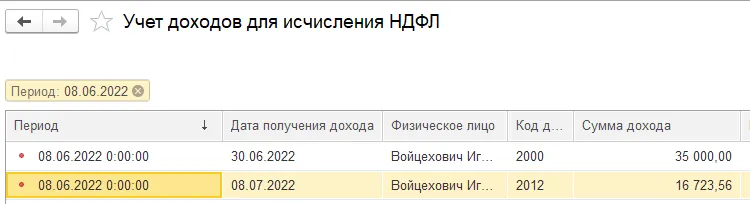

Как же переходящие с одного отчетного периода на другой отпускные будут отражаться в 6-НДФЛ?

Так как по факту суммы были выплачены 8 июля, то есть в третьем квартале, отпускные и удержанный с них НДФЛ попадет в расчет за 3-й квартал.

В 6-НДФЛ за полугодие данные отражены не будут в силу того, что дата выплаты дохода приходится на другой отчетный период.

Возврат НДФЛ в 6-НДФЛ

Излишне удержанный НДФЛ должен быть отражен как в первом, так и во втором разделе Расчета.

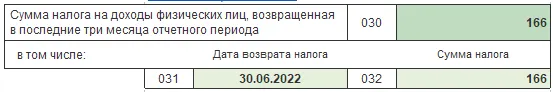

В первом разделе суммы отражаются по таким строкам, как:

- 030 — итоговое значение налога, который возвращен налоговым агентом сотруднику за отчетный период (последние три месяца);

- 031 — дата, когда организация вернула НДФЛ;

- 032 — конкретная сумма НДФЛ, возвращенная физическому лицу в дату, указанную в строке 031.

Важно, чтобы сумма всех значений, указанных в строке 032 советовала данным в строке 030.

Во втором разделе достаточно отразить итоговую сумму НДФЛ, которая возвращена физическому лицу в строке 190.

В «1С:ЗУП» излишне удержанный НДФЛ отражается в текущем периоде в документах начисления, например «Начисление зарплаты и взносов», но в виде отрицательной суммы.

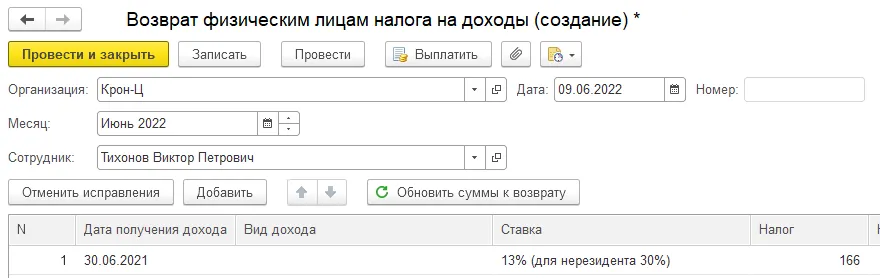

В том случае, если сотрудник предоставляет заявление о возврате налога, в «1С» необходимо заполнить документ «Возврат НДФЛ» (Раздел «Налоги и взносы» — «Все документы по НДФЛ»).

По итогу проведения документа излишне удержанная сумма будет учтена при выплате зарплаты, дополнительно ее можно выплатить в межрасчетный период, указав эту информацию в подвале документа «Возврат физическим лицам налога на доходы».

При формировании отчетности за полугодие, по сотруднику будут заполнены следующие данные в первом разделе:

- в строке 030 отразится итоговая сумма возвращенного НДФЛ за отчетный период, то есть 166 рублей;

- в строке 031 будет указана фактическая дата выплаты суммы — согласно примеру, это 30.06.2022 г.;

- строка 032 будет соответствовать данным, указанным в строке 030, так как за последние 3 месяца производился только 1 возврат излишне удержанного НДФЛ.

Как проверить корректность заполнения отчетности

Заполнение 6-НДФЛ в «1С:ЗУП» — это автоматизированный процесс. Обращение к ручным корректировкам является исключительным случаем, но, несмотря на это, проверка корректности данных представляет собой неотъемлемую часть работы бухгалтера.

Рассмотрим основные варианты проверки.

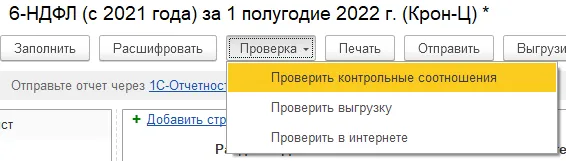

1. Проверка контрольных соотношений

По итогу заполнения отчета сохраните его, воспользовавшись командой «Записать» в верхней части документа. Далее, чтобы убедиться в правильности данных, нажмите на кнопку «Проверка» — «Проверить контрольные соотношения».

По итогу проверки программа выдаст сообщение о найденных ошибках, либо их отсутствии.

Обратите внимание, что в рамках данной проверки проверяются не только соотношение граф в 6-НДФЛ, но также их сопоставимость с Расчетом по страховым взносам, но они могут соблюдаться не всегда. Например, если в отчетном периоде были суммы, которые облагались НДФЛ, но не являлись базой для исчисления страховых взносов, то, естественно, соотношения не будут выполняться и это корректно.

Дополнительно к проверке контрольных соотношений пользователь может осуществить проверку в интернете и проверку выгрузки.

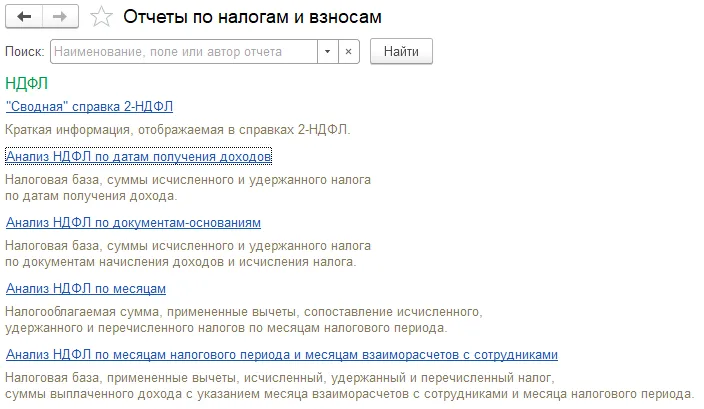

2. Проверка с помощью аналитических отчетов

«1С» предлагает различные варианты аналитических отчетов, с помощью которых пользователь может проверить правильность дат получения доходов и их сумм, а также НДФЛ.

Весь перечень отчетов находится в Разделе «Налоги и взносы» — «Отчеты по налогам и взносам». Выделим основные отчеты и информацию, которую можно проверить с их помощью.

«Анализ НДФЛ по датам получения дохода» дает возможность увидеть доходы, исчисленные, удержанные и не удержанные суммы НДФЛ в разрезе дат получения конкретных доходов, дополнительно можно вывести группировку по сотрудникам. Удобство данного отчета состоит в том, что в нем сразу же заложены даты, которые определены нормами законодательства и, соответственно, исходя из которых заполняется 6-НДФЛ.

Например, если отпускные были начислены в июне, а выплачены в июле, то вся информация будет отражена по июльской дате, так как для отпуска датой получения дохода является именно дата выплаты.

Обращаясь к отчету «Анализ НДФЛ по документам-основаниям» можно с легкостью найти конкретный документ, из которого тянется сумма, вызывающая сомнения или вопросы, потому что, помимо сотрудников, в этом отчете выведен список документов, зарегистрировавших конкретную цифру в базе.

Отчеты «Анализ НДФЛ по месяцам» и «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» дают наиболее сводную информацию по доходам и суммам налога за отчетный или налоговый период.

«Проверка разд.2 6-НДФЛ» строится на основных запросах пользователя при проверке Расчета, поэтому отражает такую важную информацию, как дата получения дохода, и лицо, которое его получает, дата удержания срок перечисления НДФЛ и его сумма.

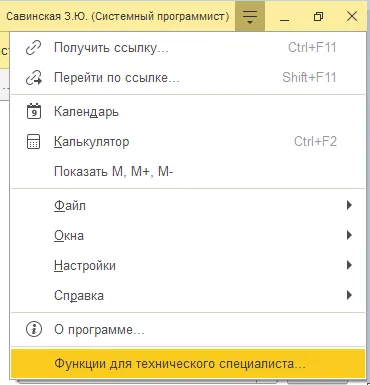

3. Анализ регистров НДФЛ

Для проверки данных зачастую используются регистры накопления — это элементы, которые используются для хранения информации, используемой в программе. Открыть регистры можно с помощью команды «Все функции», находящейся в Главном меню программы.

В части проверки 6-НДФЛ пользователь может проанализировать, такие регистры как:

- Расчеты налогоплательщиков с бюджетом по НДФЛ;

- Предоставленные стандартные, и социальные вычеты (НДФЛ);

- Учет доходов для исчисления НДФЛ.

Регистры дают более детальное понимание по сформированным суммам в разрезе дат получения дохода, сотрудникам, налоговым органам, кодам получения дохода.

Но, так как регистры являются основой правильной работы программы, важно понимать, что их ручные корректировки могут оказать влияние на правильность всего учета в «1С», поэтому при взаимодействии с ними обязательно должна быть сделана архивная копия базы.

Начать дискуссию