НДС с представительских расходов в 1С

Сразу скажем, что в программе 1С: Бухгалтерия предприятия ред. 3.0 этот процесс не автоматизирован. В этой публикации поделимся секретом, как провести необходимые операции самостоятельно.

Для налога на прибыль представительские расходы учитывайте в пределах норматива — 4% расходов на оплату труда. Норматив считают нарастающим итогом с начала года, поэтому расходы, не уложившиеся в норматив в текущем квартале, можно учесть в следующих ().

НДС принимайте к вычету только по тем представительским расходам, которые учтете для налога на прибыль. При увеличении учитываемой суммы расходов в следующем квартале можно допринять НДС к вычету ().

Давайте скажем по-простому: при работе с подобным НДС запомните одно простое правило — сумма представительских расходов, учитываемая при определении базы по налогу на прибыль — это база для вычета входного НДС с представительских расходов.

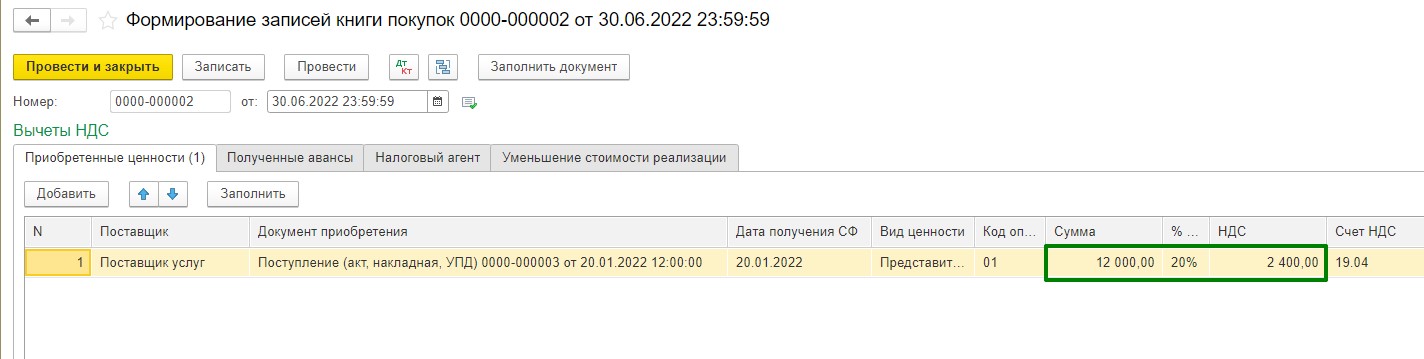

Т. е., если за квартал представительские расходы в пределах нормы к примеру, равны 12 000 руб., то НДС будет равен 2 400 руб. (12 000 * 20%)

Рассмотрим пример

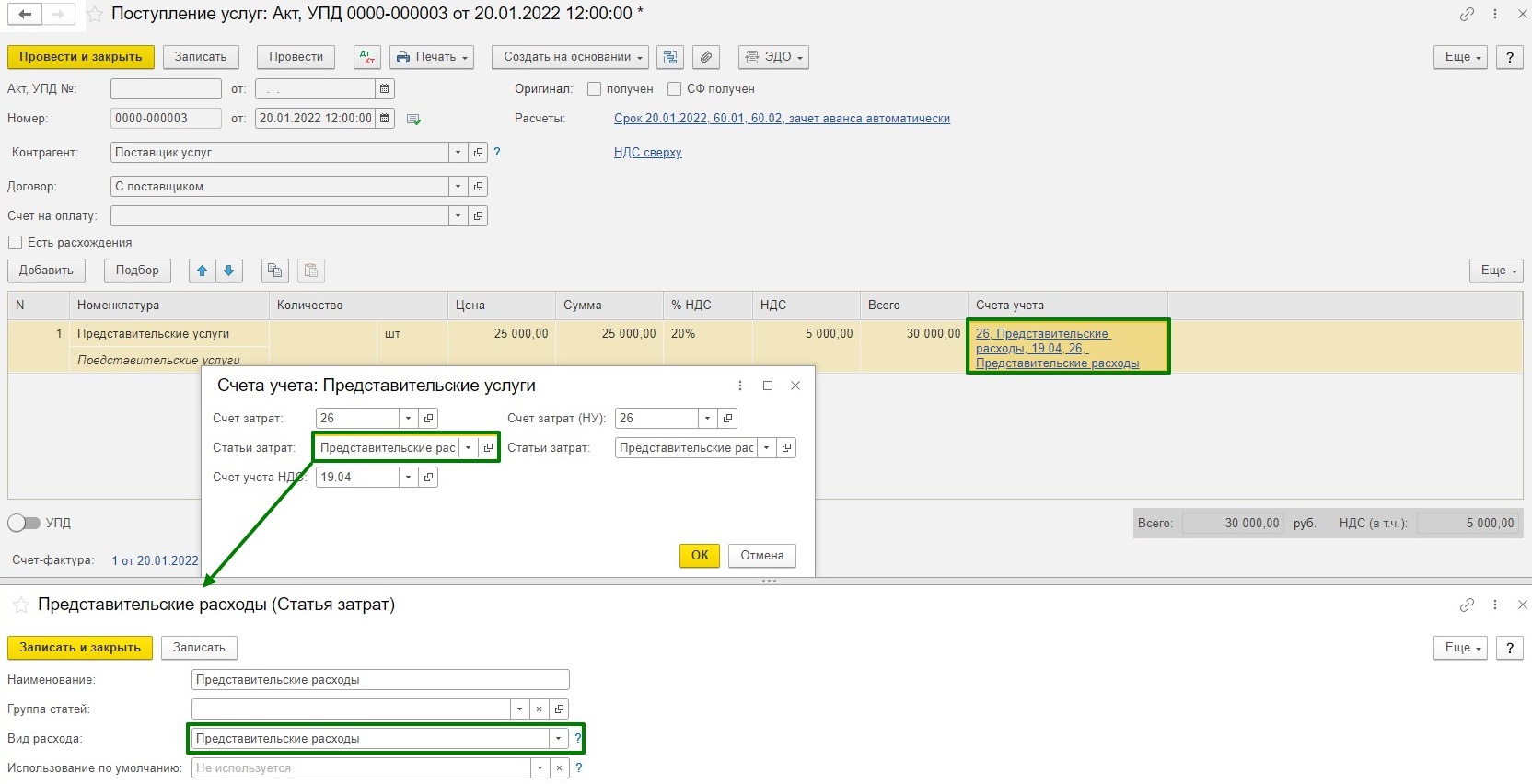

20 января 2022 поступил акт за представительские услуги в сумме 30 000 рублей (в т. ч. НДС 5 000 руб.). ФОТ составляет 100 000 руб. ежемесячно. Следовательно, в расходы за квартал можем включить не более 12 000 руб. представительских расходов ((100 000*3 мес) * 4%), а это 2 400 руб. НДС.

В разделе «Покупки» введем документ поступления услуг.

Очень важно указать верный вид расхода в статье затрат «Представительские расходы».

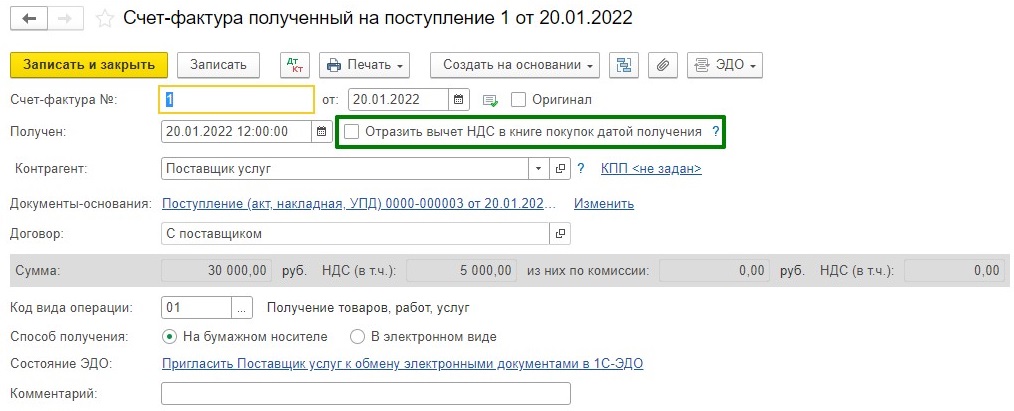

Для того, чтобы входной НДС не отражался сразу в книге покупок в полной сумме, необходимо в счет-фактуре убрать флаг «Отразить вычет НДС в книге покупок датой получения».

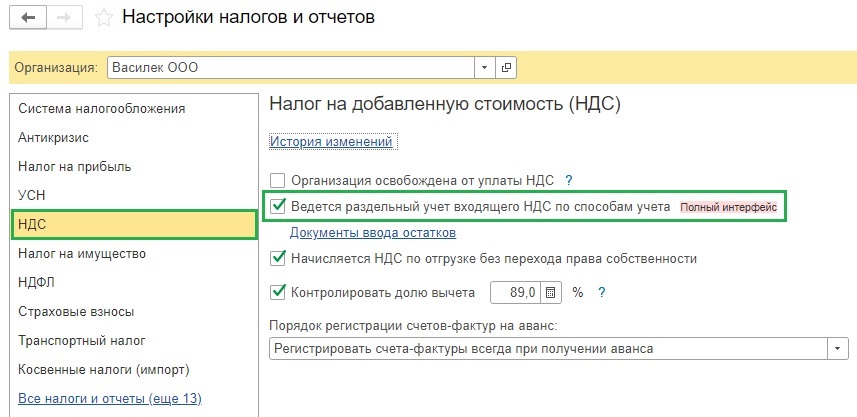

Если, провалившись в счет-фактуру, вы не видите данное поле, это значит, что у вас включена галочка раздельного учета НДС.

Проверить это можно в разделе «Главное» — «Налоги и отчеты» — «НДС»)

При раздельном учете НДС данная опция недоступна, для таких компаний алгоритм действий другой.

Вернемся к нашему примеру.

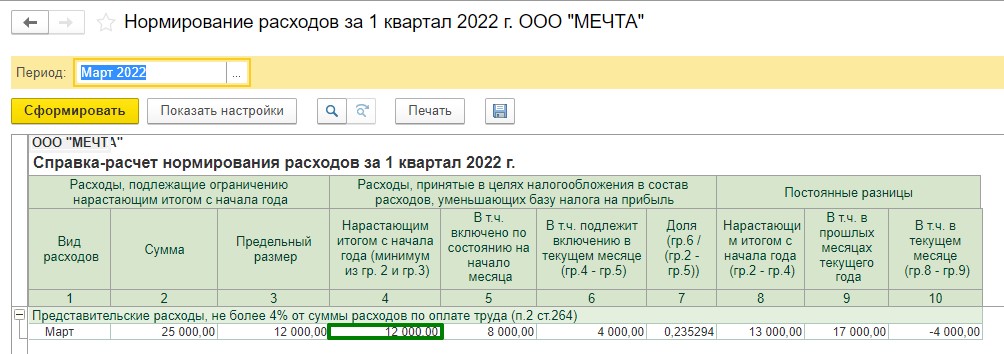

После закрытия квартала можно посмотреть справку-расчет «Нормирование расходов» в разделе «Операции» — «Справки-расчеты» — «Нормирование расходов».

В справке четко видно, что 12 000 руб. попали в расходы по налогу на прибыль, соответственно это и будет наша база для вычета входного НДС.

Однако с НДС это не работает. Что же делать?

Нам необходимо сформировать записи книги покупок и откорректировать вручную базу по этому конкретному поступлению услуг № 0000-000003 от 20.01.2022.

Сделать это можно в разделе «Отчеты» — «НДС» — «Отчетность по НДС» — «Формирование записей книги покупок», либо в разделе «Операции» — «Закрытие месяца» — «Расчет НДС» — «Формирование записей книги покупок», либо в этом же разделе «Операции» — «Регламентные операции по НДС» — «Создать» — «Формирование записей книги покупок».

На вкладке «Приобретенные ценности» найдем нужный нам документ и вручную укажем сумму 12 000 руб., в т.ч. НДС 2 400 руб.

После проведения и сохранения формирования записей книги покупок регистры НДС запоминают, что 12 000 руб. с поступления уже засчитаны, остается 13 000 руб.

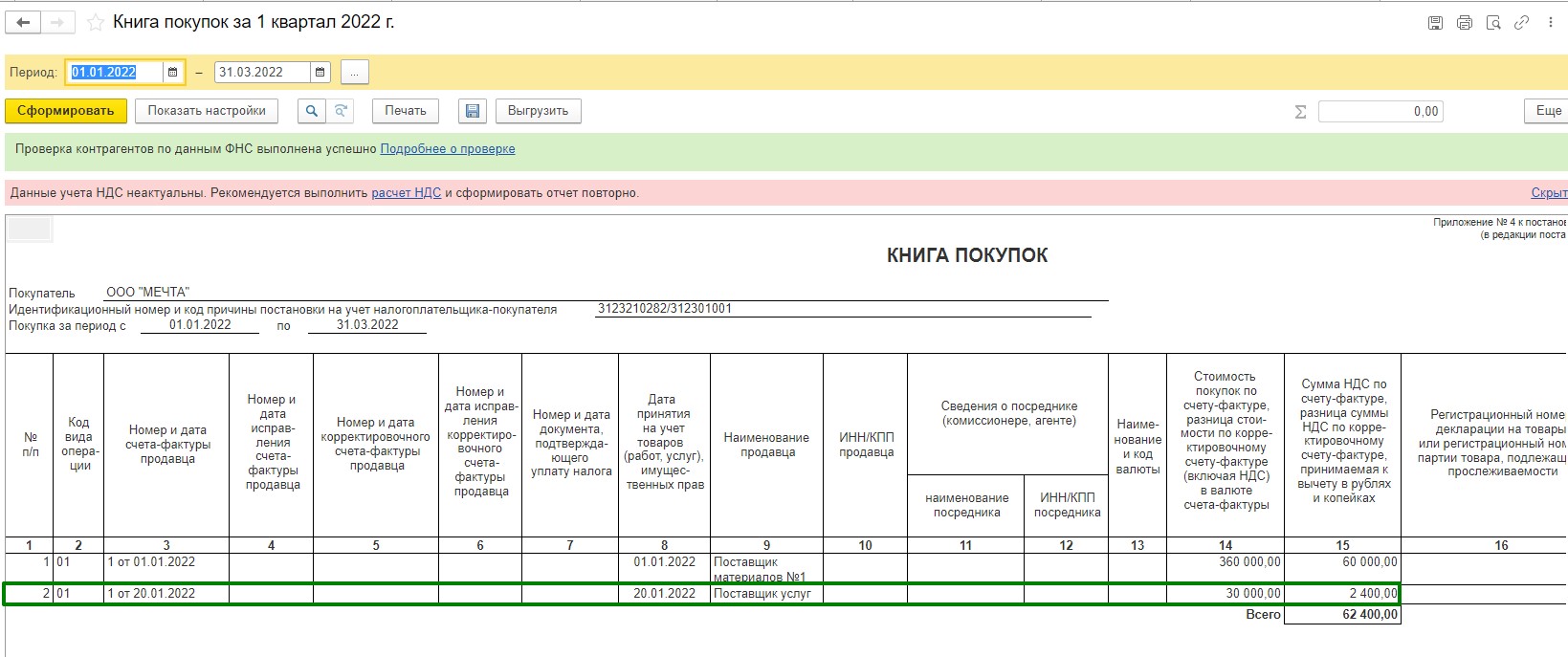

Можем проверить книгу покупок за 1 квартал 2022 в разделе «Отчеты» — «НДС» — «Книга покупок».

Что же будет в следующих кварталах?

Так как база для нормируемых расходов рассчитывается нарастающим итогом, а сумма ФОТ в нашем примере неизменна, то во втором квартале расчет будет идентичен первому кварталу.

Т. е. в расходы попадет 12 000 руб. по налогу на прибыль и 2 400 руб. входного НДС отразится в книге покупок. Таким образом мы можем работать до окончания налогового периода.

На третий квартал останется всего лишь сумма 1000 руб. (25 000–12 000–12 000), которая попадет в расходы по налогу на прибыль, а НДС с этой суммы будет равен 200 руб.

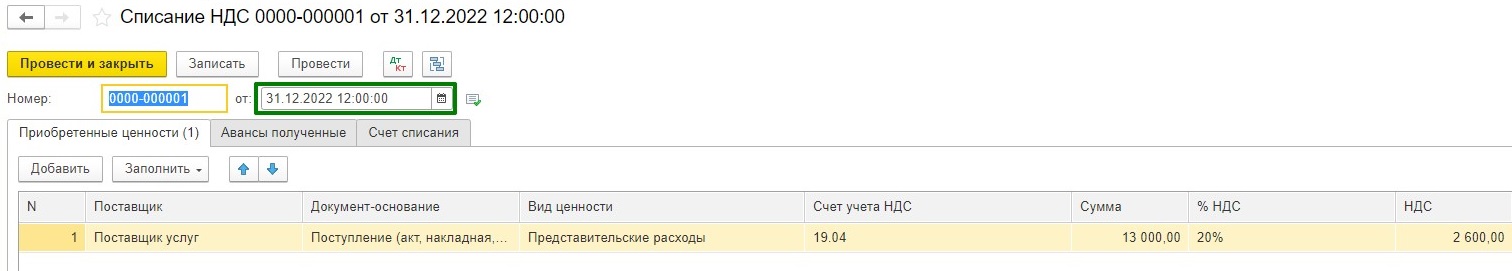

НДС по представительским расходам, которые по итогам года не уложатся в норматив, принять к вычету нельзя.

Давайте представим такую ситуацию на нашем примере:

Предположим, что зарплата сотрудникам начислялась только в первом квартале, а дальше сотрудники уволились или ушли в неоплачиваемые отпуска.

Что делать с оставшимся НДС? Принять к вычету не можем, остается только списать.

Зайдем в раздел «Операции» — «Регламентные операции по НДС» и создадим документ «Списание НДС». Дату списания укажем 31 декабря. На вкладке «Приобретенные ценности» добавим нужную нам строку и сумму.

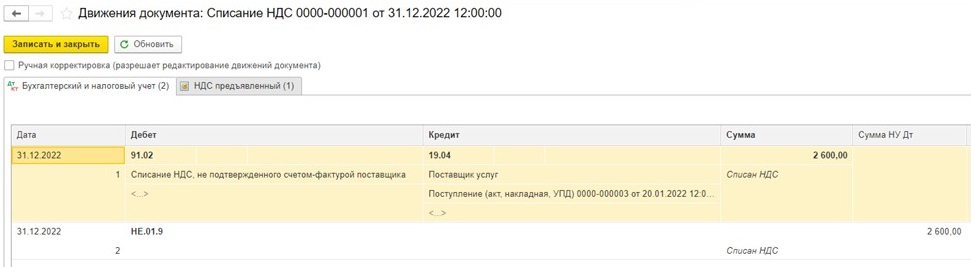

В проводках этой операции увидим, что закрываются взаиморасчеты по регистрам НДС, сумма с 19 счета списывается на счет 91.02, а также отражается по служебному счету НЕ.01.9 «Другие выплаты».

Надеемся, данная статья будет вам полезна!

Начать дискуссию