Как платить налоги с 2023 года. Сроки уплаты налогов и взносов в 2023 году

Механизм ЕНП и ЕНС прописан в законе 263-ФЗ от 14.07.2022. Он меняет статьи Налогового кодекса, где и прописаны новые правила. Больше не нужно заполнять отдельные платежки на налоги и взносы, с 1 января 2023 года все они переводятся единым платежом.

Это удобно? Хорошо? Правильно? Ответа пока никто не знает, все приходится тестировать на практике. ФНС считает, что изменения положительные и бизнесу станет проще работать, ведь вместо множества платежек достаточно заполнить только одну. А вот бухгалтеры категорически с этим не согласны.

Вот, например, результаты опроса читателей «Клерка» с 19 января 2023 года: Начался год – и пошли первые проблемы. Одна из таких проблем – невозможность получить справку о сальдо на ЕНС. То есть о том, что долгов перед бюджетом нет. Такая справка нужна, например, предпринимателям, которые хотят участвовать в госзакупках. Там без нее не обойтись.

В комментариях «клерки» пишут, что единый налоговый платеж кого-то довел до приема горячительных, а кто-то даже уволился с работы. Некоторые мечтают, что ФНС примет решение вернуть старый порядок, но будем реалистами – с ЕНП придется работать всем.

Гнев бухгалтеров вызывает не столько то, что единый налоговый платеж с 2023 года объединил все платежи, сколько появление новой ежемесячной отчетности и перезагрузка форм отчетов, причем все это еще и на фоне проходящего объединения ПФР и ФСС в Соцфонд. Пока даже сами налоговики не совсем понимают, как со всем этим работать. Хотя в прошлом году целых шесть месяцев ЕНП уже работал в тестовом (экспериментальном) режиме.

Например, в утвержденную форму уведомления по суммам налогов и взносов уже успели несколько раз внести изменения еще до 1 января 2023 года.

В общем, отступать некуда: работать по новой системе с ЕНП и ЕНС придется всем. Давайте разбираться, «что где валяется и когда все это кончится».

Что такое единый налоговый счет (ЕНС)?

Все платежи по налогам теперь отправляются на ЕНС – единый налоговый счет. А уже с него налоговая распределяет деньги по соответствующим пунктам. Основание – поданные налогоплательщиками отчеты и уведомления. Без них налоговая ваши платежи распределять не будет.

Данные о сальдо на ЕНС будут видны в личном кабинете: так, по крайней мере, должно быть в теории. Но в первый же рабочий день многие бизнесмены обнаружили в своих личных кабинетах странные цифры. У кого-то исчезли переплаты, а кто-то с удивлением обнаружил долги.

Особенно удивились ИП и самозанятые, которым посыпались требования об уплате. Некоторые немедленно бросились их оплачивать, но мы не советуем этого делать. Почему?

Потому что, хотя официально сбоем это не называют, налоговики пишут, что данные еще не актуальны, их приводят в порядок. После актуализации все должно прийти в норму. Когда? Ориентируемся на февраль, но это не точно.

Разберемся еще с несколькими новыми словами.

Благодаря ЕНС новый термин понятие – совокупная обязанность. Что это такое? Это все ваши обязательства перед бюджетом, включая суммы, которые в бюджет нужно вернуть (например, это может быть излишне возмещенный НДС).

Чтобы посчитать сальдо ЕНС, налоговики вычтут из всех денег на едином налоговом счете сумму той самой совокупной обязанности. При этом инспекция будет придерживаться такого порядка.

Сначала зачтут налоговые задолженности – начиная с наиболее ранней.

Дальше ваши деньги пойдут на погашение текущих долгов по налогам (в т.ч. по авансовым платежам), страховым взносам и сборам.

Самыми последними учтут пени, проценты и штрафы. Причем именно в такой последовательности.

Хорошо, если имеющихся на ЕНС средств хватило на то, чтобы погасить все перечисленные пункты. Но что если денег на едином налоговом счете недостаточно?

Тогда ФНС распределит их пропорционально суммам к уплате. Например, в 2022 году вы могли заплатить НДФЛ, взносы, но не заплатить авансовый платеж по упрощенке и у вас была бы недоимка только по единому налогу. Теперь все иначе. В 2023 году, если у вас денег на ЕНС недостаточно для погашения всех этих обязательств, недоимка возникнет и по НДФЛ, и по взносам, и по УСН.

Это очевидный минус перехода на единый налоговый платеж. Но есть и плюс – проще вернуть переплату. Если сальдо на ЕНС у вас положительное – вы можете вернуть эти средства себе на счет, просто подав заявление. Дожидаться каких-то сверок не надо.

Чтобы провести сверку или вернуть переплату, вам нужны такие документы:

Чтобы узнать есть ли у вас долги или переплаты – справка о состоянии расчетов (форму ищите в приказе ФНС от 14.11.2022 № ЕД-7−19/1086@).

Хотите получить более детальную информацию о расчетах, информацию о состоянии ЕНС – берите справку, утвержденную приказом ФНС от 30.11.2022 № ЕД-7-8/1128@.

Хотите вернуть переплату или сделать зачет – вам нужен бланк заявлений, которые утверждены приказом ФНС от 30.11.2022 № ЕД-7-8/1133@.

Как сверится с налоговой, перенести остатки на ЕНС, настроить учет по ЕНП рассказываем тут.

Сроки уплаты налогов и взносов в 2023 году

Авторы ЕНП не остановились на «упрощении» платежей и переводе их на единый платеж. Они решили, что и день уплаты для налогов и взносов должен быть один.

Курс «ОСНО: налоговая и бухгалтерская отчетность»

Обучение по программе 2024 года + удостоверение о повышении квалификации: вы научитесь всему, что необходимо бухгалтеру знать для заполнения и сдачи отчетов общей системы, отработаете заполнение деклараций, будете уверены в своих навыки и сдадите отчетность в налоговую без ошибок! Сейчас на курс действует скидка 83%.

Единый срок для платежей в бюджет в 2023 году – не позднее 28 числа (см. изменения, которые внесла в НК статья 2 закона 263-ФЗ). Периодичность уплаты при этом не изменилась. Это значит, что если вы раньше переводили страховые взносы каждый месяц, то так будет и в 2023 году, но изменится дата. Взносы ранее перечисляли не позднее 15 числа следующего месяца, а с 2023 года будете платить не позднее 28 числа следующего месяца.

Поменялись сроки уплаты по налогу на имущество, транспортному и земельному налогам. Правда, не отдалились, а наоборот, приблизились. Вместо 1 марта теперь срок – 28 февраля.

Теперь нужно следить, чтобы на 28 число каждого месяца на едином налоговом счете точно была сумма, достаточная для уплаты всех налогов и взносов. Если денег не хватит, возникнет отрицательное сальдо – долг. При излишках – положительное сальдо – переплата.

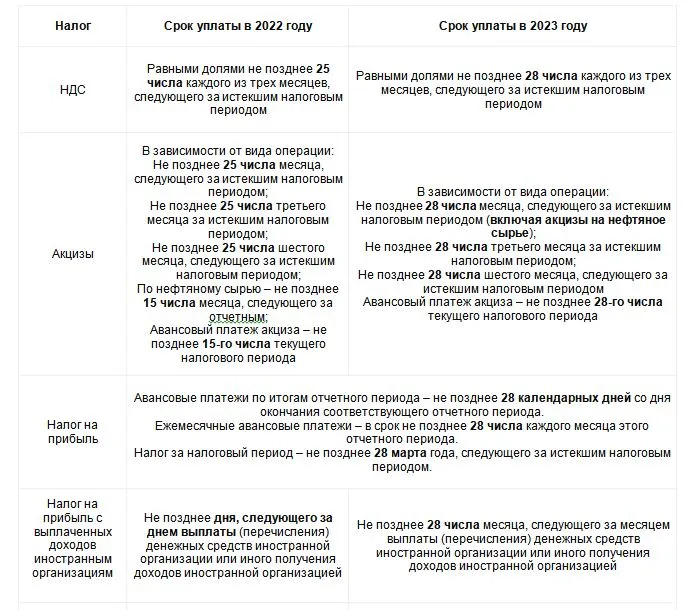

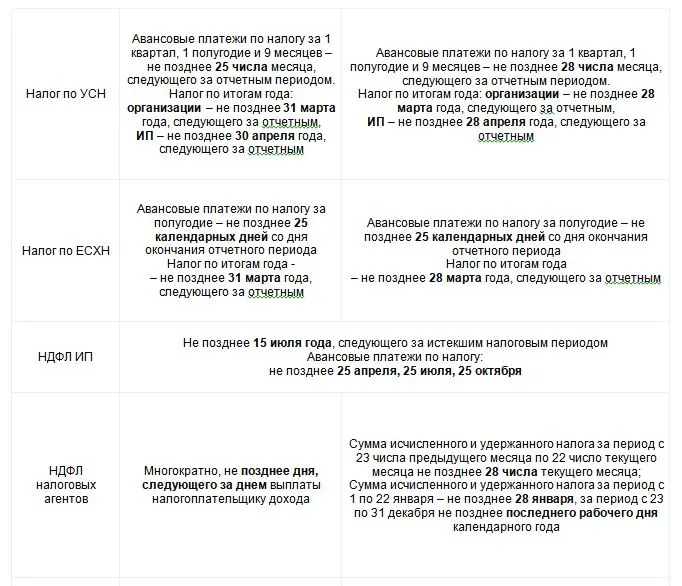

Сроки уплаты налогов и взносов в 2023 году в таблице ниже указаны в сравнении со сроками 2022 года. Можно увидеть, где времени на уплату стало больше, а где – меньше.

Внимание! Все таблицы из статьи мы собрали вот тут. Можете скачать их и использовать в работе.

Как заполнить платежку на перечисление ЕНП

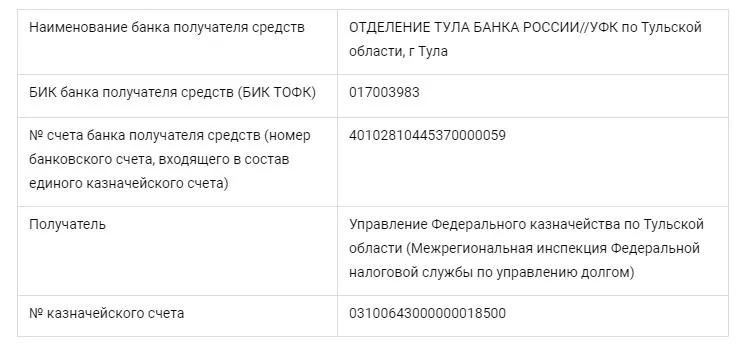

Единый налоговый платеж с 2023 года перечисляем в Тулу. Бухгалтеры недоумевают и пытаются разобраться, почему именно туда. На этот вопрос у нас ответа нет. Наши читатели высказали предположение, что в Туле расположен дата-центр, который способен обрабатывать большой объем данных.

ФНС также предоставила образец платежного поручения для перечисления ЕНП.

Обратите особое внимание на эти поля:

КПП плательщика – пропишите КПП организации. Если есть обособленные подразделения, нужно писать КПП «головы». ИП не пишут в этомполе ничего (или ставят «0»).

В полях код (УИП), ОКТМО, Основание платежа, Налоговый период, Номер документа основания платежа, Дата документа основания-платежа – указывается 0.

КБК – 18201061201010000510

Есть несколько проблем с заполнением платежек, потому что сейчас бухгалтеры это делают, ориентируясь на рекомендации ФНС.

По этим рекомендациям в поле ОКТМО нужно указать «0», но ОКТМО со значением «0» в нынешних законах нет, поэтому такая платежка не проходит в банках. Если ваш банк в их числе, совет:укажите ОКТМО как обычно.

Минфин в письме от 22.09.2022 № 21-01-09/92156 говорит, что если правила для платежек не успеют поменять – нужно будет руководствоваться старыми.

Как заполнять платежку по ЕНП смотрите в бесплатном уроке из курса повышения квалификации по новым правилам 2023 года.

Какие платежи не надо платить через ЕНП

Таблицу со списком платежей в бюджет вне ЕНП можно найти здесь.

Если кратко, то через единый налоговый платеж в 2023 году не уплачиваются:

НДФЛ по патенту для иностранцев (именно по платежам по самому патенту, а не по выплатам сотрудникам-иностранцам на патенте);

госпошлины, по которым отсутствует исполнительный документ из суда и некоторые другие;

административные штрафы.

Взносы от несчастных случаев платим в новый Социальный фонд России (СФР) и по новым реквизитам. Срок для их уплаты остался прежним – до 15 числа следующего месяца.

Для нескольких платежей налогоплательщикам дали выбор – их можно включать в ЕНП, а можно уплачивать отдельно по-старому:

налог на профессиональный доход (налог для самозанятых);

сбор за пользование объектами животного мира;

сбор за пользование объектами водных биологических ресурсов.

НПД рекомендуем уплачивать через приложение. Во-первых, в личных кабинетах, через которые, в том числе, можно платить налог самозанятым, сейчас царит неразбериха. Во-вторых, оплачивать налоги через самостоятельно сформированные платежные документы (даже созданные на сайте ФНС, не говоря о заполненных вручную) пока не рискуют даже опытные бухгалтеры.

В приложении налоговики тоже предупреждают о возможных задержках в зачислении платежей, но его работа все же более стабильна.

Переходные положения

Пользователи «Клерка» часто задают в чатах, на форуме и в комментариях важные вопросы – что будет с теми налогами и взносами, которые ранее были уплачены по прежним правилам? Что будет с остатками на 1 января 2023 года?

В конце 2022 года налогоплательщики стали получать от ФНС рассылку с данными об остатках. Так ФНС информировала налогоплательщиков о наличии переплаты или задолженности перед переходом на единый налоговый платеж.

Сейчас эти данные очень важны, ведь личные кабинеты на сайте ФНС перестали достоверно отображать остатки и неизвестно, когда их работа будет налажена, а такие справки могут оказаться единственной возможностью в дальнейшем подтвердить, что имелась, например, переплата по налогу.

В идеальном мире, когда ФНС закончит передачу сведений и личные кабинеты заработают как надо, налогоплательщик должен увидеть правильное сальдо единого налогового счета. Но на это чудо рассчитывать не приходится. Многие помнят, как проходил переход на уплату взносов в налоговую, вместо ПФР.

Кстати, наконец-то появились бланки заявления на получение акта сверки и самого акта. Их даже не утвердили приказом, а просто довели до сведения письмом ФНС от 29.12.2022 № АБ-4-19/17879@. В акте можно будет посмотреть принадлежность платежей, произведенных в рамках ЕНП и не только.

Сальдо на ЕНС на 1 января 2023 года должно сформироваться как разница между задолженностями перед бюджетом и переплатами.

Задолженности должны быть собраны по всем налогам, сборам, штрафам и пени. Исключение – долги, по которым на 31 декабря 2022 года истёк срок взыскания и оспариваемые в суде суммы, решения по которым приостановлены.

Из переплат исключаются:

НПД (налог на профессиональный доход самозанятых);

сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

НДФЛ, уплачиваемый по патенту иностранцами;

налоги, сборы, пени и штрафы, уплаченные более 3-х лет назад (т.е. с истекшим сроком исковой давности).

Если вы в 2022 году подали заявления о зачете или возврате переплаты, но ФНС не успела в 2022 году принять решение, то эти суммы попадут на ЕНС и вернуть или зачесть их можно только по новым правилам.

Обратите внимание! У пользователей программы 1С: Бухгалтерии предприятия ред. 3.0 переход на ЕНС и единый налоговый платеж пройдет проще. Для них компания 1С в конце 2022 года выпустила релиз 3.0.127.49. Те, у кого есть актуальная версия программы, найдет в ней помощника для перехода на ЕНС.

Уведомление об исчисленных суммах налогов, авансовых платежей, взносов и сборов с 2023 года

Уведомление не выглядит пугающе и состоит всего из пары листов – титульного и раздела Данные, где указываются сведения о налогах, взносах и сборах, подлежащих уплате. Форма уведомления утверждена приказом ФНС от 02.11.2022 № ЕД-7-8/1047@.

Срок сдачи уведомления – не позднее 25 числа месяца, на который приходится срок уплаты налога и лучше не тянуть до последнего дня.

Сервера ФНС могут оказаться перегружены, например, 25 января, когда будут подаваться первые уведомления в 2023 году.

Уведомление можно подавать тремя способами:

через ТКС, то есть через оператора ЭДО, через которого вы обычно сдаете отчетность;

при наличии электронной подписи сдать уведомление можно через личный кабинет компании или ИП на сайте ФНС;

если у налогоплательщика есть право сдавать отчеты на бумаге, то и уведомление он может подать в бумажном виде – лично в ИФНС или отправив почтой.

Важно обратить внимание на поле «Код бюджетной классификации». В нем нужно указать КБК не ЕНП, а каждого конкретного налога, взноса или сбора. Ведь при направлении платежей на единый налоговый счет, путем уплаты ЕНП, налогоплательщики только создают общий «котел» с деньгами, а распределять их из этого «котла» будет ФНС. И инспекции необходимо знать, куда именно, в какой бюджет направлять средства.

Для переходного периода – 2023 года – есть особые правила. Можно не подавать уведомления, а платить налоги, как обычно – отдельными платежками на конкретные КБК. В этом случае сами платежные поручения будут играть роль уведомлений. Но их нужно правильно заполнить.

ФНС разместила на сайте образец такой платежки:

Изначально в нем было указано основание платежа. Но затем образец поменяли, и оно исчезло. Теперь нет ясности – как в итоге заполнить это поле или оставить его пустым.

Пока нет изменений в приказ Минфина 107н, регулирующего правила заполнения платежных поручений, невозможно корректно заполнить платежки, которые заменяют уведомления. Например, ФНС рекомендует указывать при перечислении платежей этим способом статус плательщика «02», который в соответствии с действующим приказом применяется для налоговых агентов.

Обратите внимание еще на несколько важных нюансов о подаче уведомлений:

в уведомление не нужно включать сведения о страховых взносах за последний месяц каждого квартала, нужные данные ФНС получит из отчета РСВ, который будет сдан в тот же срок – до 25 числа;

если уведомление по единому налоговому платежу составлено с ошибкой, то нужно подать новое уведомление.

При ошибке новое уведомление подается с учетом следующих правил:

При ошибке в сумме новое уведомление подается с теми же реквизитами, но с правильной суммой.

Если ошибка в реквизитах, то в уведомлении нужно заполнить данные дважды – один раз указать те же ошибочные реквизиты и сумму «0», второй раз указать верные реквизиты и сумму к уплате.

Обратите внимание! Если вы решили платить налоги и взносы отдельными платежками, которые будут играть и роль уведомлений, то оплату необходимо производить не до 28 числа, а до 25-го, ведь срок подачи уведомлений – до 25 числа.

КБК 2023

Приводить здесь все таблицы с КБК мы не будем – это займет добрую половину статьи, но по ссылкам ниже вы найдете все нужные коды бюджетной классификации. Они вам понадобятся при заполнении отчетов, уведомлений и платежек, если решите переводить платежи не как ЕНП, а отдельными платежками.

Страховые взносы в ФНС (в том числе фиксированные взносы для ИП и взносы 1% с дохода, превышающего 300 000 рублей)

Страховые взносы уплачиваемые в Социальный фонд (страхование от несчастных случаев)

НДС и акцизы на товары (работы, услуги), реализуемые на территории РФ

НДС и акцизы на товары, ввозимые на территорию РФ

Налоги на совокупный доход (УСН, ЕНВД, ЕСХН, ПСН, НПД, торговый сбор)

Единый налоговый платеж в 2023 году уплачивается на КБК 18201061201010000510.

Но даже если вы уже разобрались с платежками и КБК, не факт, что то же самое сделала ФНС. Опасаетесь, что в результате царящей пока неразберихи в расчетах и сальдо с вас взыщут ошибочную недоимку? Можете выдохнуть. ФНС сообщила на своем сайте в разделе ответов на вопросы, что до актуализации сведений взыскание задолженностей проводится не будет.

Новые правила уплаты НДФЛ с 2023 года

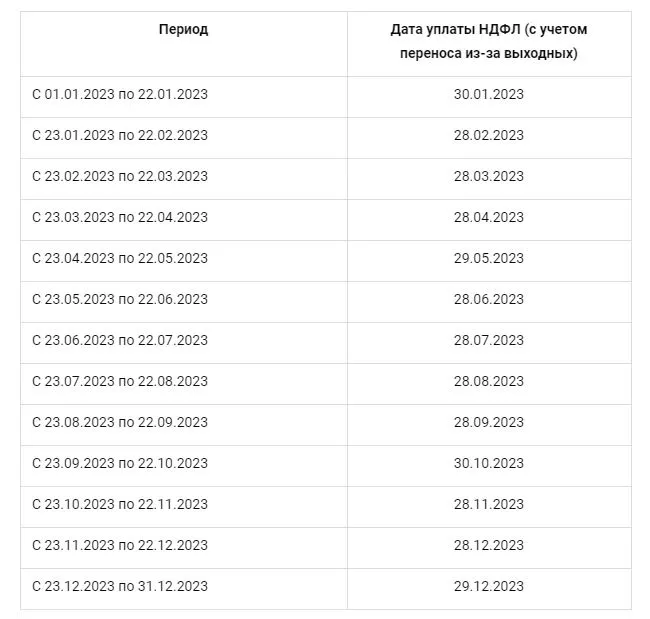

Огромное количество вопросов у налогоплательщиков вызвали изменения в уплате НДФЛ в 2023 году. Для начала разберемся со сроками уплаты. По НДФЛ правила от общих несколько отличаются. Особым образом придется перечислять НФДЛ за январь и декабрь.

НДФЛ, удержанный с 1 по 22 января, уплачивается не позднее 28 января.

НДФЛ, удержанный с 23 числа прошлого месяца по 22 число текущего месяца, уплачивается не позднее 28 числа текущего месяца.

НДФЛ, удержанный с 23 по 31 декабря, нужно перечислить в бюджет не позднее последнего рабочего дня года.

Поэтому в 2023 году НДФЛ нужно оплачивать в следующие сроки:

Во-вторых, пункт 2 статьи 223 НК, определявший дату фактического получения дохода в виде оплаты труда последним днем месяца, в котором она была начислена, с 1 января 2023 года не действует. Это значит, что дата получения дохода – это дата его выплаты (в отношении большинства доходов, отдельные особенности, например, при передаче доходов в натуральной форме можно найти в статье 223 НК). Получается, что с аванса по зарплате тоже придется начислять НДФЛ.

Пример: автомеханик Петров получает оклад 35 000 рублей, он работает по стандартному графику пятидневки и полностью отработал первую половину января 2023 года (5 рабочих дней в период с 1 по 15 января). За первую половину месяца ему положен аванс:

35000 / 17 * 5 = 10 294,12 рублей

Рассчитаем НДФЛ:

10 294,12 * 13% = 1 338 рублей

На руки автомеханик получит:

10 294,12 – 1338 = 8 956,12 рублей

Теперь посмотрим, когда работодателю нужно перечислить налог и когда подать уведомление с суммой начисленного НДФЛ.

Уведомление следует подать до 27 февраля (25 и 26 – выходные дни).

До 28 февраля нужно заплатить налог в бюджет.

Как платить страховые взносы в 2023 году

В 2023 году действует единый тариф страховых взносов. Разбивки взносов на обязательное пенсионное, медицинское и социальное страхование больше не будет. В РСВ взносы будут отражаться одной суммой и платить их тоже нужно одним платежом (правила аналогичны правилам уплаты налогов – или платим взносы через единый налоговый платеж, или отдельными платежками-уведомлениями с указанием конкретного КБК взносов).

Некоторых налогоплательщиков смутили КБК для ОПС или ОМС, которые есть в Приказе Минфина, но на них не нужно обращать внимание. Деление по видам взносов ФНС будет проводить самостоятельно.

Появление единого тарифа связано с объединением ПФР и ФСС в Социальный фонд России с 1 января 2023 года.

Размер единого тарифа взносов с 2023 года – 30% до предельной базы и 15,1% свыше предельной базы. Предельная база в 2023 году тоже единая – 1 917 000 рублей.

Малые предприятия и ряд других льготников сохранили для себя пониженные тарифы. Для МСП тариф – 15 % с выплат свыше МРОТ.

Отдельного внимания требуют взносы ИП. Не все предприниматели успели заплатить взносы за 2022 год и не понимают, как и куда платить их в 2023 году.

Если вы платите фиксированные взносы за 2022 год в 2023 году или уплачиваете взносы за 2023 год, то перечислять их нужно:

либо на КБК ЕНП 18201061201010000510;

либо на КБК взносов 18210202000011000160 (страховые взносы в совокупном фиксированном размере – ОПС+ОМС).

Напоминаем, что при уплате «по-старому», такие платежки одновременно будут являться и уведомлениями. Статус плательщика в этом случае для ИП – 13, обязательно нужно указать ОКТМО. Обратите внимание, что статус плательщика будет другим, как только Минфин внесет поправки в приказ 107н.

Платить взносы нужно, как и налоги – в Тулу. Реквизиты для перечисления мы уже давали.

Взносы на травматизм в 2023 году

Взносы на травматизм (от несчастных случаев на производстве и профзаболеваний) не входят в состав ЕНП. Платить их нужно в Соцфонд, а не в налоговую инспекцию. КБК взносов на 2023 год:

Чтобы найти реквизиты регионального отделения СФР для перечисления взносов, нужно зайти на сайт Социального фонда и в правом верхнем углу выбрать свой регион:

Теперь перейдите в раздел Страхователям

Найдите реквизиты взносов:

Как уменьшить на страховые взносы налог на УСН или патенте

Налогоплательщики по-прежнему могут уменьшить единый налог на УСН «доходы» или платеж по патентной системе налогообложения на уплаченные взносы.

Кстати, сроки уплаты фиксированных взносов для ИП – остались прежними. Фиксированные взносы нужно заплатить до 31 декабря текущего года, а взнос 1% от дохода свыше 300 тыс. руб. – до 1 июля следующего года. Но ИП предпочитают разбивать суммы взносов по кварталам и платить их частями, чтобы уменьшать сумму налогов.

По фиксированным взносам уведомления в ФНС не подаются. Это безусловные начисления, которые ФНС делает сама. Эту позицию налоговики подтвердили, разместив в своем телеграм-канале памятку с ответами на частые вопросы налогоплательщиков.Причем в той же памятки налоговики напоминают:

Это значит, что если, например, ИП на УСН «доходы» заплатил в первом квартале 2023 года часть фиксированных взносов, в расчете, что уменьшит на эту сумму единый налог по УСН, но у него есть долг по транспортному налогу и ФНС списывает часть средств с ЕНС в счет погашения этого долга. Предприниматель может об этом не знать и уменьшит единый налог на всю сумму уплаченных им взносов. В результате получится, что он недоплатил налог.

Следовательно, чтобы спокойно уменьшать сумму налога на УСН или патенте, налогоплательщик должен быть уверен, что никаких непогашенных долгов перед бюджетом у него нет.

Кроме того, вообще непонятно, как ФНС будет узнавать о том, что налогоплательщик уменьшил на сумму взносов налог. По патенту подаются специальные уведомления об уменьшении суммы к уплате на взносы. На УСН таких уведомлений нет, есть только декларация по итогам года. Да и единый налоговый платеж перечисляется по единым реквизитам, а значит фиксированные платежи, перечисленные как ЕНП, не будут отличаться от любых других платежей.

По факту налоговики даже не будут знать, что ИП перечислил именно фиксированные взносы. Со взносами за сотрудников такой проблемы нет – по ним будут подаваться уведомления и отчет РСВ.

Никаких разъяснений для предпринимателей ни ФНС, ни Минфин пока не дали. «Клерк» подготовил обращение в Минфин, в том числе и с вопросом о механизме работы с фиксированными взносами. Надеемся, что сотрудники ведомства предоставят разъяснения.

Мы будем держать вас в курсе и обязательно опубликуем ответ ведомства (если конечно нам его дадут, подобными обращения Минфин сейчас просто завален).

Как платить ЕНП компаниям с филиалами

Все зависит от того, какой вариант уплаты налогов вы выбрали. Если вы решили оплачивать единый налоговый платеж с 2023 года и подавать в ФНС уведомления. То ЕНП перечисляет головная организация, а в уведомлениях необходимо указывать реквизиты обособленных подразделений.

Если вы решили платить налоги и взносы отдельными платежками без подачи уведомлений, то в платежных поручениях указываем данные обособленных подразделений, т.к. именно на основании платежки ФНС будет разносить платежи (они ведь заменят уведомления).

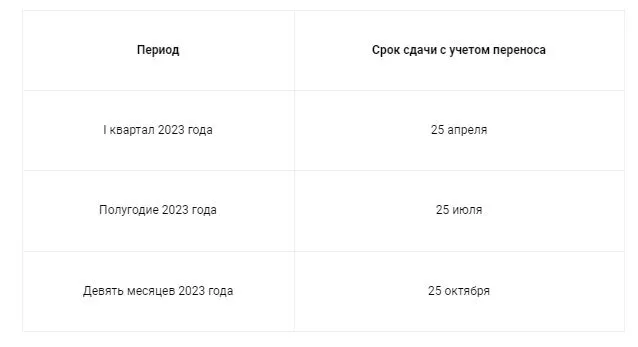

Как сдавать налоговую отчетность с 2023 года

Единый срок установлен не только для уплаты налогов, но и для сдачи отчетности. Теперь сдавать отчеты нужно не позднее 25 числа (см. изменения в НК, внесенные статьей 2 закона 263-ФЗ).

Получается, что для плательщиков НДС ничего не изменилось – они и так сдавали декларацию по НДС до 25 числа, а вот упрощенцам придется ускоряться – декларацию организациям нужно будет сдавать не позднее 25, а не 31 марта, а ИП – не позднее 25 апреля вместо 30 апреля.

Так как пока актуальна отчетная кампания за прошлый год, мы составили таблицу – как сдавать отчетность за 2022 год. Не запутайтесь в сроках и формах.

В 2023 году действуют новые формы отчетов. И в них тоже важно не запутаться. Не забывайте, что если крайний срок сдачи отчета попадает на праздничный или выходной день, то он переносится на ближайший рабочий день.

6-НДФЛ – форма, утверждена приказом ФНС от 29.09.2022 № ЕД-7−11/881@.

РСВ – форма утверждена приказом ФНС России от 29 сентября 2022 года № ЕД-7−11/878@. Новая форма подается, начиная с 1 квартала 2023 года.

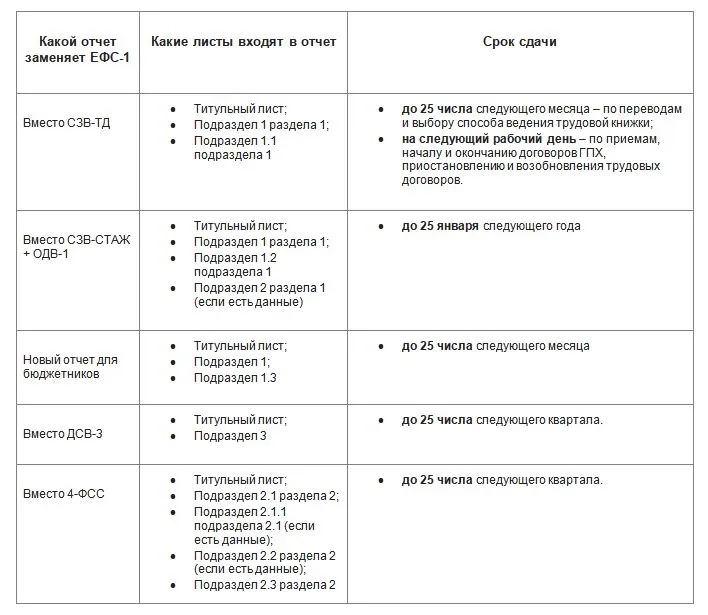

Вместо СЗВ-ТД, СЗВ-СТАЖ, ДСВ-3 и 4-ФСС введен один отчет – ЕФС-1, форма утверждена постановлением Правления ПФР от 31.10.2022 № 245п. В отчет входят несколько разделов и подразделы.

Сдавать ЕФС-1 нужно с разной периодичностью и в разном составе (т.е. включать только нужные подразделы). Все зависит от того, о чем именно вам нужно отчитаться, какие сведения подать.

Особое внимание следует уделить заполнению подраздела 1.1. Здесь необходимо указывать не только данные о штатных сотрудниках (прием, увольнение и т.д.), но и сведения о заключенных ГПХ-договорах.

Событие | Срок сдачи |

Заключение или прекращение договора ГПХ | не позднее следующего рабочего дня |

Для таких договоров нужно указывать код должности из ОКЗ. Кроме того, для договоров ГПХ есть и собственные коды.

Также нужно указать вид мероприятия – начало договора ГПХ или окончание договора ГПХ. Обратите внимание, что подать сведения нужно в том же порядке, что и при приеме или увольнении сотрудника – не позднее следующего рабочего дня после события.

Персонифицированные сведения

В 2023 году не нужно сдавать форму СЗВ-М, зато появился новый отчет – персонифицированные сведения, они утверждены приказом ФНС России от 29.09.2022 № ЕД-7−11/878@, тем же, что утвердил форму РСВ.

Отсюда возникла путаница – налогоплательщики посчитали персонифицированные сведения частью отчета РСВ, но это не так. На некоторых сайтах даже писали, что сдавать регулярно придется третий раздел РСВ и это тоже неверно.

Персонифицированные сведения – это отдельная форма КНД 1151162.

В ней отражаются данные о физлицах, получивших доход, и суммы этих доходов.

Первый раз такие сведения необходимо подать за январь 2023 года не позднее 27.02.2023 и далее подавать ежемесячно не позднее 25 числа (в феврале форма подается позже, т.к. 25 и 26 число – выходные дни).

Можно ли не переходить на единый налоговый платеж с 2023 года

Для начал поясним, что единый налоговый счет, независимо от желания налогоплательщиков все равно уже открыт. Отказаться от использования ЕНС нельзя. Можно только выбрать способ перечисления средств – через ЕНП или через отдельные платежки.

Напомним, что во втором случае платежные поручения заменят уведомления, которые налогоплательщик обязан подавать в ФНС ежемесячно до 25 числа. Если хоть раз будет направлено уведомление, то вернуться к перечислению платежей отдельными платежками будет нельзя, придется подавать уведомления.

Есть и еще один нюанс. Даже если вы воспользуетесь вторым способом, то нет гарантий, что направленные вами платежи будут зачислены именно на те налоги и взносы, которые вы в них указали.

Дело в том, что распределение платежей происходит по новым правилам (см. пункт 13, статьи 4 закона 263-ФЗ и пункт 8, статьи 45 НК). Т.е. налоговики все равно смогут зачесть поступившие на ЕНС деньги в счет задолженности «по очереди». Например, средства, которые вы отправили как платеж по НДС, могут быть зачтены в счет, имеющейся у вас недоимки по взносам или наоборот.

Комментарии

7Фундаментальный труд! ) Редакцию к награде!

Не понятно за что награждать, если 7 раздел в корне неверно расписан. Просто редакция не внимательно читала редакцию не РФ с 2023 года.

Ваше толкование НК исключильно ваше толкование. И никто не давал вам права делать подобные заявления. В отличии от вас, редакция внимательно читала законы, знакома с мнением экспертов и ФНС.

Раздел 7 составлен не грамотно. Прочтите ст 78 нк РФ или хотя бы мой пост тут на клерке об этом. Никакие обращения в Минфин и ФНС не нужны, все и так в законе четко расписано.

Не вводите людей в заблуждение. Статья 78 НК тут вообще ни при чем.

Вы уверены в датах, редакция Клерк? Точно уведомление до 27 февраля,а уплата до 30 января...