Советуем обязательно изучить этот материал, чтобы сразу проводить все операции в 1С правильно.

Итак, что изменилось в 1С: Бухгалтерии в части начисления и уплаты налогов?

Изменение № 1

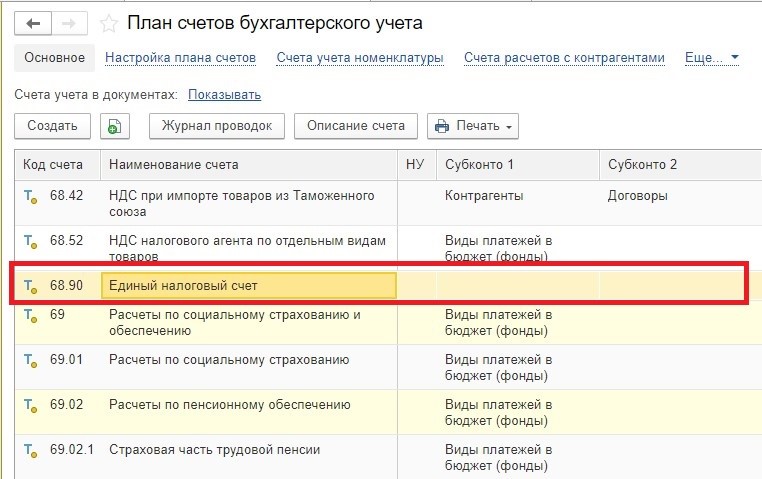

В план счетов в разделе «Главное» добавлен новый счет – 68.90 «Единый налоговый счет», именно на нем будет обобщаться вся информация о состоянии расчетов по налогам и взносам.

Обратите внимание: у этого счета нет никаких субконто! Это хорошо и удобно в работе, не нужно заполнять лишние поля.

Изменение № 2

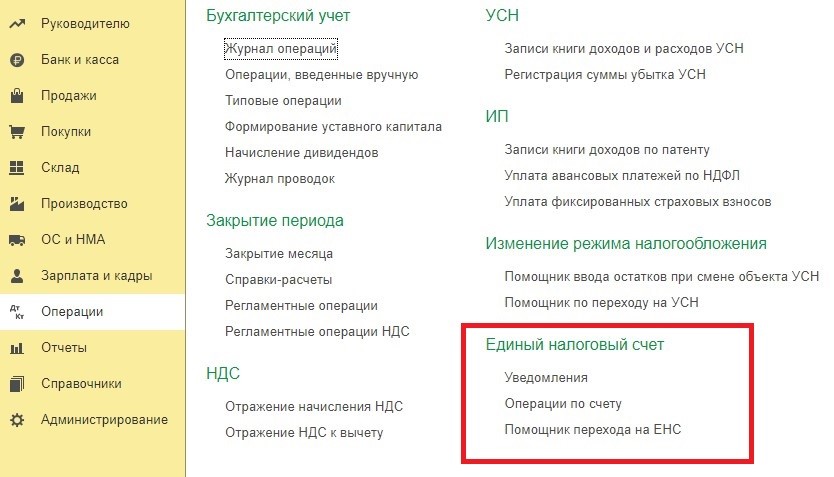

Добавлены два новых документа:

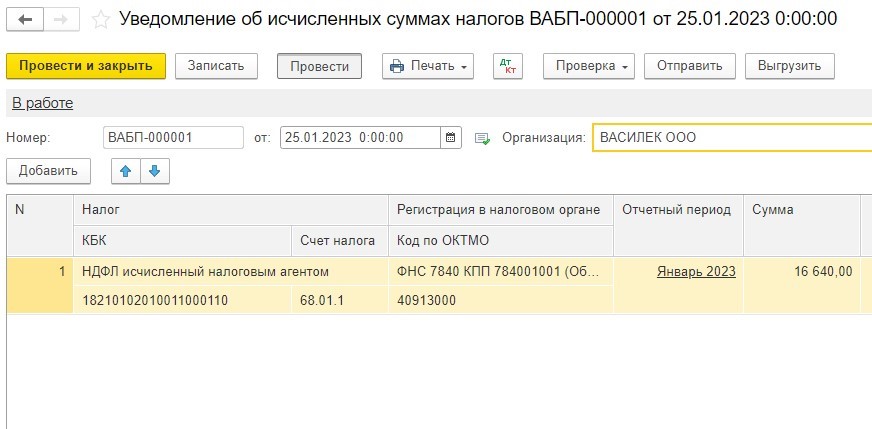

Уведомления об исчисленных суммах налогов.

Операции по единому налоговому счету.

Уведомление нужно создавать в том случае, если срок оплаты налога или взносов наступает раньше, чем срок подачи отчетности по нему. Например, мы подаем уведомления на НДФЛ, удержанный в январе, так как срок уплаты этого налога раньше, чем срок подачи 6-НДФЛ за 1 квартал.

Операцию по счету нужно создавать, если отправка уведомления для данного налога не предусмотрена. Например, НДС за 4 квартал 2022 года мы будем платить уже после того, как сдана декларация.

Для чего нужны эти документы в 1С?

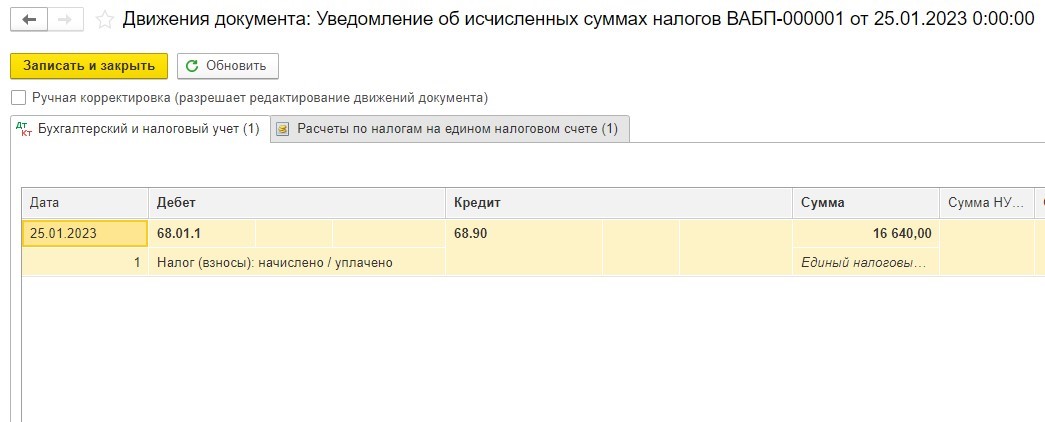

Они переносят суммы налогов с различных счетов на счет 68.90.

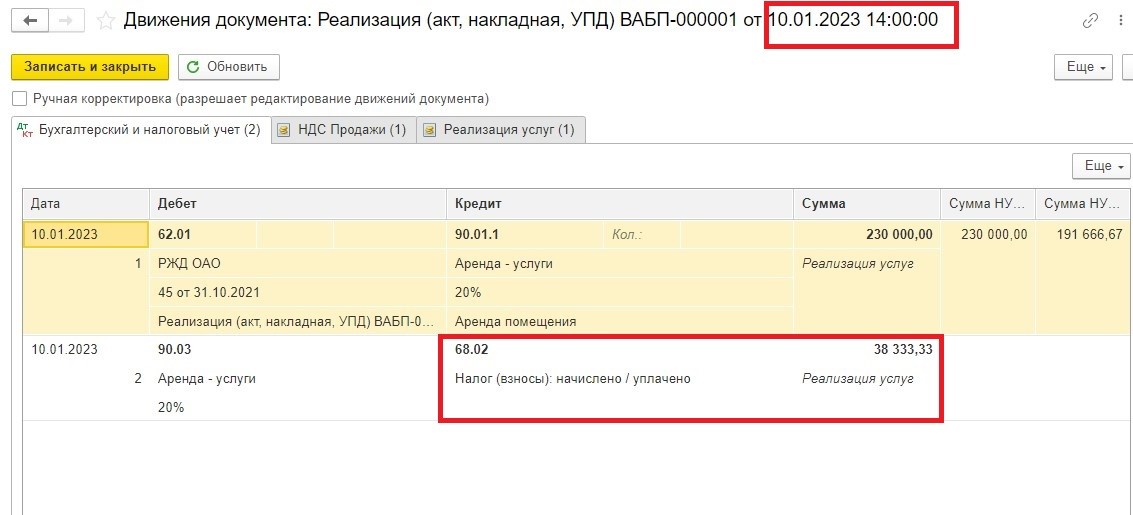

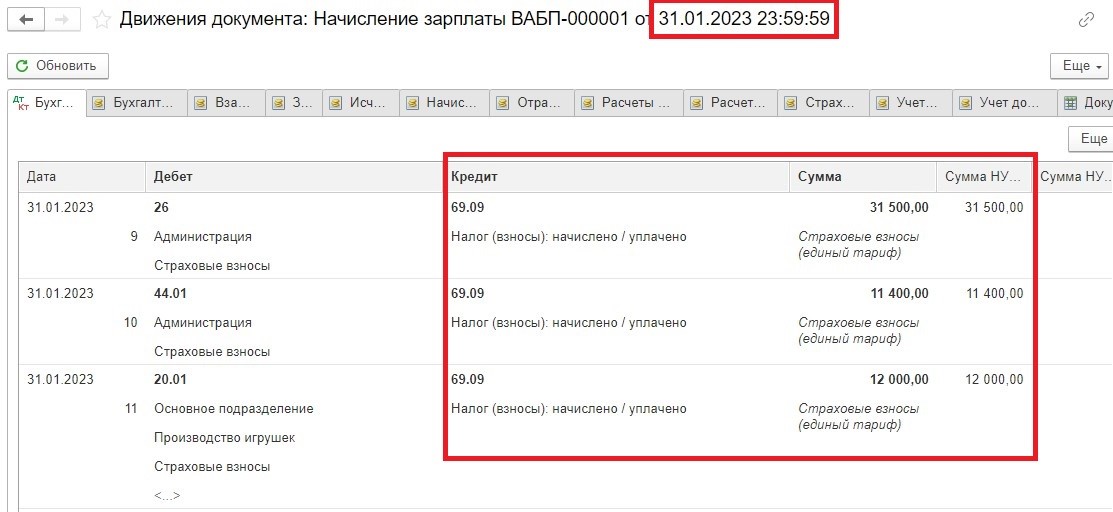

В 2023 году мы, по-прежнему, используем для начисления налогов и взносов различные счета: 68.01, 68.02, 68.04 и т. д.

Затем итоговые суммы к уплате с этих счетов должны быть перенесены на счет 68.90 – эту задачу и выполняют новые документы.

Изменение № 3

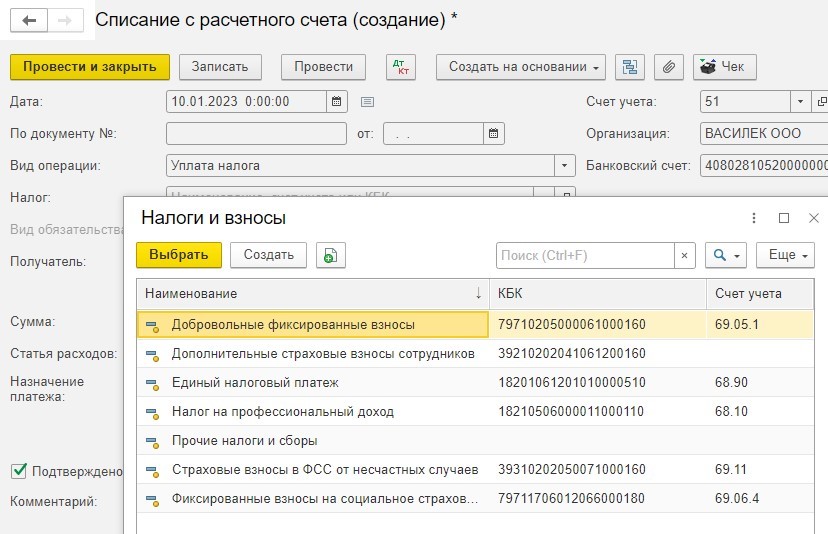

В документе «Списание с расчетного счета» при указании вида операции «Уплата налога» вы теперь увидите совсем короткий перечень налогов и взносов, которые можно выбрать.

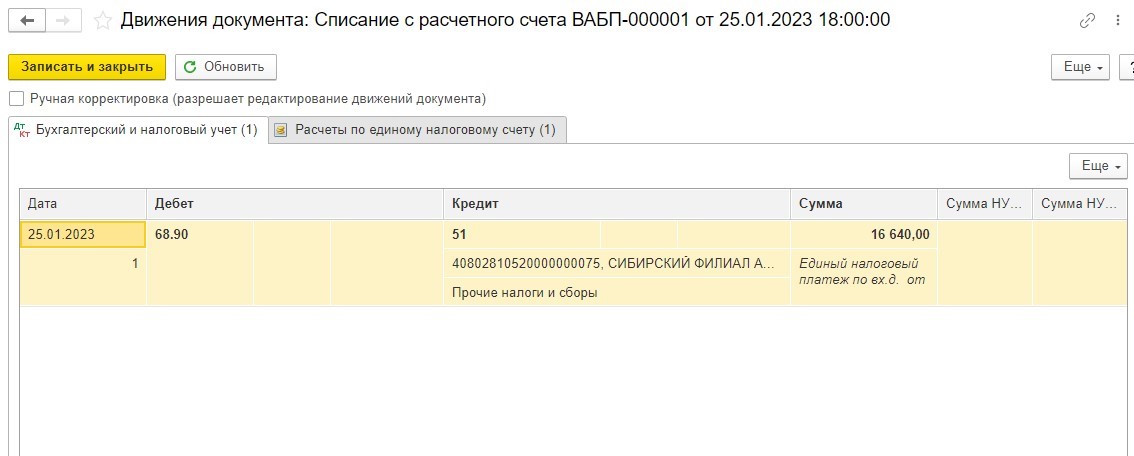

Больше нельзя создать списание с расчетного счета именно на НДФЛ или страховые взносы. Теперь нужно выбирать «Единый налоговый платеж», и будет сформирована проводка:

Дт 68.90 – Кт 51

Короткие итоги

Добавлен новый счет – 68.90.

Налоги и страховые взносы начисляем, как и раньше, на отдельные счета.

Перед тем, как проводить уплату, суммы нужно перенести на счет 68.90.

Платежи проводятся в корреспонденции со счетом 68.90.

Также нужно будет перенести на счет 68.90 остатки на 1 января 2023 года. Но пока мы рекомендуем не торопиться выполнять перенос, т. к. итоговые суммы налогов и взносов за 2022 год еще не рассчитаны, а также есть ряд вопросов по правилам определения сальдо для переноса.

Спокойно закрываем 2022 год, разбираемся с отражением текущих платежей, а затем вернемся к вопросу переноса начального сальдо.

Комментарии

9"у этого счета нет никаких субконто! Это хорошо и удобно в работе, не нужно заполнять лишние поля."

Для меня плохо и нудобно. Сальдо на начало года у всех пошло? У меня они одну декларацию в прошлом приняли, а начисления не провели, а уплату провели. Теперь, типа, положительное сальдо. Ну я бы на другое субконто его бы потом и перенёс для дальнейшей сверки.

Зачем 1С переносит взносы от несчастных случаев на 68.90?

Но пока мы рекомендуем не торопиться выполнять перенос

Вот в общем-то ключевая мысль...