Порядок признания доходов в целях НДФЛ

До 2023 года в целях НДФЛ доход работника признавался в последний календарный день месяца. Работодатели могли поэтому не удерживать налог при выплате аванса или зарплаты за первую половину месяца.

Теперь доход признается в день выплаты работнику денег из кассы или перечисления на счет.

Что это меняет? Теперь удерживать налог нужно при каждой выплате зарплаты, даже если это аванс.

Новое правило работает, даже если компания выплачивает работникам доход каждый день или каждую неделю.

Кипит голова от изменений? Эксперты уже разложили все по полочкам об НДФЛ в 2023 году. И про ЕНС не забыли. Присоединяйтесь к курсу — узнайте о всех новых правилах на ОСНО.

Что спрашивают бухгалтеры про НДФЛ по новым правилам

Бухгалтеры задают вот такие вопросы:

«Кто-то уже считал аванс февраля? Как вычеты себя ведут? У меня из 15 человек с вычетами троим только ндфл верно посчитался . После зп 10.02 никаких межрасчетных выплат не было. Ничего не меняла, чтобы нарушить последовательность, тк мучилась с начислением зарплаты , выплаты тогда задваивались если были межрасчетные выплаты. В зп все поправила, почему сейчас опять применяются?»

Или:

«Аванс за февраль вместо 25 перечисляем 22 февраля. А НДФЛ с аванса нужно перечислить 28.02 или после окончательного расчета зарплаты за февраль (в марте? Использую пп, а не уведомления»

«Пожалуйста, подтвердите. Зарплату за 1 половину января выплатили 25.01, за вторую – 12.02. Платим все ЕНП. В уведомлении код периода: страх взносы – 21/1, ндфл аванс – 21/1, вторую половину – 21/2. Верно?»

Постараемся привести всю основную информацию, чтобы вы знали, как себя вести в таких ситуациях.

Сроки уплаты НДФЛ в 2023 году

До 2023 года НДФЛ, удержанный из разных видов доходов, подлежал перечислению в ФНС в разные сроки. Так, НДФЛ с больничных и отпусков платили до конца месяца, когда была произведена выплата, а с зарплаты – на следующий день.

Начиная с 2023 года, для НДФЛ установлен единый срок перечисления, независимо от характера выплаты: зарплата, гонорар по договору ГПХ, отпуск, больничный или премия.

В общем случае платить налог нужно ежемесячно до 28 числа в составе единого налогового платежа. Правило переноса дедлайна на ближайший рабочий день в случае выпадения регламентированной даты на выходной или праздник сохранилось.

28 число текущего месяца – крайняя дата для перечисления НДФЛ, удержанного с 23 числа предыдущего месяца по 22 число текущего. С учетом переноса с выходных и индивидуальных правил для первого и последнего месяцев года, годовой график платежей по НДФЛ выглядит так:

Таким образом, если компания выплачивает аванс, например, 25 числа, а зарплату – 10, то НДФЛ удержанный при каждой из этих выплат, можно перечислить в ФНС единым платежом.

Уведомление налоговой об исчисленном и удержанном НДФЛ

С 2023 года все налогоплательщики обязаны подавать уведомления об исчисленных налогах, в том числе и по НДФЛ.

В уведомлении компания указывает КБК и суммы налога, которые подлежат уплате 28 числа текущего месяца. Срок подачи уведомления в общем случае – до 25 числа месяца, следующего за месяцем исчисления налога.

Для НДФЛ – нюансы с учетом сроков, сдвинутых относительно календарного месяца.

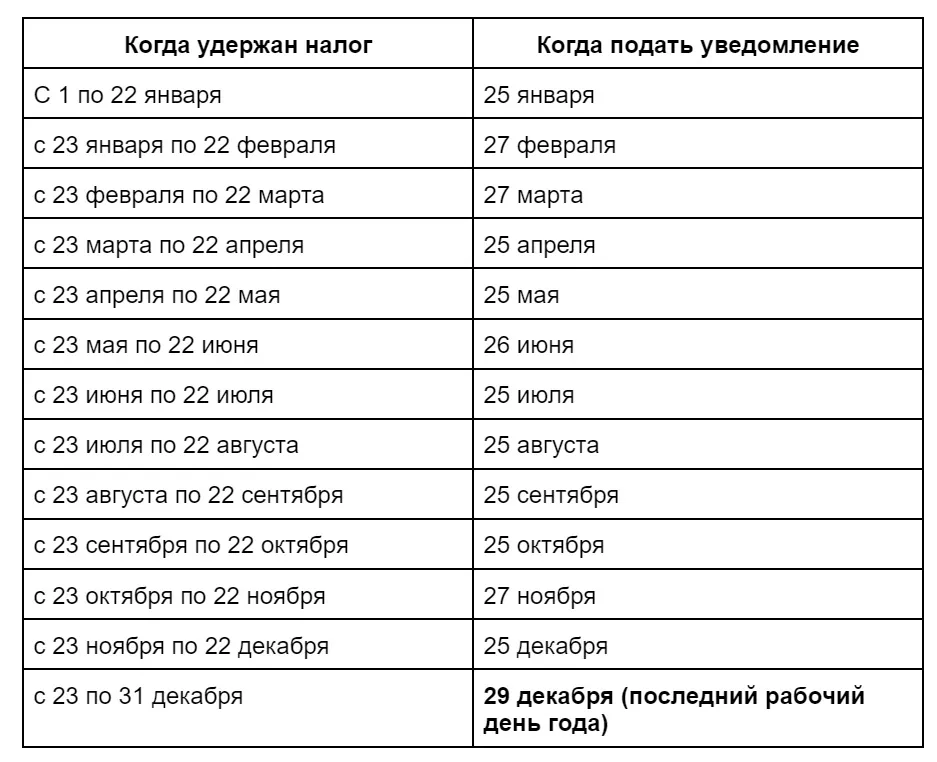

С учетом переносов крайних дат, выпавших на выходные дни, график предоставления уведомлений по НДФЛ такой:

Обратите внимание, что подавать уведомление в декабре необходимо дважды.

Реквизиты и правила оформления платежных поручений по НДФЛ

С 2023 года ФНС изменила реквизиты для перечисления налогов в бюджет. Полномочия по ведению единых налоговых счетов и администрированию поступлений на них возложены на Межрегиональную инспекцию Федеральной налоговой службы по управлению долгом в Тульской области. Поэтому получателем по всех платежках на перечисление ЕНП, в том числе и НДФЛ, будет Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом).

ИНН получателя – 7727406020

КПП получателя – 770801001

Наименование банка получателя средств – ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула

БИК ТОФК – 017003983

№ счета банка получателя средств – 40102810445370000059

№ казначейского счета – 03100643000000018500

Поля 22, 105 – 109 ФНС рекомендует заполнять нулями. Однако сервисы и программы дистанционного обслуживания некоторых банков могут ругаться на 0 в поле ОКТМО, тогда вбейте в него свой ОКТМО.

Поле 101 – код 01 (приказ Минфина от 30.12.2022 № 199).

Какие нужны КБК по НДФЛ в 2023 году

С 2023 года изменились КБК по дивидендам.

Коды бюджетной классификации, соответствующие налогам, сборам, штрафам и пени по НДФЛ, в 2023 году такие:

Для уплаты пени цифру в четырнадцатом разряде кода замените на «2». Для перечисления штрафов – на «3».

Но при заполнении платежного поручения на перечисление ЕНП эти коды не используются. КБК в платежках по ЕНП – 18201061201010000510. Даже если вы платите НДФЛ по старинке сразу после выплаты зарплаты, все равно указывайте код для ЕНП.

Коды, соответствующие каждому виду налога, пени, штрафа, нужно указывать в уведомлении.

Но на 2023 год объявлен переходный период. Налогоплательщики вправе продолжать уплачивать НДФЛ и другие налоги отдельными платежками с указанием КБК налога и ОКТМО почти по прежним правилам. Заполненные таким образом платежные документы – альтернатива подачи уведомления о начисленных налогах.

По ОКТМО и КБК налоговики идентифицируют принадлежность платежа и разнесут на нужный налог. Eсли платежка применяется в качестве уведомления, в поле 101 проставляется статус – 02.

Авансовый НДФЛ с доходов иностранцев

Фиксированный аванс по НДФЛ с выплат иностранцам, работающим по патенту, не вошел в ЕНС (п. 1 ст. 58, ст. 227.1 НК). Компании и физлица обязаны уплачивать его отдельно от налогов, формирующих ЕНП.

КБК для авансов по НДФЛ с доходов иностранных работников на патенте – 18210102040011000110. На этот код нужно уплачивать фиксированные авансовые, а не НДФЛ, удержанный из начисленной зарплаты.

Обычно фиксированный платеж по НДФЛ иностранец платит сам, но за него может заплатить и работодатель.

Как предоставлять 6-НДФЛ в 2023 году

Начиная с отчета за первый квартал 2023 года налогоплательщики будут отчитываться на бланке 6-НДФЛ, утвержденном приказом ФНС от 29.09.2022 № ЕД-7-11/881@.

Изменения в 6-НДФЛ – следствие переноса сроков уплаты налога. Поэтому в первом разделе нового бланка сроки перечисления НДФЛ в ФНС указаны по умолчанию. Их будет три или четыре (в расчете по итогам 2023 года).

В строку 021 налогоплательщик вписывает налог удержанный с 1 по 22 января, с 23 марта по 22 апреля, с 23 июня по 22 июля, с 23 сентября по 22 октября.

В строку 022 – с 23 января по 22 февраля, с 23 апреля по 22 мая, с 23 июля по 22 августа, с 23 октября по 22 ноября.

В строку 023 – с 23 февраля по 22 марта, с 23 мая по 22 июня, с 23 августа по 22 сентября, с 23 ноября по 22 декабря.

В строку 024 – с 23 по 31 декабря.

Во втором разделе изменился принцип заполнения: если в 2022 году он заполнялся по месяцам, за которые начислены суммы (кроме стр. 160), то в 2023 – исходя из месяца выплат (письмо ФНС от 09.11.2022 № БС-4-11/15099@).

При подготовке 6-НДФЛ за 1 квартал 2023 года отразите в расчете декабрьскую зарплату и удержанный и перечисленный налог, если выплата произведена в январе 2023.

Проверьте заполненный отчет, опираясь на контрольные соотношения, указанные в письме ФНС от 18.02.2022 № БС-4-11/1981@, с учетом изменений, внесенных письмами от 30.01.2023 № БС-4-11/1010@ и от 10.03.2022 № БС-4-11/2819@

Изменены и сроки предоставления в налоговую отчетов 6-НДФЛ. Это связано с введение единого дня для предоставления отчетности – 25 число.

Для НДФЛ в 2023 году с учетом переносов из-за выпадения крайнего дня на выходной отчетными датами будут:

25 апреля 2023 – за первый квартал 2023;

25 июля 2023 – за полугодие 2023;

25 октября 2023 – за 9 месяцев 2023;

26 февраля 2024 – за 2023 год.

Комментарии

6Можно было бы написать КБК так, чтобы их можно было копировать.

Если допустил ошибку в статусе налогоплательщика, как быть?

А что за ошибка?

Вместо 01 указала 02 Но при этом уведомление и все остальное было отправлено вовремя.