Кто такие самозанятые

Самозанятость как налоговый режим и форма микробизнеса появилась в России в 2019 году. Поначалу она работала в пилотном режиме всего в нескольких регионах страны, а с 2020 года – по всей России.

Главная идея режима СМЗ – дать возможность бизнесу, который еще не дорос до ИП, постепенно развиваться. А еще – легализовать рынок небольших услуг: мастерские, пекарни, бьюти-услуги, которыми начинающие предприниматели занимаются на дому.

Самозанятые – это, по сути, предприниматели, просто без работников и с небольшими оборотами. Настолько небольшими, что государство позволяет им платить всего один налог и почти не вести отчетность. Это делает налоговый режим максимально простым и эффективным для легализации мелкого бизнеса.

Какие законы регулируют СМЗ

Главный закон, который лежит в основе самозанятости – это Федеральный закон № 422-ФЗ от 27.11.2018 «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход».

С

курсом профпереподготовки «Кадровик с нуля до профи: все навыки от ТК до 1С: ЗУП» вы с нуля освоите все тонкости кадрового учета: прием, увольнение сотрудников по новым правилам 2025 года, ведение воинского учета, работу в 1С:ЗУП, а после обучения получите диплом профпереподготовки, внесенный в реестр Рособрнадзора. Стоимость обучения сейчас снижена 32 990 7 900 руб., успейте записаться по акции.

Если вчитаться в него, то можно выяснить, что режим СМЗ – это по-прежнему... эксперимент. Он проводится до 31 декабря 2028 года (п.2. ст.1 422-ФЗ).

В этот период менять налоговые ставки по НПД или понижать предельный уровень дохода нельзя.

Кроме федерального закона, есть еще довольно большое количество писем ФНС по самозанятым. Все их перечислять не будем, но далее по тексту вернемся к некоторым из них.

Что такое налог на профессиональный доход

Это единственный налог, который платят самозанятые. Именно он стоит в центре 422-ФЗ, и если вы обратили внимание, именно он – основа специального налогового режима. Статус «самозанятый» в самом законе не прописан. А это значит, что применять НПД могут и индивидуальные предприниматели (при соответствии условиям этого режима). А могут, как мы уже сказали, самозанятые – это особый юридический статус, который получают физические лица, если хотят вести бизнес, но не хотят быть ИП.

Ставки по НПД простые:

4% – с доходов, полученных от заказчиков-физлиц;

6% – с доходов, полученных с заказчиков-юрлиц.

Как вы уже поняли, все это значит, что работать самозанятый (или ИП на НПД) может как с физлицами, так и с организациями (или ИП). Различаются только ставки налога.

Еще раз вернемся к 422-ФЗ: он запрещает менять налоговые ставки вплоть до конца 2028 года. То есть увеличение налоговой нагрузки самозанятым не грозит. Но буквально несколько месяцев назад появились тревожные звоночки: в Минфине грозят запретить самозанятым оказание услуг юрлицам. Опять же, актуальной эта идея не станет раньше 2029 года, но сам факт ее существования многих самозанятых испугал.

Пока же переживать не стоит.

Какие условия работают для СМЗ

Самозанятым в 2023 году может стать физическое лицо, которое готово соблюдать следующие условия: ваш совокупный доход в год не должен превышать 2,4 млн рублей. Кроме того, вот кто применять НПД не может:

продавцы товаров не своего производства, а еще тех, которые требуют обязательной маркировки;

посредники и агенты;

добытчики полезных ископаемых;

госслужащие (за исключением лиц, предоставляющих в аренду собственное жилое помещение);

адвокаты, частные нотариусы, арбитражные управляющие, медиаторы и оценщики – но только по своей основной специальности (то есть нотариус, который в свободное время рисует и продает свои картины, может оформить эту деятельность как самозанятость);

сдающие нежилую недвижимость, например, гараж.

В большинстве остальных сфер ограничений для самозанятости нет, так что у вас довольно широкий выбор видов деятельности.

Еще стать самозанятым могут некоторые иностранцы:

граждане из ЕАЭС: Белоруссии, Армении, Казахстана и Киргизии;

жители Байконура (с 1 января 2023 года до 31 декабря 2028 года согласно законопроекту).

Как стать самозанятым

Это очень простая процедура, для которой не нужен пакет бумаг или госпошлины.

Подтвердите свою учетную запись на Госуслугах, укажите там ИНН. Затем скачайте приложение «Мой налог» (доступно и для айфонов, и для андроидов), зарегистрируйтесь там, загрузите свое фото и сфотографируйте (или отсканируйте) паспорт.

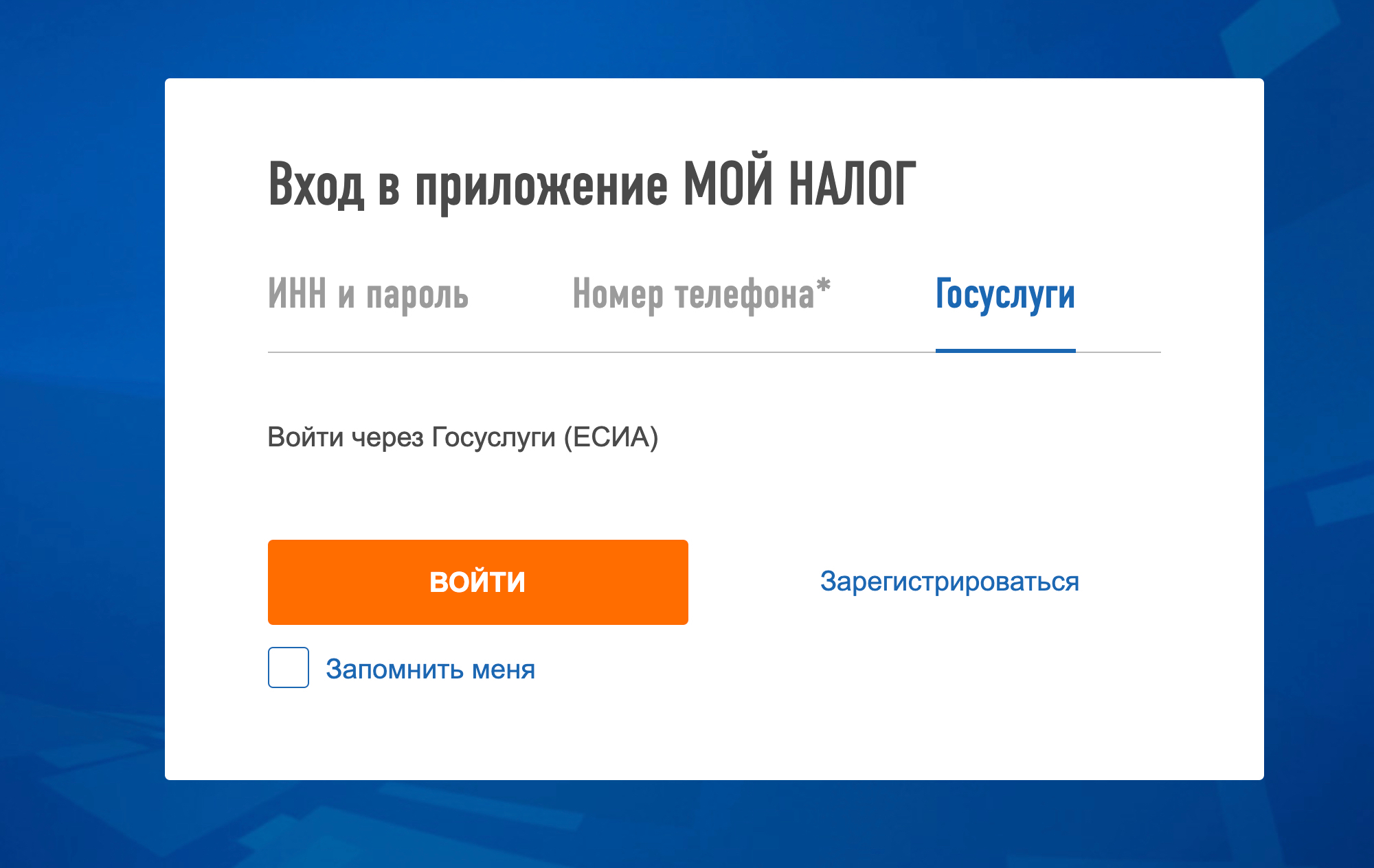

Авторизоваться в "Моем налоге", кстати, можно несколькими способами:

Как только все запустится – вуаля, вы можете начинать работать. От ФНС вы получите подтверждение, что стали самозанятым.

Кроме того, с 1 августа 2022 года подать заявку на регистрацию в качестве самозанятого можно и напрямую через Госуслуги.

Как выбрать, в какую налоговую идти

Очень просто – выбирайте регион, в котором вы живете и будете работать. Если будут командировки, разъезды и доставка, ну скажем, ваших пирогов в другой регион – вы имеете право самостоятельно выбрать, в каком из этих регионов регистрироваться. Закон в этом смысле вас не ограничивает.

Страховые взносы для самозанятых в 2023 году

Самозанятые освобождены от уплаты страховых взносов, но они могут вносить их по своему усмотрению. При этом самозанятые имеют право на обязательное медицинское страхование – уплаченный налог идет в том числе и в фонд ОМС.

Деятельность самозанятого не попадает под начисление пенсионных баллов, то есть трудовой стаж начисляться не будет. Однако самозанятый может самостоятельно направлять средства в Социальный фонд России. Чтобы рассчитывать на выплаты за больничный и декретный отпуск, самозанятому необходимо получить статус ИП и делать отчисления в Фонд социального страхования.

Как считается НПД

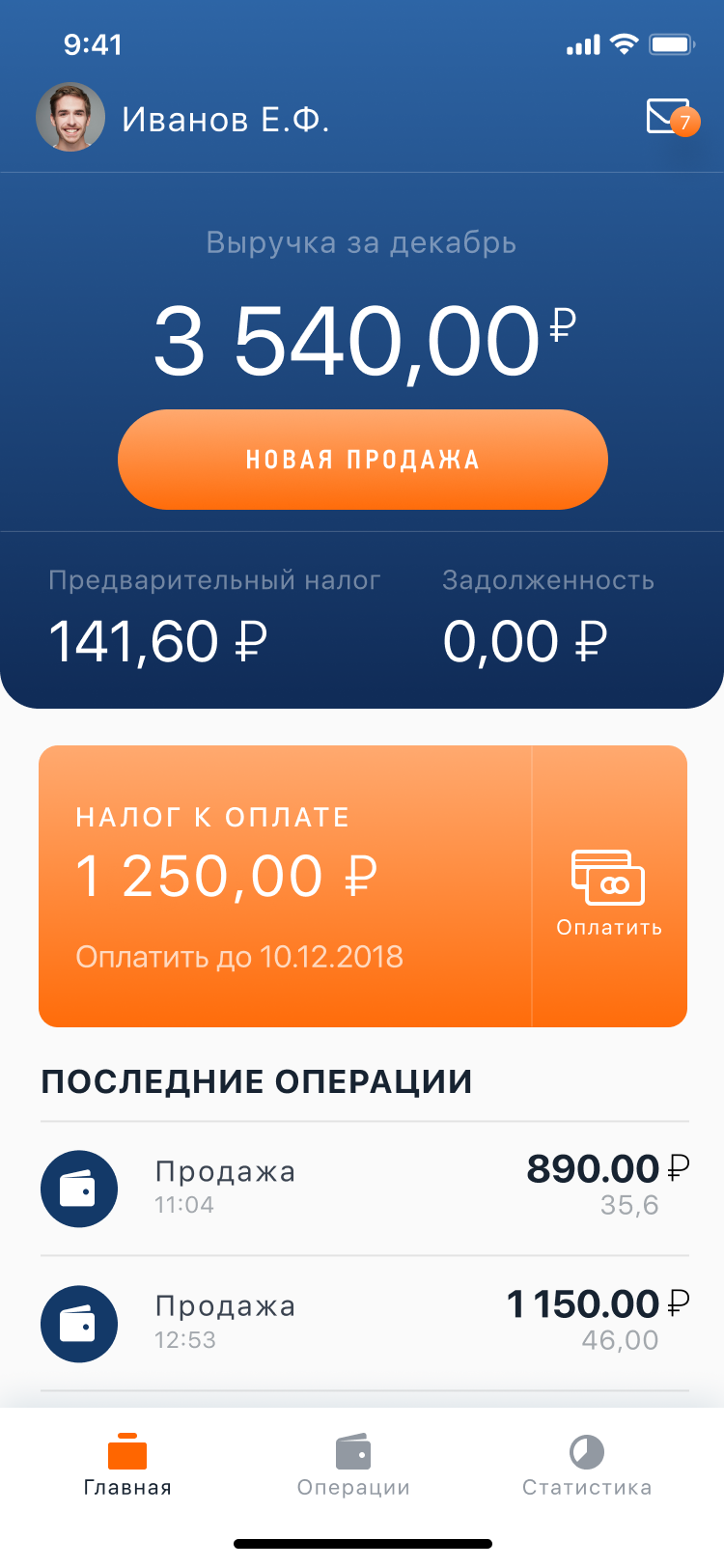

Все расчеты и начисления этого налога идут через приложение «Мой налог». Механизм такой.

Самозанятый принимает оплату за свои услуги и формирует чек. Сделать это можно 1) в приложении «Мой налог»; 2) в приложении банка, где у вас открыт расчетный счет. Такой сервис есть, например, у Сбера или Тинькоффа.

В чеке укажите статус вашего заказчика – ИП это, организация или физик, ИНН заказчика и услуги или товары, за которые получили деньги. Ну и конечно, сумму оплаты.

Далее чек автоматически подгрузится в приложение «Мой налог», и оно само посчитает сумму вашего налога к 12 числу следующего месяца. Уплатить налог нужно будет до 28 числа (это связано с переходом на ЕНП).

Выглядеть в итоге это будет так:

Как платить налог на профессиональный доход

Налоговый период по НПД – месяц, отчетность – чеки самозанятого. Чтобы все было четко зафиксировано, с заказчиком надо заключать договор. И затем отправлять ему же готовые чеки.

Уплачивать налог довольно просто: можно просто привязать карту к приложению «Мой налог» и ткнуть кнопку «Оплатить», как только вам придет налоговое уведомление о начислении налога. Если не заплатить вовремя, будут пени: они войдут в начисления в следующем месяце.

Как работать самозанятым с ИП и организациями

О том, что самозанятый не может работать со своим бывшим работодателем как минимум в течение двух лет, вы наверняка слышали и так. Но взаимодействие бизнеса и самозанятых – это очень важный пункт, о котором можно написать целую методичку. У налоговиков, например, такая есть – письмо ФНС № АБ-4-20/13183@ от 16.09.2021. Это письмо говорит о том, как бизнесу нельзя работать с самозанятыми.

Главный посыл, из-за которого налоговики к вам придут – это подмена трудовых отношений договорами с самозанятыми.

Вот по каким признакам их вычисляют:

заказчик ставит регистрацию в качестве СМЗ обязательным условием;

заказчик определяет режим работы самозанятого, в том числе продолжительность рабочего дня (смены), время отдыха;

у самозанятого есть куратор от заказчика, который руководит и контролирует работу СМЗ;

самозанятый выполняет работу полностью материалами, инструментами и оборудованием заказчика (или вовсе работает у него в офисе / на объекте);

периодичность выплат совпадает с выплатами зарплаты в организации;

суммы выплат регулярные и фиксированные.

В зону риска могут попасть как компании с единственным исполнителем-самозанятым, так и те, у кого таких десятки. Размер бизнеса значения тоже не имеет.

Если же речь о самозанятых, то особое внимание могут уделить тем, кто работает с одной-единственной компанией, хотя прямого запрета на такое сотрудничество в законе нет.

Как избежать попадания в зону риска или хотя бы сделать все зависящее от компании для этого?

Прежде всего, правильно оформить договор. Помните, что СМЗ нельзя нанять как посредника или агента.

Нельзя:

заключать с СМЗ договор поручения или комиссии;

прописывать в договоре личный характер выполнения работ. Если вам важно, чтобы работу делал лично СМЗ, то укажите в договоре, что исполнитель вправе привлекать третьих лиц, но с письменного согласия заказчика;

заключать договор на неопределенный срок

постоянно перезаключать договор с одним и тем же СМЗ. Это тоже большой риск (письмо ФНС от 01.04.2021 г. № АБ-4-20/4336@);

устанавливать ежемесячную оплату в фиксированной сумме;

указывать прямые признаки трудовых отношений.

Откуда налоговики все узнают

ФНС разработала специальную скоринговую систему, которая в режиме реального времени определяет подозрительные организации и ИП, работающие с самозанятыми.

Суть системы, в частности, в том, что она анализирует периодичность и источники выплат. И как мы уже писали выше, в зону риска сразу попадают регулярные выплаты.

Сделайте акцент на процессе сдачи работ, только после которого может выплачиваться вознаграждение. Это одно из важнейших условий договора ГПХ.

Не прописывайте в договоре установленный график работы, не указывайте место работы, не употребляйте иные формулировки, характерные для трудового договора.

Если сомневаетесь, лучше еще раз изучите критерии ТД по закону (раздел III ТК РФ).

Поддержка для бухгалтера из любой сферы и в любой организации. Задавайте вопросы экспертам - безлимитно Читайте закрытые статьи с инструкциями, чек-листами, бланками и образцами документов - от 40 выпусков в месяц. Смотрите вебинары и онлайн курсы - их уже более 600 в подписке и новые появляются регулярно.

Подписка «Клерк.Премиум» - универсальный помощник для бухгалтера. Следите за нашими акциями и скидками!

Заключение

Самозанятые – это выгодный налоговый режим с минимумом отчетности для микробизнеса и начинающих предпринимателей. Он прост, удобен, но несет в себе определенные риски для компаний-заказчиков.

Чтобы избежать их в работе с СМЗ, важно:

Проверить статус самозанятого перед заключением договора.

Изучить и разъяснить самому СМЗ отличия отношений по ГПД от трудовых отношений.

Правильно составить договор ГПХ.

Исключить признаки трудовых отношений из взаимодействия с самозанятым (в том числе выдачу ему расчетных листков).

Начать дискуссию