Почему внештатники востребованы

Нанять фрилансера можно по-разному:

-

Как физлицо безо всякого статуса.

Это означает, что вам придется заплатить за него НДФЛ и взносы, как если бы это был ваш штатный сотрудник. Плюс только в том, что вам придется оформить меньше документов.

-

Как самозанятого.

Тогда за уплату налога за себя исполнитель отвечает сам. Если он пользуется услугами платформы, то она может автоматически удерживать и перечислять в бюджет налог от его вознаграждения.

Так фрилансер никогда не пропустит очередной платеж и весь его доход будет автоматически фиксироваться (почему это важно – расскажем ниже).

Такой функционал есть, например, у платформы YouDo Бизнес.

Для заказчика это тоже плюс, ведь платформа сформирует и направит ему чек после оплаты заказа – не нужно будет «трясти» исполнителя, звонить ему, писать в мессенджер, в сотый раз напоминая о том, что нужно прислать документы.

-

Как индивидуальный предприниматель.

Заметим, что индивидуальный предприниматель тоже может быть самозанятым и платить налог на профессиональный доход. Тогда к нему применяются все правила из предыдущего пункта.

Если же он использует другую систему налогообложения (как правило, это УСН – упрощенка, или патент), тогда вы работаете с ним, как с обычным поставщиком.

Принцип тот же, что и при работе с компаниями – заключается договор, выставляются документы, производится оплата. Никаких взносов и налогов за ИП заказчик не платит.

Штатному сотруднику положен определенный социальный пакет, например, оплата отпусков и больничных, отчисления пенсионных взносов.

Фрилансер работает сам на себя и самостоятельно решает – хочет он отдыхать или работать, а обеспечить себя соцпакетом может, если использует предоставленные законом возможности.

Например, самозанятые и ИП могут платить взносы, которые повлияют на размер их будущей пенсии.

Поэтому заказчик может не волноваться, что кроме прямой оплаты услуг, он обязан будет еще делать отчисления – налицо серьезная экономия (в 2023 году взносы в Социальный фонд составляют 30%).

Низкая налоговая нагрузка в сочетании с возможностью учесть расходы на внештатных исполнителей для целей налогообложения привлекает заказчиков.

Внештатных исполнителей проще оформить. Достаточно договора, акта об оказанных услугах и чека (в отдельных случаях, например, при безналичном платеже на счет ИП, чеки не нужны).

Штатному сотруднику нужно оформить целую кучу документов, даже если он проработает всего несколько дней, а потом уволится.

А если не оформлять внештатника

Некоторые работодатели, чтобы избежать бумажной волокиты или незаконно сэкономить на налогах и взносах, вообще не оформляют персонал. Такое может происходить в компаниях с большой текучестью кадров.

YouDo Бизнес и hh.ru проведи исследование, в котором в январе-феврале 2023 года участвовали более двухсот организаций.

Выяснилось, что каждая десятая компания никак не оформляет массовый персонал (имеется в виду рядовой, который регулярно и в большом количестве нанимает работодатель – продавцы, строители, грузчики и т.п.).

Это высокие риски, ведь штрафы за нарушение трудового законодательства и за неуплату налогов немалые – согласно ст. 122 НК, неуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий (бездействия) влечет взыскание штрафа в размере 20% от неуплаченной суммы налога.

А есть еще вероятность директору или главному бухгалтеру получить дисквалификацию – тогда нельзя будет занимать руководящую должность и даже вести свое дело. И главное – все неуплаченные налоги и взносы нужно будет все равно перечислить в бюджет.

Оформляя сотрудничество с внештатными исполнителями, заказчики действуют по закону, поэтому рискуют только в случае бюрократических ошибок или недобросовестных действий исполнителя.

Давайте разберемся, в чем заключаются риски и как их избежать.

Риск недобросовестности исполнителя

Помните, что для привлечения внештатного исполнителя к ответственности и взыскания с него издержек (например, если вы пригласили к себе на объект сантехника или электрика, а он повредил коммуникации), в договоре нужно прописать виды и размеры следующих санкций:

-

убытки за нарушение обязательства (ст. 393 ГК);

-

проценты за пользование чужими денежными средствами (ст. 395 ГК);

-

неустойку (ст. 330 ГК);

-

условие об устранении недостатков.

Но даже если все прошло идеально, то впоследствии вас могут поджидать другие риски.

Налоговые риски при работе с самозанятыми

Их может быть сразу несколько:

-

Риск неполучения подтверждающих документов или аннулирование чека.

-

Риск утраты самозанятым статуса.

-

Риск переквалификации договора.

Неполучение первичных документов

Есть мнение, что достаточно только чека, который самозанятый передаст заказчику, для подтверждения факта выполнения и оплаты работ. Не нужны ни акты, ни договор.

Закон и правда не обязывает их оформлять, но вот на практике налоговики могут запросить при проверке другие подтверждающие документы, а только чека им будет недостаточно.

Почему?

Например, вы воспользовались услугами программиста, который протестировал для вас мобильное приложение и исправил имеющиеся в нем баги.

Вы заплатили ему 50 000 рублей. В чеке, который он вам прислал, указано «За услуги самозанятого». Вы эти расходы включили в расчет налогооблагаемой базы на упрощенке «доходы минус расходы».

ФНС проверила вашу декларацию и попросила книгу учета доходов и расходов (КУДиР). А затем попросила предоставить подтверждающие документы по нескольким непонятным ей операциям, в том числе по оплате самозанятому.

Налоговики хотят разобраться, что за услуги оказал вам исполнитель, ведь не все расходы на УСН можно учесть для уменьшения налогооблагаемой базы.

А у вас нет даже подтверждающего документа – договора или акта, где четко были бы расписаны работы. Скорее всего, проверяющие потребуют исключить такие расходы из расчета и доплатить налог и пени.

Это только один пример. Претензия может быть и в сроках оказания услуги, и в регулярности выплат – например, речь о проекте, длящемся год, когда исполнителя периодически привлекают к задачам.

Договор (а точнее договоры) и акты докажут, что исполнитель получал деньги за разные услуги и задачи, пусть и по одному проекту, и привлекался по необходимости. Иначе регулярные выплаты могут выглядеть как фактически обычная оплата труда.

Документы при работе с внештатниками играют важную роль и нельзя не обращать на них внимание, или зацикливаться только на получении чека.

Если таких исполнителей у вас много, то проще всего автоматизировать работу с документами – например, через платформу YouDo Бизнес можно подписывать договоры, акты, получать чеки и формировать уведомления в МВД при работе с нерезидентами.

Тогда достаточно отслеживать статусы задач и вовремя платить исполнителям, а документы будут формироваться для вас автоматически, причем фрилансеру не придется их собственноручно подписывать – для этого существуют простые электронные подписи.

Аннулирование чека

Самозанятый формирует чеки в приложении «Мой налог». Если в чеке допущена ошибка или он был выставлен случайно, то можно его аннулировать.

Добросовестный исполнитель аннулирует чек только в том случае если действительно произошла ошибка. Потом он просто выставляет правильный чек.

Недобросовестный может аннулировать чек просто для того, чтобы уменьшить сумму дохода и не платить налог.

Для заказчика это опасно тем, что сумму по аннулированному чеку нельзя включить в расходы. Исполнитель же фактически сообщает ФНС, что никаких денег он не получил, а значит неправомерно включать их в расчет налогооблагаемой базы.

Узнать о том, что чек был аннулирован, просто так нельзя. Если же вы работаете с платформой, то при возникновении вопросов сможете проверить статус чека.

Например, YouDo Бизнес помогает в получении ссылки чека: если статус в ФНС у чека поменяется, то и на платформе будет чек с новым статусом.

В таком случае компания сможет урегулировать этот вопрос напрямую с исполнителем.

Утрата статуса самозанятого

Доход самозанятого за год не может быть больше 2,4 млн рублей. Если, к примеру, в июне 2023 года он получит оплату 2 млн, а в июле еще 400 тысяч, то до конца года применять режим самозанятости уже не сможет. Заказчики смогут работать с ним только как с обычным физлицом – с уплатой НДФЛ и взносов.

Причем без отслеживания лимитов и самозанятый, и заказчик могут упустить момент, когда их отношения перейдут в другую зону налогообложения.

Есть и некоторые другие ограничения.

Например, самозанятые не могут заниматься посреднической деятельностью или перепродавать товары.

Если ФНС выяснит, что фрилансер продает что-то сделанное не собственными руками или выступает в качестве агента, то лишит самозанятого его статуса.

О том, что самозанятый превысил порог выручки или об утрате статуса, можно узнать на платформе.

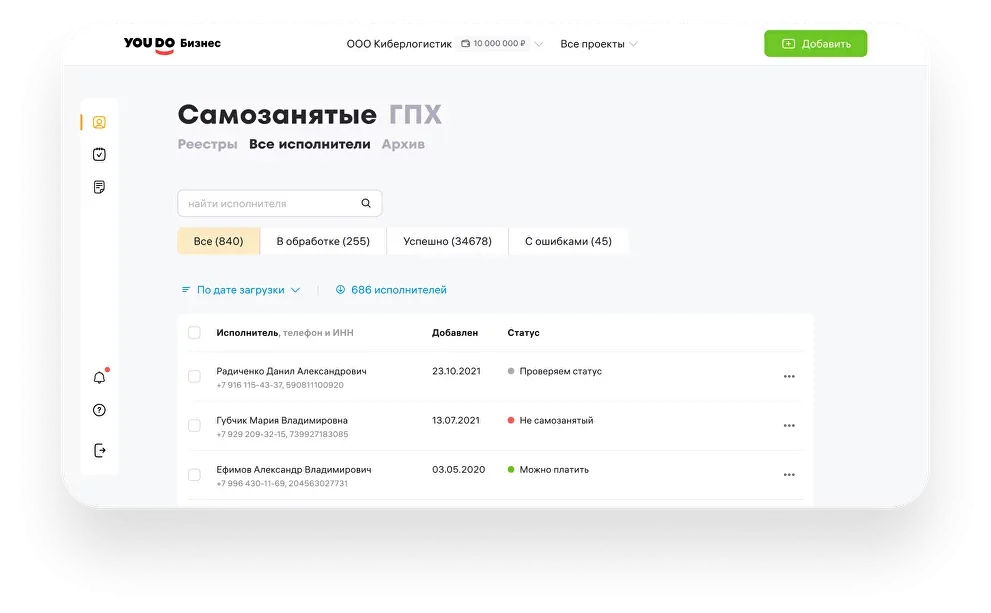

На YouDo Бизнес статус видно прямо в списке исполнителей:

Можно, конечно, проверять статус и другим способом – через сервис ФНС, но это проверка вручную – нужно набирать ИНН каждого физлица отдельно.

Если исполнителей много, работа окажется очень трудоемкой. Кроме того, статус может измениться в любой день, а значит проверять его придется перед каждым заключением договора и каждой выплатой.

Переквалификация договора в трудовой

При работе с обычными физлицами по договору ГПХ и самозанятыми, если вы неправильно построили работу с ними и оформили не так документы, высока вероятность получить переквалификацию гражданско-правовых отношений в трудовые.

Это влечет не только переоформление физлиц из исполнителей в сотрудники, но и выплату штрафов, доначисление налогов и пени по ним.

Даже качественный и юридически грамотно составленный договор не всегда является стопроцентным «оберегом» от налоговых запросов и проверок.

Чаще всего внимание налоговиков привлекают:

-

сделки с регулярными выплатами (раз или два в месяц, особенно, если даты выплат совпадают с датами перечисления зарплаты штатным сотрудникам);

-

договоры, в которых указано конкретное время работы (например, с 9 до 17 часов);

-

предмет договора, в котором описана не конкретная задача, а трудовая функция. Допустим, «нарисовать дизайн-макет сайта» – это задача, а «рисовать макеты по заданию ведущего дизайнера» – это уже описание функции;

-

сделки, в которых исполнитель работает на определенном объекте или рабочем месте, определяемом заказчиком, ему предоставляются расходные материалы и инструменты.

Когда в цепочку взаимоотношений между исполнителем и заказчиком встраивается сторонняя организация или такой сервис, как YouDo Бизнес, гораздо меньше оснований для переквалификации отношений сторон в трудовые.

Реклама: ООО "Киберлогистик", ИНН 7730194136

Начать дискуссию