Основы расчета и уплаты УСН-налога

Для расчета упрощенного налога НК устанавливает два вида периодов (ст. 346.19, п. 7 ст. 346.21, п. 1 ст. 346.23):

отчетный, по итогам которого определяют величину аванса по налогу;

налоговый, равный году, по результатам работы в котором составляют декларацию и вычисляют окончательный платеж.

Отчетные периоды соответствуют кварталу, полугодию и 9 месяцам. Поэтому суммы авансов и налога на протяжении года считают нарастающим итогом. Базой для расчета авансов при УСН, имеющем в качестве объекта доходы за вычетом расходов, служит разница между фактически признанным за период доходом и учтенными расходами.

Но если вся эта работа с УСН и налоговым учетом надоела, переходите в другую бухгалтерскую сферу — ведите управленческий учет.

Аванс, начиная с 1 января 2023, платится до 28 числа месяца, наступающего за очередным отчетным периодом.

Исчисление величины налога, подлежащего уплате за год, осуществляется с учетом суммы уплаченных за этот налоговый период авансов.

Однако может оказаться так, что налог, определенный по правилу «доходы за вычетом расходов», окажется меньше, чем 1% от общих доходов года, или год завершится с убытком. Налог в такой ситуации всё равно придется платить, но он будет рассчитан уже по другому алгоритму: 1% от полученного за год дохода. Такой налог называется минимальным, платится только по итогам года и только в отношении объекта «доходы за вычетом расходов».

Крайние сроки для перечисления итогового налога увязаны с месяцами направления в ИФНС декларации по нему и поэтому разнятся для плательщиков разных форм:

для юрлиц – 28 марта, наступающего после завершения налогового периода;

для ИП – 28 апреля года, наступающего после завершения налогового периода.

Сроки уплаты подчиняются правилу переноса, указанному в п. 7 ст. 6.1 НК для ситуации совпадения с выходными днями, и в связи с этим в 2023 году составляют:

28.03.2023 и 28.04.2023 – для перечисления налога за прошедший (2022) год юрлицами и ИП соответственно;

28.04.2023, 28.07.2023 и 30.10.2023 – для платежей по авансам за текущий год.

💻 Управленческий учет и финансы в 1С: УНФ🔹Автоматизируйте управленческий учет с 1С: УНФ и увеличьте доходы бизнеса. Научитесь анализировать финансы и управлять процессами.🎓 Курс с выгодой до 57% — сейчас всего 6 900 ₽!

Платежное поручение при упрощенке: бланк и реквизиты

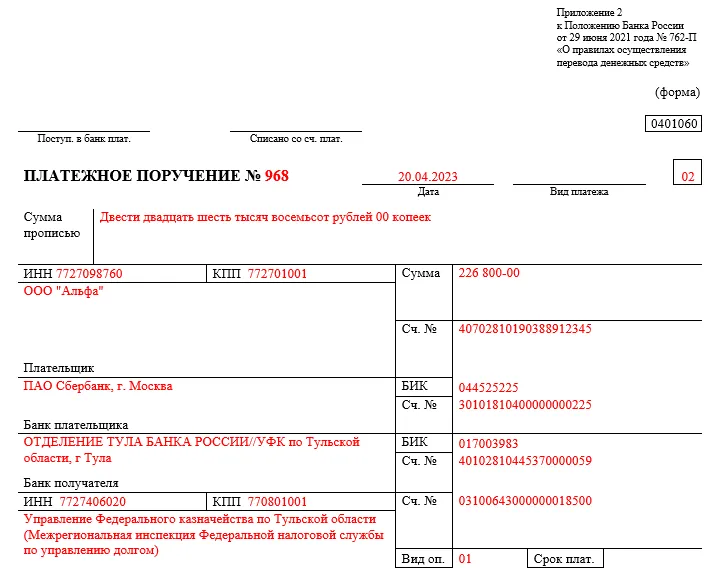

На какие же нормы надо ориентироваться, оформляя платежное поручение для УСН – доходы минус расходы в 2023 году? В отношении бланка платежки и процедуры внесения данных в него – на положения, актуализированные в связи с переходом на уплату ЕНП:

в части формы платежки, характеристик ее реквизитов и описания процедуры их заполнения – на положение Банка России от 29.06.2021 № 762-П (в последней редакции);

в отношении особенностей внесения данных в поля, правильность отражения информации в которых важна для бюджетных платежей, – на приказ Минфина от 12.11.2013 № 107н (также в актуальной редакции).

Заполненный от имени налогоплательщика образец платежки для УСН – доходы минус расходы в отношении авансового платежа за первый отчетный период 2023 года может быть представлен в двух вариантах.

Первый вариант: для уплаты на общий КБК ЕНП с последующей подачей уведомления.

Скачать первый вариант заполнения платежки.

Второй – для уплаты на КБК упрощенного налога с объектом «Доходы минус расходы». Смотрите образец авансового платежа по УСН «Доходы минус расходы» за 1 квартал 2023 года.

Итоги

С 1 января 2023 года кардинально изменился порядок уплаты налоговых обязательств, в том числе авансов и итогового платежа по УСН. Перечисление нужно делать посредством механизма единого налогового платежа на единый КБК ЕНП.

Но в 2023 году действует переходный период, когда разрешено формировать платежные поручения на КБК конкретного налога.

Комментарии

1Спасибо. пригодился