Алгоритм для начисления и возмещения НДС

Проверьте, кому предназначена субсидия

Субсидия должна быть прямой, а не опосредованной.

Когда граждане получают субсидию на оплату товаров или услуг, продавец не может считать такие средства своей субсидией. Даже если деньги в итоге перечисляют ему на счет.

С полученных в составе выручки денег нужно заплатить НДС.

Из зала суда

Налоговики сняли компании вычет по НДС на 9 млн руб. Они посчитали, что компания не получала субсидию на компенсацию разницы по льготным ценам. Субсидию получали граждане.

Организация возражала. Физлица не получали субсидии. Органы власти зачисляли средства на транзитные счета. У счетов нет конкретных собственников.

Средства с транзитных счетов переводили на расчетный счет предприятия. По счетам физлиц средства проходили транзитом. Граждане не могли распоряжаться спорными деньгами.

Судьи отказали компании. У нее не было убытка из-за льготной цены. Получатели субсидий – физлица – уплачивают задолженность по ЖКХ полностью.

Расчет потребителям ведется по тарифу без учета льгот (постановление Третьего ААС от 12.08.2021 № А69-79/2020).

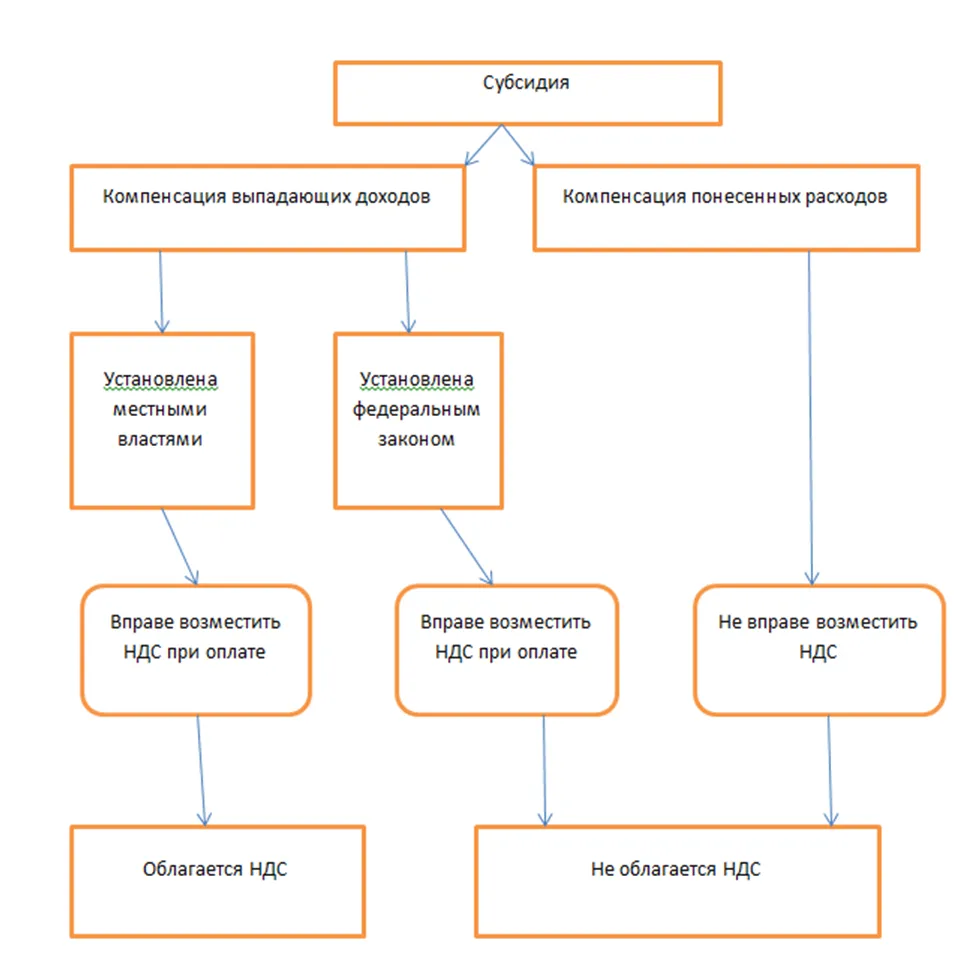

Проверьте назначение субсидии

Уточните условия договора о предоставлении субсидии.

Есть два варианта:

Первый – компенсация неполученных доходов (п. 1 ст. 78 БК).

Второй – компенсация понесенных затрат.

Когда бюджет компенсирует выпадающие доходы, компания вправе принять входной НДС к вычету.

Основание – субсидия не имеет целевого назначения по расходам. И тратить ее можно на любые цели.

Из зала суда

Налоговики сняли компании вычет НДС на сумму 700 тыс. руб. Они посчитали, что она не имела права на возмещение, так как оплатила покупку ГСМ за счет субсидии из бюджета.

Суд заступился за организацию. Субсидия выдана на возмещение недополученных доходов в связи с производством и реализацией товаров, облагаемых налогом. Ее следует обложить НДС (п. 1 ст. 162 НК).

Компания продает товар по государственным регулируемым ценам. Нужно учитывать пункт 2 статьи 154 НК. НДС начисляется по фактическим ценам реализации.

Возмещение было оформлено как компенсация убытков из-за продажи ниже себестоимости. Налог с суммы субсидии платить не нужно.

Компания вправе использовать такое возмещение по своему усмотрению. Она не обязана оплачивать конкретные активы.

Все требования для вычета по НДС выполнены. Оснований для отказа в вычете нет (постановление АС Восточно-Сибирского округа от 06.08.2020 № А69-1381/2019).

Когда бюджет компенсирует расходы, сумму компенсации облагать НДС не нужно. Но входной НДС по активам, которые купили за ее счет, вычесть нельзя (п. 2.1 ст. 170 НК). Если уже вычли – налог надо восстановить (подп. 6 п. 3 ст. 170 НК).

При этом основание для субсидии классифицируйте строго формально. Самостоятельная переквалификация запрещена.

Еще путаетесь в новых ФСБУ? Не знаете, как применять их в работе, боитесь наделать ошибок? Поможет курс «Шесть новых ФСБУ: Аренда, НМА, ОС, Капвложения, Документооборот, Запасы». Научитесь работать со всеми ФСБУ, разберетесь во всех нюансах и получите удостоверение о повышении квалификации.

Из зала суда

Налоговики предъявили компании претензии по НДС на сумму 200 млн руб. Они посчитали, что субсидия была выделена на компенсацию затрат. Поэтому вычет НДС не правомерен.

Организация возражала. Субсидия закрыла разницу между ценой топлива по нормативу, и его фактической ценой. Это компенсация убытков. Иначе говоря, недополученных доходов.

Суд установил, что краевой бюджет выделил компании субсидию на компенсацию затрат по покупке топлива. Организация сдавала отчеты, как использовала бюджетные средства. Там также указана цель субсидии – возмещение затрат на топливо.

Такой вид субсидии не облагается НДС. Однако и входной налог, который оплачен за счет этих средств, принять к вычету нельзя (определение ВС от 14.01.2022 № 303-ЭС21-25947).

Проверьте, кто принял решение о субсидии

Не надо платить НДС, если применяете государственные регулируемые цены. Или давали скидки покупателям по требованию законодательства (п. 2 ст. 154 НК).

Но такие льготы должны быть прямо прописаны в федеральном законодательстве (письмо Минфина от 16.03.2021 № 03-07-11/18341).

Ведь льготные цены вправе установить региональные или местные власти. В этом случае компенсация доходов НДС облагается (п. 1 ст. 162 НК).

Из зала суда

Компания оказывала услуги гражданам по ассенизации по льготным ценам. И получала за это компенсацию от местных властей.

Налоговики доначислили компании 15 млн руб. НДС. Инспекторы посчитали, что она получила компенсацию выпадающих доходов. И должна начислить НДС.

Организация настаивала, что применяла цены, которые регулируются государством. В этом случае компенсация НДС не облагается.

Арбитры встали на сторону инспекции. Услуги по уборке жидких отходов – не услуги ЖКХ (закон от 30.12.2004 № 210-ФЗ). Здесь не действует госрегулирование цен.

Льготную цену для населения устанавливали местные власти. Сумма компенсации – разница между ценой услуги и ее себестоимостью. Это недополученные доходы, которые облагаются НДС (постановление ВС от 09.11.2021 № 304-ЭС21-20167).

Уточните, есть ли в составе субсидии НДС

Закон допускает, что субсидия может быть выдана без учета НДС. То есть для погашения затрат без учета налога.

Это должно быть прямо указано в документе о предоставлении субсидии. Тогда восстанавливать входной НДС не нужно (подп. 6 п. 3 ст. 170 НК).

Из зала суда

Компания получила от администрации субсидию на оплату поставщикам топливных ресурсов. В документах администрации указано, что субсидия выдана без учета НДС.

Однако налоговики посчитали, что часть счетов-фактур оплачены полностью за счет средств субсидии. Значит, входной НДС был оплачен бюджетными средствами, и принимать его к вычету нельзя. Организации доначислили 2,5 млн руб.

Но кассация поддержала компанию. Администрация выдала субсидию без учета НДС. Задолженность компании кредиторами много больше размера субсидии. Деньги на расчетном счете обезличены.

Доказать, что конкретные счета-фактуры оплачены именно средствами субсидии невозможно в принципе. Восстанавливать НДС не нужно (постановление АС Уральского округа от 14.06.2022 № А76-30750/2021).

Снова подходит срок сдачи квартальная отчетность. Разберитесь во всех тонкостях заполнения новой отчетности ЕФС-1 на курсе: «Новые правила страховых взносов в 2023 году». Пройдите курс и получите удостоверение о повышении квалификации и сертификат ИПБ.

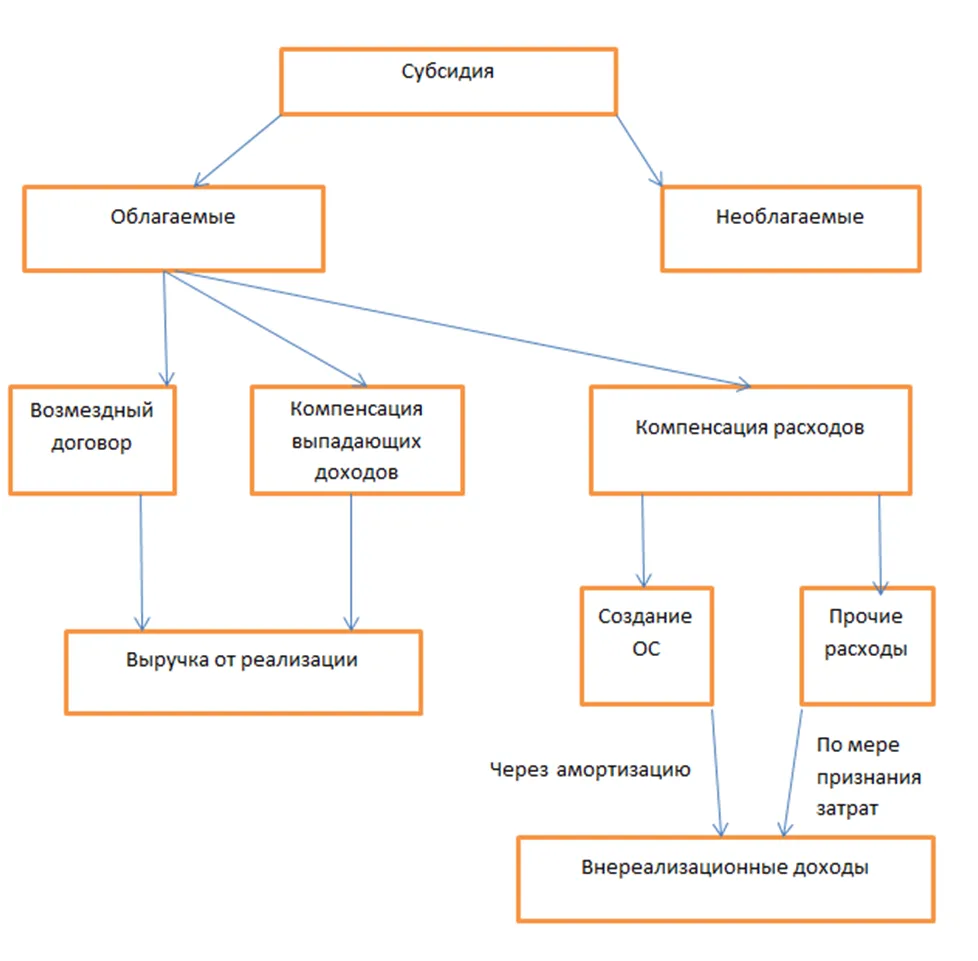

Алгоритм для расчета налога на прибыль

Проверьте, облагается ли субсидия налогом

Субсидии, которые не облагаются налогом на прибыль, указаны в статье 251 НК.

Например, это субсидии из федерального бюджета, связанные с коронавирусом. Субсидии выдавали субъектам малого и среднего бизнеса, которые входят в реестр (подп. 60 п. 1 ст. 251 НК).

Также не облагаются налогом субсидии, которые выданы на погашение расходов из ст. 270 НК. Так, не нужно включать в доход субсидию на погашение займа (письмо Минфина от 20.12.2021 № 03-03-06/1/103799).

Уточните цель субсидии

Встречаются субсидии, которые выплачивают по возмездному договору (письма Минфина от 16.10.2020 № 03-03-06/1/90403, от 16.05.2016 № 03-03-05/27752). Например, когда компания создает объект инфраструктуры для субъекта Федерации.

Субсидия может поступить на компенсацию регулируемой цены, или на компенсацию выпадающих доходов организации.

Здесь важно не ошибиться.

«Выпадающие доходы» – это когда бюджет компенсирует компании ее убытки в целом. А компенсация регулируемой цены – когда доплачивают разницу между рыночной и фактической ценой работы или услуги.

Субсидии на компенсацию регулируемых цен и по возмездному договору включайте в выручку от реализации (письмо Минфина от 01.04.2020 № 03-03-06/1/25887).

А вот компенсацию выпадающих доходов – во внереализационные доходы. Иначе возможны финансовые потери из-за разницы в дате признания дохода.

Бюджет также может оплатить или погасить затраты компании. Такие субсидии включайте во внереализационные доходы.

Определитесь с датой признания доходов

Субсидии по возмездному договору учитывайте как выручку после выполнения работы или услуги (письма Минфина от 16.10.2020 № 03-03-06/1/90403, от 02.12.2019 № 03-03-06/1/93647).

Также для субсидии, которая выделена на компенсацию регулируемой цены, дата признания – после выполнения работы или услуги (письмо Минфина от 01.04.2020 № 03-03-06/1/25887).

Если же бюджет компенсирует выпадающие доходы компании, признавайте субсидию в составе внереализационных доходов на дату ее зачисления (п. 4.1 ст. 271 НК).

Из зала суда

Налоговики доначислили компании 18 млн руб. по налогу на прибыль. Они решили, что субсидия из бюджета теплоснабжающей компании относится к внереализационным доходам. Поэтому ее надо было учесть единовременно.

Организация настаивала, что субсидия связана с низкой стоимость ее услуг. Поэтому должна относиться к выручке от реализации.

Однако суд поддержал инспекторов.

Компания сама в учетной политике отнесла субсидию к прочим доходам. Отражала ее суммы в составе внереализационных доходов в налоговой декларации.

А размер субсидии был определен как убыток компании за прошлый год. Это не имеет прямого отношения к ежемесячной стоимости услуг, на которые ссылается организация (определение ВС от 11.06.2021 № 304-ЭС21-8129).

Субсидию на создание или покупку ОС учитывайте во внереализационных доходах по следующим правилам:

если она получена заранее – по мере признания сумм амортизации;

если получена задним числом, то субсидию в размере накопленной амортизации объекта сразу включите в доходы. Остальную сумму признавайте по мере начисления амортизации.

В случае продажи основного средства оставшуюся сумму субсидии надо включить в состав налоговых доходов. Сделайте это на последнюю дату периода, в котором произошла реализация.

Учет субсидии на возмещение затрат на оплату прочих товаров, работ и услуг зависит от условий финансирования.

Если компенсируют расходы, которые уже имели место, сумму субсидии сразу включите в доход. Когда субсидия выделена заранее, учитывайте ее в доходах по мере признания расхода.

Пример. Как учесть субсидию на компенсацию затрат на покупку ТМЦ

Компания получила из бюджета в апреле 2023 года субсидию на компенсацию расходов по ТМЦ в размере 3 млн руб.

В мае 2023 компания включила в расходы ТМЦ на 1 млн руб. В июне – на 1 млн руб. Субсидию в размере 2 млн руб. надо отразить в доходах за первое полугодие 2023. А 1 млн руб. остается в «резерве».

В июле в расходы компании вошли ТМЦ на сумму 2 млн руб. По итогам 9 месяцев в доходы войдет 1 млн руб. субсидии, оставшейся с первого полугодия. А 1 млн руб. затрат останется не покрытым суммой компенсации.

В октябре 2023 бюджет выделил еще 1 млн руб. субсидии на компенсацию расходов по ТМЦ.

Так как у компании оставался незакрытым 1 млн руб. расходов на ТМЦ, сумму субсидии надо сразу признать в доходах за IV квартал 2023.

Поэтому в налоговой декларации по итогам 2023 года в состав внереализационных доходов организации войдут 4 млн руб. субсидии.

Научитесь находить свои и чужие ошибки и исправлять без последствий для компании. Пройдите курс: «Исправление ошибок в учете», получите практический алгоритм с проводками и примерами исправления ошибок. По прохождении курса получите удостоверение о повышении квалификации и сертификат ИПБ

Проверьте, не нарушены ли условия получения субсидии

При нарушении условий получения субсидии всю сумму в полном объеме отразите во внереализационных доходах.

Сделайте это в том периоде, в котором допущено нарушение (п. 4.1 ст. 271 НК).

Из зала суда

Компании доначислили 3 млн руб. по налогу на прибыль. Инспекция решила, что организация нарушила условия получения субсидии.

Компании были предоставлены субсидии на возмещение части затрат на уплату процентов по кредитам. Эти кредиты должны были пойти на развитие животноводства.

Однако часть полученных от банка кредитных средств организация отправила в адрес «проблемных» компаний.

Арбитры поддержали налоговиков. Организация использовала кредиты не по целевому назначению. Поэтому сумму субсидии надо было включить во внереализационный доход (определение ВС от 04.02.2021 № 309-ЭС20-23043).

Таблица 1. Как платить НДС и налог на прибыль при получении субсидии

НДС

Налог на прибыль | Субсидия по федеральному законодательству | Субсидия по местному законодательству |

Субсидия по возмездному договору | Сумма субсидии включается в выручку НДС начисляется Входной НДС возмещается | Сумма субсидии включается в выручку НДС начисляется Входной НДС возмещается |

Субсидия по регулируемой цене | Сумма субсидии включается в выручку НДС не начисляется Входной НДС возмещается | Сумма субсидии включается в выручку НДС начисляется Входной НДС возмещается |

Субсидия по выпадающим доходам | Сумма субсидии включается во внереализационные доходы НДС не начисляется Входной НДС возмещается | Сумма субсидии включается во внереализационные доходы НДС начисляется Входной НДС возмещается |

Субсидия на компенсацию расходов | Сумма субсидии включается во внереализационные доходы НДС не начисляется Входной НДС не возмещается | Сумма субсидии включается во внереализационные доходы НДС не начисляется Входной НДС не возмещается |

Начать дискуссию