А практический пример усложним условием, что самозанятый попросил перечислить его вознаграждение стороннему физическому лицу.

Начнем с того, что на уплату НПД не могут перейти продавцы, которые реализуют покупные товары. То есть, например, гражданин приобретает товары в крупной сети и реализует их в своем магазине (розничная продажа), то в такой ситуации стать самозанятым нельзя (подп. 2 п. 2 ст. 4 закона № 422-ФЗ).

Также не вправе применять специальный налоговый режим в виде уплаты НПД лица, которые:

реализуют подакцизные товары;

занимаются добычей и (или) реализацией полезных ископаемых;

реализуют товары, подлежащие обязательной маркировке средствами идентификации в соответствии с законодательством РФ.

Такая маркировка требуется, в частности, для следующих видов товаров (распоряжение Правительства от 28.04.2018 № 792-р):

табачная продукция;

духи и туалетная вода;

шины и покрышки пневматические резиновые новые;

предметы одежды, включая рабочую одежду, изготовленные из натуральной или композиционной кожи;

блузки, блузы и блузоны трикотажные машинного или ручного вязания, женские или для девочек;

пальто, полупальто, накидки, плащи, куртки (включая лыжные), ветровки, штормовки и аналогичные изделия мужские или для мальчиков;

пальто, полупальто, накидки, плащи, куртки (включая лыжные), ветровки, штормовки и аналогичные изделия женские или для девочек;

белье постельное, столовое, туалетное и кухонное;

обувные товары;

фотокамеры (кроме кинокамер), фотовспышки и лампы-вспышки;

сыры, мороженное и прочие виды пищевого льда;

молочная продукция;

велосипеды;

упакованная вода;

кресла-коляски;

пиво безалкогольное и солодовое, напитки, изготавливаемые на основе пива;

сидр и грушевый сидр, прочие напитки.

Также маркировка нужна для предметов одежды:

из норки;

нутрии;

песца или лисицы;

кролика и зайца;

енота;

овчины;

иных видов меха.

Важный нюанс: при продаже перечисленных выше товаров перейти на уплату НПД нельзя, даже если это товары собственного изготовления!

Списки маркированных товаров постоянно пополняются, убедитесь, что ваш самозанятый контрагент имеет право на его изготовление.

Практический пример

Перейдем к практической части и воспроизведем в 1С: Бухгалтерии предприятия ред. 3.0 ситуацию, когда у самозанятого гражданина Соколовой А. В. ООО «Пончик» приобрело праздничный торт за 7 000 рублей. Усложним пример тем, что Соколова попросила перевести свое вознаграждение на карту другого физического лица Артемьевой Н. И.

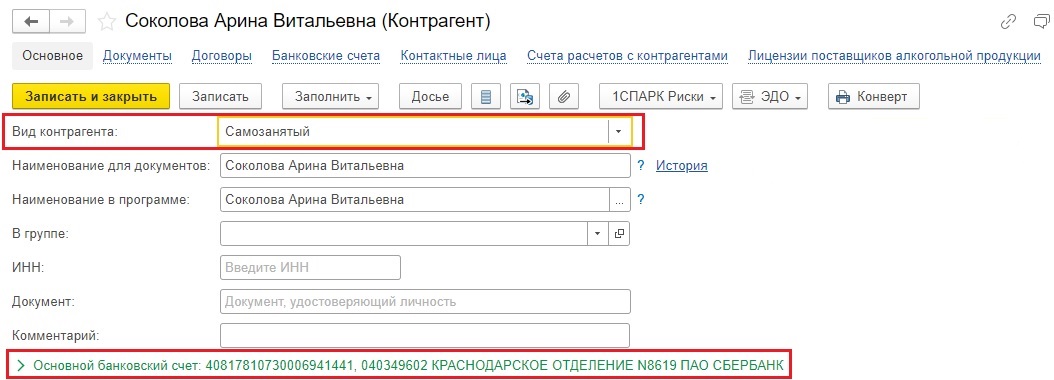

Итак, введем контрагента Соколову А. В. в программу, укажем, что она самозанятая.

В поле «Основной банковский счет» вводим именно ее банковский счет при наличии, а не счет стороннего физлица! Если информации о личном банковском счете самозанятого у вас нет, то оставляете поле незаполненным.

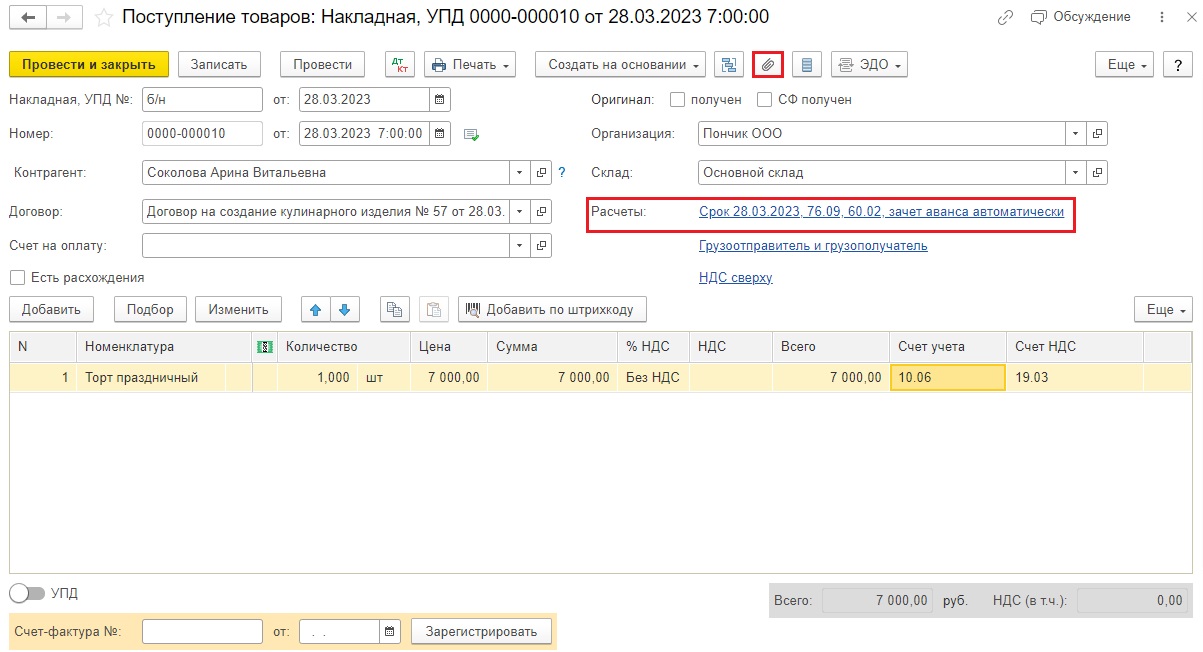

Далее вводим документ «Поступление (акты, накладные, УПД)» с видом «Товары (накладная УПД)» в разделе «Покупки».

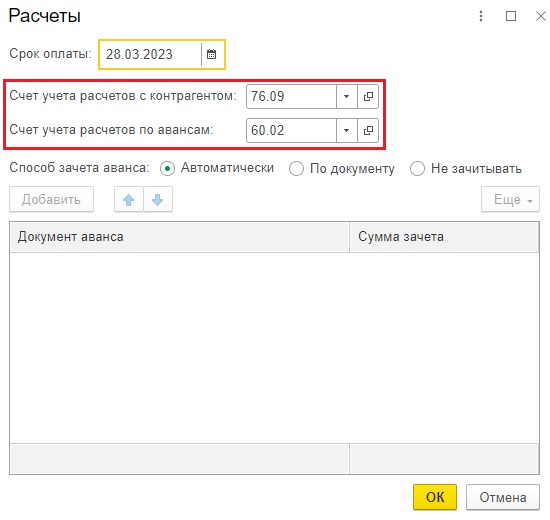

Торт приходуем как материал на счет 10.06, в поле «Расчеты» укажем корректные счета взаиморасчетов с самозанятой: 76.09 и 60.02.

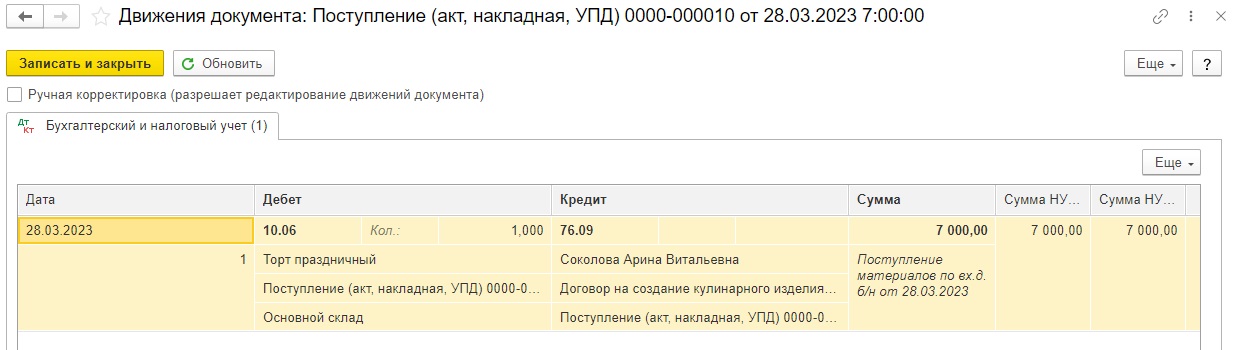

Программа сформирует проводку: Дт 10.06 Кт 76.09

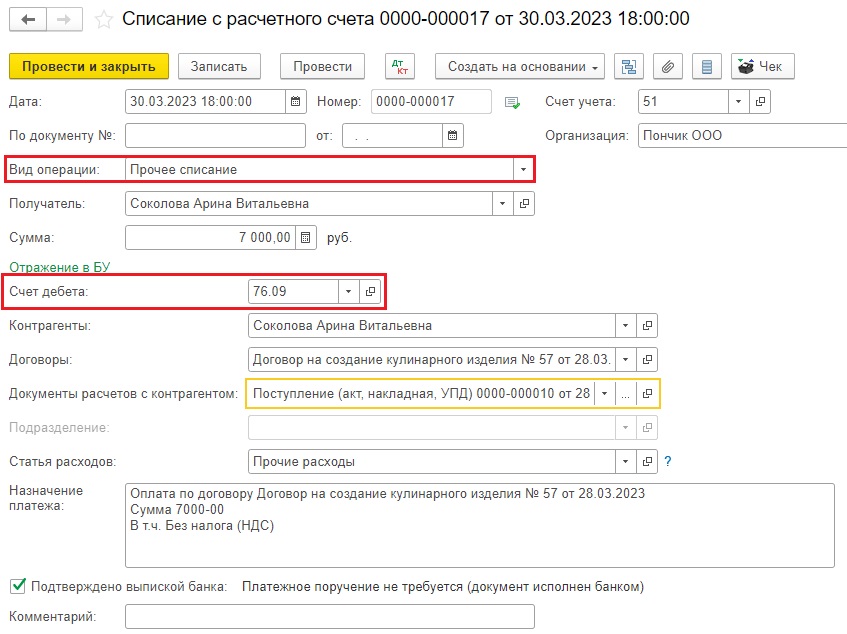

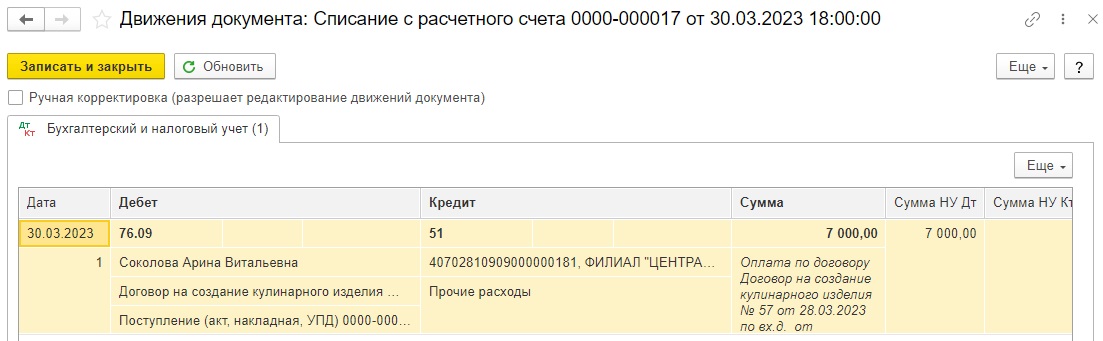

Если бы Соколова А.В. предоставила реквизиты своей личной банковской карты для выплаты вознаграждения, то особых заморочек не было бы. Вы просто в списании с расчетного счета указали бы вид операции «Прочее списание», счет учета 76.09.

Программа бы сформировала проводку: Дт 76.09 Кт 51 и взаиморасчеты с Соколовой А. В. закрылись бы.

Но Соколова попросила ее вознаграждение перевести другому физическому лицу, например, Артемьевой Н.И. Поэтому эта схема нам не подходит.

Кстати, а правомерно ли выплачивать вознаграждение другому физическому лицу? Обратимся к нормативным документам.

Покупатель, заказчик или иной должник может исполнить обязательство по оплате товаров (работ, услуг) перед поставщиком, исполнителем или иным кредитором третьему лицу. Такой способ расчетов возможен в тех случаях, когда оплата третьему лицу предусмотрена договором или кредитор дал указание должнику.

Согласно ст. 309 ГК обязательства должны исполняться надлежащим образом в соответствии с условиями обязательства и требованиями закона, иных правовых актов, а при отсутствии таких условий и требований – в соответствии с обычаями или иными обычно предъявляемыми требованиями.

Учитывая изложенное, оплата за реализованные самозанятым товары (работы, услуги) по договору между заказчиком и самозанятым на счет третьего лица возможна в том случае, если это предусмотрено договором (письмо Минфина от 1 апреля 2021 № АБ-4-20/4336@).

Допустим, у нас именно такая ситуация. Как провести это в 1С: Бухгалтерии предприятия ред. 3.0?

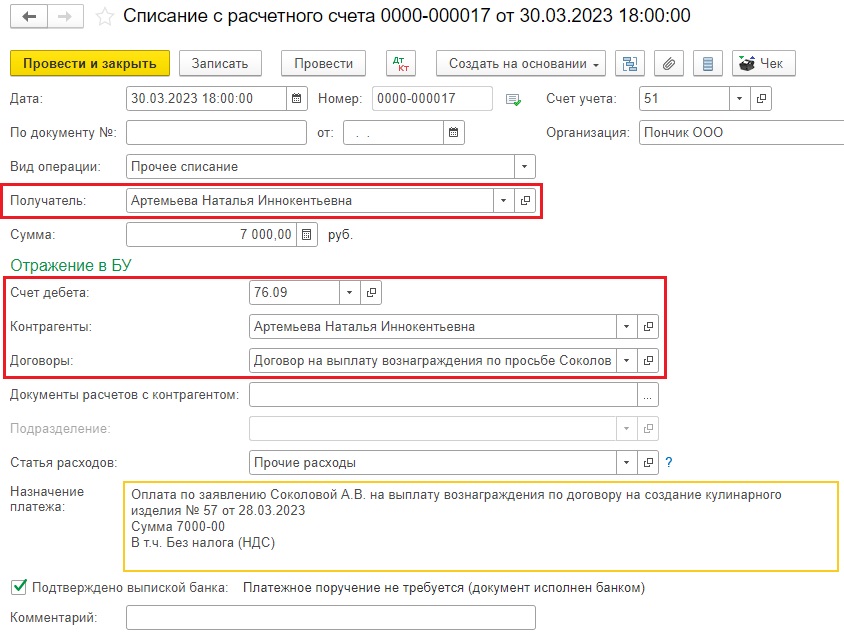

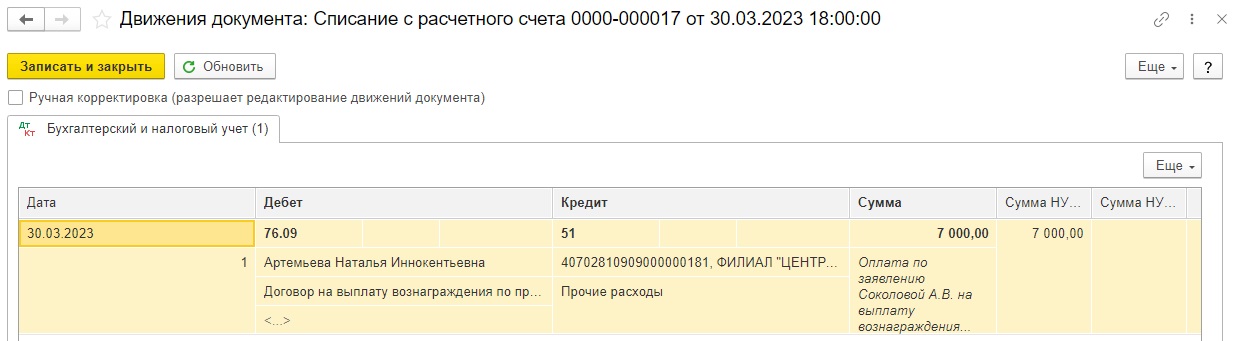

Сформируем аналогичное списание с расчетного счета с видом «Прочее списание» Артемьевой Н.И., счет учета будет такой же 76.09.

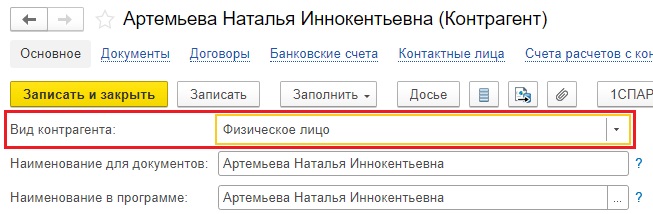

В карточке контрагента Артемьевой Н.И. укажем вид контрагента «Физическое лицо».

Документ сформирует проводку: Дт 76.09 - Кт 51.

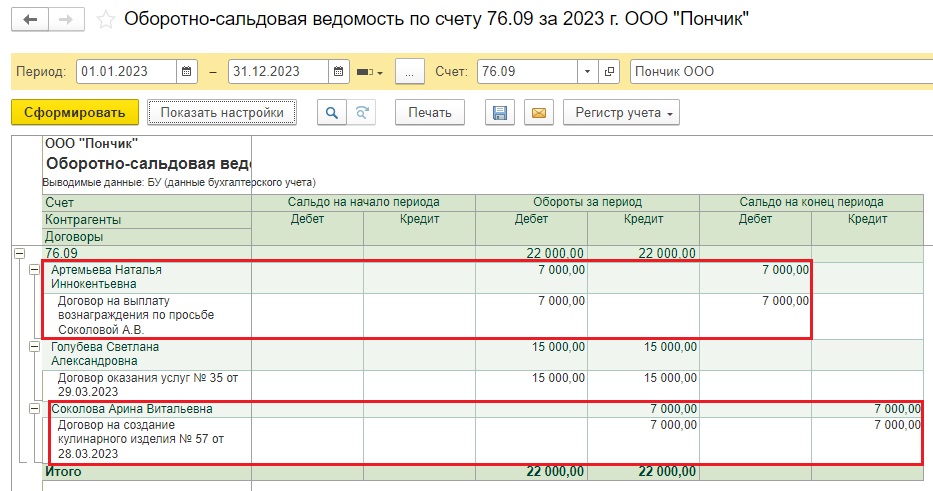

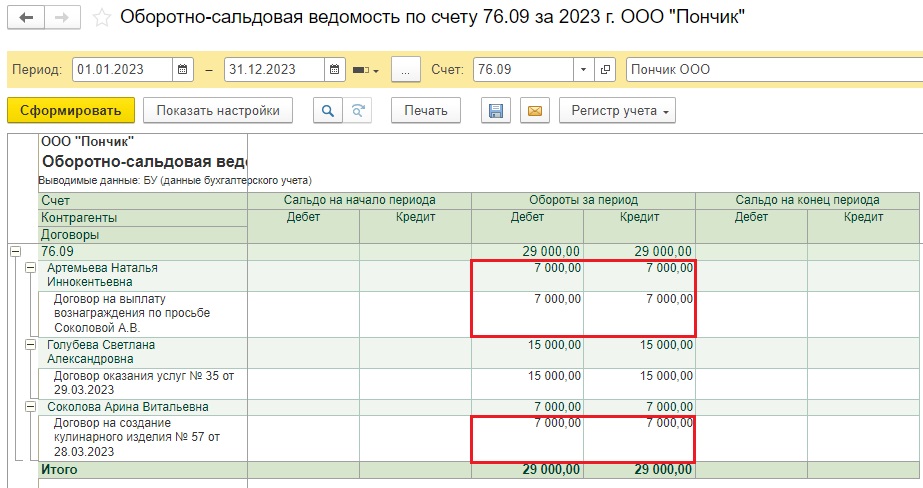

В оборотно-сальдовой ведомости по счету 76.09 очень хорошо видно, что Соколовой мы должны, а заплатили Артемьевой.

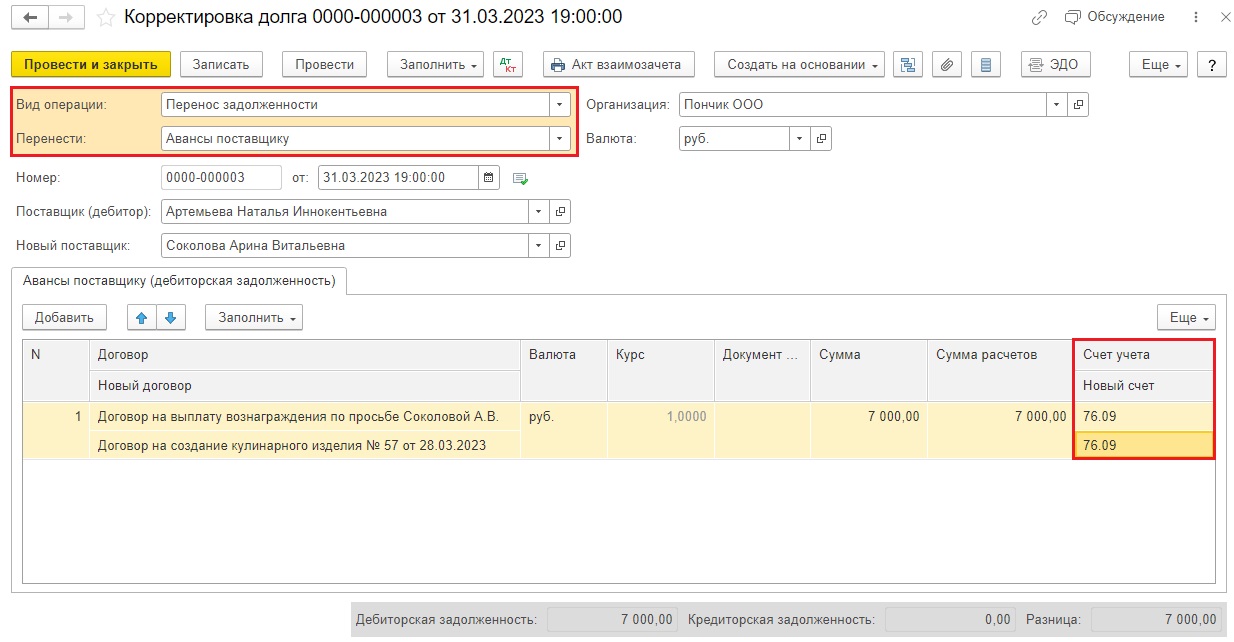

Нужно сделать взаимозачет этих сумм документом «Корректировка долга» в разделе «Покупки» (или «Продажи»).

Выберем вид операции «Перенос задолженности», перенести «Авансы поставщику», укажем наших контрагентов и в табличной части поставим счет 76.09.

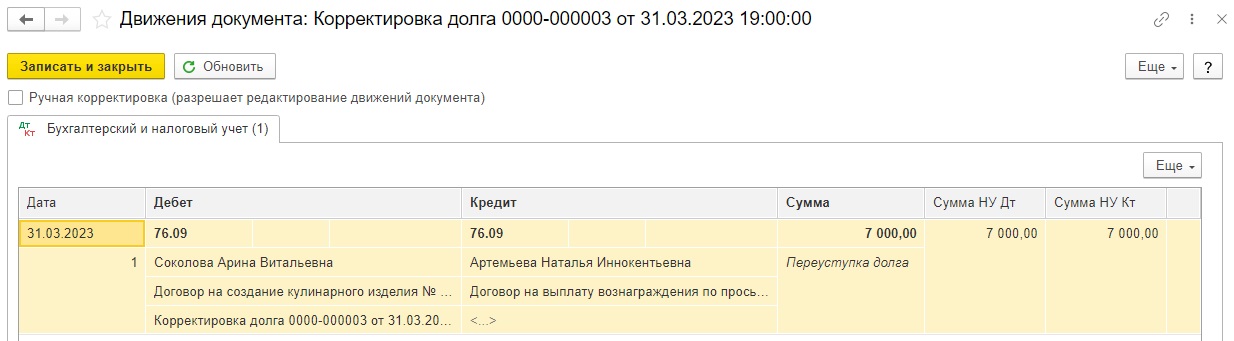

Корректировка долга сформировала нужные нам проводки между двумя контрагентами.

В оборотно-сальдовой ведомости по счету 76.09 теперь тоже всё красиво закрылось.

Комментарии

2Есть же вроде специальный счет 76.16 для учета по самозанятым...

он плохо подумал. перед тем, как просить.