Да что опять не так-то?

В уведомлении отражаются суммы к уплате, но в течение года и по его итогам платежи по УСН могут меняться в меньшую сторону. Как это выглядит:

За 1 квартал 2023 года организация на УСН «доходы минус расходы» получила доход 10 млн рублей и понесла расходов на 2 млн.

Налог к уплате: (10 млн – 2 млн) * 15% = 1,2 млн рублей

За полугодие организация получила дохода 15 млн, а расходы составили 13 млн.

Налог к уплате: (15 млн – 13 млн) * 15% = 300 000 рублей

Выходит организация не должна платить налог за полугодие, ведь она уже заплатила авансовый платеж 1,2 млн, что больше 300 тысяч.

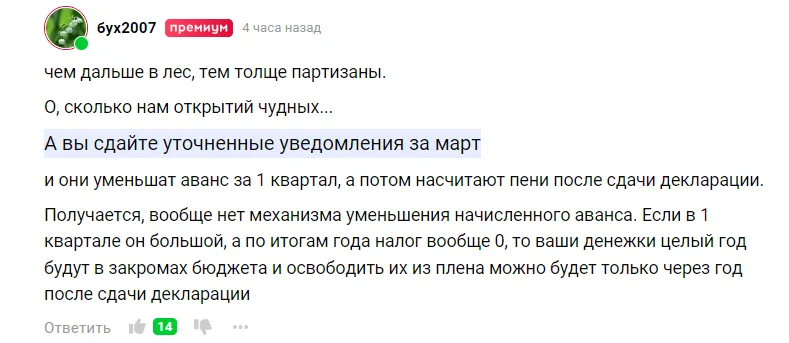

В декларации для отражения налога к уменьшению есть специальные строки, а вот как заполнить уведомление непонятно. Корректировку за 1 квартал не сдашь – там все верно рассчитано, платеж за полугодие получается отрицательный (минус 900 тысяч) – про подачу уведомления с минусом разъяснений нет. Бухгалтеры спорят – что делать с такими суммами, как отражать их в уведомлении и отражать ли вообще.

Проблема в том, что авансовый платеж, ранее отправленный в бюджет, фактически зарезервирован. Доказать, что это переплата и зачесть или вернуть его можно только при сдаче декларации:

Стать директором хочу, пусть меня научат

По исследованию, проведенному SuperJob, 26 % сотрудников хотело бы занять кресло босса в той компании, где они работают. Кстати, бухгалтеров руководящая должность не привлекает – только 11% из них хотели бы стать директорами. И наши читатели догадываются в чем дело:

С другой стороны – если амбиции есть, не надо их прятать, а главбуху стоит прокачать навыки руководителя, например, искусство убеждения – пригодится в споре с директором. Мы знаем, где такому могут научить.

Как убеждать людей в своей правоте

Такой навык пригодится не только директорам, но и бухгалтерам. Поставить свою речь так, чтобы она звучала авторитетно, правильно вести себя на публике.

Влиять на людей проще, чем вы думаете. Это доказали коллеги из КСК Групп на новом тренинге. Учат избегать стресса и перестраивать свое поведение так, чтобы люди верили вам.

Хотите научиться убеждать людей и пойти вверх по карьере? Приходите на офлайн-тренинг в Москве.

Реклама: ООО «КСК», ИНН 7725685410, erid:LjN8KWWS7.

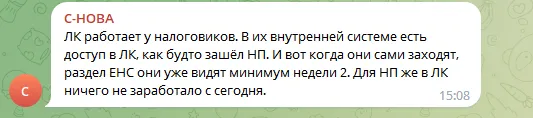

О больном

Да, опять про ЕНС. Бухгалтеры со всей России поделились инсайдерской информацией о работе личного кабинета. Спойлер: у всех он не работает. Зато ходят слухи, что у ФНС все наоборот.

Рубрика: о(б)суждалки

Данные по декларациям сенаторов не будут раскрывать. Это временная мера, антикоррупционная проверка по доходам не отменяется, но открыто сведения публиковать не станут. Комментарии к новости полыхают.

За налоговую базу ответишь?

Пока доходы сенаторов – тайна, покрытая мраком, доходы обычных компаний очень интересуют ФНС. Иногда налоговикам кажется, что организация недоплатила в бюджет и ее приглашают на комиссиию.

Цель комисии – убедить налогоплательщика внести изменения в отчетность и доплатить налоги. Касается это ВСЕХ компаний, а не только плательщиков НДС, как принято считать. Например, комиссия может проводиться, если налоговики считают, что компания выплачивает серые зарплаты, или маскирует трудовые отношения ГПХ-договорами с самозанятыми, или выводит доходы не в виде дивидендов собственникам, а через подставных ИП. В общем повод всегда найдется.

19 апреля на бесплатном вебинаре, эксперт расскажет, как подготовиться, как вести себя во время и после комиссии.

Факап дня

ФНС прислала бухгалтеру требование. Пока ничего необычного. Но если вчитаться – кажется, попадаешь в какой-то сюр.

-

Проверяют 6-НДФЛ за 1 квартал 2023 года.

-

Пишут об ошибках в отчете за 9 месяцев 2018 года.

-

Сравнивают данные об оплатах 4 квартала 2018 года и января 2019-го.

Как ответить на такую белиберду?

Ваша недобропонедельничная редакция

Комментарии

3я не сдаю...

и не плачу-на всякий случай. потом не чего не найду. сдам декларацию потом заплачу и сумма подтянется

В данном случае надутая проблема! Вы путаете формулировки. Не налог за 1 кв, а аванс за 1 кв, аванс за 1 полугодие и т .д. В уведомлении вы указываете сумму, ПОДЛЕЖАЩУЮ К УПЛАТЕ!!! Соответственно, если за 1 полугодие у вас сумма аванса по налогу получилась меньше, чем за 1кв., то вы просто не передаете уведомление. Если и за 9 мес не перекрыли сумму аванса за 1 кв, также, просто не подаете уведомление. А уже в декларации за год все отрегулируется и будет либо налог к доплате, либо к уменьшению,а налоговая по декларации увидит, что за полугодие и 9мес был аванс к уменьшению. Единственное, переплату по авансу вы не вернете, такого понятия даже нет, вы можете авансов перечислять сколько угодно и только по окончании года, посчитав налог за год определить переплата у вас или недоплата и тогда уже возвращать