Авансы по НДФЛ: нормативка

Платить авансовые платежи по НДФЛ ежеквартально до 25 числа следующего за кварталом месяца должны такие налогоплательщики:

ИП на ОСНО;

нотариусы;

адвокаты;

медиаторы;

арбитражные управляющие;

оценщики;

патентные поверенные.

Порядок расчета авансов для этой категории бизнесменов и профессионалов описан в ст. 227 НК.

В пункте 8 этой статьи сказано, что если доход превысил 5 млн рублей, то аванс надо платить двумя платежами – отдельно по ставке 13% и по ставке 15%.

Согласно ст. 58 НК при авансовой системе уплаты налогов необходимо сдавать уведомления по ЕНП до 25 числе месяца, на который приходится срок уплаты.

Сдавать такое уведомление должны все налогоплательщики. Исключение прописано только для физлиц, которые платят налог по налоговым уведомлениям.

То есть, никаких исключений для адвокатов, нотариусов, и прочих профессионалов, не говоря уже про ИП на ОСНО – нет.

Эти люди должны исчислять авансы, платить их и сдавать уведомление.

Единственная возможность не сдавать бланк уведомления – это платить авансы сразу на КБК НДФЛ платежкой со статусом 02.

Если бизнесмен платит налоги в виде ЕНП, то нужно уведомление.

Но вот беда – ИП никак не могут сдать такое уведомление. Его у них просто не принимают.

Авансы по НДФЛ: КБК

КБК по НДФЛ для ИП на ОСНО (и иже с ними) такие:

Размер налоговой базы | КБК |

До 5 млн рублей (ставка 13%) | 18210102020011000110 |

Свыше 5 млн рублей (ставка 15%) | 18210102080011000110 |

Для ставки 13% КБК у ИП на ОСНО и у налоговых агентов с зарплаты сотрудников – разные.

Поэтому если ИП указывает в платежке или уведомлении свой КБК (18210102020011000110), налоговики точно знают, что идет уплата авансового платежа ИП. Никаких сомнений по этому поводу у них нет. Ведь за наемных работников этот ИП будет платить налог по другому КБК.

А вот для ставки 15% КБК у ИП на ОСНО и у налоговых агентов с зарплаты сотрудников – одинаковые.

Поэтому если ИП указывает в платежке или уведомлении этот КБК (18210102080011000110), налоговики никак не могут понять, что это – оплата аванса по НДФЛ за себя или НДФЛ за сотрудников в качестве агента.

Конечно, догадаться можно и по косвенным признакам. Например, при уплате НДФЛ 15% за сотрудников должна быть одновременно и уплата по ставке 13%, потому что 15% без 13% не бывает. Но если ИП не сдал уведомление на 13% с КБК агента, то и КБК 15% – это не агент, а сам ИП.

Кроме того, в уведомлении на КБК 15% есть еще строка на КБК 13% в сумме 650 000 руб., что явно говорит о том, что следом может быть и строка с КБК 15% по налогу с доходов ИП.

Также догадаться о назначении суммы по КБК 15% можно по коду периода, который ИП указал в платежке или уведомлении.

Но в программе налоговиков такая аналитическая логика, очевидно не заложена.

Авансы по НДФЛ: код периода

Коды периодов, которые надо указывать в уведомлении, прописаны в приказе ФНС от 02.11.2022 № ЕД-7-8/1047@.

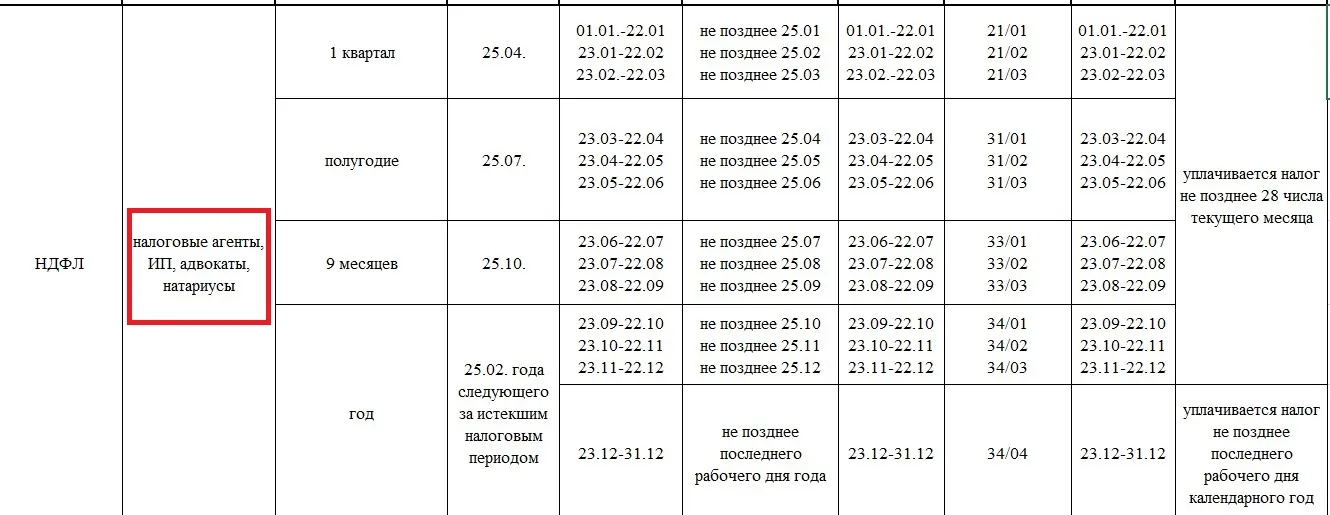

Коды такие:

21 – первый квартал;

31 – полугодие;

33 – 9 месяцев;

34 – год.

В приказе четко сказано, что означают коды.

По ежемесячным авансовым платежам при заполнении кодов 21, 31, 33, 34 указывают порядковый номер квартального месяца – 01, 02, 03, 04.

То, что 4-ый период уплаты НДФЛ, который возможен только в 4 квартале с 23.12 по 31.12, налоговики в своем приказе называют месяцем – это тема для отдельного обсуждения. Сейчас нас интересуют квартальные коды

По ежеквартальным авансовым платежам при заполнении кода 34 указывают порядковый номер квартала – 01, 02, 03, 04.

Соответственно, для аванса по НДФЛ у ИП на ОСНО код периода, без сомнения, должен быть 34/01.

Но в ответ на уведомление с таким кодом налоговики шлют отказ. Мол, не может этого быть. По мнению налоговиков, для НДФЛ код 34/01 – это код октября.

Тут надо отметить, что данный код, как и ряд других, действительно имеет «двойное назначение».

Вот эти проблемные коды:

34/01 – это одновременно и 1 квартал, и октябрь;

34/02 – это одновременно и 2 квартал, и ноябрь;

34/03 – это одновременно и 3 квартал, и декабрь;

34/04 – это одновременно и 4 квартал, и период с 23.12 по 31.12.

В алгоритме программы ФНС, очевидно, для КБК 15% код периода 34/01 имеет только одно значение – 1-ый месяц 4 квартала (октябрь).

Это косвенно подтверждается таблицей от ФНС, где прописаны все коды для разных налогов и периодов.

Эта таблица приведена в письме ФНС от 30.12.2022 № 8-7-02/0001@.

Но информация по НДФЛ там – сомнительная. Мы в редакции «Клерка» сразу обратили внимание, что для ИП на ОСНО (адвокатов, нотариусов и т.д.) информация неправильная. Но была надежда, что к моменту сдачи первого уведомления (по сроку 25.04.2023) это недоразумение разрешится. Увы.

В таблице ИП не выделены отдельно, а приравнены к налоговым агентам. Им там предлагают ежемесячные коды. Но это неправильно.

У ИП уплата НДФЛ – ежеквартальная и никаких ежемесячных и периодов с 23 числа прошлого месяца по 22 число текущего месяца у них нет!

Поэтому грести их под одну гребенку с агентами нет никаких оснований.

Данные в этой таблице противоречат как норме ст. 227 НК, так и нормам приказа ФНС, которым утвержден порядок заполнения уведомления.

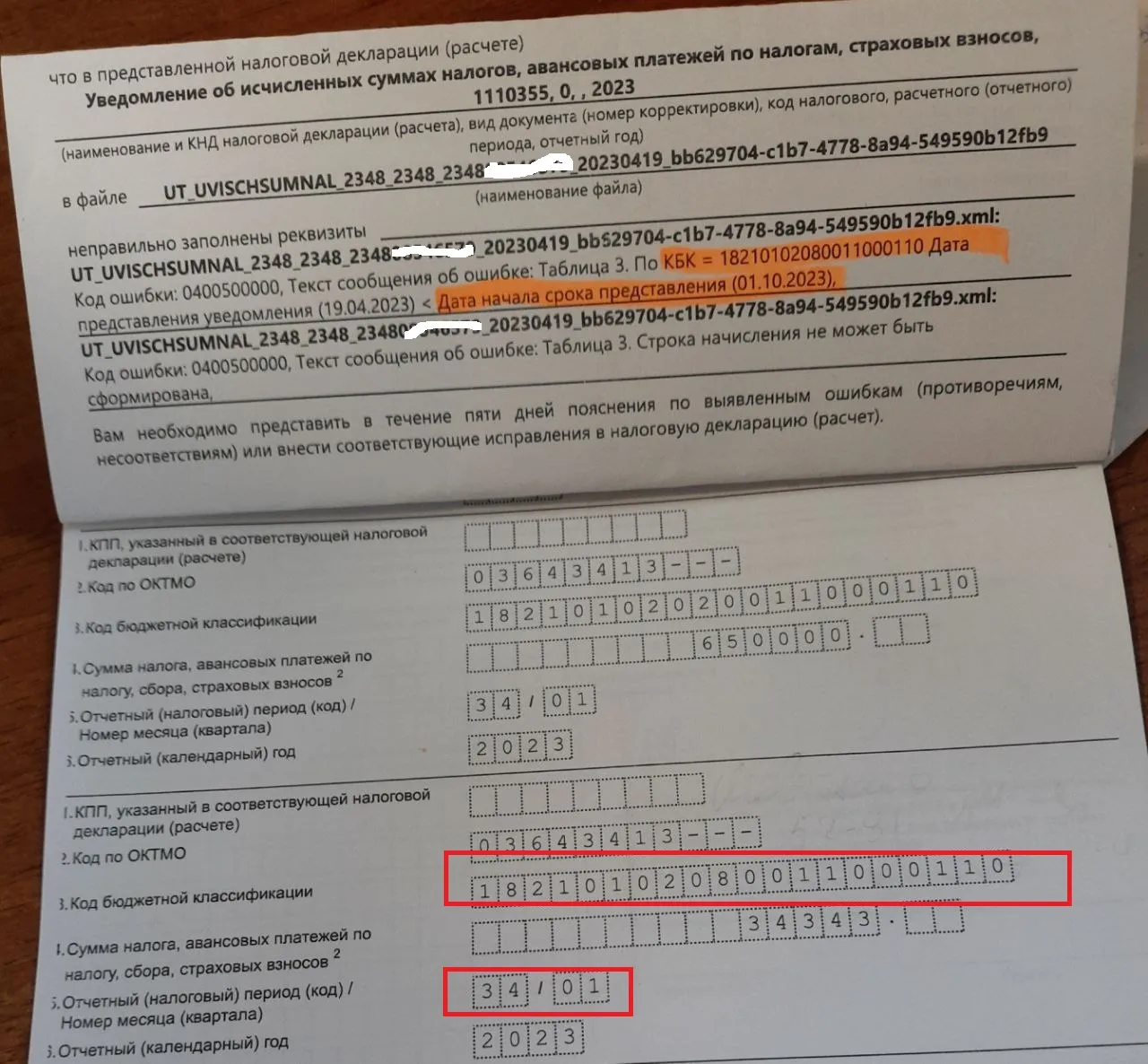

Отказ

Проблема идет с уведомлением по ставке 15%. Оно не проходит, налоговики его отклоняют.

ФНС не устраивает код периода 34/01 в сочетании с КБК 15%.

Причем строка с НДФЛ 13% с таким же кодом периода 34/01 у них не вызывает антагонизма.

То есть, ФНС все-таки признает, что код периода для НДФЛ ИП за себя – 34/01 (1 квартал), хотя в их таблице, которая размещена на их сайте, такого кода для ИП на ОСНО нет.

Но когда речь идет про НДФЛ 15%, логика отключается. По этому КБК налоговики признают только ежемесячные коды.

Получается, что прописывая алгоритм своей программы, они просто не учли, что ИП, адвокаты тоже могут зарабатывать более 5 млн рублей, причем уже в 1 квартале и периодичность уплаты у них – ежеквартальная.

Кстати, коллеги рассказывают, что сдавали уведомление на 15% с ежемесячным кодом 21/01. Но оно тоже не прошло.

Уведомление на аванс НДФЛ не ИП

Если ИП может подать уведомление через личный кабинет, то остальные плательщики авансов по НДФЛ такой возможности не имеют.

У нотариусов, адвокатов, арбитражных управляющих и т. д. нет личного кабинета ИП. У них есть личный кабинет физлица. А там возможность подачи уведомления не предусмотрена.

Обязанность подать есть, способ подачи через ЛК четко прописан в Налоговом кодексе, но на практике реализовать его невозможно.

Поэтому такая категория налогоплательщиков имеет проблему не только с уведомлением на 15%, но даже с уведомлением на 13%.

Сдать его они могут только лично на бумаге, по почте или по ТКС.

Что советуют налоговики

Что делать? Какой код ставить? Как сдавать уведомление?

Эти вопросы ИП, адвокаты, нотариусы и их бухгалтеры задают налоговикам.

Мы почитали в Интернете истории бухгалтеров, которые пытаются добиться от ФНС ответов на эти вопросы.

Несколько обсуждений на эту злободневную тему, есть и в нашем канале «Красный уголок бухгалтера» – например, тут, тут и тут.

Что же предлагают налоговики?

Арбитражным управляющим и прочим неИП (адвокатам и т. д.) ФНС советует сдавать уведомление любым способом, кроме ЛК.

Но местные налоговики говорят, что сдавать его вообще не надо. Мол, уплатите, а потом по декларации 3-НДФЛ по итогам года все «схлопнется».

Но напомним, что ст. 58 НК не делает исключения для уведомлений адвокатов. Если есть авансы, которые идут до сдачи декларации, нужны уведомления.

Что касается кода периода, то в чате ФНС на этот вопрос так и не ответила.

А местные налоговики либо не могут ничего объяснить, потому что сами не понимают. Либо дают советы, которые вызывают недоумение.

Например, бухгалтеру посоветовали поставить код 31/01, аргументируя это вот чем:

если ИП уплатил аванс до 22.04, то эта дата приходится в промежуток с 23.03 по 22.04, а это код 31/01.

В ИФНС сказали, что «поквартально ИП не считаются и по таблице это единый блок НДФЛ, а значит никаких кварталов быть не может».

Но обратим внимание, что некая таблица – это не нормативный документ. Она не может быть выше норм НК РФ и приказа ФНС.

Никаких ежемесячных (с 23 по 22) периодов у ИП на ОСНО нет. Есть ежеквартальный налог. И код за 1 квартал – 34/01.

Комментарии

2если ИП указывает в платежке или уведомлении этот КБК (18210102080011000110), налоговики никак не могут понять, что это – оплата аванса по НДФЛ за себя или НДФЛ за сотрудников в качестве агента.

а назначения платежа читать не пробовали? я всё больше убеждаюсь, что дешевле не платить, а ждать требований...

Так пока дождемся требования, с 25 числа без уведомления, насчитают пени, после сдачи декларации,

Я даже не знаю какие подобрать слова, чтобы выразить свое возмущение. У меня такая же ситуация с уведомлением, по совету местных налоговиков отправила повторное уведомление и включила всю сумму на КБК 13%, по крайней мере понятно сколько денег лежит на счете по этому КБК. Самое интересное, что инспекторы ФНС не согласны с тем, что оплата авансовых платежей ИП на ОСНО приходится на 25 число?????