Читателям, у которых возникли сомнения в достоверности названия данной публикации, сразу поясняем: нет, мы не ошиблись.

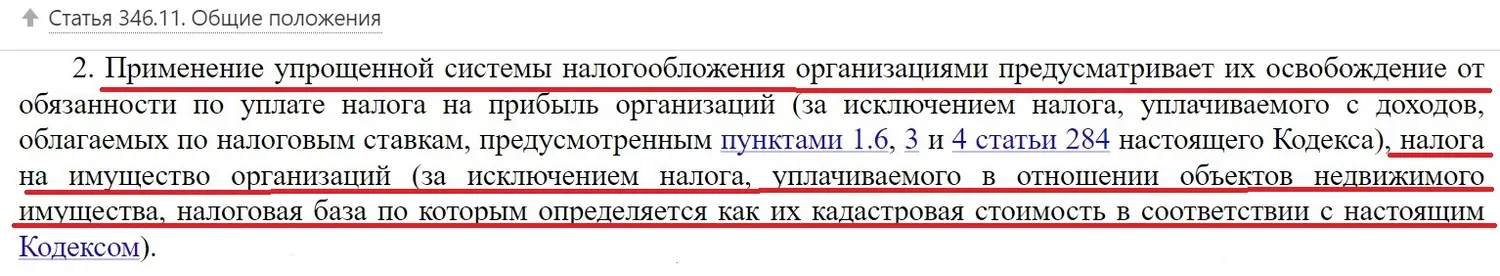

Конечно, компании, применяющие УСН, не исчисляют налог на имущество, но есть важное исключение: если имеются объекты недвижимого имущества, по которым налоговая база рассчитывается как их кадастровая стоимость.

О том, как регистрировать такое имущество и осуществлять расчет налога в программе 1С: Бухгалтерия предприятия ред. 3.0, мы и расскажем далее.

Со всех остальных недвижимых основных средств, налоговая база по которым будет среднегодовая стоимость, по-прежнему налог не взимается.

Таким образом, если ваша организация применяет УСН и имеет в собственности недвижимость, следует обязательно уточнить не попадают ли данные основные средства под обложение налогом на имущество по кадастровой стоимости.

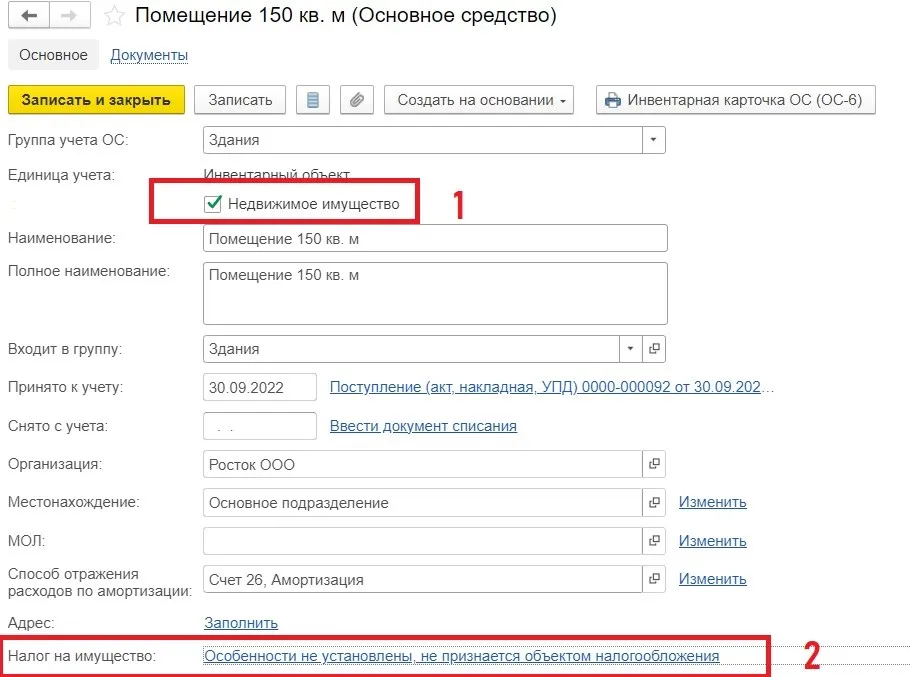

Напомним, что облагают объекты, которые включены в специальный перечень, утвержденный субъектом РФ, это следует из статьи 378.2 НК.

Жилые помещения, гаражи и т.д. облагают по кадастровой стоимости, если это предусмотрено законом субъекта РФ и в региональный перечень их не включают.

Налог считается по каждому объекту недвижимости отдельно, для этого его кадастровая стоимость умножается на налоговую ставку.

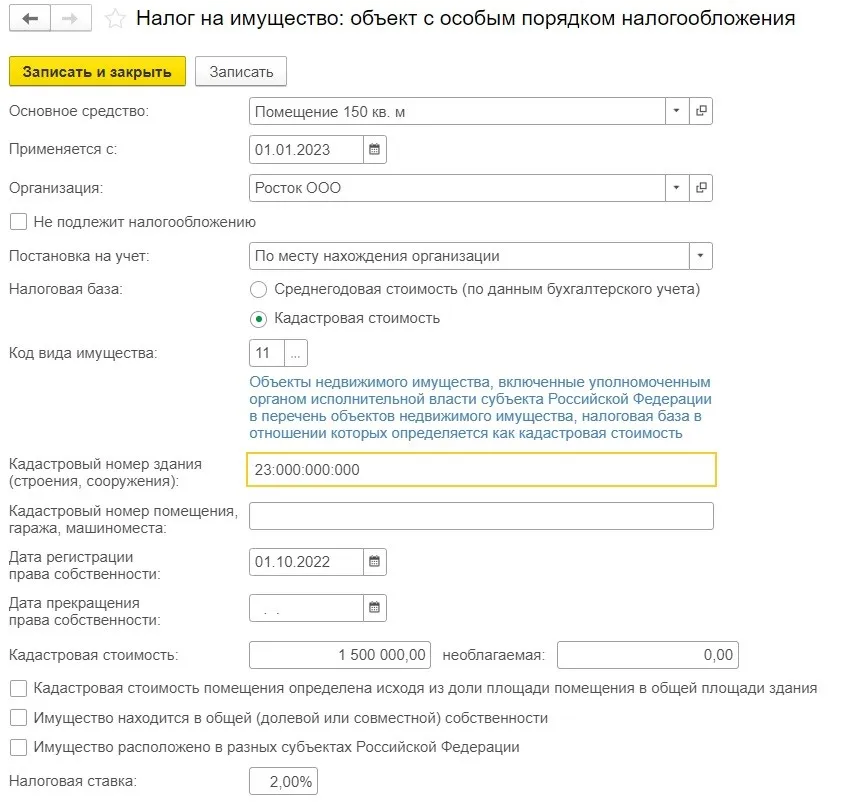

Рассмотрим расчёт налога на имущество на примере организации ООО «Росток», которая применяет УСН, и в её собственности имеется помещение, включенное в специальной перечень региона, а, соответственно, попадающее под расчёт налога на имущество исходя из кадастровой стоимости.

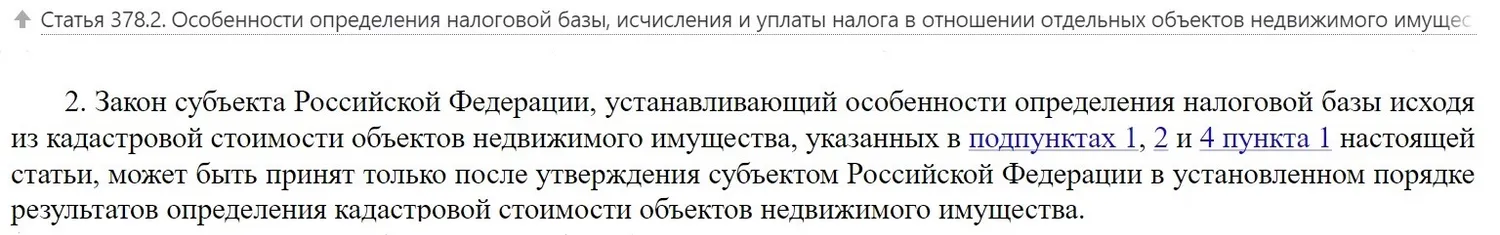

В программе 1С: Бухгалтерия предприятия, ред. 3.0 расчёт налога на имущество по кадастровой стоимости производится в отношении объектов, по которым указаны данные в регистре «Налог на имущество: объекты с особым порядком налогообложения».

Форму можно открыть несколькими способами:

-

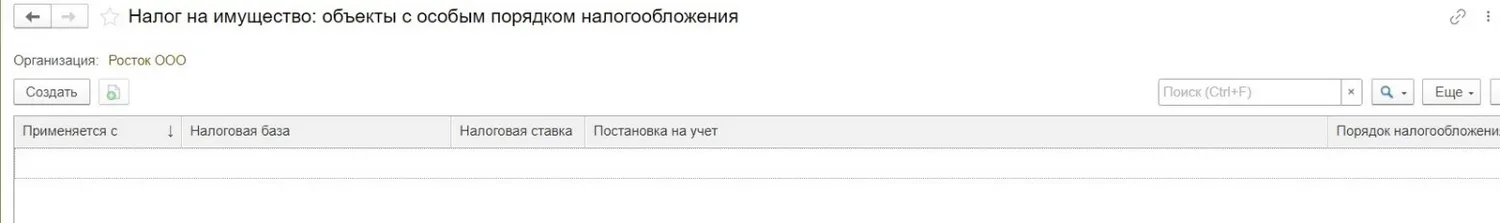

Непосредственно из раздела «Справочники» - «Основные средства», открыв карточку требуемого объекта.

Здесь обязательно устанавливаем флажок «Недвижимое имущество» (1), а затем требуется перейти по ссылке в поле «Налог на имущество» (2).

-

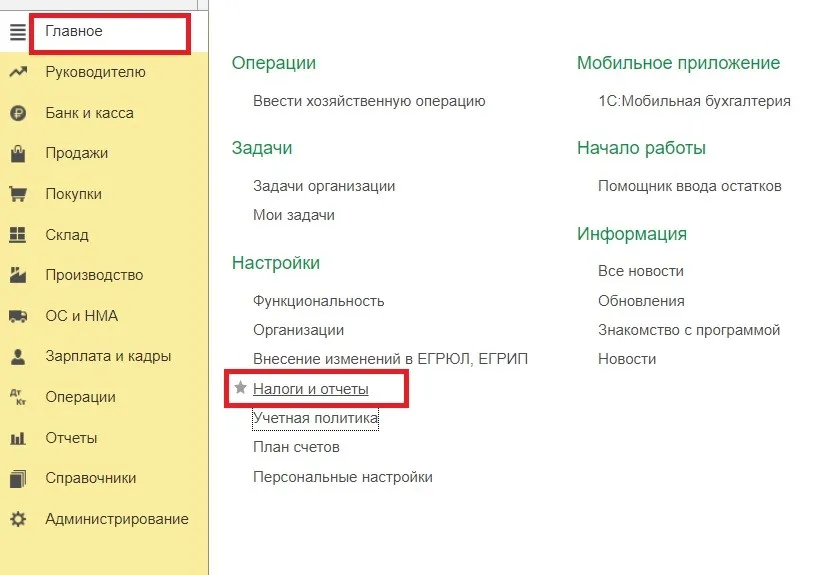

Через раздел меню «Главное»- «Налоги и отчеты».

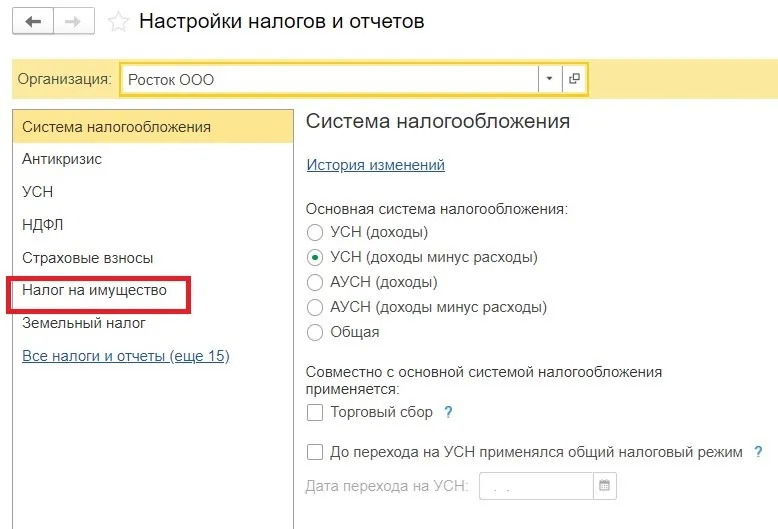

Далее открываем вкладку «Налог на имущество».

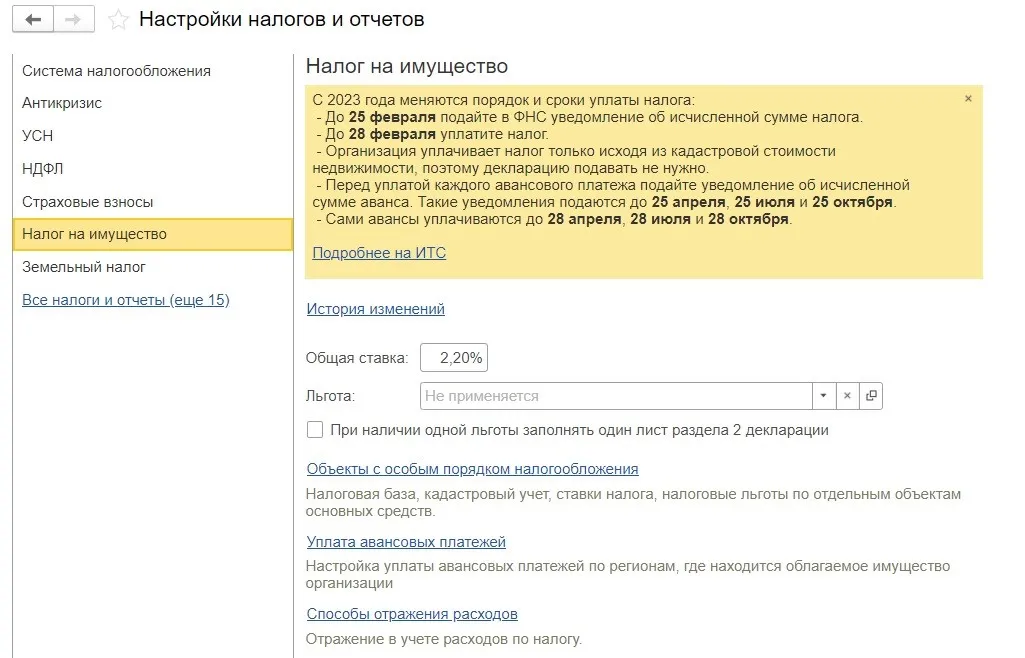

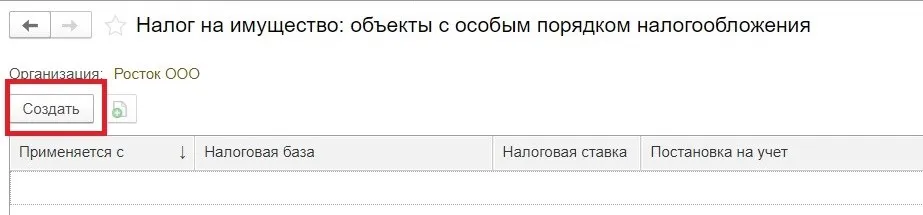

В открывшемся окне выбираем строку «Объекты с особым порядком налогообложения», в открывшемся окне сформируем новую запись по одноименной кнопке «Создать».

Выбираем объект из справочника «Основные средства», причем выбор будет только из тех основных средств, по которым был проставлен флажок «Недвижимое имущество».

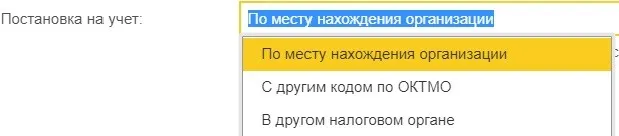

Далее последовательно заполняем всю необходимую информацию:

-

период, с которого осуществляется расчёт;

-

дата постановки на учёт;

-

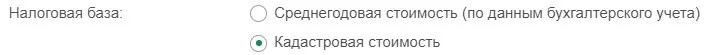

налоговая база, важно обязательно установить переключатель в положение «Кадастровая стоимость».

-

код вида имущества и кадастровый номер;

-

дата регистрации права собственности;

-

кадастровая стоимость объекта на 1 января, в нашем примере на 01 января 2023 года;

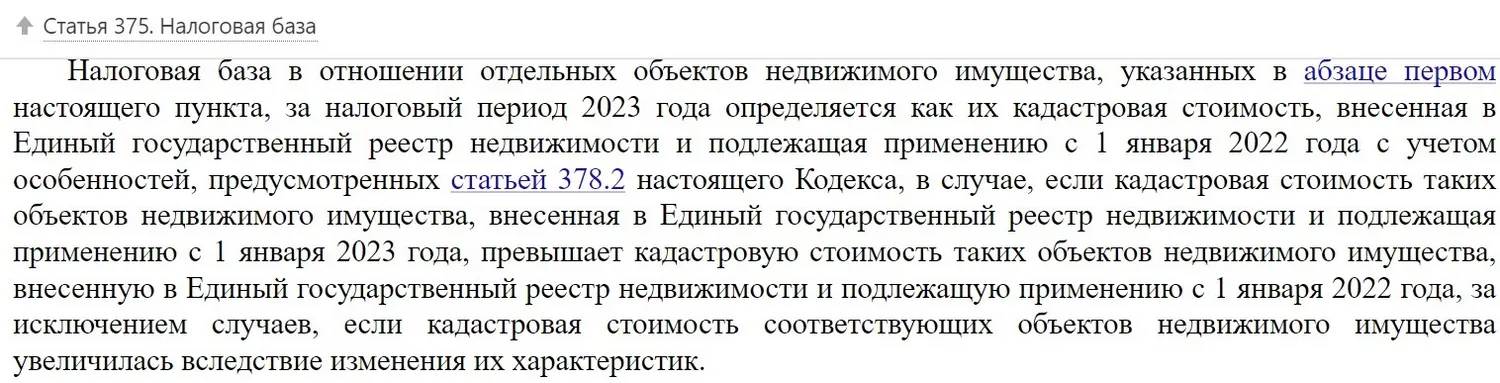

Важный нюанс: налог за 2023 г. будет рассчитываться на основании кадастровой стоимости по состоянию на 01.01.2022 г., если она меньше стоимости на 01.01.2023 г.

Это указано в п. 2 ст. 375 НК и из официальных разъяснений, например, письмо ФНС от 21 октября 2022 г. № БС-3-21/11614@, письмо Минфина от 23 сентября 2022 г. № 03-05-05-01/92123.

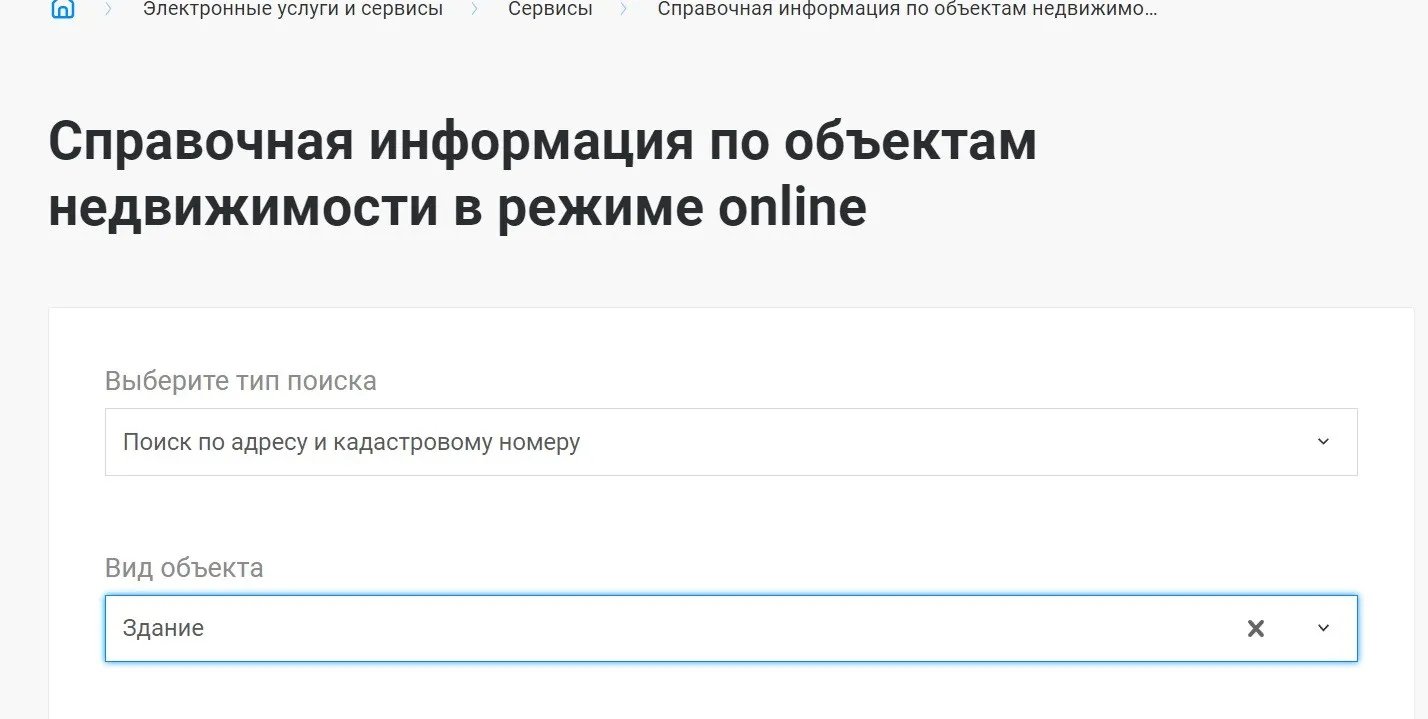

Узнать стоимость можно по кадастровому номеру объекта на сайте Росреестра.

Онлайн-выписку из ЕГРН о кадастровой стоимости можно получить через Госуслуги.

-

ставку налога на имущество.

Она устанавливается региональными законами, ознакомиться с ними удобнее всего на сайте ФНС.

-

при наличии указываем налоговую льготу.

Нажимаем кнопку «Записать и закрыть».

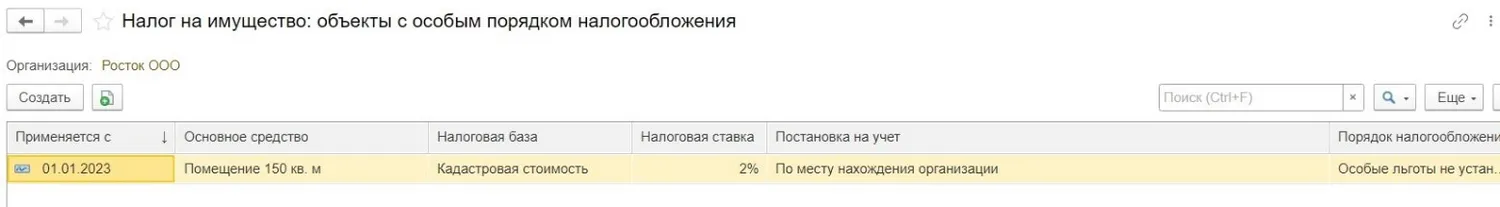

После этого в форме «Налог на имущество: объекты с особым порядком налогообложения» отобразится информация об объекте недвижимости, подлежащему налогообложению.

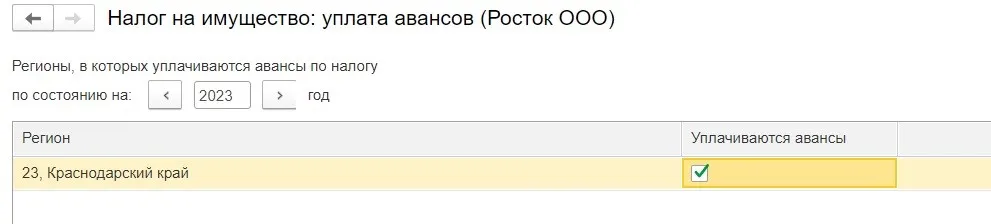

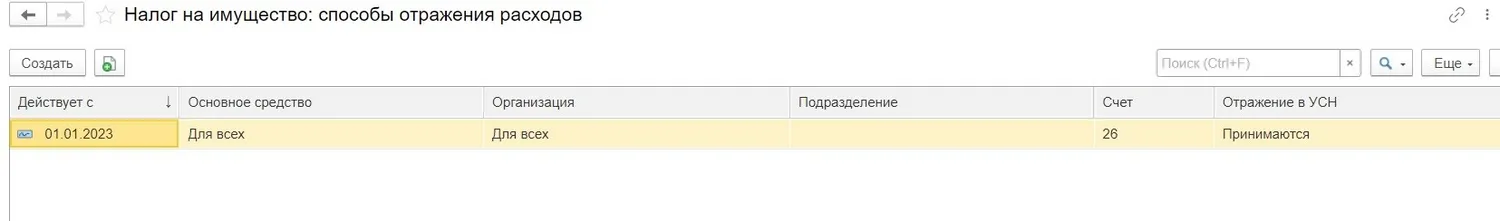

Для автоматического расчета налога на имущество в меню «Налоги и отчеты» заполняем вкладки «Уплата авансовых платежей» (если региональным законом они предусмотрены) и «Способы отражения расходов».

Данная процедура аналогична настройкам, производимым при расчете налога на имущество по среднегодовой стоимости.

Если информацию не заполнить, то автоматический расчёт налога не будет произведён.

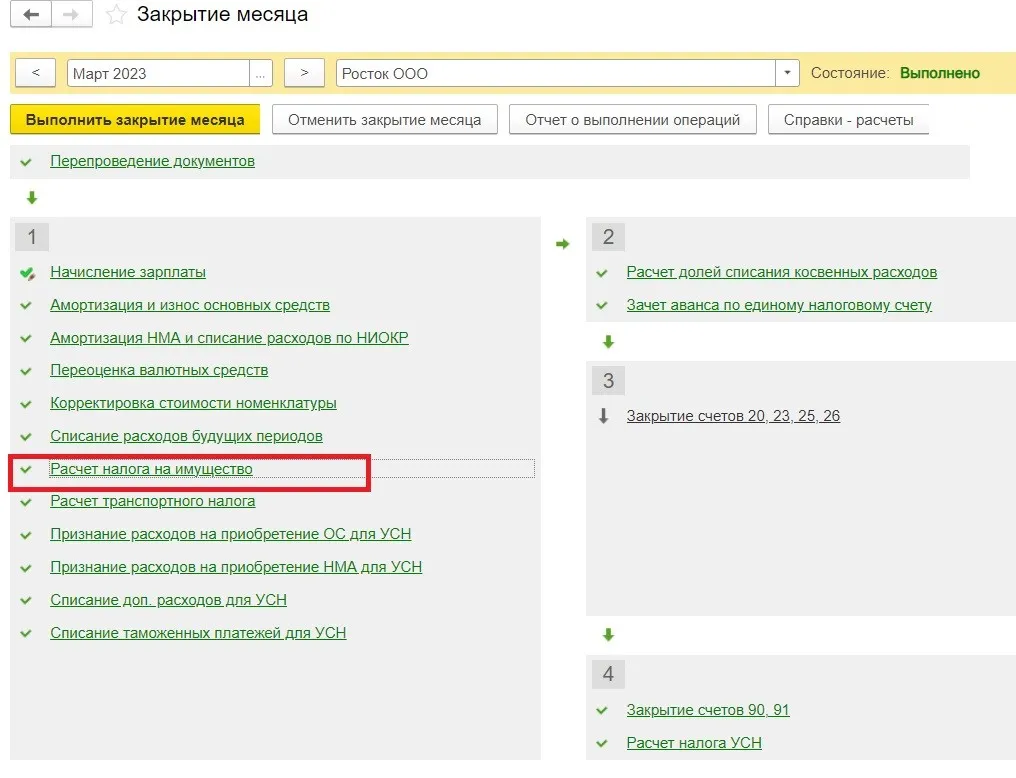

После выполнения всех этих несложных настроек можно переходить к расчёту налога, который выполняется регламентной операцией «Закрытие месяца», в её составе теперь появилась вкладка «Расчёт налога на имущество».

Если законом субъектов РФ установлены авансовые платежи, то такой расчёт будет доступен в марте, июне, сентябре и декабре, а если авансовых платежей нет, то только в декабре.

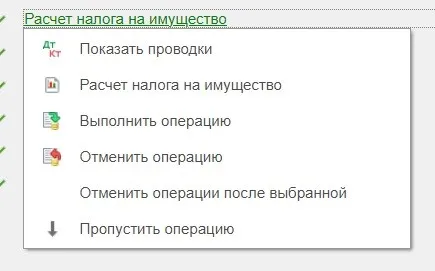

Щёлкнув по вкладке, можно выбрать доступные действия:

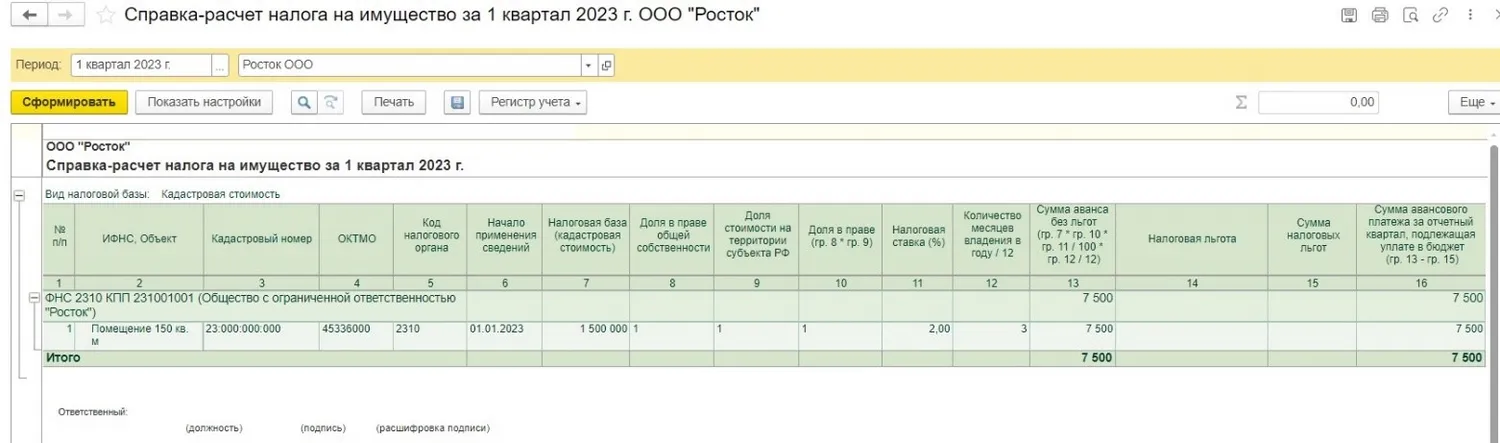

Посмотрим регистр по расчёту налога на имущество за 1 квартал 2023 г.

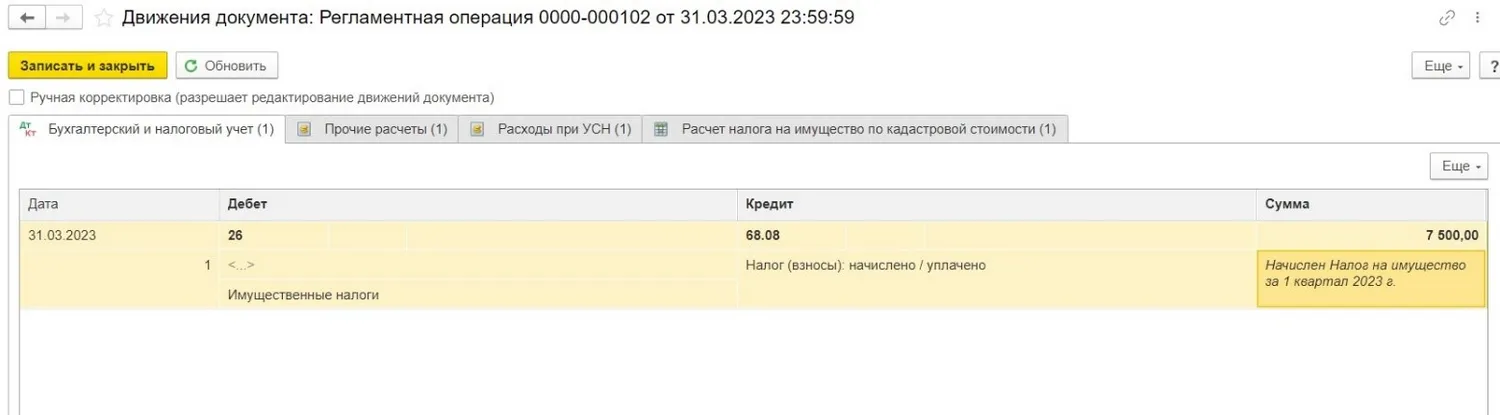

И посмотрим проводки:

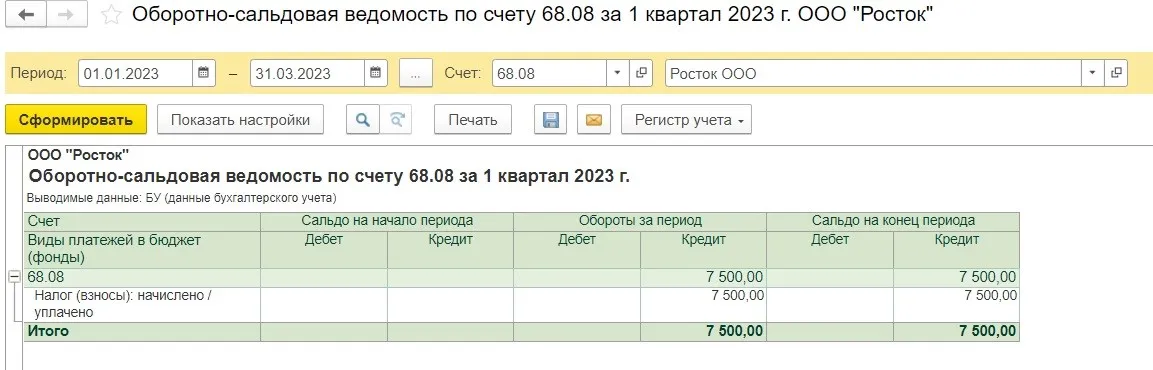

Сформируем оборотно-сальдовую ведомость по счету 68.08 «Налог на имущество» за 1 квартал, убедимся в начислении налога.

Налог и авансовые платежи (при наличии) должны быть уплачены по месту нахождения объекта недвижимости.

Декларация по налогу на имущество организациями, применяющими УСН, не подается, т.к. отменена обязанность отражать в ней сведения об объектах, облагаемых по кадастровой стоимости, а сдавать декларацию об объектах, облагаемых по среднегодовой стоимости вообще не нужно, так как такие компании освобождены от налога по ним.

После окончания срока уплаты налога за год инспекция направит в организацию сообщение о сумме налога на имущество, рассчитанной на основании имеющейся у нее информации.

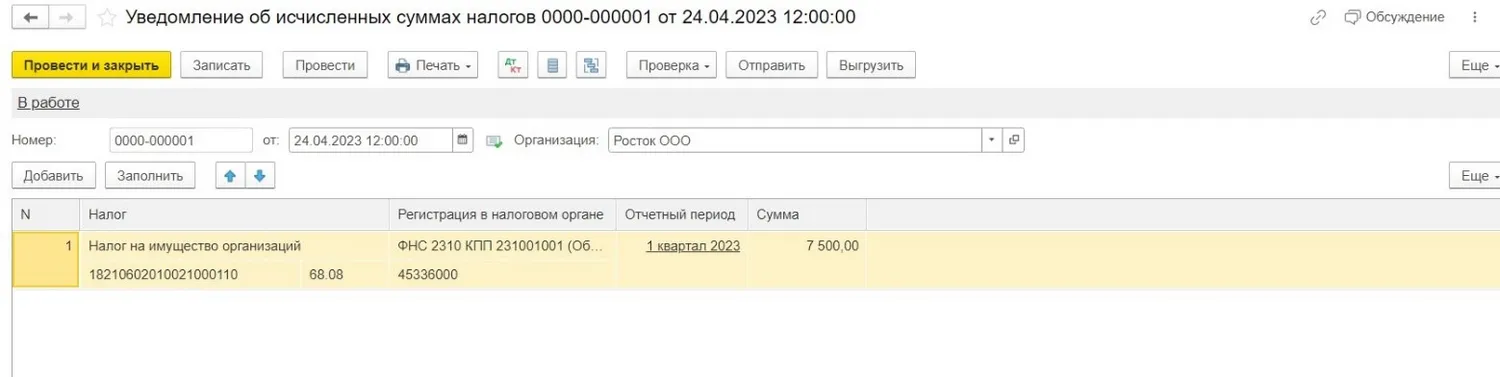

Поскольку декларация не сдаётся мы должны сформировать уведомление и отправить его в ФНС, срок подачи за 1 квартал до 25 апреля.

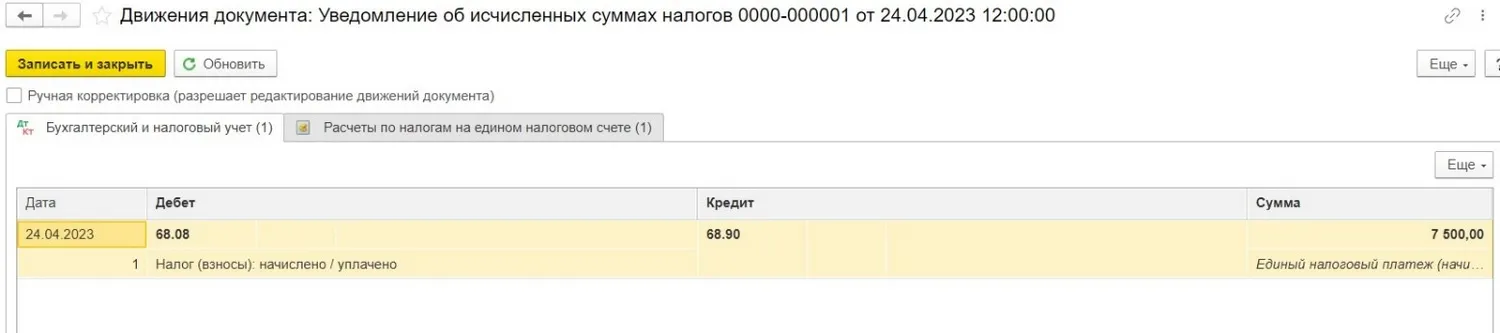

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр.

В последующих отчётных периодах начисление и расчёт налога на имущество будет происходить аналогичным образом, только может меняться количество объектов, подлежащих налогообложению.

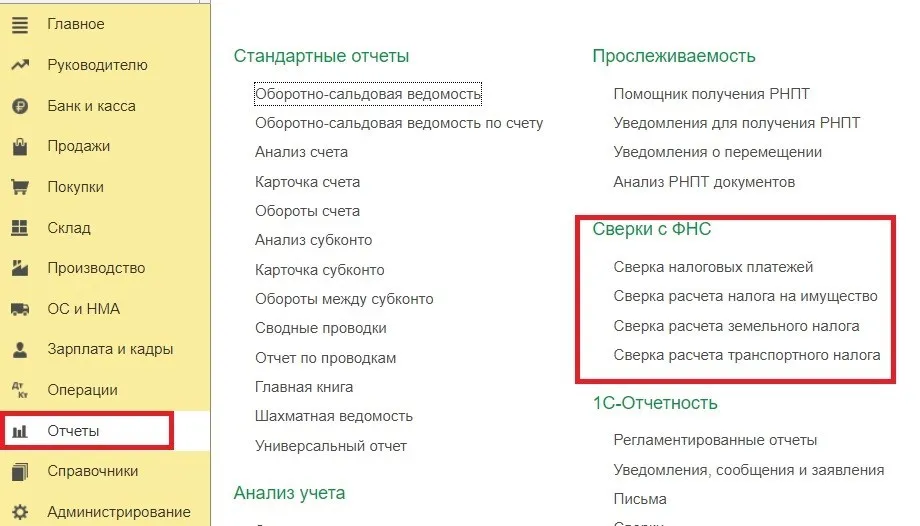

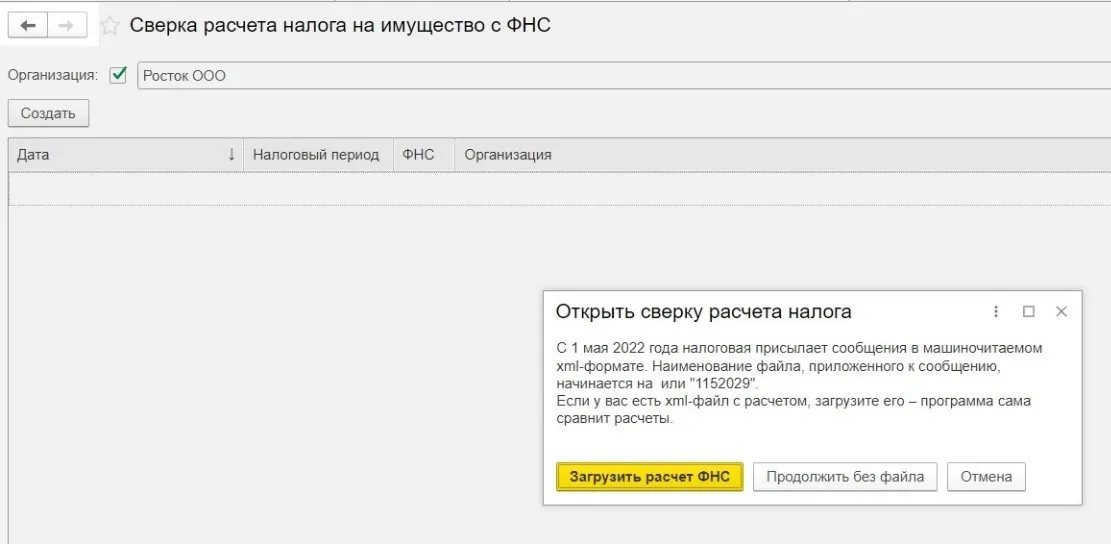

Еще обращаем ваше внимание, что в программе реализована сверка расчета налога на имущества с ФНС, найти ее можно через меню «Отчеты» раздел «Сверка с ФНС» или через задачи организации.

Сверку можно загрузить в случае наличия xml-файла или продолжить без загрузки.

В ближайшее время начнётся активная рассылка налоговой инспекцией сообщений об исчисленных налогах: транспортному, земельному и имущество в отношении кадастровой стоимости.

Начать дискуссию