Чаще всего возникают вопросы правомерности принятия таких расходов по налогу на прибыль или УСН, необходимости уплаты страховых взносов и НДФЛ, а также возможности принятия вычета по НДС (в случаях, когда образовательные услуги оказываются с НДС).

При этом компания может как оплачивать обучение сама, так и компенсировать расходы сотруднику.

Разберем все эти ситуации на практических примерах в 1С: Бухгалтерии предприятия ред. 3.0.

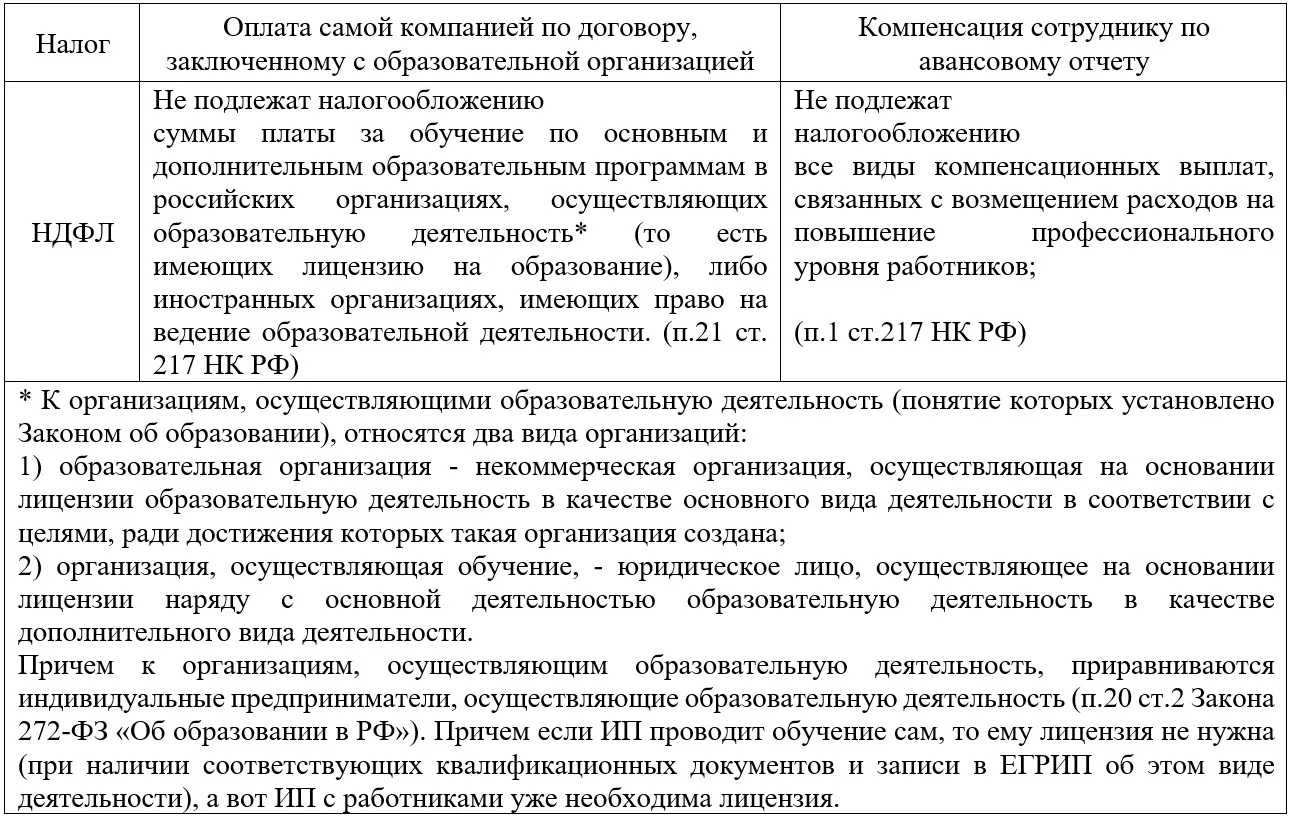

НДФЛ

Для начала посмотрим нормативно-правовую базу, регулирующую обложение оплаты обучения сотрудника налогом на доходы физических лиц.

Таким образом, ключевым моментом при налогообложении расходов на обучение НДФЛ является наличие лицензии у организации, в которой обучается сотрудник.

То есть тренинги, семинары и прочие формы обучения, услуги, приобретаемые у нелицензированных центров и других организаций, ИП или самозанятых, попадают под налогообложение этим налогом.

При этом, «ограничения в отношении способа оплаты организацией стоимости обучения физических лиц (непосредственно образовательному учреждению либо возмещение документально подтвержденных расходов физических лиц на обучение) пункт 21 статьи 217 Кодекса не содержит» (письмо Минфина от 30.05.2017 № 03-04-06/33351).

Страховые взносы

Рассмотрим далее обложение оплаты обучения работника страховыми взносами.

Оплата обучения работника по основным профессиональным образовательным программам и дополнительным профессиональным программам не облагается страховыми взносами на ОПС, ОМС и ВНиМ (пп. 12 п. 1 ст. 422 НК).

Перечни основных и дополнительных образовательных программ перечислены в ст. 12 закона от 29.12.2012 № 273-ФЗ.

Например, к основным программам профессионального обучения относятся программы профессиональной подготовки по профессиям рабочих, должностям служащих, программы переподготовки, программы повышения квалификации.

Оплата стоимости обучения по иным программам облагается страховыми взносами, например, обучение по дополнительным общеразвивающим программам.

НДС

Теперь давайте рассмотрим, как обстоит ситуация с НДС.

Большинство организаций, осуществляющих образовательную деятельность, являются некоммерческими и освобождены от налогообложения НДС.

Но если вы все же оплатили какие-то образовательные услуги с НДС, то вы вправе предъявить его к вычету при соблюдении условий ст. 172 НК: наличие корректно оформленного счета-фактуры, принятие к учету и приобретение услуг для осуществления деятельности, облагаемой НДС.

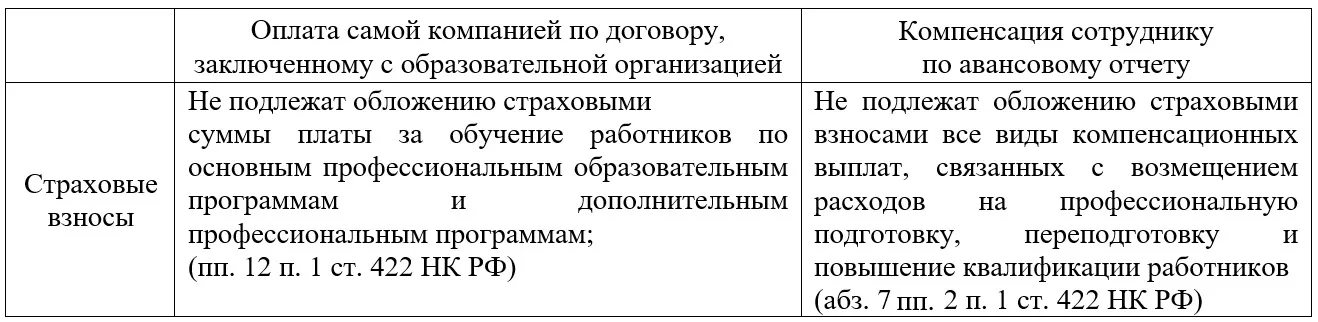

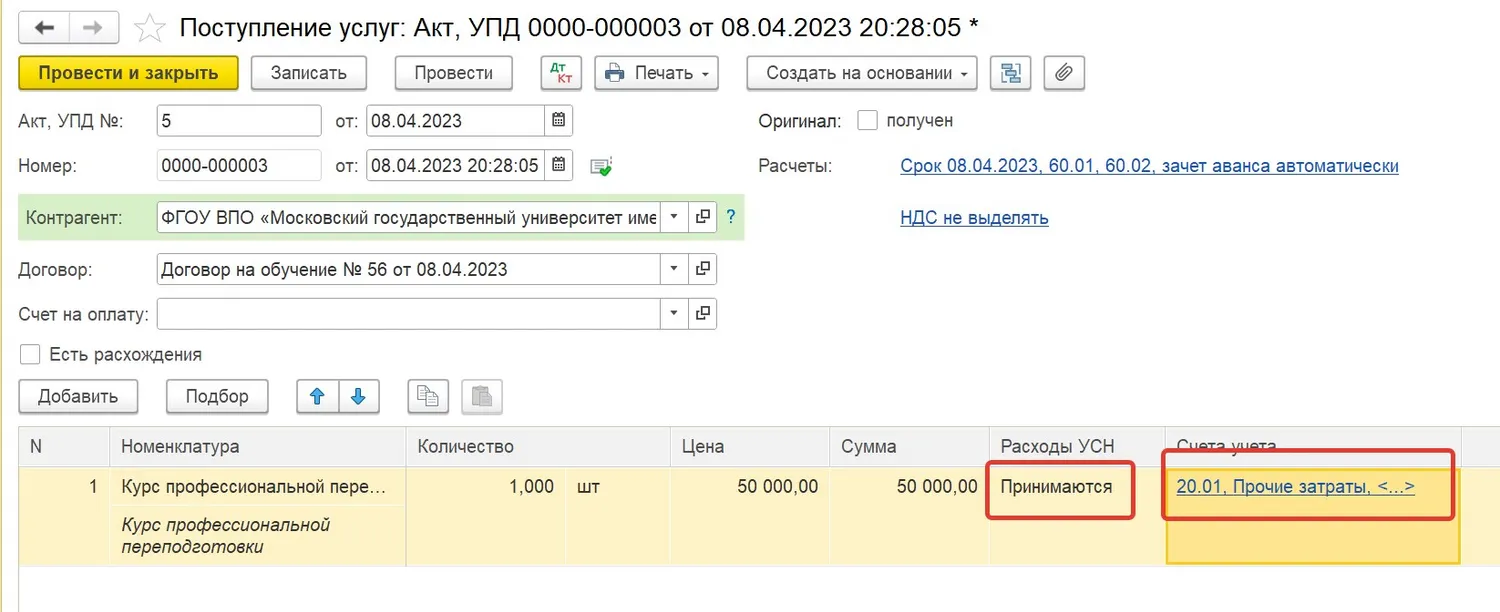

Налог на прибыль

Теперь поговорим о том можно ли учесть расходы на обучение сотрудников при применении ОСН?

Согласно положениям главы 25 «Налог на прибыль организаций», налогоплательщик уменьшает полученные доходы на сумму произведенных расходов. Расходами при этом признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком.

То есть, обучение сотрудника должно быть напрямую связано с его трудовыми обязанностями, либо обусловлено необходимостью освоения этим сотрудником смежной профессии.

Так, если мы обучаем сотрудника к примеру, иностранному языку, а его работа никаким образом не связана со знанием языков, то такие расходы вероятно налоговики потребуют исключить из расходов.

Расходы на обучение относятся к прочим расходам, связанным с производством и (или) реализацией (пп. 23 п.1 ст. 264 НК).

Правомерность включения таких расходов регламентирована п. 3 ст. 264 НК.

Расходы на обучение включаются в состав прочих расходов, если соблюдаются следующие условия:

обучение осуществляется на основании договора с российской образовательной организацией, научной организацией либо иностранной образовательной организацией, имеющими право на ведение образовательной деятельности (лицензию).

Эта же позиция изложена в письме Департамента налоговой политики Минфина от 17 августа 2022 г. № 03-03-06/1/80270, для учета расходов для целей налогообложения прибыли договор на оказание образовательных услуг обязательно должен быть заключен с налогоплательщиком, а не с его работником.

В противном случае компенсация стоимости его обучения не может быть отнесена к расходам. То есть, расходы работника на обучение, оплаченные ему по авансовому отчету в расходы по налогу на прибыль отнесены быть не могут!

обучение проходят работники налогоплательщика, заключившие с налогоплательщиком трудовые договоры, либо физические лица, заключившие с налогоплательщиком договоры, предусматривающие обязанность физического лица не позднее 3 месяцев после окончания указанного обучения, оплаченного налогоплательщиком, заключить с ним трудовой договор и отработать у налогоплательщика не менее одного года.

В случае, когда трудовой договор был прекращен ранее одного года (за исключением случаев прекращения по обстоятельствам, не зависящим от воли сторон) или не заключен по истечении 3 месяцев по окончании обучения, расходы на обучение включаются в состав внереализационных доходов отчетного (налогового) периода, в котором имели место указанные события.

УСН

А что же с принятием расходов на обучение сотрудников при применении УСН?

Если вы применяете объект «Доходы», то затраты на обучение по охране труда, как и другие расходы, вы учитывать не можете (п. 1 ст. 346.18 НК).

Иная ситуация обстоит с объектом «Доходы минус расходы». Согласно пп. 33 п.1 ст. 346.16 НК при определении объекта налогообложения налогоплательщик уменьшает полученные доходы на следующие расходы:

подготовку и переподготовку кадров, состоящих в штате налогоплательщика, на договорной основе в порядке, предусмотренном пунктом 3 статьи 264 НК.

То есть, порядок и условия принятия расходов на обучение сотрудников при УСН «Доходы минус расходы» аналогичны порядку принятия расходов по налогу на прибыль.

Здесь еще хочется обратить ваше внимание на такой нюанс: в статье 264 НК указаны только образовательные организации.

Согласно п. 18 ст. 2 № 273-ФЗ «Об образовании в Российской Федерации» образовательная организация – это организация, осуществляющая образовательную деятельность на основании лицензии.

То есть если работник обучается у индивидуального предпринимателя, то в данной ситуации условия п. 3 ст. 264 НК не выполняются.

Такой же позиции придерживается Минфин в письме от 02.03.2021 № 03-03-07/14266, рекомендуя относить такие расходы к расходам на консультационные услуги для целей налогообложения прибыли организаций на основании пп. 15 п. 1 статьи 264 НК. А вот при применении УСН эти расходы учесть уже нельзя!

Какими документами можно подтвердить расходы на обучение

Строгого перечня документов нет, но рекомендуем хранить в организации следующие документы:

приказ руководителя о направлении сотрудника на обучение (или о возмещении расходов, если сотрудник уже обучается и оплатил обучение);

дополнительное соглашение к трудовому договору с сотрудником;

договор с организацией, осуществляющей образовательную деятельность (желательно также иметь копию лицензии);

акт об оказании образовательных услуг;

документ о прохождении обучения: копия диплома, сертификата, удостоверения и т.п;

документ об оплате обучения.

Согласно положениям п. 3 ст. 264 НК, хранить указанные документы необходимо не менее 4 лет.

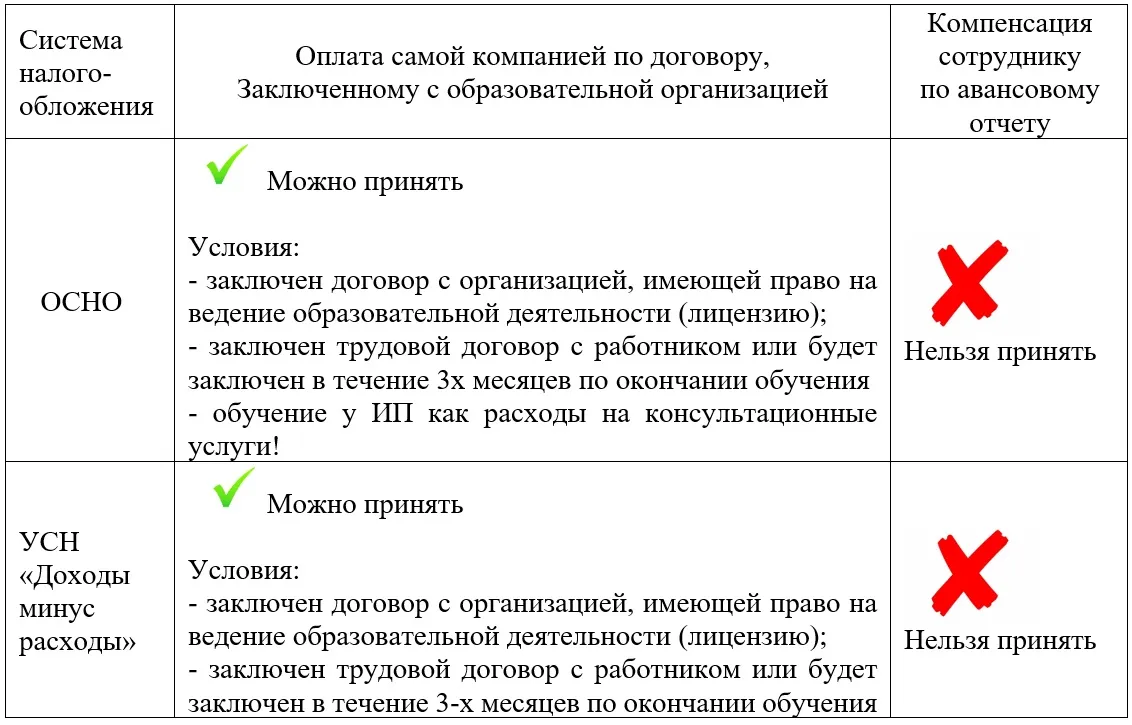

Расходы на обучение сотрудников при УСН

Вернемся к нашему примеру: предположим наша организация находится на УСН «Доходы минус расходы». Мы оплатили в январе 2023 года курс профессиональной переподготовки своего работника.

Сотрудник работает в производственном подразделении (то есть расходы принимаем на счет 20). Обучение обусловлено производственной необходимостью, договор заключен с организацией, осуществляющей образовательную деятельность, имеющей лицензию.

Все условия принятия расходов соблюдены. Обучение завершено, и нами получен акт об оказании образовательных услуг.

Проводим акт в программе документом «Поступление услуг» в разделе «Покупки». В колонке «Расходы УСН» укажем значение «Принимаются».

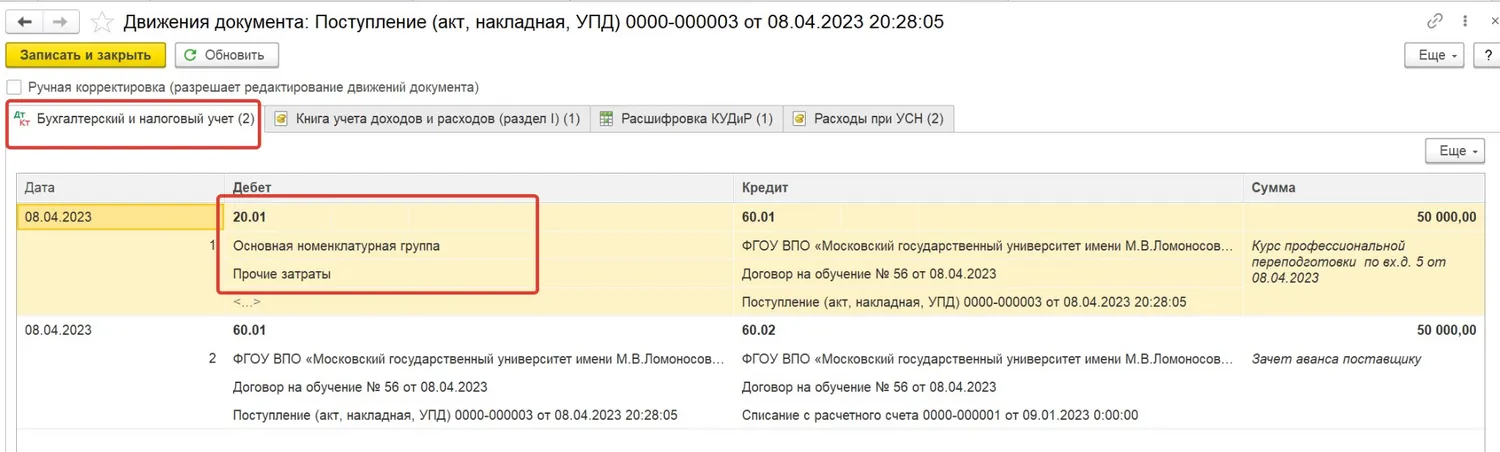

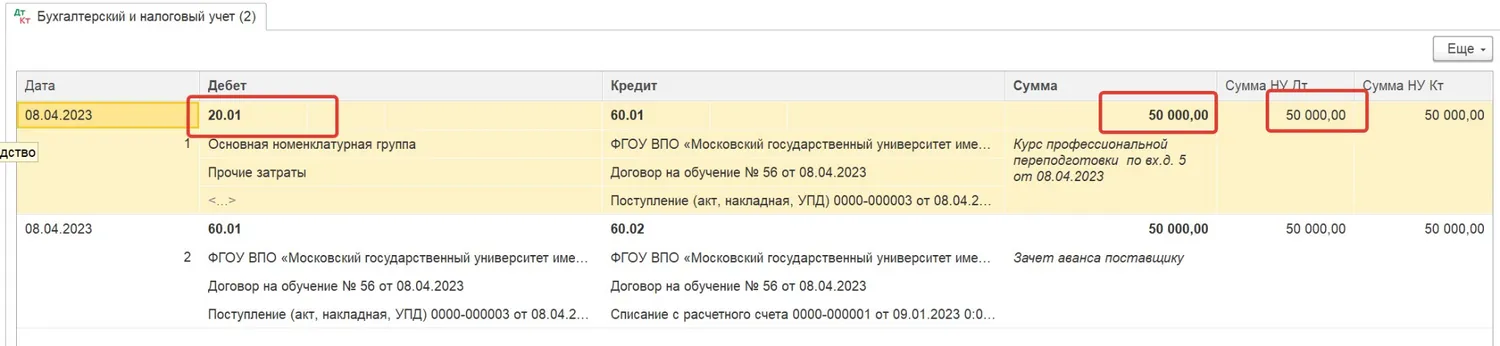

После проведения документа проверяем бухгалтерские проводки, а также правильность отражения в КУДиР.

Видим, что по проводкам произошел зачет ранее оплаченного аванса поставщику и расходы поступили на 20 счет.

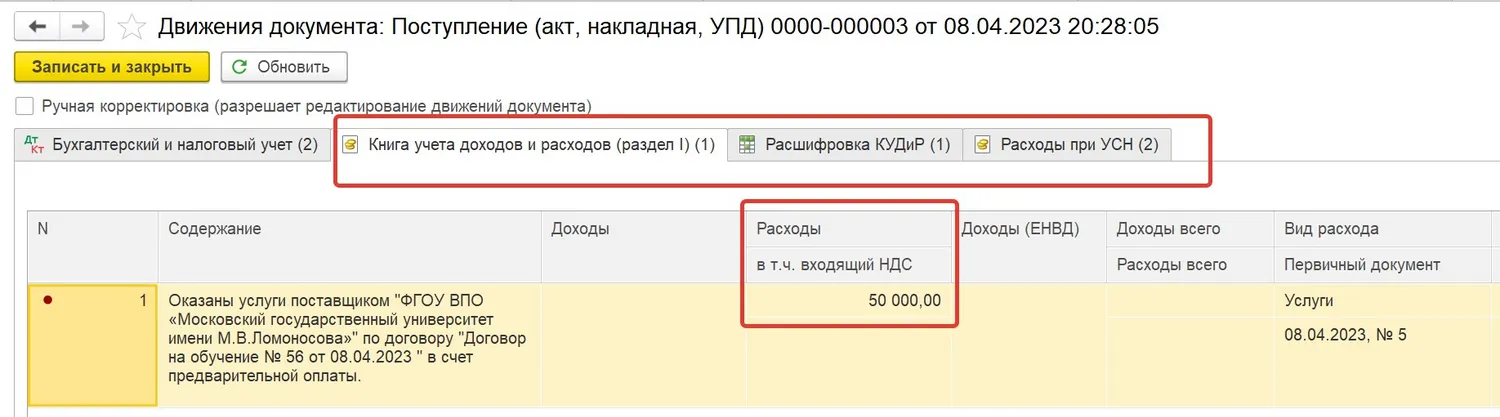

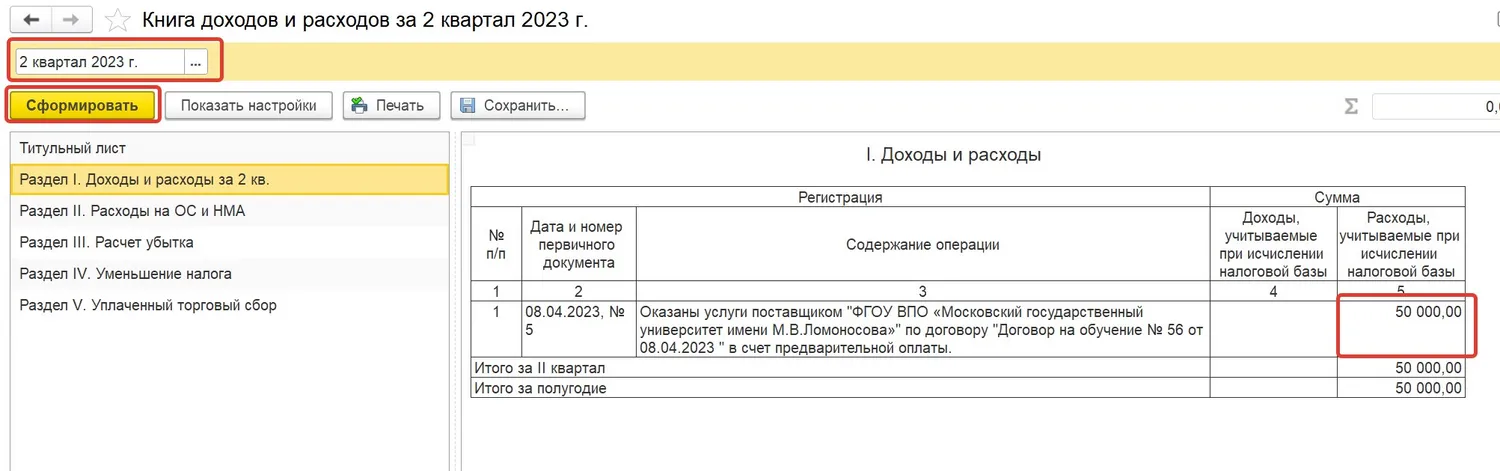

Напоминаем, что услуги попадают в КУДиР при выполнении условий: расходы оплачены и оприходованы в 1С.

Оба эти условия у нас выполнены, поэтому видим сумму в колонке «Расходы» регистра «Книга учета доходов и расходов».

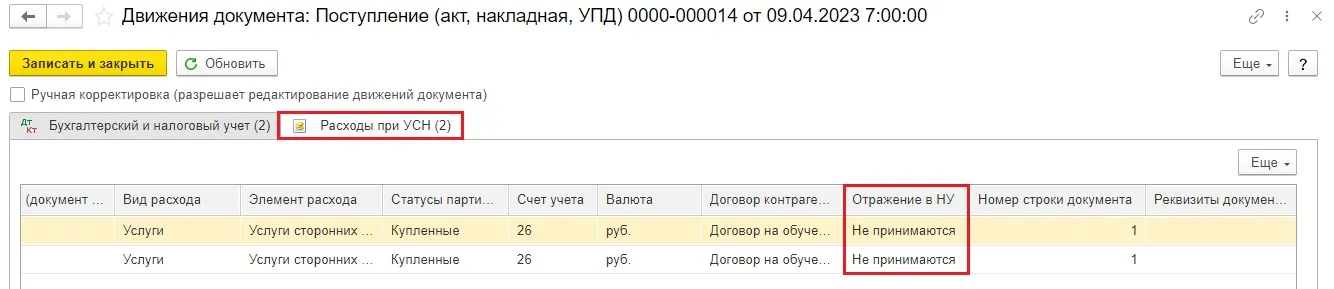

Теперь рассмотрим ситуацию, когда лицензии у образовательной организации нет.

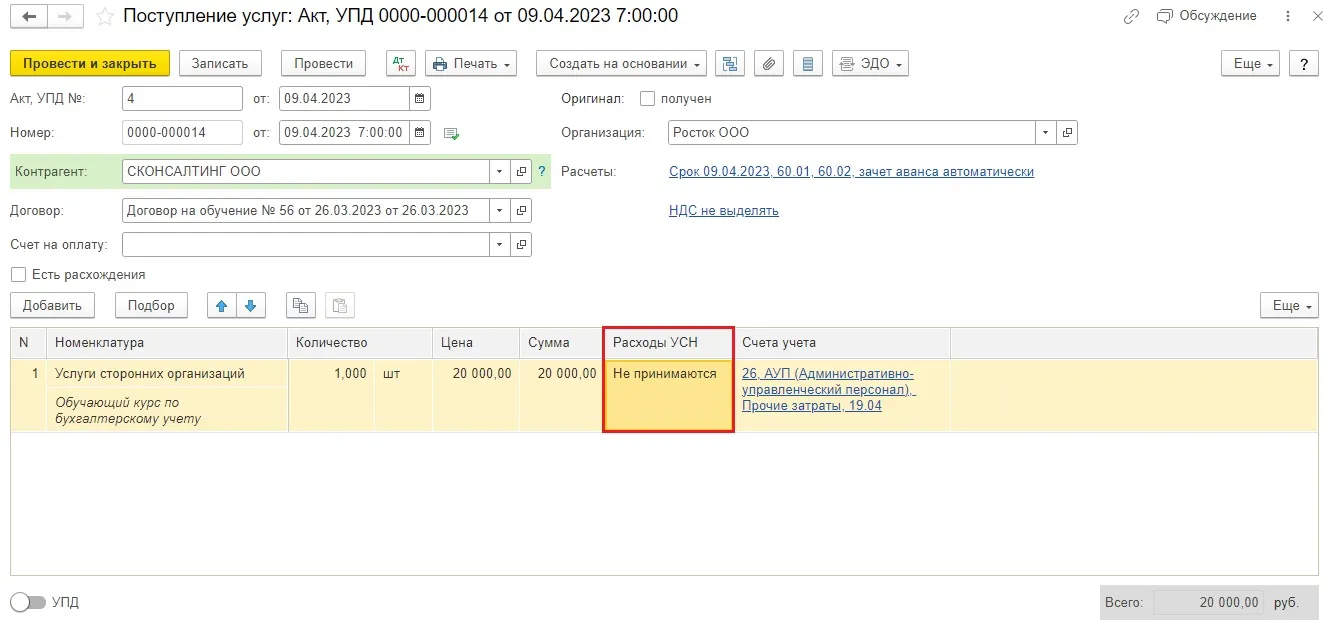

Например, мы решили обучить секретаря своей организации на курсах по бухгалтерскому учету (то есть расходы теперь принимаем на счет 26).

Получив акт об оказании услуг, проводим его, при этом, в связи с отсутствием лицензии, выбираем в поле «Расходы УСН» вкладку «Не принимаются»:

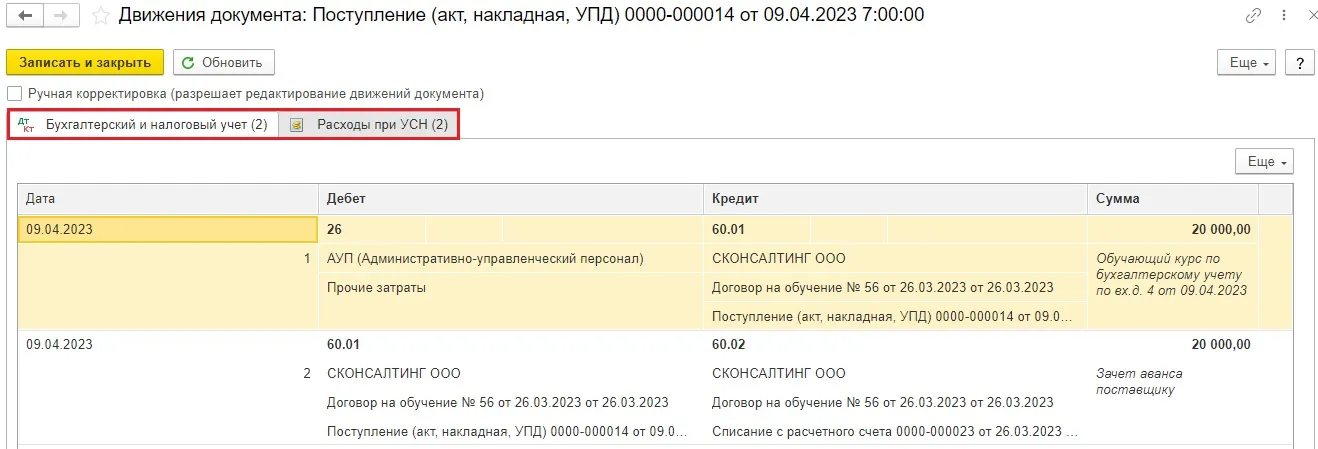

Проводим документ, видим, что сформировались проводки зачета аванса поставщику, но при этом нет главного регистра «Книга учета доходов и расходов».

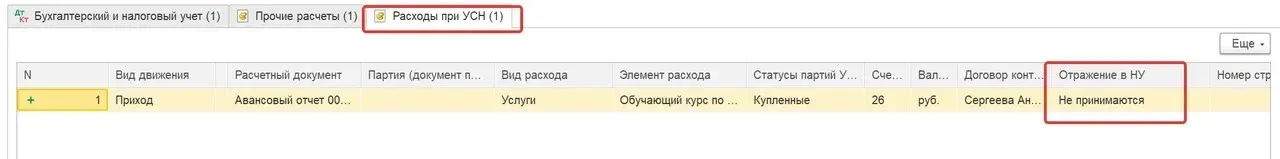

Есть лишь служебный регистр «Расходы при УСН» с отметкой о непринятии расходов в налоговом учете.

Так как данные курсы сотрудник проходил в центре, не имеющим лицензии на образовательные услуги, то это считается натуральным доходом работника, попадающим под налогообложение НДФЛ.

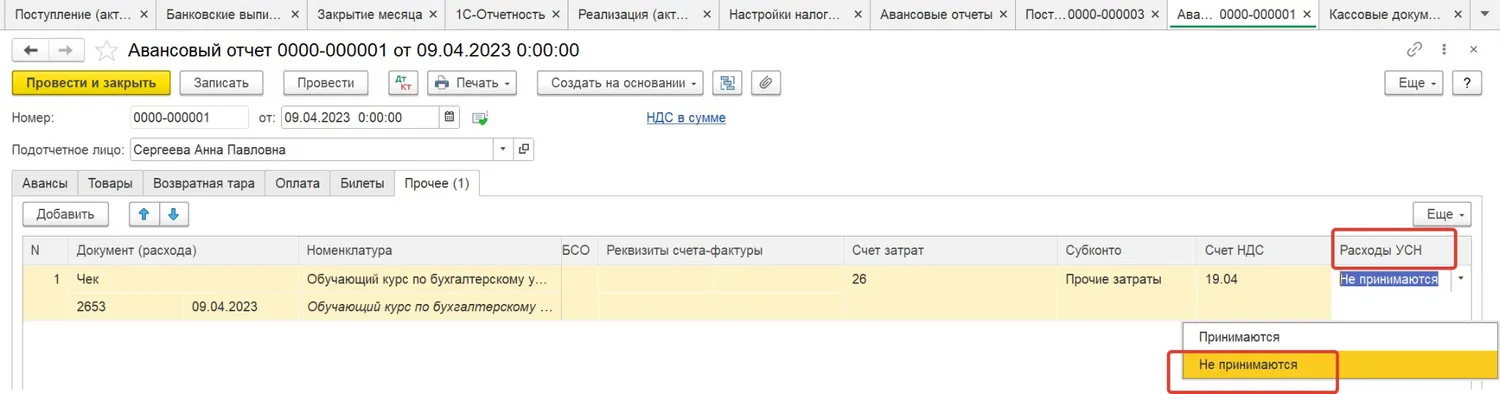

Еще один сотрудник прошел курсы самостоятельно и принес нам авансовый отчет. Мы помним, что если договор не заключен нами напрямую, то и принять такой расход мы не имеем права. Наличие лицензии в данном случае уже роли не играет.

Значит, при проведении авансового отчета в поле «Расходы УСН», выбираем вкладку «Не принимаются».

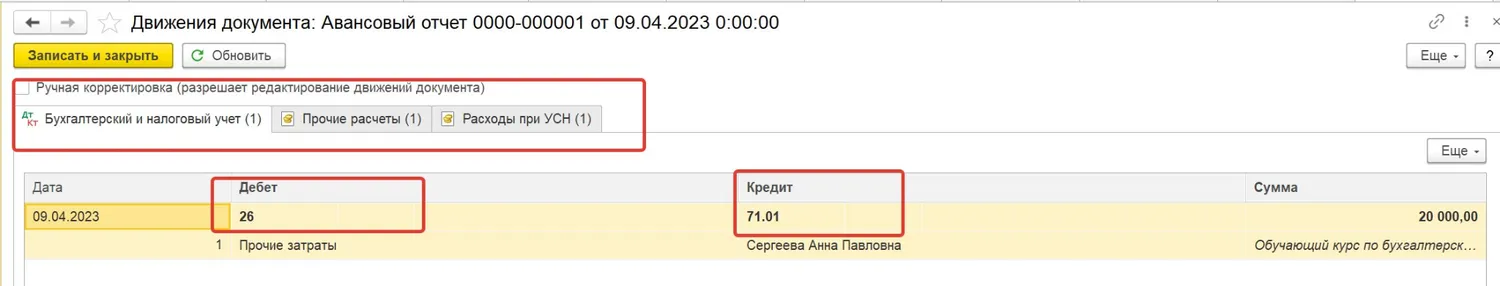

Проводим документ и смотрим проводки: у нас появилась задолженность подотчетному лицу.

Записей КУДиР документ не формирует:

Не забываем уточнить, есть ли лицензия у этого обучающего учреждения.

Если лицензии на образовательные услуги нет, то это считается натуральным доходом работника, попадающим под налогообложение НДФЛ.

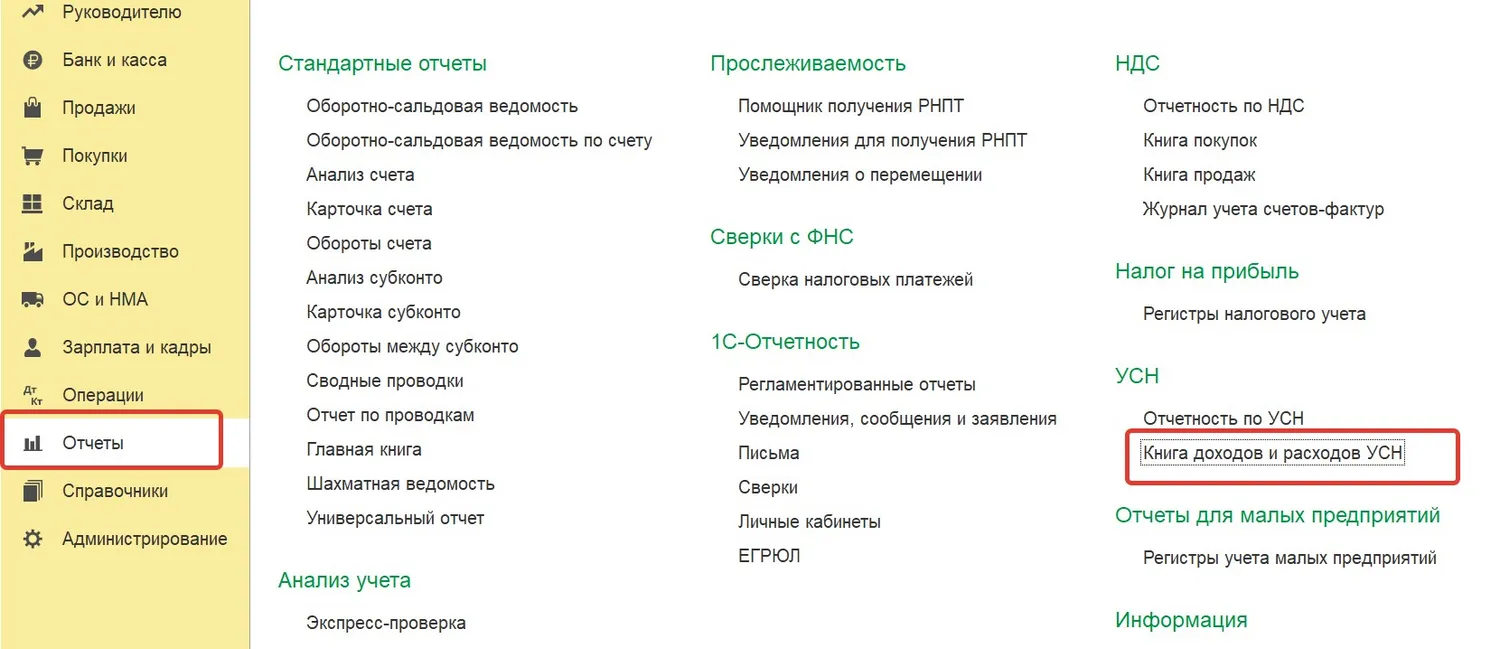

Теперь давайте сформируем КУДиР за 2 квартал 2023 года и посмотрим какие из проведенных операций туда попали.

В разделе «Отчеты» нажимаем вкладку «Книга доходов и расходов УСН»:

Выбираем нужный нам период и нажимаем кнопку «Сформировать»:

Как мы видим, из трех проведенных нами документов, в КУДиР попала только одна запись. Значит мы все сделали правильно.

Расходы на обучение сотрудников при ОСН

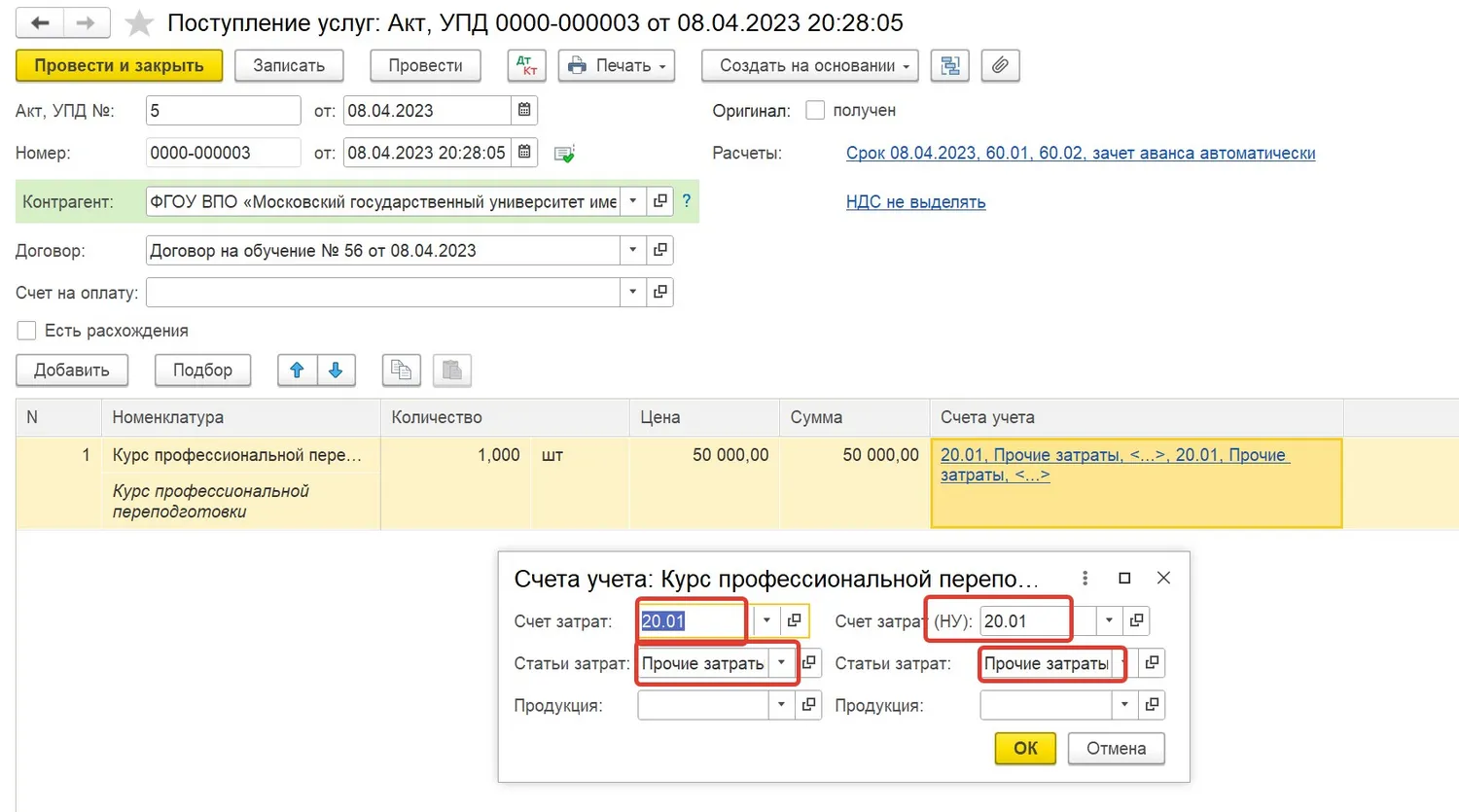

Теперь давайте проведем все те же самые услуги в организации, которая находится на ОСНО.

Курс профессиональной переподготовки работнику мы оплатили в январе 2023 года. Сотрудник работает в производственном подразделении (то есть расходы принимаем на счет 20).

Обучение обусловлено производственной необходимостью, договор заключен с организацией, осуществляющей образовательную деятельность, имеющей лицензию. Все условия принятия расходов соблюдены.

Обучение завершено, проводим в программе акт оказания образовательных услуг:

И в бухгалтерском, и в налоговом учете расходы отражены по дебету счета 20, также автоматически сформировался зачет аванса поставщику:

Еще один пример: секретаря своей организации мы обучили курсах по бухгалтерскому учету (то есть расходы теперь принимаем на счет 26). Учебная организация не имеет лицензии.

Получив акт об оказании услуг, проводим его, при этом в связи с отсутствием лицензии в расходы в налоговом учете мы эту сумму принять не можем.

А значит для того, чтобы она не попала в расходы по налогу на прибыль, нам необходимо создать (если не создавали в базе ранее) статью затрат, не принимаемую к налоговому учету.

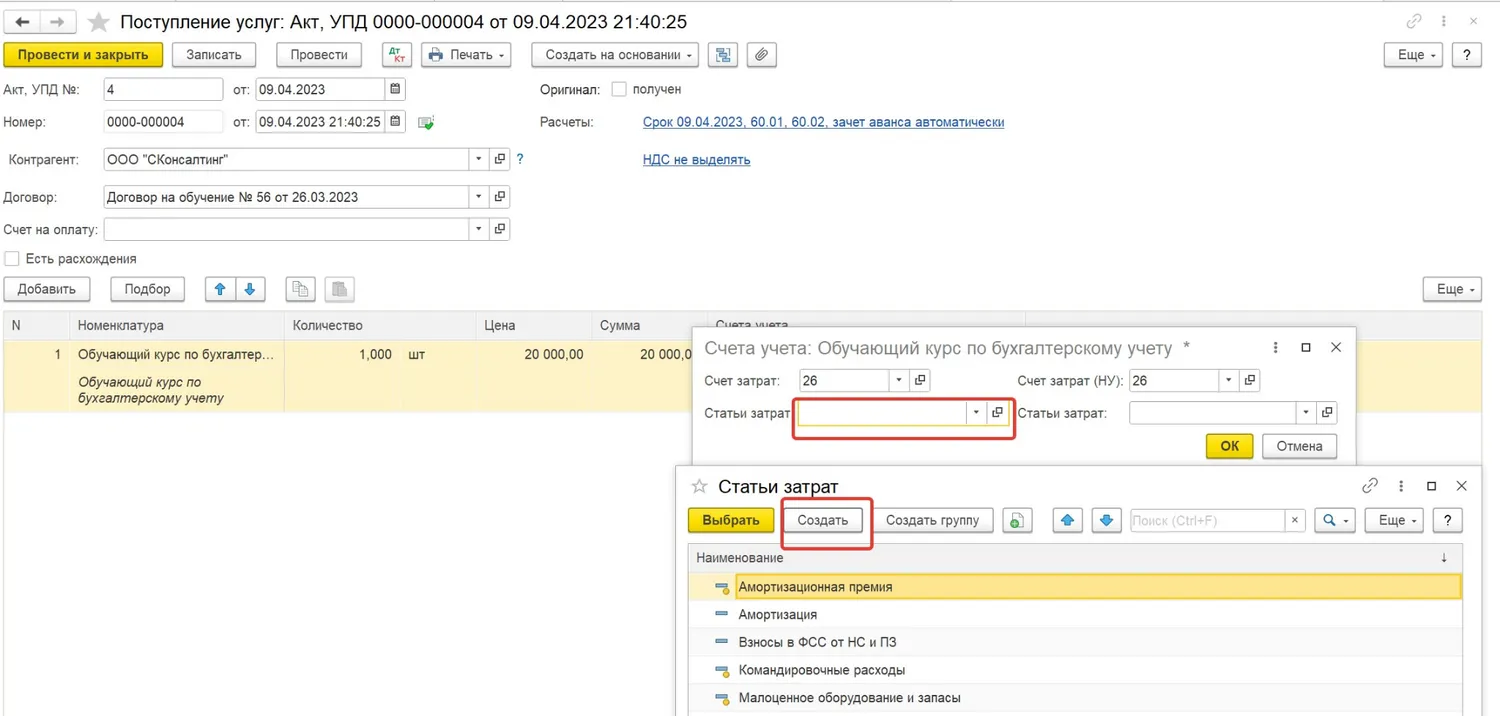

Для этого в документе «Поступления услуг» в табличной части провалимся в «Счета учета», далее в строке «Статьи затрат» либо создаем новую статью, либо ищем ранее созданную:

Для нашего примера создадим новую статью.

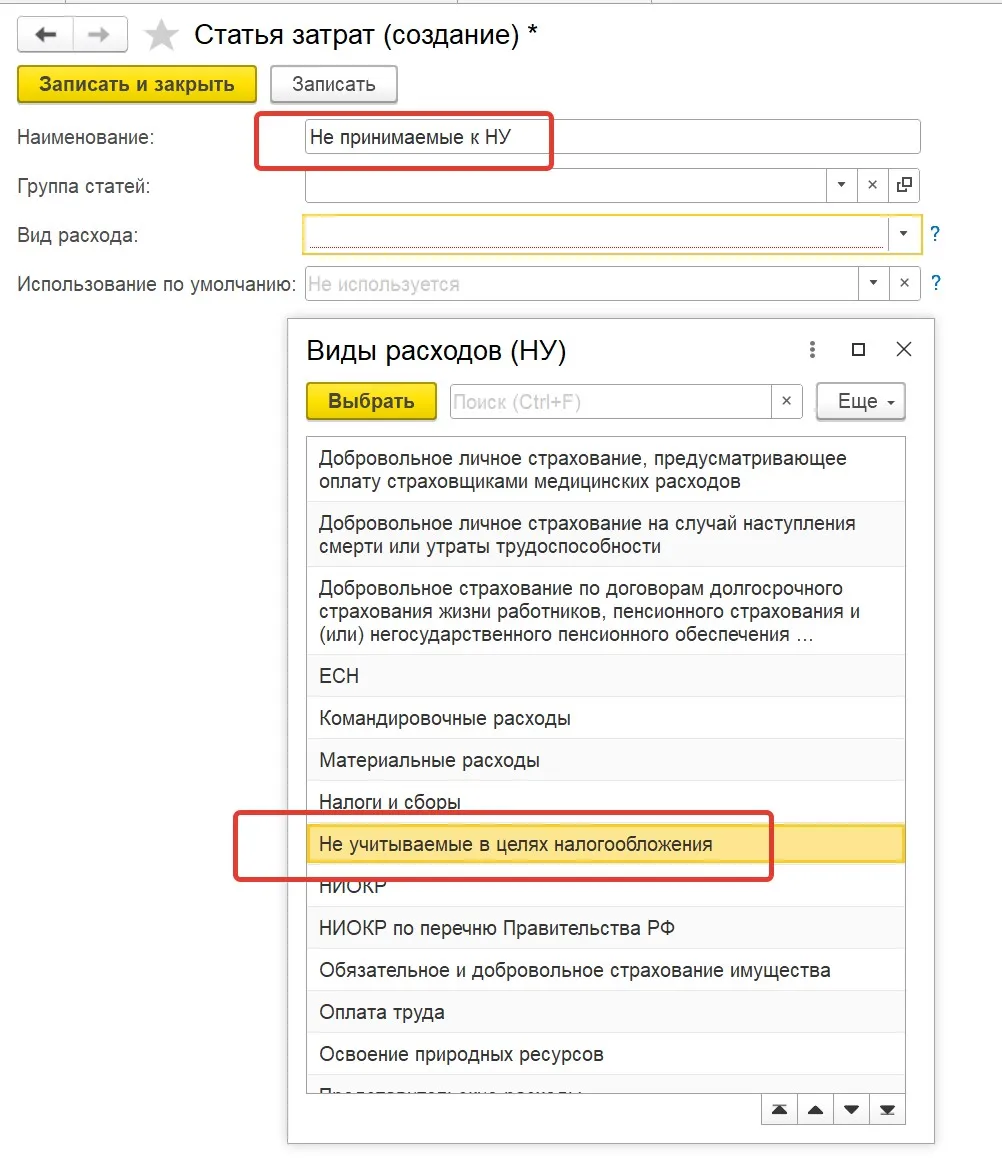

В поле «Наименование» вносим удобное наименование, например, «Не принимаемые к НУ». В поле «Вид расхода» выбираем «Не учитываемые для налогообложения» и записываем нашу статью затрат.

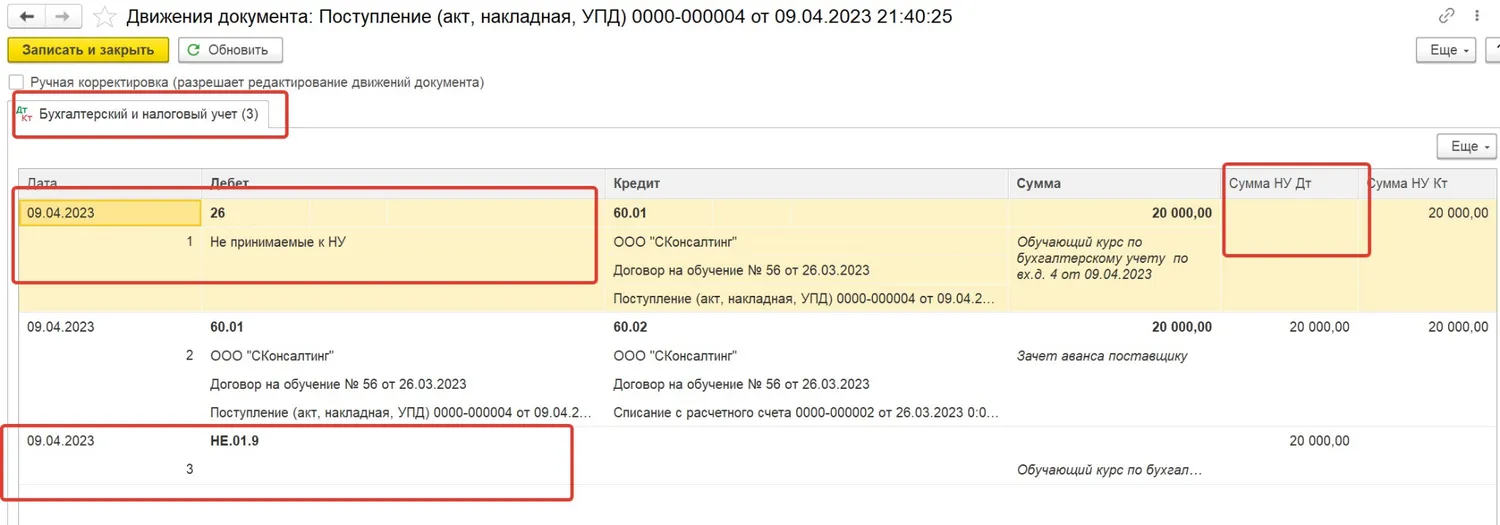

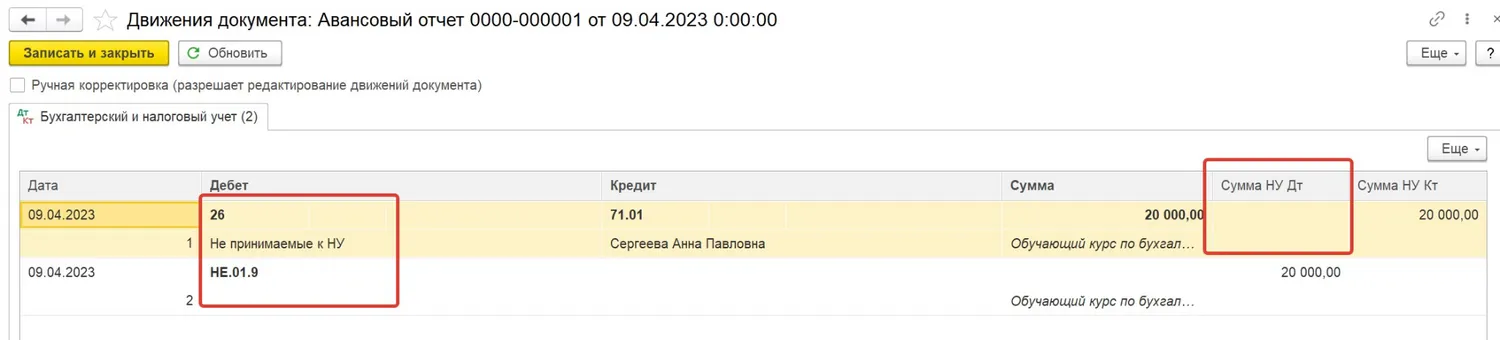

Далее выбираем созданную статью расходов в нашем документе, проводим его и смотрим сформированные документом проводки:

Мы видим, что в бухгалтерском учете расходы приняты на счет 26, а в налоговом – нет.

Так как лицензии на образовательные услуги в этом случае нет, это считается натуральным доходом работника, попадающим под налогообложение НДФЛ.

Теперь проведем авансовый отчет сотрудника, оплатившего свое обучение самостоятельно.

Вспоминаем, что так как у нас нет прямого договора с обучающей организацией, то и расходы по налогу на прибыль мы принять не можем! Наличие лицензии в данном случае для нас уже не важно.

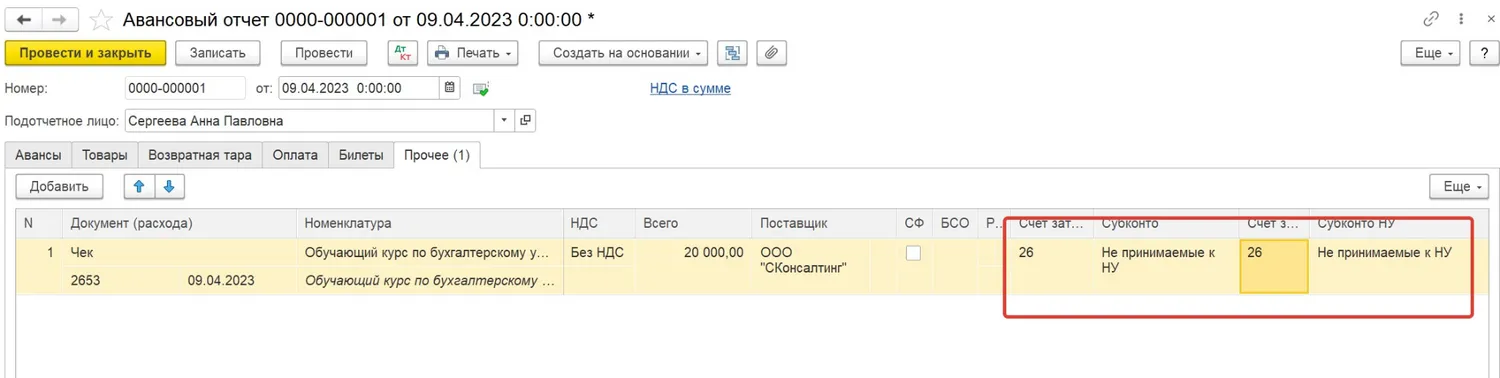

В авансовом отчете мы также выбираем статью затрат «Не принимаемые к НУ»:

Документ сформировал нужные нам проводки:

И в этом примере аналогичная ситуация: лицензии на образовательные услуги нет, следовательно, это считается натуральным доходом работника, попадающим под налогообложение НДФЛ.

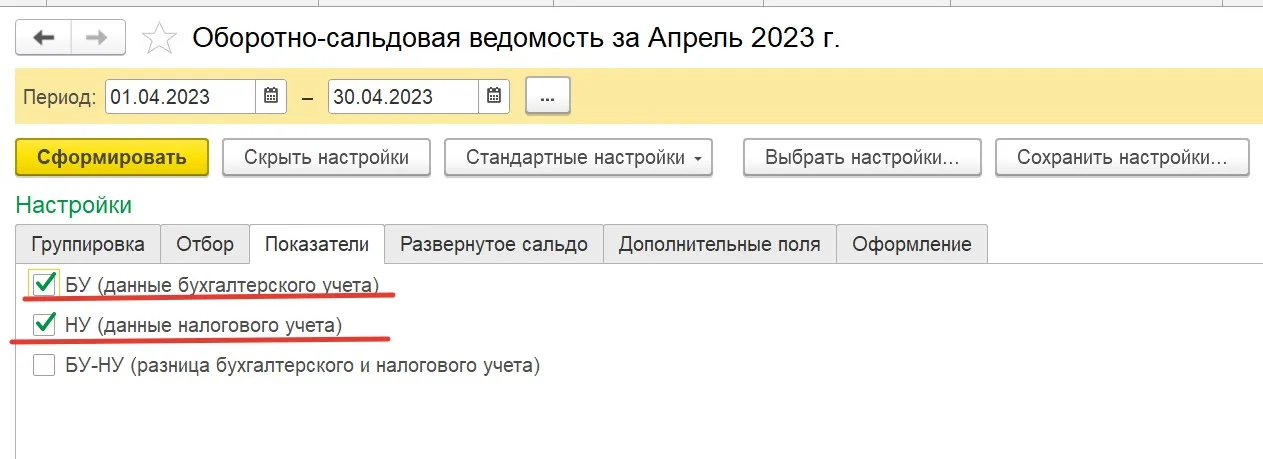

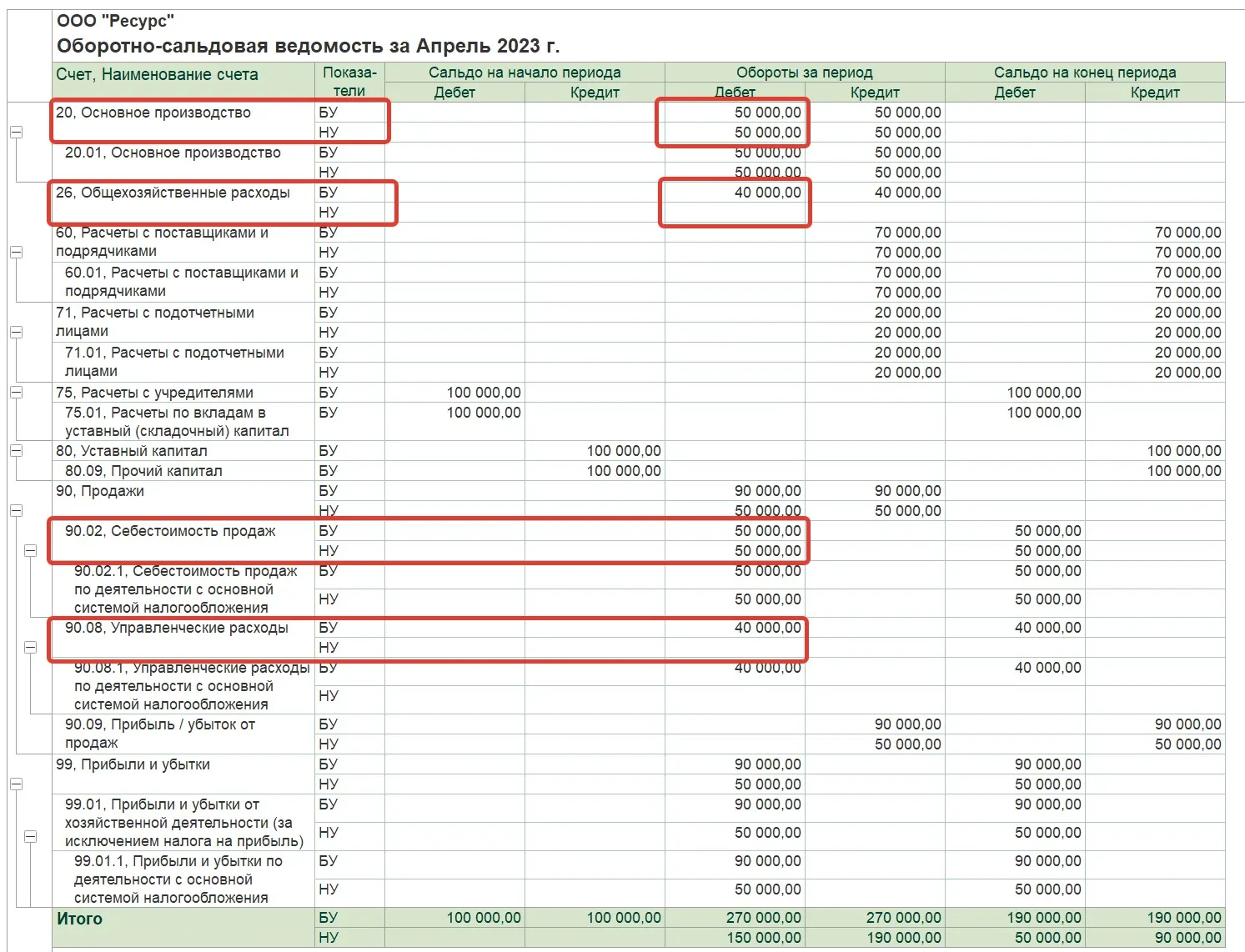

Теперь давайте проверим правильность отражения всех операций, сформировав «Оборотно-сальдовую ведомость» по всем счетам в разделе «Отчеты».

Для того, чтобы увидеть отражение как на счетах бухгалтерского, так и налогового учета, при формировании ОСВ на вкладке «Показатели» ставим галочки «БУ» и «НУ» (при желании можно поставить и третью галку «БУ-НУ», чтобы программа считала разницу между ними, но это не обязательно, мы с вами и так ее увидим).

В результате проведения трех наших операций на счете 20 и в бухгалтерском, и в налоговом учете отражена сумма 50 000 рублей, а на счете 26 – суммы отражены только в бухгалтерском учете (40 000 рублей, которые сформировались при проведении акта от организации без лицензии и авансового отчета).

В конце месяца эти суммы закрыты на счет 90: 20 счет закрылся на субсчет 90.02.1 «Себестоимость продаж», а 26 счет — на субсчет 90.08 «Управленческие расходы».

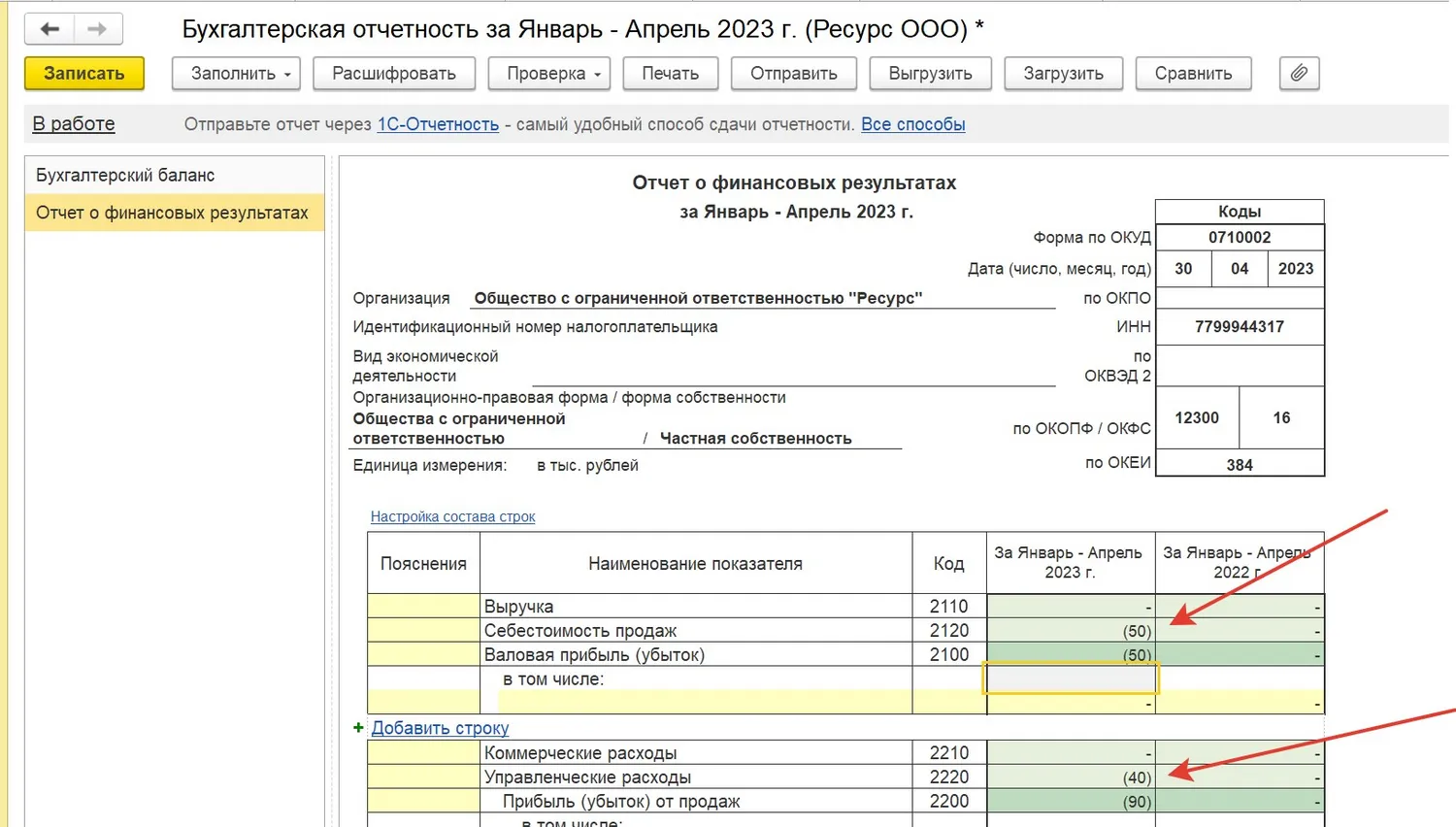

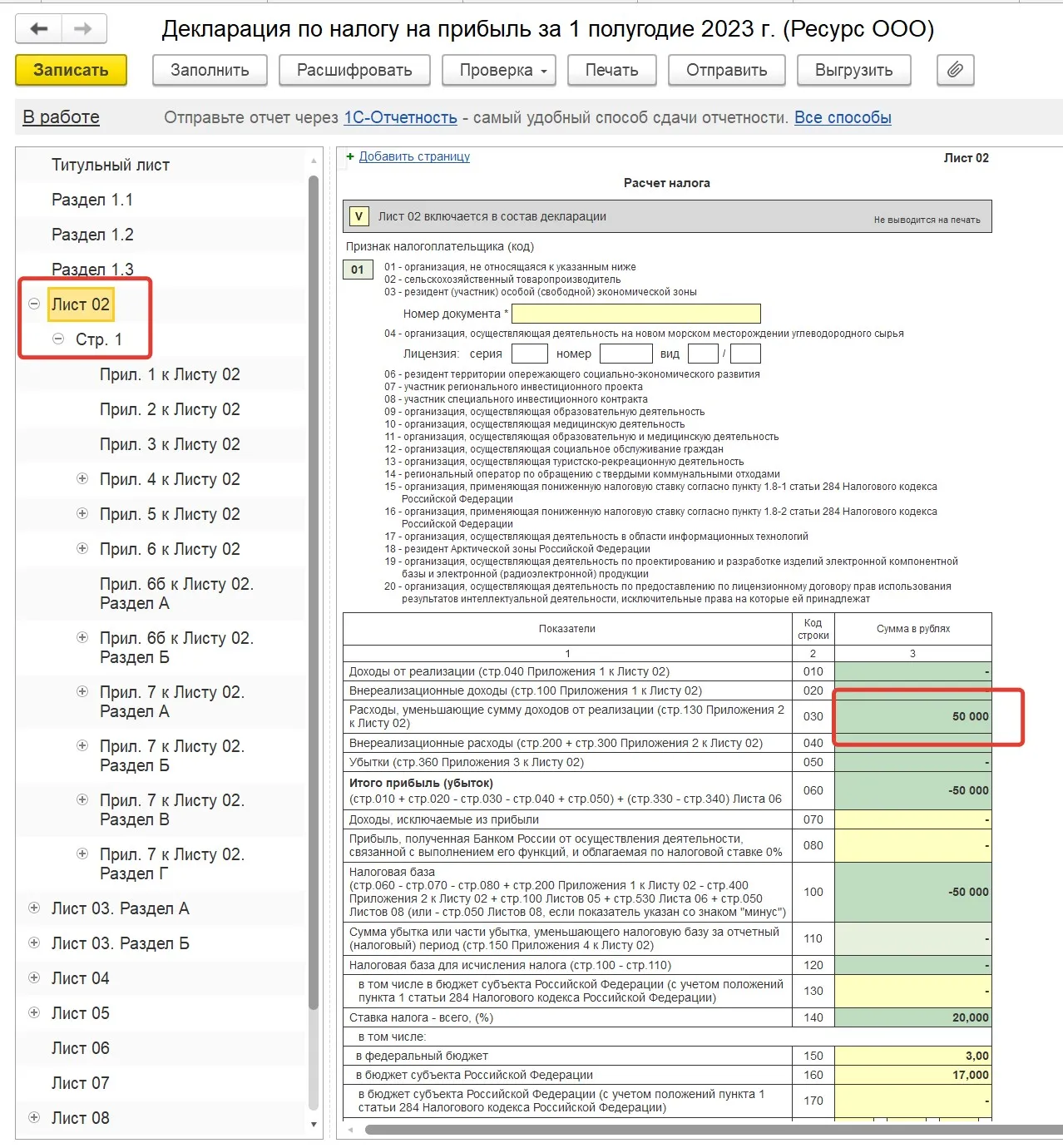

Мы с вами также можем посмотреть, как это отразится в Декларации по налогу на прибыль и Отчете о финансовых результатах.

Давайте попробуем их сформировать в разделе «Отчеты» — «Регламентированные отчеты».

Итак, в сформированных отчетах мы видим те же самые суммы: 50 000 рублей, отраженные нами в налоговом учете, и всю сумму расходов 90 000 рублей, отраженных в бухгалтерском учете.

А теперь, как и обещали, давайте вернемся к нормативно-правовой базе и вспомним про НДФЛ, условие исчисления которого напрямую зависит от наличия лицензии у организации, осуществляющей образовательную деятельность.

В данной публикации мы привели примеры обучения в компаниях, не имеющих лицензии на образовательные услуги, следовательно, нужно исчислить НДФЛ с натурального дохода (согласно пп. 1 п.2 ст. 211 НК), полученного сотрудниками.

Давайте сделаем это в программе 1С: Бухгалтерия предприятия ред. 3.0.

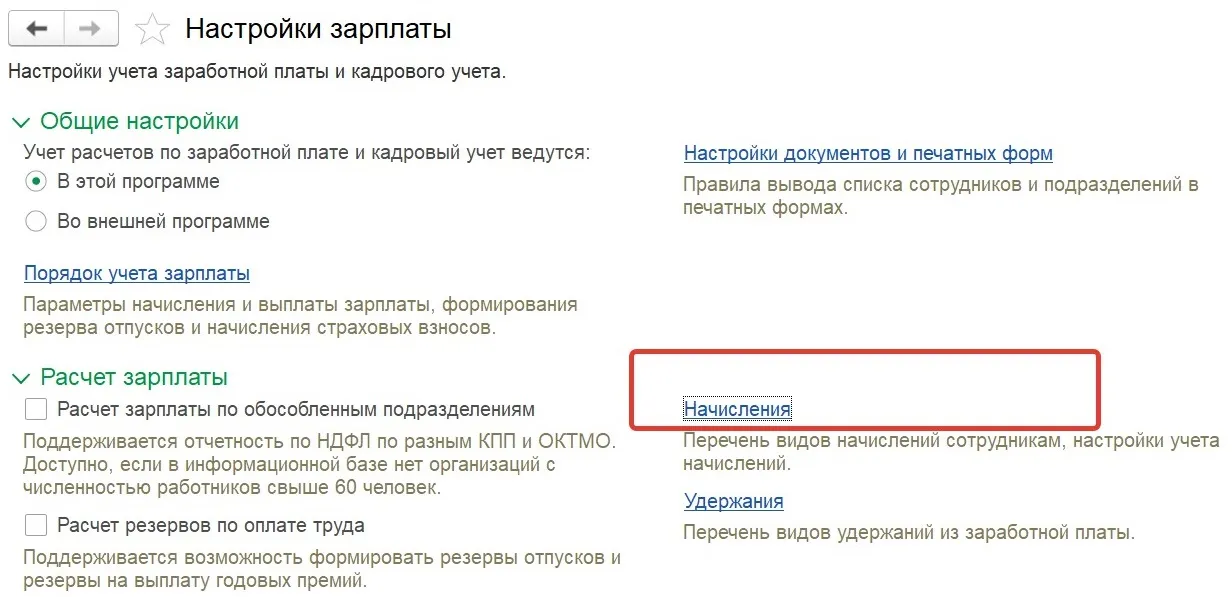

Для начала нам нужно внести в программу новый вид начисления. Для этого мы открываем раздел «Зарплата и кадры», далее выбираем пункт «Настройки зарплаты».

В открывшемся окне открываем подраздел «Расчет зарплаты» и выбираем пункт «Начисления»:

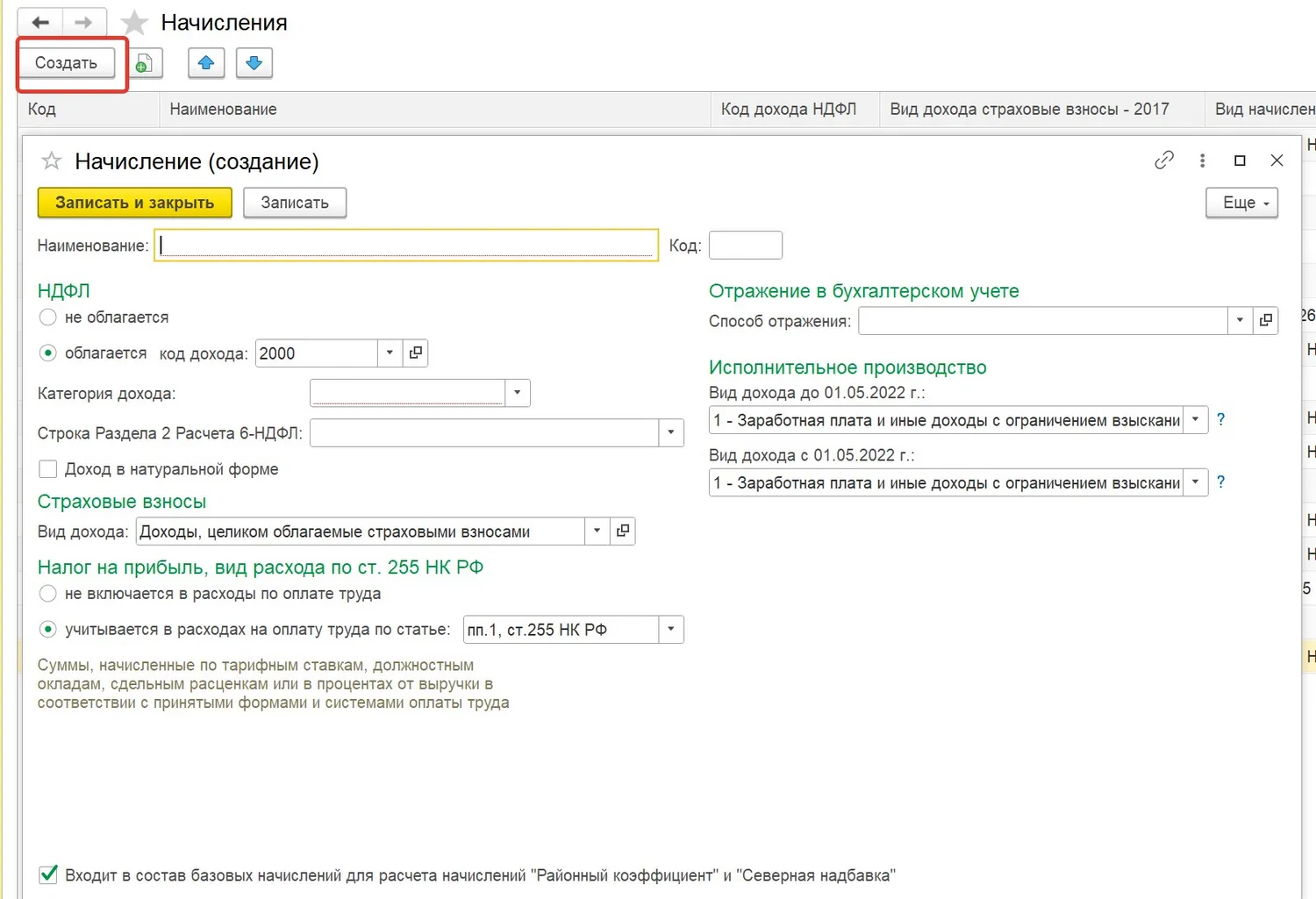

Нажимаем на кнопку «Создать» и заполняем карточку нового начисления:

Заполняем все поля карточки:

Наименование: «Оплата за налогоплательщика товаров, работ, услуг или имущественных прав» (или можно назвать кратко «Натуральный доход»).

Код: НАТДХ

Код дохода: 2510

Вид дохода: Доходы, не являющиеся объектом обложения страховыми взносами

Далее ставим переключатель в графу «учитывается в расходах на оплату труда» по статье: пп. 4, ст.255 НК (данный подпункт наиболее подходит для указанного дохода).

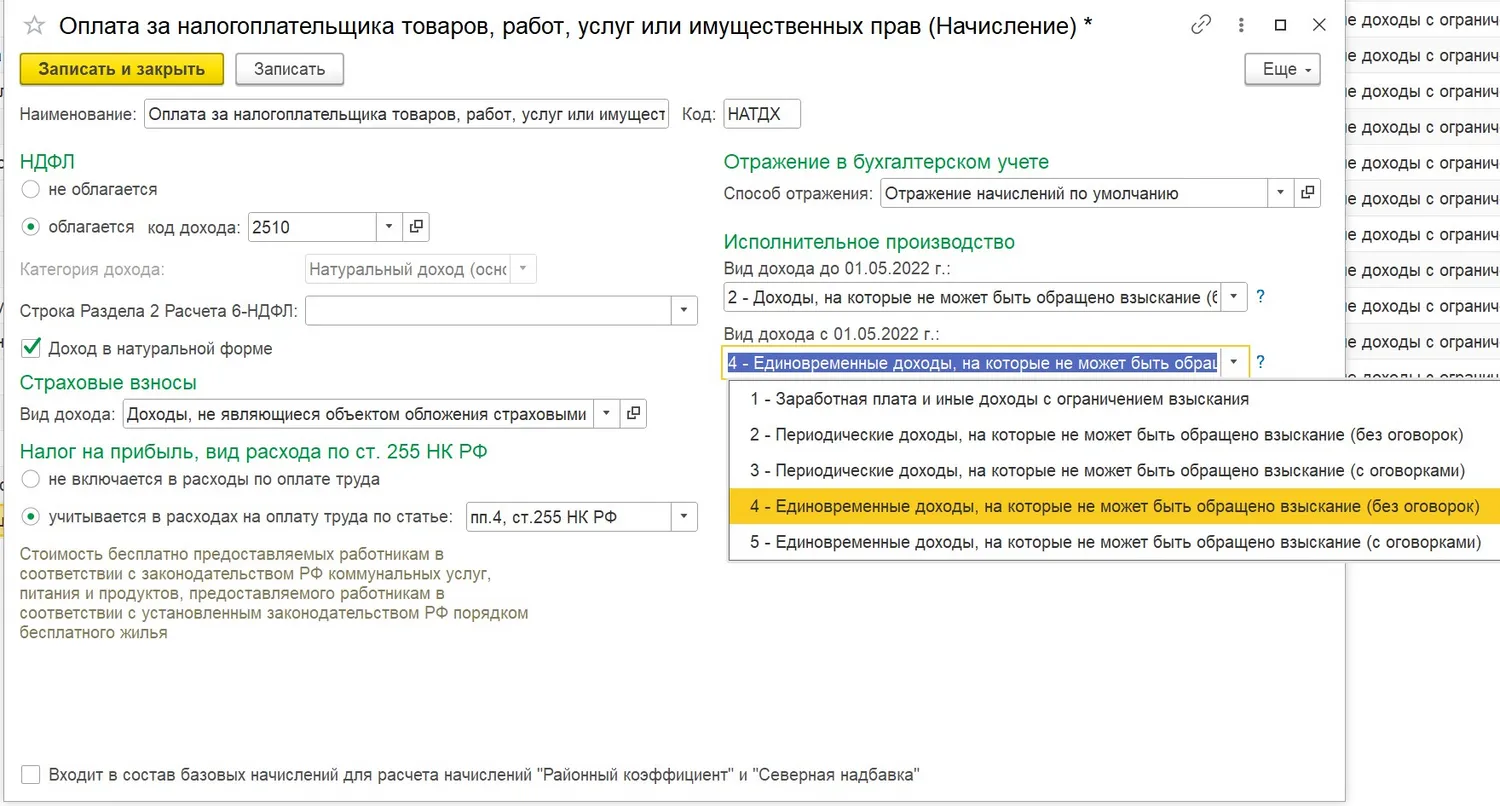

В поле Вид дохода выбираем 4 — единовременные доходы, на которые не может быть обращено взыскание (без оговорок).

Снимаем галочку в поле «Входит в состав базовых начислений для расчета начислений Районный коэффициент» и «Северная надбавка». Записываем заполненную карточку.

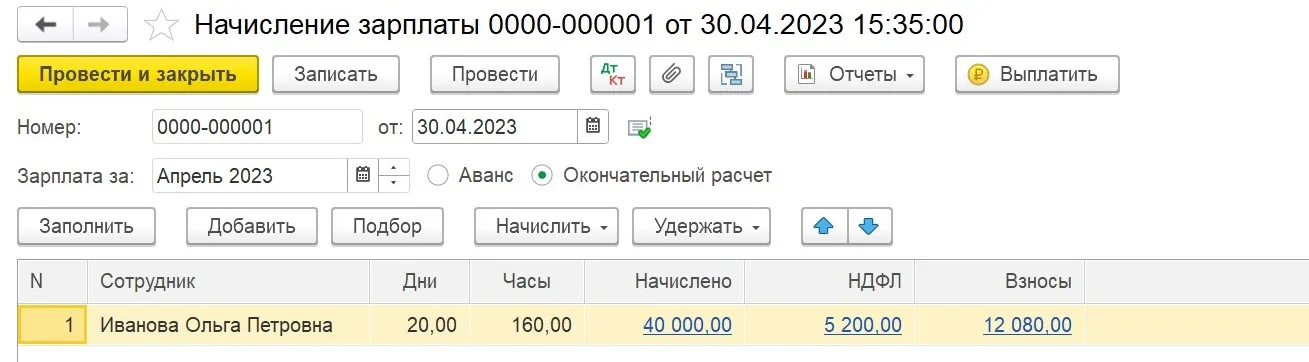

Теперь давайте сделаем начисление сотруднику за апрель, в него автоматически попадает только сумма оклада сотрудника.

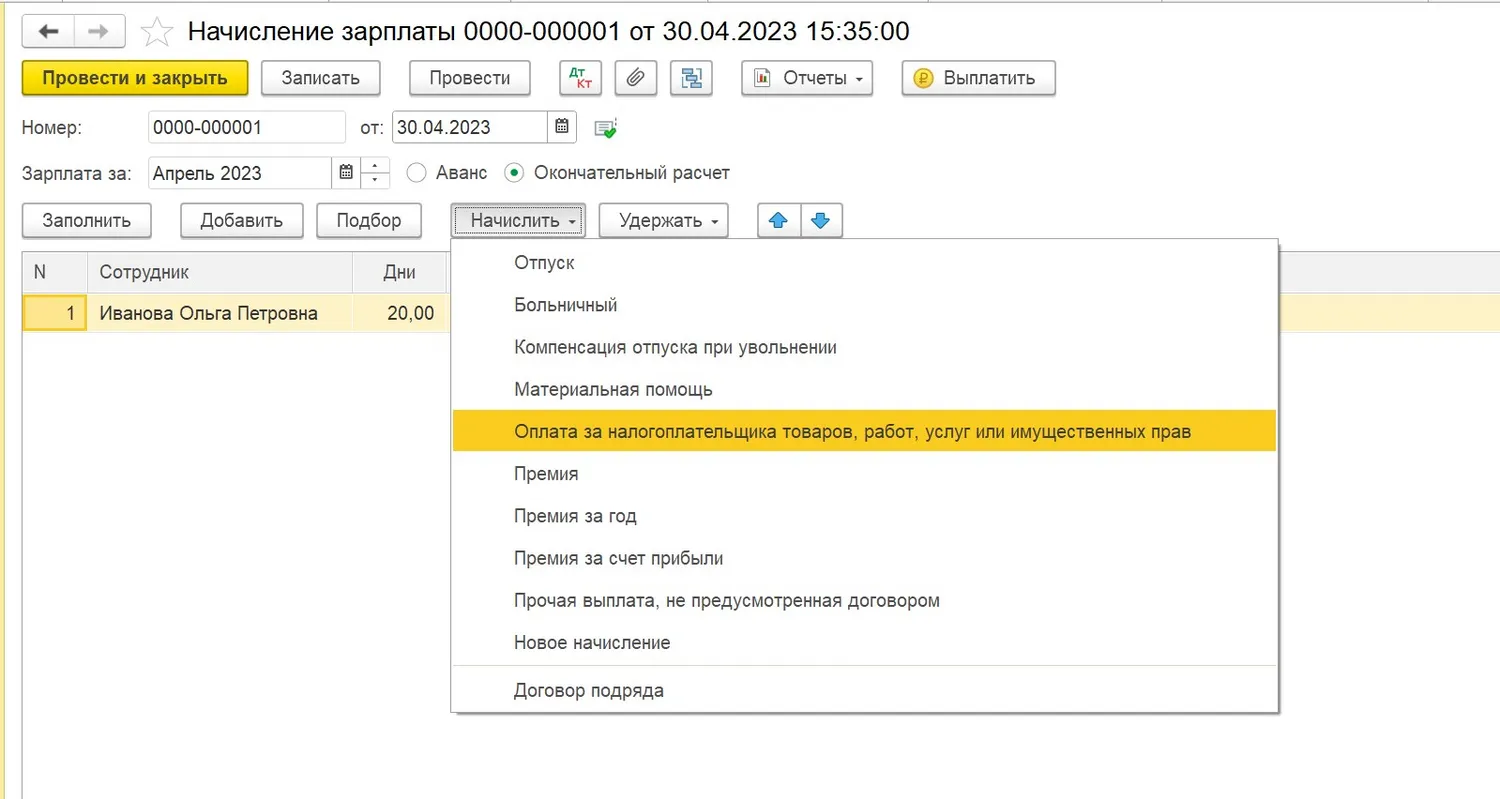

Далее нажимаем кнопку «Начислить» и выбираем созданный нами на предыдущем шаге вид начисления:

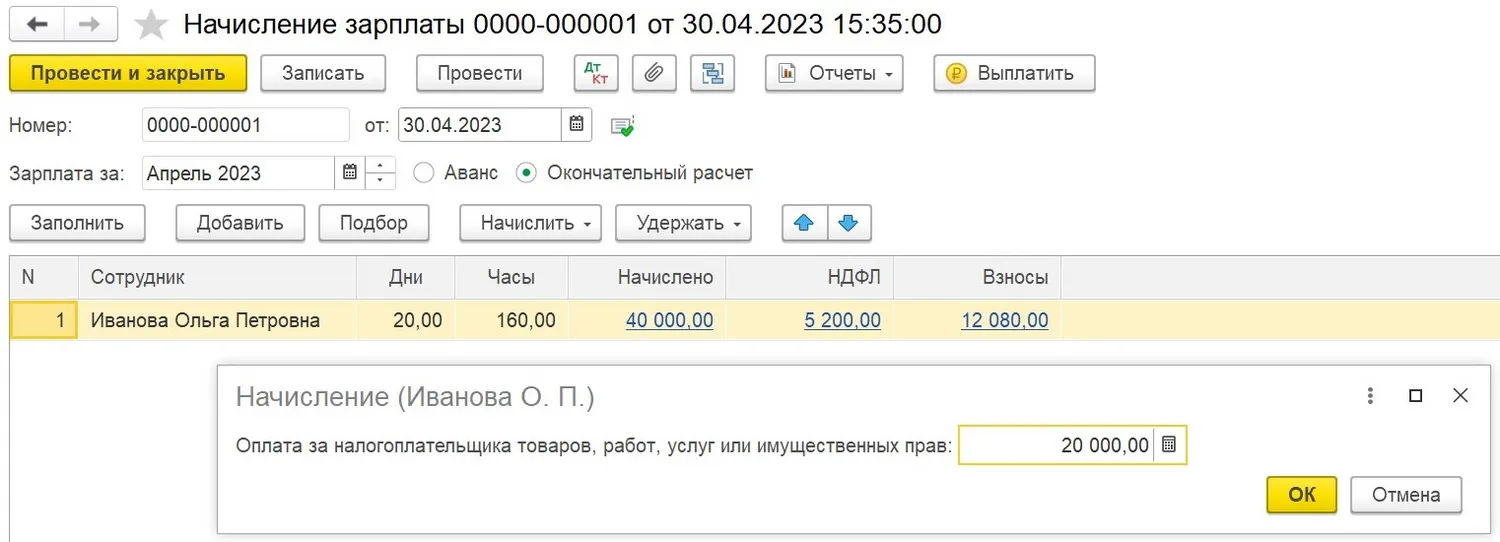

В открывшемся окне указываем сумму, оплаченную за обучение сотрудника:

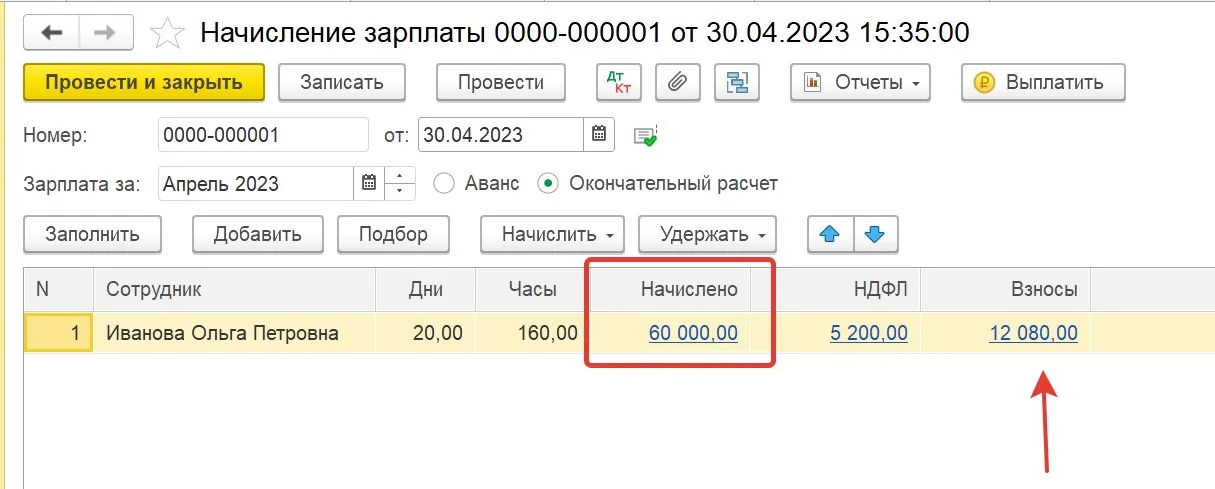

После нажатия кнопки «ОК» к начисленной сумме оклада сотрудника прибавляется сумма оплаты обучения и НДФЛ с нее в размере 13%, проверяем, что сумма страховых взносов по сотруднику после этого начисления не изменилась:

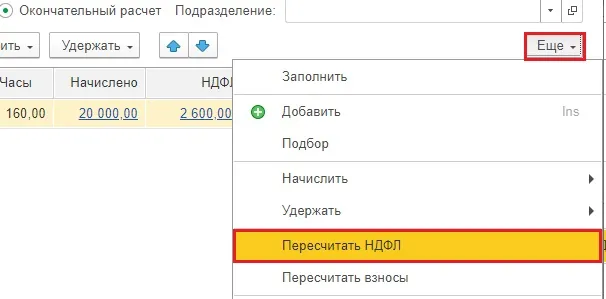

Если по каким-либо причинам сумма НДФЛ у вас не изменилась, то нажмите кнопку «Еще» – «Пересчитать НДФЛ».

Теперь создаем ведомость в банк для выплаты сотруднику.

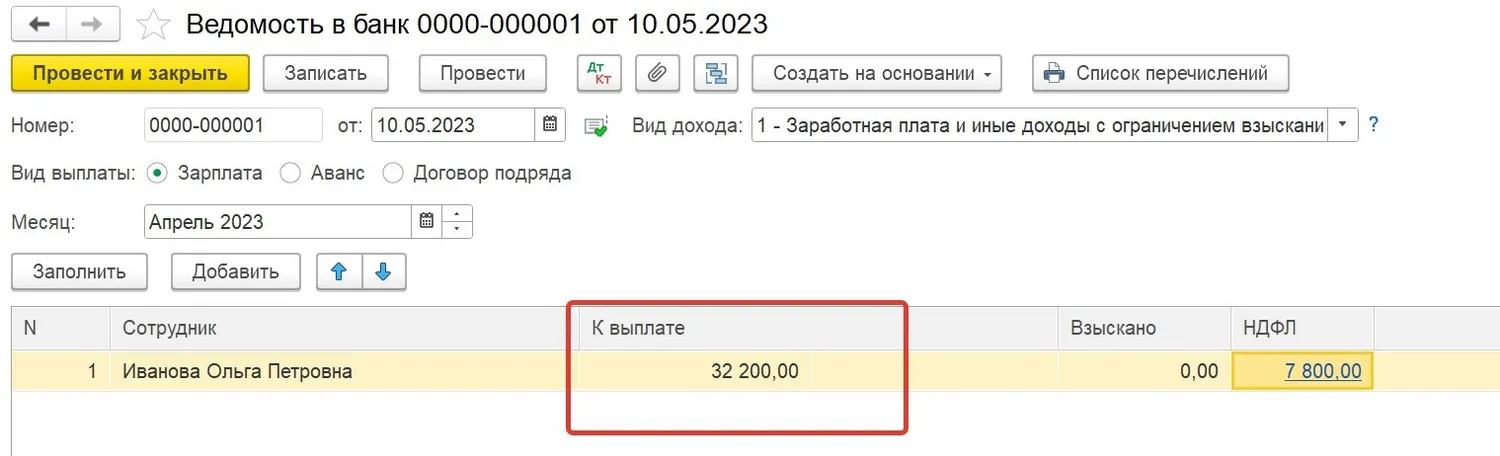

К выплате в ведомости заполняется сумма за вычетом НДФЛ с оклада сотрудника и НДФЛ с натурального дохода: 40000 – (5200 +2600) = 32200 рублей.

После оплаты ведомости все суммы НДФЛ попадают в отчетность.

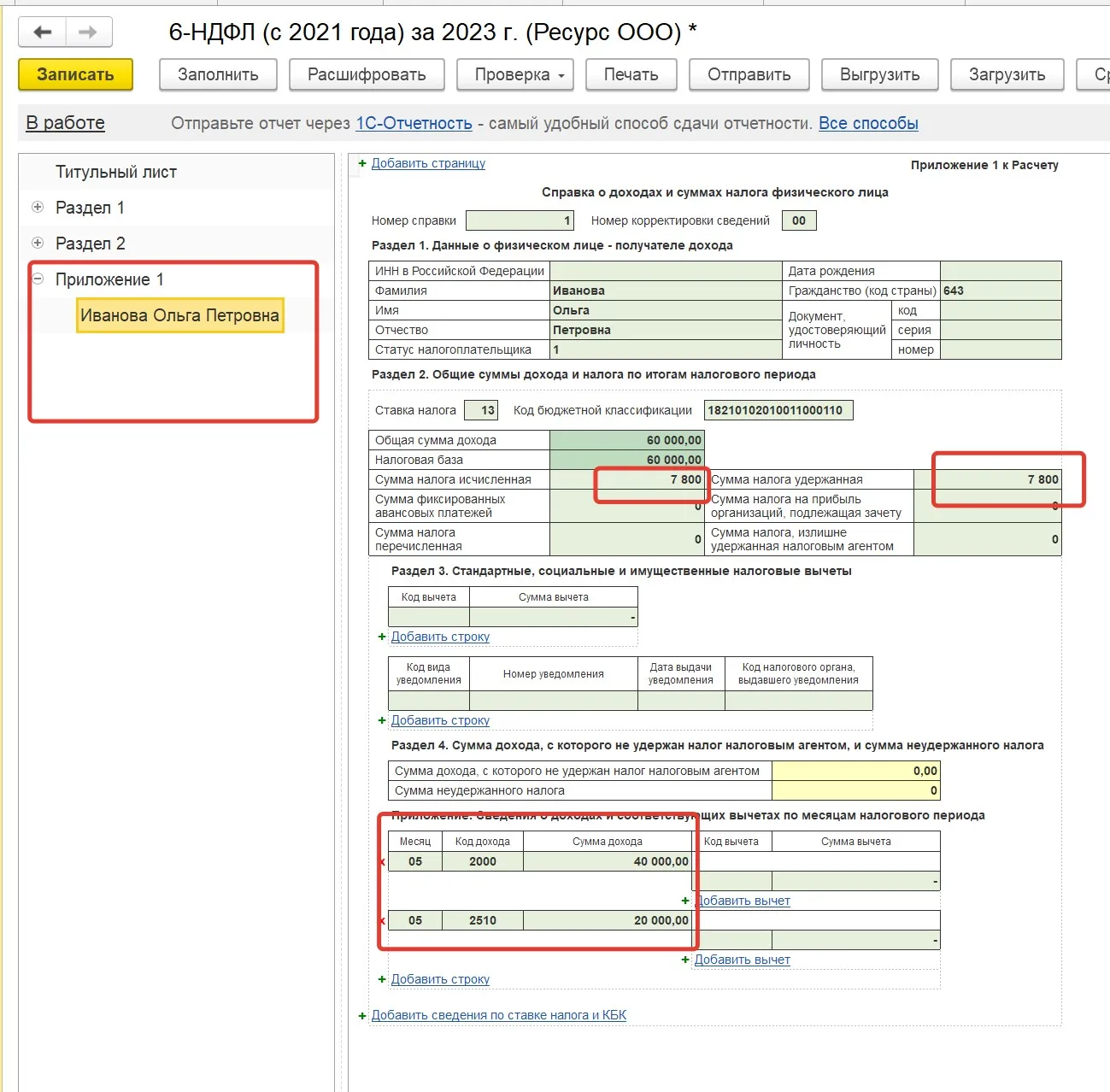

Чтобы убедиться, что мы все сделали правильно, давайте сформируем отчет 6-НДФЛ за 2023 год (так как в нем мы найдем справку 2-НДФЛ по сотруднику со всеми кодами доходов):

Как видим, в справке сотрудника отразились оба наших удержания: и с оклада сотрудника, и с оплаты его обучения с нужными нам кодами.

Начать дискуссию