Кто должен подавать отчет

Всем, кто задумывается об открытии счета за рубежом, важно знать о правилах.

Необходимо уведомлять российскую налоговую инспекцию:

Об открытии зарубежного счета (не позднее 1 месяца со дня открытия).

Сдавать отчет о движении денежных средств по счету до 1 июня следующего года (то есть по счету, открытому в 2022 году, важно отчитаться до 1 июня 2023 года).

Пример. Жительница Москвы Елена К. 17 сентября 2022 года открыла счет в банке ОАЭ. До 17 октября 2022 года она подала отчет об открытии счета в налоговую инспекцию, до 1 июня 2023 года она подала еще один отчет, но уже о движении денежных средств по счету.

Подавать отчет об открытии счета должны все (за нарушение предусмотрен штраф от 4 тыс. до 5 тыс. руб.), а вот отчитываться о движении денежных средств (по форме ОДДС) в ФНС необходимо, если одновременно выполняются 3 условия:

Открыт счет за рубежом (за исключением стран-членов ЕАЭС и тех государств, которые автоматически обмениваются финансовой информацией с Россией. Ознакомиться со списком можно на сайте ФНС — он обновляется, поэтому перед подачей отчета лучше уточнить).

Сумма остатков по счету на 31 декабря 2022 года больше 600 тысяч рублей (либо эквивалент в иностранной валюте), или сумма оборотов внутри года превысила 600 тысяч рублей (либо эквивалент в иностранной валюте). Пересчет иностранной валюты в рубли производится по курсу Банка России по состоянию на 31 декабря 2022 года.

Владелец счета на 31 декабря 2022 года был налоговым резидентом РФ, то есть прожил в стране не менее 183 календарных дней в году.

Пример. IT-специалисты Олег К. и Николай Н. нашли работу в ОАЭ. Олег К. переехал в Дубай в марте 2022 года, и к декабрю 2022 года он уже утратил налоговое резидентство РФ, поскольку прожил в стране менее 183 дней. Николай Н. до ноября жил в России и переехал лишь в конце года. По состоянию на 31 декабря 2022 года он все еще был резидентом РФ, поскольку большую часть года провел в стране.

Если одно из условий не выполняется, к примеру, клиент зарубежного банка на 31 декабря 2022 года был резидентом РФ, но остатки на конец года и обороты не превышали 600 тысяч рублей, то отчет подавать не нужно.

Случается так, что у человека открыто сразу несколько зарубежных счетов. В этом случае установленный лимит 600 тысяч рублей в год не суммируется, а действует по каждому из них.

Кстати!

С 1 января 2022 года по 1 марта 2023 года граждане России перевели в иностранные банки 2,4 трлн рублей, объем переводов брокерам-нерезидентам составил 264 млрд рублей.

«Начиная с 2022 г. физические лица значительно увеличили объемы средств, направляемых иностранным банкам и брокерам», — говорится в обзоре рисков финансовых рынков за апрель 2023 года, подготовленном Банком России.

Что нужно отражать в отчете

Нужно не просто оповестить ФНС об открытом за границей счете, но и отразить информацию по всем движениям денежных средств на банковских счетах, а также ценных бумаг на брокерских счетах.

Исключение: операции по конвертации валюты.

Пример. Проживающий в Дубае IT-специалист Николай Н. пополнил свой банковский счет на 20 000 долларов, а затем перевел эти деньги в дирхамы. Информацию о зачислении средств на счет сообщать ФНС нужно, данные о переводе долларов в дирхамы — нет.

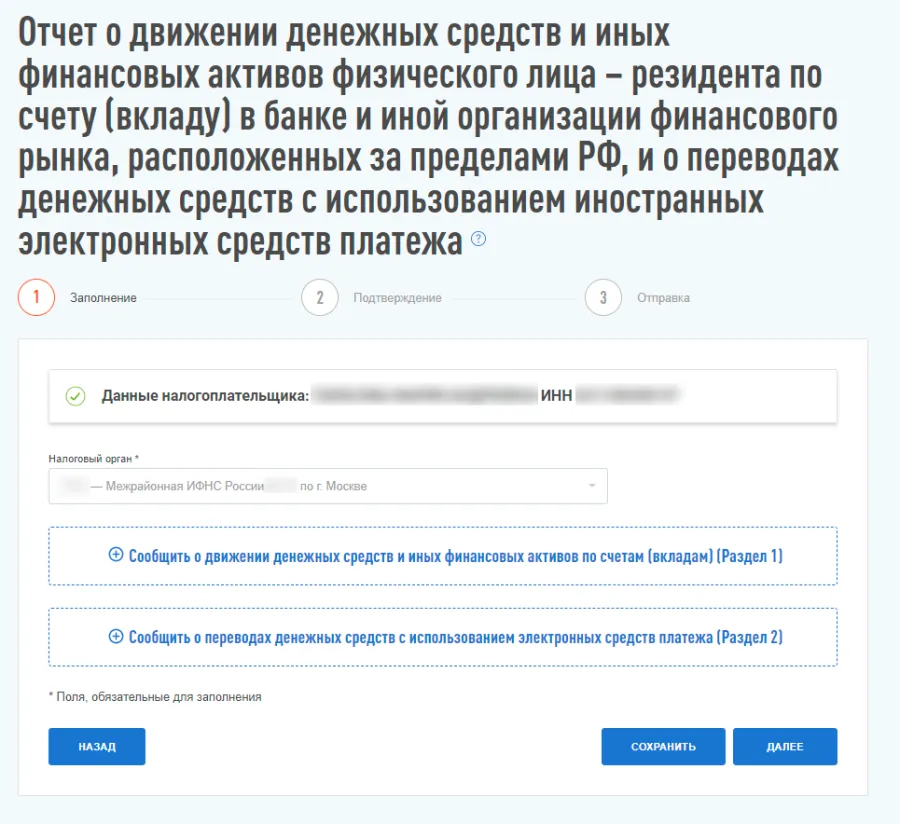

Отчет в ФНС удобнее всего предоставить, воспользовавшись личным кабинетом налогоплательщика.

Информация о налогоплательщике (ФИО, дата рождения, телефон, адрес, паспортные данные) подтягивается автоматически.

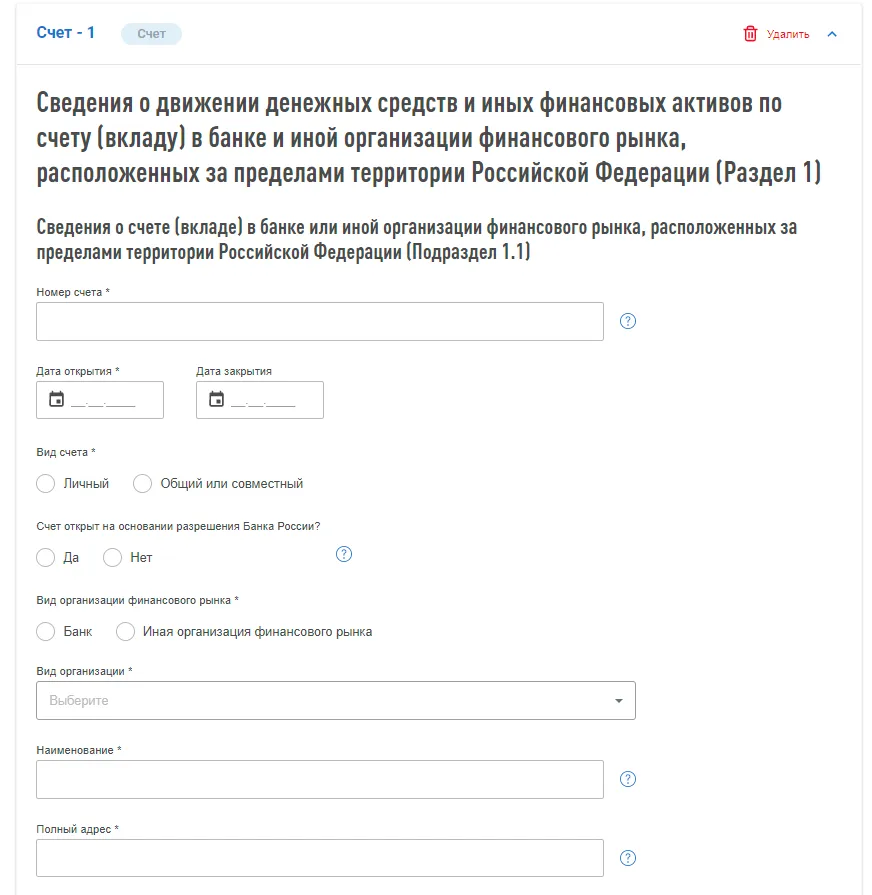

Потребуется заполнить форму в электронном виде. В ней указываем:

номер счета,

дату его открытия и закрытия (последнее не обязательно),

вид организации финансового рынка (банк, брокер, негосударственный пенсионный фонд, акционерный инвестиционный фонд и др.),

наименование и адрес организации финансового рынка и т. д.

После того как информация о себе и организации финансового рынка внесена, переходим к заполнению полей о движении денежных средств.

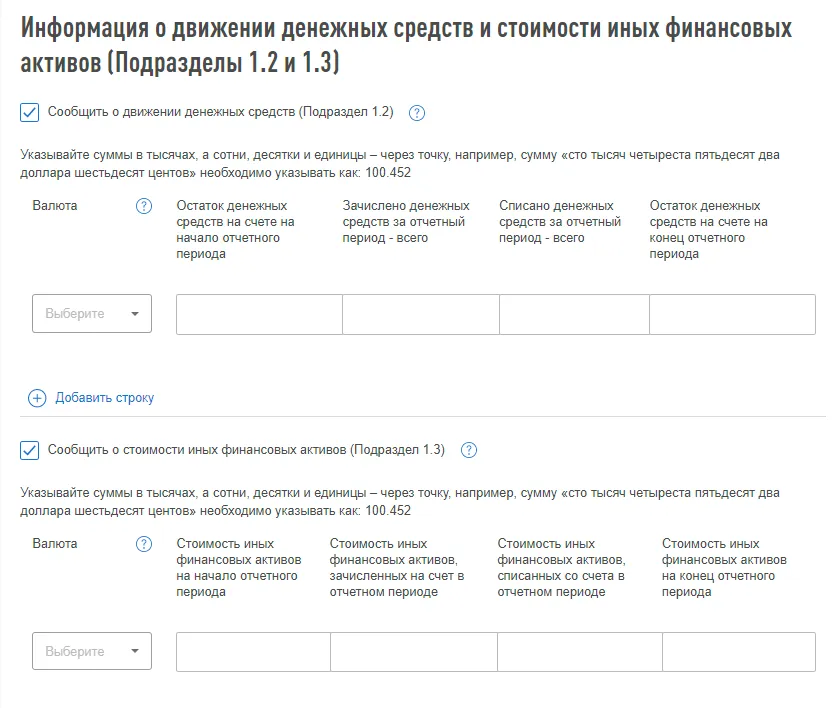

Необходимо указывать:

валюту (доллар, евро, рубль, дирхам, иена, юань и т. д.),

остаток денежных средств на счете на начало отчетного периода (1 января 2022 года),

сумму зачислений денежных средств за отчетный период (всего),

сумму списаний денежных средств за отчетный период (всего),

остаток денежных средств на счете на конец отчетного периода (31 декабря 2022 года).

Аналогичная форма предусмотрена для иных финансовых активов (ценные бумаги, производные финансовые активы, доли участия в уставном капитале юрлица, права требования из договора страхования и т. д.). Программа позволяет добавлять нужное количество строк для каждой валюты и каждого финансового актива.

К отчету следует прикрепить подтверждающие документы. Это может быть, например, справка из банка или выписка от брокера. После того как все поля заполнены, а документы прикреплены, нажимаем «далее».

Для подписания и отправки обращения необходимо ввести пароль к сертификату электронной подписи.

Важно! Граждане, которые попали под мобилизацию, имеют право предоставить отчет не до 1 июня, а в течение трех месяцев после окончания периода частичной мобилизации (увольнения мобилизованного лица с военной службы).

Что будет, если не подать отчет

Есть граждане, которые полагают, что если не подавать отчет вовсе, то можно остаться незамеченными. Эксперты предостерегают от такого решения.

Действующим законодательством предусмотрена административная ответственность за неисполнение обязанности по представлению отчетов по зарубежным счетам. Наказание в форме штрафа дифференцированно в зависимости от срока, который пропущен лицом, обязанным предоставлять отчет.

Если опоздать с предоставлением отчета на 10 дней, штраф составит 1500 рублей, за опоздание более чем на 90 дней придется уплатить штраф до 3000 рублей. В том случае если у налоговой имеется информация о ваших счетах за границей и вами не предоставлен отчет в принципе, штраф составит 3000 рублей. За каждый последующий непредоставленный отчет штраф составляет 20 000 рублей. То есть, если вы не предоставили отчет за 2022 год и налоговая выявила данное правонарушение и привлекла вас к ответственности, непредставление отчета в следующем году за 2023 год обернется штрафом в размере 20 000 рублей, — Ирина Егорова, Руководитель корпоративной и налоговой практики компании «Интерцессия».

Федеральная налоговая служба может выявить нарушителей даже спустя несколько лет.

В том случае, если по зарубежным счетам прошло больше 2,7 млн рублей, может быть заведено уголовное дело, которое предусматривает наказание вплоть до лишения свободы.

Начать дискуссию