С вводом ФСБУ 6/2020 «Основные средства» запутаться стало еще проще!

В этой публикации постараемся понятным языком объяснить все теоретические аспекты и разберем пару-тройку интересных практических примеров в 1С: Бухгалтерии предприятия ред. 3.0.

Первое, что нам необходимо сделать при покупке любого основного средства, независимо новое оно или бывшее в употреблении, — это определить его первоначальную стоимость, то есть расходы на приобретение объекта.

В бухгалтерском учете она определяется по правилам ФСБУ 26/2020 (п. 10, 11, 12), в налоговом учете — согласно ст. 257 НК.

И в том, и в другом случае включаем в первоначальную стоимость все расходы, связанные с приобретением, доставкой и вводом в эксплуатацию объекта основных средств, за исключением НДС и акцизов.

Далее определяем срок полезного использования основного средства (СПИ). В бухгалтерском и налоговом учете правила его определения различаются.

Поговорим подробно о каждом из них.

Бухгалтерский учет (п. 9, 37 ФСБУ 6/2020)

СПИ определятся на дату ввода в эксплуатацию в месяцах исходя из:

ожидаемого периода эксплуатации с учетом производительности или мощности, нормативных, договорных и других ограничений эксплуатации, намерений руководства организации в отношении использования объекта;

ожидаемого физического износа с учетом режима эксплуатации (количества смен), системы проведения ремонтов, естественных условий, влияния агрессивной среды и иных аналогичных факторов;

ожидаемого морального устаревания, в частности, в результате изменения или усовершенствования производственного процесса или в результате изменения рыночного спроса на продукцию или услуги, производимые при помощи основных средств;

планов по замене основных средств, модернизации, реконструкции, технического перевооружения.

Важно! В бухгалтерском учете СПИ определяется согласно вышеперечисленным условиям и не зависит от того, было ОС ранее в эксплуатации или нет. Следовательно, он не уменьшается на срок эксплуатации предыдущим собственником.

Налоговый учет (ст. 258 НК)

СПИ определяется на дату ввода в эксплуатацию в месяцах исходя из амортизационной группы, определяемой по Классификатору, утвержденному постановлением Правительства от 01.01.2002 г. № 1 (если основное средство в Классификации ОС не поименовано, срок его полезного использования организация определяет исходя из технических условий или рекомендаций изготовителя (п. 6 ст. 258 НК).

В налоговом учете СПИ основного средства можно уменьшить на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками (п. 7 ст. 258 НК) при соблюдении условий:

приобретенные организацией объекты амортизируемого имущества, бывшие в употреблении, включаются в состав той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника (п. 12 ст.258 НК);

имеется документальное подтверждение* эксплуатации данного оборудования предыдущим собственником (письма Минфина № 03-03-06/2/172 от 06.10.2010 г., № 03-03-06/1/44687 от 16.05.2022, № 03-03-06/1/59100 от 06.08.2019).

Если данные условия не соблюдаются, то СПИ определяем в рамках той амортизационной группы, к которой относится основное средство согласно классификации, не уменьшая на фактический срок эксплуатации, то есть как для нового основного средства.

Таким образом, при покупке основного средства у физического лица, уменьшить СПИ нельзя.

Узнайте, как правильно вести бухгалтерский учет в строительных компаниях. И применять в этой сфере новые ФСБУ. Пройдите курс повышения квалификации по учету в строительстве, получите официальный диплом и станете профи в строительной сфере. Смотреть бесплатный урок из курса.

Если основное средство уже самортизировано предыдущим собственником (срок эксплуатации превышает СПИ, установленный классификатором), то СПИ этого основного средства определяется самостоятельно с учетом требований техники безопасности и других факторов.

Если амортизационная группа была определена предыдущим собственником неверно, то у нового собственника могут возникнуть негативные налоговые последствия, такие как завышение расходов, связанных с амортизационными начислениями или занижение налогооблагаемой базы по налогу на имущество.

Поэтому, если Вы приобрели основное средство с неверно определенной амортизационной группой, уменьшать СПИ по такому основному средству не следует (данная позиция подтверждается судебной практикой: постановление Седьмого ААС от 26.08.2014 № 07АП-7318/14, постановление Восьмого ААС от 17.06.2019 № 08АП-4118/19).

Важно также отметить, что НК не запрещает применять амортизационную премию к основным средствам бывшим в употреблении, в отношении которых предыдущим собственником амортизационная премия использовалась (письмо № 03-03-06/1/47688 от 15.08.2016).

Итак, мы с вами разобрались с нормативной базой, которой необходимо руководствоваться при покупке основных средств, бывших в употреблении.

А теперь перейдем к практическим примерам в 1С: Бухгалтерии предприятия ред. 3.0.

Покупка б/у основного средства у юридического лица

Допустим, мы приобрели у организации мостовой кран 2000 года выпуска за 5 300 000 рублей (без НДС). Кран самортизирован, имеется паспорт и акт, подтверждающий дату ввода в эксплуатацию (2000 год), при этом при замене некоторых частей его вполне можно использовать для работы (у крана не работает лебедочный механизм).

Для дальнейшей эксплуатации крана оплачены запчасти на сумму 80 000 рублей (с НДС) и оплата услуг подрядной организации по ремонтным работам в сумме 50 000 рублей (с НДС).

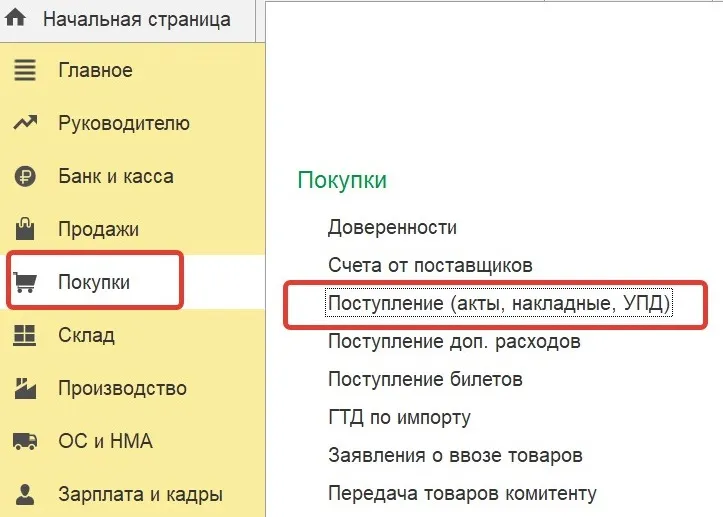

В 1С: Бухгалтерии предприятия ред. 3.0 открываем раздел «Покупки» и далее переходим на вкладку «Поступления (акты, накладные, УПД)»:

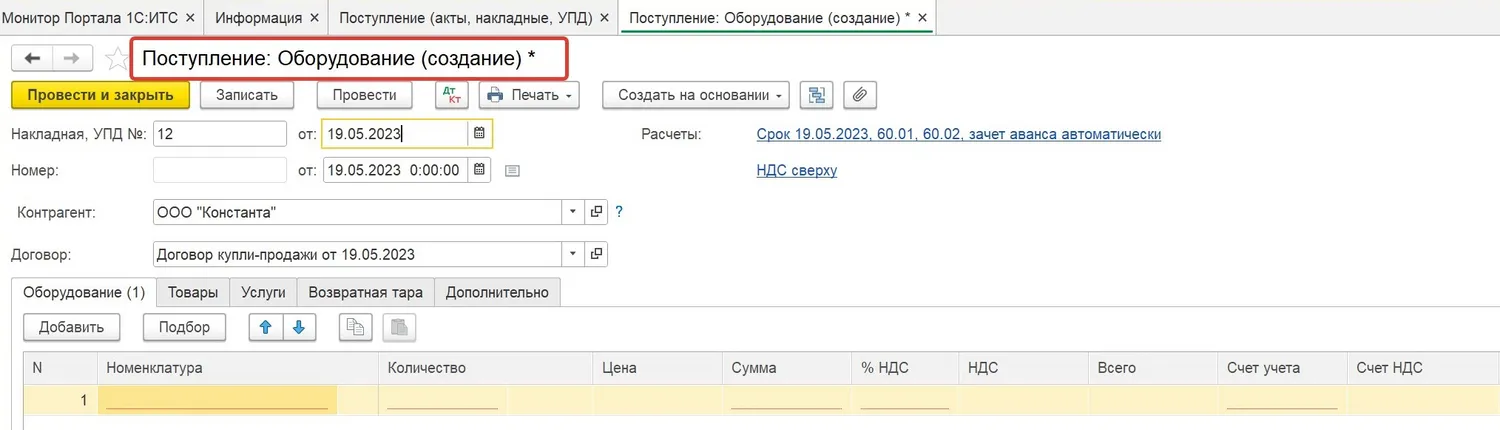

Создаем документ поступления с видом «Оборудование»:

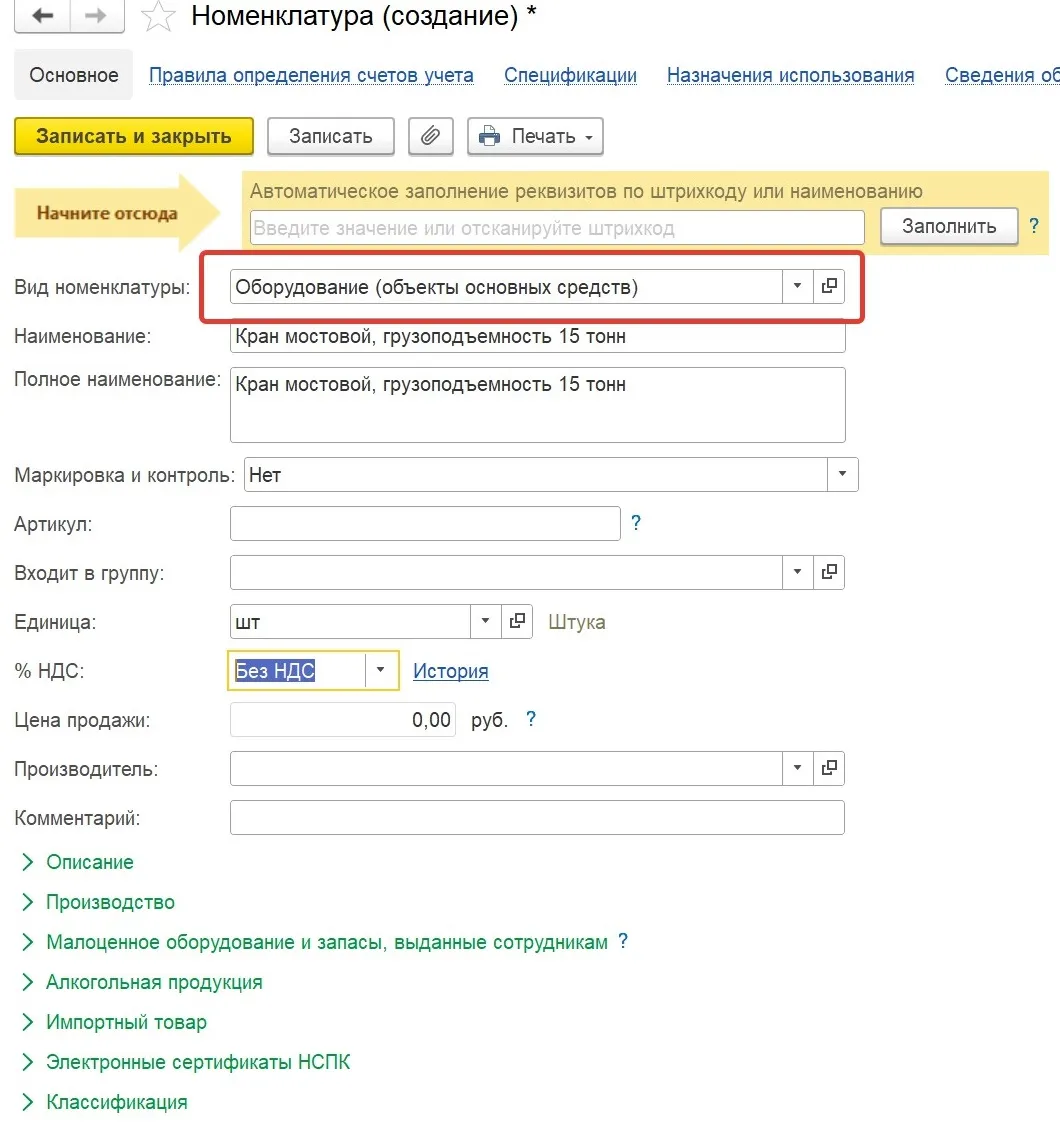

Создаем номенклатуру, выбрав вид «Оборудование (объекты основных средств»:

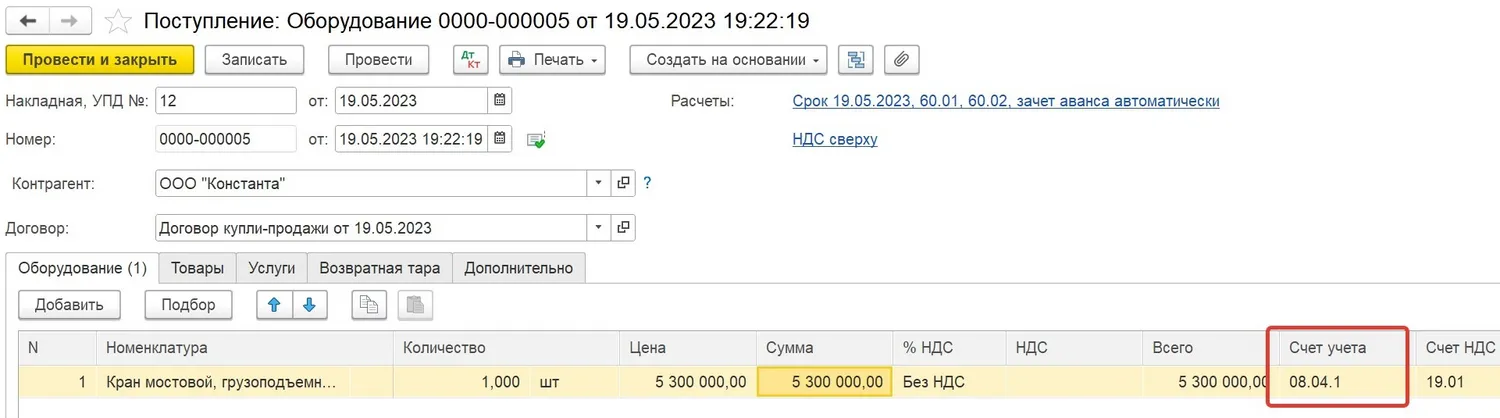

Заполняем количество и стоимость, счет 08.04.1 программа подставляет нам автоматически:

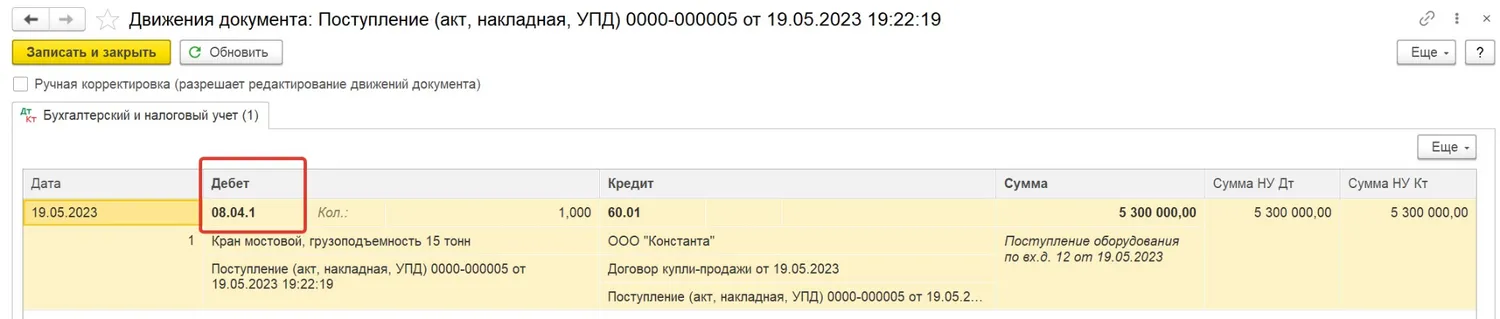

Проводим документ и проверяем сформированные проводки:

Для формирования полной первоначальной стоимости нам нужно ввести поступления дополнительных расходов: документ на покупку запчастей и акт подрядной организации, которая произвела ремонтные работы.

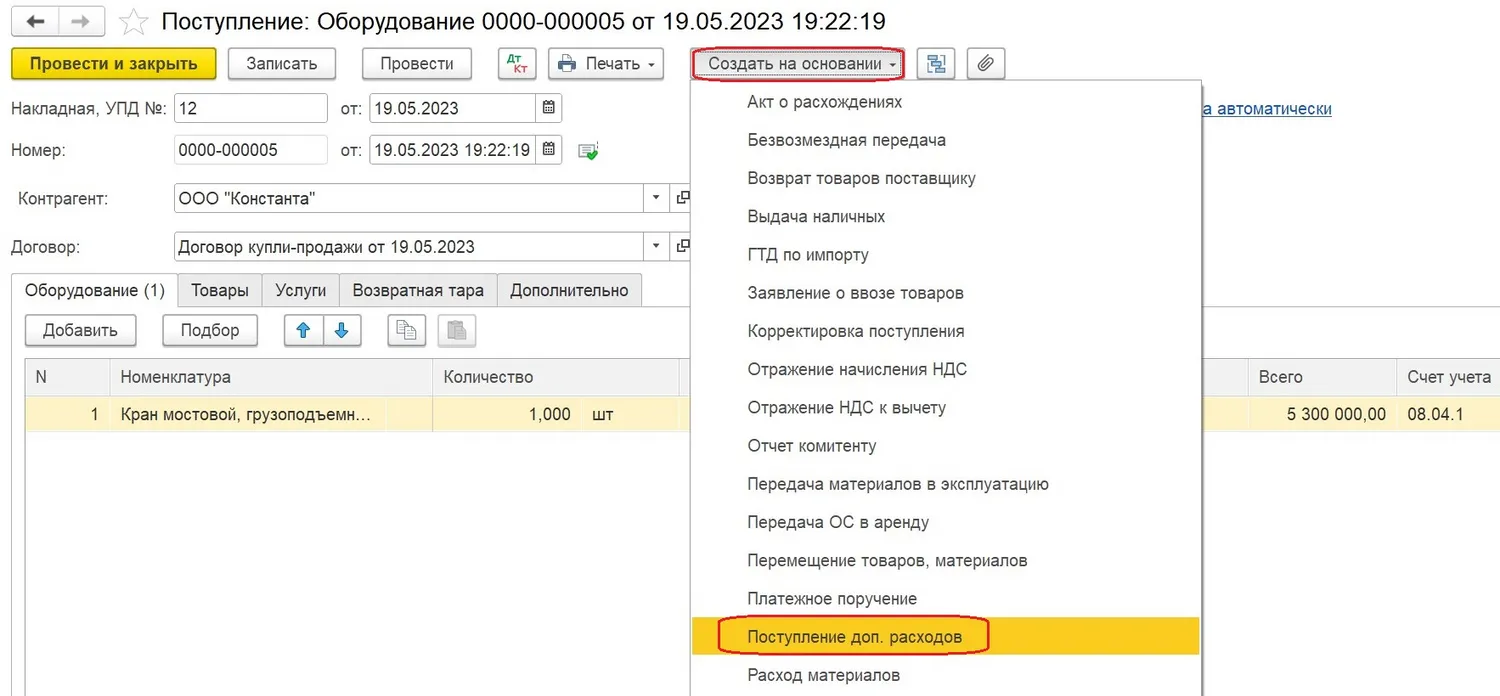

Акт на ремонтные работы мы можем создать, не закрывая документ поступления. Для этого нажимаем кнопку «Создать на основании» и выбираем пункт «Поступление доп.расходов»:

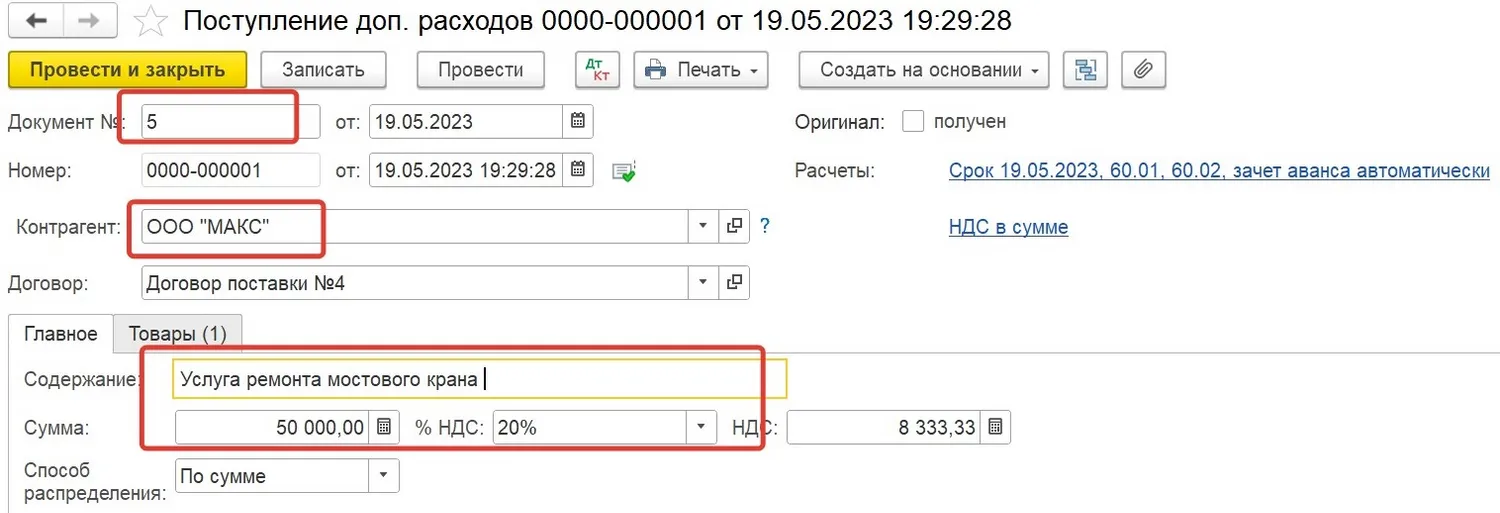

Вводим реквизиты входящего акта:

После проведения документа мы видим, что стоимость работ также отразилась на счете 08.04.1, тем самым увеличивая себестоимость крана:

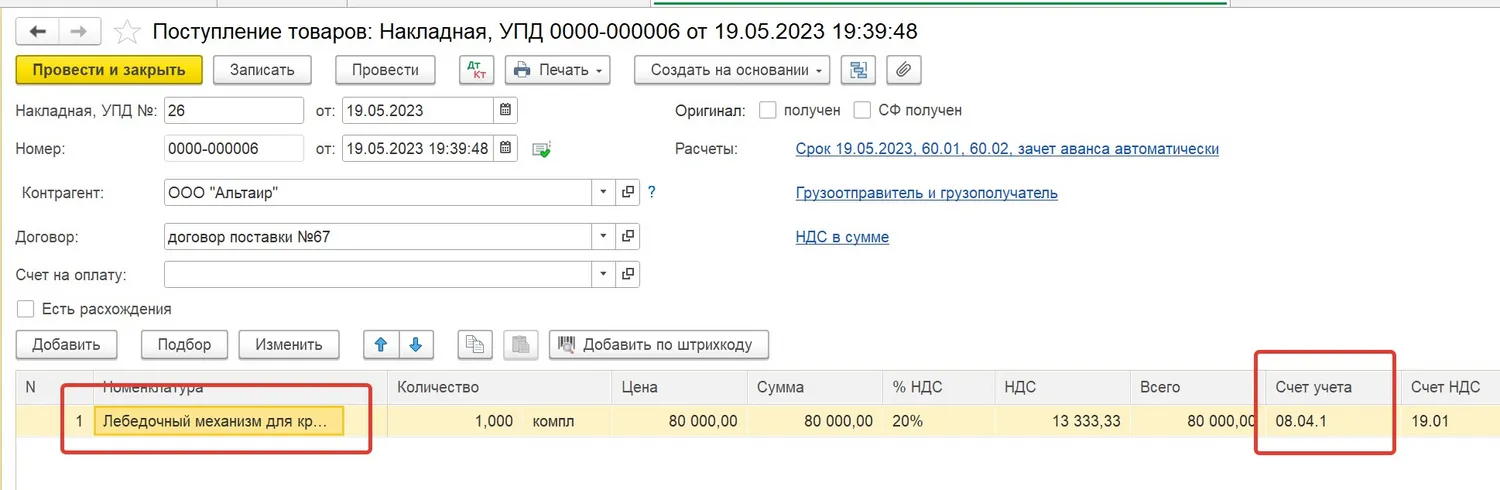

Теперь нам необходимо провести документ поступления запасных частей. Так как они приобретаются непосредственно для создания основного средства, их также принимаем на счет 08.04.1:

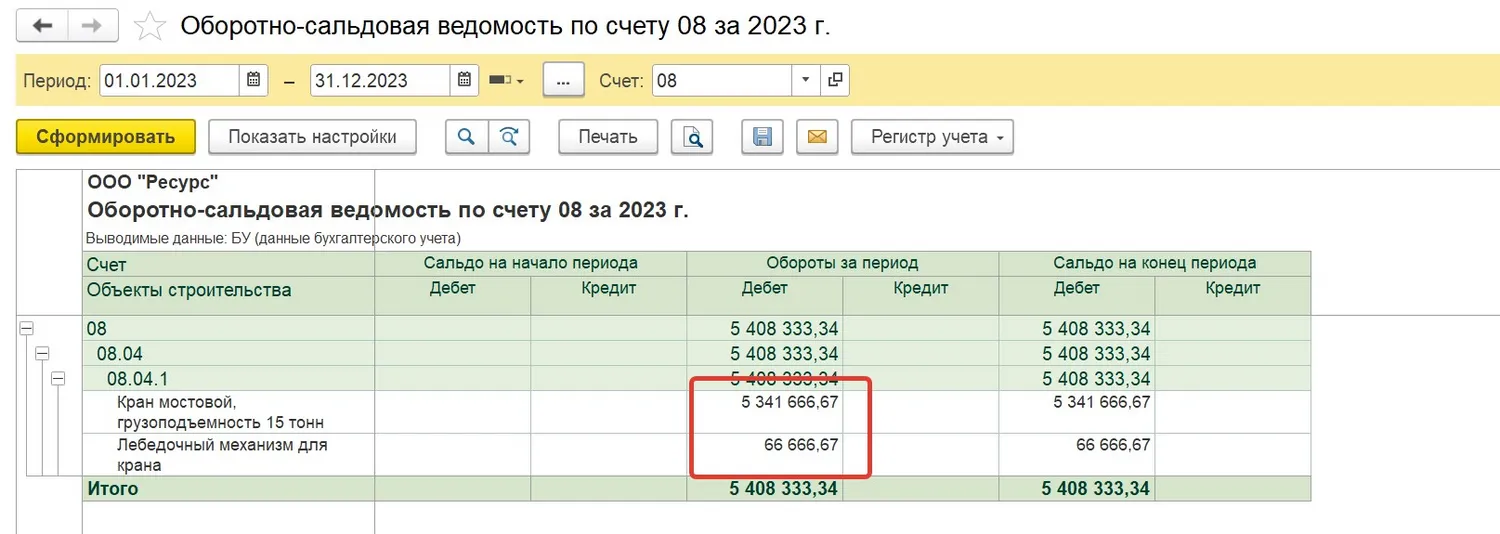

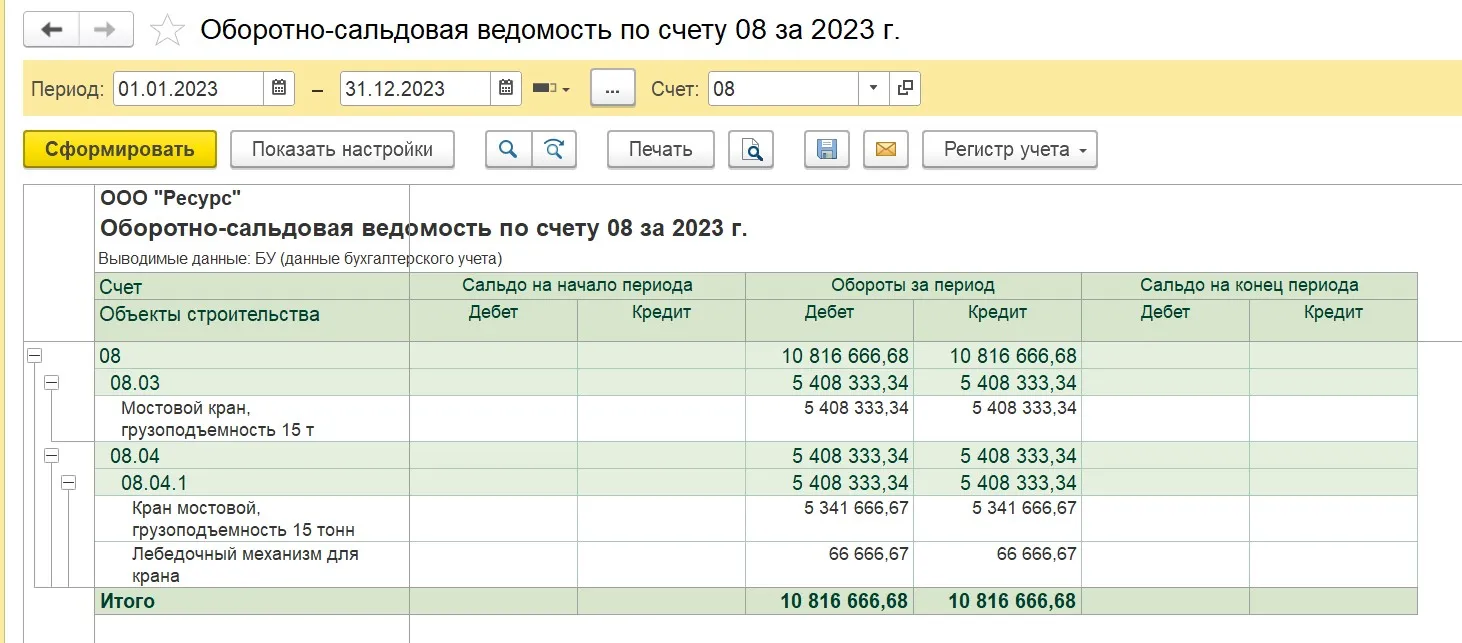

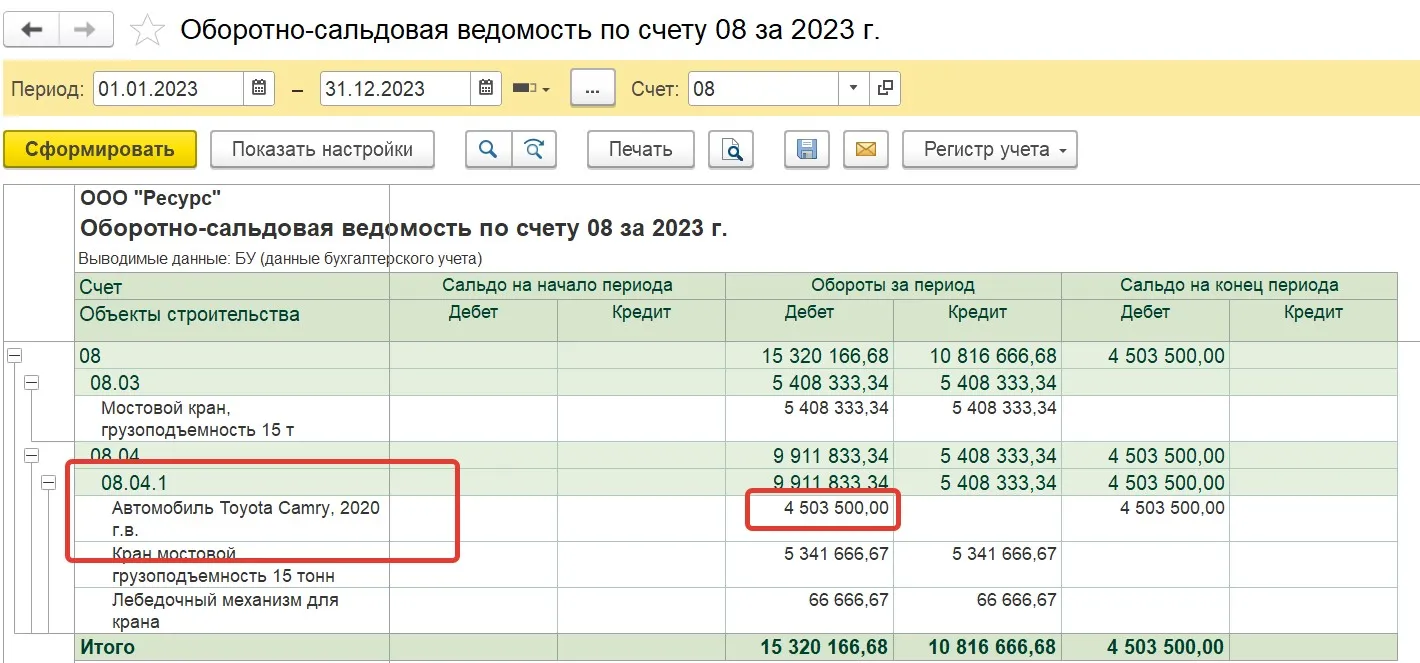

Сформируем оборотно-сальдовую ведомость по счету 08:

Все суммы, которые формируют первоначальную стоимость нашего объекта основных средств (стоимость крана, запчастей и ремонта) отразились на счете 08.04.1.

Для принятия объекта к учету нам еще необходимо произвести его «монтаж», то есть «собрать» в программе все части основного средства в один объект.

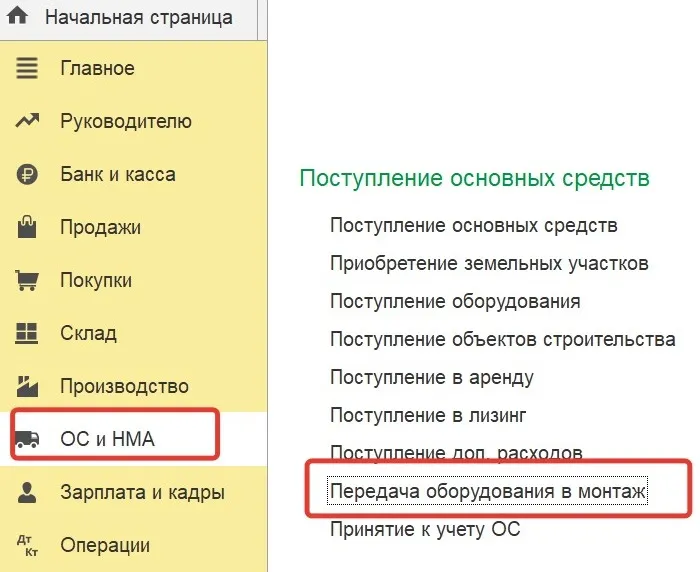

Для этого открываем раздел «ОС и НМА» и выбираем вкладку «Передача оборудования в монтаж»:

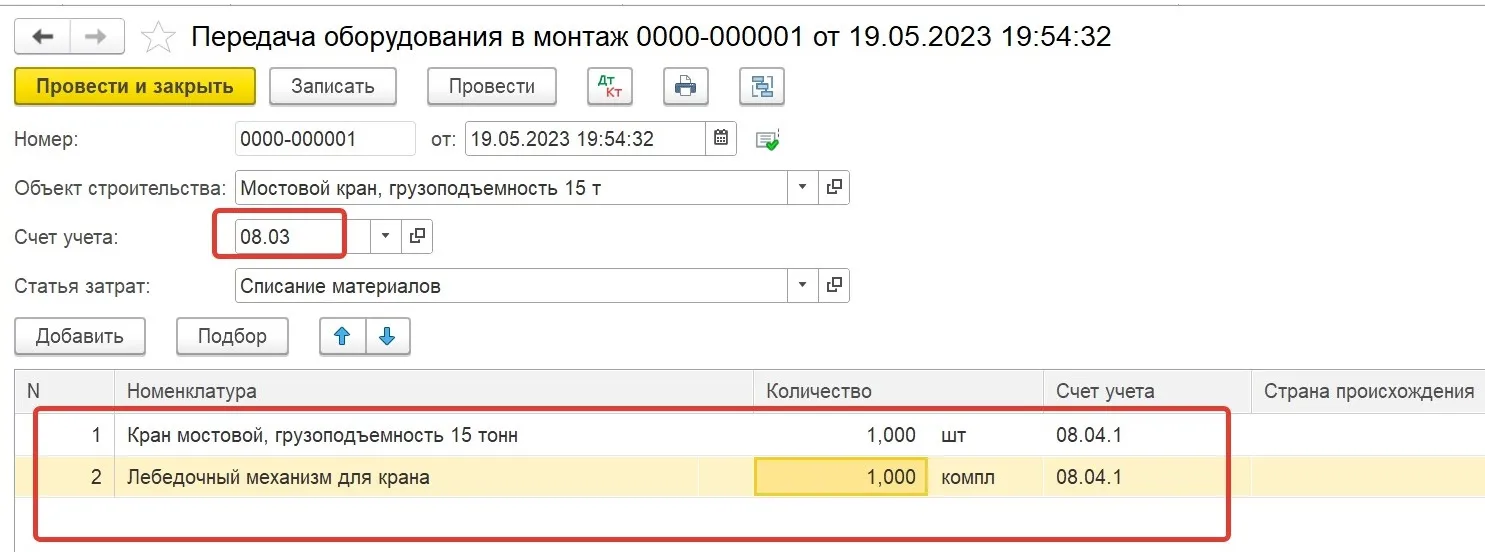

В документе добавляем все необходимые нам компоненты будущего основного средства (сам кран и лебедочный механизм):

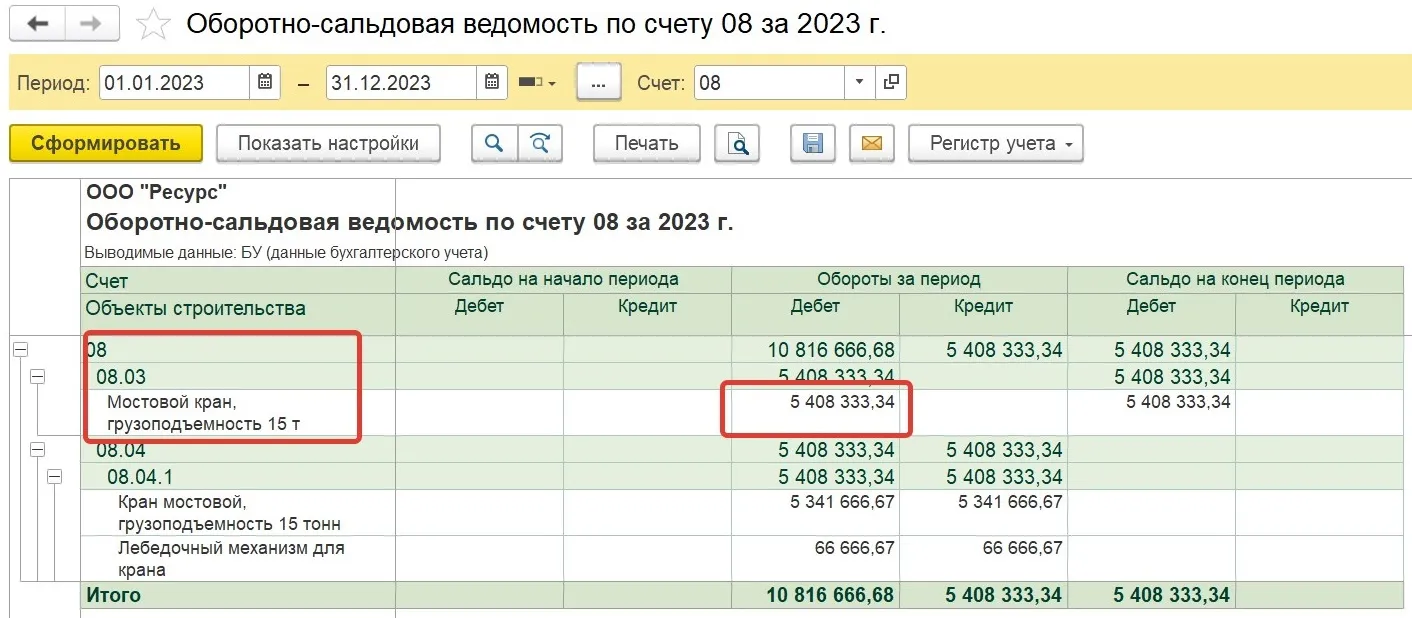

После проведения документа снова формируем оборотно-сальдовую ведомость по счету 08:

Мы видим, что вся первоначальная стоимость нашего крана теперь собралась на счете 08.03 и теперь мы можем ввести его в эксплуатацию.

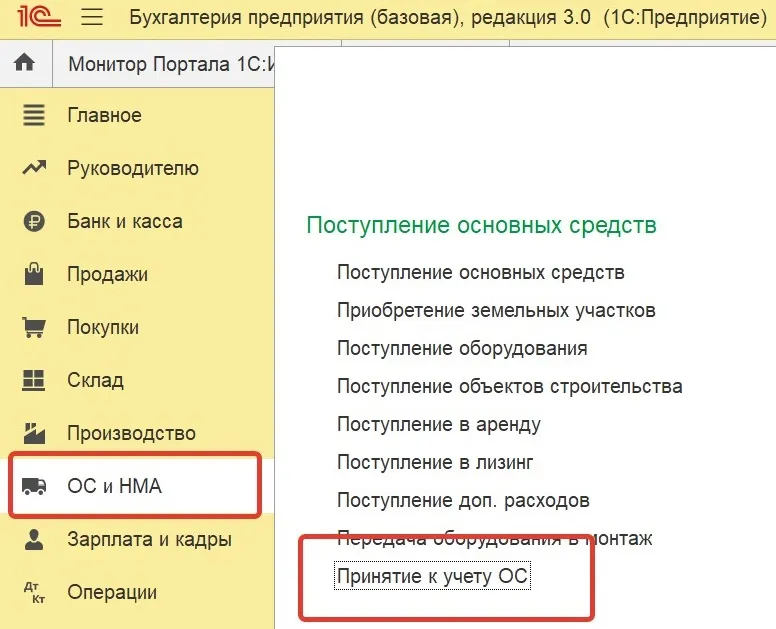

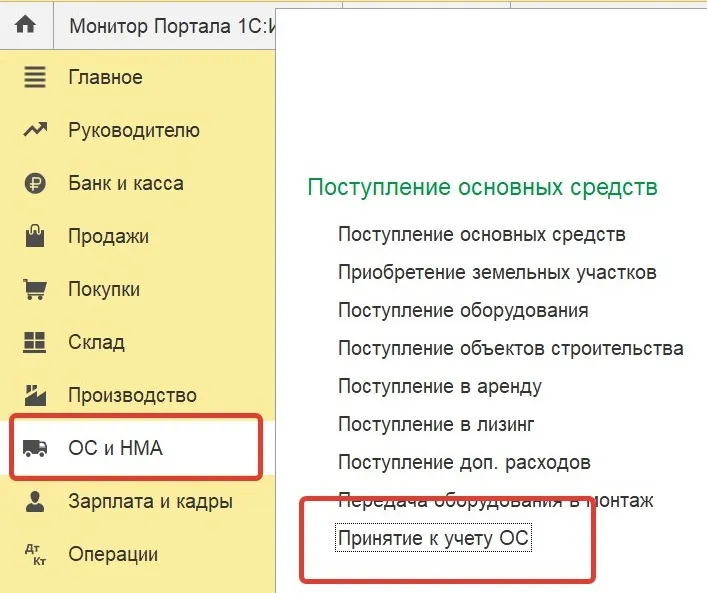

Для этого в разделе «ОС и НМА» выбираем вкладку «Принятие к учету ОС»:

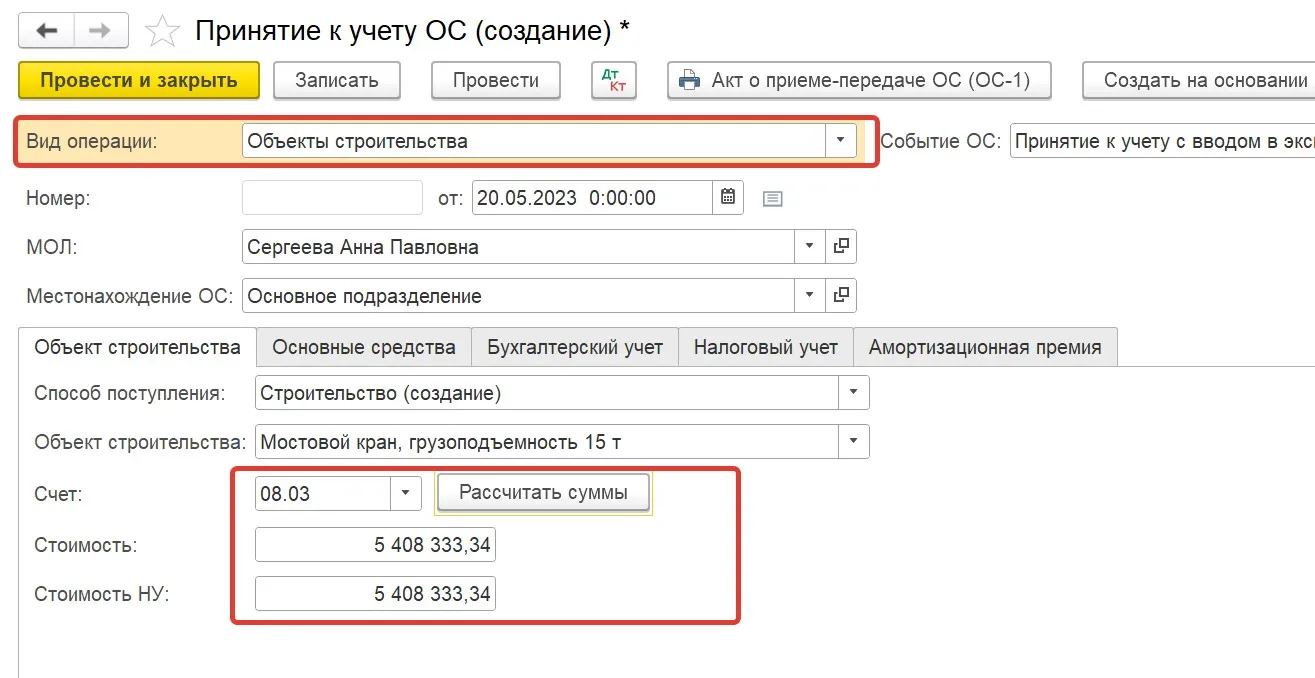

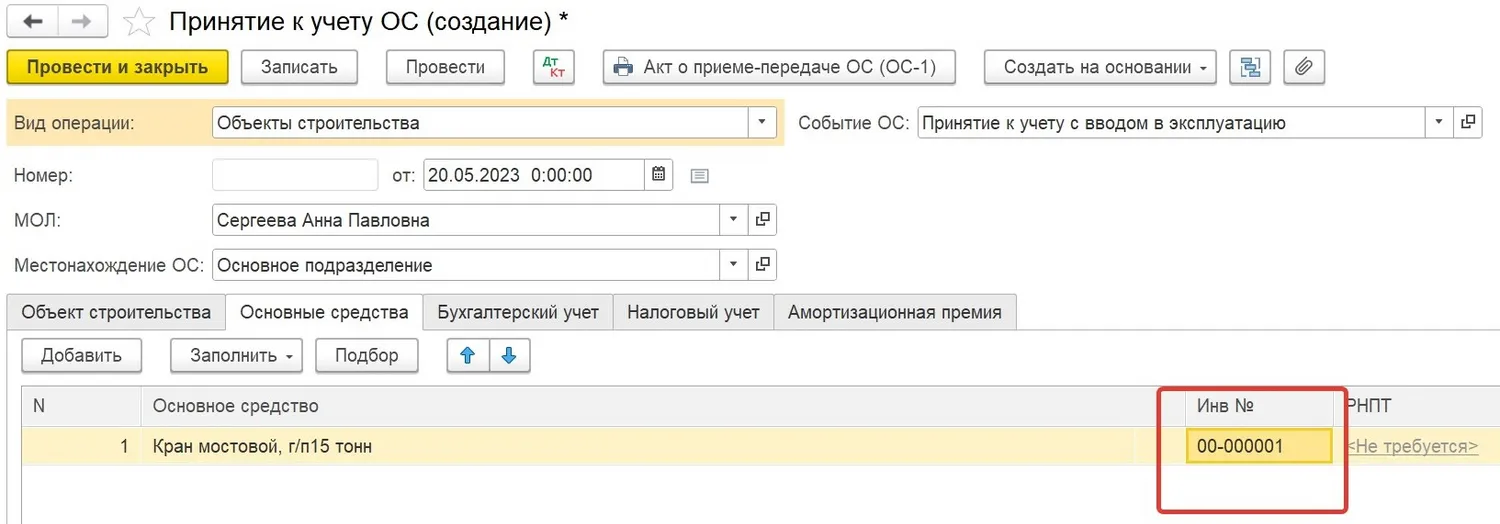

Для того, чтобы наш объект, сформированный из нескольких компонентов, был принят к учету правильно, в документе «Принятие к учету ОС» выбираем вид операции «Объекты строительства», в этом случае у нас все суммы первоначальной стоимости, собранные на счете 08.03 автоматически перенесутся в документ после нажатия кнопки «Рассчитать суммы»:

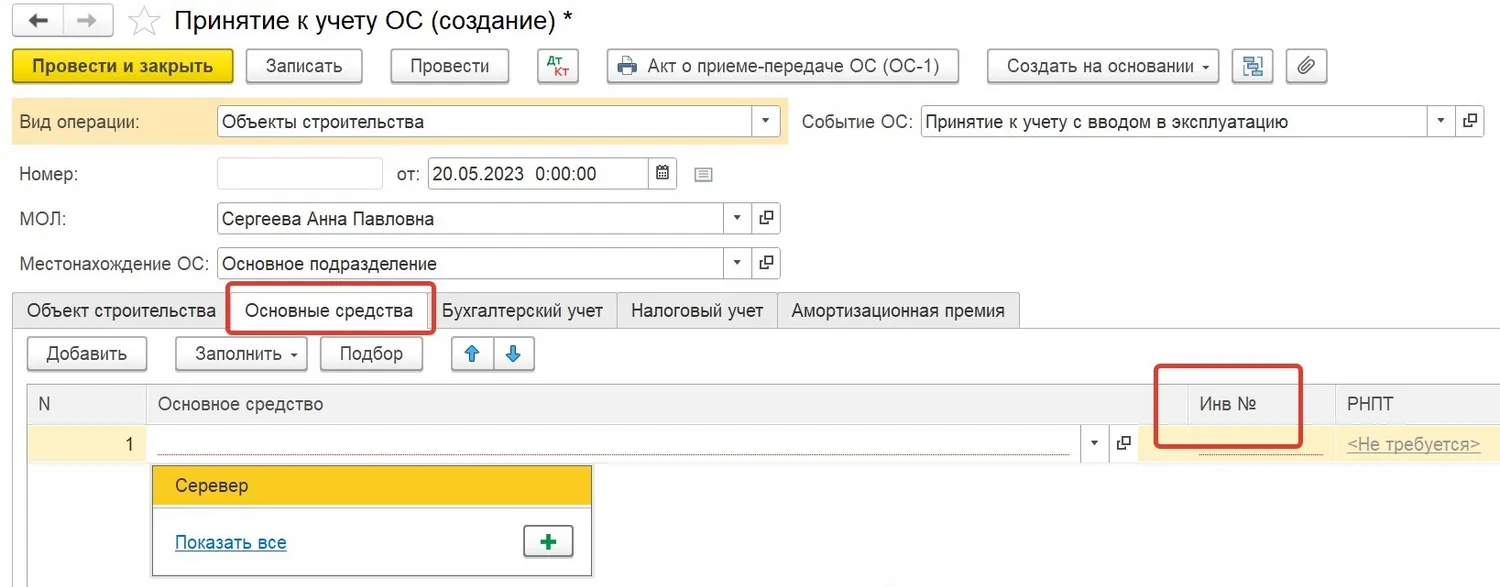

Теперь заполняем вкладку «Основные средства». Здесь нам необходимо задать название нашего будущего объекта основных средств и его инвентарный номер:

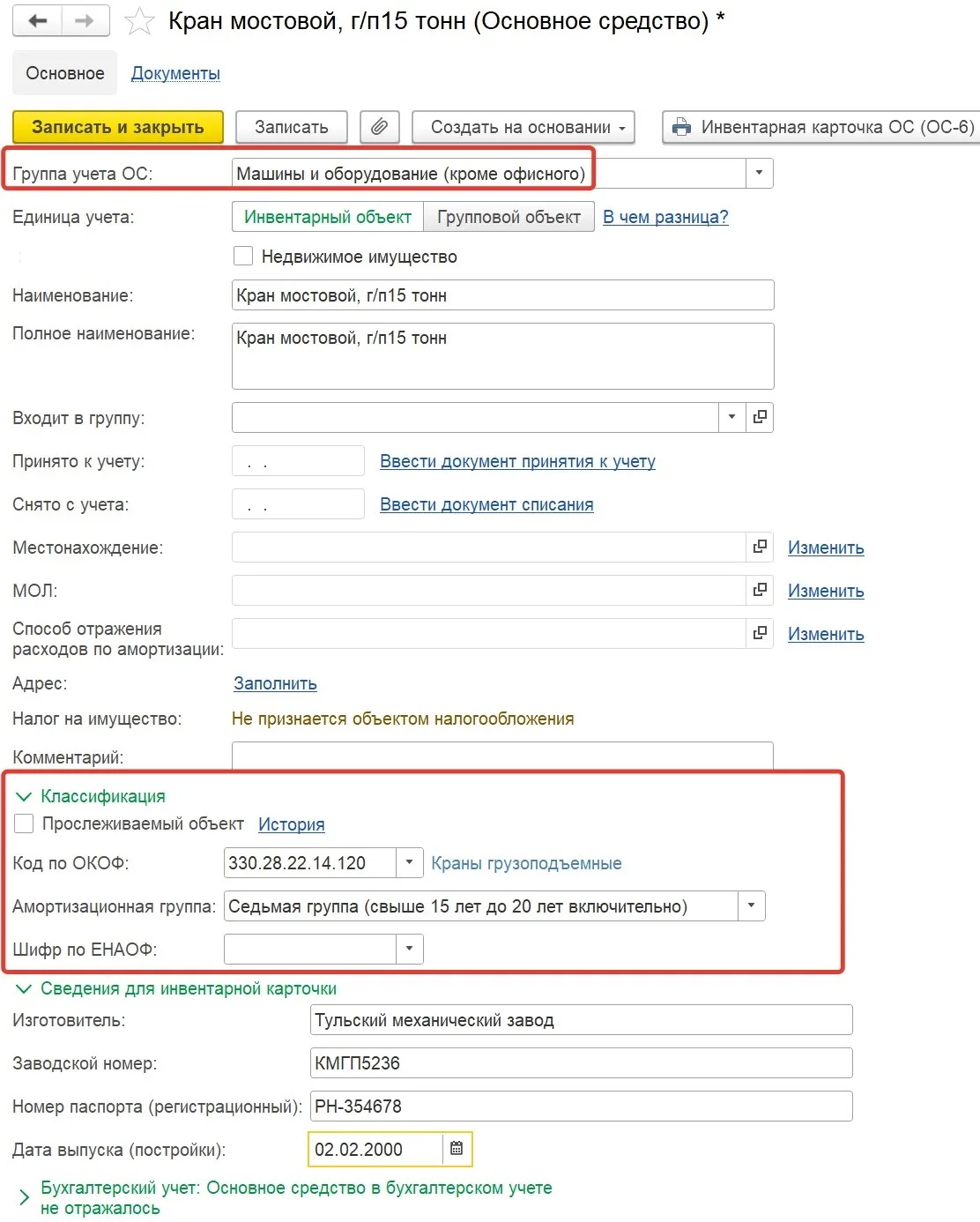

Создаем карточку нашего основного средства.

Для этого выбираем группу учета ОС, вводим наименование и внимательно определяем код нашего оборудования по Классификатору (амортизационная группа подставится автоматически при выборе подходящего кода), можно также заполнить информацию об изготовителе и реквизиты паспорта оборудования:

После заполнения полей записываем карточку и выбираем данное основное средство в нашем документе. Инвентарный номер программа присваивает автоматически, при необходимости его можно отредактировать:

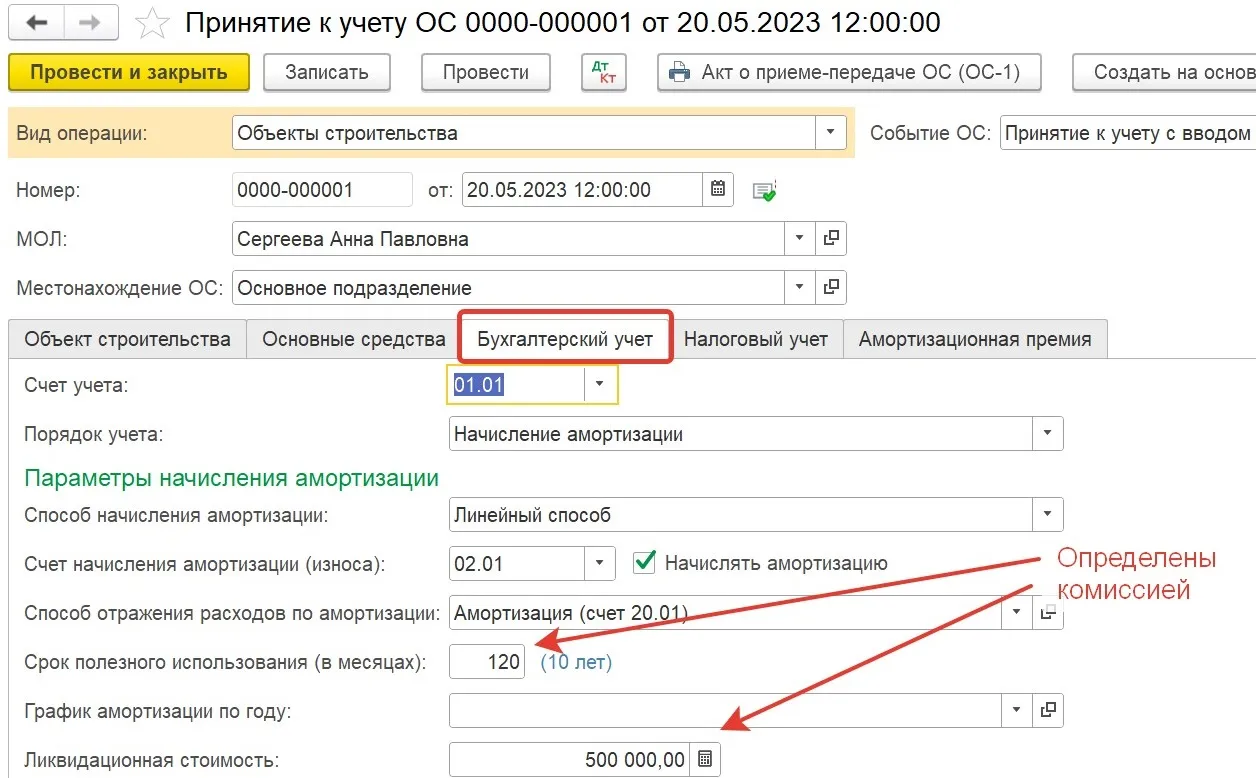

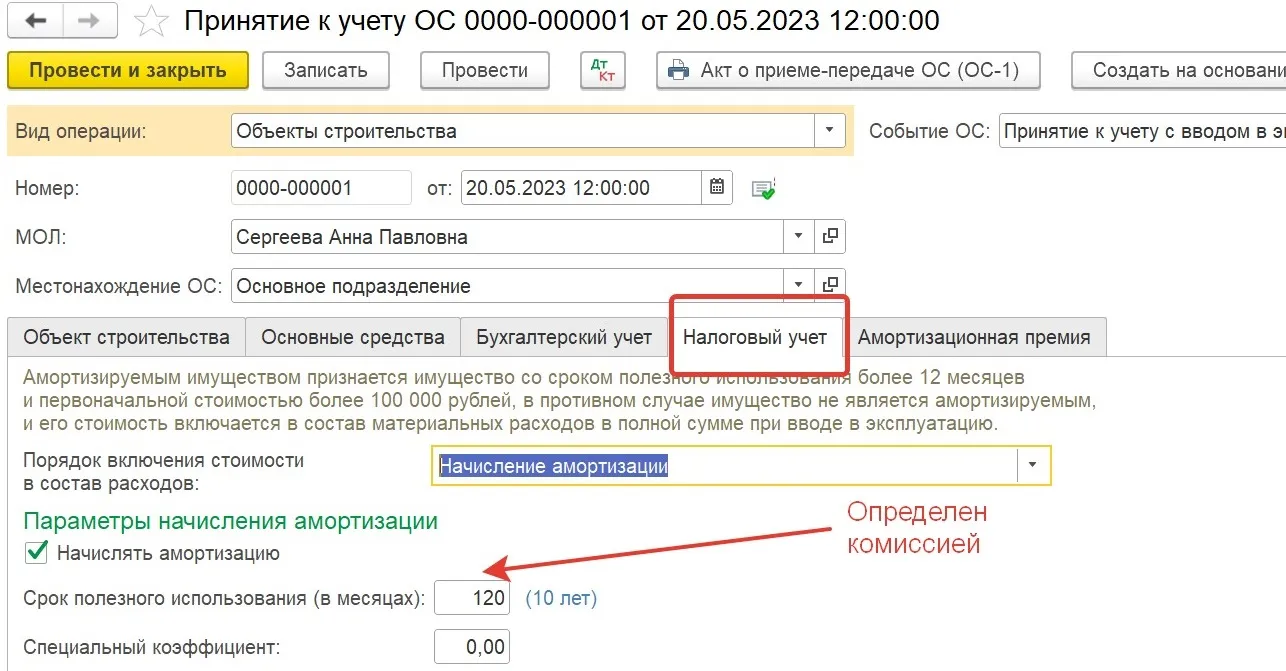

Теперь наша задача заполнить вкладки «Бухгалтерский учет» и «Налоговый учет».

В данном случае организация должна самостоятельно определить срок полезного использования как в бухгалтерском, так и в налоговом учете (поскольку кран выпущен и введен в эксплуатацию в 2000 году, при этом он относится к седьмой амортизационной группе со СПИ от 15 до 20 лет, в 2023 году срок его эксплуатации превышает СПИ по классификатору).

В данном случае для бухгалтера документом, устанавливающим СПИ, будет акт комиссии, состоящей из специалистов, которые могут определить безопасный срок, в течение которого мы можем использовать кран (главный инженер, технолог, руководитель и др.).

Допустим, мы получили акт, в котором комиссия определила, что кран можно использовать еще в течение 10 лет, после чего его дальнейшая эксплуатация будет невозможна и его ликвидационная стоимость составит 500 000 рублей (комиссия определила ее как стоимость продажи частей и механизмов после разборки крана). Вносим эти данные в соответствующие вкладки:

При необходимости также заполняем вкладку «Амортизационная премия» (если ее применение утверждено нашей учетной политики для учета данной группы основных средств). Проводим документ принятия к учету.

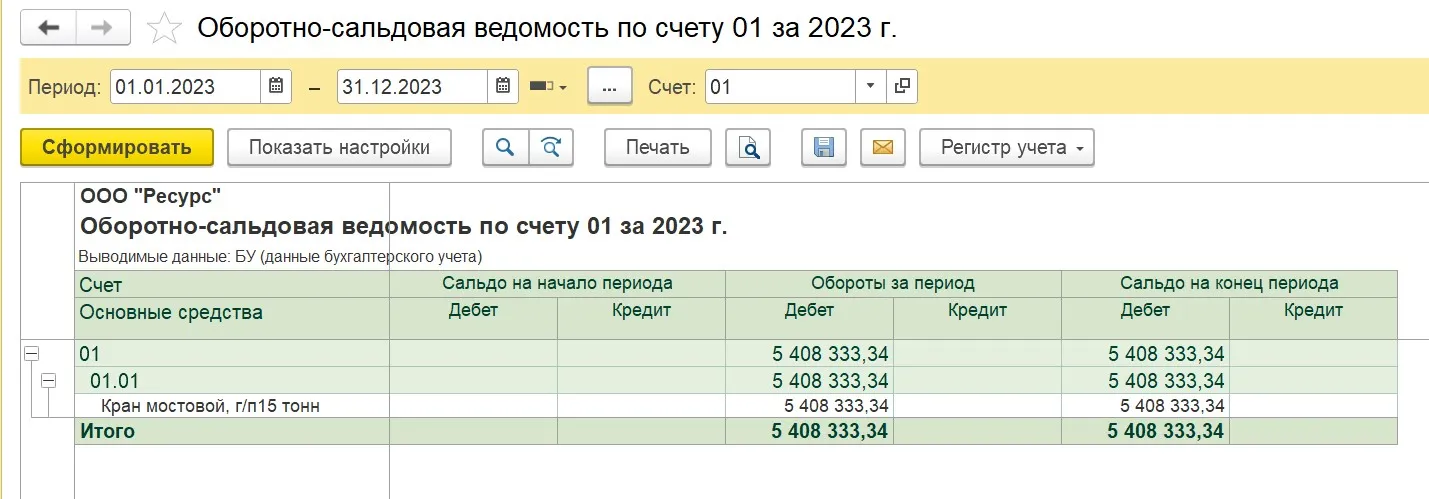

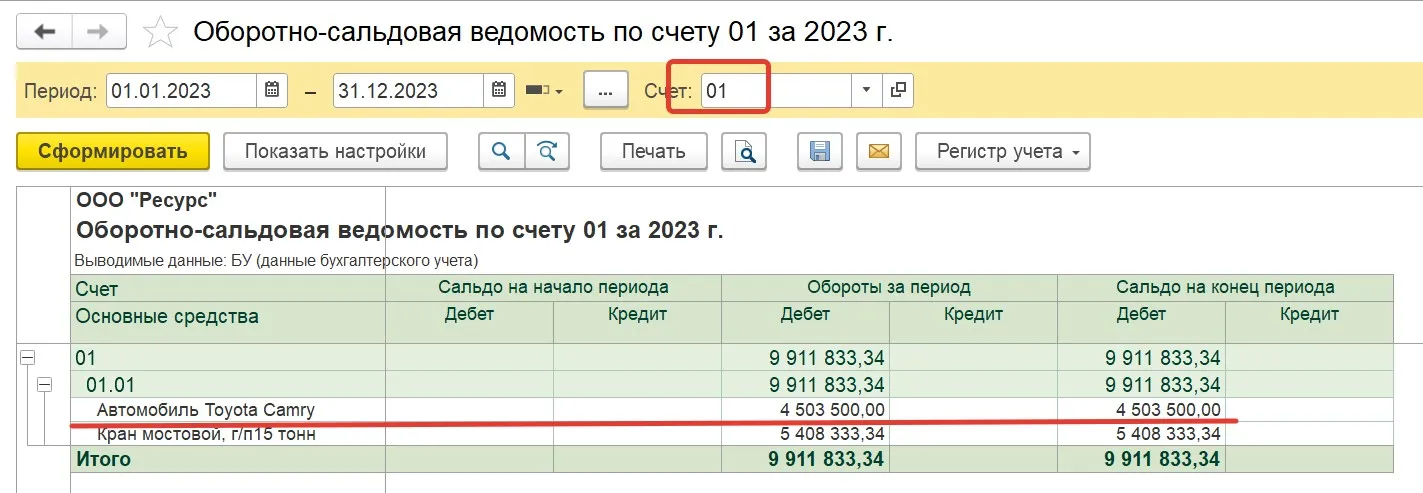

Проверяем правильность введенных документов, сформировав оборотно-сальдовые ведомости по счетам 08 и 01:

Итак, после проведения всех документов, на счете 01 теперь числится наше основное средство.

Для проверки правильности всех наших действий закрываем текущий и следующий месяц и проверим начисление амортизации по нашему основному средству.

Здесь стоит отметить важный нюанс!

Согласно положениям ФСБУ 6/2020, основные средства в бухгалтерском учете амортизируются с даты их признания в бухучете. Однако в учетной политике можно прописать, что амортизацию начинают начислять с первого числа месяца, следующего за месяцем признания основного средства.

На наш взгляд такой вариант более удобен потому, что в таком случае начало и прекращение амортизации одного и того же основного средства в бухгалтерском и налоговом учете будут совпадать и это несколько упростит нашу работу.

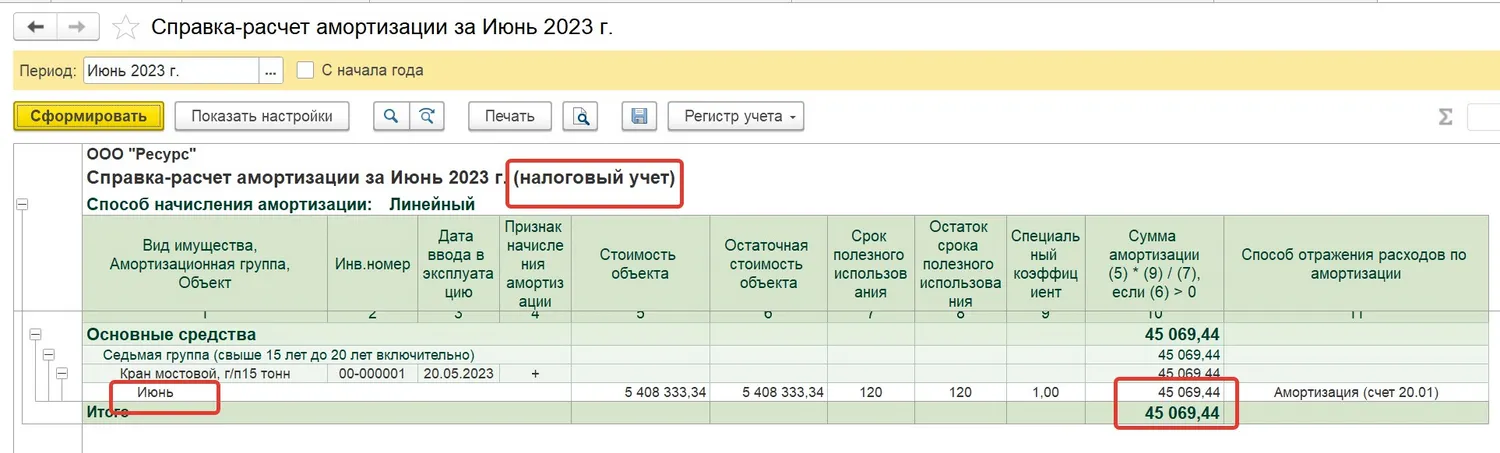

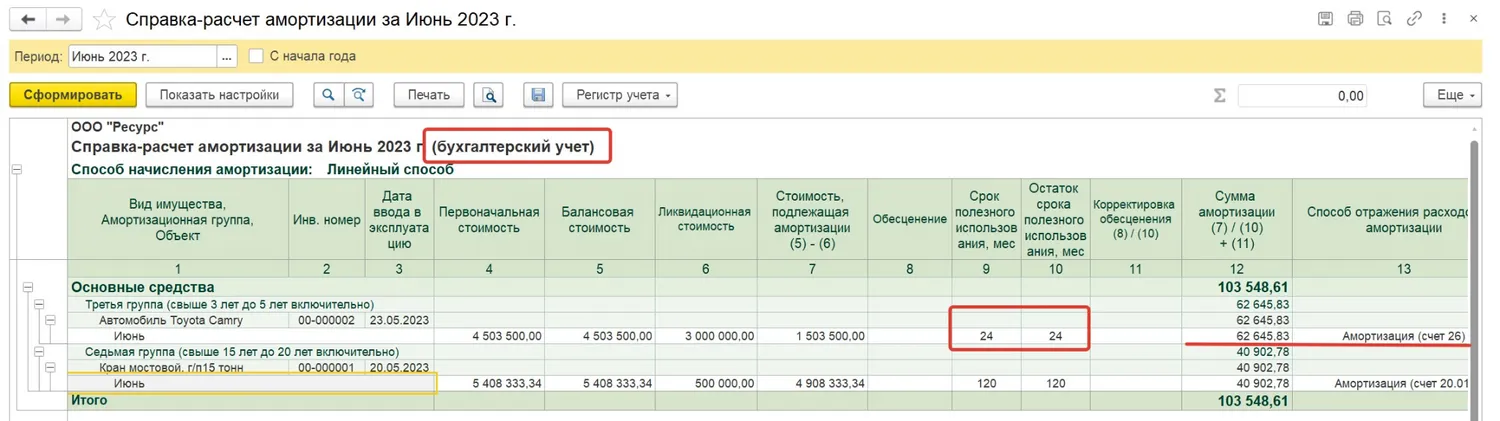

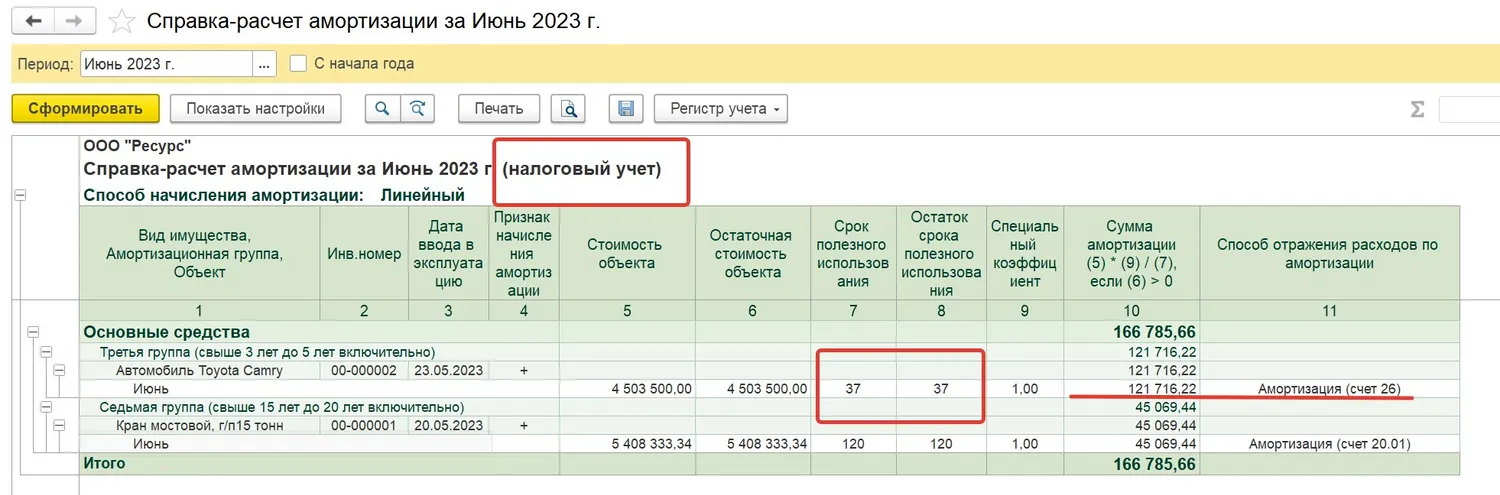

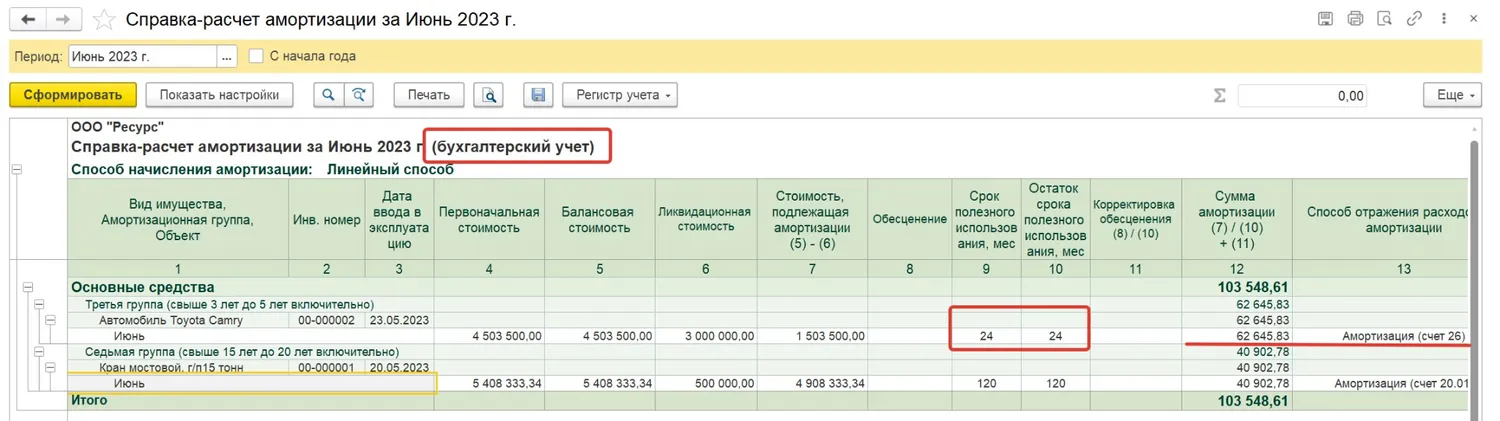

Итак, закрыв месяц, следующий за месяцем принятия основного средства к учету (в нашем случае июнь), формируем справку-расчет амортизации по БУ и НУ:

При сравнении расчетов в бухгалтерском и налоговом учетах, у нас может возникнуть вопрос: а почему сумма амортизации отличается?

У нас ведь одинаковые СПИ и первоначальная стоимость основного средства. В данном случае дело в ликвидационной стоимости, которую мы применили в бухгалтерском учете, в налоговом же учете она не применяется.

Строительная сфера развивается даже в кризис. Но и учет там не простой. Зависит от вида компании: инвестор, застройщик, заказчик или подрядчик. Пройдите курс по учету в строительстве и научитесь применять в этой сфере новые ФСБУ. Смотреть бесплатный урок из курса.

Покупка б/у основного средства у физического лица

Давайте теперь рассмотрим пример покупки основного средства, бывшего в употреблении у физического лица.

Предположим, мы покупаем автомобиль для руководителя, стоимость покупки 4 500 000 рублей. Год выпуска автомобиля 2020, один собственник.

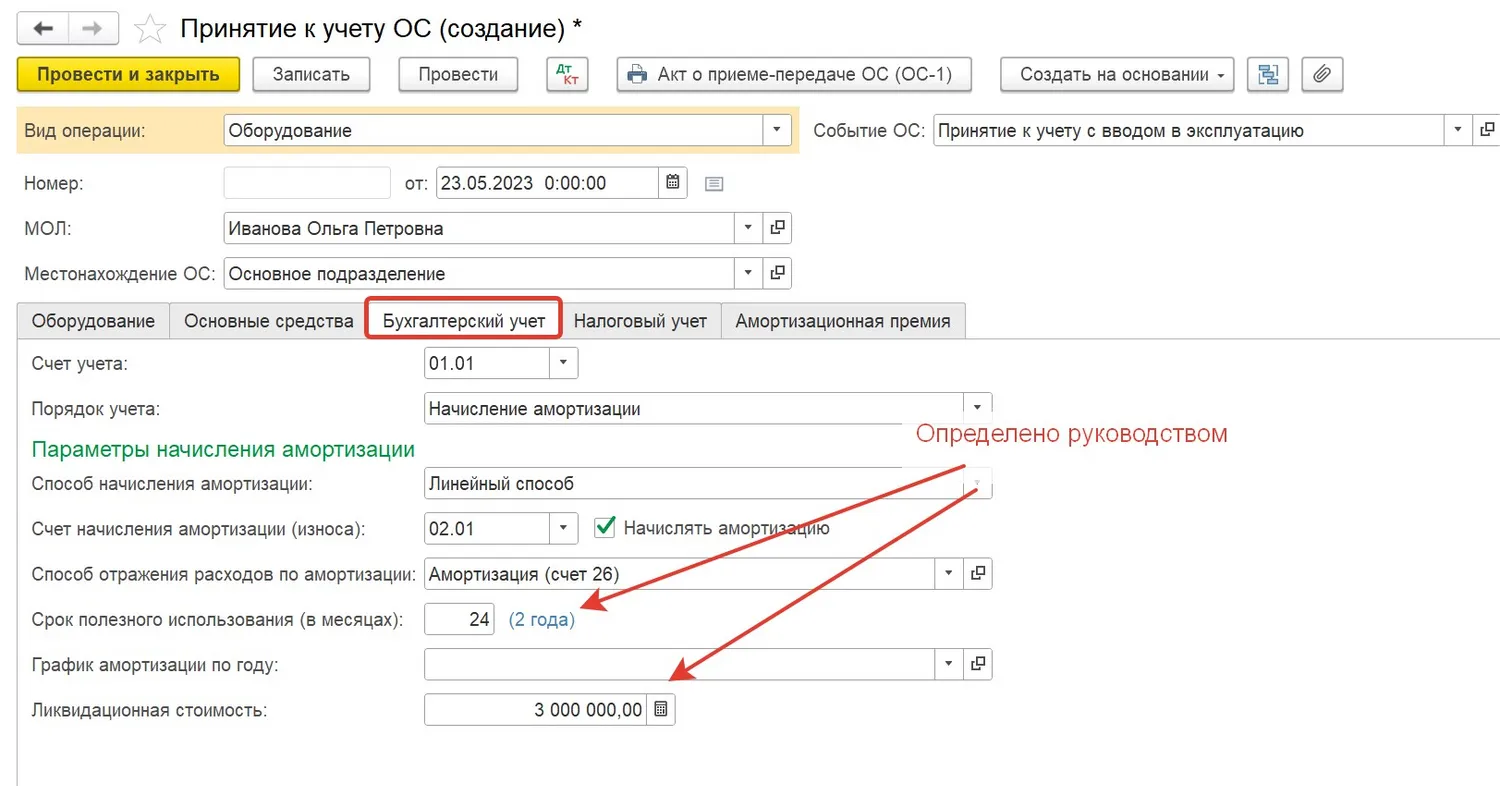

Руководство решило, что компания будет использовать его в течение 2 лет (СПИ для бухгалтерского учета) а затем продаст за 3 000 000 рублей (ликвидационная стоимость). При регистрации автомобиля оплатили госпошлину 3500 рублей.

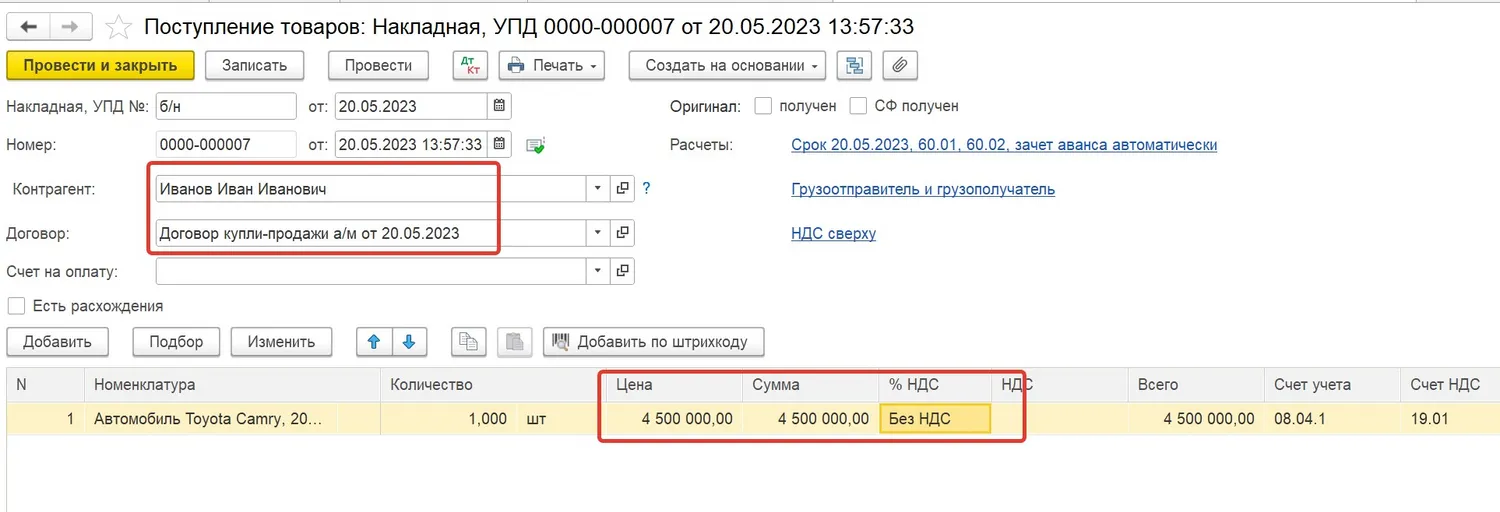

Вводим документ поступления, в качестве контрагента вносим в базу физическое лицо и реквизиты договора с ним:

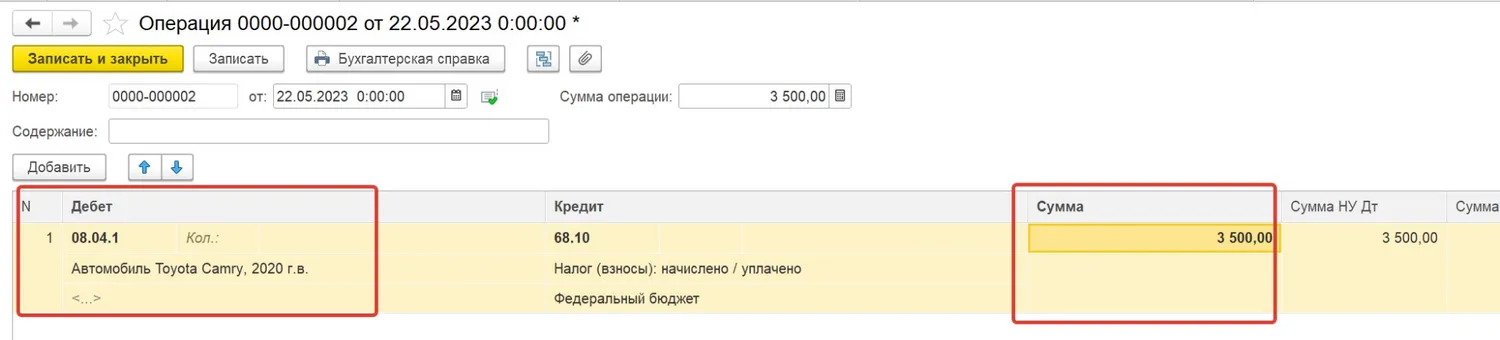

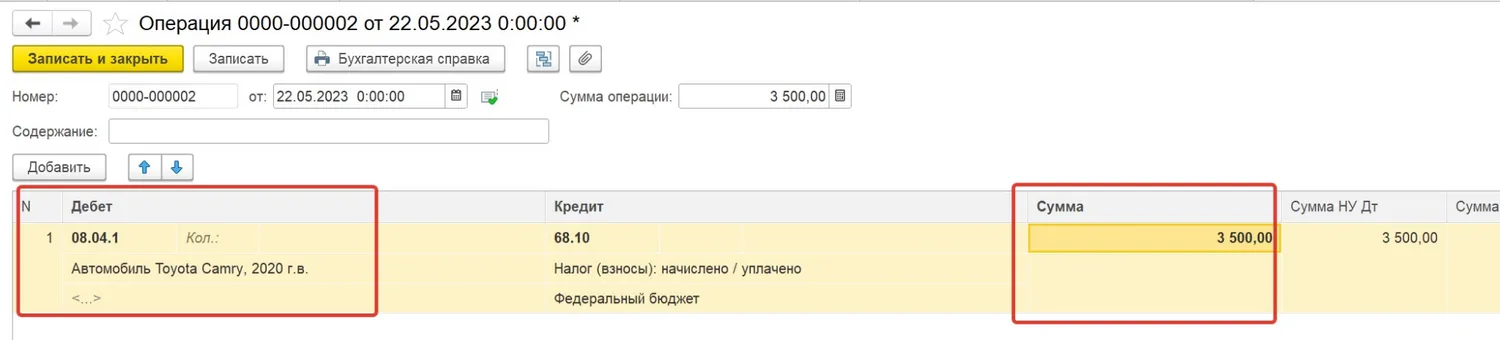

Далее операцией вручную вводим госпошлину, которую также относим на счет 08.04.1 (так как автомобиль еще не введен в эксплуатацию):

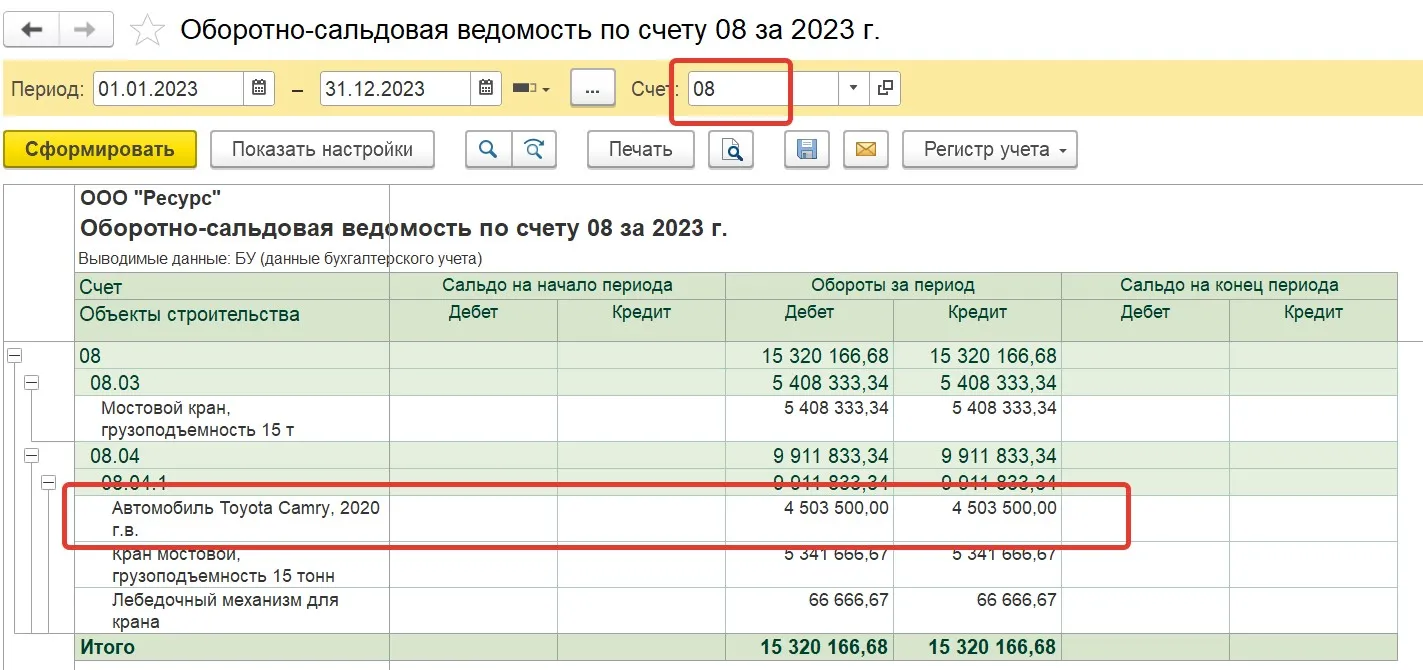

Сформировав оборотно-сальдовую ведомость, видим, что первоначальная стоимость автомобиля сложилась из стоимости его приобретения и госпошлины:

Принимаем автомобиль к учету в разделе «ОС и НМА» одноименным документом:

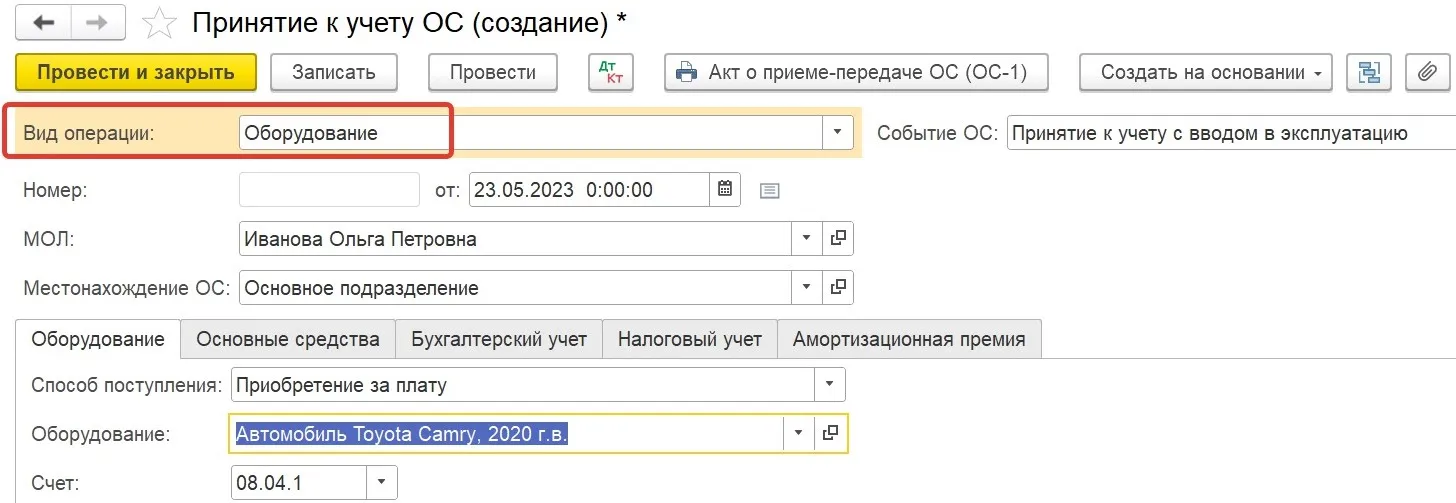

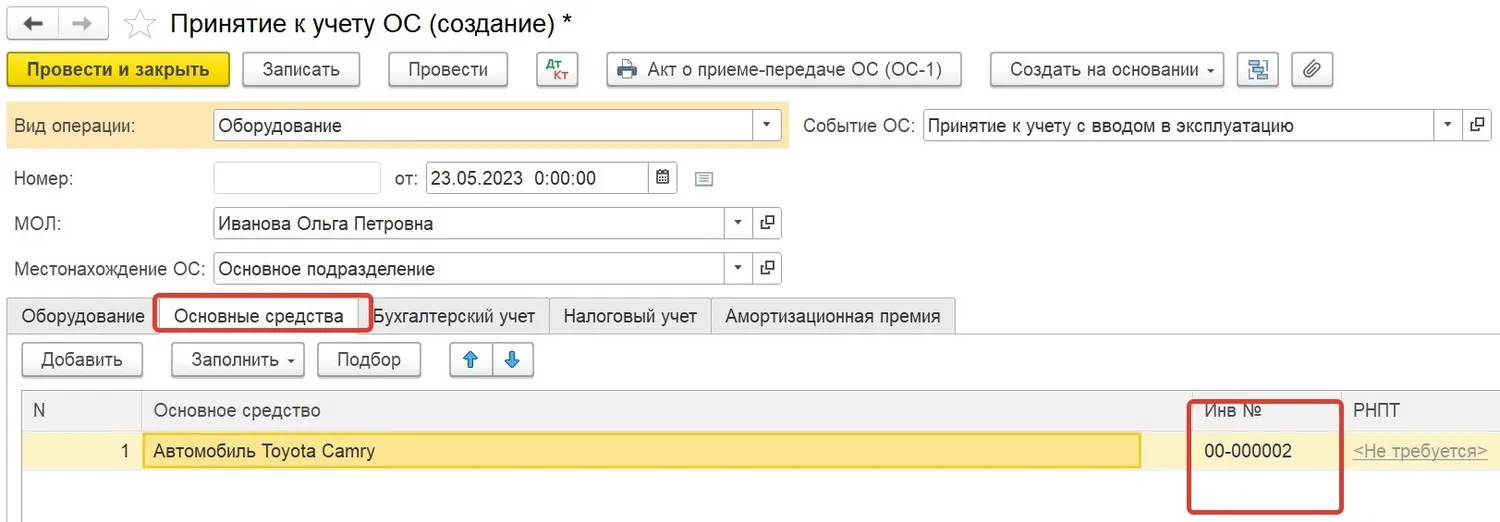

Создаем документ принятия к учету с видом операции «Оборудование», заполняем необходимые поля документа:

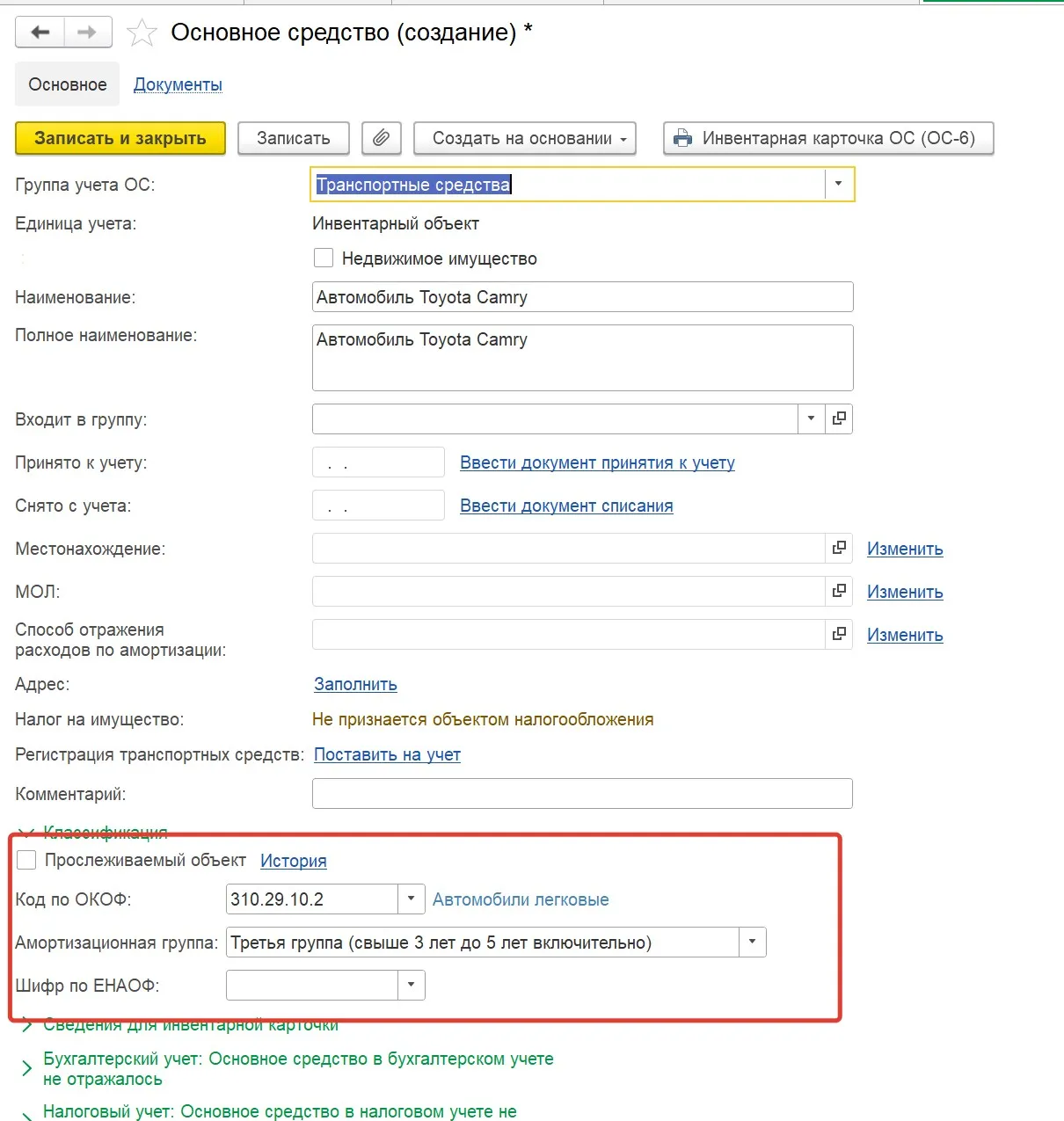

Переходим на вкладку «Основные средства» и создаем карточку нашего автомобиля. Внимательно выбираем код по классификатору:

Подгружаем карточку основного средства в наш документ. При необходимости редактируем инвентарный номер:

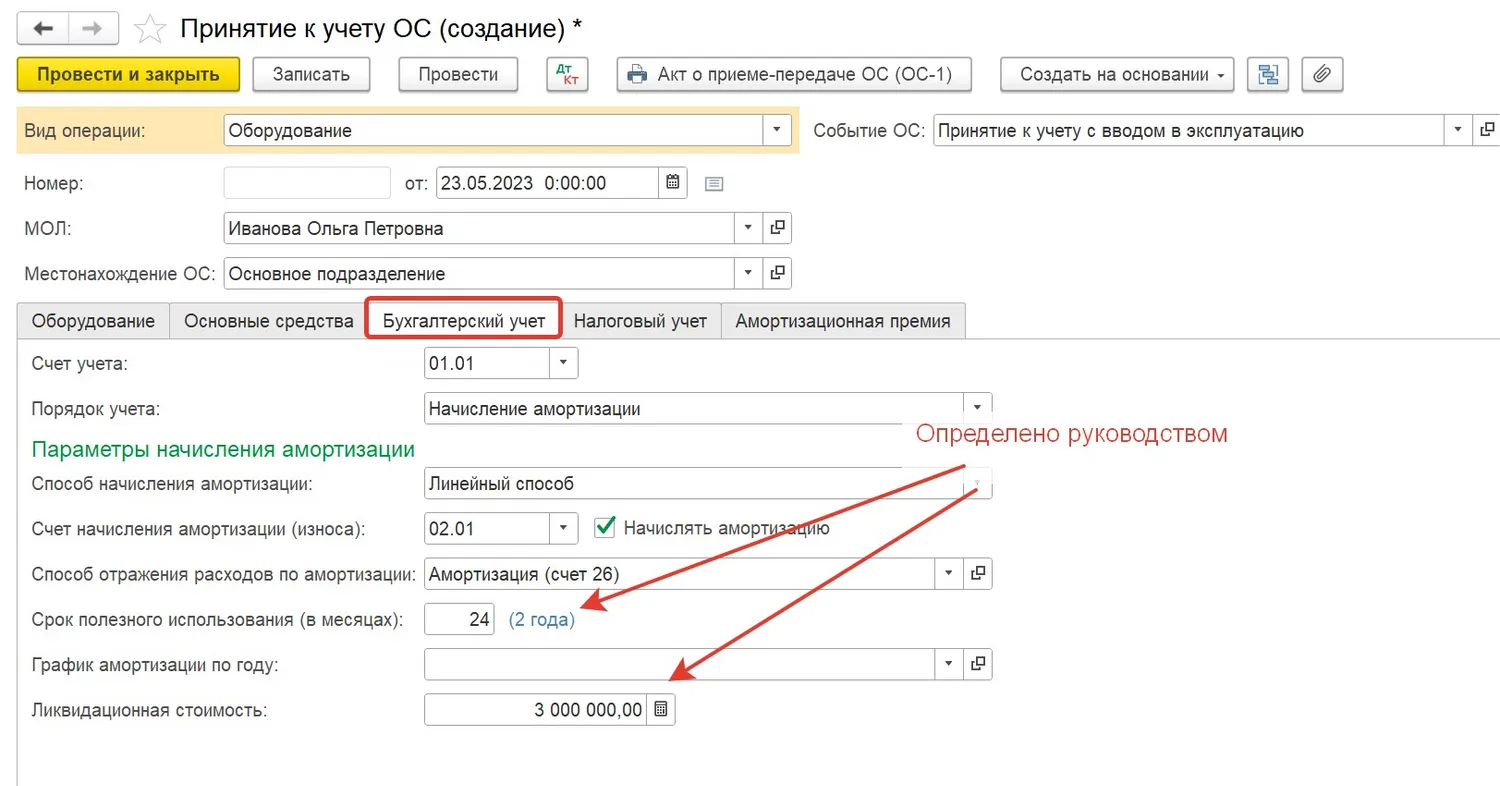

Заполняем вкладку «Бухгалтерский учет» согласно решениям, принятым руководством:

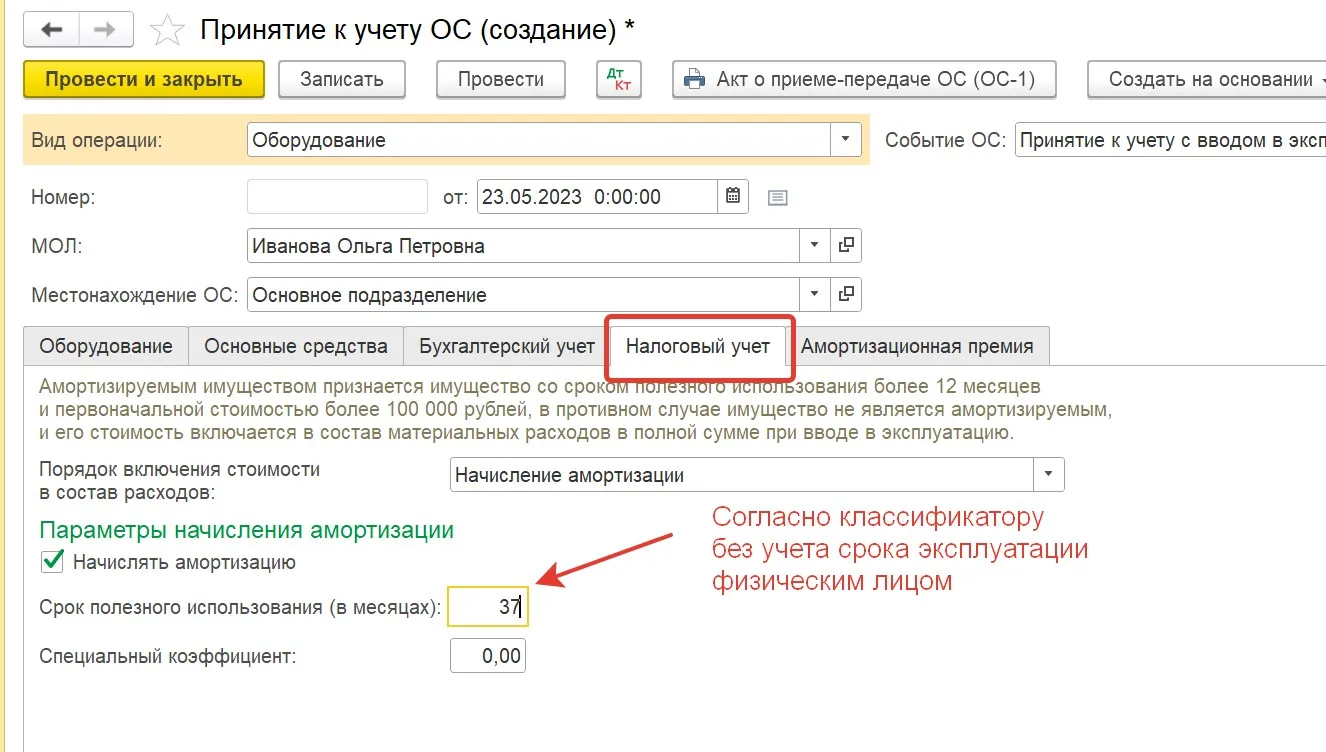

Теперь заполняем вкладку «Налоговый учет».

И вот тут важно вспомнить, то, о чем мы говорили в самом начале этой статьи: при покупке основного средства, бывшего в употреблении у физического лица, нельзя уменьшить срок полезного использования в налоговом учете на срок эксплуатации бывшим собственником.

Мы определили, что автомобиль относится по классификатору к третьей группе, то есть его СПИ может составлять свыше 3 лет и до 5 лет включительно.

В нашем случае мы не уменьшаем этот срок, а принимаем к учету как новое основное средство, выбрав СПИ из этого интервала, но менее 37 месяцев (четко свыше 3х лет и кратно 1 месяцу).

При необходимости заполняем вкладку «Амортизационная премия», если это предусмотрено нашей учетной политикой и помня, что для основных средств, бывших в употреблении она может применяться.

Проводим документ и формируем оборотно-сальдовые ведомости по счетам 01 и 08:

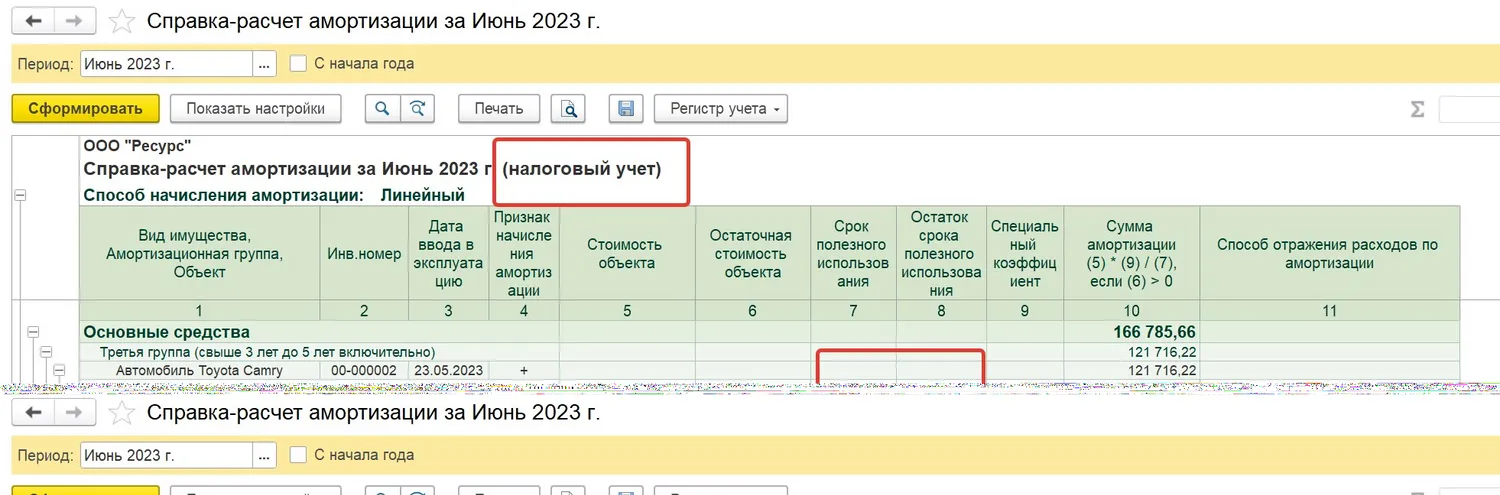

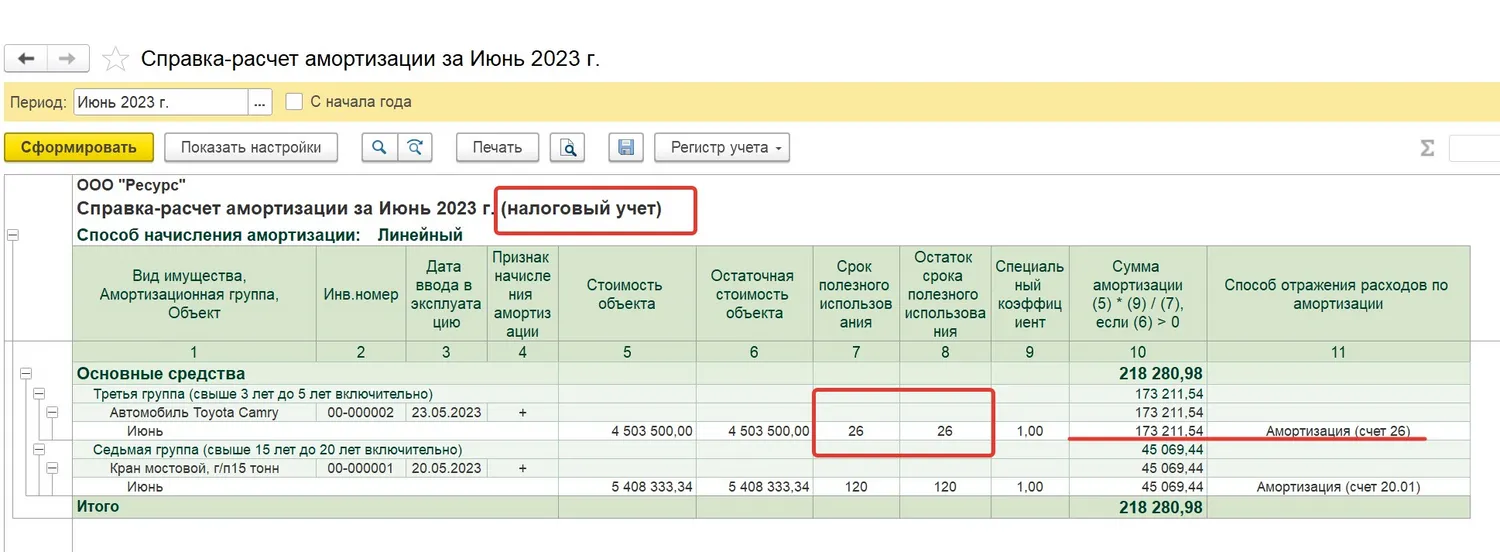

Далее закрываем текущий и следующий месяц и формируем Справку-расчет для проверки начисления амортизации по нашему автомобилю в БУ и НУ:

Итак, мы видим, что все введенные нами данные правильно отражаются на счетах бухгалтерского и налогового учета.

Ежемесячная сумма амортизации отличается в данном случае не только из-за ликвидационной стоимости, но и из-за разных сроков полезного использования в бухгалтерском и налоговом учете.

Покупка б/у основного средства у юридического лица, с возможностью уменьшения СПИ

Давайте теперь рассмотрим ситуацию, когда мы наш автомобиль покупаем не у физического, а у юридического лица и продавец передал нам в качестве подтверждения срока эксплуатации акт ОС-1 по данному автомобилю, а значит мы можем в налоговом учете уменьшить срок его полезного использования.

У продавца основное средство было введено в эксплуатацию 10 апреля 2020 г., отнесено к третьей группе, СПИ в налоговом учете у продавца установлен 60 месяцев (5 лет), приобрели мы его 20 мая 2023 года.

Оставшийся срок полезного использования рассчитывается по правилам расчета амортизации — оставшийся СПИ + 1 месяц, т. к. для целей амортизации первый месяц использования ОС не считается.

То есть остаток СПИ на 20 мая 2023 года составляет 26 месяцев.

Проводим поступление автомобиля от контрагента, госпошлину и документ принятия к учету:

Заполняем вкладку «Бухгалтерский учет» согласно решению руководства, как и в предыдущем примере:

А вот на вкладке «Налоговый учет» в поле Срок полезного использования вносим остаток срока согласно подтверждающим документам от предыдущего собственника (26 месяцев).

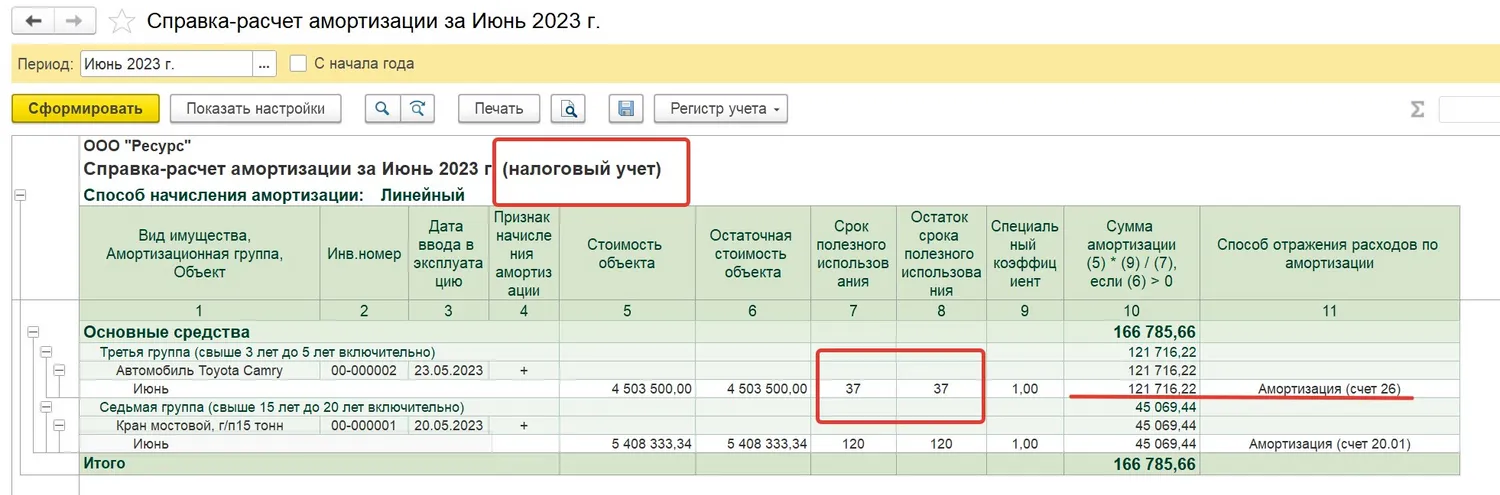

Формируем справки-расчеты по амортизации в БУ и НУ:

В бухгалтерском учете все данные остались такими же, как и в примере с покупкой у физического лица, а вот в налоговом сумма ежемесячной амортизации автомобиля увеличилась в связи с сокращением срока полезного использования.

*Документальное подтверждение эксплуатации могут предоставить только юридические лица или ИП (акты ОС-1, ОС-1а, или иные документы, заверенные предыдущим собственником).

У физического лица отсутствует документальное подтверждение срока полезного использования и эксплуатации оборудования в порядке, предусмотренном гл. 25 Кодекса, в связи с тем, что физические лица не амортизируют имущество (такая позиция изложена Минфином в письме от 27.10.2020 № 03-03-07/93315).

Начать дискуссию