Сегодня поговорим о том, как происходит признание расходов в КУДиР при оплате стоимости товаров, приобретенных для дальнейшей реализации у иностранного поставщика в валюте, по какому курсу рассчитывается себестоимость таких товаров, возникают ли при этом курсовые разницы.

Также напишем о некоторых текущих ошибках в 1С и о наших рекомендациях по их устранению.

Сначала напомним 3 условия признания расходов, содержащихся в закрытом перечне, согласно п. 1 ст. 252 НК:

расходы должны быть обоснованы (экономически оправданы и выражены в денежной форме);

расходы должны быть документально подтверждены;

расходы должны быть произведены для осуществления деятельности, направленной на получение дохода.

Обратимся к ст. 346.16 НК, в которой поименованы расходы, учитываемые при определении налогооблагаемой базы по УСН. Но мы не будем перечислять все, а остановимся на двух, о которых пойдет речь в нашей статье.

А именно:

Подп. 23 п. 1 ст. 346.16 НК: расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации (уменьшенные на величину расходов, указанных в подпункте 8 настоящего пункта), а также расходы, связанные с приобретением и реализацией указанных товаров, в том числе расходы по хранению, обслуживанию и транспортировке товаров (пп. 23 в ред. закона от 17.05.2007 № 85-ФЗ).

Для признания расходов по оплате стоимости товаров, предназначенных для дальнейшей реализации, необходимо выполнение трех условий:

товары должны быть оприходованы;

товары должны быть оплачены поставщику;

товары должны быть реализованы покупателю (факт оплаты покупателем товара не имеет значения: пп. 2. п. 2 ст. 346.17 НК).

Доходы и расходы, выраженные в иностранной валюте, учитываются вместе с доходами и расходами, выраженными в рублях (п. 3 ст. 346.18).

При этом доходы и расходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу ЦБ, установленному соответственно на дату получения доходов и (или) дату осуществления расходов.

Так как при УСН применяется исключительно кассовый метод признания доходов и расходов, то из этого следует, что расчеты в иностранной валюте не влекут за собой появление у упрощенца возникновения курсовых разниц.

Ведь в рамках УСН доходы и расходы в иностранной валюте принимаются к налоговому учету в рублевом эквиваленте, пересчитанном исходя из курса валюты, установленного ЦБ и действующего на дату поступления (перечисления) денег в валюте, без последующих переоценок дебиторской и кредиторской задолженности (п. 5 ст. 346.17 НК).

Отсюда следует вывод: расходы на оплату товара, приобретенного у иностранного поставщика, пересчитываются в рубли по официальному курсу ЦБ, действующему на дату осуществления расходов (то есть на дату платежа), а учитываются в налоговой базе на дату продажи товаров.

Подп. 11 п. 1 ст. 346.16 НК: суммы таможенных платежей, уплаченные при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, и не подлежащие возврату налогоплательщику в соответствии с таможенным законодательством Таможенного союза и законодательством о таможенном деле (в ред. закона от 31.12.2002 № 191-ФЗ, от 27.11.2010 № 306-ФЗ).

Разобраться с порядком учета доходов и расходов в ВЭД сможете на курсе повышения квалификации «Бухгалтер ВЭД: учет, налоги, валютный контроль». Вы получите знания и навыки проведения экспортных и импортных операций без таможенных штрафов и валютных рисков. Выдадим официальное удостоверение и внесем его в реестр ФИС ФРДО. Успевайте, пока действует скидка: 12 400 ₽ вместо 35 200 ₽.

Таможенные платежи являются отдельным видом расхода. В налоговом учете они не включаются в себестоимость товаров. Напомним, что к таможенным платежам согласно ст. 70 ТК ТС относятся следующие платежи:

ввозная таможенная пошлина;

НДС, взимаемый при ввозе товаров на таможенную территорию РФ;

акциз, взимаемый при ввозе товаров на таможенную территорию РФ;

таможенные сборы.

НДС, входящий в состав таможенных платежей, упрощенец обязан перечислить в бюджет и не может заявить к вычету, но может учесть в расходах, так как налогоплательщики, применяющие УСН, не признаются плательщиками НДС, за исключением НДС, подлежащего уплате при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, а также НДС, уплачиваемого в соответствии со ст. 174.1 НК, п. 2-3 ст. 346.11 НК.

При этом статья 346.17 НК не содержит каких-то особенностей в порядке признания таможенных платежей в расходах по УСН. Это означает, что они признаются в обычном порядке, то есть при выполнении двух обязательных условий: «Ввоз товаров оформлен» и «Таможенные платежи уплачены».

Однако контролирующие органы, начиная примерно с 2010 года, стали считать, что таможенные платежи (при выполнении обязательных условий) можно учитывать в расходах лишь по мере реализации товаров (письмо Минфина от 24.09.2012 № 03-11-06/2/128). Впрочем, такая позиция соответствует требованию по реализации товаров при учете расходов на приобретение товаров на территории России.

Перейдем к практической части в 1С: Бухгалтерии предприятия ред. 3.0.

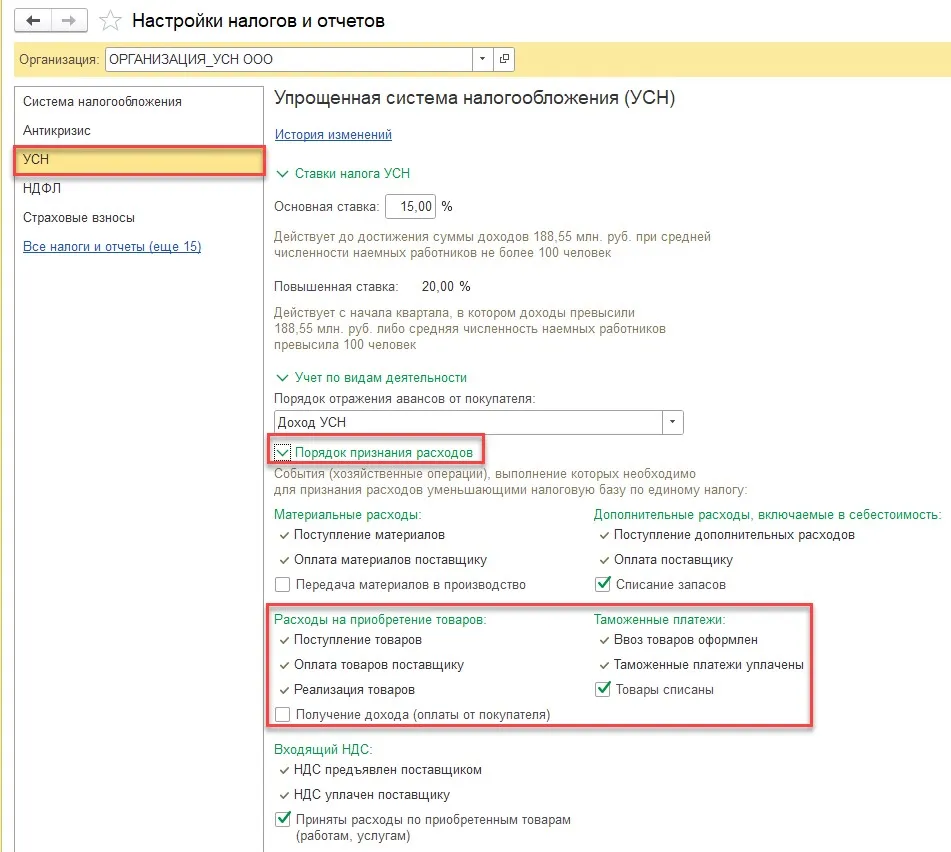

В первую очередь проверим настройки учетной политики в части признания расходов на приобретение товаров для перепродажи и таможенных платежей, а затем перейдем к конкретным условиям примера.

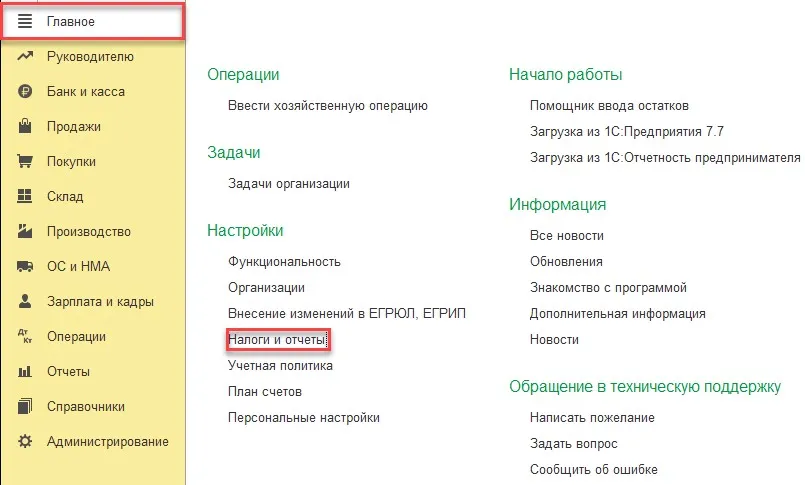

Для начала перейдем в раздел «Главное» — «Налоги и отчеты» и выберем пункт «УСН» — «Порядок признания расходов».

Как вы помните, затраты на товары для перепродажи учитываются в расходах по мере реализации этих товаров покупателям.

Себестоимость товаров для перепродажи будет учитываться в рублях по курсу ЦБ на позднюю из дат: оплату поставщику или получения товара от поставщика.

Первые 3 галочки в пункте «Расходы на приобретение товаров» в программе выделены черным цветом, они обязательны по законодательству, их отключить нельзя.

Однако вы можете включить дополнительную галочку «Получение дохода (оплаты от покупателя)» для того, чтобы расходы по себестоимости товаров попали в КУДИР только при поступлении денег на счет от вашего покупателя. Некоторым организациям так удобнее работать — пришли деньги от покупателя, с них заплатили налог.

Теперь посмотрим на пункт «Таможенные платежи». Период признания таможенных платежей зависит от галочки «Товары списаны».

Если галочки нет, то таможенные платежи автоматически признаются расходами при регистрации документа «ГТД по импорту». Если флажок в этом поле установлен, то в этом случае все таможенные платежи списываются при закрытии последнего месяца квартала регламентной операцией «Списание таможенных платежей для УСН».

При этом все виды таможенных расходов (НДС, таможенный сбор и т.д.) будут учтены в расходах пропорционально списанным товарам.

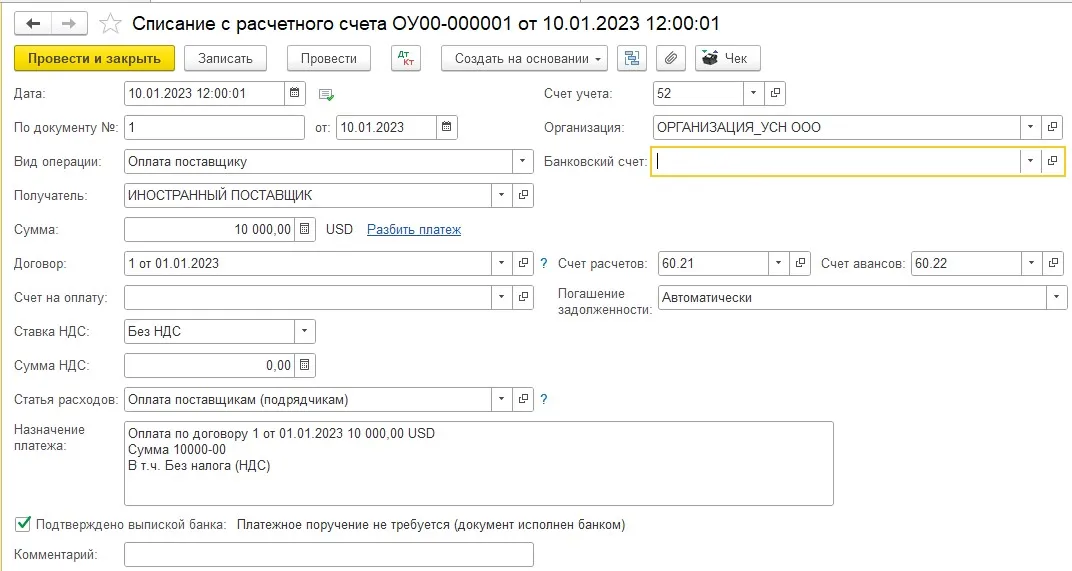

Приведем условный пример: между покупателем ООО «Организация_УСН» и поставщиком «ИНОСТРАННЫЙ ПОСТАВЩИК» заключен договор поставки товара в USD.

10.01.2023 г. наша организация оплачивает поставщику 100% предоплату в сумме 10 000,00 USD:

10 000,00 USD х 70,3002 (курс на 10.01.2023) = 703 002,00 рубля:

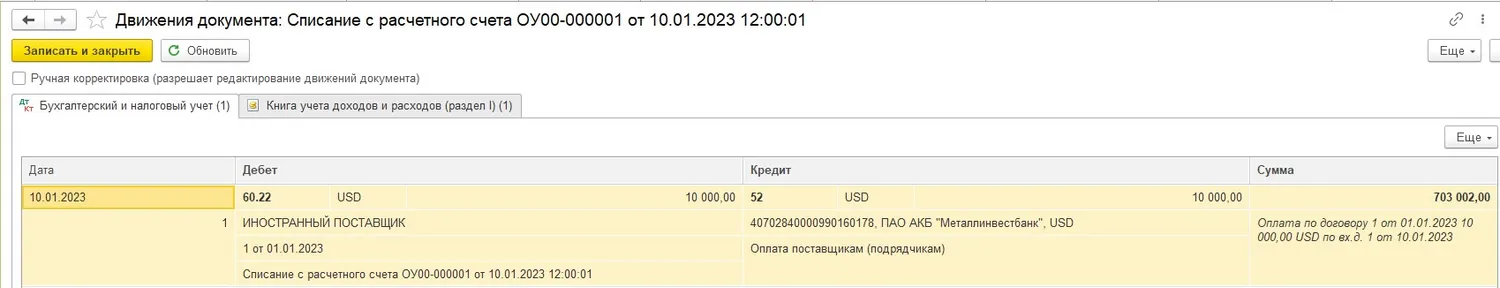

В бухгалтерском учете мы видим проводку:

ДТ 60.22 КТ 52 на сумму 703 002,00 рубля:

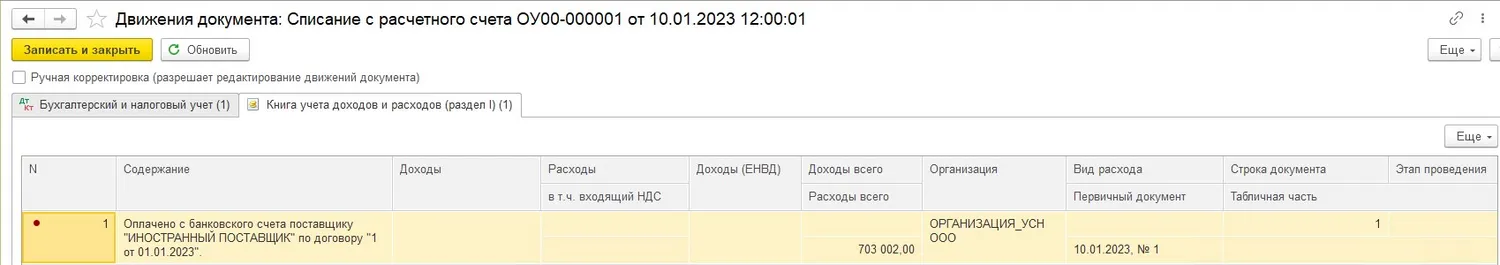

В регистре «Книга учета доходов и расходов» мы видим запись в колонке «Расходы всего», а в колонке «Расходы» записи нет, так как пока недостаточно условий для признания этого расхода (напомним, что расходы в КУДИР у нас признаются при выполнении трех условий: поступление товаров, оплата товаров поставщику и реализация товаров покупателю):

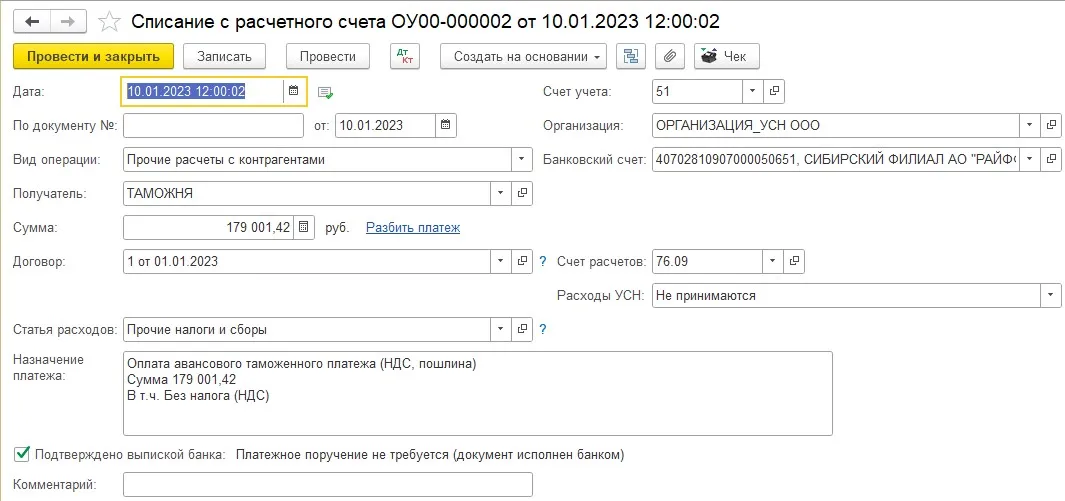

Далее, 10.01.2023 уплачиваем авансовый таможенный платеж в таможню:

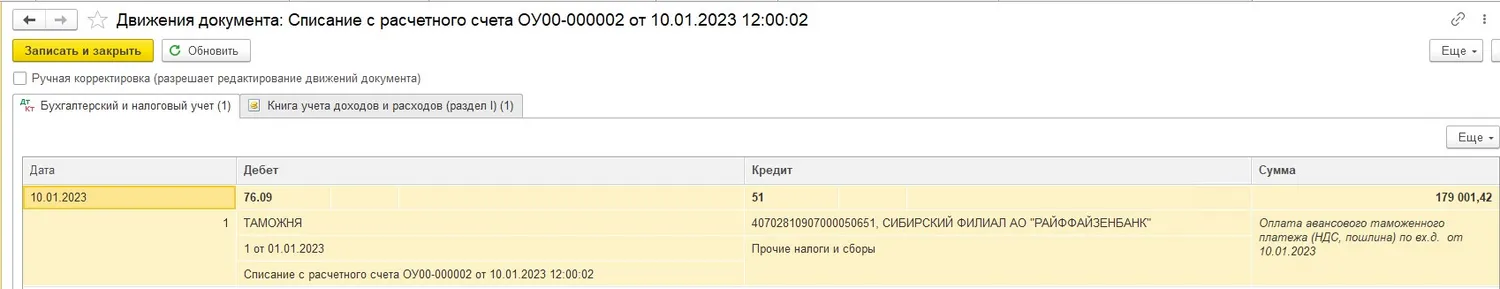

В бухгалтерском учете мы видим проводку по перечислению аванса в таможню:

ДТ 76.09 КТ 51 на сумму 179 001,42 руб.:

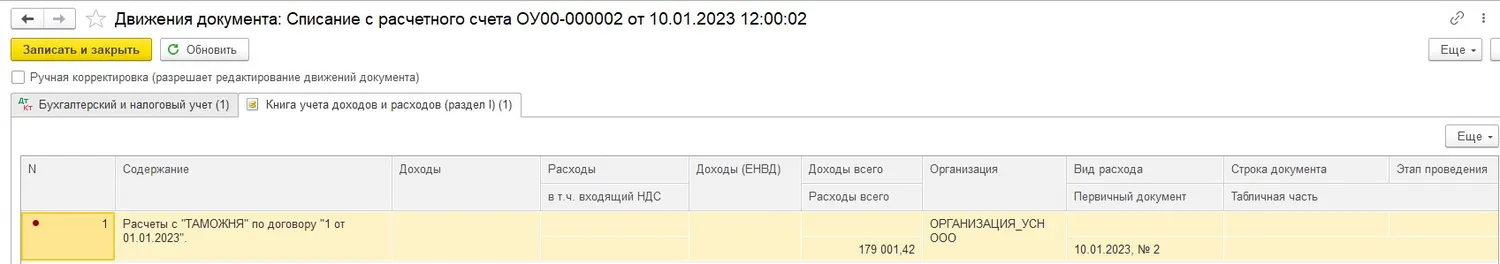

А в налоговом регистре «Книга учета доходов и расходов» видим запись в колонке «Расходы всего»:

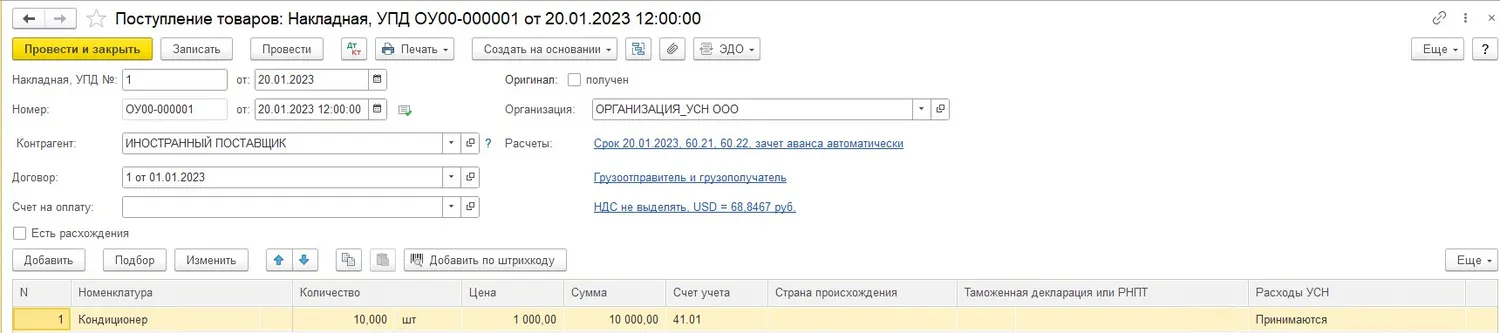

20.01.2023 проводим поступление товара от поставщика:

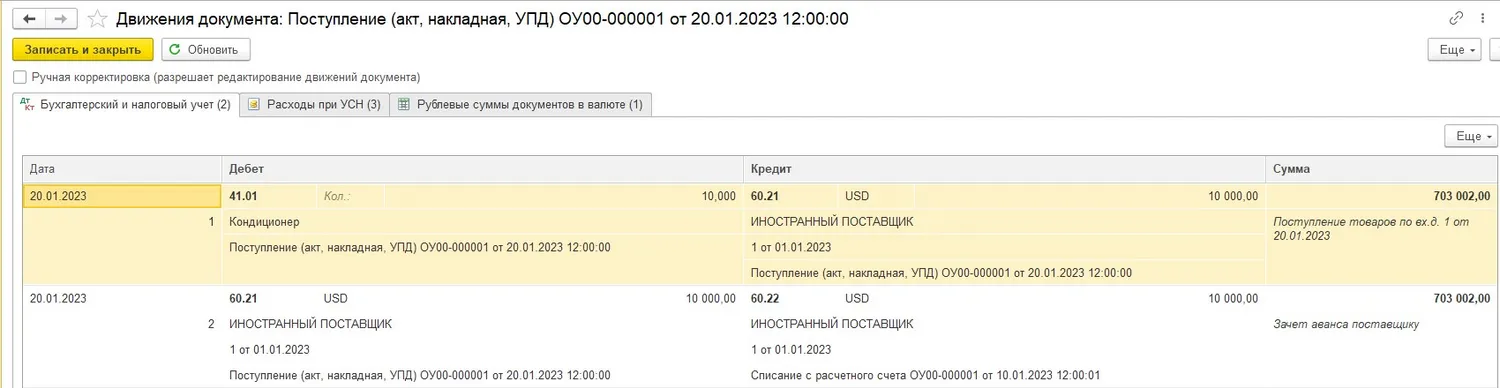

В бухгалтерском учете мы видим следующие проводки:

ДТ 41.01 КТ 60.21 — поступили товары на сумму 703 002,00 рубля (10 000,00 USD х 70,3002 (курс на дату оплаты 10.01.2023);

ДТ 60.21 КТ 60.22 — зачтен аванс поставщику.

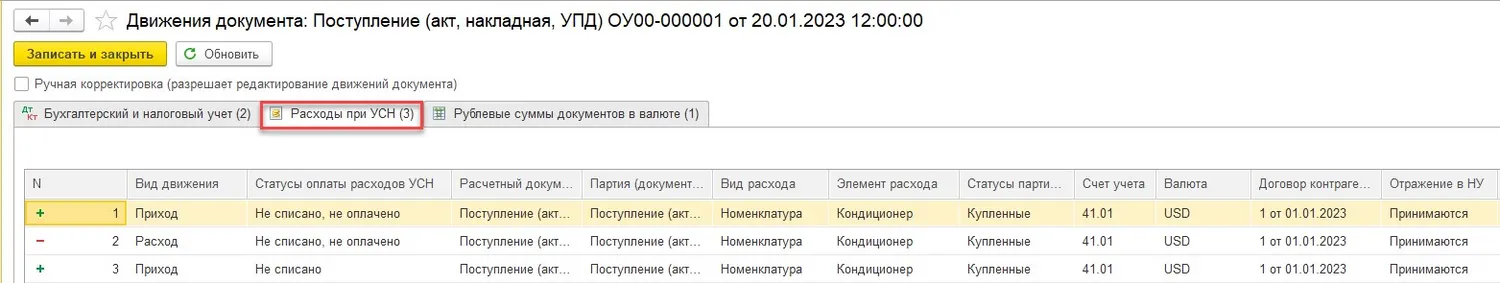

Далее смотрим регистр «Расходы при УСН»:

Сначала программа делает запись с видом движения «Приход», статус оплаты расходов УСН: «Не списано, не оплачено». Товар оприходован, но не реализован и не оплачен.

Вторая запись с видом движения «Расход», статус оплаты расходов УСН: «Не списано, не оплачено» — это аннулирование предыдущего статуса, так как произошел зачет аванса.

Третья запись с видом движения «Приход», статус оплаты расходов УСН: «Не списано» означает, что товары пока не реализованы.

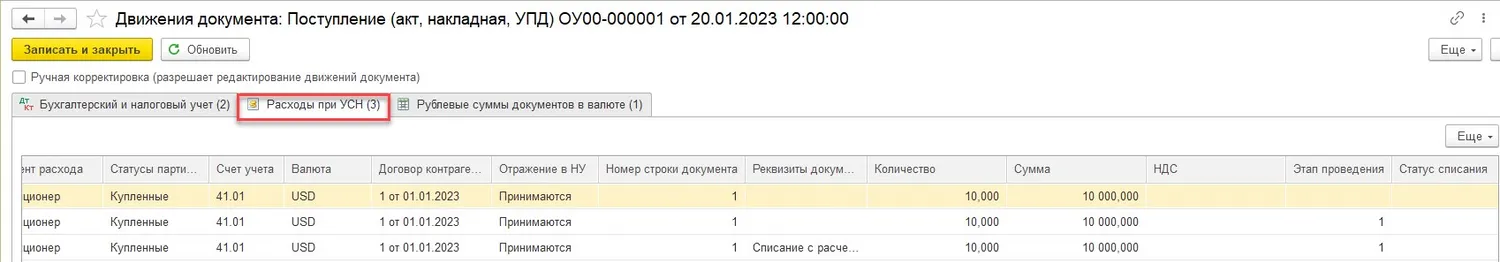

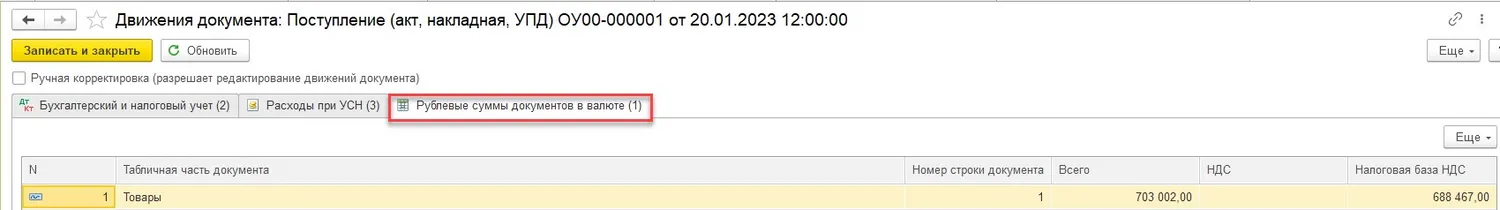

Далее анализируем рублевые суммы документов в валюте.

Мы уже знаем, как получилась сумма в колонке «Всего» 703 002,00 рубля. А что за сумма в колонке «Налоговая база НДС» 688 467,00 рублей? Эта сумма получилась при пересчете 10 000,00 USD х 68,8467 (курс на 20.01.2023) = 688 467,00 рублей.

В налоговом учете себестоимость товаров для перепродажи будет учитываться в рублях по курсу ЦБ на позднюю из дат: оплату поставщику или получения товара от поставщика, то есть все верно:

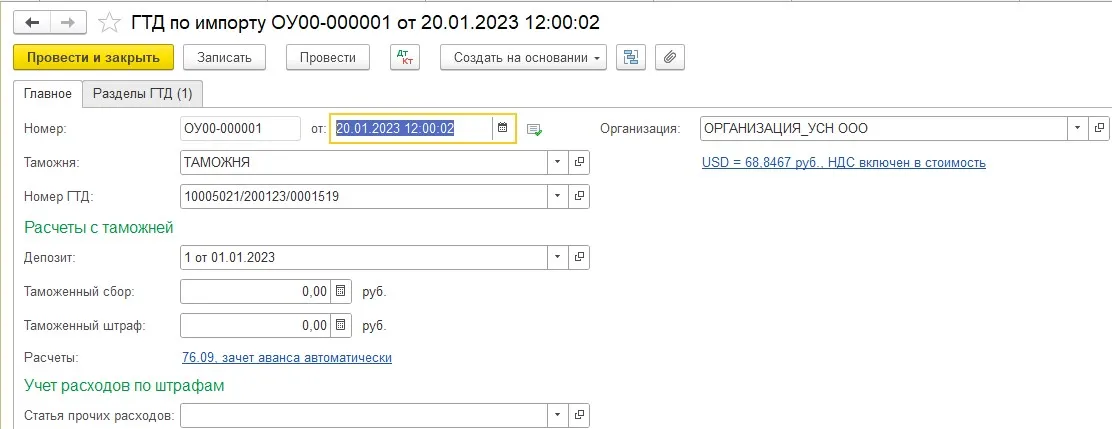

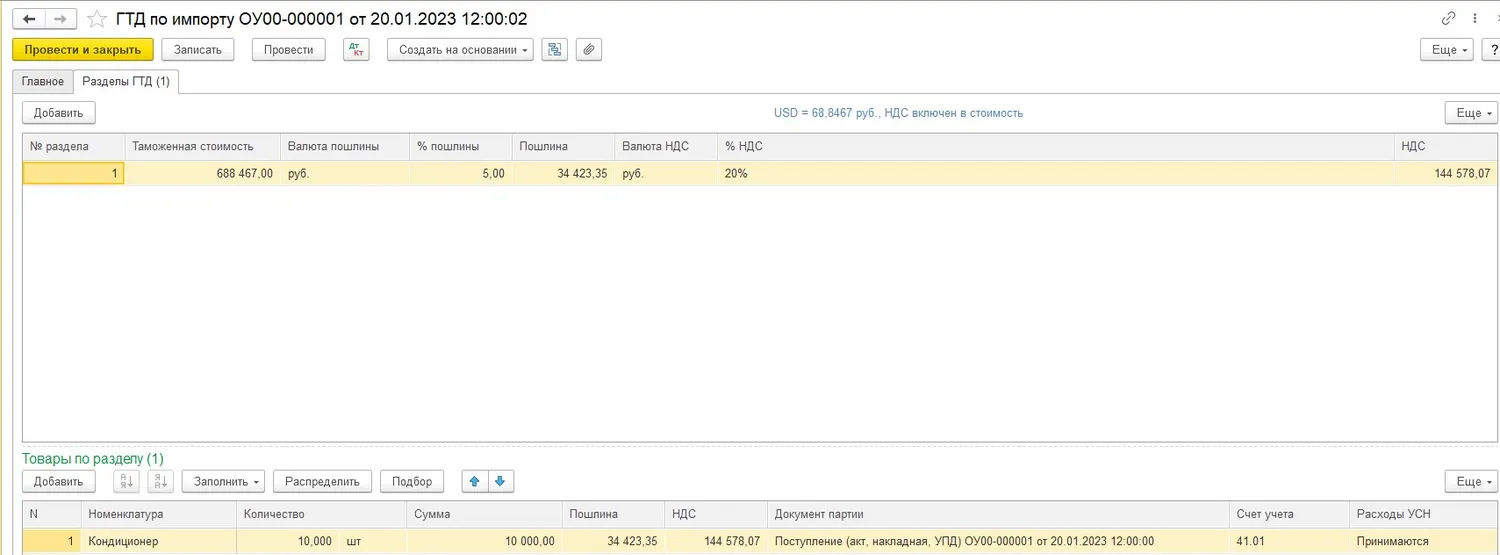

Далее проводим документ «ГТД по импорту» (для упрощения проведем его той же датой, что и поступление товаров):

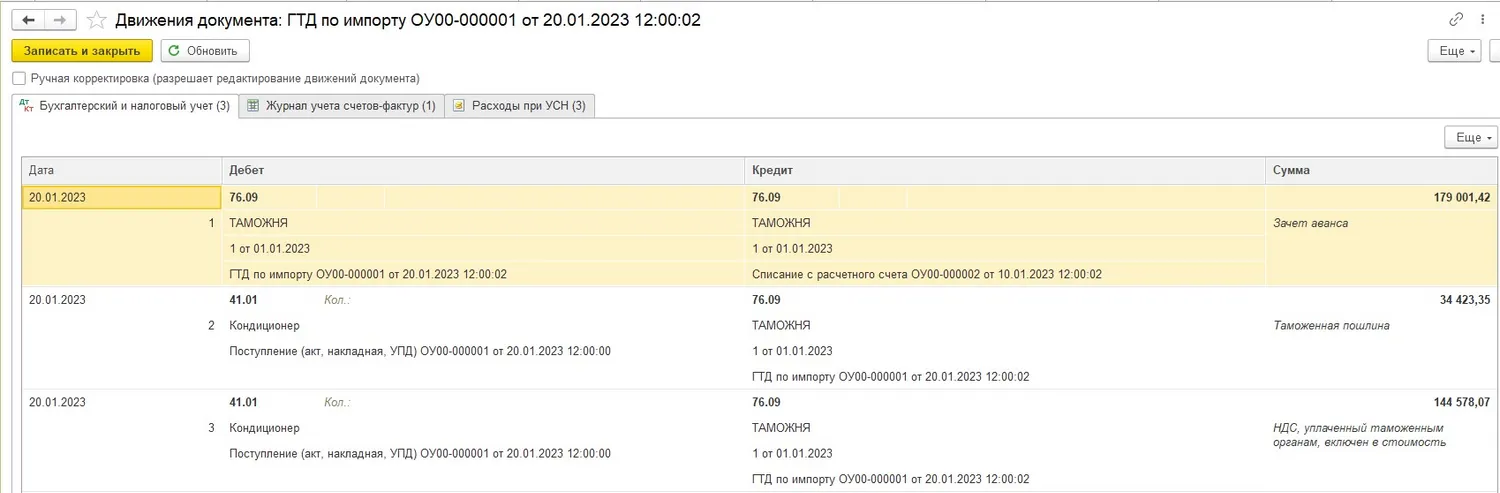

В бухгалтерском учете мы видим следующие проводки:

ДТ 76.09 КТ 76.09 — зачет аванса, уплаченного таможне;

ДТ 41.01 КТ 76.09 — включение в себестоимость таможенной пошлины;

ДТ 41.01 КТ 76.09 — включение в себестоимость ввозного НДС.

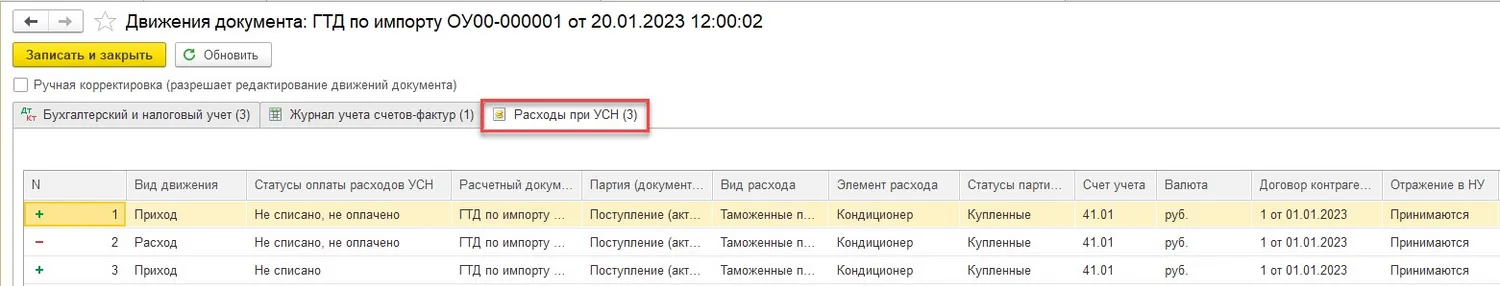

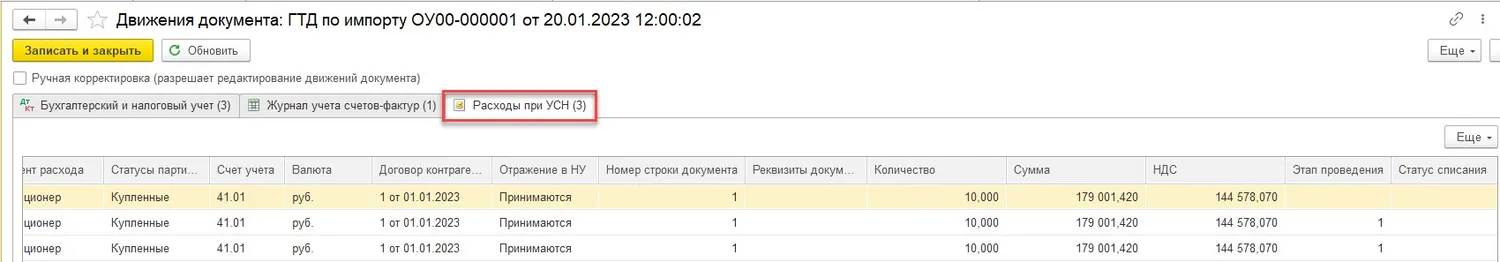

В регистре «Расходы при УСН» мы видим такие же записи, как и в документе «Поступление товаров и услуг», только для таможенных расходов.

Сначала программа делает запись с видом движения «Приход», статус оплаты расходов УСН: «Не списано, не оплачено». Ввоз товаров оформлен, но товар не реализован и не оплачен.

Вторая запись с видом движения «Расход», статус оплаты расходов УСН: «Не списано, не оплачено» — это аннулирование предыдущего статуса, так как произошел зачет аванса, уплаченного таможне.

Третья запись с видом движения «Приход», статус оплаты расходов УСН: «Не списано» означает, что товары пока не реализованы, а так как у нас в настройках стоит галочка в поле «Товары списаны», то они будут признаны в расходах регламентной операцией «Закрытие месяца» в последний месяц квартала.

В налоговом учете таможенные платежи — это самостоятельный вид расхода, не включаемый в себестоимость товаров.

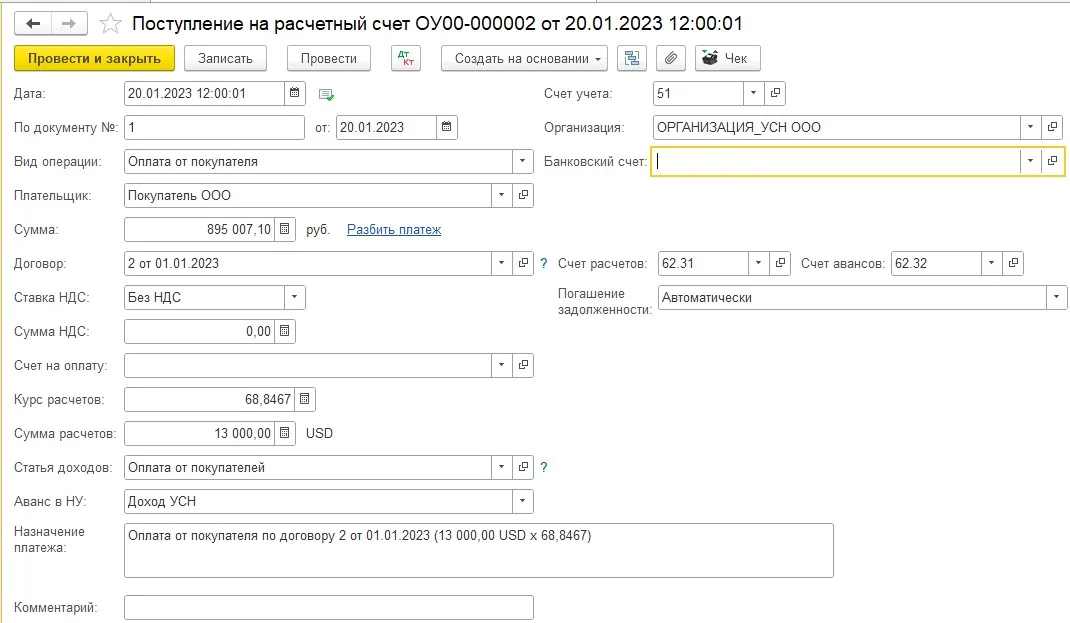

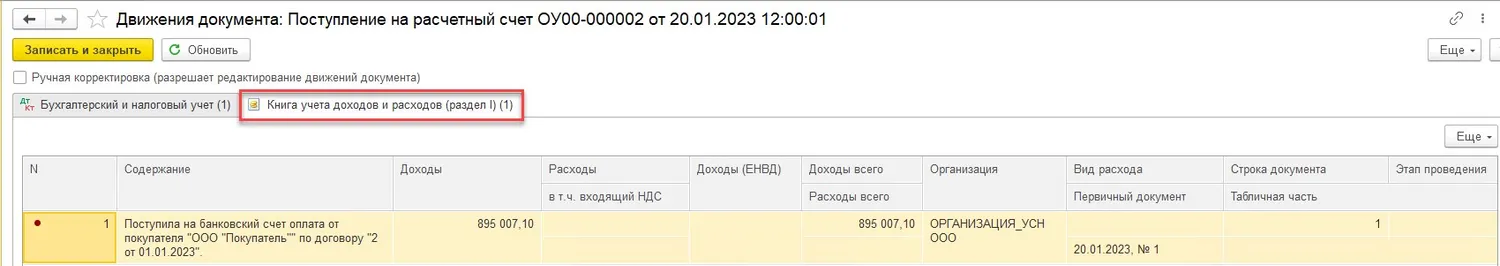

20.01.2023 поступила оплата от покупателя 13 000,00 USD х 68,8467 (курс на 20.01.2023) = 895 007,10 рублей:

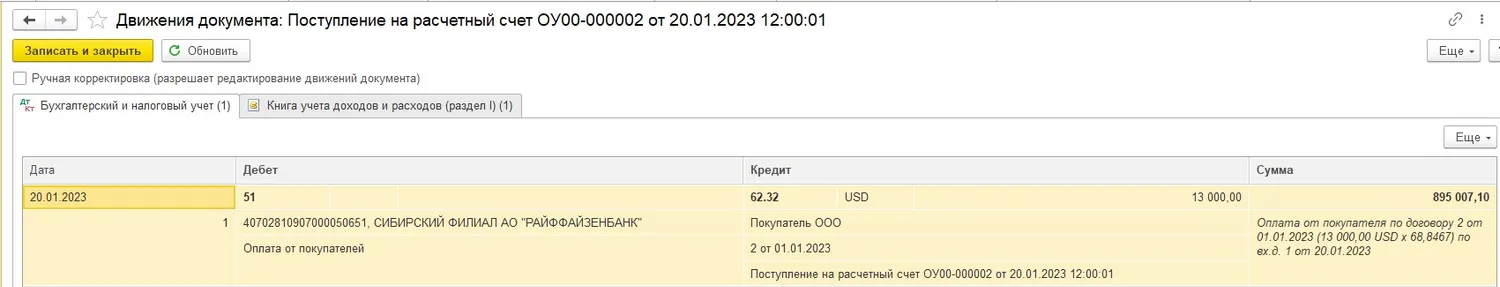

В проводках бухгалтерского учета видим проводку:

ДТ 51 КТ 62.32 — поступление аванса от покупателя (расчеты с покупателем идут в условных единицах):

В регистре «Книга учета доходов и расходов» мы видим запись в колонках «Доходы» и «Доходы всего». То, что деньги поступили на счет — это единственное условие для признания дохода:

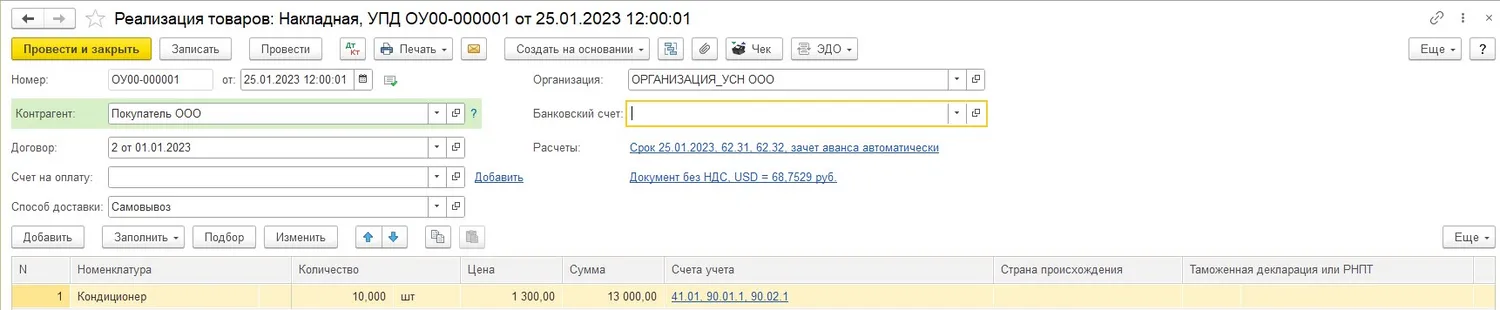

25.01.2023 проведена реализация товаров покупателю.

13 000,00 USD х 68,8467 (курс на дату аванса 20.01.2023) = 895 007,10 рублей:

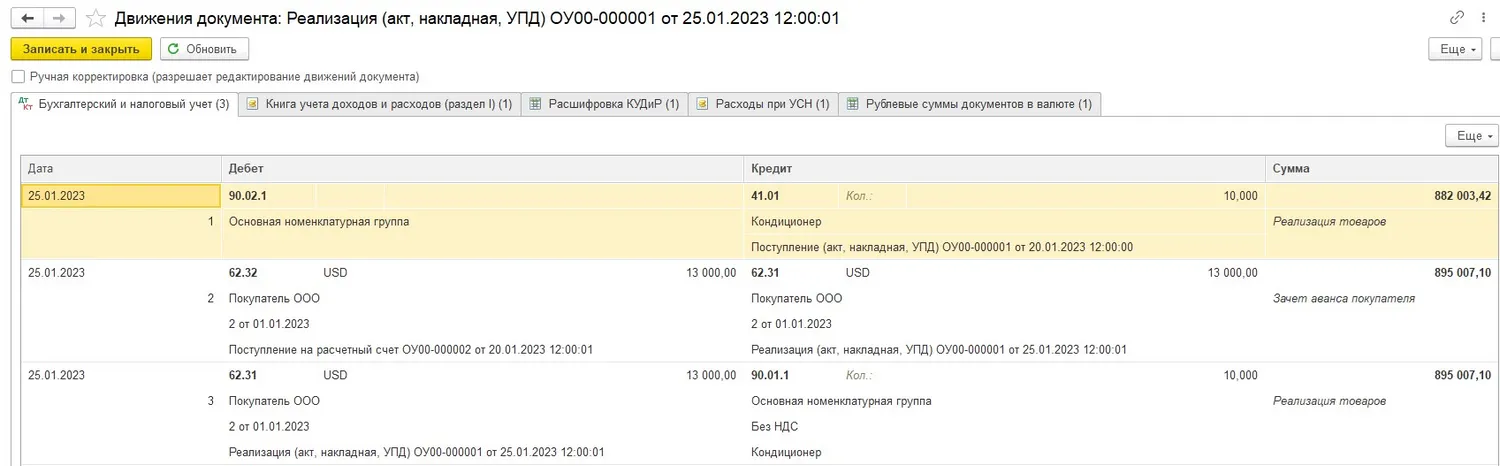

В бухгалтерском учете мы видим следующие проводки:

ДТ 90.02.1 КТ 41.01 — списание себестоимости товара 882 003,42 рубля.

Из чего сложилась эта сумма?

882 003,42 = 10 000,00 USD х 70,3002 (курс на 10.01.2023) = 703 002,00 + сумма таможенных платежей 179 001,42.

ДТ 62.32 КТ 62.31 — зачет аванса покупателя;

ДТ 62.31 КТ 90.01.1 — отражение выручки от продажи.

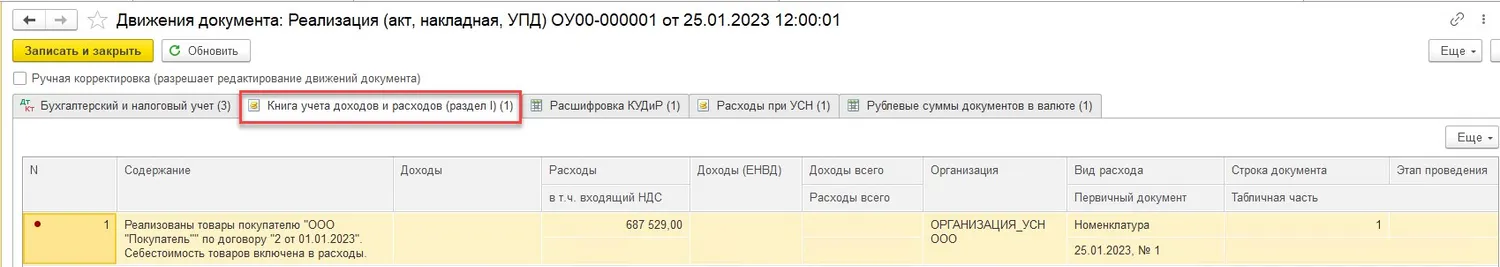

Посмотрим регистр «Книга учета доходов и расходов».

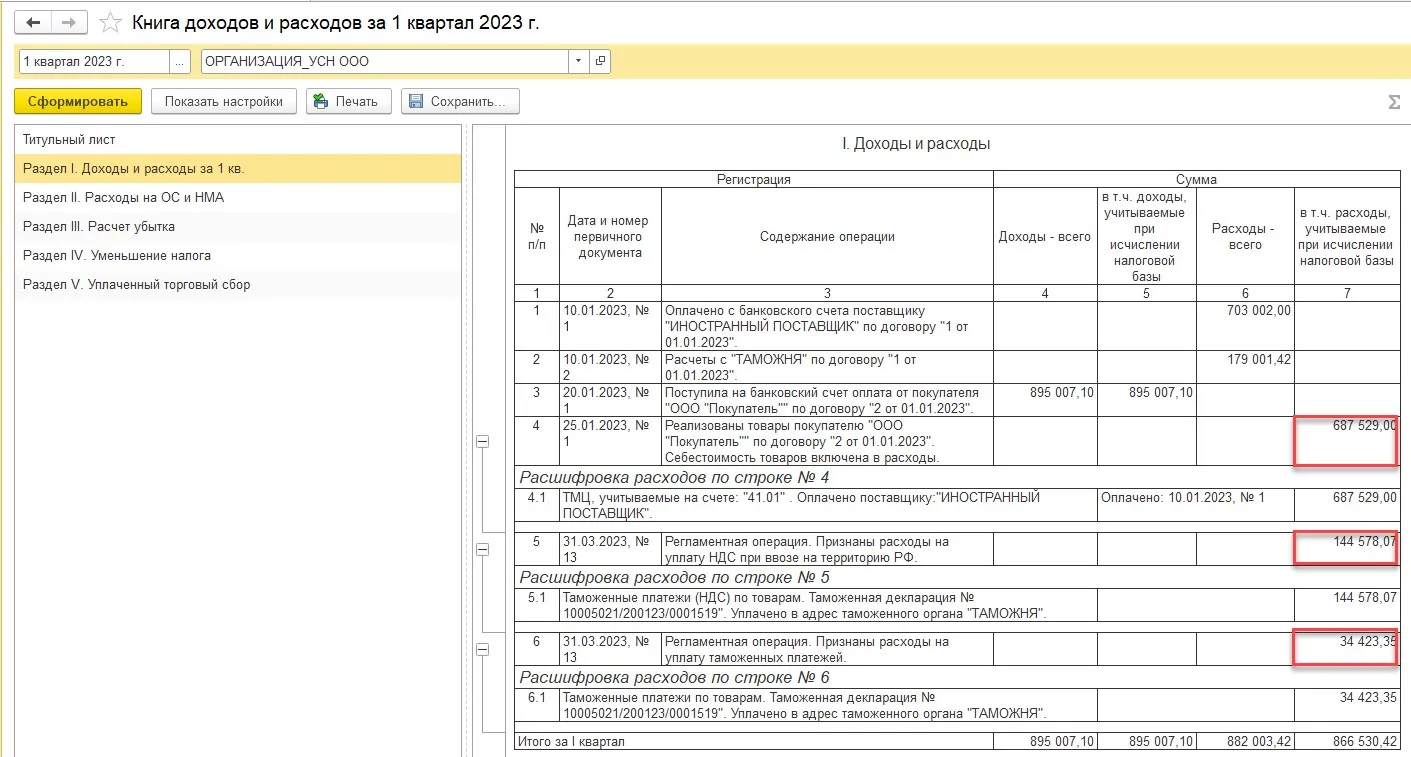

Мы видим, что у нас появилась запись в колонке «Расходы» на сумму 687 529,00 рублей.

Как получилась эта сумма, ведь покупатель нам оплатил аванс 13 000,00 USD х 68,8467 (курс на 20.01.2023) = 895 007,10 рублей?

Как мы уже говорили выше, расходы на покупку импортного товара учитываются в налоговой базе на дату продажи товаров:

10 000,00 USD х 68,7529 (курс на 25.01.2023) = 687 529,00 рублей:

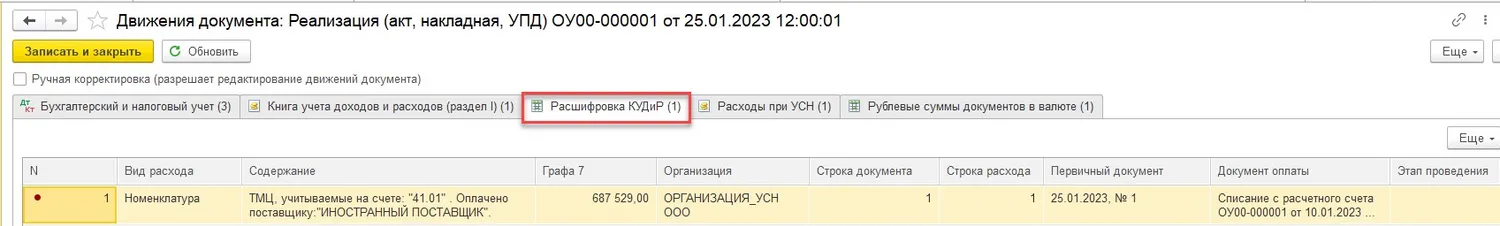

На вкладке «Расшифровка КУДиР» мы видим вид расхода «Номенклатура»:

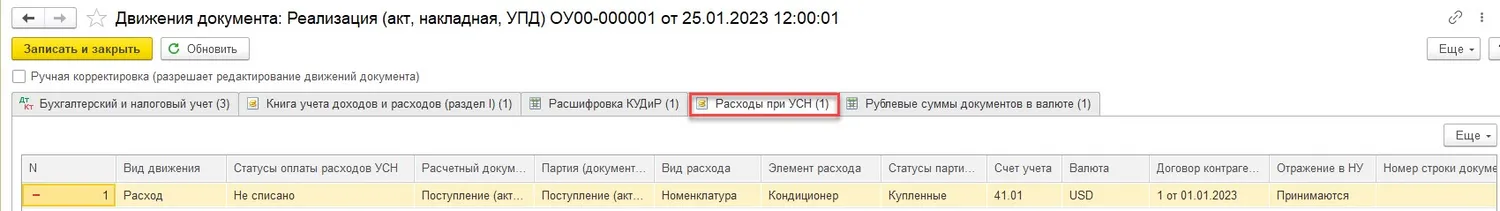

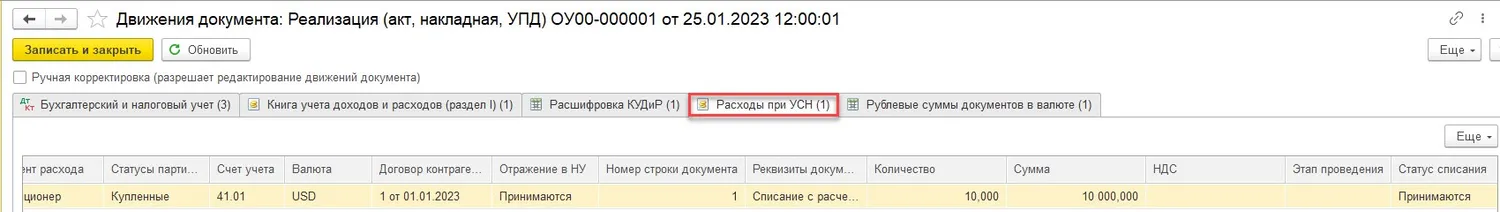

В регистре «Расходы при УСН» мы видим запись с видом движения «Расход», статусы оплаты расходов УСН: «Не списано» — это означает, что последнее условие для признания в расходах выполнено (товары реализованы покупателю):

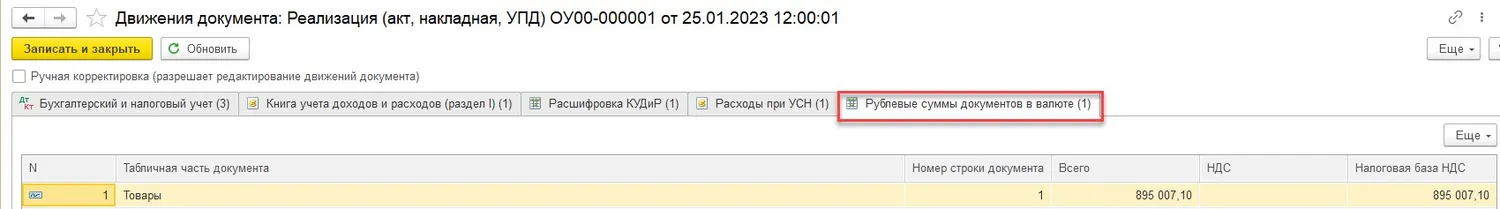

На вкладке «Рублевые суммы документов в валюте» мы видим сумму 895 007,10 рублей — это сумма 13 000,00 USD по курсу на дату оплаты аванса покупателем:

Как мы помним, таможенные платежи у нас признаются в расходах при проведении регламентной операции «Закрытие месяца» последнего месяца квартала.

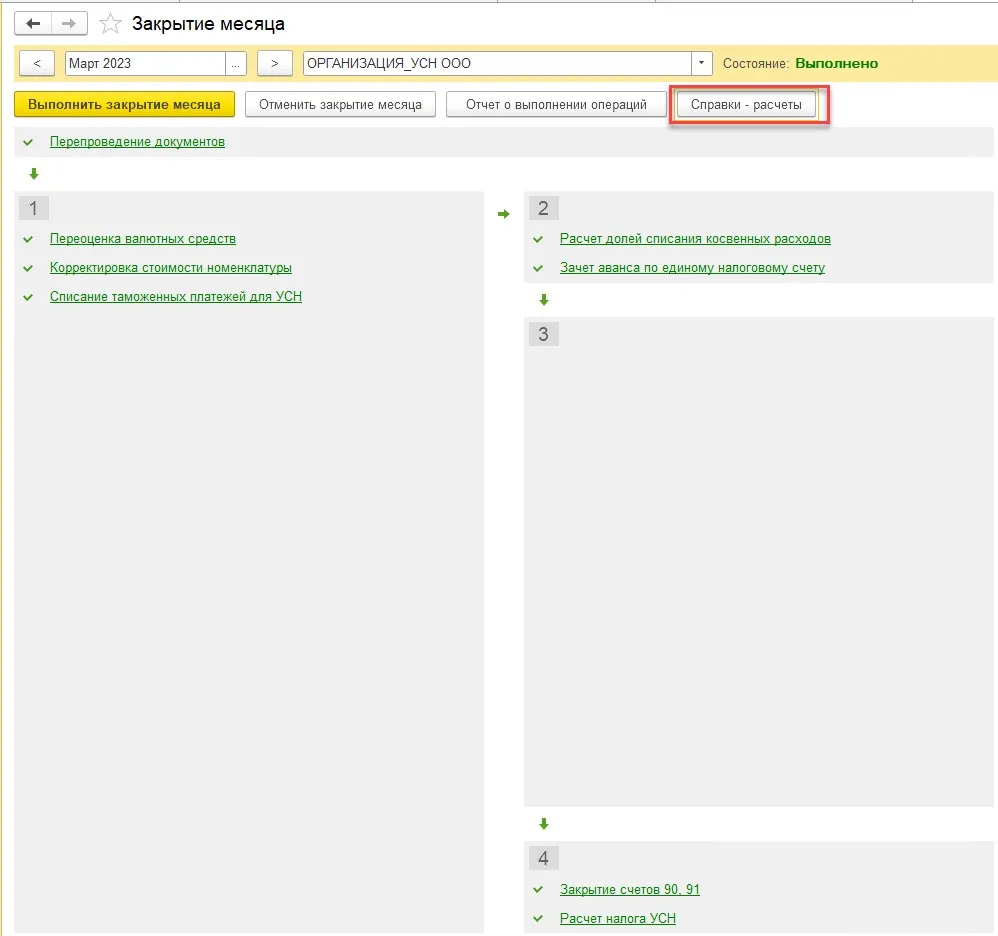

Проведем эту операцию за март 2023.

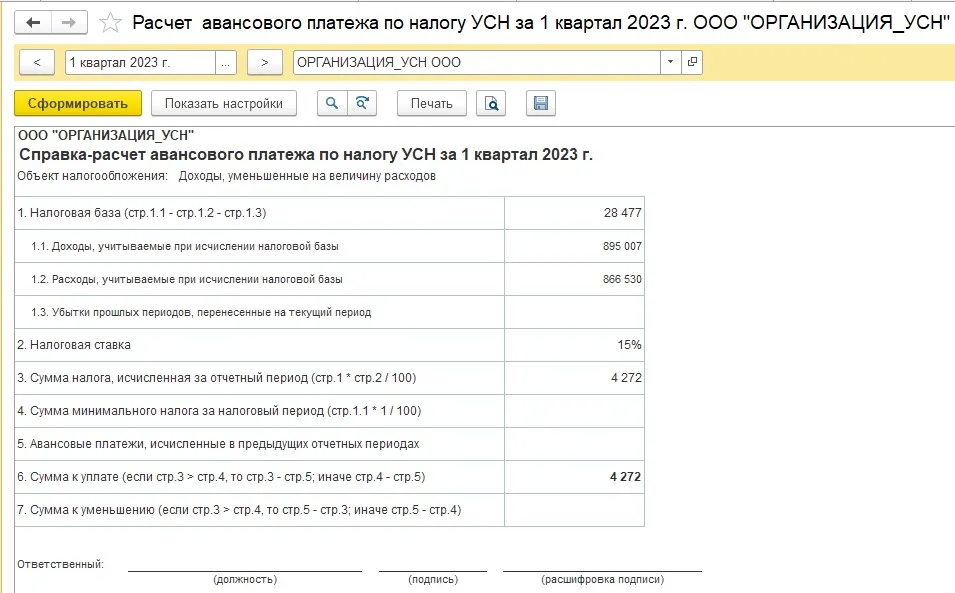

Здесь же, сформировав справку-расчет, мы можем посмотреть расчет авансового платежа при УСН.

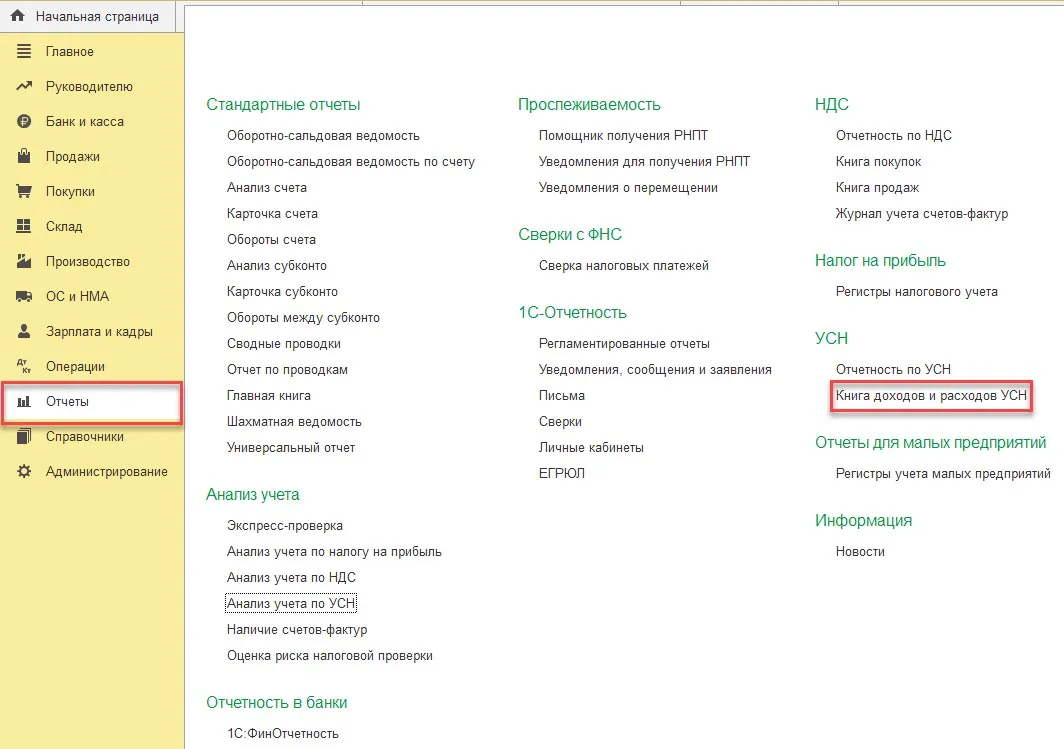

Далее посмотрим Книгу доходов и расходов УСН.

Для этого зайдем на вкладку «Отчеты» — «УСН» — «Книга доходов и расходов УСН»:

Мы видим, что расходы на покупку импортного товара признаны в расходах при исчислении налоговой базы по курсу на дату продажи товаров.

Таможенные платежи в налоговом учете не включены в себестоимость товара, а являются отдельным видом расхода, и признаны в расходах при исчислении налоговой базы на последний день последнего месяца квартала (так как в настройках учетной политики мы поставили галочку в поле «Товары списаны»).

Если в настройках учетной политика такая галочка не установлена, то расходы признаются на дату проведения документа «ГТД по импорту».

Отдельно хочется сказать об ошибках в валютных операциях при УСН.

В программе 1С: Бухгалтерия предприятия ред. 3.0 с 2018 г. зарегистрирована ошибка № 30165677: в расшифровках показателей отчета «Анализ учета по УСН» для расходов, оплаченных поставщикам иностранной валютой, ошибочно выводится сумма в валюте, а не в рублях. Она до сих пор не исправлена, поэтому будьте внимательны, если будете смотреть суммы расходов по отчету «Анализ учета по УСН».

Также с 2020 г. есть еще одна досадная ошибка № 30172146 в учете организаций на УСН с объектом «Доходы минус расходы»: неверно отражается в УСН документ «Поступление доп. расходов», оформленный по договору в иностранной валюте: в регистре «Расходы при УСН» ошибочно отражаются валютные расходы на суммы, пересчитанные в рубли.

Разберитесь со всеми нюансами валютных операций на курсе повышения квалификации по ВЭД. Получите официальное удостоверение, знания и навыки проведения экспортных и импортных операций без таможенных штрафов и валютных рисков!

Варианты обхода этой ошибки тоже не совсем корректные:

Исправлять суммы ручными корректировками в самом документе «Поступление доп. расходов»;

В документе «Поступления доп. расходов» на вкладке «Товары» в колонке «Расходы УСН» указать значение «Не принимаются», чтобы программа не увеличила себестоимость товаров на стоимость доп. расходов. Затем эти суммы вручную по мере реализации товара включать в КУДИР документом «Записи книги доходов и расходов УСН» в разделе «Операции».

Отразить дополнительные расходы как отдельный товар и списывать его на затратный счет по мере реализации.

Например, у вас поступило 10 кондиционеров от иностранного поставщика, есть расходы на доставку этих кондиционеров, все суммы в валюте. Ввод документов «Поступление доп.расходов» или «Комплектация номенклатуры» дает неверные суммы в расчет УСН.

Предлагаем ввести доставку кондиционеров как отдельное поступление товаров также в количестве 10 штук, т.е. оприходовать доставку не как услуги, а как товары. В наименовании сразу прописать дату, чтобы вы не запутались потом с доставками, если у вас их несколько, например, «Доставка кондиционеров от 05.06.2023 г. (поставщик «Sweet Dreams») дог. № 1/5»

Как только вы реализовываете кондиционеры, например, 2 штуки, делаете документ «Расход материалов (требование-накладная)» в разделе «Склад» и там списываете 2 штуки товара «Доставка кондиционеров от 05.06.2023 г. (поставщик «Sweet Dreams») дог. № 1/5» на 44 счет, проводка будет Д 44 К 41.

В колонке «Расходы УСН» ставите значение «Принимаются» и расходы в верной сумме попадают в КУДИР.

Да, этот третий способ не совсем корректный, он искажает/занижает себестоимость товара, ведь доп.расходы по законодательству должны увеличивать себестоимость, а в нашем случае доп.расходы попадают на текущие расходы.

Но это единственный пока что вариант, чтобы расходы в валюте считались автоматически верно.

Комментарии

3Добрый день! Мы на УСН (дох минус расходы). Покупаем импортный товар. Тоже есть доп расходы на доставку в евро. Товаров много и варианты вручную или еще заводить через товары не подходит. Скажите , ошибку 30172146 не исправили? И в чем заключается некорректный расход по усн?

Добрый день! На какой нормативный документ вы ссылаетесь? так как есть мнение Минфина о том, что пересчет себестоимости товара, выраженной в иностранной валюте, происходит по курсу на дату осуществления расходов, но в момент реализации покупателю.