Только для подписчиков «Ночного бухгалтера» в почте!

«Клерк» два раза в неделю отдает образцы документов, инструкции и прочие ништяки для бухгалтеров и кадровиков только тем, кто подписан на почтовую рассылку «НБ».

Подпишитесь на рассылку, чтобы забирать бонусы бесплатно.

Форма для подписки ниже⬇

Ночной бухгалтер

Узнаете как платить меньше налогов, избежать проверок, разбираться в новых законах

Налоговые оговорки в договорах с упрощенцами с 2025 года: как минимизировать риски. Примеры формулировок

Тишь да гладь

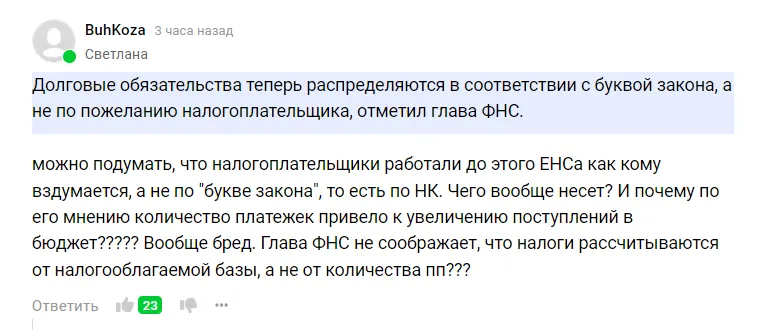

И всё то у нас хорошо — бюджет пополняется, платежек меньше, проблемы с зачетами и невыясненными платежами к минимуму свели. Только почему-то бухгалтеры пишут сотни комментариев в чат ФНС, требуя разобраться с неполадками и внезапными долгами, а под новостью о заявлениях главы ФНС появляется вот такое:

Аналогичную тему обсуждают в посте нашего шеф-редактора в Трибуне. Там бухгалтеры тоже в недоумении:

Рука помощи

Понадобилась бухгалтеру, который запутался в расчетах среднесписочной численности в РСВ. Сотрудники в организации появились в июне, в результате подсчетов выходит, что ССЧ = 0 человек.

К слову, СФР (а раньше ФСС) не нравится такое число в отчетах. Начисления есть — а людей нет, как так? И наоборот, когда стояла цифра 1 (один сотрудник — директор), а начислений не было (допустим, компания приостановила деятельность), просили ставить 0, а то у них, какие-то соотношения контрольные не сходились.

А как вы поступаете? Поделитесь в комментариях с коллегами.

Не пишите такое в ЛНА, а то оштрафуют

Когда бухгалтеру приходится самому вести кадровый учет, составлять трудовые договоры и ЛНА, которые должны делать профессиональные кадровики, он может ошибиться. Стоимость неверных формулировок и нарушений приведет к крупным штрафам.

Например, вы знаете, что Роструд не одобряет выплату зарплаты в последний день месяца, не понравится проверяющим и фиксированная выплата аванса. А вот какие даты для выплаты заработной платы самые удобные и безопасные с точки зрения законодательства — рассказал эксперт в этой статье.

Рубрика: распутывалка

Помогаем бухгалтерам и предпринимателям разобраться в сложных терминах, запутанных статьях законов и не сильно понятных разъяснениях ФНС.

Сегодня рассказываем, в чем разница между зачетом взносов ИП в резерв с ЕНС и зачетом взносов для уменьшения налога на УСН.

Когда вы подаете заявление на зачет взносов в резерв, то переносите суммы уплаченных взносов с ЕНС в резерв, из которого ФНС их может изъять только при определенных обстоятельствах, например, когда денег на ЕНС не хватит для погашения текущей задолженности по налогам.

Чтобы зачесть взносы в уменьшение налога на УСН никаких заявлений не подается, нужно просто поддерживать положительное сальдо на ЕНС (или сумму резерва взносов) в той сумме, на которую вы уменьшаете налог. Но есть нюансы. Подробнее их разобрали в новости.

Все живут в 21 веке, а бухгалтер в 25

Потому что проходит курс «Бухгалтер маркетплейса» на «Клерке»!

13 блоков с видео-лекциями, тестами, готовыми для скачивания конспектами. А заниматься можно всего пару часов в день.

Рассказываем о работе с самыми топовыми площадками — Wildberries, Ozon, Яндекс.

Курс от практиков-экспертов, поддержка преподавателей и помощь в построении карьеры.

Официальное удостоверение о повышении квалификации: заносится в реестр ФИС ФРДО.

Убедись. что он тебе подходит — посмотри пробный урок бесплатно.

Крутоновость дня

На «Клерке» теперь своя крутая справочно-правовая система, с документами, бланками, онлайн-инструментами, калькуляторами и прочими плюшками.

В ней вы найдете также кодексы, федеральные законы, ПБУ, ФСБУ, производственные календари на 5-дневку и 6-дневку.

Спасибо, что дочитали выпуск до конца!

Ваша всё делаем только для любимых «клерков» редакция

Начать дискуссию