Организация обязана уведомить об открытии обособленного подразделения налоговый орган по месту своего нахождения в течение 1 месяца со дня создания обособленного подразделения по форме С-09-3-1 (согласно пп. 3 п. 2 ст. 23 НК).

Организация также может принять решение о выделении обособленного подразделения на «отдельный баланс», что в налоговом законодательстве означает наделить его полномочиями начислений и выплаты доходов физическим лицам и представления им отчетности. О чем она также обязана сообщить в налоговый орган по месту своего нахождения в течение 1 месяца со дня наделения его соответствующими полномочиями. Наделить такими полномочиями можно только те обособленные подразделения, у которых открыт свой расчетный счет в банке! (пп. 7 п. 3.4 ст. 23 НК).

В этом случае у обособленного подразделения возникает обязанность уплаты страховых взносов и предоставления отчетности по ним, в том числе и взносов на травматизм (согласно п.11 ст. 22.1 закона 125-ФЗ «Об обязательном страховании от НС и ПЗ»).

Что же касается отчетности по НДФЛ, то такая обязанность возникает у любого обособленного подразделения, осуществляющего выплаты физическим лицам по трудовым или гражданско-правовым договорам, независимо от выделения на отдельный баланс.

Таким образом, перед обособленным подразделением на отдельном балансе возникает обязанность сдавать отчеты: РСВ, ЕФС-1, 6-НДФЛ.

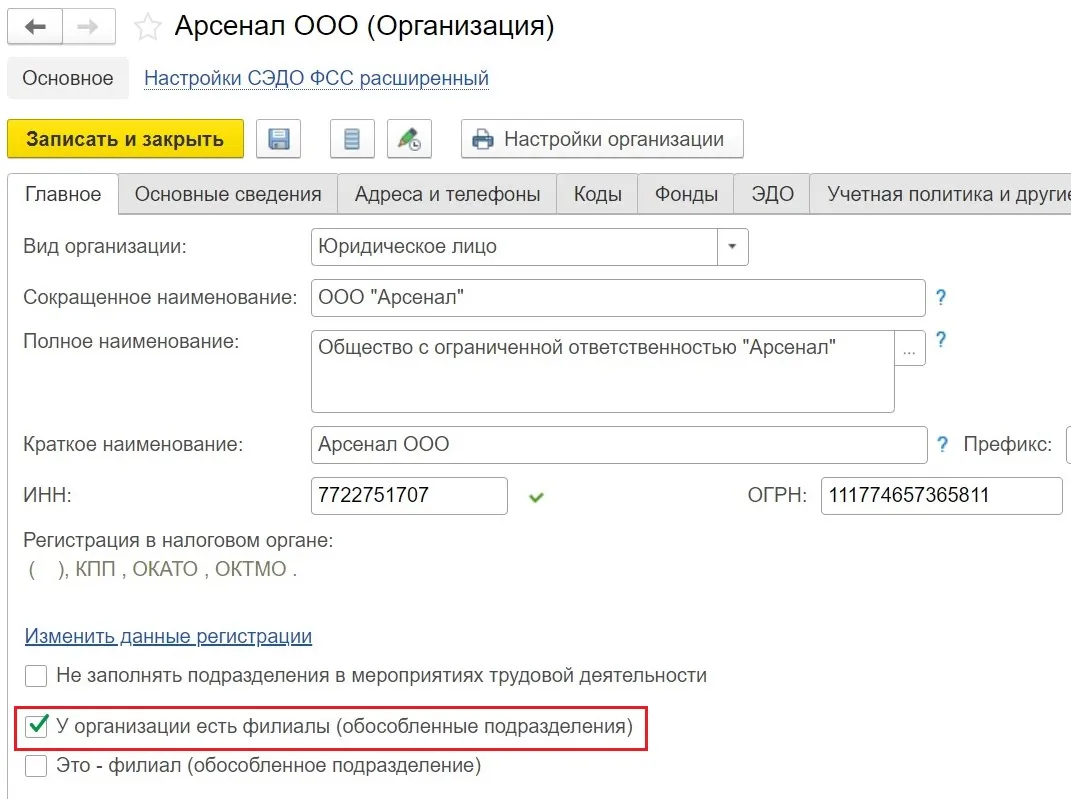

В программе 1С: ЗУП ред. 3.1. в карточке организации необходимо установить возможность ведения учета по обособленным подразделениям, установив «галочку» в поле «У организации есть филиалы «обособленные подразделения» в разделе «Настройка» — «Организация»:

Если в организации обособленное подразделение выделено на отдельный баланс, то в программе такое подразделение является филиалом, а сами филиалы вносятся в программу в список с организациями.

Изменения по НДФЛ влияют на расчет 6-НДФЛ. Разобрались во всех важных изменениях, чтобы не допустить ошибок. Смотрите запись вебинара: «Важные изменения по НДФЛ, ЕНС и 6-НДФЛ за полугодие», проверьте себя, всё ли вы учли в отчётности.

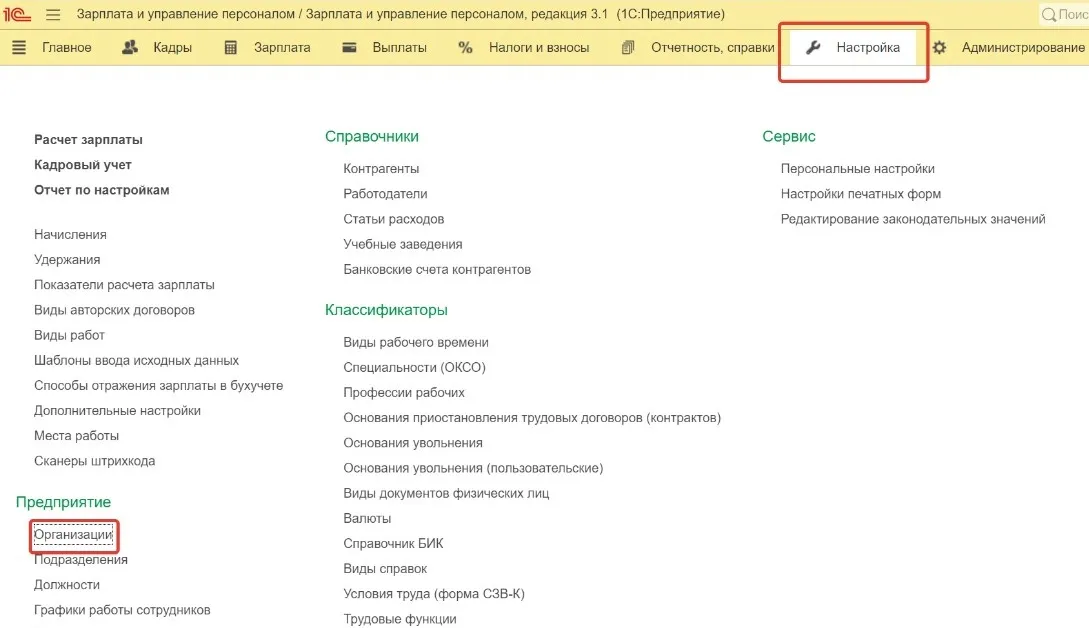

Для того чтобы создать филиал, необходимо выбрать вкладку «Настройка» и далее нажать на справочник «Организации»:

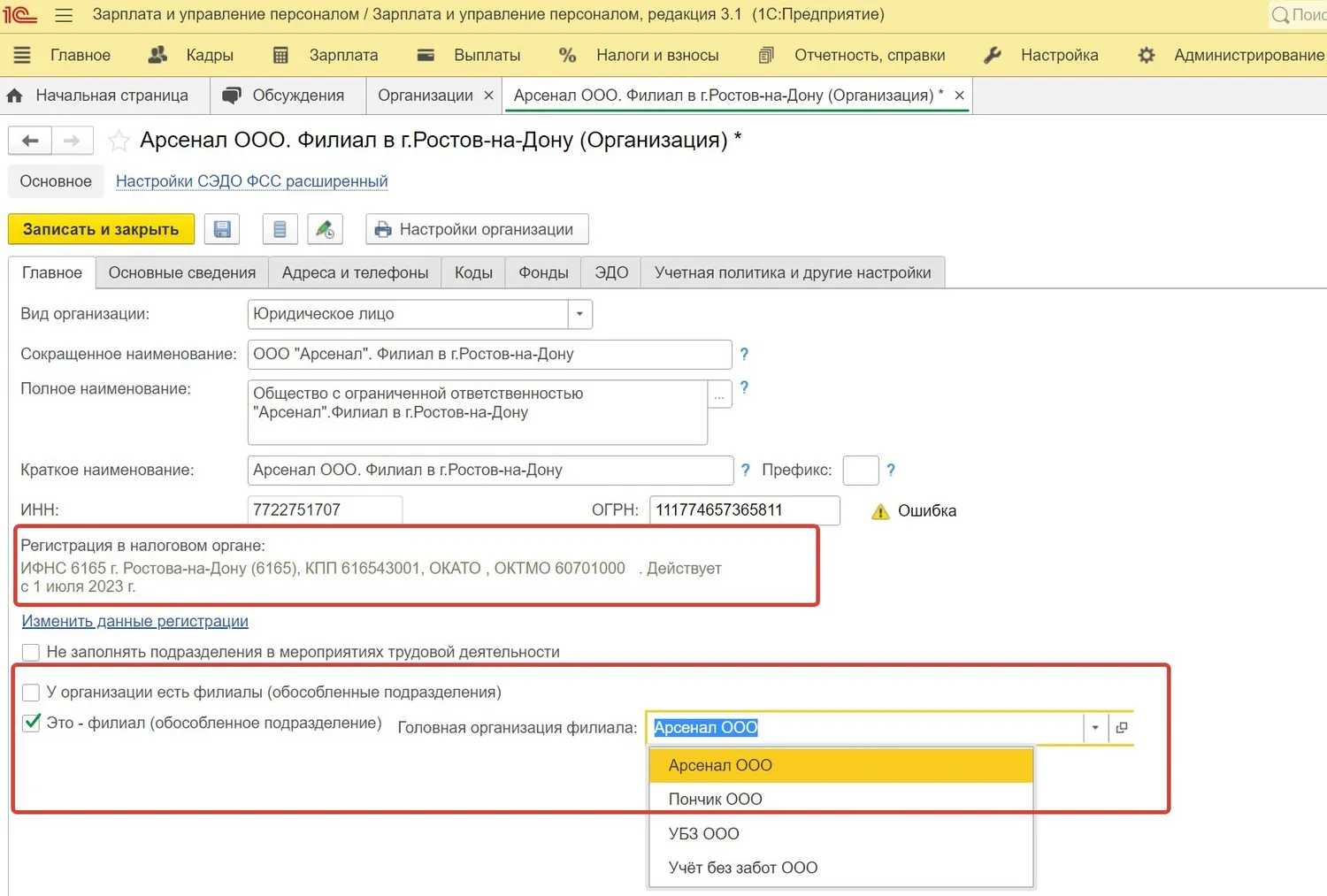

Далее по кнопке «Создать» создаем новую организацию, вносим в нее наименование нашего филиала, реквизиты налоговой инспекции, к которой он относится (это важно для будущего заполнения отчетов), и обязательно указываем галочкой, что это филиал и выбираем из списка организаций головную организацию.

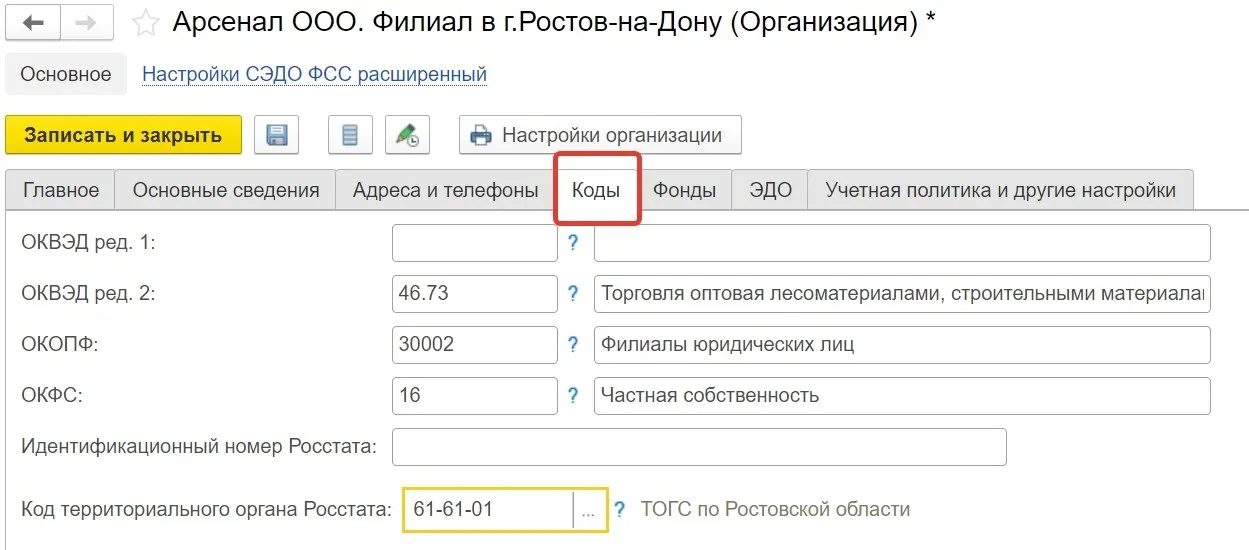

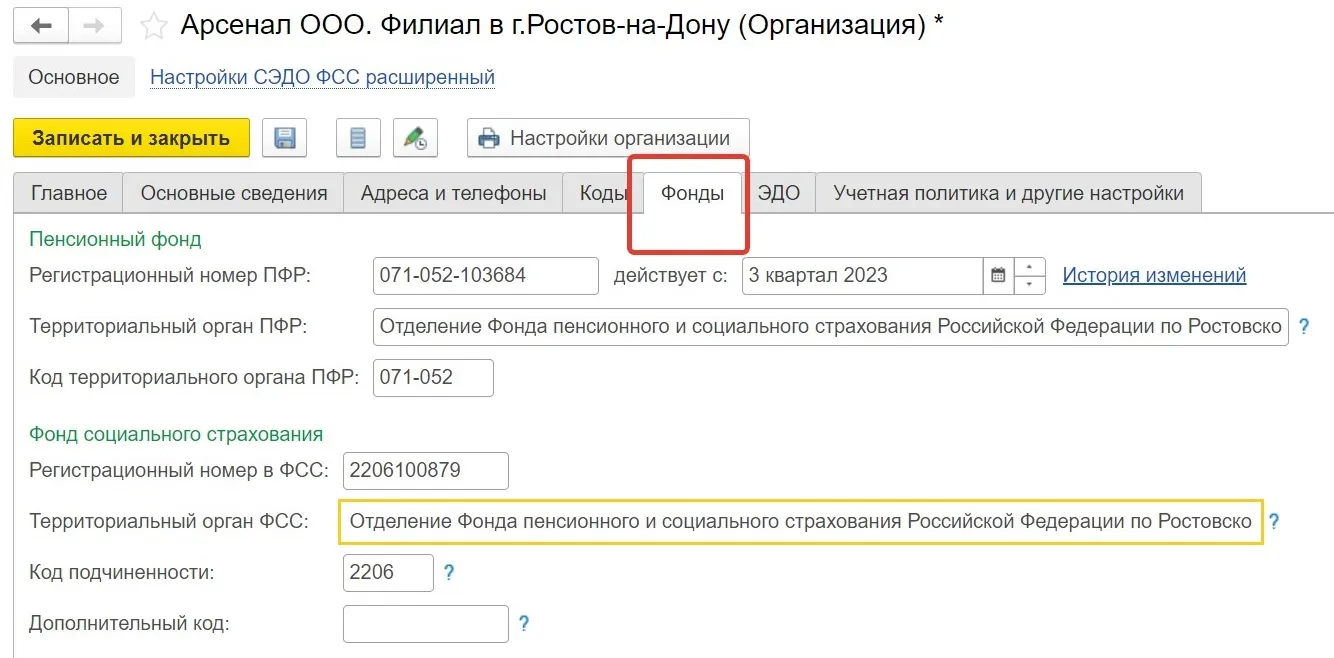

В карточке филиала также важно настроить вкладки «Коды» и «Фонды», так как эти данные будут необходимы в последующем при заполнении отчетности.

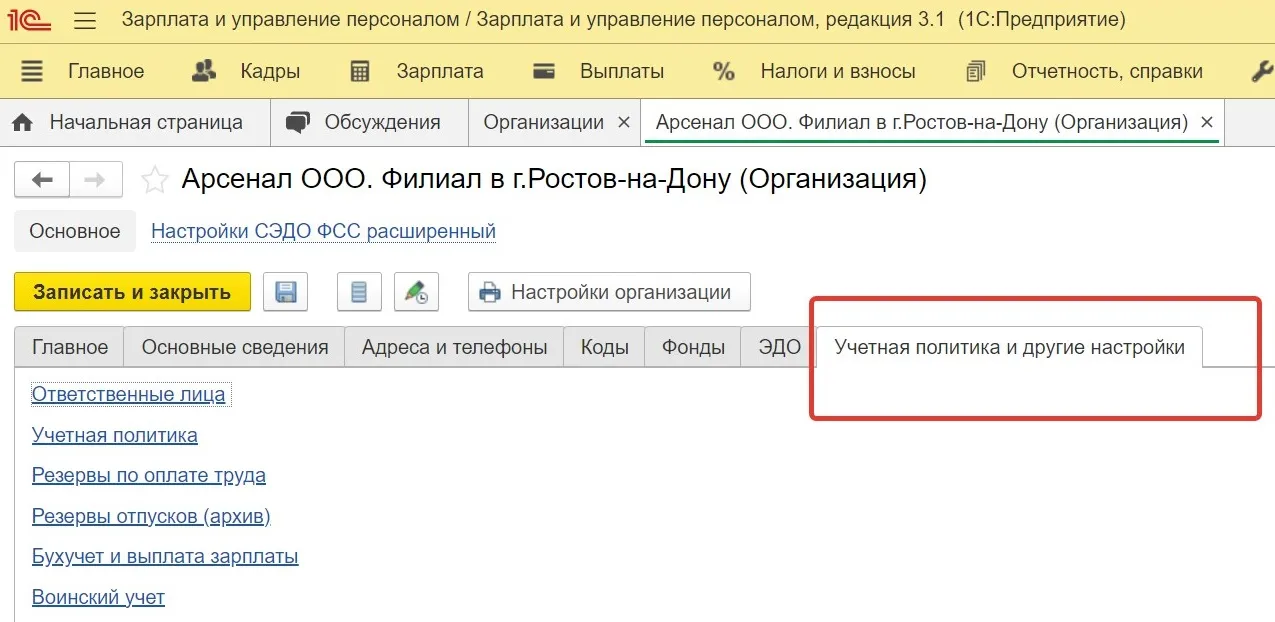

Далее, не закрывая карточку нашего филиала, нам нужно перейти во вкладку «Учетная политика» для выполнения всех необходимых для учета заработной платы настроек:

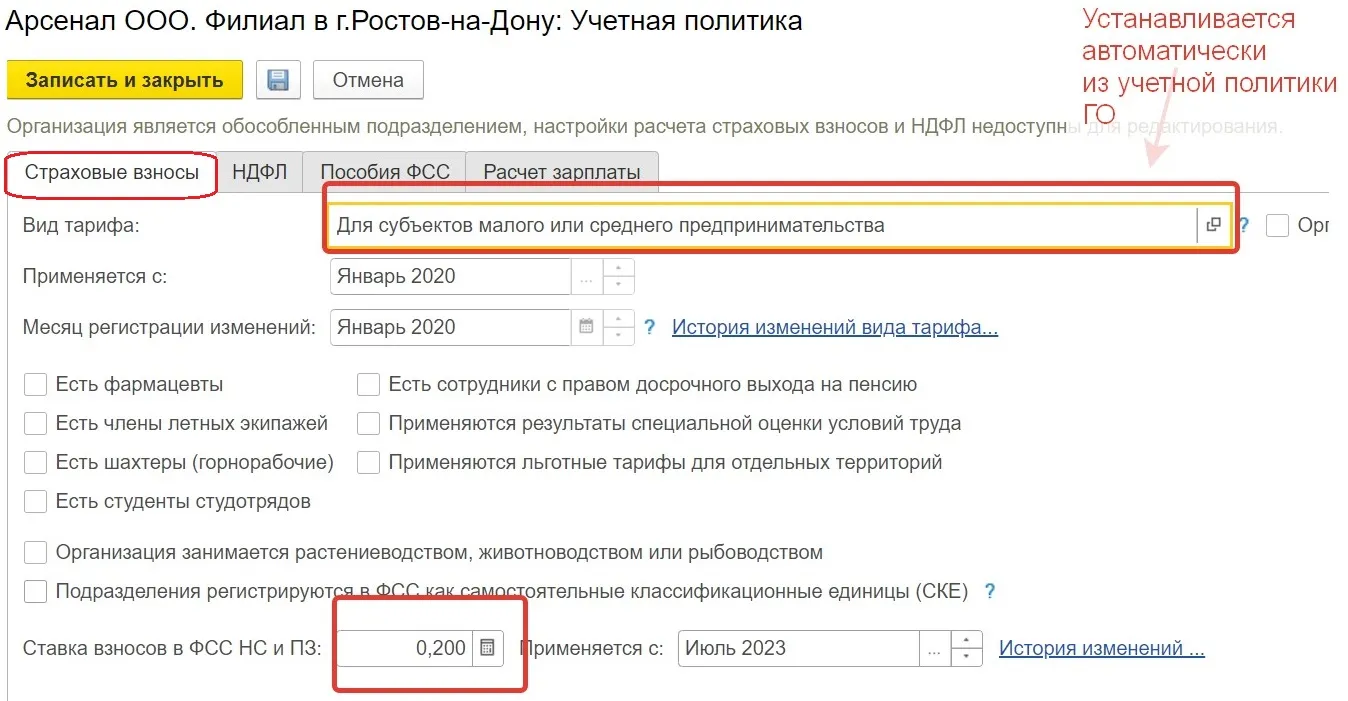

Первая вкладка настроек учетной политики — это «Страховые взносы».

Обратите внимание, что вид страховых взносов подгружается автоматически из настроек головной организации, и в настройках филиала его изменить нельзя. То есть, если головная организация применяет пониженные тарифы страховых взносов, то и филиал применяет такие же тарифы! (письмо ФНС от 1 октября 2018 г. № БС-4-11/19101@).

Тариф страховых взносов от несчастных случаев и профессиональных заболеваний, который присвоен филиалу в соответствии с его основным ОКВЭД, устанавливаем вручную:

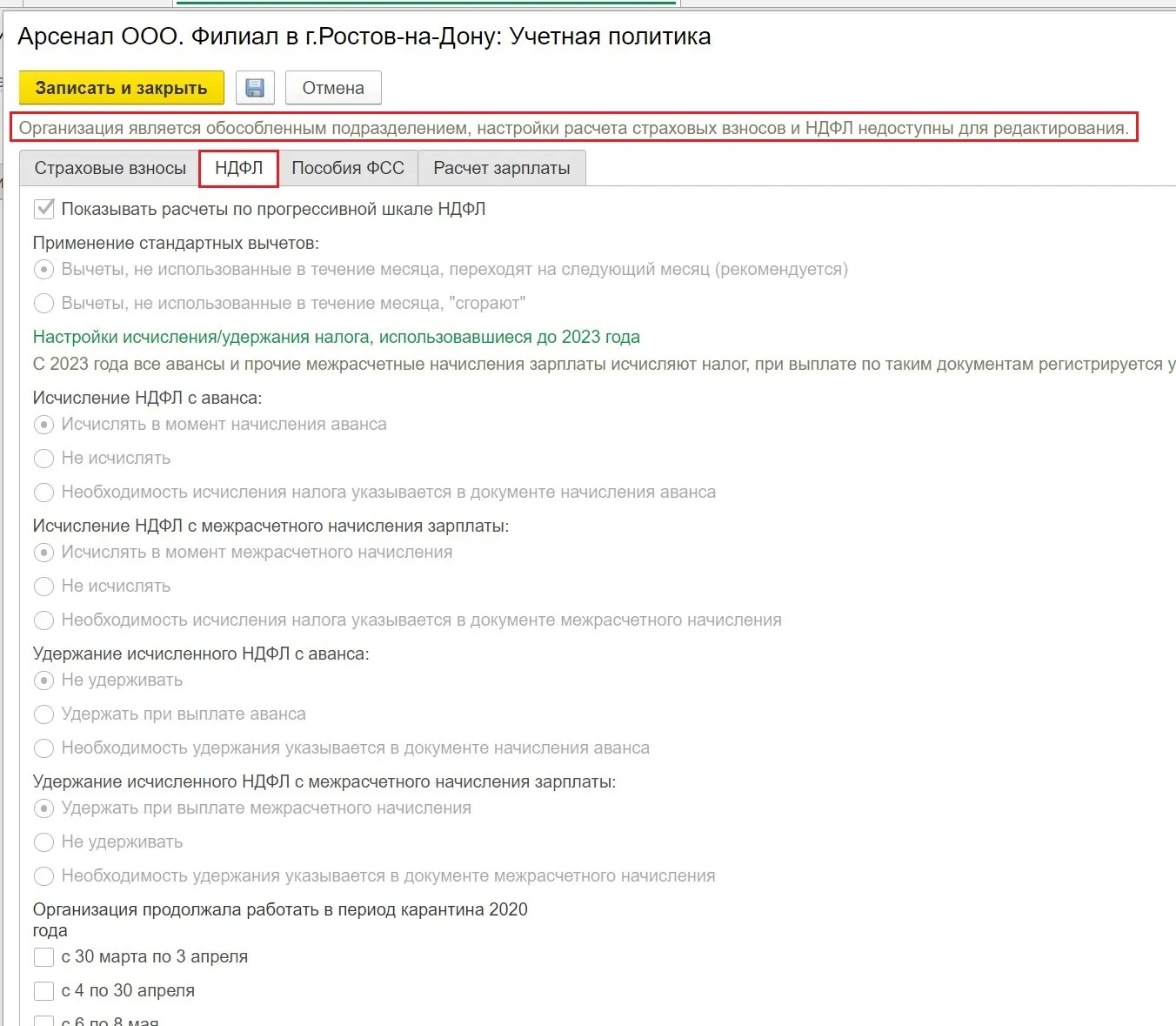

На вкладке «НДФЛ» также подгружаются настройки головной организации, редактировать ничего нельзя.

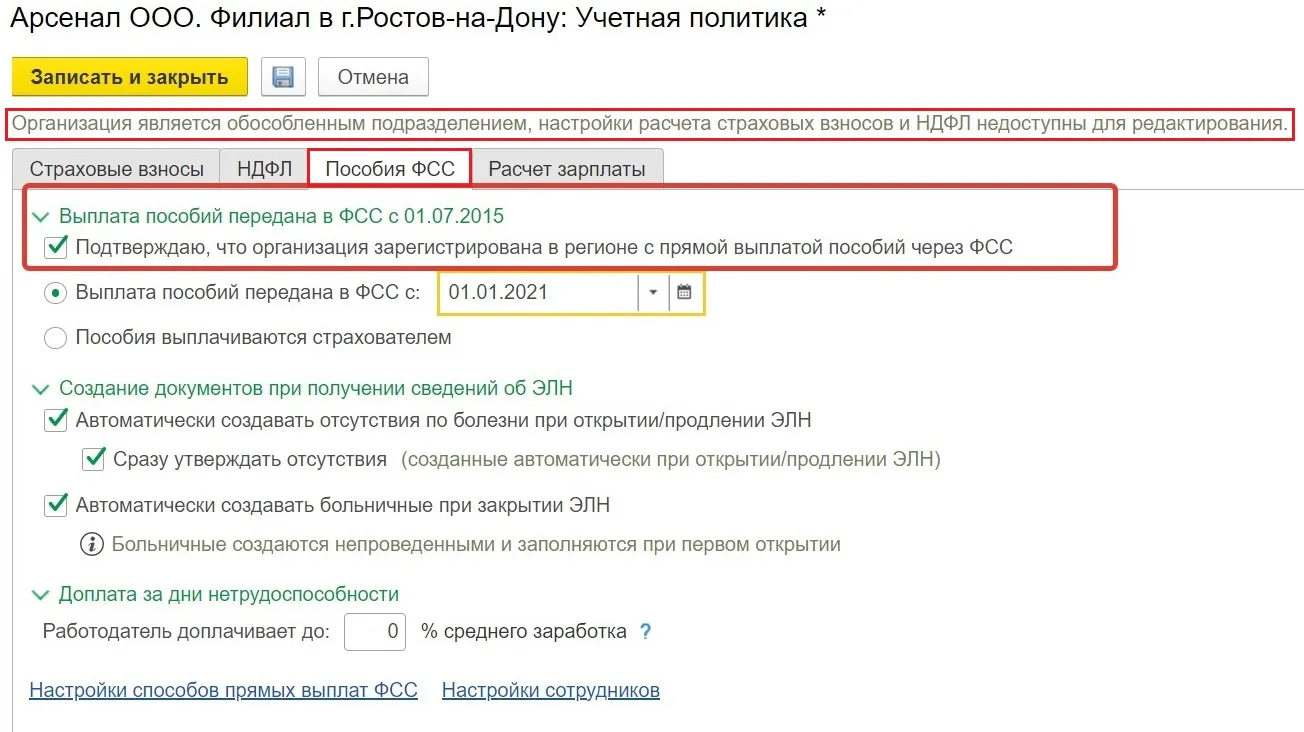

На вкладке «Пособия ФСС» устанавливаем галочку о том, что пособия осуществляются путем прямых выплат из ФСС:

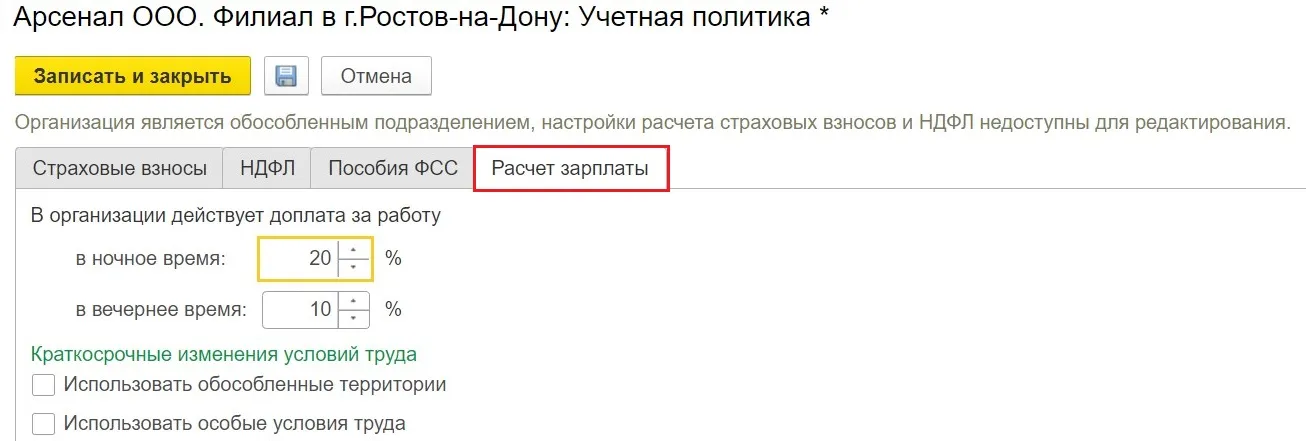

На вкладке «Расчет зарплаты» при необходимости устанавливаем необходимые нам галочки, если, к примеру, филиал будет работать на территориях, где применяется районный коэффициент. В нашем примере таких территорий нет. Мы оставим эти поля пустыми.

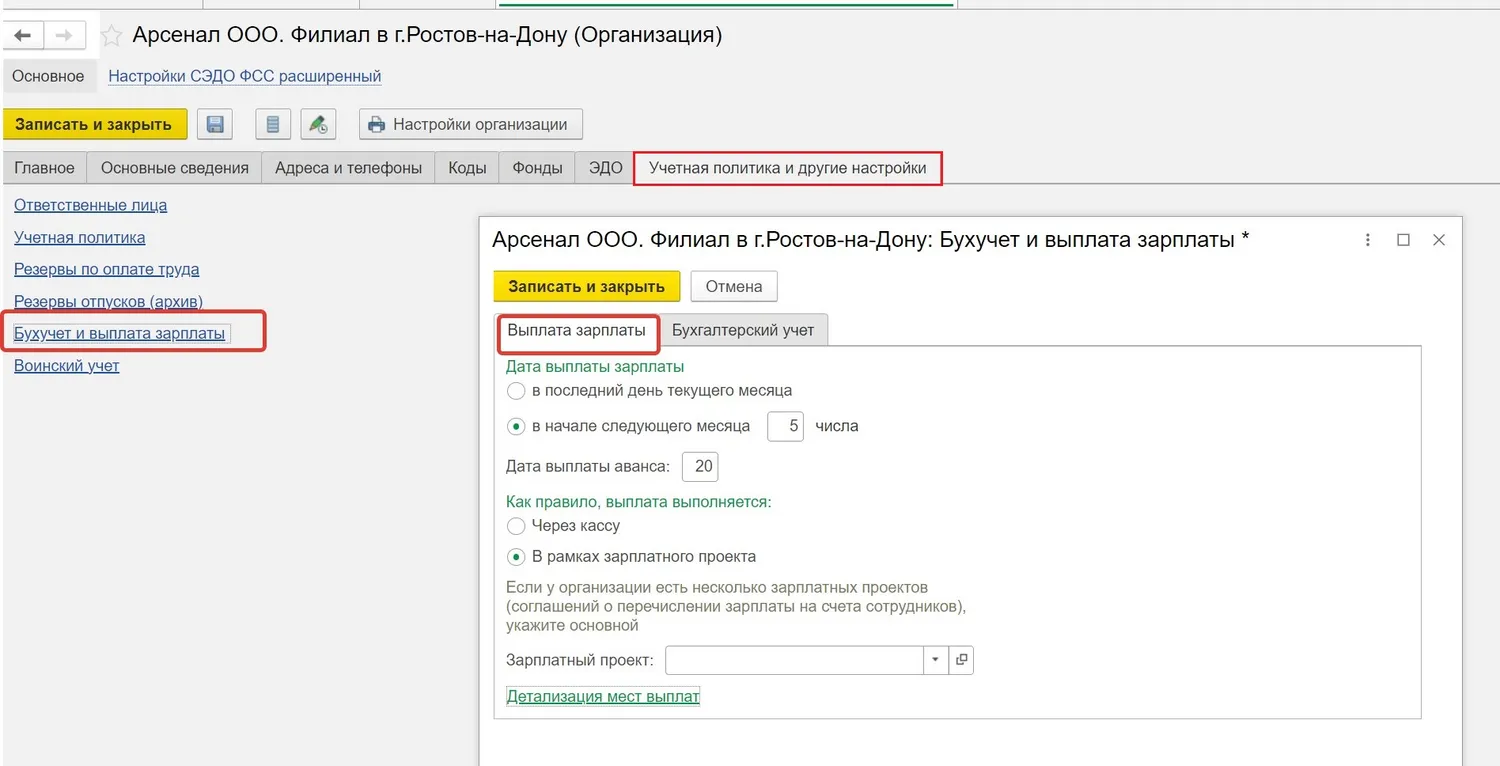

На вкладке «Бухучет и выплата зарплаты» можем настроить нужные нам даты и способ выплаты зарплаты:

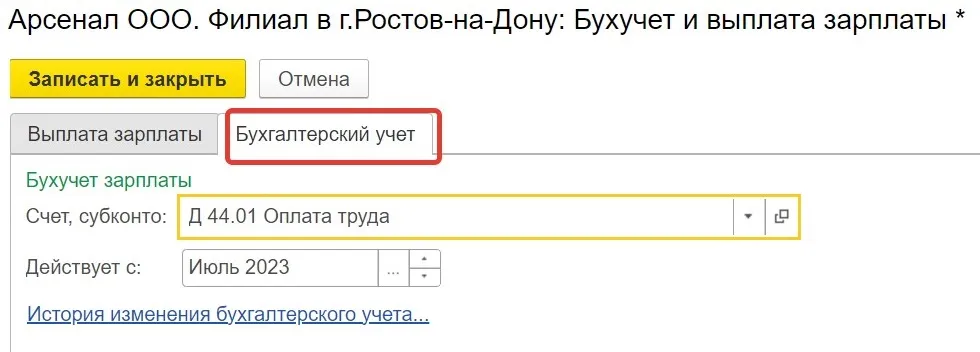

Также на этой вкладке указываем счет учета заработной платы. Допустим, наш филиал будет осуществлять деятельность по оптовой торговле нашими товарами. Для учета заработной платы мы соответственно выберем 44 счет.

Мы сделали основные настройки, которые будут необходимы нам для начисления заработной платы.

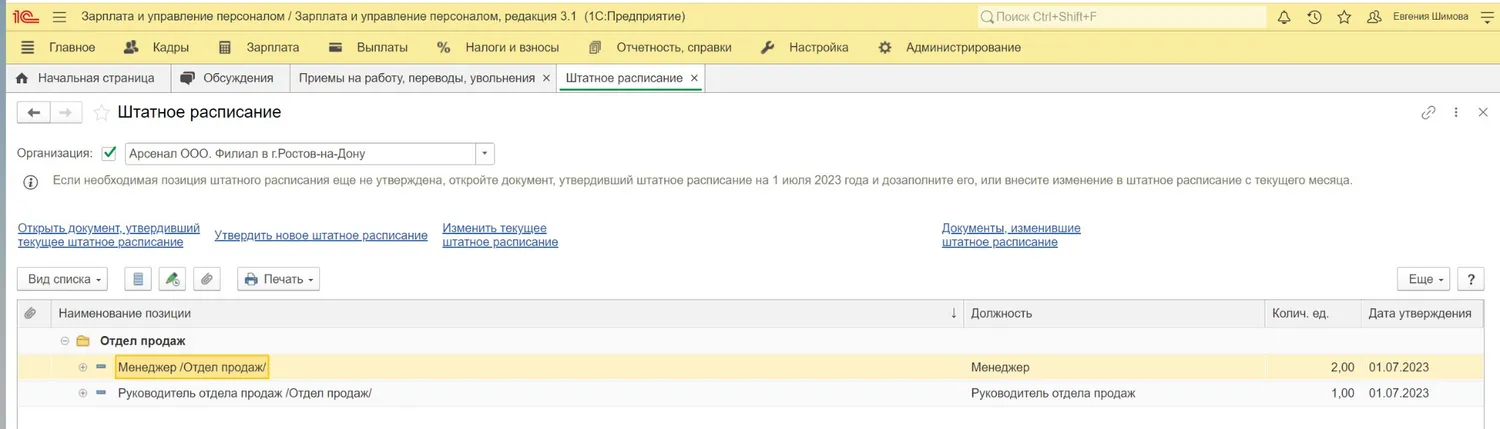

Допустим, 1 июля утверждено штатное расписание филиала, состоящее из руководителя отдела продаж и двух менеджеров.

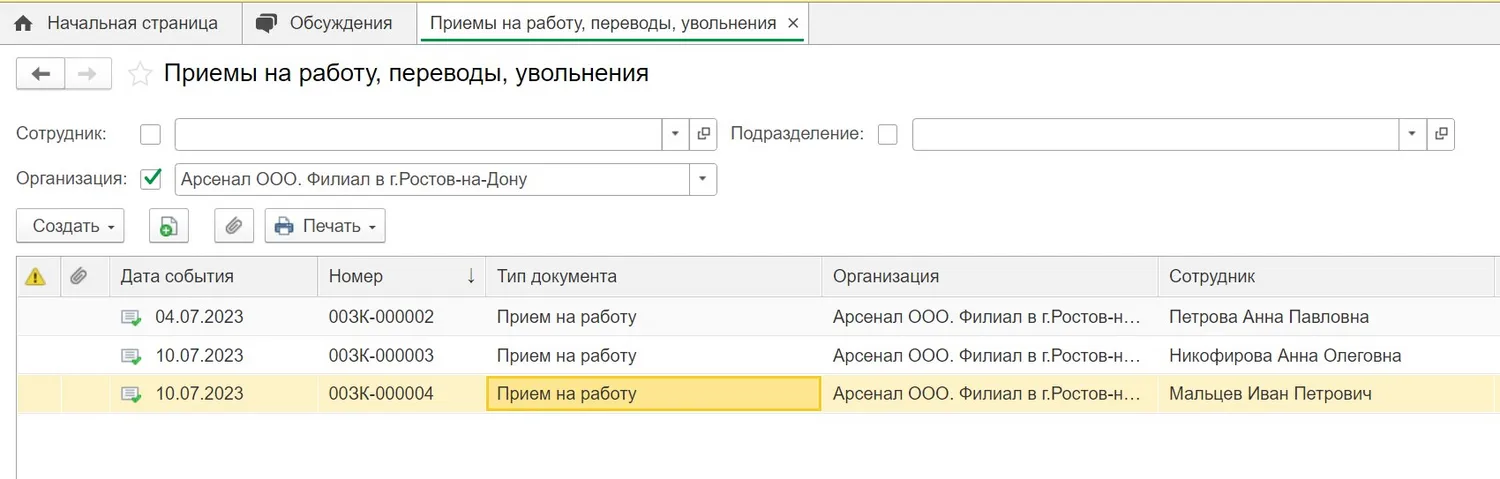

4 июля в штат принят руководитель отдела продаж, и 10 июля 2 менеджера:

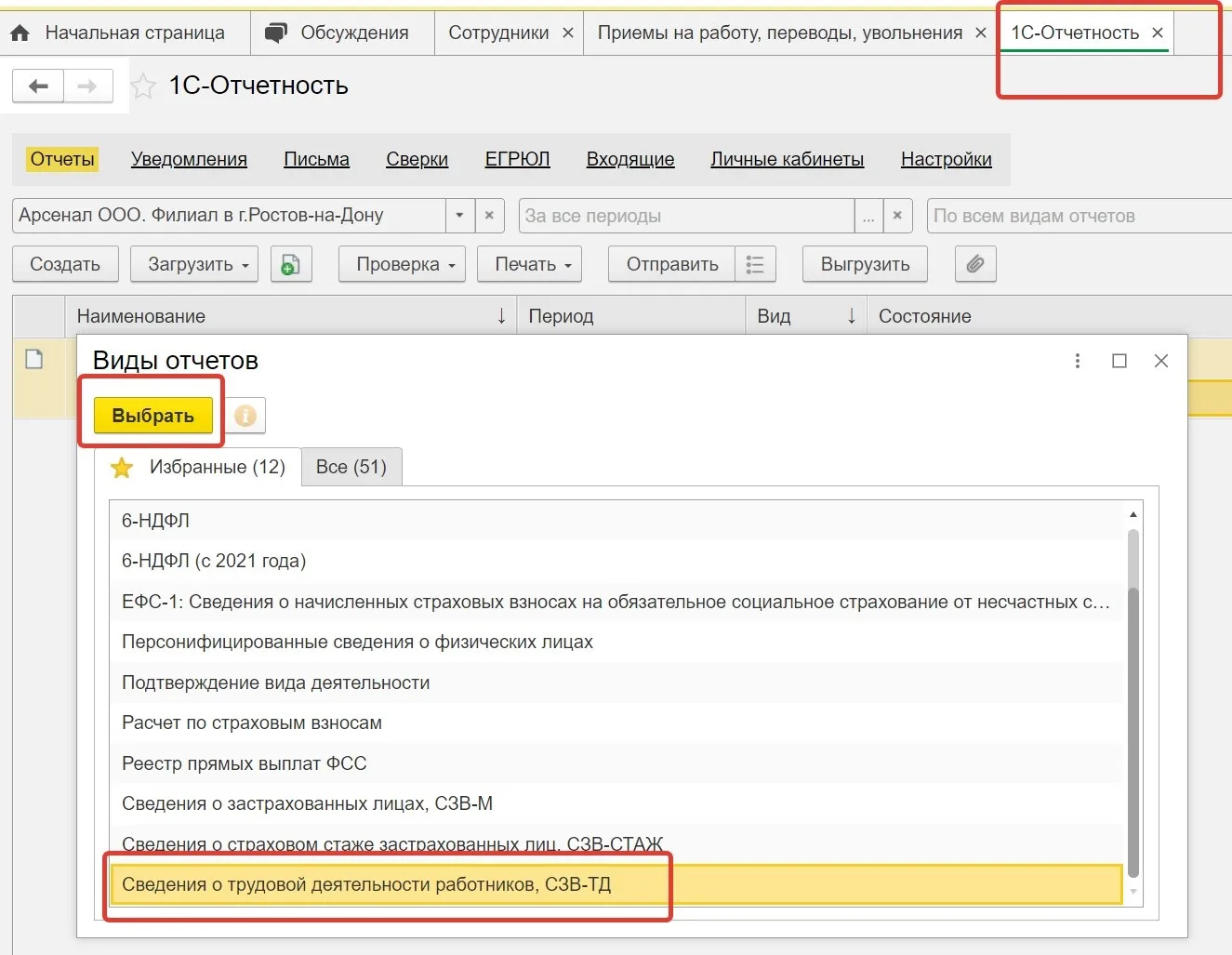

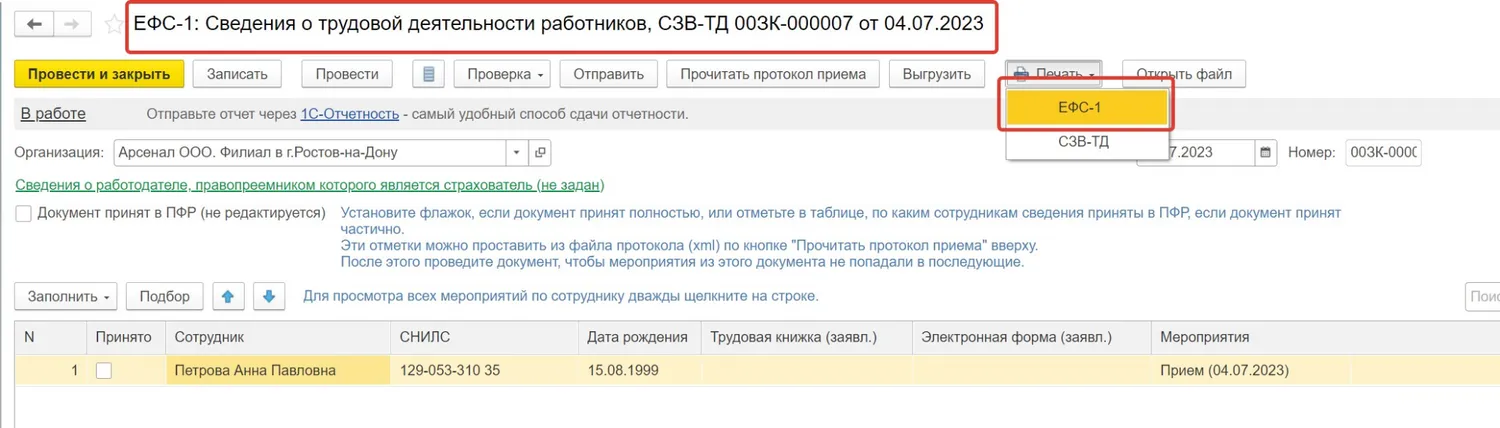

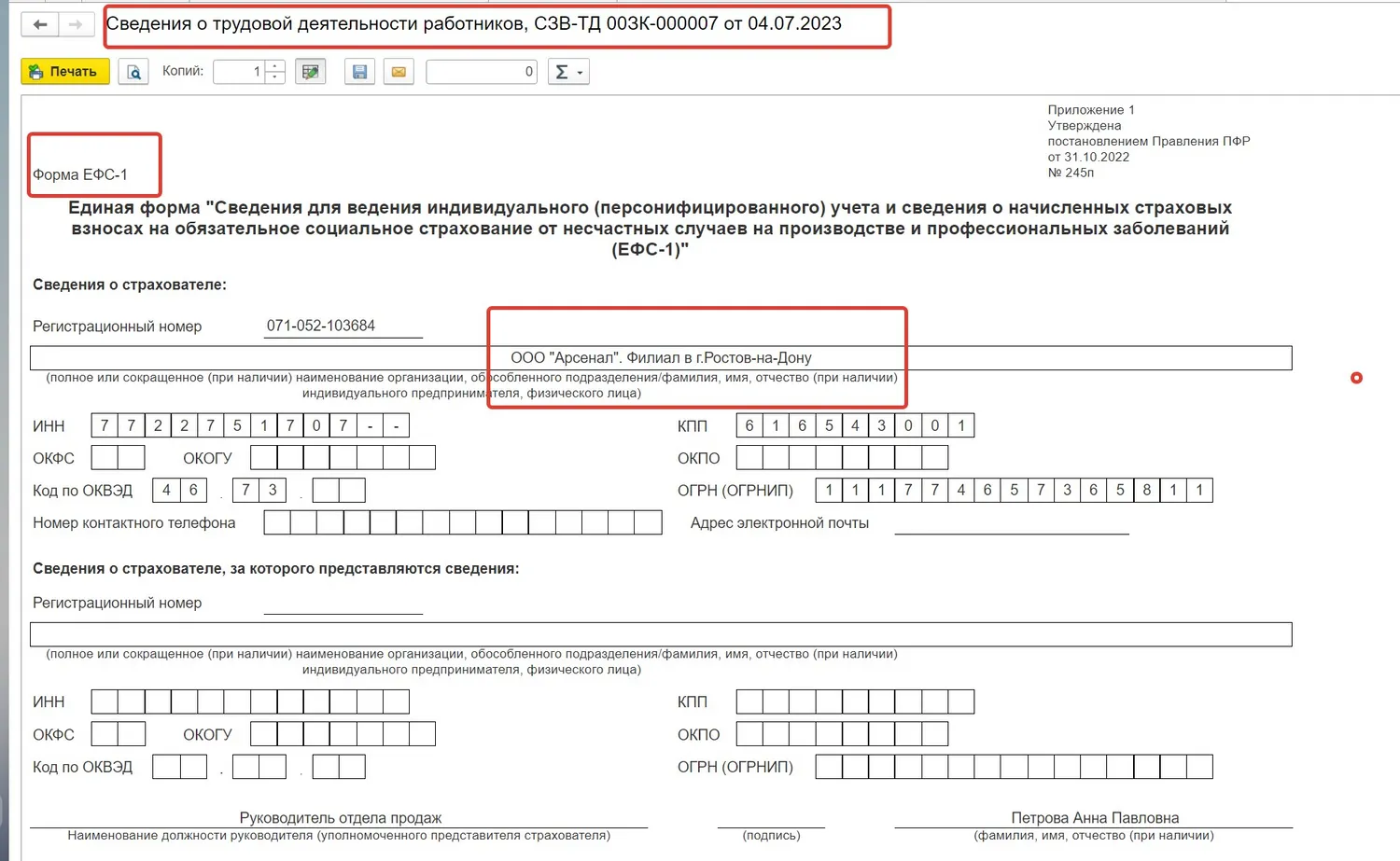

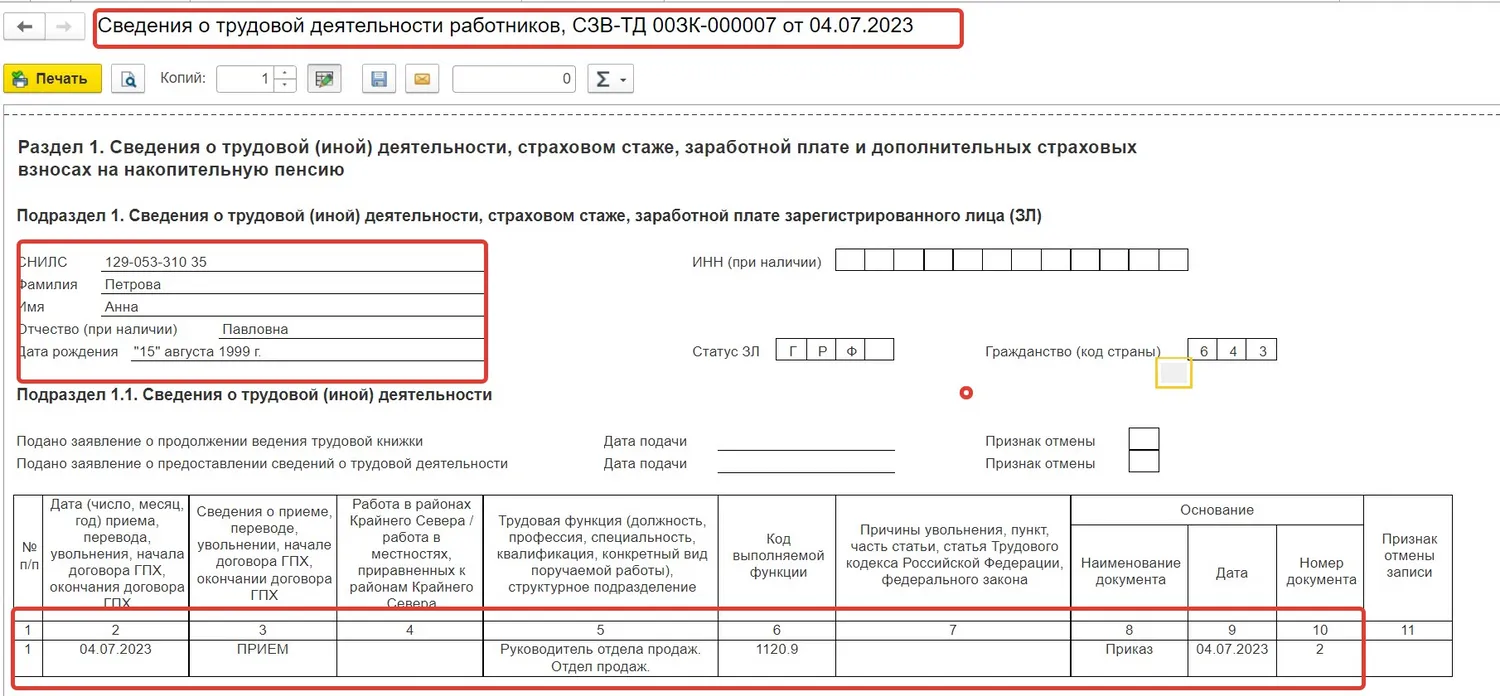

Не позднее следующего рабочего дня нам необходимо направить в СФР нашу первую отчетность: подраздел 1 раздела 1 формы ЕФС-1 (в программе он так и остался под названием Сведения о трудовой деятельности СЗВ-ТД).

Изменения по НДФЛ были внесены в НК РФ. Они связаны с администрированием налога и его распределением на ЕНС. Смотрите запись вебинара, расскажем, что изменилось, сколько подавать уведомление и как все это отражать в форме 6-НДФЛ за полугодие.

Формируем его перейдя в раздел «Отчетность, справки» — «1С-Отчетность» — «Отчеты».

В качестве отчитывающейся организации обязательно выбираем наш филиал.

В печатной форме отчета указывается наименование филиала:

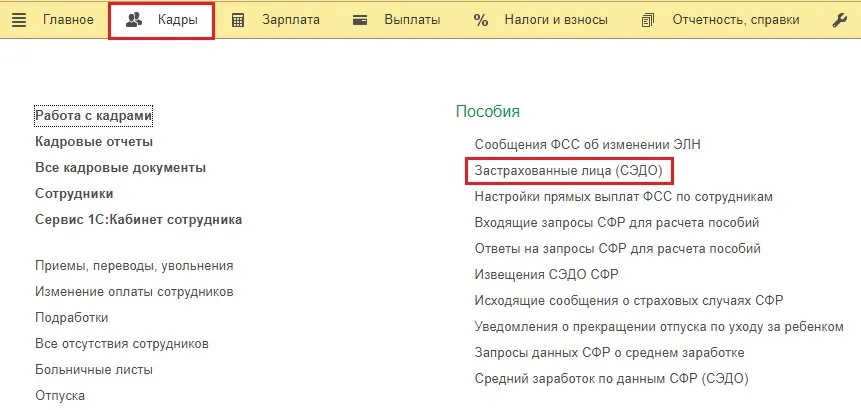

После того как сотрудники предоставили вам копии своих документов вам необходимо сдать отчет «Сведения о застрахованных лицах (СЭДО)» (раньше до 01.01.2023 г. он назывался «Сведения о застрахованных лицах в ФСС»). Он находится на вкладке «Кадры».

Согласно законодательству, вы должны отправить его в СФР в течение 3 рабочих дней с момента, как работник предоставит работодателю весь пакет документов о себе.

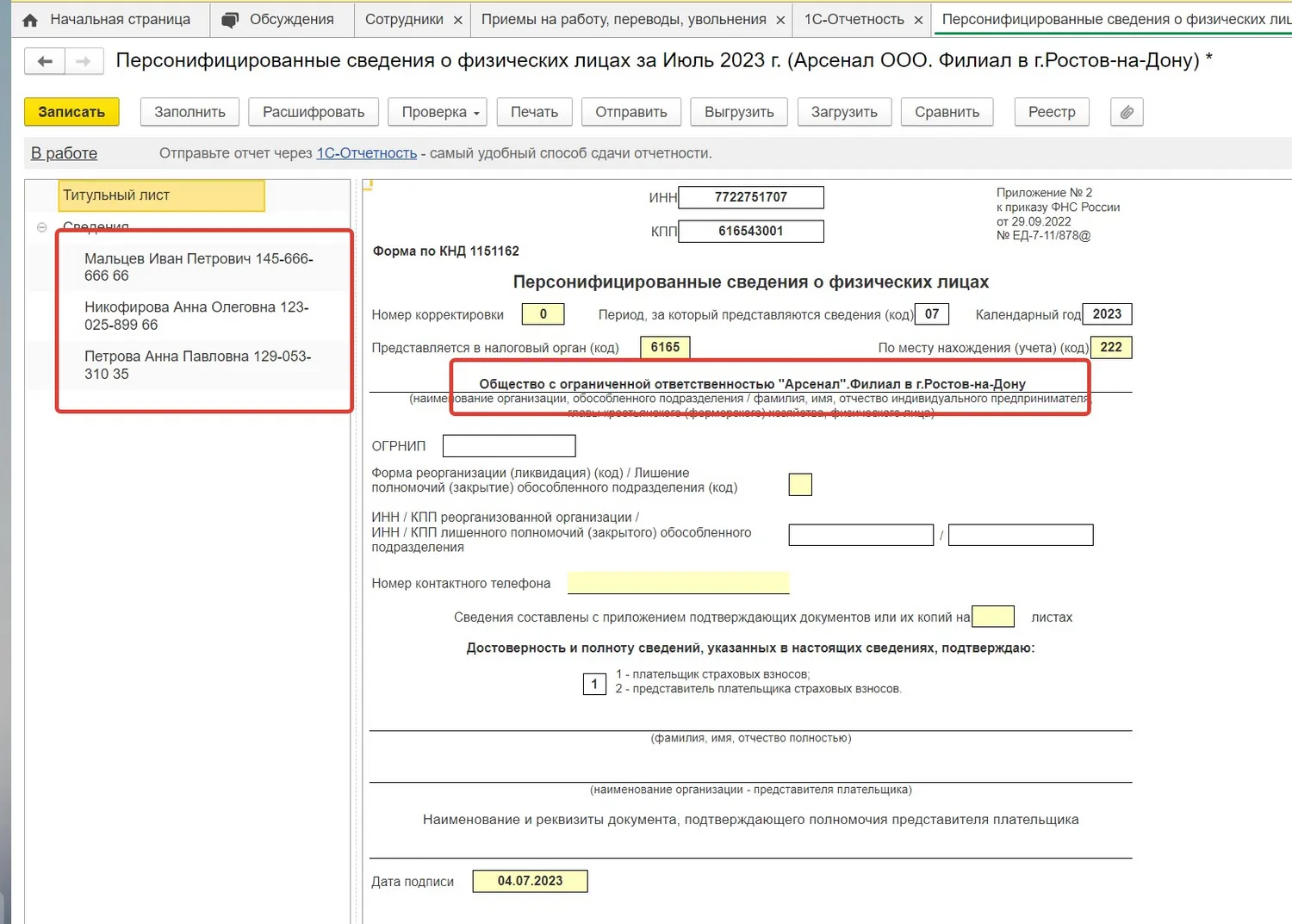

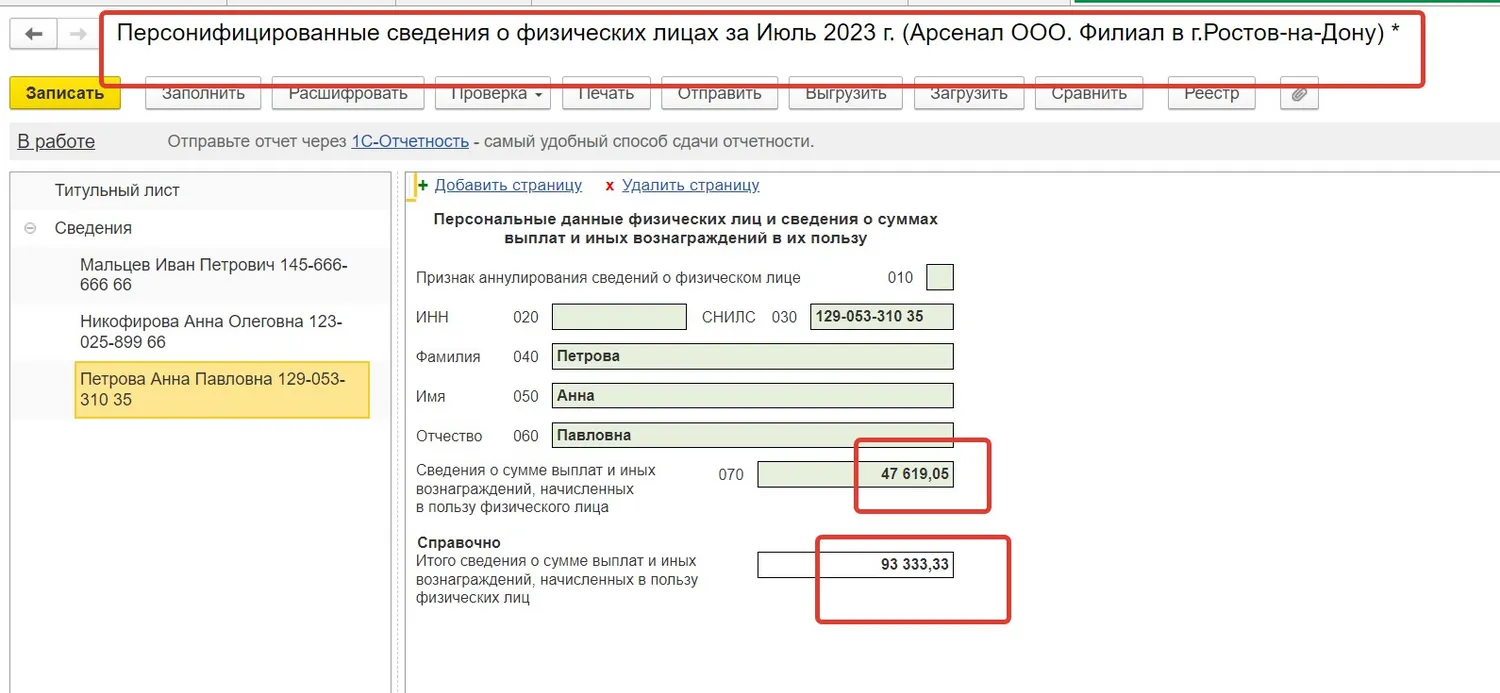

Следующий отчет, который нам предстоит сдать — это персонифицированные сведения о физических лицах.

Сдаем его в СФР ежемесячно не позднее 25 числа месяца, следующего за истекшим (или с учетом переноса, если 25 число выпадает на выходные дни).

Если в текущем месяце начислений не было, то все равно сдаем его с нулевыми показателями.

Проверяем, что все наши сотрудники и начисленные суммы попали в отчет, сверяем итоговую сумму начислений по всем сотрудникам:

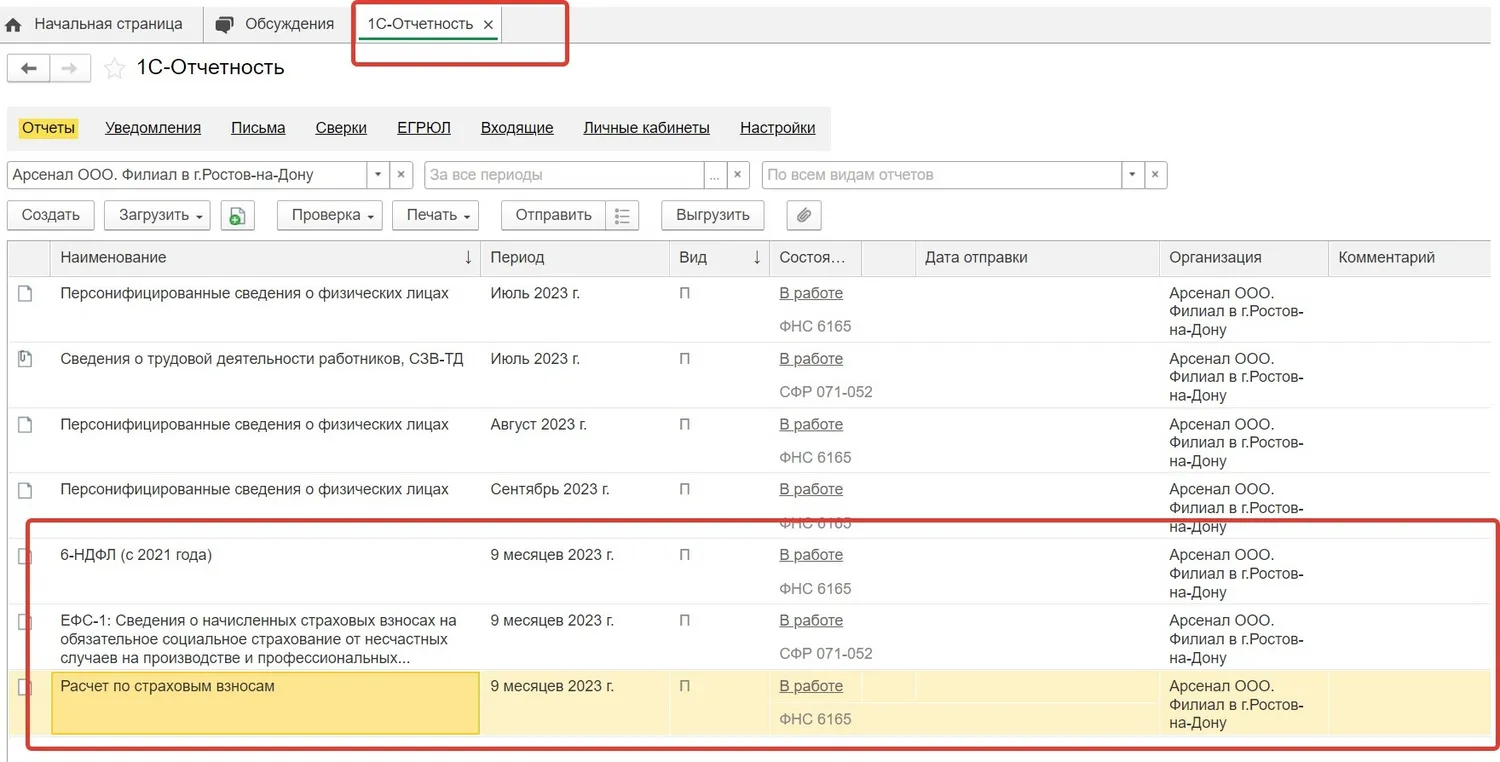

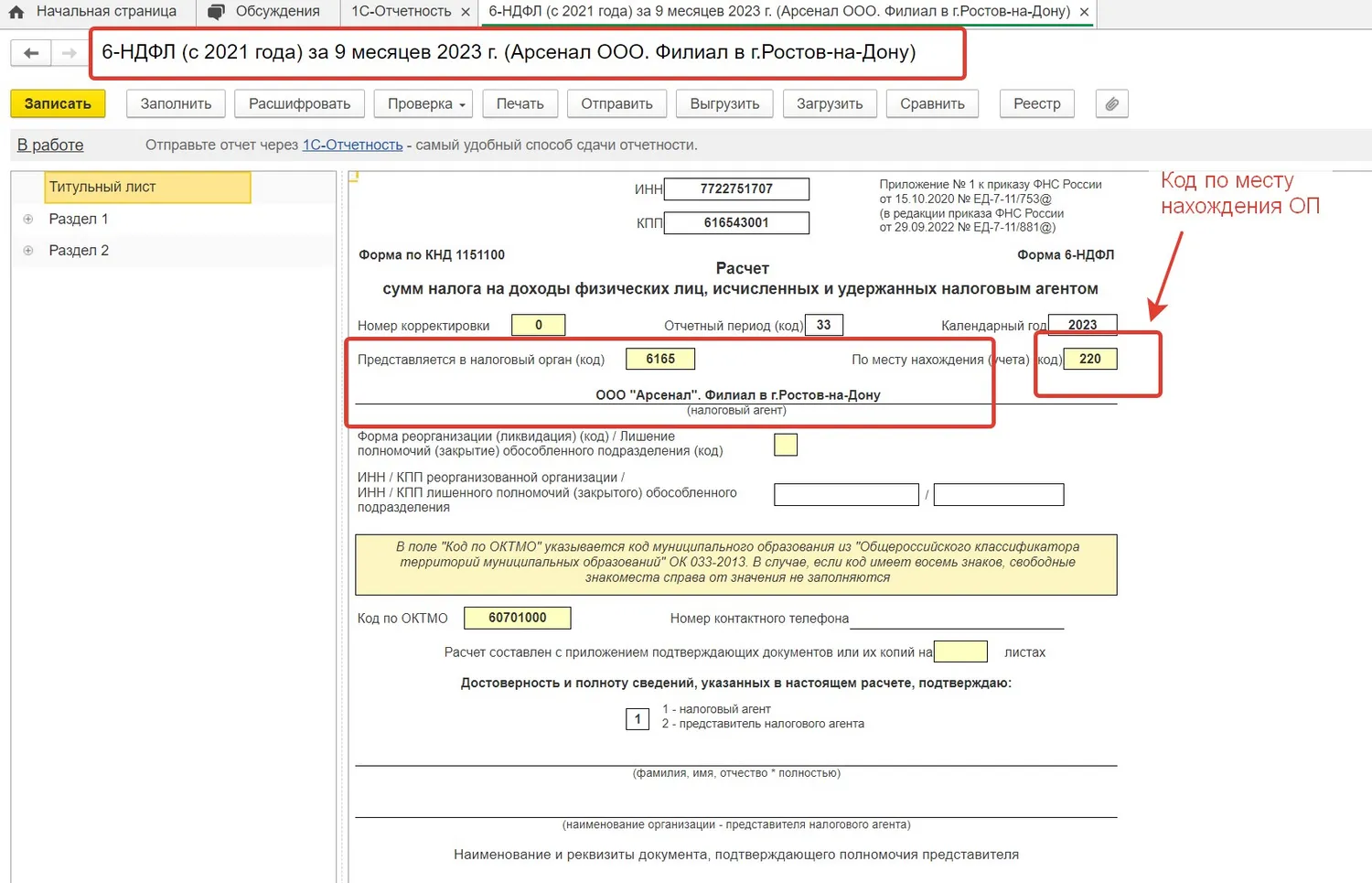

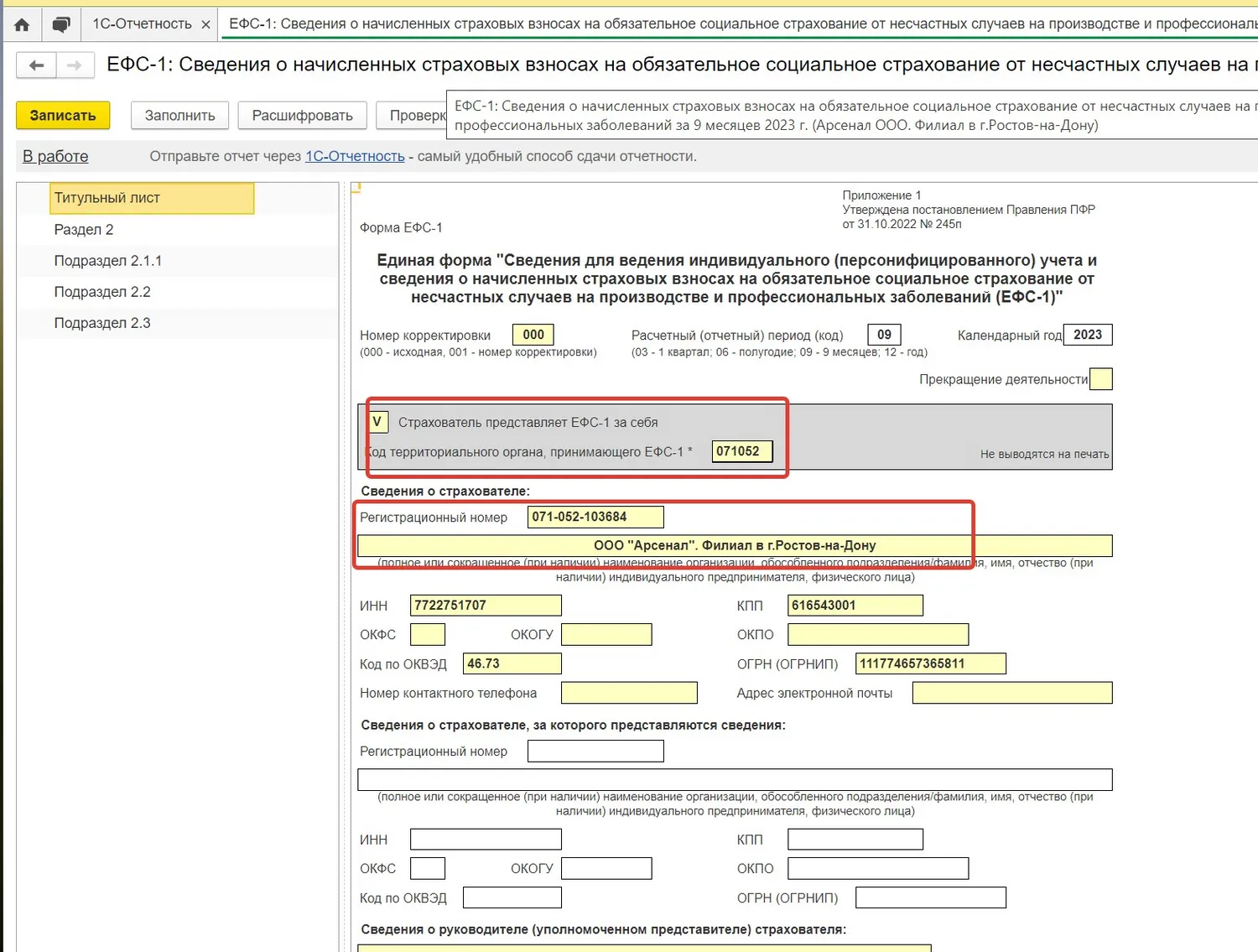

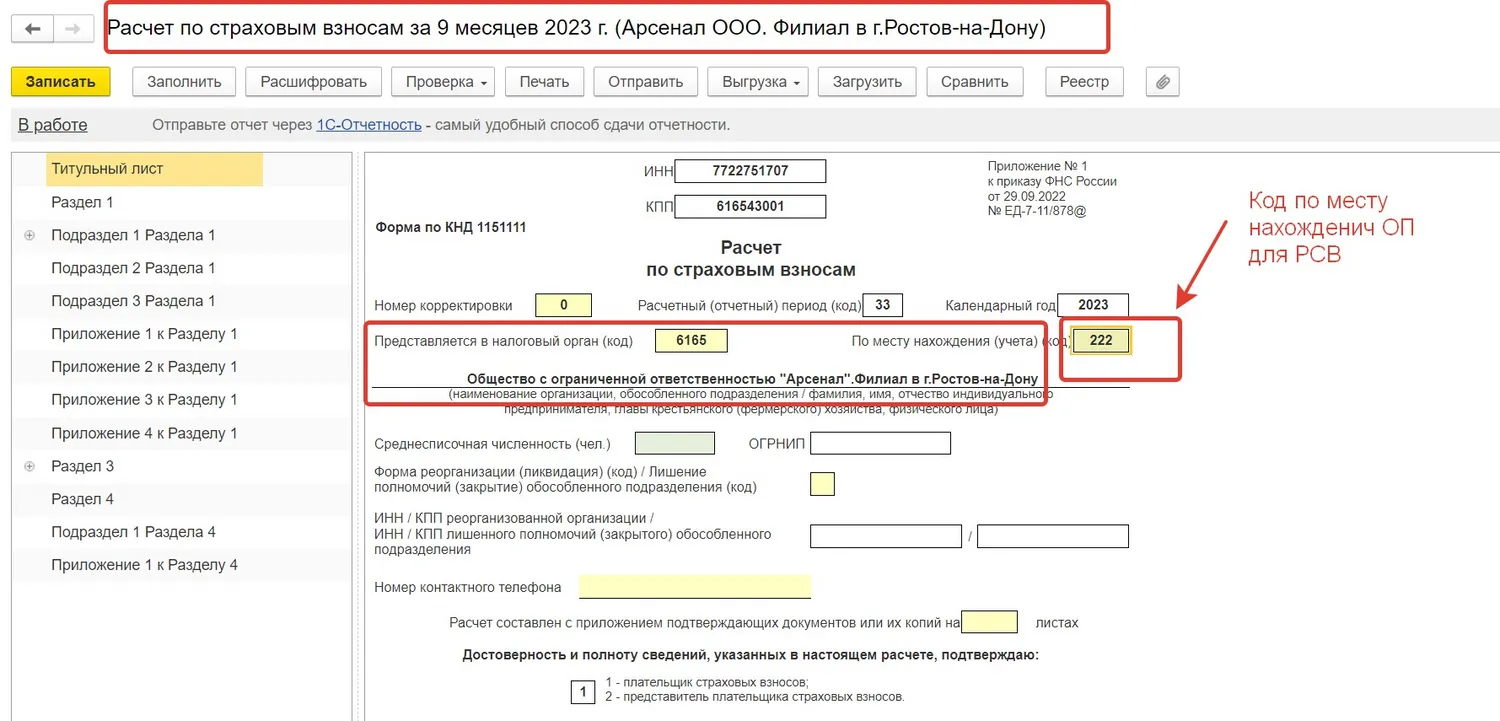

По окончании квартала мы должны сдать Расчет по страховым взносам (РСВ), расчет 6-НДФЛ и раздел 2 формы ЕФС-1 (ранее — ФСС). Первые два сдаем в ИФНС по месту регистрации филиала, третий — в СФР также по месту постановки нашего филиала на учет.

Формируем их в разделе «Отчетность, справки» — «1С-Отчетность», проверяем все показатели, которые попали в отчеты и направляем в соответствующие органы:

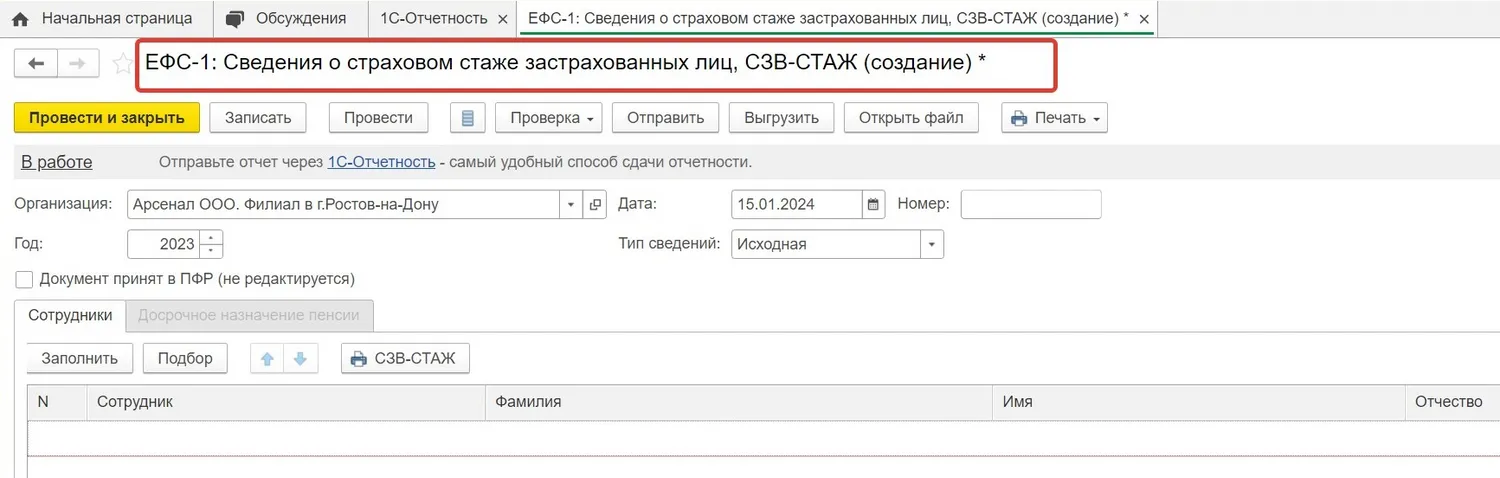

По окончании календарного года к вышеперечисленной отчётности может добавиться еще необходимость заполнения подраздела 1.2 подраздела 1 раздела 1 формы ЕФС-1, аналогичного ранее сдававшемуся отчету СЗВ-СТАЖ не позднее 25 го января (или с учетом переноса, если 25 число выпадает на выходные дни).

Но сдается он теперь только при наличии у страхователя определенных категорий работников. Согласно перечню п. 3 ст. 11 закона № 27-ФЗ к таким работникам относятся:

работники, которые выполняли работу, дающую право на досрочное назначение страховой пенсии;

работники, которые имели периоды простоя или отстранения от работы;

работники, которые находились в отпуске по уходу за ребенком в возрасте от 1,5 до 3 лет, в отпуске без сохранения заработной платы.

работники, которые имели периоды освобождения от работы с сохранением места работы (должности) на время исполнения государственных или общественных обязанностей;

работники, которые замещали государственные должности;

а также ряд других категорий работников.

Заполняется данный отчет аналогично в разделе «Отчетность, справки» — «1С-Отчетность». В нашем примере работников, относящихся к перечисленным категориям нет, поэтому мы данный отчет не предоставляем.

Хочется также обратить ваше внимание на уведомления об исчисленных суммах налогов, авансовых платежей, страховых взносов, введенные с 2023 года.

Обособленные подразделения, независимо от того, выделены они на отдельный баланс или нет, уведомления не сдают!

Уведомления сдаются головной организацией с указанием данных по филиалу: КПП филиала, ОКТМО, КБК налога, суммы и периода.

Начать дискуссию