Юридические лица и ИП встают на учет в качестве работодателей, если имеют штат сотрудников. В настоящее время регистрация происходит автоматически: не нужно подавать заявления в Фонд, достаточно вовремя перечислять взносы и сдавать отчетность.

Кто платит НДФЛ

Доход физических лиц облагается НДФЛ. Уплата подоходного налога на плечи работодателя не ложится. Налог удерживается с зарплаты и иных выплат:

Премий.

Стимулирующих надбавок.

Дополнительных выплат за работу во вредных и опасных условиях.

С прочих доходов в рамках трудового договора или выплачиваемых согласно положениям локальных актов компании.

С дивидендов, если сотрудники имеют долю в компании или акции.

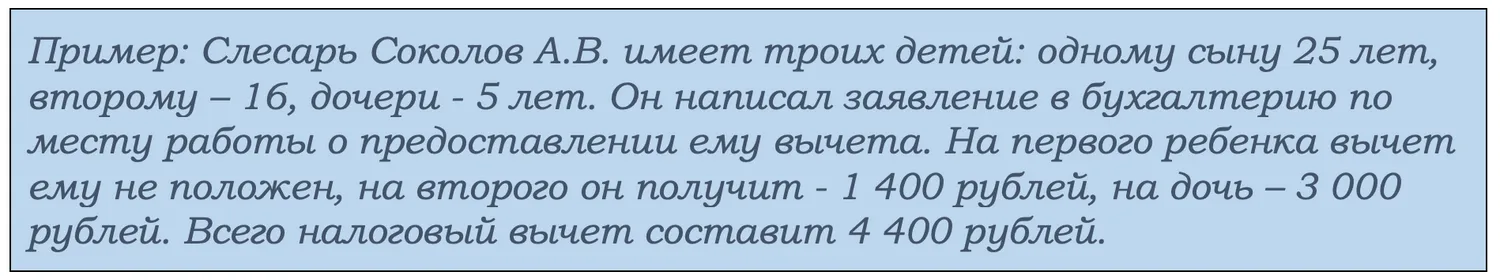

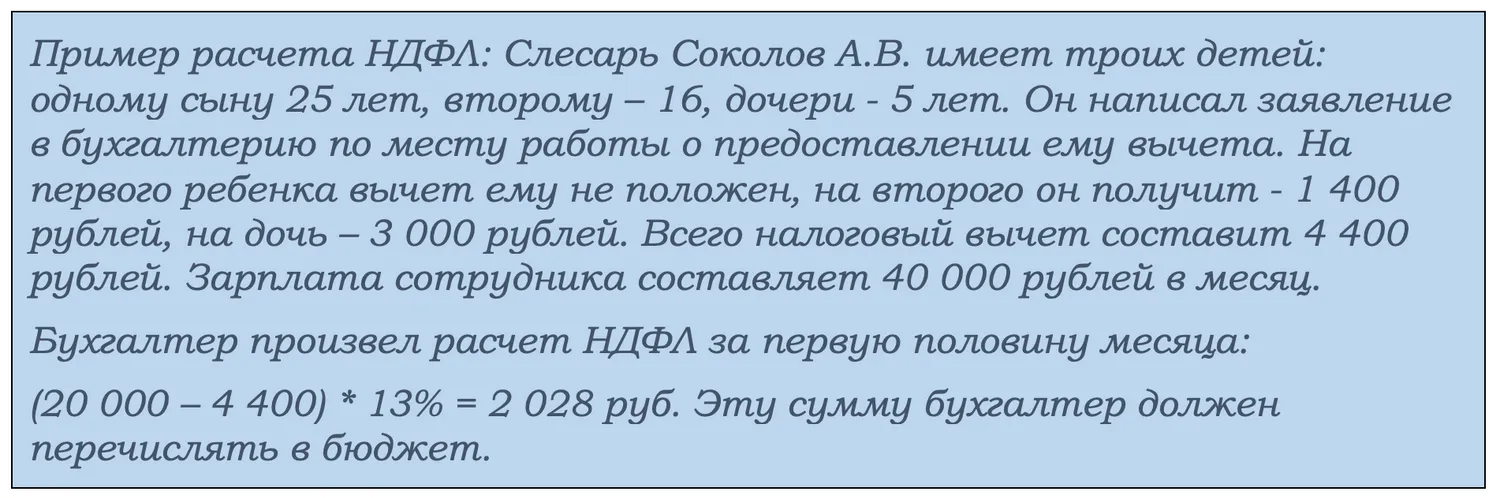

Удержания производятся в бухгалтерии работодателя. В некоторых случаях сумма НДФЛ может быть уменьшена по заявлению сотрудника. Это, прежде всего, касается работников, имеющих на воспитании детей.

Размер вычетов в 2024 году не изменился:

За первого и второго ребенка — 1 400 рублей

За третьего и последующих — 3 000 рублей

За ребенка-инвалида — 12 000 рублей.

Выплаты предоставляются до исполнения ребенку 18 лет. На детей более старшего возраста вычет можно получить, если они обучаются по очной форме. Ограничение по возрасту — 24 года.

Когда идет подсчет количества детей в семье, то в расчет берутся все дети: как несовершеннолетние, так и совершеннолетние.

Для получения вычета сотрудник обязан предоставить:

Заявление, написанное в произвольной форме.

Свидетельства о рождении детей.

Справку с учебного заведения, если возраст ребенка от 18 до 24 лет, и он обучается по очной форме.

На получение вычета имеют право оба родителя. Но имеются случаи, когда сотрудник получает двойной вычет. Это:

Матери-одиночки.

Если второй родитель умер или признан пропавшим без вести.

Когда один родитель отказался от вычета в пользу другого.

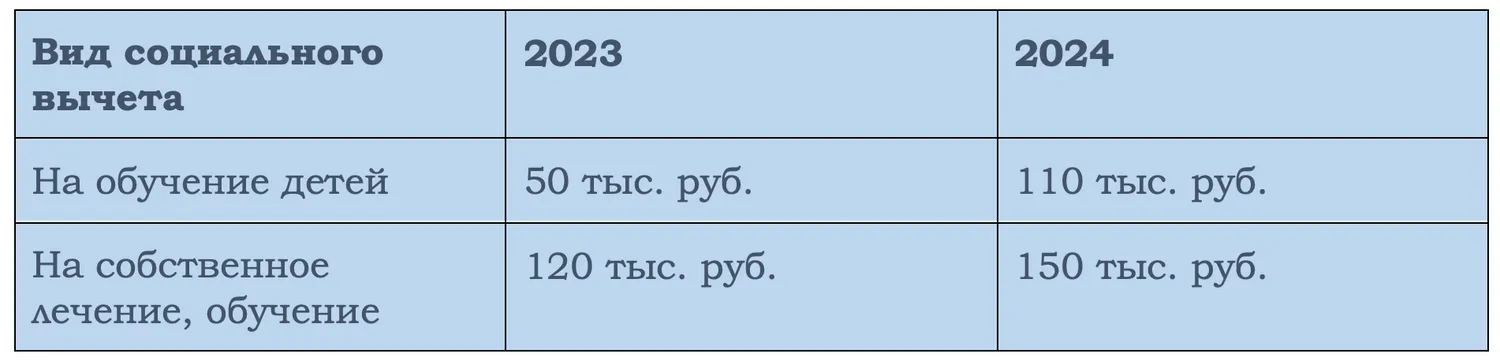

Вычет по НДФЛ у работодателя можно получить не только при наличии детей. Он предоставляется при покупке недвижимости, на лечение, образование, занятие фитнесом.

В 2024 году размер социальных выплат увеличен (159-ФЗ от 28.04.2023):

Работодатель является налоговым агентом по отношению к работнику. Он удерживает и перечисляет НДФЛ, при этом несет ответственность за правильность исчисления. В 2024 году удержания производятся 2 раза в месяц (за первую и вторую половину месяца).

Обратите внимание! С 2023 года введен единый налоговый счет, на него поступают вся сумма налогов и взносов, которые нужно заплатить до определенного срока. Также подаются уведомления о принадлежности сумм налогов. С 1 октября 2023 года бухгалтеры вправе подать два уведомления в месяц в отношении НДФЛ. Данное правило существует до 01.01.2024. Скорее всего, оно будет действовать и в 2024 году.

Работодатели обязаны не только правильно рассчитывать НДФЛ, но своевременно перечислять налог в бюджет.

При нарушении в отношении сроков налоговики начисляют пени. Более суровое наказание грозит тем работодателям, которые занизили налоговую базу из-за недоудержания налога с работника. В этом случае назначается штраф на сумму недоудержанного налога в размере 20%.

Для тех, кто хочет научиться бухгалтерии с нуля и применять знания на любом участке учета: вести бухгалтерский, налоговый и кадровый учет, работать в 1С, управлять финансами и оптимизировать налоги, мы разработали новый курс профессиональной переподготовки Бухгалтер с нуля: учет, налоги, 1С.

После курса вы станете не просто бухгалтером, а бухгалтером-универсалом, который разбирается в учете и налогах, а также может защитить компанию от налоговых проверок, выбрать метод налоговой оптимизации, внедрить ФСБУ и управленческий учет.

Взносы в Социальный Фонд

Работодатель обязан предоставить социальный пакет своему сотруднику. В него входят:

Пенсионное обеспечение работника по старости.

Медобслуживание.

Выплата пособий по временной нетрудоспособности, а также по беременности и родам.

Обеспечение выплат в случае травматизма и профзаболевания.

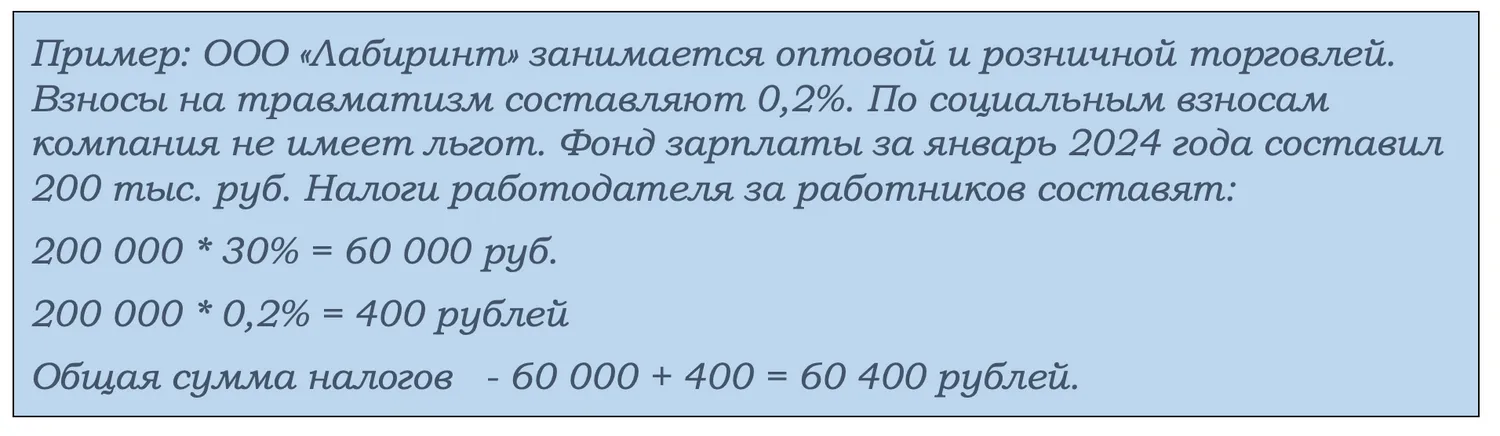

Первые три пункта с 2023 года объединены в единую выплату, составляющую 30% от дохода сотрудника. Процент по последней рассчитывается, исходя из вида деятельности работодателя.

На вопрос, сколько работодатель платит за работника, не существует однозначного ответа. Общий размер зависит от сферы деятельности. Общая формула выглядит так:

Чаще всего организации применяют страховой тариф — 30%. Дополнительно уплачивают взносы за травматизм.

При этом нужно учитывать, что взносы перечисляются по-разному: 30% входят в состав единого налогового платежа, а 0,2 (из нашего примера) оплачиваются отдельно.

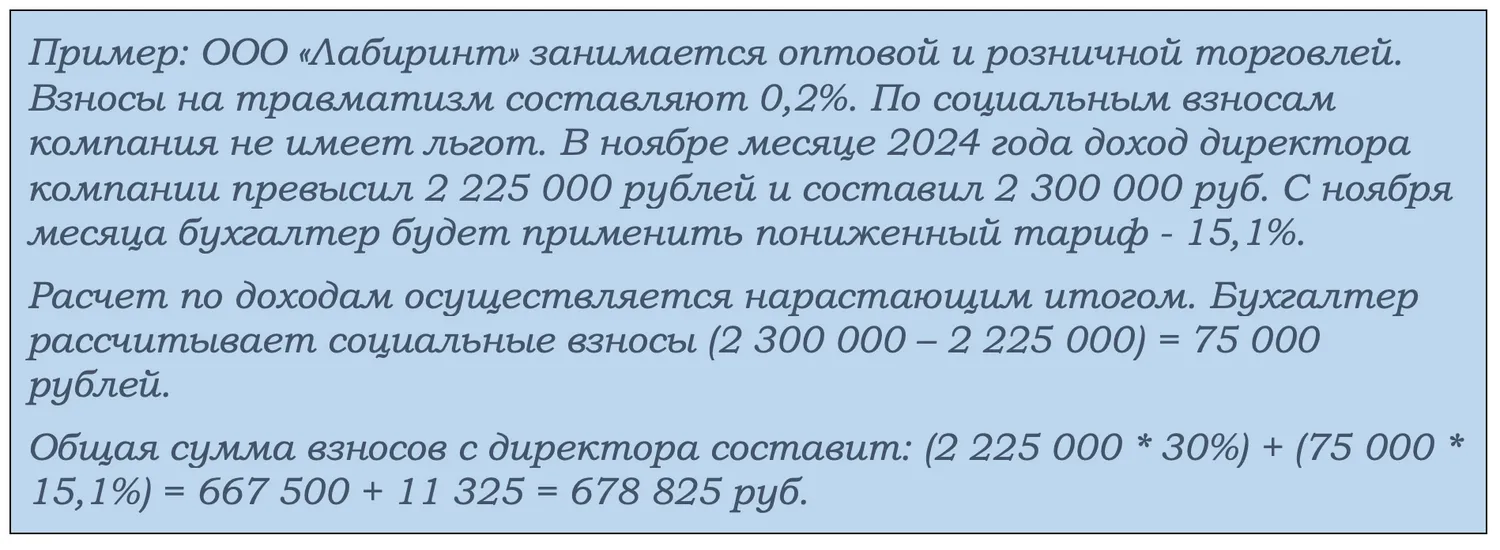

Важно! Организации, где заработные платы сотрудников высоки, могут рассчитывать на применение пониженных тарифов, когда доход работника превысит предельную величину. В 2023 году она составляла 1 917 тыс. руб., а в 2024 году составит 2 225 тыс. рублей. До достижения этой суммы взносы уплачиваются по общей ставке — 30%. Когда размер дохода сотрудника превысит эту величину, применяется пониженный тариф — 15,1%.

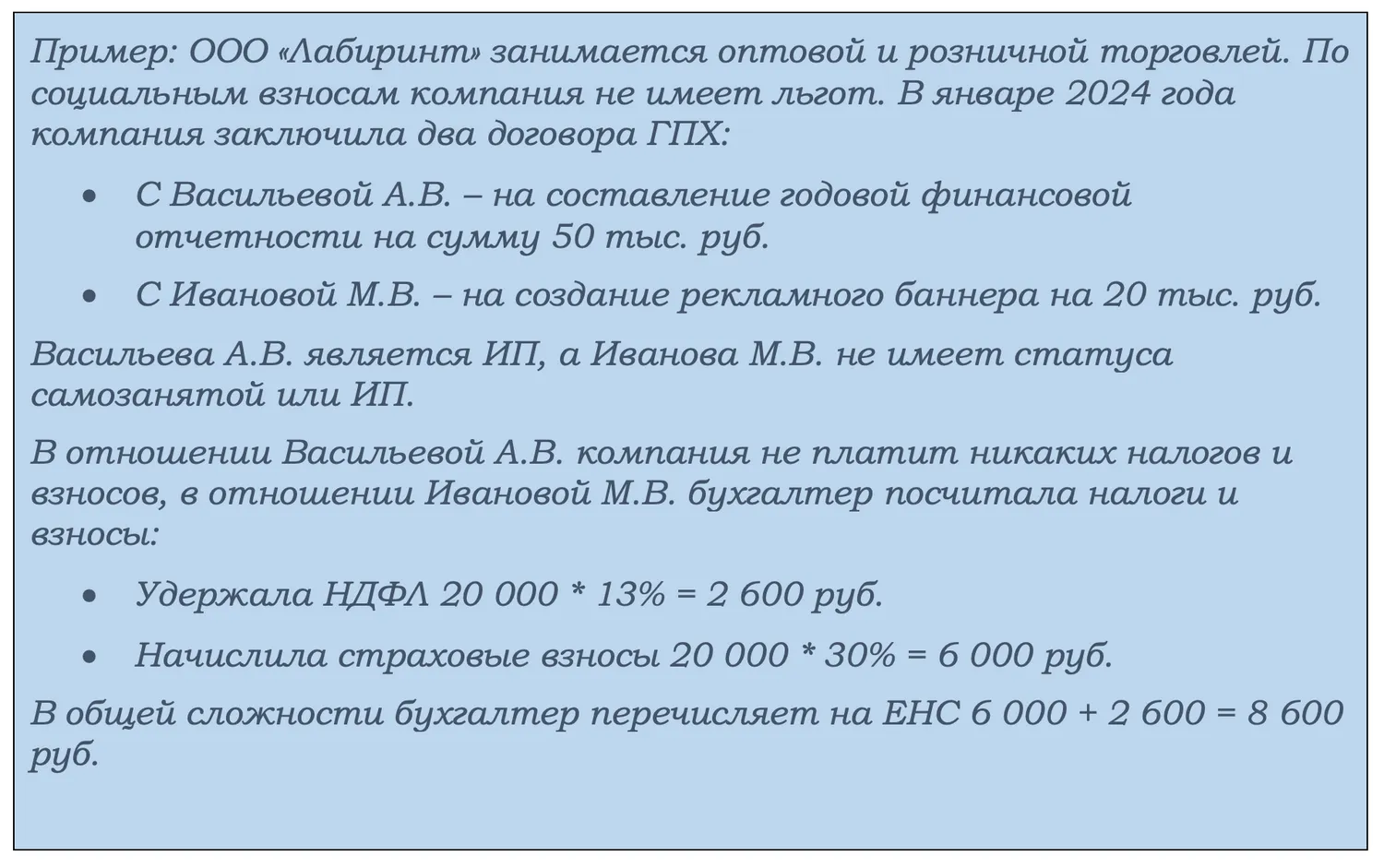

Сколько налогов платит работодатель по договору ГПХ

Помимо штатных сотрудников, часть работы в компании могут осуществлять физические лица, заключившие договор ГПХ. Это может быть:

Оказание услуг юридического характера.

Составление бухгалтерской отчетности.

Ремонт зданий, помещений, оборудования.

Иные услуги.

При подписании документа определяется статус исполнителя:

Индивидуальный предприниматель.

Самозанятый.

Если присутствует один из этих статусов, то работодатель освобождается от обязанности платить налоги и взносы в отношении физического лица. Они самостоятельно ведут расчеты с налоговым органом.

Обратите внимание! За договорами, заключенными с ИП и самозанятыми, налоговики осуществляют особый контроль и пытаются найти в них подмену трудовым отношениям. Если такое будет обнаружено, то компания выплатит полную сумму налогов, уплачиваемых работодателем. В дополнение будут начислены пени и штрафы.

Если не присутствует ни один из этих статусов, то компания обязана:

Удержать НДФЛ.

Уплатить страховые взносы.

Отразить в отчетности исчисление и уплату налогов в отношении лиц, с которыми заключен договор ГПХ.

С 2023 года, помимо пенсионного обеспечение и медицинского страхования, за физических лиц уплачиваются взносы в соцстрах в отношении оплаты больничных листов и пособий по беременности и родам.

Не нужно лишь уплачивать взносы на травматизм.

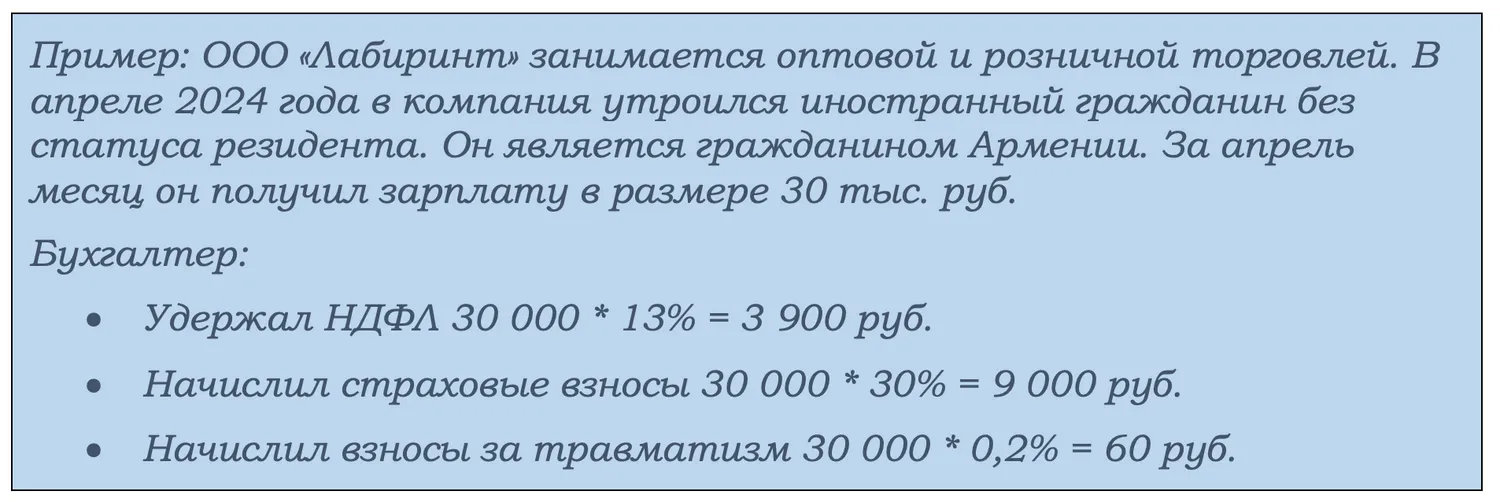

Сколько налогов заплатит работодатель с иностранцев

Нерезиденты страны также вправе заключать трудовой договор с российскими компаниями. Работодатель при этом удерживает с них НДФЛ и платит страховые взносы за работников.

Статус определяется по количеству дней пребывания в течение 12 месяцев до момента трудоустройства. 183 дня — этот тот порог, который позволяет отнести физическое лицо к статусу резидента или нерезидента.

Для резидентов применяются обычные ставки: если доход менее 5 млн рублей в год, то платится 13%, если более, то 15%. На такую же ставку могут рассчитывать нерезиденты, если они являются:

Высококлассными специалистами.

Переселенцами по госпрограмме.

Беженцами.

Трудоустроены по патенту.

Такая же ставка применяется для работников в белорусским, киргизским, казахстанским, армянским гражданством. Остальные иностранные граждане, не являющиеся резидентами России, уплачивают НДФЛ в размере 30%.

За всех иностранных работников работодатель уплачивает страховые взносы в размере 30%.

Какие работодатели имеют право на льготы по страховым взносам

Имеется категория плательщиков взносов, которая вправе применять пониженные ставки по страховым взносам. К ним относятся:

НКО, применяющие упрощенную систему налогообложения и специализирующиеся в образовательной сфере, с области здравоохранения, культуры, спорта.

Благотворительные организации на УСН.

Создатели мультфильмом.

Компании IT-сферы.

Предприятия общепита.

Участники «Сколково».

Участники СЭЗ Крыма и Севастополя.

Резиденты порта Владивосток.

Резиденты СЭЗ Калининграда.

Курильские организации.

Они уплачивают 7,6%.

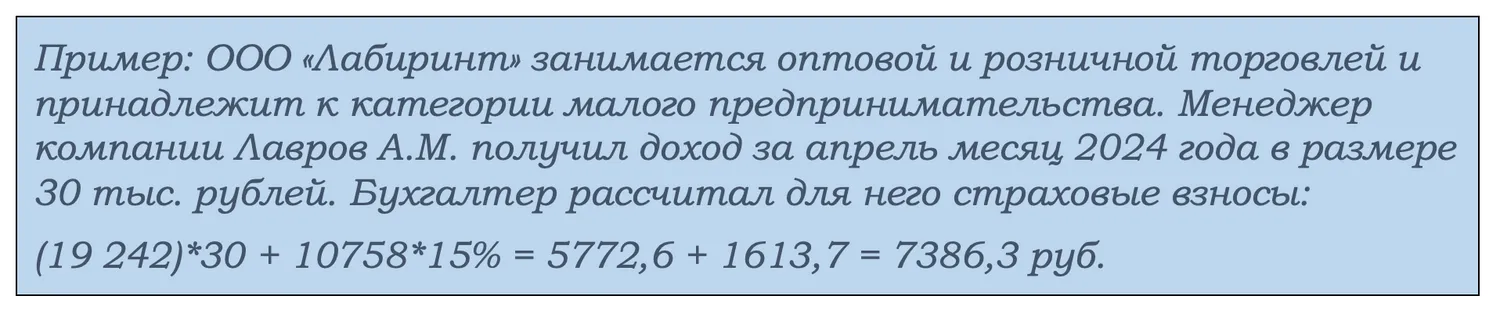

Работодатели, относящиеся к категории малого и среднего бизнеса, вправе уплачивать страховые взносы по пониженной ставке (15%) на доходы сотрудников свыше МРОТ.

С 2024 году его размер повысился и составил 19 242 руб.

Коротко о главном

В обязанность работодателя входит уплата страховых взносов с сотрудников. Он также является налоговым агентом по НДФЛ.

Правильность исчисления и уплаты налогов с сотрудников проверяется налоговым органом. При нахождении ошибок налагаются штрафные санкции.

Обязанность распространяется не только по отношению работников, состоящих в штате, но и при заключении договора ГПХ.

С иностранных сотрудников также уплачиваются НДФЛ и страховые взносы, а также взносы за травматизм.

Некоторые категории работодателей имеют право уплачивать страховые взносы по пониженным ставкам.

Начать дискуссию